Размер и доля рынка автомобильных турбонагнетателей

Анализ рынка автомобильных турбонагнетателей от Mordor Intelligence

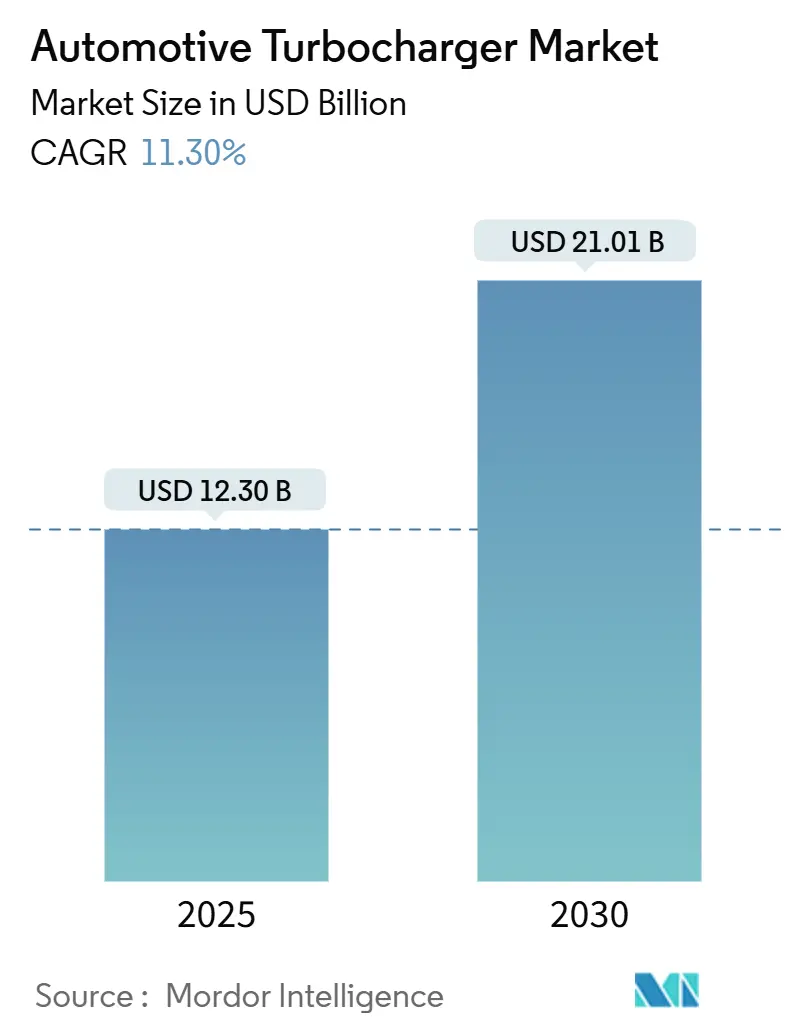

Рынок турбонагнетателей достиг 12,30 млрд долларов США в 2025 году и, по прогнозам, вырастет до 21,01 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 11,30%. Постоянные требования по выбросам, стратегии уменьшения объема двигателей и переход к гибридным силовым установкам направляют рынок турбонагнетателей к более эффективным решениям с электрической поддержкой и готовым к водороду технологиям. Технологические инвестиции быстро перемещаются от простых архитектур вестгейт к изменяемой геометрии и системам электрического наддува 48 В, которые могут соответствовать Евро 7 и аналогичным нормам.[1]"EU Euro 7 Emissions Regulation Published", InterRegs, www.interregs.com. Автопроизводители рассматривают электрические турбонагнетатели как наиболее прямой путь к почти мгновенной подаче крутящего момента без ущерба для среднего расхода топлива автопарка. В то же время производители компонентов отдают приоритет конструкциям, подходящим для управления воздухом топливных элементов. Конкурентная динамика остается напряженной, поскольку пять ведущих поставщиков уже поставляют большую часть глобального объема. Тем не менее каждый стремится обеспечить проектные победы на платформах водородных ДВС, топливных элементов и 400-вольтовых гибридов.

Ключевые выводы отчета

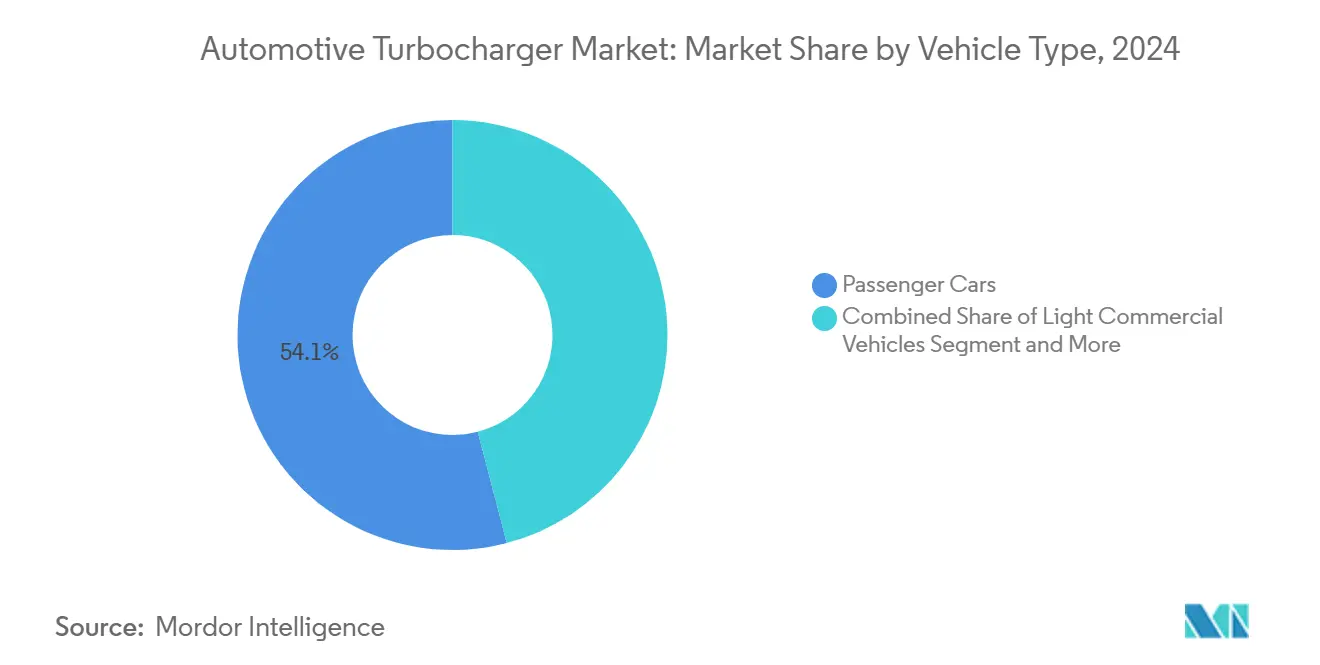

- По типу транспортного средства легковые автомобили лидировали на рынке турбонагнетателей с долей 54,11% в 2024 году, в то время как внедорожная техника, по прогнозам, будет расширяться со среднегодовым темпом роста 12,90% до 2030 года.

- По типу топлива дизельные двигатели занимали 60,51% размера рынка турбонагнетателей в 2024 году; применения водородных ДВС демонстрируют самый быстрый рост на уровне 26,30% до 2030 года.

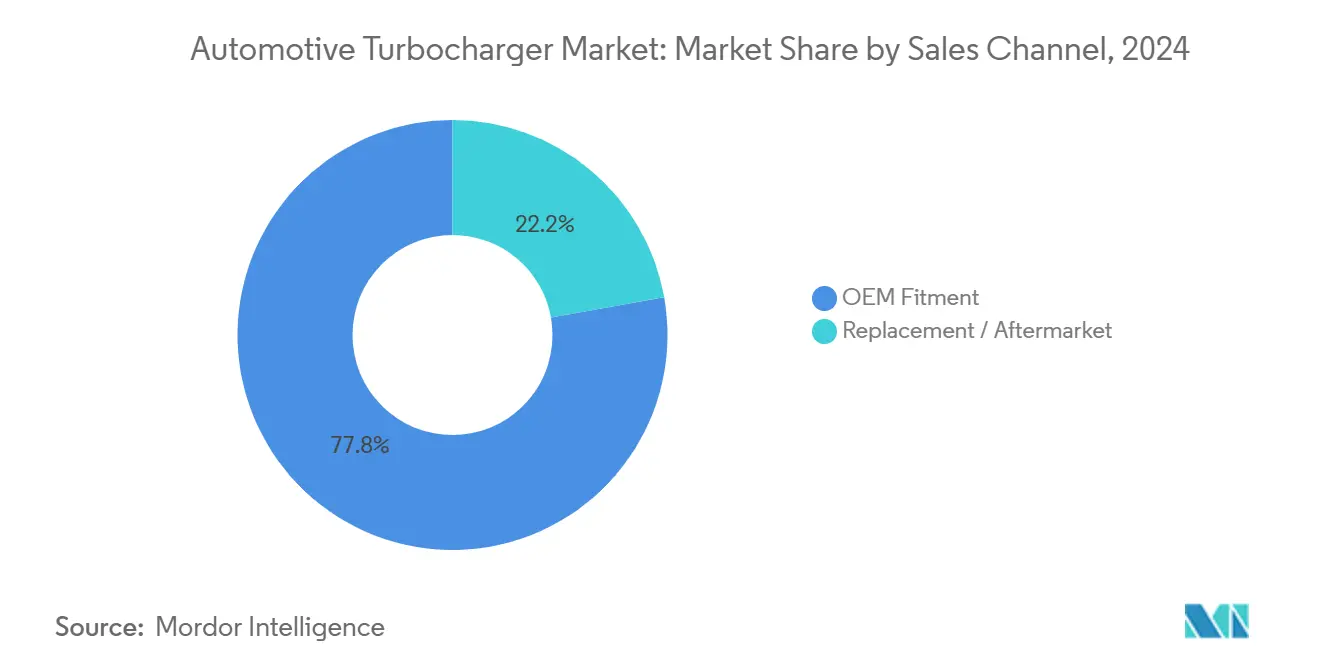

- По каналу продаж установка OEM командовала 77,81% доли размера рынка турбонагнетателей в 2024 году, тогда как вторичный рынок замены продвигается со среднегодовым темпом роста 9,40%.

- По технологии турбонаддува устройства вестгейт составляли 44,21% доли рынка в 2024 году, и электрические турбонагнетатели показывают самый высокий прогнозируемый среднегодовой темп роста на уровне 19,11%.

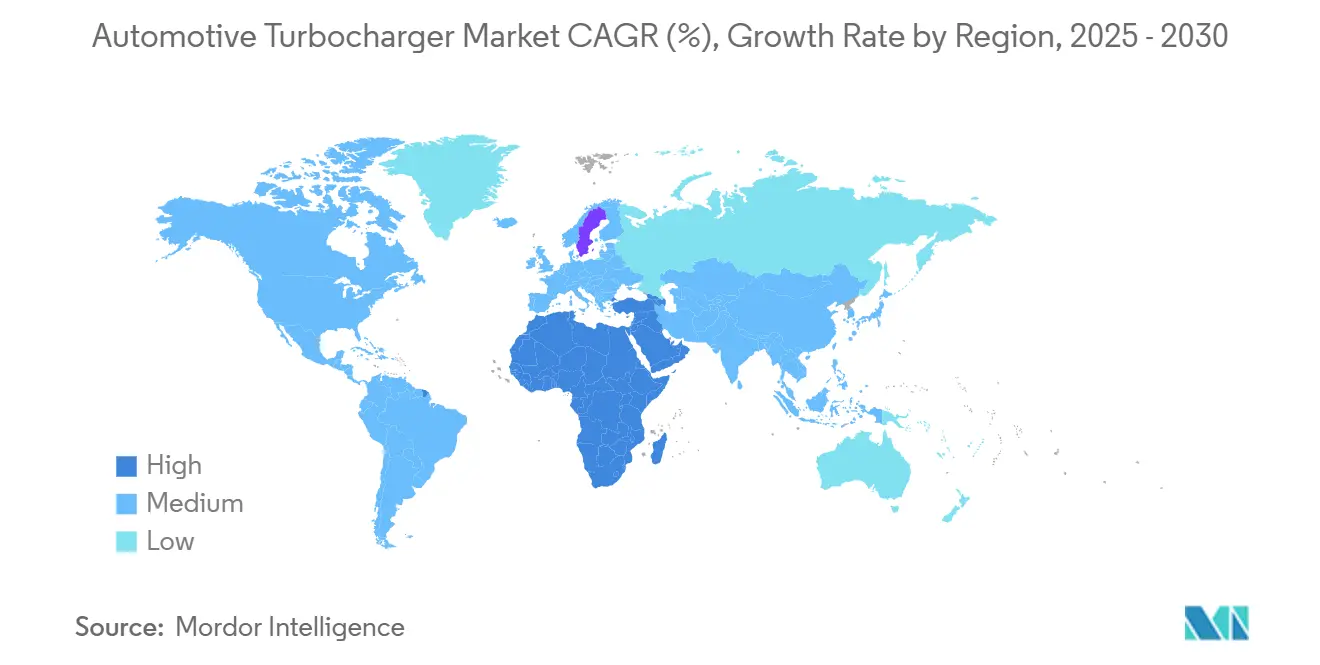

- По географии Азиатско-Тихоокеанский регион доминирует на глобальном рынке турбонагнетателей с долей 48,89% в 2024 году, в то время как регион Ближнего Востока и Африки, по прогнозам, будет расти быстрее всего со среднегодовым темпом роста 13,23%.

Глобальные тенденции и аналитика рынка автомобильных турбонагнетателей

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Более строгое законодательство по CO₂ и NOx ускоряет принятие турбо-бензиновых двигателей | +2.8% | Глобально, с ЕС и Китаем, ведущими реализацию | Средний срок (2-4 года) |

| Уменьшение объема двигателя для соблюдения среднего расхода топлива автопарка | +2.1% | Северная Америка и ЕС, расширение в Азиатско-Тихоокеанский регион | Долгий срок (≥ 4 лет) |

| Рост производства коммерческих транспортных средств в Азиатско-Тихоокеанском регионе повышает спрос на турбонаддув | +1.9% | Ядро Азиатско-Тихоокеанского региона, распространение в БВА | Короткий срок (≤ 2 лет) |

| Переход OEM к электрическим турбонагнетателям 48В для переходной характеристики | +1.7% | Глобально, с ранним принятием премиум-сегментом | Средний срок (2-4 года) |

| Интеграция электронных турбонагнетателей в гибридные и подключаемые гибридные архитектуры | +1.4% | Северная Америка и ЕС, расширение глобально | Долгий срок (≥ 4 лет) |

| Раннее принятие в водородных ДВС и стеках сжатия воздуха топливных элементов | +1.0% | ЕС и Япония лидируют, с глобальным расширением | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Более строгое законодательство по CO₂ и NOx ускоряет принятие турбо-бензиновых двигателей

Нормы выбросов кардинально изменяют стратегии развертывания турбонагнетателей на глобальных автомобильных рынках. Норма Евро 7 вводит ограничения по количеству частиц для транспортных средств с искровым зажиганием и предписывает бензиновые фильтры частиц для всех двигателей, создавая технические требования, которые благоприятствуют конфигурациям с турбонаддувом. Бензиновые двигатели легкого класса должны интегрировать усовершенствованные технологии впрыска топлива и сгорания для соответствия сверхнизким порогам выбросов, позиционируя турбонагнетатели как необходимые для достижения требуемой удельной мощности при поддержании соответствия выбросам. Поэтапное внедрение нормы создает устойчивый спрос на турбонагнетатели переменной геометрии для оптимизации рециркуляции отработавших газов и эффективности системы доочистки. Эта регулятивная структура выходит за пределы Европы, при этом Китай и Индия внедряют аналогичные стандарты, представляя более 40% мирового производства транспортных средств. Техническая сложность соответствия этим стандартам при сохранении эксплуатационных характеристик направляет производителей к сложным решениям турбонаддува, которые могут модулировать давление наддува в реальном времени на основе требований к выбросам.

Уменьшение объема двигателя для соблюдения среднего расхода топлива автопарка

Нормы среднего расхода топлива автопарка вынуждают производителей извлекать максимальную эффективность из двигателей меньшего рабочего объема через продвинутый турбонаддув. Стандарты корпоративной средней экономии топлива в Северной Америке и аналогичные нормы в Европе создают экономические стимулы для производителей заменять более крупные атмосферные двигатели меньшими турбонаддувными альтернативами. Эта тенденция позволяет производителям поддерживать эксплуатационные характеристики при достижении значительных улучшений экономии топлива, при этом двигатели с турбонаддувом обеспечивают на 20-40% лучшую топливную эффективность по сравнению с атмосферными эквивалентами. Стратегия уменьшения объема особенно выигрывает от технологий двойной спирали и переменной геометрии турбонагнетателей, которые минимизируют турболаг при максимизации производства крутящего момента на низких оборотах. Производители все больше принимают интегрированные конструкции выпускного коллектора и электрические приводы вестгейта для оптимизации характеристик переходных процессов. Экономическое давление для соответствия средним целям автопарка создает устойчивый спрос на решения турбонаддува во всех сегментах транспортных средств, от компактных легковых автомобилей до среднеразмерных внедорожников, где стратегии уменьшения объема дают наибольшие преимущества соответствия.

Рост производства коммерческих транспортных средств в Азиатско-Тихоокеанском регионе повышает спрос на турбонаддув

Расширение производства коммерческих транспортных средств на рынках Азиатско-Тихоокеанского региона генерирует значительный спрос на турбонагнетатели, вызванный развитием инфраструктуры и ростом логистического сектора. Рынок тяжелых грузовиков Китая восстановился до приблизительно 900 000 единиц в 2023 году после 45%-ного снижения в 2022 году, при этом СПГ и СУГ грузовики набирают долю рынка из-за более низких затрат на топливо и преимуществ по выбросам. Переход к альтернативным топливным силовым установкам создает возможности для специализированных конструкций турбонагнетателей, оптимизированных для характеристик сгорания природного газа. Рынок тяжелых грузовиков Индонезии поддерживал стабильность на уровне 26 325 единиц в 2023 году, при этом японские производители доминировали в сегменте и стимулировали спрос на надежные решения турбонаддува. Фокус региона на улучшении межгородских дорожных сетей и развитии логистической инфраструктуры поддерживает спрос на коммерческие транспортные средства с турбонаддувом. Mitsubishi Heavy Industries расширила свои китайские производственные мощности турбонагнетателей на 20% ежегодно для удовлетворения растущего местного спроса, установив четыре дополнительные сборочные линии для достижения годового выпуска 4,35 миллиона единиц.[2]"Mitsubishi Heavy revving up Chinese turbocharger output", Nikkei Asia, asia.nikkei.com. Это расширение мощностей отражает уверенность производителей в устойчивом росте коммерческих транспортных средств Азиатско-Тихоокеанского региона и стратегическую важность региона для глобальных цепочек поставок турбонагнетателей.

Переход OEM к электрическим турбонагнетателям 48В для переходной характеристики

Автомобильные производители интегрируют электрические турбонагнетатели с поддержкой 48В для решения ограничений переходных характеристик при поддержании преимуществ топливной эффективности. Технология электрического компрессора 48 вольт от Garrett Motion обеспечивает быструю подачу наддува в течение 300 миллисекунд, устраняя традиционные характеристики турболага, которые ограничивают принятие потребителями. Технология легко интегрируется с существующими архитектурами мягких гибридов, обеспечивая мгновенную подачу крутящего момента на низких оборотах двигателя при поддержке систем рекуперативного торможения. Технология eBooster от BorgWarner полностью устраняет турболаг через электрически управляемое сжатие, позволяя меньшим высокопроизводительным двигателям с турбонаддувом обеспечивать характеристики отклика атмосферных двигателей. Эти системы работают независимо от потока отработавших газов, обеспечивая точное управление наддувом во всех рабочих условиях двигателя. Архитектура 48В обеспечивает достаточную мощность для высокоскоростных электродвигателей при сохранении конкурентоспособности затрат по сравнению с высоковольтными гибридными системами. Технология электрического нагнетателя Valeo подает наддув в течение 300 миллисекунд, используя двигатели с переключаемым сопротивлением, улучшая экономию топлива до 20% при сочетании с возможностями рекуперативного торможения. Эта технологическая конвергенция позиционирует электрические турбонагнетатели с поддержкой как основные компоненты для архитектур силовых установок следующего поколения, которые балансируют производительность, эффективность и соответствие выбросам.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрое проникновение электромобилей устраняет требования принудительной индукции | -2.3% | Глобально, с ЕС и Китаем, ведущими принятие | Средний срок (2-4 года) |

| Конкурентоспособная стоимость современных атмосферных двигателей менее 1,2 л | -1.1% | Рынки Азиатско-Тихоокеанского региона, особенно Индия и Юго-Восточная Азия | Короткий срок (≤ 2 лет) |

| Восприятие турболага ограничивает принятие потребителями на ключевых рынках | -0.8% | Северная Америка и развивающиеся рынки АТЭС | Короткий срок (≤ 2 лет) |

| Риск поставок критических металлов (Nd-Fe-B) для высокоскоростных роторов электромашин | -0.6% | Глобально, с Китаем, контролирующим поставки редкоземельных элементов | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Быстрое проникновение электромобилей устраняет требования принудительной индукции

Принятие аккумуляторных электрических транспортных средств создает структурные препятствия для спроса на турбонагнетатели, поскольку производители переводят производственные мощности в сторону электрических силовых установок. Фундаментальная архитектура электромобилей устраняет двигатели внутреннего сгорания, убирая необходимость в системах принудительной индукции и создавая отношения нулевой суммы между проникновением электрических транспортных средств и ростом рынка турбонагнетателей. Рынок новых энергетических транспортных средств Китая демонстрирует эту динамику, при этом рост продаж электромобилей напрямую коррелирует со снижением спроса на традиционные решения турбонаддува. Однако переход создает возможности для производителей турбонагнетателей в применениях топливных элементов, где системы подачи сжатого воздуха требуют специализированных центробежных компрессоров. IHI Corporation разработала электрические турбонагнетатели специально для водородных систем топливных элементов, отличающиеся безмасляной работой и мехатронной интеграцией для оптимизации эффективности топливных элементов[3]Electric TurboCharger(ETC) for hydrogen-based fuel cell systems,

IHI, ihi.co.jp.. Технология решает требования подачи воздуха топливных элементов при сохранении основных компетенций производителей турбонагнетателей в области вращающихся машин и аэродинамического проектирования.

Конкурентоспособная стоимость современных атмосферных двигателей менее 1,2 л

Атмосферные двигатели малого рабочего объема представляют конкурентоспособные по стоимости альтернативы конфигурациям с турбонаддувом в ценочувствительных рыночных сегментах. Современные атмосферные двигатели менее 1,2 литра достигают приемлемых эксплуатационных характеристик, избегая сложности и затрат, связанных с системами турбонаддува. Эта динамика особенно влияет на развивающиеся рынки, где доступность транспортных средств остается первостепенной, а потребители отдают приоритет первоначальной покупной цене над долгосрочными преимуществами топливной эффективности. Разница в стоимости становится более выраженной при рассмотрении дополнительных компонентов, требуемых для двигателей с турбонаддувом, включая интеркулеры, системы управления наддувом и усиленные требования охлаждения. Производители в Индии и Юго-Восточной Азии продолжают предлагать атмосферные варианты в компактных сегментах транспортных средств, где преимущества производительности турбонаддува могут не оправдать дополнительное бремя затрат. Однако это ограничение уменьшается по мере ужесточения норм выбросов и более строгих стандартов экономии топлива, вынуждая производителей принимать турбонаддув даже в начальных сегментах. Разработка недорогих технологий турбонагнетателей, включая упрощенные конструкции вестгейт и интегрированные выпускные коллекторы, помогает производителям поддерживать ценовую конкурентоспособность при соответствии регулятивным требованиям.

Сегментный анализ

По типу транспортного средства: внедорожная техника стимулирует всплеск механизации

Легковые автомобили, напротив, держат наибольшую долю рынка турбонагнетателей на уровне 54,11% в 2024 году из-за широкого использования небольших турбо-бензиновых двигателей, которые удовлетворяют целям автопарка. Коммерческие грузовики и автобусы вносят 22%, а легкие коммерческие фургоны составляют 18%. Производители оборудования теперь указывают устройства переменной геометрии и с электрической поддержкой, которые поддерживают наддув при работе на постоянной скорости и в пыльных условиях. Внедорожная техника на пути к среднегодовому темпу роста 12,90% между 2025 и 2030 годами, самому быстрому на глобальном рынке турбонагнетателей.

Бум сельскохозяйственной и строительной техники в развивающихся экономиках подкрепляет этот импульс. Поставщики турбонагнетателей проектируют корпуса подшипников с водяным охлаждением и более широкие карты компрессоров для этих тяжелых рабочих циклов. Поскольку законы о выбросах достигают внедорожных двигателей, OEM принимают доочистку отработавших газов, которая работает лучше всего с отзывчивым турбонагнетателем. Размер рынка турбонагнетателей, выделенный для внедорожных платформ, поэтому масштабируется в тандеме с правительственными расходами на сельскую механизацию и строительство инфраструктуры. Сервисные программы OEM также продвигают восстановленные единицы для контроля затрат жизненного цикла и поддержания высокого времени работы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу топлива: водородный ДВС появляется как катализатор роста

Дизель держал 60,51% размера рынка турбонагнетателей в 2024 году из-за его доминирования в грузовых и внедорожных сегментах, однако применения водородных ДВС будут ускоряться со среднегодовым темпом роста 26,30%. Турбонагнетатель нового водородного двигателя Cummins отличается специальной аэродинамикой для работы с более высоким потоком отработавших газов и водяным паром. Бензиновые двигатели составляют 32%, поддерживаемые соответствием Евро 7, в то время как СПГ и СУГ вместе находятся на уровне 6%.

Тестирование водородных ДВС показывает до 165% больше мощности с турбонаддувом по сравнению с атмосферными режимами, и возможно сгорание без выбросов углерода при использовании возобновляемого водорода. Поставщики турбонагнетателей поэтому инвестируют в уплотнения и нержавеющие материалы, которые побеждают водородное охрупчивание. Доля рынка турбонагнетателей для водородных систем низка сегодня, но сильная политическая поддержка позиционирует ее как стратегический сегмент для роста к концу десятилетия.

По каналу продаж: вторичный рынок набирает импульс на фоне старения автопарка

Установка OEM представляла 77,81% рынка турбонагнетателей в 2024 году, поскольку каждое новое легкое транспортное средство в Европе и более 60% в Китае теперь поставляется с турбонагнетателем. Однако сегмент замены будет расти со среднегодовым темпом роста 9,40%, поскольку глобальный автопарк турбонагнетателей стареет. Современные лопатки переменной геометрии страдают от эрозии и требуют точной калибровки, поэтому многие автопарки выбирают заводские восстановленные единицы для сохранения гарантий.

Подразделение вторичного рынка Garrett уже поставляет 14% общей выручки. BorgWarner запустила девять новых моделей замены в 2024 году для BMW и Porsche, иллюстрируя спрос от премиум автомастерских. Дистрибьюторы также сообщают о более высоком спросе на модернизированные приводы и комплекты ремонта электродвигателей, свидетельство того, что индустрия турбонагнетателей теперь сочетает оборудование с электронными сервисными предложениями.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По технологии турбонаддува: электрические системы переформировывают парадигмы производительности

Конструкции вестгейт сохранили 44,21% доли рынка турбонагнетателей в 2024 году, поскольку они балансируют стоимость и долговечность в высокообъемных транспортных средствах. Устройства переменной геометрии составили 36%, большинство в дизельных двигателях легкого класса и появляющихся бензиновых вариантах, которые нуждаются в точном контроле энергии отработавших газов. Twin-scroll составил 14%, предпочитаемый производительными моделями.

Электрические турбонагнетатели будут расти со среднегодовым темпом роста 19,11%, поскольку мягкие гибриды 48 В становятся основным потоком. E-Turbo от Garrett интегрирует электродвигатель на валу, обеспечивая наддув независимо от массового потока отработавших газов. Патент Ferrari 2024 года на модуль с шестеренчатым приводом сигнализирует о параллельной механической инновации. Автопроизводители также экспериментируют со смешанными электронными турбонагнетателями, которые восстанавливают энергию турбины и подают ее обратно в коленчатый вал или аккумуляторную батарею 48 В. В результате размер рынка турбонагнетателей, выделенный для конструкций с электрической поддержкой, ожидается увеличится в четыре раза к 2030 году.

Географический анализ

Азиатско-Тихоокеанский регион доминирует на глобальном рынке турбонагнетателей с долей 48,89% в 2024 году, отражая позицию региона как крупнейшего в мире производственного центра автомобилей и самого быстрорастущего рынка транспортных средств, в то время как регион Ближнего Востока и Африки, по прогнозам, будет расти быстрее всего со среднегодовым темпом роста 13,23%. Индустрия тяжелых грузоперевозок Китая демонстрирует динамику рынка региона, с приблизительно 900 000 единиц, проданных в 2023 году после восстановления от снижения предыдущего года. СПГ и СУГ грузовики набирают долю рынка из-за более низких затрат на топливо и преимуществ в выбросах. Регион выигрывает от значительного расширения производственных мощностей, при этом Mitsubishi Heavy Industries увеличивает китайское производство турбонагнетателей на 20% ежегодно для удовлетворения растущего местного спроса, установив четыре дополнительные сборочные линии для достижения годового выпуска 4,35 миллиона единиц.

Европа поддерживает значительную долю рынка, движимую строгими нормами выбросов и технологическим лидерством в продвинутых системах турбонагнетателей. Норма выбросов Евро 7 Европейского Союза, опубликованная в мае 2024 года, предписывает более строгие ограничения NOx и твердых частиц при введении бортовых систем мониторинга для соответствия выбросам, создавая устойчивый спрос на технологии переменной геометрии и электрических турбонагнетателей. График внедрения нормы, охватывающий 2026-2034 годы по категориям транспортных средств, позиционирует Европу как испытательный полигон для технологий турбонагнетателей следующего поколения, которые в конечном итоге распространятся на глобальные рынки.

Северная Америка представляет 18,5% глобального рынка, с ростом, движимым стандартами корпоративной средней экономии топлива, которые стимулируют принятие турбонагнетателей во всех сегментах транспортных средств. Регион выигрывает от производителей, достигающих улучшений топливной эффективности на 20-40% через стратегии уменьшения объема двигателя, которые сильно полагаются на продвинутые технологии турбонаддува. Запуск Cummins дизельного двигателя следующего поколения 6.7L Turbo для грузовиков Ram Heavy Duty в январе 2025 года, отличающегося новым турбонагнетателем переменной геометрии и улучшенными системами управления воздухом, демонстрирует фокус региона на высокопроизводительных применениях коммерческих транспортных средств. Акцент североамериканского рынка на пикапах и коммерческих транспортных средствах создает спрос на прочные конструкции турбонагнетателей, способные справляться с высокомоментными применениями, в то время как принятие регионом систем мягких гибридов 48В стимулирует инновации в технологиях электрических турбонагнетателей с поддержкой.

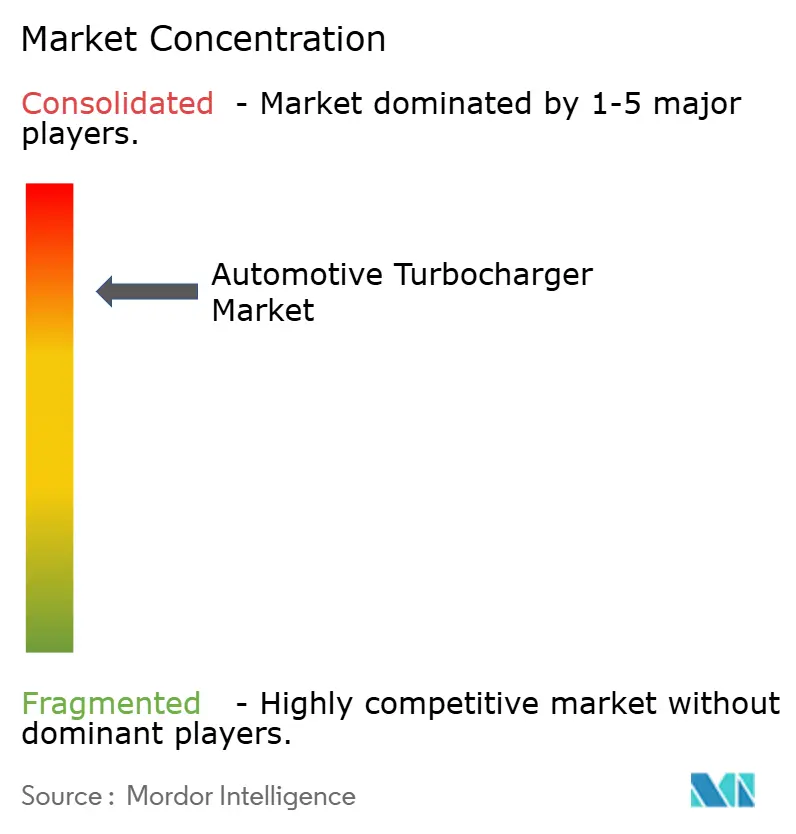

Конкурентная среда

Рынок турбонагнетателей демонстрирует высокую концентрацию, при этом топ-5 производителей контролируют значительный процент глобальной доли рынка, создавая интенсивную конкурентную динамику среди устоявшихся игроков. Эта концентрированная структура отражает значительные капитальные и технологические барьеры, требуемые для продвинутой разработки и массового производства турбонагнетателей. Региональная рыночная динамика сильно влияет на конкурентную среду, при этом Азиатско-Тихоокеанский регион командует 48,89% глобальной доли рынка, Европа 25%, и Северная Америка 18,5%. Это географическое распределение подчеркивает стратегическую важность азиатских производственных возможностей и роль региона как производственного центра и конечного рынка для транспортных средств с турбонаддувом.

Стратегическое позиционирование значительно варьируется по регионам. Азиатские производители, такие как IHI Corporation и Mitsubishi Heavy Industries, используют близость к основным автомобильным производственным центрам для захвата доли рынка через конкурентоспособные по стоимости решения и быстрое расширение мощностей. Европейские и североамериканские игроки, включая BorgWarner и Garrett Motion, фокусируются на технологической дифференциации через электрический турбонаддув и водородосовместимые системы для поддержания премиум позиционирования несмотря на более низкие региональные доли рынка.

Развивающиеся рынки Южной Америки, а также Ближнего Востока и Африки представляют возможности белого пространства для расширения рынка, особенно поскольку развитие инфраструктуры и принятие коммерческих транспортных средств ускоряется в этих регионах. Патентная активность Ferrari вокруг систем турбонагнетателей с шестеренчатым приводом примеряет то, как интеллектуальная собственность используется для обеспечения конкурентного преимущества на быстро развивающемся рынке. Поворот индустрии к электрификации и альтернативным топливам создает риск нарушения для традиционных игроков и возможности для меньших претендентов бросить вызов действующим через специализированные решения электрических турбонагнетателей и интеграцию цифровых услуг.

Лидеры индустрии автомобильных турбонагнетателей

-

BorgWarner Inc.

-

Continental AG

-

Mitsubishi Heavy Industries Ltd

-

IHI Corporation

-

Garrett Motion Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки индустрии

- Апрель 2025: Cummins запустила свой первый в индустрии турбонагнетатель двигателя внутреннего сгорания на водороде для дорожных применений в Европе, отличающийся продвинутой аэродинамикой и прогностикой для решения проблем сгорания водорода.

- Январь 2025: Cummins запустила свой дизельный двигатель следующего поколения 6.7L Turbo для грузовиков Ram Heavy Duty, отличающийся новым турбонагнетателем переменной геометрии и улучшенным управлением воздухом для более высокого выхода и обслуживаемости.

Охват глобального отчета по рынку автомобильных турбонагнетателей

Турбонагнетатель - это турбинно-приводное устройство принудительной индукции, которое увеличивает эффективность двигателя внутреннего сгорания (ДВС) и выходную энергию, отправляя дополнительный сжатый воздух в камеру сгорания. Исследование рынка автомобильных турбонагнетателей покрывает проникновение турбонагнетателей в легковые и коммерческие транспортные средства, последние разработки продуктов, правительственные нормы, касающиеся использования турбонагнетателей, и доли рынка игроков, работающих в индустрии.

Рынок автомобильных турбонагнетателей сегментирован по типу транспортного средства, типу топлива и географии. По типу топлива рынок сегментирован на легковые автомобили и коммерческие транспортные средства. По типу топлива рынок сегментирован на бензин и дизель.

По каналу продаж рынок сегментирован на OEM и замену/вторичный рынок, и по географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир. Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (млрд долларов США).

| Легковые автомобили |

| Легкие коммерческие транспортные средства |

| Средние и тяжелые коммерческие транспортные средства |

| Внедорожная техника (сельскохозяйственная, строительная) |

| Бензин |

| Дизель |

| СПГ/СУГ |

| Водородный двигатель внутреннего сгорания |

| Установка OEM |

| Замена / Вторичный рынок |

| Турбонагнетатель вестгейт |

| Турбонагнетатель переменной геометрии (VGT) |

| Турбонагнетатель Twin-Scroll |

| Электрический турбонагнетатель |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Австралия и Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Турция |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу транспортного средства | Легковые автомобили | |

| Легкие коммерческие транспортные средства | ||

| Средние и тяжелые коммерческие транспортные средства | ||

| Внедорожная техника (сельскохозяйственная, строительная) | ||

| По типу топлива | Бензин | |

| Дизель | ||

| СПГ/СУГ | ||

| Водородный двигатель внутреннего сгорания | ||

| По каналу продаж | Установка OEM | |

| Замена / Вторичный рынок | ||

| По технологии турбонаддува | Турбонагнетатель вестгейт | |

| Турбонагнетатель переменной геометрии (VGT) | ||

| Турбонагнетатель Twin-Scroll | ||

| Электрический турбонагнетатель | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Турция | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка турбонагнетателей?

Рынок турбонагнетателей составляет 12,30 млрд долларов США в 2025 году и, по прогнозам, достигнет 21,01 млрд долларов США к 2030 году.

Какой сегмент технологии турбонаддува растет быстрее всего?

Электрические турбонагнетатели расширяются со среднегодовым темпом роста 19,11%, поскольку системы мягких гибридов 48 В распространяются.

Как Евро 7 влияет на спрос на турбонагнетатели?

Евро 7 ужесточает ограничения по частицам и NOx, делая продвинутые турбонагнетатели переменной геометрии и с электрической поддержкой необходимыми для соответствия.

Какой регион увидит самый быстрый рост рынка турбонагнетателей к 2030 году?

Регион Ближнего Востока и Африки лидирует с прогнозируемым среднегодовым темпом роста 13,2% из-за расходов на инфраструктуру и расширения коммерческих транспортных средств.

Последнее обновление страницы: