Размер и доля рынка автомобильных шин

Анализ рынка автомобильных шин от Mordor Intelligence

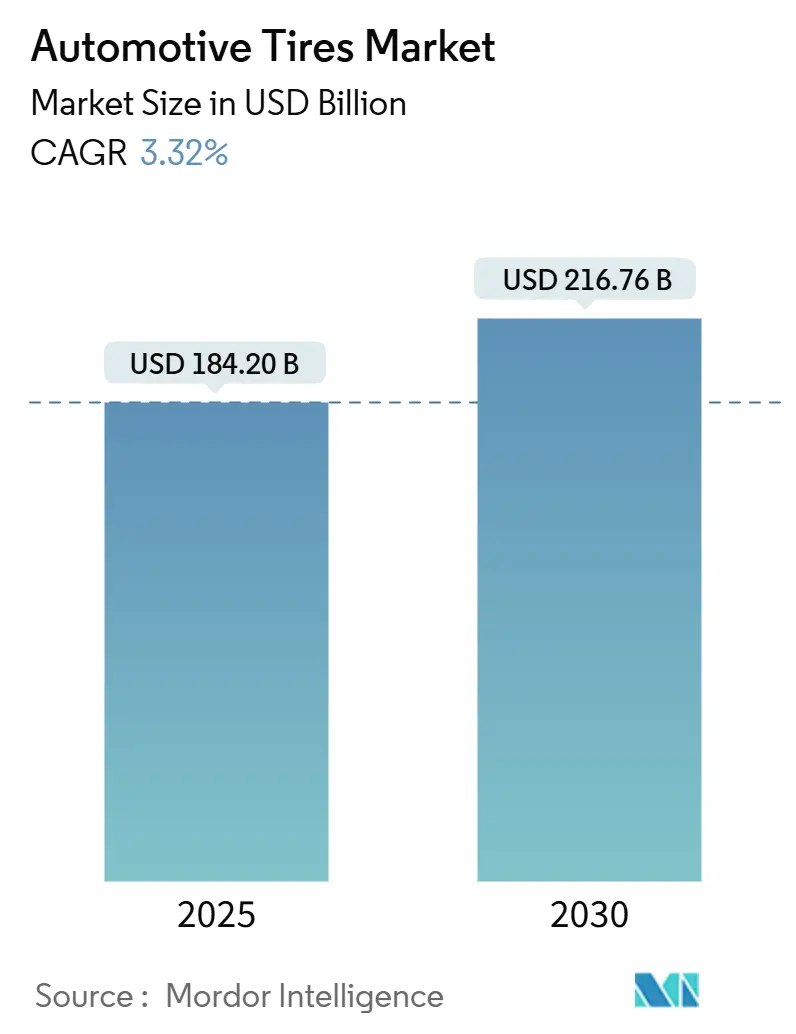

Рынок автомобильных шин составляет 184,20 млрд долл. США в 2025 году и прогнозируется достичь 216,76 млрд долл. США к 2030 году, расширяясь с среднегодовым темпом роста 3,32%. Множественная динамика формирует эту траекторию: внедрение электромобилей повышает спрос на сверхтихие продукты с низким сопротивлением качению; политика устойчивого развития поощряет внутренние инвестиции в синтетический каучук; и потребительское предпочтение больших диаметров ободов поднимает средние продажные цены. Производственная глубина Азии и растущее владение транспортными средствами сохраняют её как географический якорь, в то время как Северная Америка и Европа внедряют инновации в области подключения и премиального исполнения. Давление со стороны предложения от болезни каучукового листа в Юго-Восточной Азии и европейской логистики технического углерода подчеркивает необходимость устойчивости цепи поставок. Тем не менее, общий рынок автомобильных шин продолжает расширяться по мере модернизации автопарков и открытия новых потоков доходов от контрактов на умные шины, насыщенные данными.

Ключевые выводы отчета

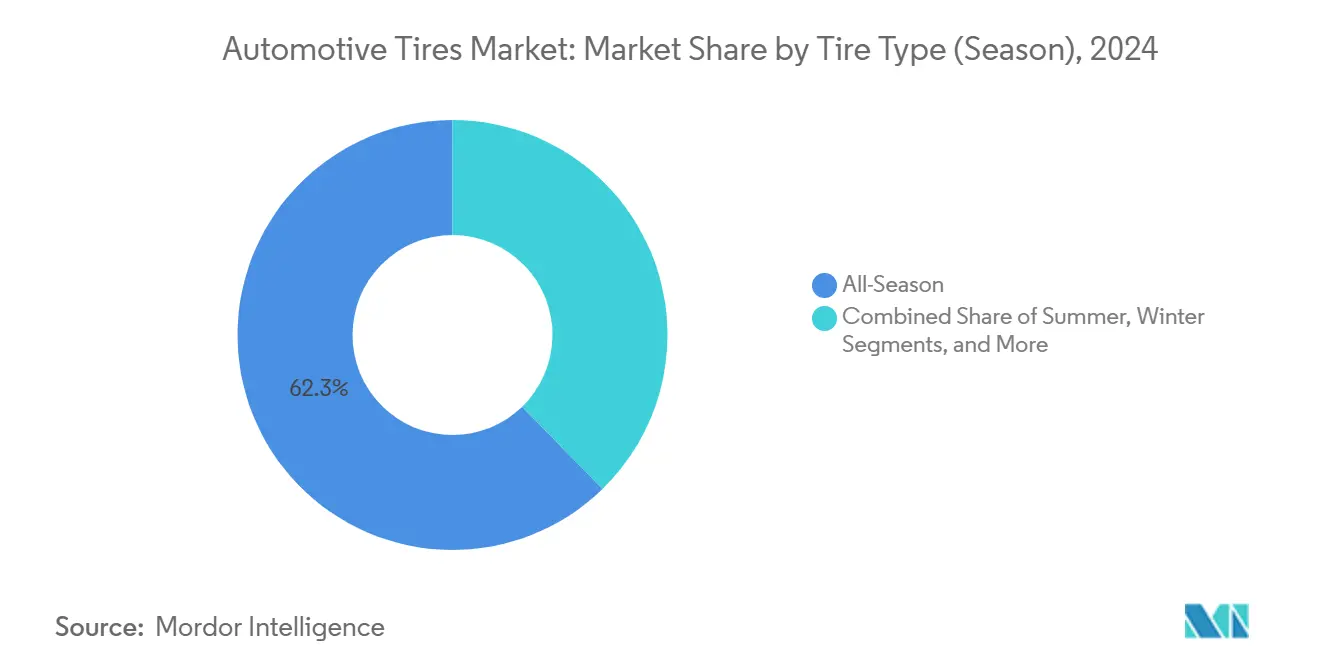

- По типу шин (сезонности) всесезонные продукты лидировали с 62,28% доли рынка автомобильных шин в 2024 году, в то время как зимние шины прогнозируются с самым быстрым среднегодовым темпом роста 4,24% до 2030 года.

- По конструкции шин радиальные шины составили 86,24% доли рынка автомобильных шин в 2024 году; непневматические/бескамерные варианты прогнозируются к расширению с среднегодовым темпом роста 5,67% до 2030 года.

- По типу транспортного средства легковые автомобили захватили 57,18% доли рынка автомобильных шин в 2024 году, тогда как специфичные для электромобилей шины продвигаются с среднегодовым темпом роста 10,92% на период 2025-2030 годов.

- По конечному пользователю канал замещения/послепродажного обслуживания удерживал 70,23% доли размера рынка автомобильных шин в 2024 году, в то время как спрос OEM растет с среднегодовым темпом роста 7,41% до 2030 года.

- По размеру обода сегмент 15-20 дюймов командовал 48,25% долей рынка автомобильных шин в 2024 году; шины >20 дюймов формировали самую быстрорастущую группу с среднегодовым темпом роста 8,22%.

- По типу силовой установки автомобили с ДВС сохранили 92,16% доли рынка автомобильных шин в 2024 году, однако шины для аккумуляторно-электрических транспортных средств настроены на надежный среднегодовой темп роста 10,95% до 2030 года.

- По географии Азия обеспечила 54,66% доли рынка автомобильных шин в 2024 году и продолжает расти с среднегодовым темпом роста 6,51% до 2030 года.

Тенденции и insights глобального рынка автомобильных шин

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Спрос на сверхтихие шины под влиянием электрификации | +1.8% | Европейский Союз | Средний срок (2-4 года) |

| Обязательное принятие шин с низким сопротивлением качению под нормы Китая Фаза-6 | +1.2% | Китай; распространение на Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| IoT-активированные контракты на умные шины в североамериканских автопарках | +0.9% | Северная Америка | Долгий срок (≥ 4 лет) |

| Береговые мощности синтетического каучука через IRA США | +0.7% | Соединенные Штаты; распространение на Северную Америку | Средний срок (2-4 года) |

| Бум 18-дюймовых и больше ободов в индийских внедорожниках | +0.5% | Индия; распространение на Азиатско-Тихоокеанский регион | Короткий срок (≤ 2 лет) |

| Реформа маркировки шин EU-2024, способствующая замещениям с рейтингом А | +0.3% | Европейский Союз | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Спрос на сверхтихие шины под влиянием электрификации

Электрические силовые агрегаты убирают маскирующий шум двигателя, выдвигая взаимодействие шин с дорогой на акустический передний план. Производители премиальных электромобилей платят более высокие премии за продукты с шумоподавляющей пеной и настроенными рисунками протектора, которые сокращают децибелы в салоне до 20%.[1]"Electric Mobility Guide, " MICHELIN, michelin.caБолее строгие ограничения внешнего шума Европейского Союза подкрепляют эту тенденцию, и рынок автомобильных шин теперь видит, как массовые сегменты запрашивают аналогичную технологию для соответствия и комфорта. Поставщики могут соответствовать производительности и регулированию, обеспечить желанные OE-комплектации и поддерживать ценовую дисциплину несмотря на более высокие затраты на сырье.

Обязательное принятие шин с низким сопротивлением качению в Китае

Правила топливной эффективности Фаза-6 требуют улучшения потребления на 15%, выделяя сопротивление качению. Отечественные и глобальные бренды сжимают циклы НИОКР до 18 месяцев для поставки соединений, богатых кремнеземом, способных на 8% экономию топлива. Достижения, полученные для китайской омологации, быстро каскадируют в более широкое азиатское производство, поднимая базовую технологию по всему рынку автомобильных шин без дублированных расходов на НИОКР.

Бум 18-дюймовых и больше ободов в индийских внедорожниках

Регистрации внедорожников в Индии подскочили на 34% в финансовом году 2024, а колеса 18-20 дюймов приносят маржу на 40-60% выше стандартных размеров. Расширения местных мощностей и премиальные артикулы захватывают стоимость, поскольку клиенты воспринимают большие обода как статусные и производительные улучшения. Изменение микса просачивается в более широкий рынок автомобильных шин, увеличивая среднюю продажную цену и поощряя дальнейшую сегментацию продуктов по диаметру.

Пересмотр маркировки шин EU-2024

Более четкие оценки от А до Е по сопротивлению качению, сцеплению на мокрой поверхности и шуму повышают осведомленность потребителей. Премиальные линии с рейтингом А теперь опережают более низкие оценки в продажах замещения, сокращая преждевременную утилизацию и побуждая производителей инвестировать в передовые соединения, которые удовлетворяют требованиям как эффективности, так и сцепления по всему рынку автомобильных шин.[2]"Michelin supports the new European regulation R117-04, " MICHELIN, michelin.com

Анализ воздействия сдерживающих факторов

| Сдерживающий фактор | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Болезнь каучукового листа в Юго-Восточной Азии, раздувающая затраты на сырье | -1.2% | Юго-Восточная Азия, с глобальным воздействием | Средний срок (2-4 года) |

| Избыточная снаряженная масса электромобилей, ускоряющая гарантийные претензии | -0.8% | Глобально, с концентрацией в Северной Америке и Европе | Короткий срок (≤ 2 лет) |

| Узкие места в доставке технического углерода в Европе | -0.5% | Европа, с распространением на Ближний Восток и Африку | Короткий срок (≤ 2 лет) |

| Предстоящий запрет PFAS в США на фторированные разделительные агенты для форм | -0.3% | Соединенные Штаты, с потенциальным глобальным воздействием | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Воздействие болезни каучукового листа в Юго-Восточной Азии

Заражение Pestalotiopsis сократило урожайность латекса в Индонезии, подняв спотовые цены на натуральный каучук на 33% в годовом исчислении и сжав маржу для шинных заводов по всему миру. Восстановление медленное, поскольку пораженные деревья нуждаются до 10 лет для достижения зрелости для подсочки. Производители диверсифицируются в сторону источников гуаюлы и русского одуванчика, однако коммерческий масштаб остается на несколько сезонов впереди, поддерживая давление затрат в среднесрочной перспективе.

Избыточная снаряженная масса электромобилей, ускоряющая гарантийные претензии

Аккумуляторные блоки добавляют 1000 фунтов или более к многим электрическим внедорожникам и пикапам, ускоряя износ протектора на 15-20% и вызывая более высокие гарантийные выплаты. Специализированные соединения для электромобилей и усиленные конструкции предлагают гарантии до 50 000 миль, но их премия в 15-30% цены сужает разрыв доступности, особенно в сегментах начального уровня электромобилей.

Сегментный анализ

По типу шин: Универсальность держит всесезонные впереди

Всесезонные продукты сохранили лидерство в 2024 году с 62,28% доли рынка автомобильных шин, помогаемые их круглогодичным удобством в различных климатах. Зимние шины, хотя и меньше, прогнозируются к публикации самого быстрого среднегодового темпа роста 4,24% между 2025 и 2030 годами, поскольку требования безопасности в Европе расширяют принятие. Летние линии остаются популярными в регионах с постоянно высокими температурами, в то время как всетерренные/грязетерренные рисунки захватывают владельцев внедорожников, которые ценят внедорожные возможности. Производители теперь смешивают соединения с высоким содержанием кремнезема с адаптивными ламелями, чтобы один протектор мог переносить как жару, так и легкий снег, снижая инвентарную сложность для дилеров.

Расходы на НИОКР также нацелены на потребности электромобилей: пенные вкладыши уменьшают шум в салоне, а химия резины сохраняет гибкость ниже нуля, делая премиальные зимние артикулы привлекательными для покупателей электромобилей. Больше автопарков указывают сертификацию трехпикового горного снега при доставке фургонов, подчеркивая растущий регулятивный охват. Тем временем, услуги ротации шин, основанные на данных, продлевают срок службы протектора, смещая доходы к пакетам зимней смены с добавленной стоимостью. Эти взаимодействующие тенденции обеспечивают развитие сезонных линий далеко за пределы простых температурных полос.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конструкции шин: Доминирование радиальных сталкивается с экспериментами бескамерных

Радиальная конструкция захватила 86,24% доли рынка автомобильных шин в 2024 году благодаря топливной эффективности, стабильной управляемости и длительному сроку службы протектора. Диагональный корд продолжается в нишах низкой скорости и тяжелой нагрузки, однако его влияние продолжает сокращаться. Самое разрушительное продвижение - это сегмент непневматических/бескамерных, который прогнозируется к росту на 5,67% ежегодно до 2030 года, поскольку строительные, военные автопарки и парки по уходу за территорией ищут защищенное от проколов время работы. Термопластичные спицы и композитные сетки сужают разрыв сопротивления качению с обычными радиальными.

Пилотные программы показывают, что бескамерные шины обеспечивают экономию затрат жизненного цикла, когда учитываются ремонт проколов и простои, убеждая OEM-производителей планировать испытания легковых автомобилей в следующем цикле разработки. Поставщики радиальных отвечают усиленными наполнителями борта и более тонкими стальными поясами, которые обрезают массу без ущерба прочности, стремясь защитить долю, пока массы электромобилей поднимаются. Регулирования по возможности переработки дополнительно повышают интерес к односортным бескамерным конструкциям, которые упрощают обработку в конце срока службы. Результат - двухтрековая инновационная гонка, а не прямое замещение.

По типу транспортного средства: Легковые автомобили все еще правят, но шины для электромобилей мчатся вперед

Легковые автомобили составили 57,18% объема 2024 года, закрепив свое место в ядре размера рынка автомобильных шин. Внедорожники и кроссоверы продолжают посягать, подталкивая производителей шин к более высоким индексам нагрузки и более высоким диаметрам. Выдающаяся история роста - это специфичные для электромобилей шины, запланированные на надежный среднегодовой темп роста 10,92%, поскольку глобальные регистрации электромобилей взлетают. Добавленная масса аккумулятора и мгновенный крутящий момент стимулируют спрос на более прочные каркасы, протекторы, богатые кремнеземом, и акустические демпферы.

Во время раннего проектирования платформ премиальные автопроизводители все больше совместно разрабатывают бespoke шины для электромобилей, встраивая эксклюзивные для бренда размеры, которые блокируют доходы от замещения. На канале замещения маркетинг оптимизации дальности убеждает чувствительных к затратам покупателей принимать премии в 15-30% цены, когда они могут проверить дополнительные мили на заряд. Тем временем электрификация легких коммерческих транспортных средств вызывает новые артикулы с усиленными боковыми стенками для посылочной службы. Эта эволюция автомобильного микса ускоряет продуктовую сложность по всей цепи поставок.

По применению: Дорожный сегмент принимает подключение

Дорожный сегмент сохранил ведущую позицию в 2024 году с 81,23% доли рынка автомобильных шин, отражая доминирование легковых автомобилей, легких грузовиков и автобусов в асфальтированных сетях. Принятие умных шин ускоряется, поскольку автопарки интегрируют встроенные датчики, которые передают данные о давлении, температуре и протекторе, продлевая интервалы обслуживания и сокращая расход топлива. Автопроизводители теперь указывают OE-комплектации, которые соответствуют стандартам цифровой готовности, побуждая поставщиков встраивать RFID-теги и Bluetooth-модули в масштабе. Менеджеры городских автопарков сообщают о меньшем простое после перехода на подключенные шины, которые вызывают оповещения предиктивного обслуживания, укрепляя ценностное предложение сегмента в рамках общего размера рынка автомобильных шин. Растущий регулятивный контроль сопротивления качению и сцепления на мокрой поверхности дополнительно поднимает технологическую планку. Эти направления бюджетов разработки к передовым полимерам, акустическим пенам и интерфейсам данных повышают эффективность и комфорт салона.

Внедорожная категория, хотя и меньше, прогнозируется к регистрации самого быстрого среднегодового темпа роста 3,78% между 2025 и 2030 годами, поскольку строительные, горнодобывающие и сельскохозяйственные операторы модернизируют парки машин. Спрос центрируется на усиленных каркасах, глубоких выступных рисунках и стойких к порезам соединениях, предназначенных для суровой местности, стимулируя премиальную ценовую реализацию. Автономная перевозка в шахтах ускоряет принятие IoT-активированных шин, которые передают данные о нагрузке и температуре в реальном времени в централизованные диспетчерские, защищая время работы. Сельскохозяйственные пользователи полагаются на стойкие к стерне боковые стенки и гибкие следы, которые минимизируют уплотнение почвы, расширяя специализацию продуктов. Поскольку цели устойчивости усиливаются, производители исследуют смеси резины на основе биомасла и восстановленного технического углерода для тяжелых каркасов, обеспечивая соответствие быстрого роста внедорожного сегмента более широким экологическим императивам.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: Послепродажный рынок оспаривается ростом OEM

Точки замещения и послепродажного обслуживания командовали 70,23% доли рынка автомобильных шин в 2024 году, подкрепленные зрелыми автопарками и повторяющимися потребностями износа. Однако поставки OEM опережают с среднегодовым темпом роста 7,41%, поскольку автопроизводители продвигают более высокие графики сборки после дефицита чипов и указывают индивидуальные комплектации для электромобилей. Большая специализация транспортных средств поднимает маржу OE, потому что шины теперь измеримо способствуют целям дальности, управляемости и шума, запеченным в выставочные брошюры.

Цифровая розничная торговля переформирует послепродажный рынок: движки сравнения цен разъедают дилерские наценки, так что магазины кирпича и раствора объединяют выравнивание, азотное наполнение и подписку на ротацию для поддержания прибыльности. Автопроизводители противодействуют, предлагая пакеты пожизненного обслуживания шин в планах финансирования, расширяя свою хватку после первоначальной продажи. Таким образом, оба канала внедряют инновации в услуги, а не только резину, затягивая конкурс за пожизненную ценность клиента.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По размеру обода: Доминирование среднего диаметра встречает премиальное увеличение размера

Категория 15-20 дюймов удерживала 48,25% доли в 2024 году, балансируя комфорт езды, стоимость шин и соответствие тормозного пакета для большинства легковых автомобилей. Спрос на колеса выше 20 дюймов поднимается быстрее всего с среднегодовым темпом роста 8,22%, подпитываемый роскошными внедорожниками и производительными электромобилями, где эстетика и клиренс суппорта превосходят заботы о топливной эффективности. Большие диаметры командуют на 40-60% более высокими средними продажными ценами, поднимая доходы даже когда рост единиц охлаждается.

OEM-производители экспериментируют с аэродинамическими колесными покрытиями для возврата дальности, потерянной к более тяжелым ободам, в то время как инженеры шин компенсируют более короткие боковые стенки добавлением армидного или вискозного усиления для сохранения качества езды. Результат - премиальный уровень, где стилизация, управляемость и брендинг превосходят традиционное ценовое исчисление. Сегменты начального уровня все еще предпочитают размеры ниже 15 дюймов, но их доля убывает каждый модельный год, подтверждая дрейф увеличения размера.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу силовой установки: Электромобили стимулируют специализированную разработку

Автомобили с двигателями внутреннего сгорания представляли 92,16% единиц в 2024 году, но они расширяются медленнее всего, поскольку правительства законодательно утвердили углеродные цели. Хотя меньше в абсолютных терминах, аккумуляторно-электрические модели прогнозируются к регистрации среднегодового темпа роста 10,95%, создавая выгодную подкатегорию в рамках более широкого размера рынка автомобильных шин. Шины для электромобилей интегрируют усиленные борта, соединения с низким сопротивлением качению и полостные пенные вкладыши для обработки веса, крутящего момента и шума, что объясняет их премию в 15-30% цены.

Гибридные и подключаемые гибридные платформы занимают средний грунт, принимая частичные атрибуты шин для электромобилей без полного редизайна, позволяя поставщикам амортизировать НИОКР по множественным системам силовой установки. По мере распространения зарядных сетей потребители обретают уверенность выбирать полные электромобили, укрепляя спрос на специализированную резину. Этот поворот силовой установки подкрепляет многодесятилетний цикл модернизации, вероятно, переформирующий доходные модели для производителей шин по всему миру.

Географический анализ

Азия удерживала 54,66% рынка автомобильных шин в 2024 году и поддерживала самый высокий среднегодовой темп роста 6,51% до 2030 года. Китай закрепляет региональное доминирование через свою обширную OEM-базу, в то время как бум внедорожников Индии подпитывает спрос на размеры 18-20 дюймов и премиальный импорт. Болезнь каучукового листа в Юго-Восточной Азии ограничивает поставку натурального каучука, поощряя диверсификацию синтетического каучука и альтернативные культуры, такие как гуаюла.

Северная Америка занимает второе место, поддерживаемая зрелыми продажами замещения и быстрым принятием платформ умных шин в коммерческих автопарках. Внутренние мощности синтетического каучука, стимулированные IRA США, уменьшают риск цепи поставок, в то время как растущее проникновение электромобилей стимулирует специализированные шинные линии, которые приоритизируют дальность и снижение шума.

Европа продолжает приоритизировать премиальные и устойчивые продукты. Пересмотр маркировки 2024 года направляет потребителей к высокосортным замещениям, вознаграждая бренды с технологически богатыми портфолио. Вызовы логистики технического углерода, однако, удлиняют сроки поставки и повышают инвентарные затраты, побуждая интерес к восстановленному техническому углероду и более тесному сотрудничеству с поставщиками.

Конкурентный ландшафт

Топ компании на рынке автомобильных шин

Bridgestone, Michelin, Goodyear, Continental и Pirelli удерживают значительную сумму глобального дохода, подчеркивая концентрированную иерархию в премиальных каналах и OE. Эквити бренда, масштаб НИОКР и всемирные дистрибьюторские сети защищают их позиции, даже когда местные производители в Китае и Индии разъедают сегменты начального уровня на затратах. Технологическая конвергенция вокруг электромобилей, бескамерных и оборудованных датчиками шин интенсифицирует расходы на НИОКР, давая действующим лицам преимущество масштаба, хотя гибкие претенденты используют меньшие накладные расходы для быстрой коммерциализации нишевых возможностей.

Стратегические альянсы иллюстрируют сдвиг: пилоты автономных грузовиков с шинами Bridgestone достигли 50 000 миль без аварий, валидируя информированный данными выбор шин для появляющихся транспортных режимов.[3]"Autonomous long-haul collaboration hits 50,000 miles," J.B. Hunt Transport Services, jbhunt.comТем временем вхождение Sailun в глобальный топ-10 сигнализирует растущее конкурентное давление от быстро улучшающихся китайских брендов, особенно в портфолио на тему устойчивости.

Лидеры индустрии автомобильных шин

-

Bridgestone Corp.

-

Michelin Group

-

Goodyear Tire & Rubber Company

-

Continental AG

-

Pirelli & C. SpA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Март 2025: Michelin выпустил всесезонную шину Agilis HD для автопарков последней мили, предлагающую на 20% больше пробега и сертификацию 3PMSF.

- Ноябрь 2024: Bridgestone India выделил 84 млн долл. США для расширения мощности до 11,1 млн единиц к 2029 году, фокусируясь на премиальных шинах для внедорожников.

- Декабрь 2024: Yokohama India начала местное производство 19-дюймовых шин Geolandar X-CV для роскошных внедорожников.

Охват отчета по глобальному рынку автомобильных шин

Рынок автомобильных шин сегментирован по типу шин (зимние шины, летние шины и другие типы шин), по применению (на дороге и вне дороги), по типу транспортного средства (легковые автомобили и коммерческие транспортные средства), конечному пользователю (OEM и послепродажный рынок) и по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и остальной мир). Отчет предлагает размер рынка и прогнозы для автомобильных шин в стоимостном выражении (млрд долл. США) для всех вышеупомянутых сегментов.

| Летние |

| Зимние |

| Всесезонные |

| Всетерренные / грязетерренные |

| Радиальные |

| Диагональные |

| Непневматические / бескамерные |

| Легковые автомобили |

| Внедорожники и кроссоверы |

| Легкие коммерческие транспортные средства |

| Тяжелые коммерческие грузовики и автобусы |

| Двухколесные транспортные средства |

| Внедорожные и специальные (OTR, сельское хозяйство, добыча, гонки) |

| Дорожные |

| Внедорожные (строительство, добыча, сельское хозяйство) |

| OEM |

| Послепродажный рынок (замещение и восстановление) |

| Ниже 15 дюймов |

| 15 - 20 дюймов |

| Выше 20 дюймов |

| Автомобили с двигателями внутреннего сгорания |

| Аккумуляторно-электрические автомобили |

| Гибридные автомобили и автомобили на топливных элементах |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток | Совет сотрудничества арабских государств Персидского залива |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Нигерия | |

| Остальная Африка |

| По типу шин | Летние | |

| Зимние | ||

| Всесезонные | ||

| Всетерренные / грязетерренные | ||

| По конструкции шин | Радиальные | |

| Диагональные | ||

| Непневматические / бескамерные | ||

| По типу транспортного средства | Легковые автомобили | |

| Внедорожники и кроссоверы | ||

| Легкие коммерческие транспортные средства | ||

| Тяжелые коммерческие грузовики и автобусы | ||

| Двухколесные транспортные средства | ||

| Внедорожные и специальные (OTR, сельское хозяйство, добыча, гонки) | ||

| По применению | Дорожные | |

| Внедорожные (строительство, добыча, сельское хозяйство) | ||

| По конечному пользователю | OEM | |

| Послепродажный рынок (замещение и восстановление) | ||

| По размеру обода | Ниже 15 дюймов | |

| 15 - 20 дюймов | ||

| Выше 20 дюймов | ||

| По типу силовой установки | Автомобили с двигателями внутреннего сгорания | |

| Аккумуляторно-электрические автомобили | ||

| Гибридные автомобили и автомобили на топливных элементах | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток | Совет сотрудничества арабских государств Персидского залива | |

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автомобильных шин?

Рынок автомобильных шин оценивается в 184,20 млрд долл. США в 2025 году и прогнозируется достичь 216,76 млрд долл. США к 2030 году.

Как быстро растет сегмент шин для электромобилей?

Шины, разработанные для аккумуляторно-электрических автомобилей, продвигаются с среднегодовым темпом роста 10,95%, опережая более широкий рынок благодаря специализированным требованиям к дизайну.

Какой регион лидирует в глобальных продажах?

Азия составляет 54,66% мирового дохода и расширяется с среднегодовым темпом роста 6,51%, поддерживаемая сильными производственными центрами в Китае и Индии.

Почему большие размеры ободов становятся более популярными?

Бум внедорожников и премиальных автомобилей повышает спрос на колеса 18 дюймов и больше, с категорией выше 20 дюймов, растущей с среднегодовым темпом роста 8,22% и командующей более высокими маржами.

Как умные шины меняют экономику автопарков?

IoT-активированные модели сокращают простой, связанный с шинами, до 30% и улучшают топливную эффективность примерно на 15%, поощряя автопарки принимать контракты на услуги на основе подписки.

Последнее обновление страницы: