Анализ рынка автомобильного углеродного волокна

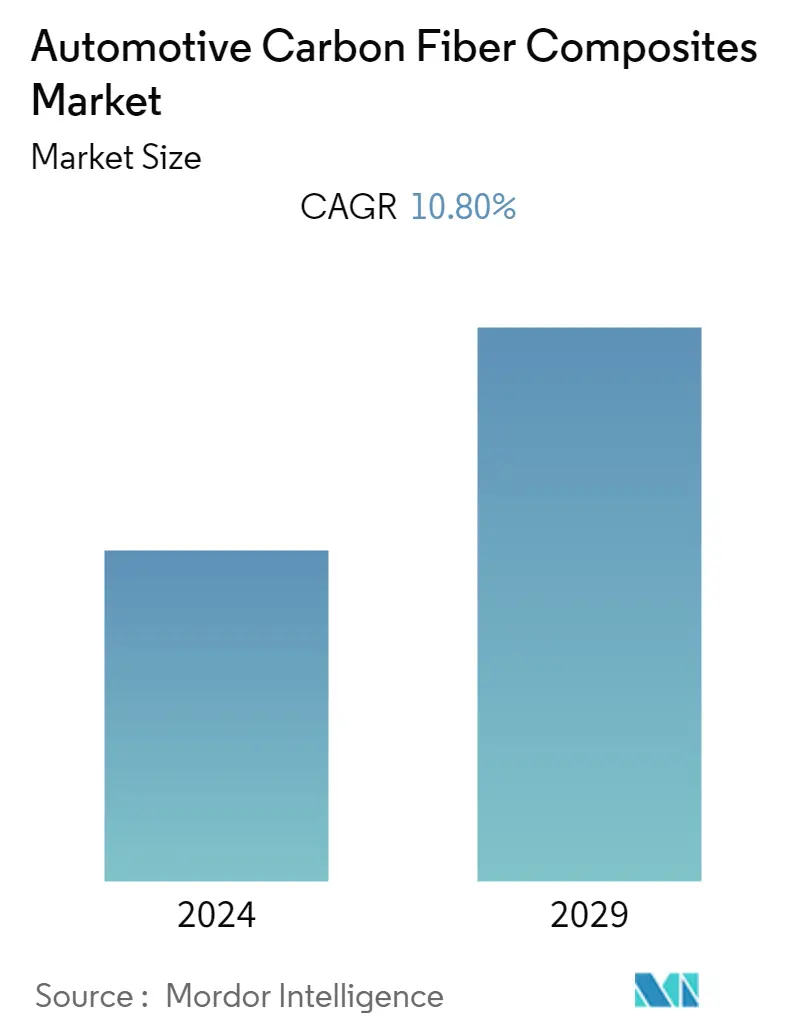

Рынок автомобильного углеродного волокна оценивается в 22,08 млрд долларов США, и ожидается, что в течение прогнозируемого периода он вырастет до 40,85 млрд долларов США со среднегодовым темпом роста 10,80%.

Пандемия COVID-19 серьезно повлияла на рынок из-за полной остановки глобальных перевозок, импорта и экспорта. Крупные промышленные предприятия закрыли свои заводы из-за ограничений во всем мире, а исследования и производство на рынке углеродного волокна были затруднены. Поскольку большинство мировых предприятий по производству углеродного волокна расположены в Японии, цепочка поставок для автомобильной промышленности была нарушена.

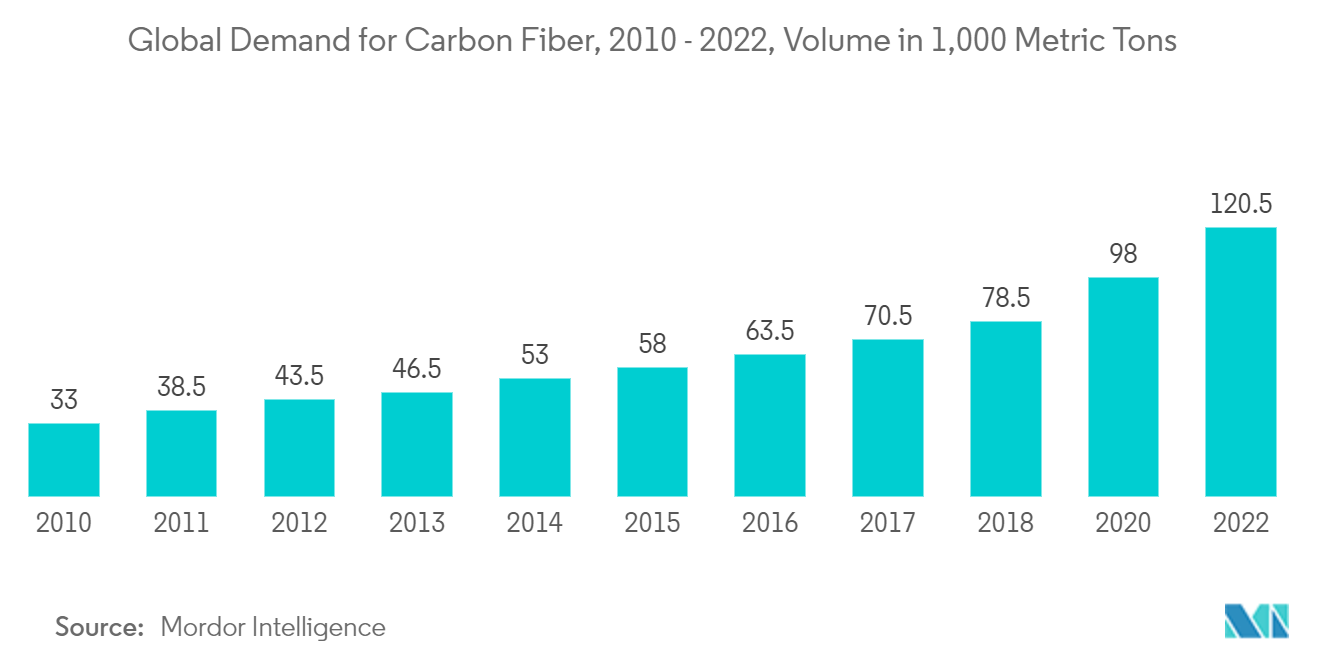

Прошлый год остался годом переходного периода, когда автомобильный сектор продемонстрировал устойчивый рост после модернизации производства автомобильной промышленности. Это также увеличило спрос на углеродное волокно.

Углеродное волокно — это легкий материал с высокопрочными характеристиками, который может быть разработан для повышения производительности в автомобильной промышленности. Он обеспечивает улучшение структурных, функциональных или косметических свойств. Чтобы сделать транспортные средства легче, чище, безопаснее и экономичнее, ведущие поставщики углеродного волокна реагируют на потребности и ожидания производителей транспортных средств, поставщиков систем и клиентов. Многие автомобильные компании, такие как BMW, Audi, GM, Honda и Polestar, заключили соглашения с производителями материалов из углеродного волокна о массовом производстве и инвестируют в свои процессы для поддержки недорогого производства углеродного волокна.

В связи с ужесточением норм выбросов и ростом цен на топливо углеродное волокно, отличная альтернатива обычным металлам, может снизить вес автомобиля. Это может улучшить топливную экономичность и производительность двигателя, а пределы физической прочности волокна почти в два раза выше, чем у обычных металлов. Рост спроса на электромобили во всем мире, вероятно, приведет к увеличению проникновения углеродного волокна для увеличения запаса хода электромобилей.

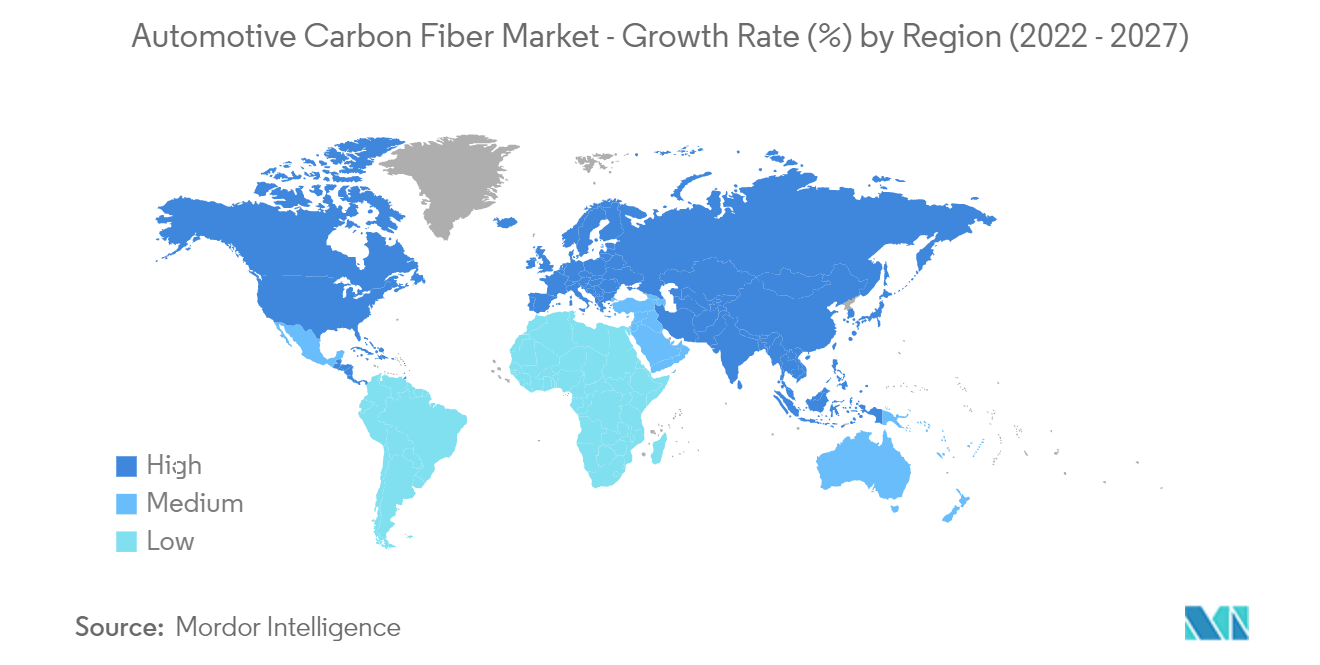

- Ожидается, что Европа станет лидером рынка благодаря присутствию многих производителей автомобилей, таких как Ferrari, Lamborghini, Koenigsegg, Pagani и т. д., которые используют много углеродного волокна при производстве своих автомобилей. За Европой следуют Северная Америка и Азиатско-Тихоокеанский регион, где растет спрос на высокопроизводительные автомобили. В Азиатско-Тихоокеанском регионе Китай и Япония могут стать двумя крупнейшими рынками.

Тенденции рынка автомобильного углеродного волокна

Увеличение использования углеродного волокна в автомобилях

Автомобильная промышленность начала использовать углеродное волокно для изготовления прочных и легких деталей, которые увеличивают скорость, улучшают аэродинамику и топливную экономичность. В настоящее время большинство автомобильных деталей из углеродного волокна используются в спортивных автомобилях высокого класса и европейских суперкарах; однако некоторые детали из композитного материала из углеродного волокна доступны на вторичном рынке. В таких деталях автомобиля, как компоненты кузова, колеса и диски, а также внутренняя отделка, используется углеродное волокно, обеспечивающее его уникальные свойства и элегантный внешний вид.

Передовые материалы, такие как углеродное волокно, необходимы для повышения топливной экономичности современных автомобилей и поддержания их производительности и безопасности. Поскольку для ускорения более легкого объекта требуется меньше энергии, чем для более тяжелого, легкие материалы открывают большой потенциал для повышения эффективности транспортных средств и экономии топлива. Снижение веса автомобиля на 10% может привести к увеличению экономии топлива на 6-8%.

Крупные игроки инвестируют в исследования и разработки компонентов из углеродного волокна для повышения эффективности транспортных средств. Например,.

- В ноябре 2022 года Ahera, бренд электромобилей ультра-премиум-класса, представил внешний дизайн первой модели своего внедорожника. Автомобиль изготовлен из высокоустойчивого композитного материала, включая кованое углеродное волокно.

- В октябре 2022 года Nissan Motors продемонстрировала свой пикап Frontier с 5,6-литровым двигателем V-8, интегрированным с широким обвесом с передними крыльями и боковинами из углеродного волокна, а также карбоновым капотом.

- В мае 2022 года Hexcel разработала новую линейку продуктов, которая сочетает в себе системы смол Hexcel, изготовленные из смол биологического происхождения, с армирующими натуральными волокнами для создания решений по материалам для автомобильной промышленности, зимних видов спорта, морского транспорта и ветроэнергетики.

BMW использует компоненты из углеродного волокна в верхних частях своего седана 7-й серии, такие как элементы крыши и опорные стойки, с целью снизить центр тяжести автомобиля. С другой стороны, Alfa Romeo 4C имеет полностью шасси из углеродного волокна, что снижает вес автомобиля всего до 2500 фунтов. Другие автомобили подобных стилей и размеров обычно весят 3000 фунтов и более, что делает 4C легкой роскошью в своем классе. BMW и ее партнер по производству углеродного волокна, SGL Group, потратили около 1 миллиарда долларов США на создание цепочки поставок углепластика, используемого в i3 и i8. Audi также использует углеродное волокно для изготовления задней стенки пространственной рамы своего седана A8. Даже со стороны предложения производители углеродного волокна наращивают свои производственные мощности, что будет способствовать дальнейшему внедрению углеродного волокна в автомобили.

Учитывая вышеупомянутые факторы и события, ожидается, что спрос на высокоэффективное углеродное волокно будет сохранять высокий потенциал в течение прогнозируемого периода.

Европа доминирует на рынке

Ожидается, что рынок роскошных и спортивных автомобилей имеет высокий потенциал использования углеродного волокна. Европа позиционирует себя как ведущий регион с высоким спросом на роскошные и спортивные автомобили.

Ожидается, что европейский рынок роскошных автомобилей будет определяться внедорожниками. Традиционные легковые автомобили теряют свои позиции на рынке. Это глобальная тенденция, которая началась в США, а затем распространилась на Европу и Азию. В число брендов, чьи внедорожники-бестселлеры продаются в Европе, входят Nissan, Hyundai, Kia, Mazda, Mitsubishi, Jaguar, Lexus, Porsche, Maserati и Volvo. В долгосрочной перспективе эти продажи автомобилей будут стимулировать спрос на автомобильную пневматическую подвеску.

Автомобильная промышленность Соединенного Королевства в настоящее время наиболее известна производителями автомобилей премиум-класса и спортивных автомобилей, включая Aston Martin, Bentley, Daimler, Jaguar, Lagonda, Land Rover, Lotus, McLaren, MG, Mini, Morgan и Rolls-Royce. Продажи легковых автомобилей в стране выросли с 1 631 064 единиц в 2021 году до 1 647 181 единиц, увеличившись на 1,0%. Этот рост подкреплен выпуском новейших моделей этими OEM-производителями, в которых в автомобиль внедрены передовые материалы кузова.

С принятием строгих норм выбросов и стандартов экономии топлива в европейском регионе производители автомобилей в Германии, Италии и Франции, такие как BMW, Volkswagen, Audi и т. д., начали использовать композиты из углеродного волокна при производстве своих автомобилей.

Компании пытаются изобрести новые детали из углеродного волокна, которые могут значительно снизить общий вес автомобиля. Применение пластика, армированного углеродным волокном (CFRP), широко применяется при производстве автомобильных кузовов, особенно у производителей гиперкаров, таких как Ferrari, Lamborghini и Porsche.

Учитывая эти факторы, ожидается, что спрос на углеродное волокно для автомобильных деталей будет расти высокими темпами в европейском регионе благодаря продажам роскошных и спортивных автомобилей.

Обзор индустрии автомобильного углеродного волокна

Рынок автомобильного углеродного волокна является консолидированным рынком. Большую часть рынка занимают 10 крупнейших игроков. Крупнейшие компании на рынке углеродного волокна включают Hexcel Corporation, Mitsubishi Chemical Carbon Fiber and Composites Inc., SGL Carbon SE, Teijin Limited и Toray Industries Inc.

Спрос является положительным, что объясняется сильными стратегиями расширения и роста, принятыми производителями углеродного волокна. Например, в марте 2021 года компании Teijin Limited и Applied Electric Vehicle (Applied EV) совместно разработали солнечную крышу из поликарбоната для будущих транспортных средств.

Лидеры рынка автомобильного углеродного волокна

Toray Industries Inc.

Hexcel Corporation

Mitsubishi Chemical Carbon Fiber and Composites Inc.

SGL Carbon SE

Teijin Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильного углеродного волокна

Ноябрь 2022 г. Dodge объявила о добавлении двигателя Hellephant V-8 в свою линейку продуктов. Кроме того, компания представила предложение двигателя вместе с вариантами кузова из углеродного волокна.

Май 2022 г.: Hexcel разработала новую линейку продуктов, которая сочетает в себе системы смол Hexcel, изготовленные из смол биологического происхождения, с армирующими натуральными волокнами для создания решений по материалам для автомобильной, зимней спортивной, морской и ветроэнергетической промышленности.

Сегментация индустрии автомобильного углеродного волокна

Углеродное волокно — это легкий материал с высокопрочными характеристиками, который может быть разработан для повышения производительности в автомобильной промышленности.

\пРынок автомобильного углеродного волокна сегментирован по применению (структурная сборка, компоненты трансмиссии, интерьер и экстерьер), типу транспортного средства (легковой автомобиль, коммерческий автомобиль) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). ). В отчете рассматривается размер рынка и прогнозы по стоимости (млрд долларов США) для всех вышеуказанных сегментов.

| Структурная сборка |

| Компоненты трансмиссии |

| Интерьеры |

| Экстерьеры |

| Легковой автомобиль |

| Коммерческий автомобиль |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Остальной мир | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

| Приложение | Структурная сборка | |

| Компоненты трансмиссии | ||

| Интерьеры | ||

| Экстерьеры | ||

| тип машины | Легковой автомобиль | |

| Коммерческий автомобиль | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Остальной мир | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

Часто задаваемые вопросы по исследованию рынка автомобильного углеродного волокна

Каков текущий размер рынка автомобильных композитов из углеродного волокна?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка автомобильных композитов из углеродного волокна составит 10,80%.

Кто являются ключевыми игроками на рынке Автомобильные композиты из углеродного волокна?

Toray Industries Inc., Hexcel Corporation, Mitsubishi Chemical Carbon Fiber and Composites Inc., SGL Carbon SE, Teijin Limited — основные компании, работающие на рынке автомобильных композитов из углеродного волокна.

Какой регион на рынке автомобильных композитов из углеродного волокна является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке Автомобильные композиты из углеродного волокна?

В 2024 году на Европу будет приходиться наибольшая доля рынка автомобильных композитов из углеродного волокна.

Какие годы охватывает рынок автомобильных композитов из углеродного волокна?

В отчете рассматривается исторический размер рынка автомобильных композитов из углеродного волокна за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автомобильных композитов из углеродного волокна на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об углеродном волокне в автомобильной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке углеродного волокна в автомобильной промышленности в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ углеродного волокна в автомобильной промышленности включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.