Размер рынка автоматического управления поездами

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

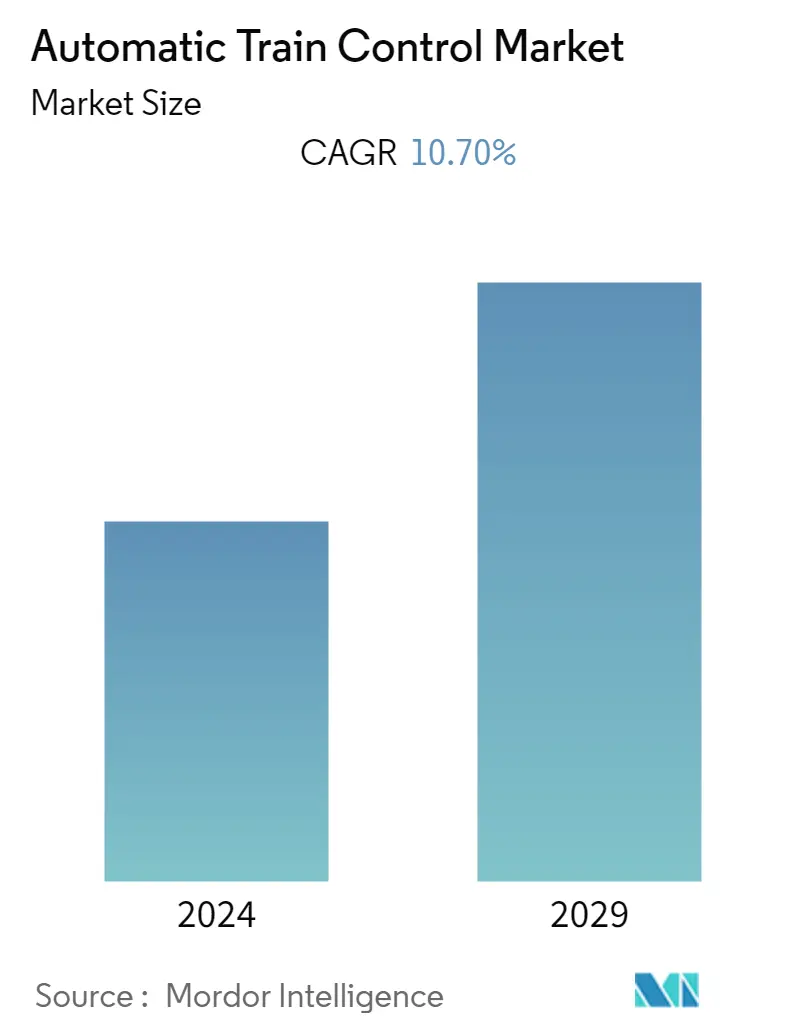

| CAGR | 10.70 % |

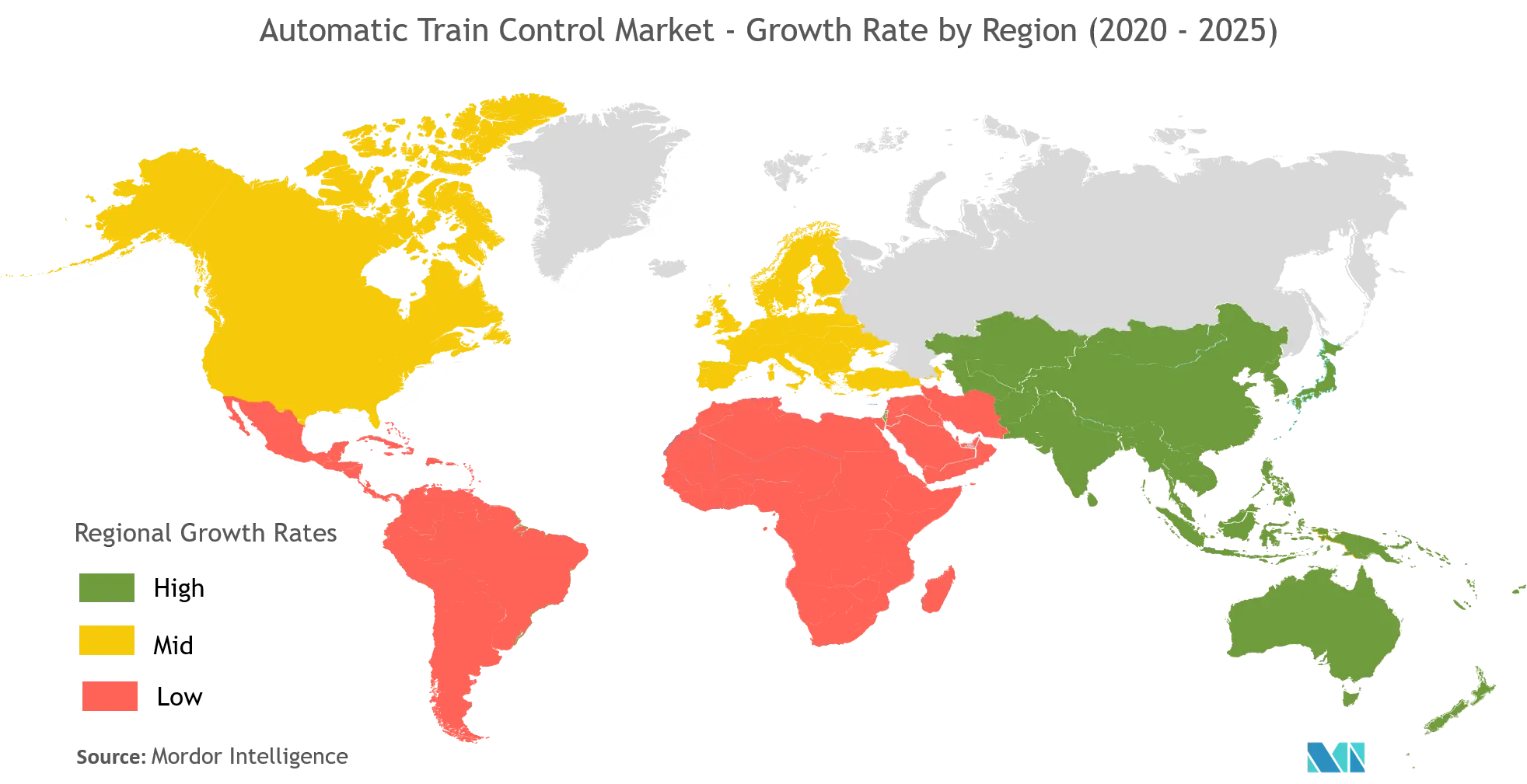

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

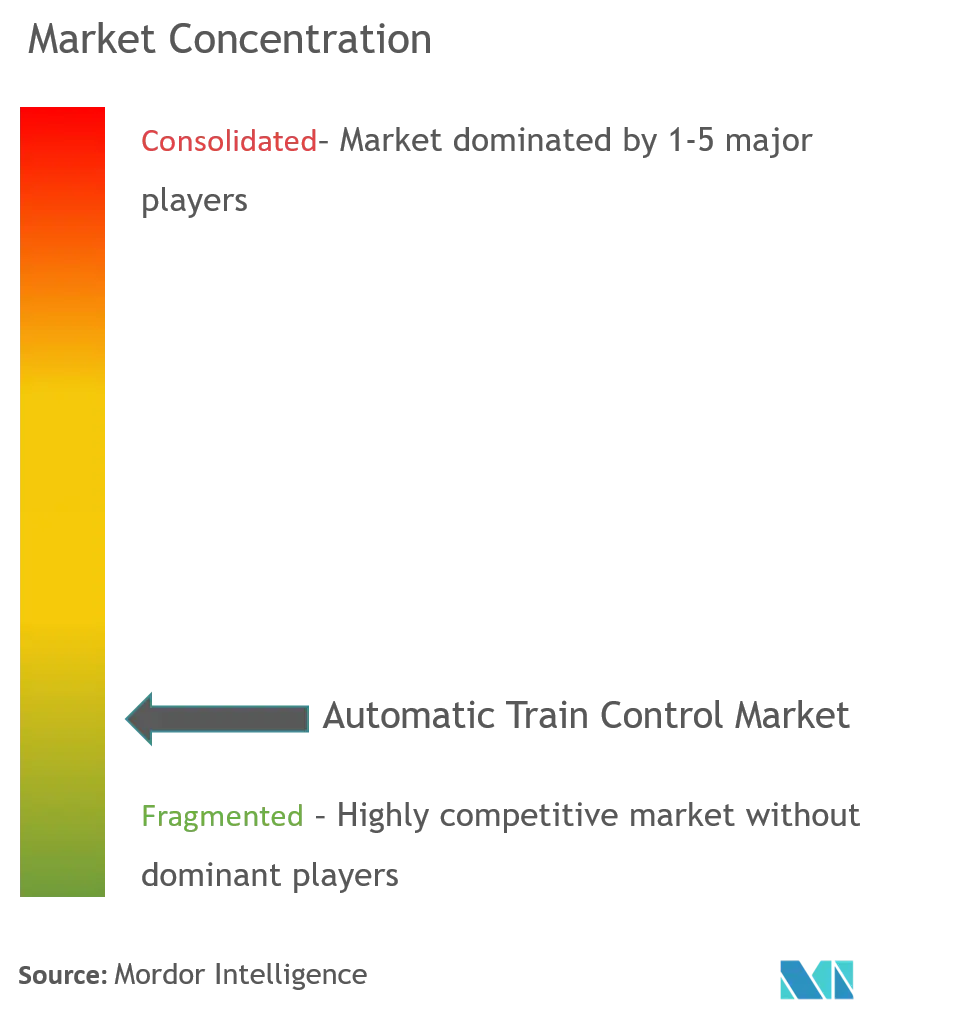

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка автоматического управления поездами

Ожидается, что рынок автоматического управления поездами будет расти в среднем на 10,7% в течение прогнозируемого периода с 2020 по 2025 год. Развитие государственной помощи посредством предоставления средств на строительство технологически продвинутых поездов подталкивает рынок автоматического управления поездами во всем мире. Кроме того, растущий спрос на смягчение последствий загрязнения и растущий спрос на безопасность, гиперурбанизация, высокий демографический рост, технологические достижения для повышения удобства пассажиров и растущая тенденция создания умных городов являются другими фундаментальными факторами, которые будут способствовать развитию мирового рынка автоматического управления поездами в течение прогнозируемого периода.

- Сегмент поддержки и технического обслуживания будет расширяться более высокими темпами в течение прогнозируемого периода. Службы поддержки и обслуживания поддерживают установленную систему УВД в инфраструктуре фирмы. Услуги по поддержке и техническому обслуживанию включают помощь в устранении неполадок, решение проблем, ремонт, замену старых компонентов, модернизацию существующего решения УВД и управление сценариями тестирования, включая проверку объектов и обучение, а также круглосуточную поддержку решений УВД.

- Растущая стандартизация решений железнодорожной сигнализации является одной из наиболее значительных тенденций, влияющих сегодня на рынок. Стандартизация позволяет поставщикам совершенствовать базовые, основанные на стандартах глобальные архитектуры, которые одновременно обеспечивают функциональную совместимость, необходимую для выполнения местных обязательств по безопасности, и предоставляют общую надежную платформу для создания локальных решений.

- Кроме того, Министерство транспорта США (USDOT) уделяет особое внимание расширению железнодорожных линий в районе Сонома-Марин. Для этого проекта FTA (Ассоциация грузового транспорта) предоставила Министерству железных дорог фонд в размере 22,5 млн долларов США. Предполагается, что Китай создаст выгодную возможность для рынка УВД благодаря подписанию китайской компанией двух железнодорожных проектов с Бразилией для строительства двух дорогостоящих железнодорожных инфраструктурных проектов в штате Баия на востоке Бразилии.

- Например, такие страны, как Индия, где по данным IBEF, метрополитен будет занимать более 70% железнодорожного рынка, разрешили 100% прямые иностранные инвестиции в новые железнодорожные отрасли, такие как пригородные коридоры, системы высокоскоростных поездов и проекты грузовых линий, реализуемые в рамках государственно-частного партнерства.

- Американская компания SIL4 Systems разрабатывает бортовые встроенные системы управления для обеспечения автоматической защиты поездов (ATP) и автоматического управления поездами (ATC). Они предлагают платформу двойного назначения, в которой находится регистратор событий, а также поддерживаются ATP и ATC. Кроме того, они обеспечивают ряд транспортных средств связи, таких как два порта Wi-Fi, GPS, 3G и два порта Gigabit Ethernet (GbE).

- Китайские поставщики получают проекты за пределами Китая, в то время как группа более мелких конкурентов конкурирует за части каждого проекта железнодорожного транспорта, создавая перенасыщенное и конкурентное поле. Существует огромный потенциал для систем, отвечающих требованиям Европейской системы управления железнодорожным движением (ERTMS) и управления движением на основе связи (CBTC).

- Тем не менее, высокие первоначальные инвестиции и необходимость регулярного технического обслуживания могут сдержать рост мирового рынка автоматического управления поездами в ближайшие годы. Однако ожидается, что растущее распространение автономных поездов в густонаселенных азиатских странах, таких как Китай и Индия, обеспечит бесперебойную работу рынка автоматического управления поездами в ближайшие годы.

Тенденции рынка автоматического управления поездами

Технология Positive Train Control (PTC) займет доминирующую долю рынка

- Positive Train Control (PTC) — это комплексная система недавно разработанных технологий, которая постоянно предоставляет важную информацию, такую как разрешение на движение поезда, ограничения скорости, положения переключателей, расположение рабочих зон и другие эксплуатационные данные. Для определения безопасного тормозного пути необходимо учитывать сочетание локомотивов и железнодорожных вагонов, рельеф местности, вес и скорость, а также аспекты сигналов.

- Глобальные грузовые железные дороги продолжают стремиться к безаварийному будущему, неустанно борясь с основными причинами аварий – путями, оборудованием и человеческими ошибками. Постоянного улучшения безопасности в предстоящие годы будет труднее достичь, и это потребует новых и иных решений. Широкое внедрение Positive Train Control (PTC), предназначенного для устранения человеческих ошибок, откроет дверь в новую захватывающую эру повышения безопасности и эффективности грузовых железных дорог.

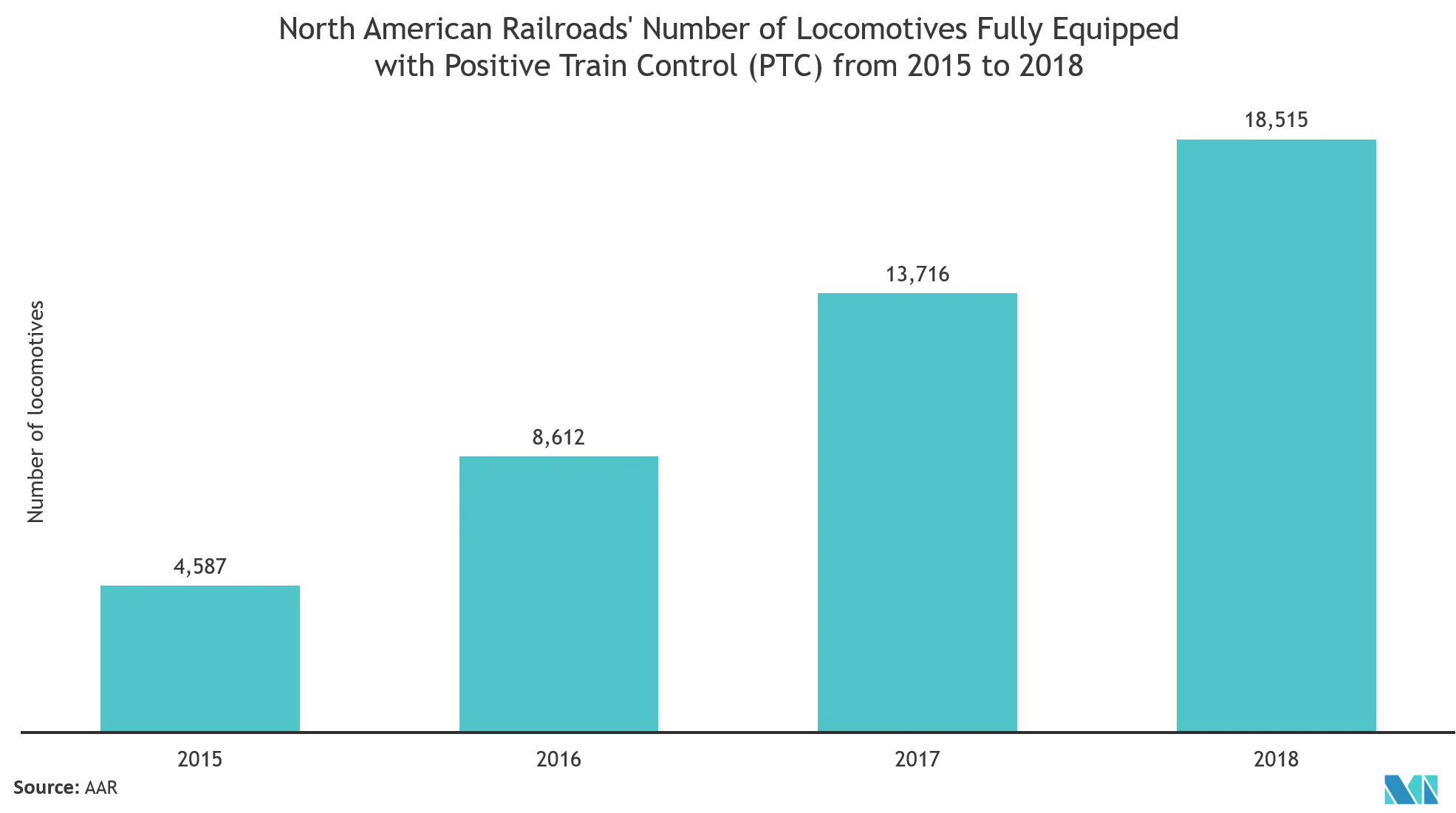

- Например, по состоянию на январь 2020 года PTC действует на большей части 98,5% миль маршрутов PTC класса I по всей сети, при этом некоторые железные дороги класса I планируют полностью внедрить их в своих сетях на территории Соединенных Штатов, как Track- На долю несчастных случаев приходится 27% всех железнодорожных происшествий в США.

- Кроме того, грузовые железные дороги сократили количество аварий на путях на 26% с 2009 по 2018 год. Кроме того, ежегодно были осуществлены рекордные инвестиции в размере в среднем 25 миллиардов долларов США, где технология PTC стала важным катализатором.

- Обеспечивая высокую масштабируемость и повышенную эффективность, решения Siemens Trainguard Sentinel адаптированы для оптимального удовлетворения потребностей промышленных, горнодобывающих и грузовых операторов. Система обеспечивает улучшенное восстановление обслуживания, повышенную безопасность, а также превосходную надежность и прогнозирование поддержки.

Северная Америка будет иметь самый большой размер рынка

- Северная Америка образует развитые экономики США (США) и Канады, которые вносят значительный вклад в региональный рынок. Одной из основных причин ее значительной доли на рынке является раннее внедрение технологий и глобализация общих услуг в этом регионе.

- В США аварии на поездах, вызванные оборудованием, составляют 14% от общего числа происшествий. Уровень аварий по причине оборудования снизился на 11% с 2009 года. Усовершенствования железнодорожных вагонов, передовые технологии проверки оборудования и общеотраслевые программы управления активами - все это способствовало повышению безопасности.

- Сильное финансовое положение этого региона позволяет его странам инвестировать значительные средства в ведущие решения и технологии УВД. Основными драйверами роста в этом регионе являются растущее число проектов, направленных на модернизацию и строительство грузовой инфраструктуры, а также высокоскоростных железнодорожных линий.

- Кроме того, в соответствии с Законом о повышении безопасности на железнодорожном транспорте 2008 года и соответствующими постановлениями, изданными Федеральным управлением железных дорог (FRA), пассажирские и грузовые железные дороги должны были внедрить систему принудительного контроля поездов (PTC) на большинстве основных железнодорожных линий к 31 декабря 2018 года. Закон RSI 2008 года ускорил внедрение решений УВД и связанных с ними технологий в США, поскольку решения УВД лежат в основе PTC.

- По данным Ассоциации американских железных дорог, аварии, вызванные человеческим фактором, составляют самую большую категорию железнодорожных происшествий, на которую приходится 38%, в дополнение к зарегистрированным 937 смертельным случаям на железнодорожном транспорте в США в 2019 году, по данным Министерства транспорта США. Уровень аварий, вызванных отдельными факторами, снизился на 3% с 2009 года. Строгие программы обучения сотрудников и управления утомляемостью — это лишь некоторые из инициатив, которые железнодорожные компании применяют для уменьшения количества таких инцидентов, а PTC обеспечивает дополнительный уровень защиты для этих усилий.

- Кроме того, в регионе наблюдаются масштабные инвестиции в рынок автоматического управления поездами. Например, по данным Министерства транспорта США и Федерального управления железных дорог США, до 2015 года на развертывание PTC на более чем 2300 миль путей и более 4500 локомотивов было потрачено 6,4 миллиарда долларов США, а общая стоимость, по оценкам, будет расти. до более чем 10 миллиардов долларов США в 2020 году.

Обзор отрасли автоматического управления поездами

Рынок автоматического управления поездами сильно фрагментирован и состоит из нескольких крупных игроков. Они приняли различные стратегии, такие как расширение, соглашения, запуск новых продуктов, совместные предприятия, поглощения, партнерство и другие, чтобы расширить свое присутствие на этом рынке. Немногими из основных конкурентов, работающих в настоящее время на мировом рынке автоматического управления поездами, являются General Electric Company (GE), Hitachi, Bombardier, Siemens, Thales, Kyosan Electric Manufacturing Ltd (Kyosan), Toshiba Corporation (Toshiba), Alstom SA (Alstom), Tech Mahindra, WSP, Cisco Systems (Cisco), Mermec, Advantech, Mipro и ADLINK Technology и другие.

\п- \п

- Февраль 2020 г. — Bombardier и Caisse de dépôt et Placement du Québec (CDPQ) подписали меморандум о взаимопонимании (MoU) о продаже железнодорожного бизнеса первой компании Alstom во Франции. Bombardier и канадская компания по управлению пенсионными фондами CDPQ продадут свою долю в Bombardier Transportation компании Alstom. Они оценивают предприятие в $8,2 млрд. CDPQ владеет 30% акций Bombardier Transportation. \п

- Май 2019 г. — ADLINK Technology, Inc. выпустила свою новейшую защищенную безвентиляторную платформу AIoT (ИИ и Интернет вещей) NVIDIA Quadro, AVA-5500, предназначенную для приложений видео/графического анализа в реальном времени в железнодорожной отрасли. Для удовлетворения различных требований приложений AVA-5500 доступен в вариантах с двумя дополнительными портами USB 2.0 через разъемы M12 и двумя отсеками для 2,5-дюймовых накопителей SATA 6 Гбит/с, а также версия, поддерживающая только входное питание +12 В постоянного тока. \п

Лидеры рынка автоматического управления поездами

-

ADLINK Technology Inc.

-

WSP Global Inc.

-

Thales Group

-

General Electric Company

-

Toshiba Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке систем автоматического управления поездами – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Допущения исследования и определение рынка

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.2.1 Увеличение государственной поддержки за счет предоставления средств

-

4.2.2 Интенсивный демографический рост и усиление урбанизации

-

4.2.3 Технологический прогресс, ориентированный на удобство пассажиров

-

-

4.3 Рыночные ограничения

-

4.3.1 Необходимость регулярного технического обслуживания

-

4.3.2 Сложности интеграции решений УВД с устаревшими системами

-

-

4.4 Привлекательность отрасли: анализ пяти сил Портера

-

4.4.1 Рыночная власть поставщиков

-

4.4.2 Переговорная сила потребителей

-

4.4.3 Угроза новых участников

-

4.4.4 Угроза заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

4.5 Анализ цепочки создания стоимости в отрасли

-

4.6 Оценка влияния Covid-19 на отрасль

-

-

5. СЕГМЕНТАЦИЯ РЫНКА**

-

5.1 По услуге

-

5.1.1 Консалтинг

-

5.1.2 Интеграция и развертывание

-

5.1.3 Поддержка и обслуживание

-

-

5.2 По технологии

-

5.2.1 Положительное управление поездом (PTC)

-

5.2.2 Управление поездом на основе связи (CBTC)

-

5.2.3 Автоматическое управление поездом (УВД)

-

5.2.4 Другие технологии

-

-

5.3 География

-

5.3.1 Северная Америка

-

5.3.2 Европа

-

5.3.3 Азиатско-Тихоокеанский регион

-

5.3.4 Латинская Америка

-

5.3.5 Ближний Восток и Африка

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Профили компании*

-

6.1.1 ADLINK Technology Inc.

-

6.1.2 WSP Global Inc.

-

6.1.3 Toshiba Corporation

-

6.1.4 Thales Group

-

6.1.5 General Electric Company

-

6.1.6 Siemens AG

-

6.1.7 MIPRO Electronics Co., Ltd.

-

6.1.8 Tech Mahindra Limited

-

6.1.9 MERMEC Inc.

-

6.1.10 Hitachi, Ltd.

-

6.1.11 Cisco Systems, Inc.

-

6.1.12 Alstom SA

-

6.1.13 Кёсан Электрическая Производственная Компания, Лтд.

-

6.1.14 Bombardier Inc.

-

6.1.15 Advantech Co., Ltd.

-

-

-

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

-

8. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли автоматического управления поездами

Автоматическое управление поездами (УВД) — это общая категория систем защиты поездов на железных дорогах, которая включает в себя механизм регулирования скорости в ответ на внешние воздействия. Системы УВД, как правило, сочетают в себе несколько технологий сигнализации в кабине и используют более детальные схемы замедления вместо негибких остановок, характерных для старой технологии автоматической остановки поезда. УВД также может применяться при автоматическом управлении поездами (АТО) и обычно считается критически важной с точки зрения безопасности частью системы..

Система степеней автоматизации (GoA) Международной ассоциации общественного транспорта (UITP) определяет степень автоматизации в соответствии с уровнем ответственности, возложенной на систему управления поездами. Отчет также включает в себя;.

- Автоматическая защита поездов (ATP) — это работа и все оборудование, отвечающие за базовую безопасность; он позволяет избежать превышения красного сигнала, столкновений и превышения скорости за счет автоматического торможения. Линия, снабженная ATP, соответствует (по крайней мере) GoA1.

- Автоматическое управление поездом (ATO) обеспечивает частичное или полное автоматическое управление поездом и функции беспилотного управления. Система АТО отображает все функции водителя, кроме закрытия дверей. Машинисту достаточно закрыть двери, и если направление ясно, поезд автоматически двинется на следующую станцию. Это соответствует GoA2.

- Автоматическое управление поездом (УВД) автоматически выполняет обычные функции сигнальщиков, такие как установка маршрута и управление поездом. Системы ATO и УВД совместно управляют поездом в пределах определенного порога его расписания. Здесь нет ни машиниста, ни персонала, назначенного для управления поездом, что соответствует GoA4.

- При уровне автоматизации 4 системы УВД работают в рамках общей системы сигнализации с блокировкой, автоматическим контролем поездов, обнаружением свободных путей и функциями связи.

| По услуге | ||

| ||

| ||

|

| По технологии | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка систем автоматического управления поездами

Каков текущий размер рынка автоматического управления поездами?

По прогнозам, среднегодовой темп роста рынка автоматического управления поездами составит 10,70% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Автоматическое управление поездами?

ADLINK Technology Inc., WSP Global Inc., Thales Group, General Electric Company, Toshiba Corporation – основные компании, работающие на рынке автоматического управления поездами.

Какой регион на рынке Автоматическое управление поездами является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Автоматическое управление поездами?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка автоматического управления поездами.

Какие годы охватывает рынок автоматического управления поездами?

В отчете рассматривается исторический размер рынка автоматического управления поездом за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автоматического управления поездом на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отраслевой отчет по автоматическому управлению поездами

Статистические данные о доле рынка, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автоматического управления поездом включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.