Анализ рынка автоматизированного горного оборудования

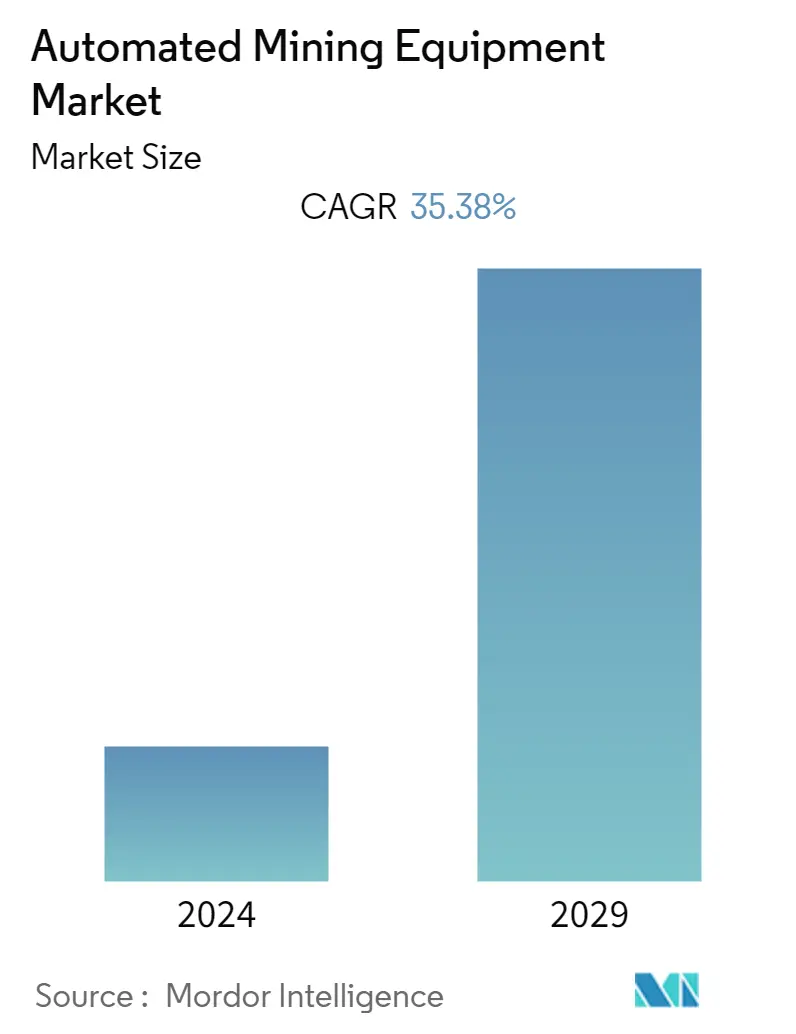

Ожидается, что среднегодовой темп роста рынка автоматизированного горного оборудования составит 35,38% в течение прогнозируемого периода (2021–2026 гг.). Вспышка COVID-19 и ограничения на карантин по всему миру повлияли на промышленную деятельность во всем мире. Некоторые из последствий блокировки включают сбои в цепочке поставок, отсутствие сырья, используемого в производственном процессе, нехватку рабочей силы, колебания цен, которые могут привести к завышению производства конечного продукта и выходу за рамки бюджета, проблемы с доставкой и т.д.

- Горная промышленность — сложная отрасль, добывающая из земной коры сырье различной формы, размеров и химического состава. Преобразование его в стандартизированный и высококачественный конечный продукт является сложной задачей и подтолкнуло отрасль к выбору решений, которые повышают ее эффективность и производительность. Обычно шахты расположены в отдаленных районах, и внедрение автоматизации помогает лучше использовать ресурсы.

- Автономные технологии приносят определенные преимущества, которые нельзя упускать из виду. Это влияет на всю цепочку создания стоимости горнодобывающей промышленности и отраслей, которые зависят от добычи полезных ископаемых для удовлетворения своих потребностей в сырье. Ожидается, что компании, внедряющие технологии автоматизации, при правильном внедрении быстро добьются значительного увеличения производительности и снижения затрат.

- Более того, горнодобывающие компании во всем мире быстро используют технологические разработки, чтобы лучше использовать свое оборудование и человеческие ресурсы для повышения безопасности. Например, в сентябре 2020 года логистическая компания Bis и Israel Aerospace Industries (IAI) объявили о сотрудничестве в создании нового совместного предприятия Auto-mate по предоставлению автономных систем для горнодобывающих предприятий. По мнению IAI, СП, скорее всего, предоставит игрокам горнодобывающей отрасли доступ к преимуществам автоматизации их операций, что повысит безопасность и производительность.

- Ожидается, что отрасль выиграет от значительного повышения уровня техники безопасности. Определение процессов и рабочих процедур помогает устранить опасные моменты и разработать СОП для снижения этих рисков. Более того, используя автоматизированное оборудование, которое можно маневрировать в небезопасных зонах и сложных местах, горнодобывающие компании могут отправлять под землю меньше горняков, одновременно добывая более высокую добычу с меньшим риском для своих сотрудников. Например, после внедрения автономных технологий на нескольких африканских шахтах компания Randgold Resources снизила уровень травматизма поквартально на 29%.

- Кроме того, спрос на оборудование для автоматизации в отрасли в первую очередь обусловлен растущей потребностью в повышении производительности и безопасности работников. Вспышка COVID-19 вызвала спрос на автоматизацию, который, как ожидается, будет расти в долгосрочной перспективе, в первую очередь, чтобы справиться с нехваткой рабочей силы и ростом затрат. В горнодобывающей промышленности ситуация, вероятно, будет варьироваться от товара к товару. Добыча сырьевых товаров, таких как золото, железная руда и уран, остается динамичной. Напротив, сырьевые товары термической и металлургической промышленности оказались под большим давлением, поскольку эти сырьевые товары полностью зависят от потребительского спроса.

Тенденции рынка автоматизированного горного оборудования

Ожидается, что экскаваторы займут значительную долю рынка в сегменте оборудования

- На горнодобывающих полях можно увидеть самые разные экскаваторы от размеров салазок до массивных землеройных машин размером со здание. Эти экскаваторы используются в основе любой горнодобывающей деятельности. Экскаваторы играют жизненно важную роль в рытье и вывозе материалов с помощью гидравлики. Многие компании предлагают экскаваторы, разделенные на две категории колесные экскаваторы и большие экскаваторы, с различиями в процессах производства.

- Кроме того, колесные экскаваторы широко используются для выполнения нескольких задач и предназначены для обеспечения скорости и мощности, необходимых для таких задач. Постоянные инновации в управлении нагрузкой позволили создать экскаваторы с максимальной производительностью копания. Чтобы удовлетворить потребности в безопасности и повышении производительности, автоматизированные экскаваторы обеспечивают улучшенный обзор. Оператор стоит на одной линии с прицелом и управляет операциями машины с помощью пульта дистанционного управления. Таким образом, автоматизация экскаватора на рабочей площадке может повысить производительность и точность, а также снизить утомляемость оператора и расход топлива.

- В марте 2020 года компания Leica Geosystems, входящая в состав Hexagon, выпустила новую функциональность полуавтоматического экскаватора для решения управления экскаватором iXE3 3D, включая автоматизацию наклона и наклона вращающегося ковша. Решение автоматически управляет функциями ковша, стрелы, наклона и наклонно-поворотного устройства, что позволяет быстрее и точнее копать до заданной расчетной поверхности и поперечного уклона. Новый полуавтоматический функционал позволяет оператору выполнять сложные задачи, повышать производительность, уменьшать ручное управление, повышать скорость и точность работы даже для менее опытных операторов.

- Производители тяжелой землеройной и строительной техники сотрудничают с технологическими компаниями для разработки автоматизированных экскаваторов. Например, компания Engcon, производитель оборудования на базе технологии наклонно-поворотных устройств, в сотрудничестве с Kobelco Construction Machinery Europe BV (KCME) и Leica Geosystems разработала систему управления экскаватором, совместимую с наклонно-поворотным устройством, для экскаватора Kobelco SK210LC-10. Система основана на новейшей технологии 3D-управления машиной (3DMC) от Leica Geosystems, а также на новейшей технологии наклонно-поворотного устройства от Engcon.

- Кроме того, в январе 2021 года Hyundai Construction Equipment запустила обновленную серию экскаваторов под названием SMART PLUS и новым глобальным цветом, чтобы укрепить позиционирование бренда, особенно в Индии и на экспортном рынке.

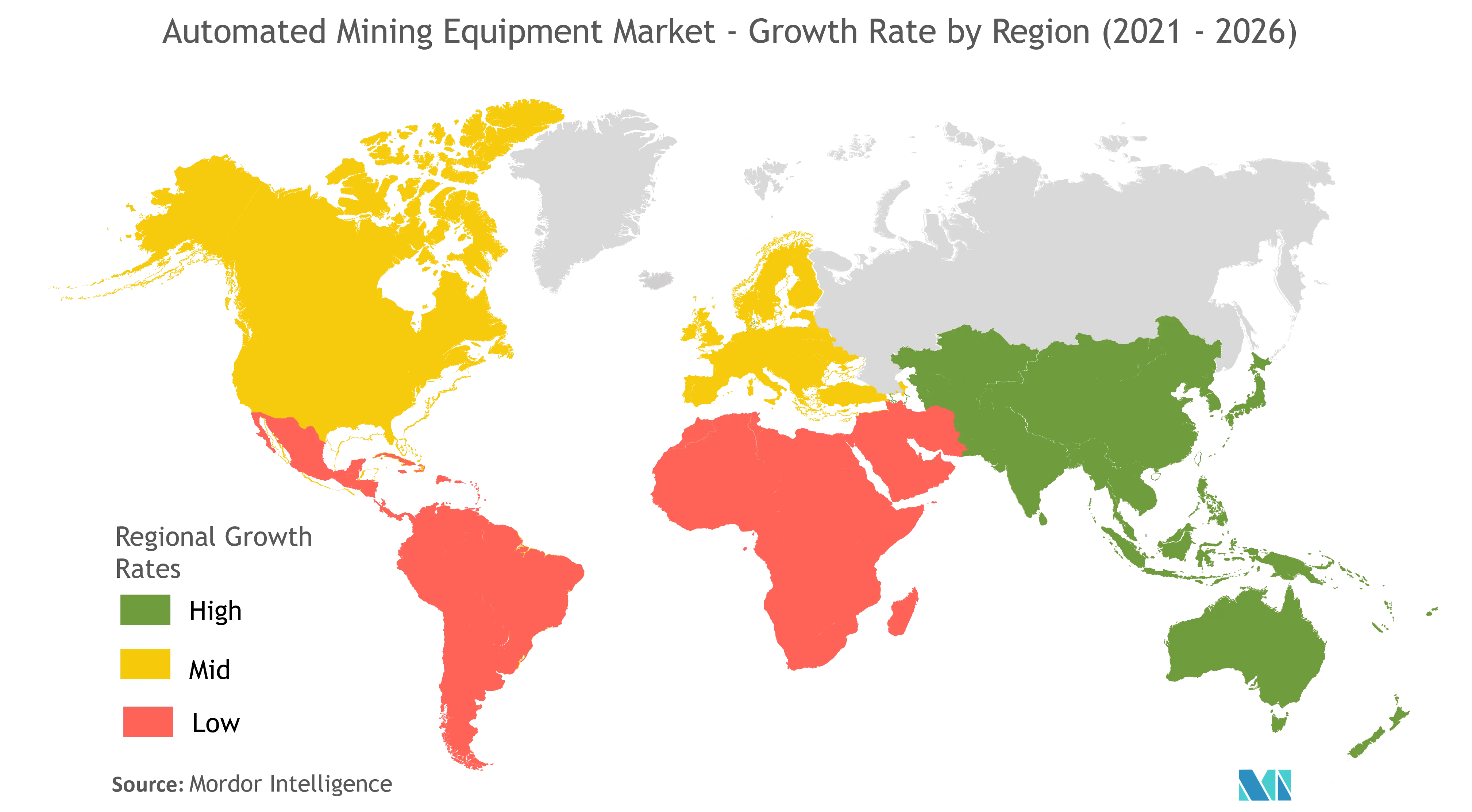

Ожидается, что на Северную Америку будет приходиться значительная доля рынка.

- \п

- Северная Америка является одним из крупнейших рынков горнодобывающего оборудования благодаря присутствию США и Канады, которые вместе занимают значительную долю в горнодобывающей промышленности. По данным Геологической службы США, более 22% мировых активных объектов разведки полезных ископаемых расположены исключительно в Канаде. Вместе в США и Канаде находится более 34% международных активных объектов разведки полезных ископаемых. Доли производства двух стран по некоторым основным минеральным продуктам ставят их на лидирующие позиции по сравнению с другими странами. \п

- Кроме того, правительство США имеет различные правила, которые предписывают горнодобывающей промышленности работать, не нанося ущерба окружающей среде и обеспечивая безопасность задействованных рабочих. Это стимулирует рынок в регионе благодаря возможностям автоматизированных транспортных средств, работающих в опасных средах без ограничений по времени. Правительство США имеет экологические нормы, такие как Закон о национальной экологической политике (NEPA), Закон о сохранении и восстановлении ресурсов (RCRA), Закон о чистом воздухе (CAA), Закон о чистой воде (CWA), Закон о контроле за токсичными веществами (TSCA) и т. д. Согласно таким правилам, страна стимулирует спрос на автономные горнодобывающие машины. \п

- Регион обеспечивает значительный бизнес для производителей горнодобывающего оборудования. Например, компания Komatsu, один из крупнейших поставщиков горнодобывающего оборудования в мире, заработала в регионе 447,8 млрд иен от продажи своего строительного, горнодобывающего и коммунального оборудования. Американская дочерняя компания Komatsu, Komatsu America Corp., недавно объявила, что ее лидирующая автономная система доставки грузов (AHS) сертифицирована для работы на основе частной технологии долгосрочного развития (LTE) мобильной широкополосной связи. Это первый AHS, который может работать на частном LTE в коммерческих операциях. \п

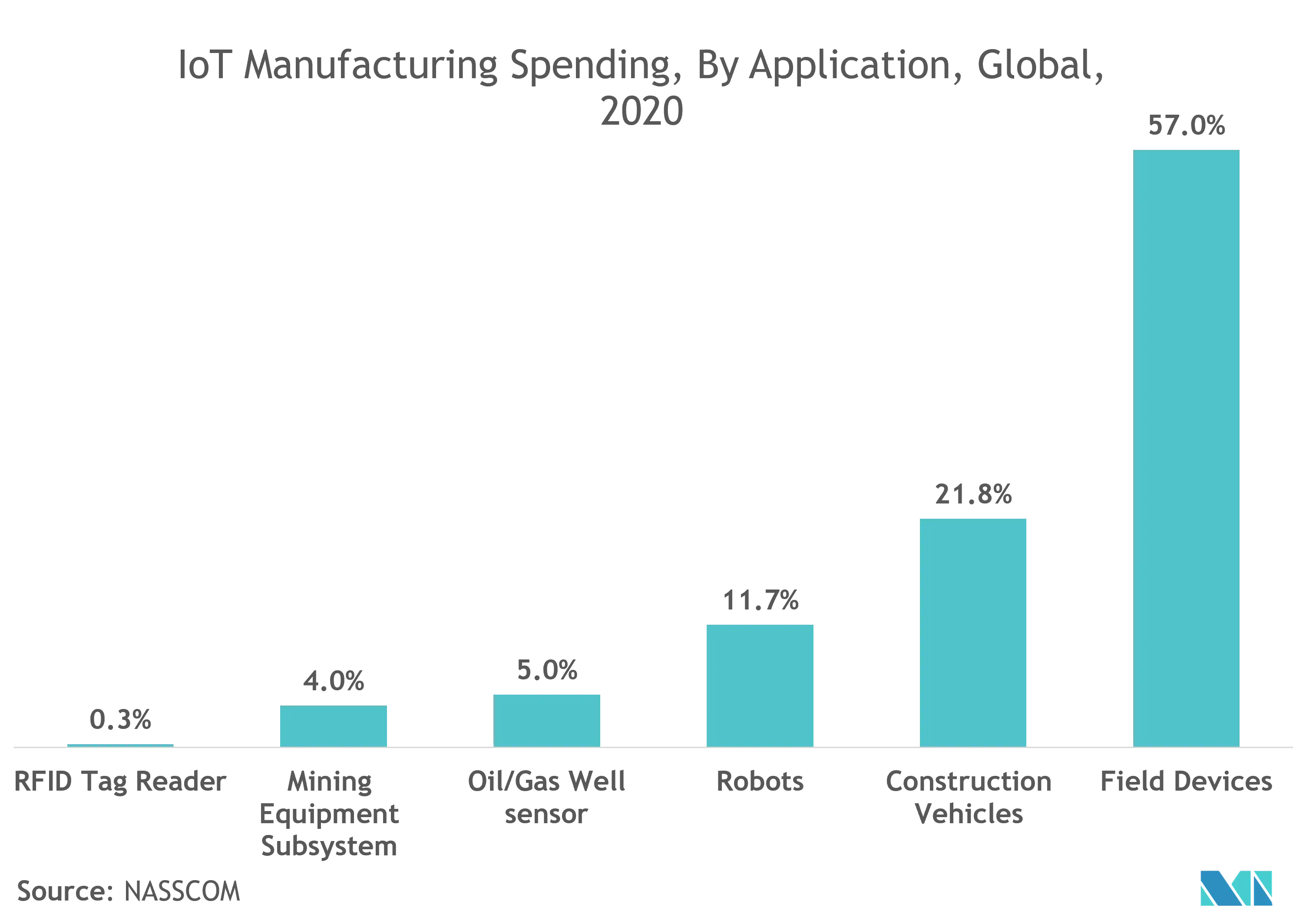

- Более того, региональные игроки вносят свой вклад в рост рынка. Например, технология промышленных сетей Интернета вещей Cisco, а также системы и программное обеспечение автоматизации Sandvik помогли шведской горнодобывающей компании Boliden автоматизировать и оптимизировать операции по добыче полезных ископаемых. Sandvik Mining and Rock Technology — это бизнес-направление группы Sandvik. Это глобальный поставщик оборудования и инструментов, услуг и технических решений для горнодобывающей и строительной отрасли. Области применения включают бурение горных пород, резку горных пород, дробление и сортировку, погрузку и транспортировку, прокладку туннелей, разработку карьеров, а также разрушение и снос. \п

- Кроме того, компания АББ запустила в Канаде систему управления операциями ABB Способность, которая обеспечивает максимальную координацию между еженедельными производственными планами и динамическими ситуациями в горнодобывающей промышленности для повышения эффективности, производительности и максимизации прибыльности. Он был разработан в сотрудничестве с Boliden AB и ArcelorMittal Mining Canada. Более того, система управления операциями ABB для горнодобывающей промышленности (OMS) объединяет и координирует операторов шахт, рабочую силу, оборудование и горнодобывающую деятельность в режиме реального времени, от подготовки забоя до дробилки. \п

Обзор отрасли автоматизированного горного оборудования

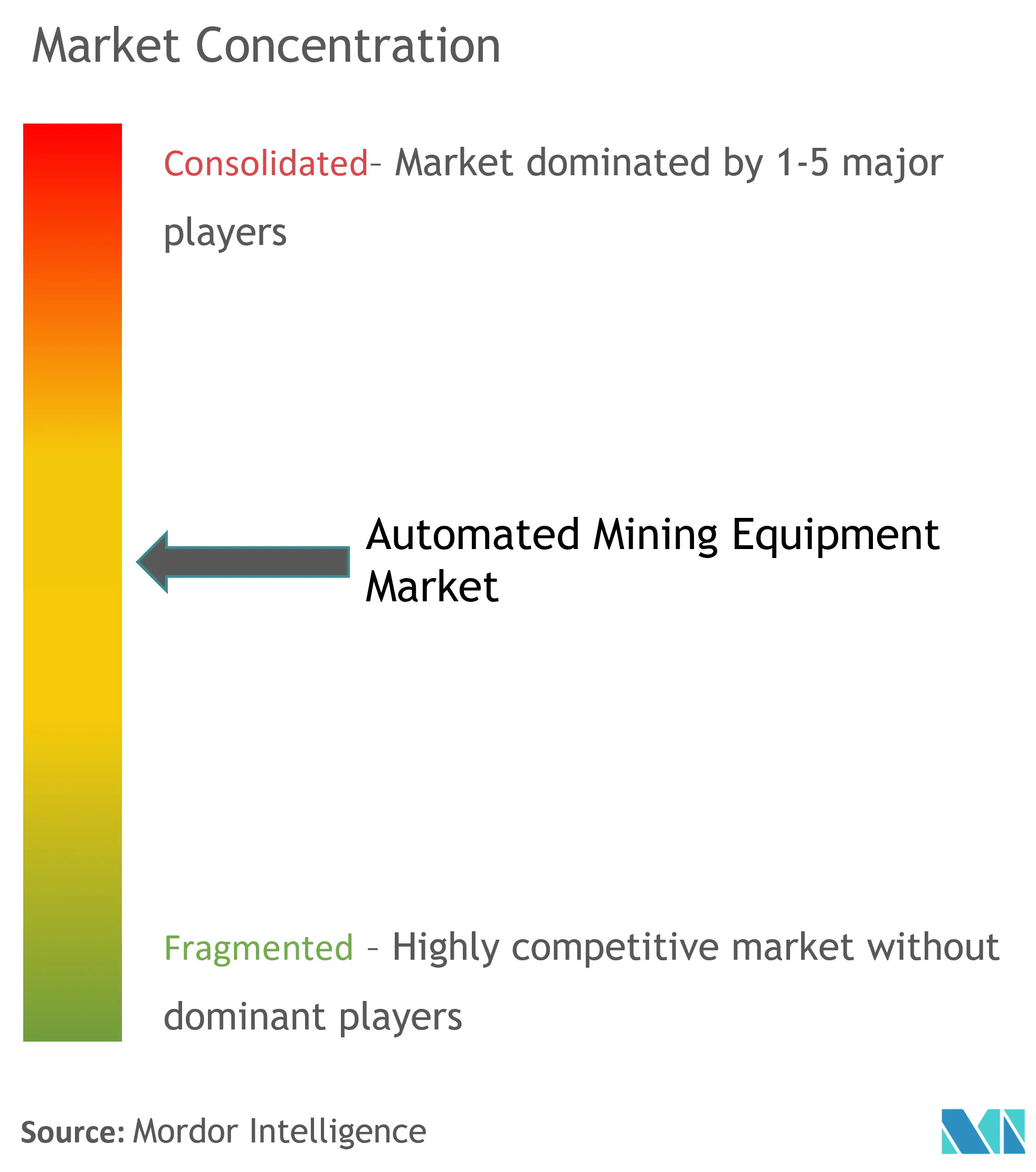

Автоматизированное горное оборудование остается консолидированным рынком, на котором несколько крупных игроков владеют значительной долей рынка. Однако, учитывая общий размер рынка, расширение рынка привлекает новых игроков, которые активно вышли на рынок совсем недавно. Некоторые из последних событий на рынке.

- Сентябрь 2021 г. — Компания ABB запустила ABBability eMine, портфель решений, которые помогут ускорить переход к руднику с нулевым выбросом углерода. Компания ABB также представила пилотный проект ABBability eMine FastCharge, самой быстрой и мощной системы зарядки, предназначенной для взаимодействия со всеми марками электрических карьерных самосвалов. eMine включает в себя портфель технологий электрификации, которые делают возможным использование полностью электрического рудника от шахты до порта и интегрированы с цифровыми приложениями и сервисами для мониторинга и оптимизации использования энергии.

- Ноябрь 2020 г. — компания ABB выпустила пакет ABBability Safety Plus для подъемников — пакет средств обеспечения безопасности шахтных подъемников. Продукция включает в себя монитор подъема Safety Plus, защиту подъемника Safety Plus и тормозную систему Safety Plus, включая безопасную тормозную гидравлику. Продукты разработаны в соответствии с международным стандартом безопасности оборудования IEC62061 и прошли независимую сертификацию шведского исследовательского института RISE. ABBability Safety Plus для подъемников включает в себя новую тормозную систему ABB SIL 3 Safety Plus, первую в горнодобывающей отрасли полностью независимо сертифицированную систему шахтных подъемников 3-го уровня полноты безопасности.

Лидеры рынка автоматизированного горного оборудования

-

Rockwell Automation Inc.

-

Trimble Inc.

-

Autonomous Solutions Inc.

-

ABB Ltd

-

Hexagon AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автоматизированного горного оборудования

- Март 2021 г. — Liebherr представляет R 9600 современные гидравлические карьерные экскаваторы. Гидравлические экскаваторы Liebherr устанавливают новые стандарты в оборудовании для открытых горных работ и оснащены самыми передовыми технологиями Liebherr Mining, включая вспомогательные системы и полуавтоматические функции.

- Февраль 2020 г. - Trimble объявила о том, что компания продала свой контрольный пакет акций Mining Information Systems (MIS) компании Herga Group со штаб-квартирой в Брисбене, Австралия. Группа Herga уже более 30 лет является дилером Trimble, представляя строительную геопространственную продукцию и ее портфолио в Австралии и Новой Зеландии. MIS предоставляет информационные системы для управления и мониторинга операций по переработке руды и добыче полезных ископаемых в масштабе всего предприятия. Система MIS интегрирует и собирает данные по функциональным областям и источникам, независимо от происхождения данных.

Сегментация отрасли автоматизированного горного оборудования

Под автоматизированной добычей понимается использование оборудования для минимизации или исключения человеческого труда из процессов добычи полезных ископаемых, опасных для их безопасности. Кроме того, усовершенствованные машины можно использовать для снижения таких рисков, где это возможно. В объем отчета входит программное обеспечение для автоматизации горных работ и оборудование для автоматизации горных работ. Кроме того, тип добычи полезных ископаемых, рассматриваемый для исследования, - это подземная добыча и открытая добыча полезных ископаемых. Кроме того, в исследовании анализируется влияние COVID-19 и инвестиционный сценарий на рынке.

| По компоненту | Аппаратное обеспечение | Экскаваторы |

| Погрузочно-транспортная свалка | ||

| Роботизированный грузовик | ||

| Бурильщики и отбойники | ||

| Другое оборудование | ||

| Программное обеспечение | ||

| Услуги | ||

| По географии | Северная Америка | |

| Европа | ||

| Азиатско-Тихоокеанский регион | ||

| Латинская Америка | ||

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка автоматизированного горного оборудования

Каков текущий размер рынка автоматизированного горного оборудования?

Прогнозируется, что среднегодовой темп роста рынка автоматизированного горного оборудования составит 35,38% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Автоматизированное горное оборудование?

Rockwell Automation Inc., Trimble Inc., Autonomous Solutions Inc., ABB Ltd, Hexagon AB – основные компании, работающие на рынке автоматизированного горного оборудования.

Какой регион на рынке Автоматизированное горное оборудование является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Автоматизированное горное оборудование?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка автоматизированного горного оборудования.

Какие годы охватывает рынок автоматизированного горного оборудования?

В отчете рассматривается исторический размер рынка автоматизированного горного оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автоматизированного горного оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли автоматизированного горного оборудования

Статистические данные о доле, размере и темпах роста доходов на рынке автоматизированного горного оборудования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автоматизированного горного оборудования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.