Размер рынка общественного питания Австралии

|

|

Период исследования | 2017 - 2029 |

|

|

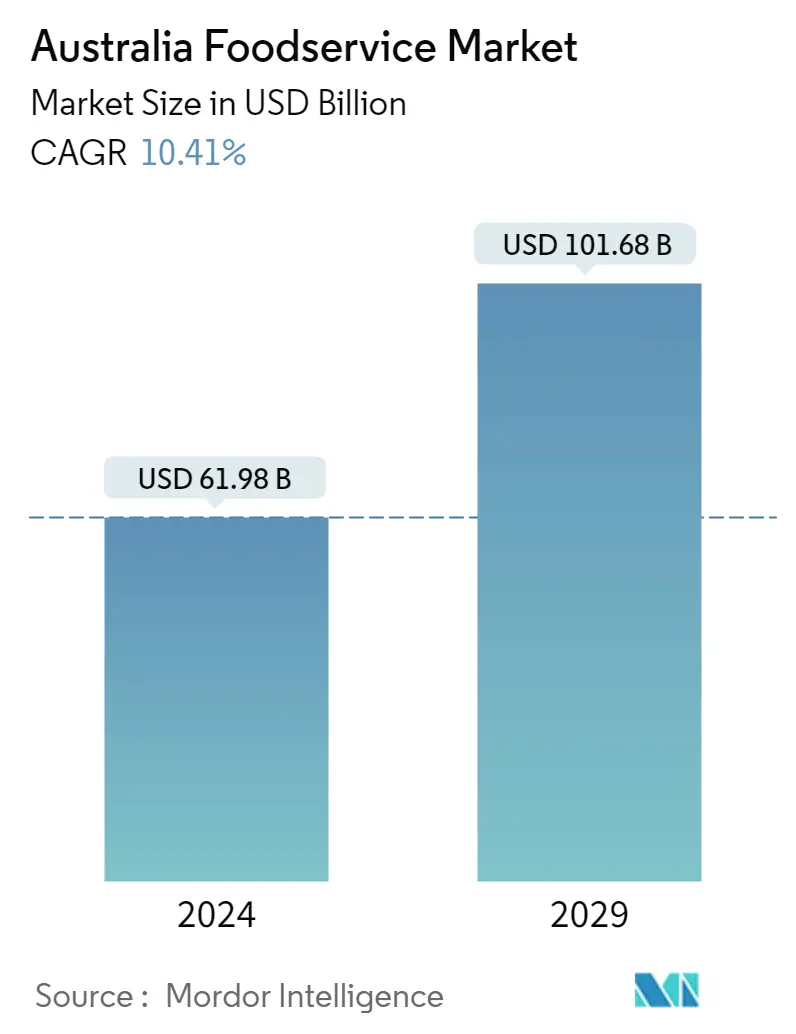

Размер рынка (2024) | USD 61.98 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 101.68 млрд долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Самая большая доля по типу общественного питания | Рестораны быстрого обслуживания |

|

|

CAGR(2024 - 2029) | 10.41 % |

|

|

Самый быстрый рост по типу общественного питания | Облачная кухня |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка общественного питания Австралии

Размер рынка общественного питания Австралии оценивается в 61,98 миллиарда долларов США в 2024 году и, как ожидается, достигнет 101,68 миллиарда долларов США к 2029 году, среднегодовой рост составит 10,41% в течение прогнозируемого периода (2024-2029 годы).

Число посещений ресторанов в месяц выросло в результате распространения по стране компаний быстрого питания.

- В период с 2019 по 2022 год на рынке в целом наблюдался рост стоимости продаж на 30,7%. В связи с увеличением числа международных туристов, прибывших в 2022 году более 1 миллиона человек, потребительские расходы на питание вне дома увеличились до 160 долларов США в неделю в 2022 году. Однако в 2022 году потребительские расходы на питание вне дома увеличились до 160 долларов США в неделю. В ресторанах FSR в 2019–2022 годах наблюдался значительный рост объема продаж на 18,14%. Рост сегмента можно объяснить введением в ресторанах веганских блюд с низким содержанием сахара и без глютена к традиционным азиатским блюдам.

- На рестораны быстрого обслуживания приходится основная доля рынка, и, по прогнозам, их среднегодовой темп роста составит 9,18% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Из-за растущего потребления фаст-фуда в стране рестораны быстрого питания ежемесячно посещают более 80 миллионов человек. Coles Group тратит 15,2 миллиона долларов США на цифровую рекламу, а Yum! Brands, владеющая KFC, Pizza Hut и Taco Bell, тратит 14,9 млн долларов США на свою ключевую маркетинговую стратегию.

- По прогнозам, в течение прогнозируемого периода в облачных кухнях будет наблюдаться самый быстрый среднегодовой темп роста в 38,64% по стоимости. В 2022 году доставка составила 30% от общего объема продаж ресторанов, а в 2021 году более 5,5 миллионов австралийских потребителей в возрасте 14+ (26,5%) заказывали еду онлайн в Австралии.

- Однако в 2022 году кафе и бары также занимали значительную долю рынка. Из-за высокого потребления кофе в стране, поскольку в 2022 году около 75% населения предпочитали пить кофе один или два раза в день, люди в возрасте от 25 до 34 человека потребляли больше всего кофе в Австралии. Однако в 2021 году около 78% австралийцев считали вкус и качество важными при употреблении кофе, что увеличило объем продаж специализированных магазинов кофе и чая в стране.

Тенденции рынка общественного питания Австралии

Повышенный спрос на фаст-фуд стимулирует расширение ресторанов быстрого обслуживания в Австралии

- Общее количество торговых точек увеличилось примерно на 3 500 ресторанов в 2022 году по сравнению с 2017 годом. Из-за большого количества франчайзи-заведений в 2022 году в Австралии насчитывалось более 1,100 франчайзеров, 65,000 франчайзинговых единиц и 8,000 единиц, принадлежащих компании. Количество заказов и потребительских расходов в стране также увеличилось до 33 долларов США в месяц.

- В 2022 году на долю быстрого обслуживания приходилось более 30 750 ресторанов. Высокий спрос на популярные товары быстрого питания, такие как пицца, куриные наггетсы/фрикадельки, гамбургеры и картофельные чипсы/картофель фри, увеличил потребление фаст-фуда, увеличив количество заказов в день до 174 в 2022 году, что примерно на 30 больше, чем в 2017 году. Благодаря этой тенденции Coles Group, Subway и McDonald's, крупнейшие продовольственные сети в Австралии, расширили свое присутствие в стране. Например, по состоянию на 2022 год у Coles Group было наибольшее количество офисов — 1,545 офисов в восьми штатах и территориях. В 2022 году у Subway было 1,214, у McDonald's — 1,034, у Domino's — 716, а у KFC — 712 точек в Австралии.

- Заведения с полным спектром услуг занимают вторую по величине долю рынка в 2022 году их насчитывалось более 23 899 ресторанов. Рестораны с полным спектром услуг обеспечивают большую удовлетворенность клиентов, привлекая клиентов своими вариантами меню. Предоставление широкого ассортимента блюд сетями с полным спектром услуг повысило ценность локального питания. В последнее время возрос спрос на популярные блюда, такие как роллы с авокадо, пад-тай, спаг-бол, мисо-суп, рис, индийское карри и другие блюда интернациональной кухни. Тем не менее, люди предпочитают обедать в ресторанах с различными музыкальными мероприятиями, темами и чем-то уникальным.

ДРУГИЕ КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ, ОСВЕЩЕННЫЕ В ОТЧЕТЕ

- Австралийцы тратят в среднем 60 долларов США в неделю на фаст-фуд, при этом на QSR приходится большая часть стоимости продаж

Обзор индустрии общественного питания Австралии

Рынок общественного питания Австралии фрагментирован пять крупнейших компаний занимают 3,91%. Основными игроками на этом рынке являются Competitive Foods Australia, Craveable Brands, Domino's Pizza Enterprises Ltd., McDonald's Corporation и Yum! Brands, Inc. (отсортировано в алфавитном порядке).

Лидеры рынка общественного питания Австралии

Competitive Foods Australia

Craveable Brands

Domino's Pizza Enterprises Ltd.

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Bloomin' Brands, Inc., Doctor's Associate, Inc., Guzman Y Gomez Restaurant Group Pty Limited, Inspire Brands, Inc., Jab Holding Company S.À.R.L., Nando's Group Holdings Limited, Pacific Hunter Group Pty Ltd, PubCo Group, Retail Food Group, Ribs and Burgers, Starbucks Corporation, Zambrero Pty Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка общественного питания Австралии

- Апрель 2023 г . Subway добавила новейшую продукцию в свой ассортимент сэндвичей с яйцом Bizarre Creme Egg Sandwich, смесь яиц с шоколадным кремом и начинкой из итальянского хлеба.

- Январь 2023 г . Zambrero объявила о своем партнерстве с Cronulla Sharks и SurfAid на 2023 г.

- Декабрь 2022 г . KFC Australia объединилась с поставщиком услуг дронов Wing для запуска пилотной службы доставки горячих и свежих блюд из меню в Австралии, чтобы обеспечить больше удобства для клиентов.

Отчет о рынке общественного питания Австралии – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Количество розеток

2.2. Средняя стоимость заказа

2.3. Нормативно-правовая база

2.3.1. Австралия

2.4. Анализ меню

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

3.1. Тип общественного питания

3.1.1. Кафе и бары

3.1.1.1. По кухне

3.1.1.1.1. Бары и пабы

3.1.1.1.2. Кафе

3.1.1.1.3. Соки/смузи/десертные батончики

3.1.1.1.4. Специализированные магазины кофе и чая

3.1.2. Облачная кухня

3.1.3. Рестораны с полным обслуживанием

3.1.3.1. По кухне

3.1.3.1.1. Азиатский

3.1.3.1.2. Европейский

3.1.3.1.3. Латиноамериканская

3.1.3.1.4. Ближневосточный

3.1.3.1.5. североамериканский

3.1.3.1.6. Другие кухни ФСР

3.1.4. Рестораны быстрого обслуживания

3.1.4.1. По кухне

3.1.4.1.1. Пекарни

3.1.4.1.2. Бургер

3.1.4.1.3. Мороженое

3.1.4.1.4. Мясные кухни

3.1.4.1.5. Пицца

3.1.4.1.6. Другие кухни QSR

3.2. Выход

3.2.1. Цепные розетки

3.2.2. Независимые торговые точки

3.3. Расположение

3.3.1. Досуг

3.3.2. Проживание

3.3.3. Розничная торговля

3.3.4. Автономный

3.3.5. Путешествовать

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Bloomin' Brands, Inc.

4.4.2. Competitive Foods Australia

4.4.3. Craveable Brands

4.4.4. Doctor's Associate, Inc.

4.4.5. Domino's Pizza Enterprises Ltd.

4.4.6. Guzman Y Gomez Restaurant Group Pty Limited

4.4.7. Inspire Brands, Inc.

4.4.8. Jab Holding Company S.À.R.L.

4.4.9. McDonald's Corporation

4.4.10. Nando's Group Holdings Limited

4.4.11. Pacific Hunter Group Pty Ltd

4.4.12. PubCo Group

4.4.13. Retail Food Group

4.4.14. Ribs and Burgers

4.4.15. Starbucks Corporation

4.4.16. Yum! Brands, Inc.

4.4.17. Zambrero Pty Ltd

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ФУДСЕРВИСОВ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- КОЛИЧЕСТВО ТОРГОВЫХ ЕДИНИЦ ПО КАНАЛАМ ПРОДОВОЛЬСТВЕННОГО ОБСЛУЖИВАНИЯ, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 2:

- СРЕДНЯЯ СТОИМОСТЬ ЗАКАЗА ПО КАНАЛАМ ПРОДОВОЛЬСТВЕННОГО ОБСЛУЖИВАНИЯ, ДОЛЛ. США, АВСТРАЛИЯ, 2017 г., 2022 г., 2029 г.

- Рисунок 3:

- РЫНОК ПИЩЕВЫХ УСЛУГ АВСТРАЛИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 5:

- ДОЛЯ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ В СТОИМОСТИ, %, ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, АВСТРАЛИЯ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 6:

- ЗНАЧЕНИЕ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ КАФЕ И БАРОВ ПО КУХНЯМ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 7:

- ДОЛЯ КАФЕ И БАРОВ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО КУХНЯМ, %, АВСТРАЛИЯ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 8:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ БАРЫ И ПАБЫ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 9:

- ДОЛЯ БАРОВ И ПАБОВ НА РЫНКЕ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОЧКАМ ТОЧЕК, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 10:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ КАФЕ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ОБСЛУЖИВАНИЯ КАФЕ ПО ТОЧКАМ ТОЧЕК, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 12:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ СОКИ/СМУЗИ/ДЕСЕРТ-БАРЫ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 13:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ СОКОВ/СМУЗИ/ДЕСЕРТ-БАРОВ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИЕ МАГАЗИНЫ КОФЕ И ЧАЯ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 15:

- ДОЛЯ В СТОИМОСТИ СПЕЦИАЛИЗИРОВАННЫХ КОФЕ И ЧАЯ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОРГАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 16:

- СТОИМОСТЬ РЫНКА ОБЛАЧНЫХ КУХОННЫХ ПИЩЕВЫХ ОБСЛУЖИВАНИЙ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ В СТОИМОСТИ РЫНКА ОБЛАЧНЫХ КУХОННЫХ ПИЩЕВЫХ УСЛУГ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 18:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ РЕСТОРАНОВ С ПОЛНЫМ ОБСЛУЖИВАНИЕМ ПО КУХНЯМ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ В СТОИМОСТИ РЕСТОРАНОВ С ПОЛНЫМ ОБСЛУЖИВАНИЕМ НА РЫНКЕ ПИЩЕВЫХ ОБСЛУЖИВАНИЙ ПО КУХНЯМ, %, АВСТРАЛИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 20:

- СТОИМОСТЬ АЗИАТСКОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ АЗИАТСКОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОЧКАМ ТОЧКИ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 22:

- СТОИМОСТЬ ЕВРОПЕЙСКОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 23:

- ДОЛЯ В СТОИМОСТИ ЕВРОПЕЙСКОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 24:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ В ЛАТИНСКОЙ АМЕРИКЕ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ОБСЛУЖИВАНИЙ ЛАТИНСКОЙ АМЕРИКИ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 26:

- СТОИМОСТЬ БЛИЖНЕВОСТОЧНОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ В СТОИМОСТИ БЛИЖНЕВОСТОЧНОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ СЕВЕРНОЙ АМЕРИКИ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 29:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ОБСЛУЖИВАНИЙ СЕВЕРНОЙ АМЕРИКИ ПО ТОТАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 30:

- СТОИМОСТЬ РЫНКА ПРОЧИХ КУХНЕЙ ФСР, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ КУХНЕЙ БСР РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОРГАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СТИМУЛЯЦИИ 2029 Г.

- Рисунок 32:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ РЕСТОРАНОВ БЫСТРОГО ОБСЛУЖИВАНИЯ ПО КУХНЯМ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ В СТОИМОСТИ РЕСТОРАНОВ БЫСТРОГО ОБСЛУЖИВАНИЯ НА РЫНКЕ ПИЩЕВЫХ УСЛУГ ПО КУХНЯМ, %, АВСТРАЛИЯ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 34:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ХЛЕБОПЕКАРЕНИЙ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 35:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ХЛЕБОПЕКАРЕНИЙ ПО ТОРГАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 36:

- ОБЪЕМ РЫНКА БУРГЕРОВ-ПИЩЕВЫХ ОБСЛУЖИВАНИЙ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ В СТОИМОСТИ РЫНКА БУРГЕРОВ ФУДСЕРВИСА ПО ТОЧКАМ ТОЧЕК, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 38:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННОГО ОБСЛУЖИВАНИЯ МОРОЖЕНОГО, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННОГО ОБСЛУЖИВАНИЯ МОРОЖЕНОГО ПО ТОРГАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 40:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ МЯСНЫХ КУХНЕЙ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 41:

- ДОЛЯ В СТОИМОСТИ МЯСНЫХ КУХНЕЙ НА РЫНКЕ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОРГАМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 42:

- СТОИМОСТЬ РЫНКА ПИЦЦЫ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 43:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА ПИЦЦЫ ПРОДОВОЛЬСТВЕННОГО ОБСЛУЖИВАНИЯ ПО ТОЧКАМ ТОЧЕК, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- СТОИМОСТЬ РЫНКА ПИЩЕВЫХ ОБСЛУЖИВАНИЙ ДРУГИХ КУХНЕЙ QSR, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 45:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ КУХНЕЙ QSR РЫНКА ПИЩЕВЫХ ОБСЛУЖИВАНИЙ ПО ТОРГОВЛЯМ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 46:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТОЧКАМ ТОЧКИ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 47:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, %, ПО ТОЧКАМ ТОЧКИ, АВСТРАЛИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 48:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ СЕТЕВЫЕ ТОРГОВЫЕ МАРКЕТЫ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ СТОИМОСТИ СЕТЕВЫХ РЫНКОВ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 50:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ НЕЗАВИСИМЫЕ ТОРГИ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 51:

- ДОЛЯ В СТОИМОСТИ НЕЗАВИСИМЫХ ТОЧЕК РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 52:

- СТОИМОСТЬ РЫНКА ПИЩЕВЫХ УСЛУГ ПО МЕСТОПОЛОЖЕНИЮ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ РЫНКА ПИЩЕВЫХ УСЛУГ В СТОИМОСТИ, %, ПО МЕСТОПОЛОЖЕНИЮ, АВСТРАЛИЯ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 54:

- ЗНАЧЕНИЕ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО МЕСТАМ ОТДЫХА, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПИЩЕВЫХ УСЛУГ ДЛЯ ДОСУГА ПО ТИПАМ ПИЩЕВЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 56:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО МЕСТАМ ЖИЛЬЯ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 57:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПИЩЕВЫХ УСЛУГ РАЗМЕЩЕНИЯ ПО ТИПАМ ПИЩЕВЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 58:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ЧЕРЕЗ РОЗНИЧНЫЕ МЕСТА, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ РОЗНИЧНОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 60:

- СТОИМОСТЬ РЫНКА ПИЩЕВЫХ УСЛУГ НА ОТДЕЛЬНЫХ МЕСТАХ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 61:

- ДОЛЯ В СТОИМОСТИ ОТДЕЛЬНОГО РЫНКА ПИЩЕВЫХ УСЛУГ ПО ТИПАМ ПИЩЕВЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 62:

- СТОИМОСТЬ РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО МЕСТАМ ПУТЕШЕСТВИЯ, ДОЛЛ. США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 63:

- ДОЛЯ В СТОИМОСТИ ПУТЕШЕСТВЕННОГО РЫНКА ПРОДОВОЛЬСТВЕННЫХ УСЛУГ ПО ТИПАМ ПРОДОВОЛЬСТВЕННЫХ УСЛУГ, %, АВСТРАЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 64:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, АВСТРАЛИЯ, 2019–2023 гг.

- Рисунок 65:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, АВСТРАЛИЯ, 2019–2023 гг.

- Рисунок 66:

- ДОЛЯ В СТОИМОСТИ ОСНОВНЫХ ИГРОКОВ, %, АВСТРАЛИЯ, 2022 г.

Сегментация индустрии общественного питания Австралии

Кафе и бары, облачная кухня, рестораны с полным обслуживанием, рестораны быстрого обслуживания разбиты на сегменты по типам общественного питания. Связанные торговые точки и независимые торговые точки рассматриваются как сегменты торговой точки. Досуг, проживание, розничная торговля, автономный отдых и путешествия рассматриваются как сегменты по местоположению.

- В период с 2019 по 2022 год на рынке в целом наблюдался рост стоимости продаж на 30,7%. В связи с увеличением числа международных туристов, прибывших в 2022 году более 1 миллиона человек, потребительские расходы на питание вне дома увеличились до 160 долларов США в неделю в 2022 году. Однако в 2022 году потребительские расходы на питание вне дома увеличились до 160 долларов США в неделю. В ресторанах FSR в 2019–2022 годах наблюдался значительный рост объема продаж на 18,14%. Рост сегмента можно объяснить введением в ресторанах веганских блюд с низким содержанием сахара и без глютена к традиционным азиатским блюдам.

- На рестораны быстрого обслуживания приходится основная доля рынка, и, по прогнозам, их среднегодовой темп роста составит 9,18% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Из-за растущего потребления фаст-фуда в стране рестораны быстрого питания ежемесячно посещают более 80 миллионов человек. Coles Group тратит 15,2 миллиона долларов США на цифровую рекламу, а Yum! Brands, владеющая KFC, Pizza Hut и Taco Bell, тратит 14,9 млн долларов США на свою ключевую маркетинговую стратегию.

- По прогнозам, в течение прогнозируемого периода в облачных кухнях будет наблюдаться самый быстрый среднегодовой темп роста в 38,64% по стоимости. В 2022 году доставка составила 30% от общего объема продаж ресторанов, а в 2021 году более 5,5 миллионов австралийских потребителей в возрасте 14+ (26,5%) заказывали еду онлайн в Австралии.

- Однако в 2022 году кафе и бары также занимали значительную долю рынка. Из-за высокого потребления кофе в стране, поскольку в 2022 году около 75% населения предпочитали пить кофе один или два раза в день, люди в возрасте от 25 до 34 человека потребляли больше всего кофе в Австралии. Однако в 2021 году около 78% австралийцев считали вкус и качество важными при употреблении кофе, что увеличило объем продаж специализированных магазинов кофе и чая в стране.

| Тип общественного питания | ||||||||||

| ||||||||||

| Облачная кухня | ||||||||||

| ||||||||||

|

| Выход | |

| Цепные розетки | |

| Независимые торговые точки |

| Расположение | |

| Досуг | |

| Проживание | |

| Розничная торговля | |

| Автономный | |

| Путешествовать |

Определение рынка

- РЕСТОРАНЫ С ПОЛНЫМ ОБСЛУЖИВАНИЕМ - Заведение общественного питания, в котором клиенты сидят за столом, передают заказ официанту и получают еду за столом.

- РЕСТОРАНЫ БЫСТРОГО ОБСЛУЖИВАНИЯ - Заведение общественного питания, которое обеспечивает клиентам удобство, скорость и предложения еды по более низким ценам. Клиенты обычно помогают себе сами и приносят еду к своим столам.

- КАФЕ И БАРЫ - Тип предприятия общественного питания, включающий бары и пабы, имеющие лицензию на продажу алкогольных напитков, кафе, где подают прохладительные напитки и легкие закуски, а также специализированные магазины чая и кофе, десертные бары, смузи-бары и фреш-бары.

- ОБЛАЧНАЯ КУХНЯ - Предприятие общественного питания, использующее коммерческую кухню только для приготовления еды на доставку или на вынос, без посетителей, обедающих в ресторане.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция учитывается для средней стоимости заказа и прогнозируется в соответствии с прогнозируемыми темпами инфляции в странах.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки