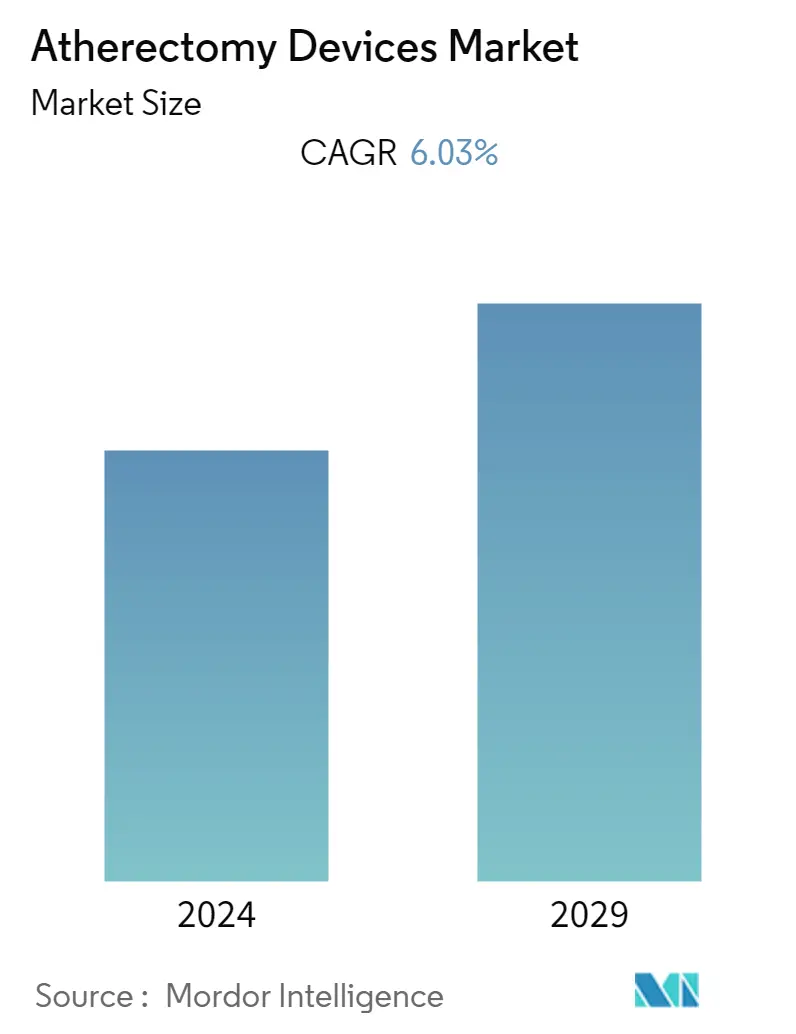

Размер рынка устройств для атерэктомии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 6.03 % |

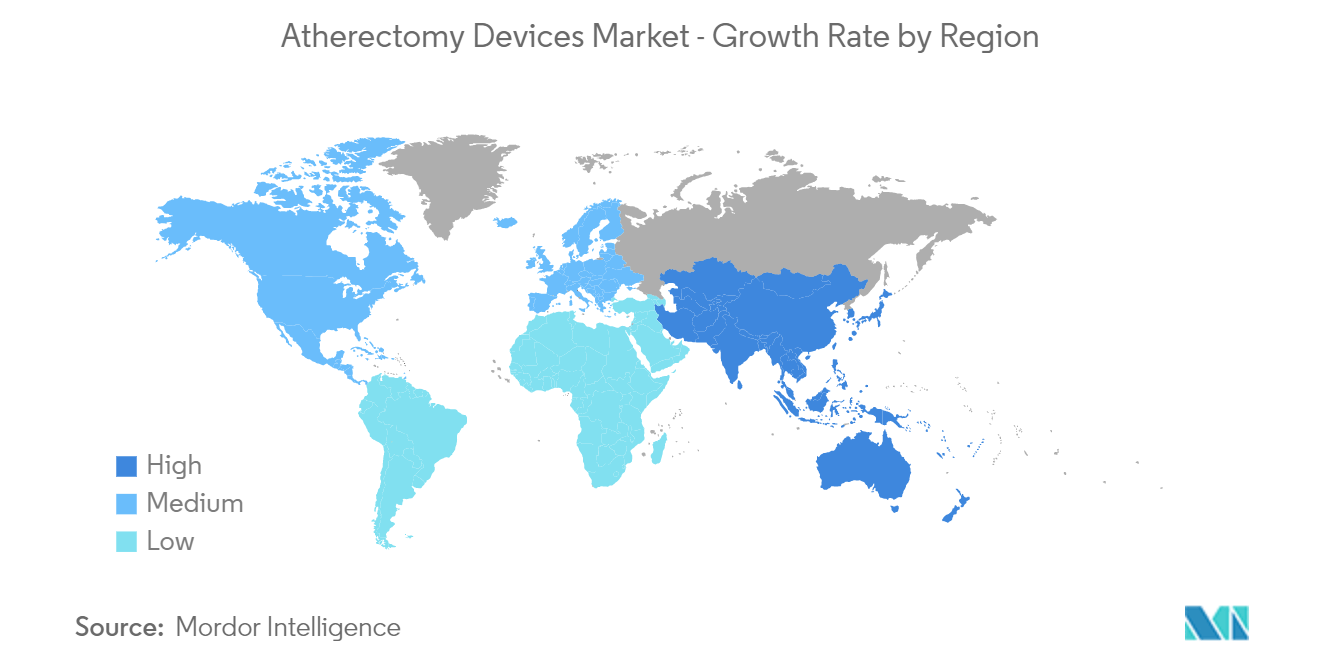

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

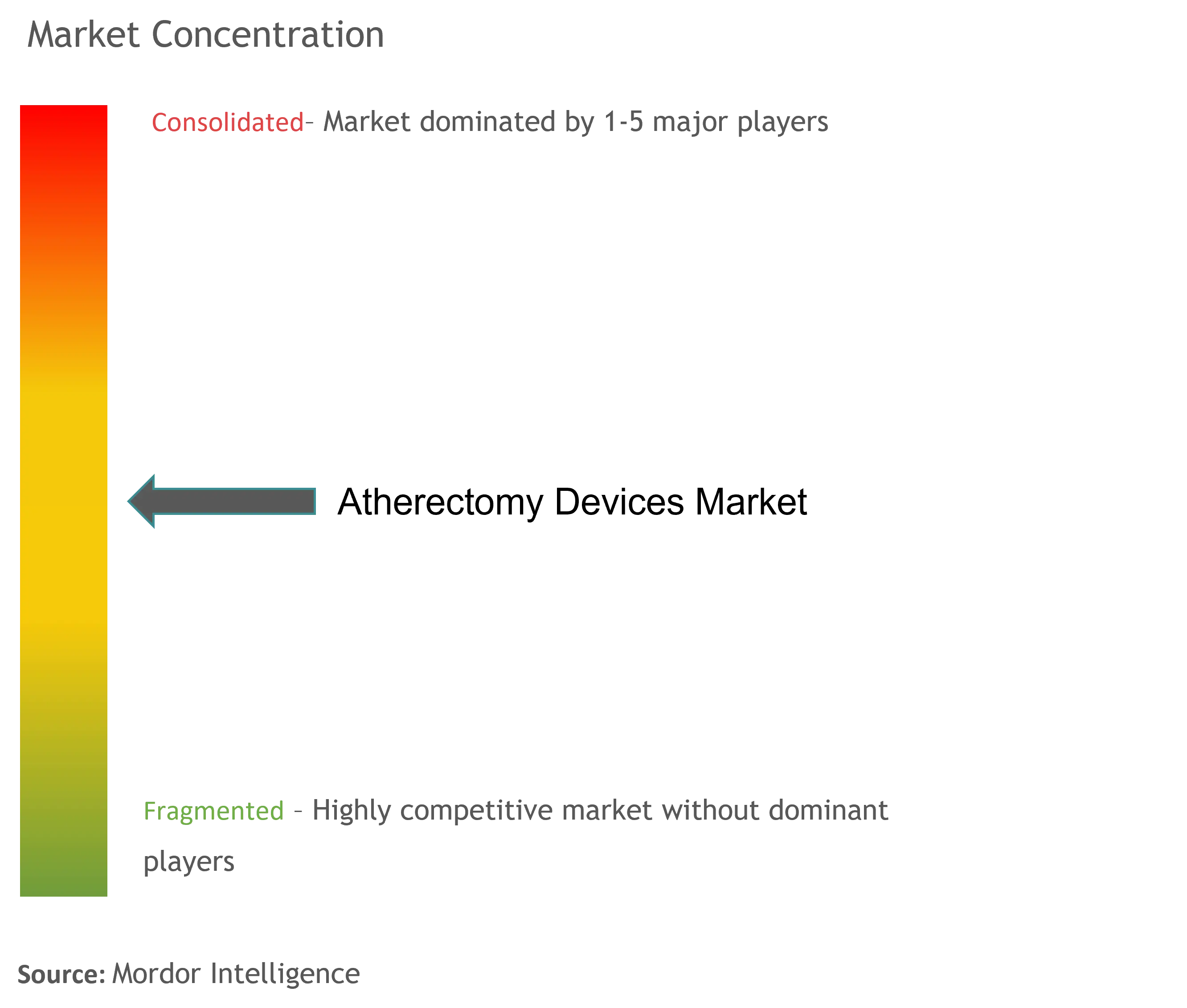

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка устройств для атерэктомии

Ожидается, что среднегодовой темп роста рынка устройств для атерэктомии составит около 6,03% в течение прогнозируемого периода 2022-2027 годов.

Как и многие другие рынки, рынок пострадал от пандемии COVID-19. Различные сердечно-сосудистые процедуры и второстепенное лечение были отложены. В марте 2022 года в журнале Annals of Thoracic Surgery было опубликовано исследование, в котором были проанализированы 717 103 взрослых пациентов, перенесших кардиохирургическую операцию, и более 20 миллионов пациентов с COVID-19, и было установлено, что объем кардиохирургических операций у взрослых сократился на 52,7%, а объем кардиохирургических операций у взрослых снизился на 65,5%. в выборных случаях. Среднеатлантический регион больше всего пострадал от первого всплеска COVID-19 общее количество случаев сократилось на 69,7%, а количество плановых случаев - на 80,0%. В регионах Средней Атлантики и Новой Англии наблюдаемая смертность от изолированного коронарного шунтирования увеличилась в 1,48 раза (рост на 148%) по сравнению с показателями до COVID. После первого всплеска COVID-19 количество случаев кардиохирургических операций по всей стране не вернулось к исходному уровню, что указывает на связанный с COVID-19 дефицит кардиохирургических пациентов. Атерэктомия – это процедура, используемая для очистки закупоренных сердечных артерий. Кардиохирургические операции также включают операции атерэктомии. Таким образом, рынок пострадал по всему миру. Таким образом, с ослаблением ограничений COVID-19 во всем мире рынок набрал обороты и, как ожидается, с годами вернется к своему полному потенциалу.

Рынок устройств для атерэктомии в основном обусловлен растущим предпочтением минимально инвазивных операций. Исследования о расширении малоинвазивных операций являются еще одним фактором, способствующим росту рынка. В октябре 2021 года в журнале Elsevier Journal было опубликовано исследование, в котором говорится, что непрерывный прогресс в области чрескожного коронарного вмешательства (ЧКВ) вдохновил хирургов снизить инвазивность методов хирургической реваскуляризации, что привело к разработке процедур минимально инвазивной кардиохирургии (MICS). которые широко расширились за последние пару десятилетий. Основные цели MICS — предотвратить любую форму стернотомии, уменьшить послеоперационное переливание продуктов крови, сократить время искусственной вентиляции легких, сократить время интенсивной терапии и пребывания в больнице, уменьшить послеоперационную боль и ускорить возвращение к нормальной деятельности. Следовательно, благодаря таким преимуществам MICS, будет расти внедрение таких операций, что увеличит рост рынка.

Кроме того, ожидается, что непрерывная разработка и коммерциализация продуктов будут способствовать росту рынка. В ноябре 2021 года компания Royal Philips запустила в Орландо, США, системы для лечения периферических и коронарных артерий, в том числе систему Nexcimerlaser. Новая лазерная система Philips — Nexcimer — обеспечивает простоту подключения и работы при проведении коронарной и периферической атерэктомии, а также процедур извлечения электродов. Это единственная система, совместимая с катетерами с клиническими данными уровня I для атерэктомии ISR, а также поддерживающая процедуры извлечения электродов (удаление электродов кардиостимулятора или дефибриллятора вокруг сердца).

В нынешней тенденции реформирования здравоохранения, возмещения расходов и страхового покрытия консолидация плательщиков и поставщиков услуг для предотвращения роста затрат на здравоохранение имеет важное значение для пациентов и лиц, осуществляющих уход за ними. Реформа возмещения расходов и страхового покрытия повышает шансы выбрать лечение, если оно покрывается страховкой. Следовательно, увеличение возмещения будет способствовать росту рынка в предстоящий период. В 2022 году Центры услуг Medicare и Medicaid (CMS) увеличили стоимость процедур периферической внутрисосудистой литотрипсии (ИВЛ). Процедура, включая реваскуляризацию, эндоваскуляризацию, открытую или чрескожную операцию на артериях нижних конечностей, за исключением большеберцовой/малоберцовой кости; при внутрисосудистой литотрипсии, включающей ангиопластику в пределах того же сосуда(ов) (код СРТ C9764), получит 10 258 долларов США. Аналогично, процедура, включающая реваскуляризацию, эндоваскулярную, открытую или чрескожную, артерий нижних конечностей, за исключением большеберцовой/малоберцовой; с внутрисосудистой литотрипсией и транслюминальной установкой стента, включая ангиопластику в тех же сосудах (код CPT C9765), получит 16 402 доллара США. Кроме того, процессы, включая реваскуляризацию, эндоваскулярные, открытые или чрескожные артерии нижних конечностей), за исключением большеберцовой/малоберцовой; с внутрисосудистой литотрипсией и транслюминальной установкой стента, а также атерэктомией, включая ангиопластику в тех же сосудах, при их выполнении (код CPT C9767) получит 16 402 доллара США. Таким образом, ожидается, что все вышеупомянутые факторы будут способствовать росту рынка в течение прогнозируемого периода.

Однако сценарии жесткого регулирования могут сдерживать рост рынка в течение прогнозируемого периода.

Тенденции рынка устройств для атерэктомии

Сегмент направленной атерэктомии будет занимать значительную долю на изучаемом рынке в течение прогнозируемого периода.

Ожидается, что сегмент рынка направленной атерэктомии в прогнозируемый период будет значительно расти по сравнению с другими продуктами, поскольку он предлагает определенные преимущества, такие как низкая стоимость лечения, повышение эффективности и т. д. Растущее внедрение минимально инвазивных процедур атерэктомии может повысить спрос на атерэктомию. устройства. Согласно исследованию, опубликованному Кришной Дж. Роча-Сингхом и др. al., в июне 2021 г. удаление бляшек с помощью направленной атерэктомии (ДА) перед баллонной ангиопластикой с лекарственным покрытием (DCB) является безопасным и эффективным методом лечения с низкой частотой установки временных стентов у пациентов с симптоматическим тяжелым кальцинированным заболеванием бедренно-подколенной артерии. Таким образом, ожидается, что подобные исследования в дальнейшем будут способствовать использованию систем DA, что, как ожидается, будет способствовать росту в изучаемом сегменте.

Ожидается, что стратегические инициативы ключевых игроков рынка, такие как запуск новых продуктов, слияния и поглощения, а также партнерские отношения, будут способствовать росту рынка. Например, в августе 2021 года Medtronic подала заявку в USFDA на одобрение системы направленной атерэктомии TurboHawk Plus, обновленной версии своего старого устройства для атерэктомии, которое в значительной степени выведено из эксплуатации. Это устройство облегчит увеличение количества процедур атерэктомии во время вмешательств при заболеваниях периферических артерий (PAD). Кроме того, в ноябре 2021 года компания Avinger Inc. получила одобрение 510(k) FDA США на новое клиническое показание для системы атерэктомии под контролем Pantherisimage. Это разрешение позволяет компании напрямую продавать препарат Pantheris для лечения рестеноза стента (ISR) в артериях нижних конечностей.

Таким образом, в целом, с ростом количества операций и инноваций в продуктах, ожидается, что сегмент систем направленной атерэктомии будет расти в течение прогнозируемого периода исследования.

Северная Америка занимает значительную долю на рынке и, как ожидается, будет делать то же самое в течение прогнозируемого периода.

Ожидается, что Северная Америка будет занимать значительную долю рынка. Такие факторы, как увеличение доступности систем атерэктомии, внедрение систем атерэктомии среди медицинских работников, большая популяция пациентов с заболеваниями периферических и коронарных артерий, а также увеличение числа клинических испытаний (цель которых - оценить терапевтическую эффективность систем атерэктомии в конкретных случаях). лечение заболеваний) стимулируют рост рынка устройств для атерэктомии в Северной Америке.

Согласно обновленной информации Центра по контролю и профилактике заболеваний (CDC) за февраль 2022 года, в Соединенных Штатах болезни сердца являются основной причиной смерти независимо от пола, расы или этнической принадлежности, а наиболее распространенным типом заболеваний сердца является ишемическая болезнь сердца (ИБС) или ишемическая болезнь сердца. при котором коронарные артерии становятся слишком узкими или в стенках образуются холестериновые закупорки, что приводит к инсульту или сердечному приступу. Таким образом, из-за растущей распространенности заболеваний сердца ожидается, что спрос на процедуры атерэктомии в регионе увеличится, что, как ожидается, будет способствовать росту изучаемого рынка в течение прогнозируемого периода.

Подходящий сценарий возмещения расходов и большое количество устройств, одобренных FDA, являются ключевыми причинами такого доминирования. Например, в октябре 2021 года компания BD (Becton, Dickinson and Company) объявила, что получила разрешение 510(k) на расширенные показания от FDA США для системы атерэктомии Rotarex. Кроме того, в ноябре 2021 года компания Royal Philips объявила о дебюте в Северной Америке новых приложений для периферических и коронарных артерий, включая мобильную систему IntraSight и лазерную систему Nexcimer.

Таким образом, все вышеупомянутые факторы, как ожидается, будут способствовать росту рынка в регионе в течение прогнозируемого периода.

Обзор отрасли устройств для атерэктомии

Рынок устройств для атерэктомии является умеренно конкурентным, на нем присутствует множество глобальных игроков. Например, Abbott Laboratories, B. Braun SE, Boston Scientific, CR Bard, Cardinal Health Inc., Koninklijke Philips NV, Medtronic PLC, Terumo Corporation и т. д. предлагают свою продукцию по всему миру.

Лидеры рынка устройств для атерэктомии

-

Abbott Laboratories

-

Boston Scientific Corporation

-

Medtronic

-

Becton, Dickinson and Company

-

Koninklijke Philips N.V.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка устройств для атерэктомии

- Август 2022 г. компания AngioDynamics, Inc. объявила, что система атерэктомии Auryon получила разрешение 510(k) для расширенного показания, включающего артериальную тромбэктомию.

- Февраль 2022 г. RA Medical Systems объявила о том, что в ключевое клиническое исследование по оценке безопасности и эффективности эксимер-лазерной системы DABRA в качестве устройства для атерэктомии для лечения заболеваний периферических артерий вошли 95 участников.

Отчет о рынке устройств для атерэктомии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Непрерывная разработка и коммерциализация продуктов

4.2.2 Благоприятный сценарий возмещения медицинских расходов на развитых рынках

4.2.3 Растущий спрос на минимально инвазивные хирургические процедуры

4.3 Рыночные ограничения

4.3.1 Сценарий жесткого регулирования

4.3.2 Недостаток хорошо обученных хирургов

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – в миллионах долларов США)

5.1 По продукту

5.1.1 Системы направленной атерэктомии

5.1.2 Системы орбитальной атерэктомии

5.1.3 Фотоабляционные (лазерные) системы атерэктомии

5.1.4 Системы ротационной атерэктомии

5.2 По применению

5.2.1 Периферические сосудистые приложения

5.2.2 Сердечно-сосудистые приложения

5.2.3 Нейроваскулярные приложения

5.3 Конечным пользователем

5.3.1 Больницы и хирургические центры

5.3.2 Центры амбулаторной помощи

5.3.3 Другие конечные пользователи

5.4 География

5.4.1 Северная Америка

5.4.1.1 Соединенные Штаты

5.4.1.2 Канада

5.4.1.3 Мексика

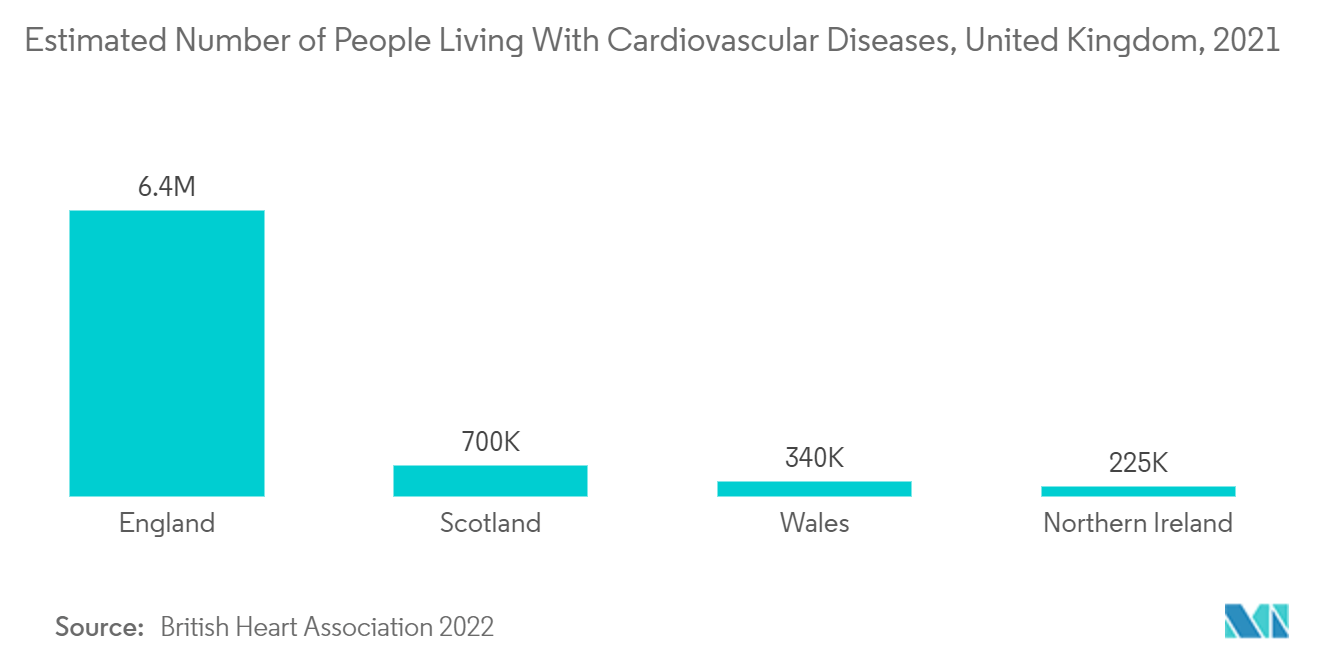

5.4.2 Европа

5.4.2.1 Германия

5.4.2.2 Великобритания

5.4.2.3 Франция

5.4.2.4 Италия

5.4.2.5 Испания

5.4.2.6 Остальная Европа

5.4.3 Азиатско-Тихоокеанский регион

5.4.3.1 Китай

5.4.3.2 Япония

5.4.3.3 Индия

5.4.3.4 Австралия

5.4.3.5 Южная Корея

5.4.3.6 Остальная часть Азиатско-Тихоокеанского региона

5.4.4 Ближний Восток и Африка

5.4.4.1 GCC

5.4.4.2 Южная Африка

5.4.4.3 Остальная часть Ближнего Востока и Африки

5.4.5 Южная Америка

5.4.5.1 Бразилия

5.4.5.2 Аргентина

5.4.5.3 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Abbott Laboratories

6.1.2 B. Braun SE

6.1.3 Boston Scientific Corporation

6.1.4 Becton, Dickinson and Company

6.1.5 Cardinal Health Inc.

6.1.6 Koninklijke Philips NV

6.1.7 Medtronic

6.1.8 RA Medical Systems

6.1.9 Terumo Corporation

6.1.10 Cardiovascular Systems Inc.

6.1.11 Biomerics LLC

6.1.12 AngioDynamics Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли устройств для атерэктомии

Согласно объему отчета, атерэктомия представляет собой минимально инвазивную эндоваскулярную процедуру, обычно выполняемую для удаления атеросклероза из кровеносных сосудов в организме. Обычно его используют для лечения артерий. Его также можно использовать при венозном и сосудистом шунтировании. Рынок устройств для атерэктомии сегментирован по продуктам (системы направленной атерэктомии, системы орбитальной атерэктомии, фотоаблативные (лазерные) системы атерэктомии и системы ротационной атерэктомии), применению (периферические сосудистые приложения, сердечно-сосудистые приложения и нейроваскулярные приложения), конечным пользователям (больницы хирургические центры, центры амбулаторной помощи и другие конечные пользователи) и географию (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Южная Америка). В отчете также приводятся предполагаемые размеры и тенденции рынка в 17 странах основных регионов мира . В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| По продукту | ||

| ||

| ||

| ||

|

| По применению | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

|

| География | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка устройств для атерэктомии

Каков текущий размер рынка устройств для атерэктомии?

По прогнозам, среднегодовой темп роста рынка устройств для атерэктомии составит 6,03% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Устройство для атерэктомии?

Abbott Laboratories, Boston Scientific Corporation, Medtronic, Becton, Dickinson and Company, Koninklijke Philips N.V. – основные компании, работающие на рынке устройств для атерэктомии.

Какой регион на рынке Устройства для атерэктомии является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Устройства для атерэктомии?

В 2024 году Северная Америка будет занимать наибольшую долю рынка устройств для атерэктомии.

Какие годы охватывает рынок устройств для атерэктомии?

В отчете рассматривается исторический размер рынка устройств для атерэктомии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка устройств для атерэктомии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли устройств для атерэктомии

Статистические данные о доле, размере и темпах роста доходов на рынке устройств для атерэктомии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ устройств для атерэктомии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.