Размер рынка йогурта в Азиатско-Тихоокеанском регионе

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 50.31 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 68.44 Миллиардов долларов США |

|

|

Наибольшая доля по каналу распределения | Вне торговли |

|

|

CAGR (2024 - 2029) | 6.06 % |

|

|

Наибольшая доля по странам | Китай |

|

|

Концентрация Рынка | Середина |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка йогурта в Азиатско-Тихоокеанском регионе

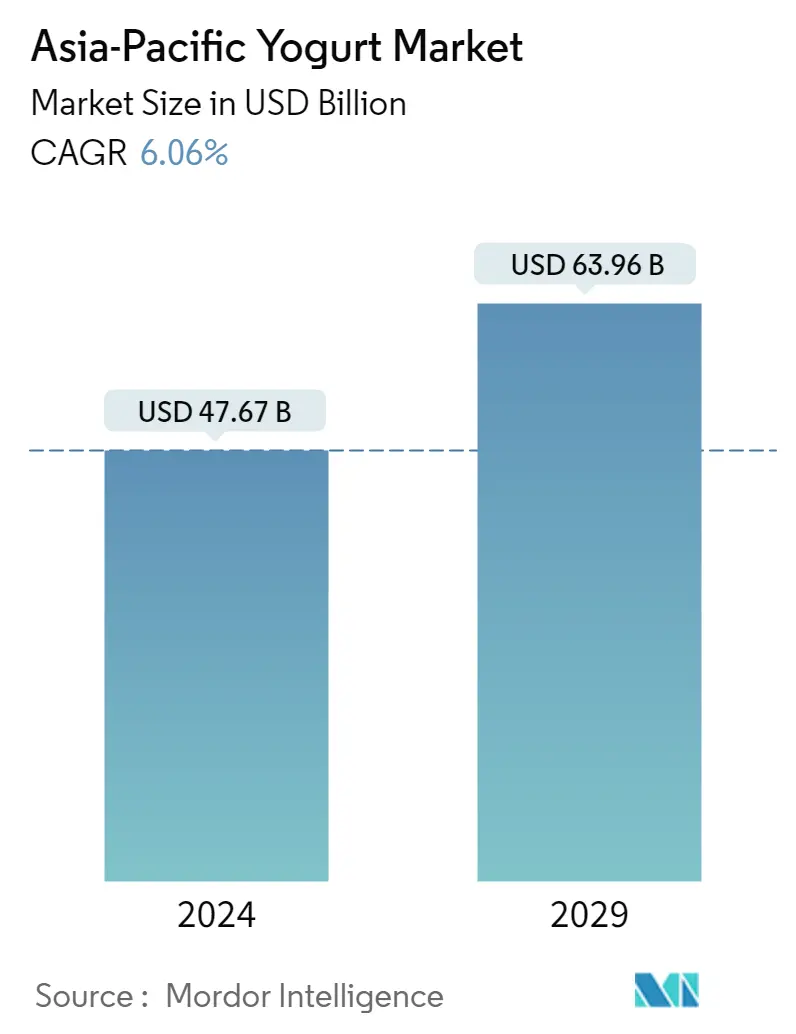

Объем рынка йогурта в Азиатско-Тихоокеанском регионе оценивается в 47,67 млрд долларов США в 2024 году и, как ожидается, достигнет 63,96 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,06% в течение прогнозируемого периода (2024-2029 гг.).

Большое присутствие супермаркетов и магазинов повседневного спроса еще больше увеличивает продажи йогуртов

- В Азиатско-Тихоокеанском регионе йогурт потребляется в основном через внеторговые каналы, и ожидается, что в 2023 году он вырастет на 10,68% по сравнению с 2022 годом. Этот рост можно объяснить легкой доступностью широкого ассортимента йогуртов в розничных каналах общественного питания. Среди каналов сбыта на рынке йогуртов в Азиатско-Тихоокеанском регионе доминирует сегмент внеторговой торговли, при этом на подсегмент супермаркетов и гипермаркетов приходится наибольшая доля (61,43%) в сегменте внеторговой торговли по стоимости. Наибольшая доля этого подсегмента объясняется сильным проникновением таких популярных сетей, как Maruetsu, Aldi, Big Bazaar, Woolworths Group и Aeon Retail, которые предоставляют широкий выбор молочных продуктов, включая широкий ассортимент йогуртов. которые импортируются и производятся на месте.

- В Азиатско-Тихоокеанском регионе потребители предпочитают употреблять йогурт вдали от дома в качестве полуфабриката. Ожидается, что продажи йогурта через внутренний канал продаж вырастут на 350,94 млн долларов США в 2025 году по сравнению с 288,52 млн долларов США в 2021 году. Рост в этом сегменте объясняется увеличением предпочтений в потреблении вне дома. По состоянию на 2021 год индийские потребители питались вне дома почти семь раз в месяц, и более 80% респондентов заявили, что они предпочли бы питаться вне дома доступные рестораны с непринужденной обстановкой и рестораны быстрого обслуживания.

- Электронная коммерция — самый быстрорастущий канал продаж йогуртов вне магазинов в Азиатско-Тихоокеанском регионе. В 2022 году доля этого сегмента в регионе составила 4,81%. В 2020 году 54% китайских покупателей предпочли электронную коммерцию для покупки продуктов питания, включая молочные продукты. Групповые покупки, прямые трансляции и скидки — все это маркетинговые кампании, используемые для привлечения потребителей к электронной коммерции. В Китае популярные сети электронной коммерции по продаже йогуртов включают Tmall Global, JD Worldwide и Pinduoduo.

Высокое производство сырого молока и растущее предпочтение потребителей к качественным молочным продуктам являются ключевыми драйверами рынка в регионе

- Основными рынками региона являются Индия и Китай, за ними следуют Новая Зеландия и Япония. В 2022 году на долю Индии и Китая в совокупности пришлось 65,25% объема продаж йогурта в регионе. Йогурт — это древняя еда, которая на протяжении тысячелетий была частью ежедневного рациона в разных странах региона. Ключевыми движущими факторами являются высокое производство сырого молока, растущее предпочтение потребителей к качественным молочным продуктам и адекватное отраслевое регулирование, облегчающее производство и торговлю молочными продуктами.

- Правительство Индии разрешило 100% ПИИ (прямые иностранные инвестиции) через автоматический маршрут для пищевой промышленности. Молочная промышленность регистрирует значительные объемы прямых иностранных инвестиций, составляющих около 40% прямых иностранных инвестиций в индийскую пищевую промышленность. Индия также является одной из крупнейших стран-потребителей йогурта, поскольку он является ключевым компонентом многих индийских кухонь.

- Йогурт является наиболее широко потребляемым молочным продуктом после молока в японских семьях, и в 2022 году на его долю пришлось 35% от общего объема продаж молочных продуктов. Рост рынка в стране объясняется развитием молочных ферм. В Японии количество молочных ферм с 200 и более коров выросло на 10% в 2022 году. Среднее поголовье японских молочных ферм достигло 103 голов в 2022 году, что означает рост на 5% по сравнению с 2021 годом.

- Китай является самым быстрорастущим рынком йогуртов в Азиатско-Тихоокеанском регионе. Ожидается, что в Китае среднегодовой темп продаж йогурта составит 15,0% в течение прогнозируемого периода и к концу 2029 года достигнет 73 009,32 миллиона долларов США. Широко предпочтительны йогурты с фруктовым вкусом, такие как клубника, малина и черника. среди китайских потребителей.

Тенденции рынка йогурта в Азиатско-Тихоокеанском регионе

- Тенденция к росту молочного животноводства по всей Азии с растущими нарушениями в производстве и распределении

Обзор индустрии йогурта в Азиатско-Тихоокеанском регионе

Рынок йогуртов в Азиатско-Тихоокеанском регионе умеренно консолидирован пять крупнейших компаний занимают 42,44%. Основными игроками на этом рынке являются China Mengniu Dairy Company Ltd, Гуджаратская кооперативная федерация маркетинга молока Ltd, Внутренняя Монголия Yili Industrial Group Co. Ltd, Meiji Dairies Corporation и Yakult Honsha Co. Ltd (отсортировано в алфавитном порядке).

Лидеры рынка йогуртов Азиатско-Тихоокеанского региона

China Mengniu Dairy Company Ltd

Gujarat Co-operative Milk Marketing Federation Ltd

Inner Mongolia Yili Industrial Group Co. Ltd

Meiji Dairies Corporation

Yakult Honsha Co. Ltd

Other important companies include Bulla Dairy Foods, Danone SA, FAGE International SA, Nestlé SA.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка йогуртов в Азиатско-Тихоокеанском регионе

- Июль 2022 г . Амул объявил об инвестициях в размере 60 миллионов долларов США в строительство нового молочного завода в Раджкоте, чтобы расширить свои производственные возможности по производству молока, йогурта и пахты.

- Сентябрь 2021 г . Bulla Dairy Foods выпустила йогурт в австралийском стиле в стаканчиках по 100 г через дистрибьюторов общественного питания.

- Июль 2021 г . Miss Fresh заключила партнерское соглашение с China Mengniu Dairy, чтобы предложить полный ассортимент 70 высококачественных молочных продуктов Mengniu, чтобы предоставить пользователям приложения MissFresh и пользователей мини-программы WeChat более питательный и здоровый выбор.

Отчет о рынке йогуртов в Азиатско-Тихоокеанском регионе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Потребление на душу населения

-

4.2 Сырье/товарное производство

- 4.2.1 Молоко

-

4.3 Нормативно-правовая база

- 4.3.1 Южная Корея

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Тип продукта

- 5.1.1 Ароматизированный йогурт

- 5.1.2 Неароматизированный йогурт

-

5.2 Канал распределения

- 5.2.1 Вне торговли

- 5.2.1.1 По дополнительным каналам распространения

- 5.2.1.1.1 Магазины

- 5.2.1.1.2 Интернет-торговля

- 5.2.1.1.3 Специализированные розничные продавцы

- 5.2.1.1.4 Супермаркеты и гипермаркеты

- 5.2.1.1.5 Прочее (Складские клубы, АЗС и т.д.)

- 5.2.2 Он-Трейд

-

5.3 Страна

- 5.3.1 Австралия

- 5.3.2 Китай

- 5.3.3 Индия

- 5.3.4 Индонезия

- 5.3.5 Япония

- 5.3.6 Малайзия

- 5.3.7 Новая Зеландия

- 5.3.8 Пакистан

- 5.3.9 Южная Корея

- 5.3.10 Остальная часть Азиатско-Тихоокеанского региона

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Bulla Dairy Foods

- 6.4.2 China Mengniu Dairy Company Ltd

- 6.4.3 Danone SA

- 6.4.4 FAGE International SA

- 6.4.5 Gujarat Co-operative Milk Marketing Federation Ltd

- 6.4.6 Inner Mongolia Yili Industrial Group Co. Ltd

- 6.4.7 Молочная корпорация Мэйдзи

- 6.4.8 Nestlé SA

- 6.4.9 Yakult Honsha Co. Ltd

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии йогурта в Азиатско-Тихоокеанском регионе

Ароматизированный йогурт и неароматизированный йогурт представлены в виде сегментов по типу продукта. Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Австралия, Китай, Индия, Индонезия, Япония, Малайзия, Новая Зеландия, Пакистан, Южная Корея охвачены сегментами по странам.

- В Азиатско-Тихоокеанском регионе йогурт потребляется в основном через внеторговые каналы, и ожидается, что в 2023 году он вырастет на 10,68% по сравнению с 2022 годом. Этот рост можно объяснить легкой доступностью широкого ассортимента йогуртов в розничных каналах общественного питания. Среди каналов сбыта на рынке йогуртов в Азиатско-Тихоокеанском регионе доминирует сегмент внеторговой торговли, при этом на подсегмент супермаркетов и гипермаркетов приходится наибольшая доля (61,43%) в сегменте внеторговой торговли по стоимости. Наибольшая доля этого подсегмента объясняется сильным проникновением таких популярных сетей, как Maruetsu, Aldi, Big Bazaar, Woolworths Group и Aeon Retail, которые предоставляют широкий выбор молочных продуктов, включая широкий ассортимент йогуртов. которые импортируются и производятся на месте.

- В Азиатско-Тихоокеанском регионе потребители предпочитают употреблять йогурт вдали от дома в качестве полуфабриката. Ожидается, что продажи йогурта через внутренний канал продаж вырастут на 350,94 млн долларов США в 2025 году по сравнению с 288,52 млн долларов США в 2021 году. Рост в этом сегменте объясняется увеличением предпочтений в потреблении вне дома. По состоянию на 2021 год индийские потребители питались вне дома почти семь раз в месяц, и более 80% респондентов заявили, что они предпочли бы питаться вне дома доступные рестораны с непринужденной обстановкой и рестораны быстрого обслуживания.

- Электронная коммерция — самый быстрорастущий канал продаж йогуртов вне магазинов в Азиатско-Тихоокеанском регионе. В 2022 году доля этого сегмента в регионе составила 4,81%. В 2020 году 54% китайских покупателей предпочли электронную коммерцию для покупки продуктов питания, включая молочные продукты. Групповые покупки, прямые трансляции и скидки — все это маркетинговые кампании, используемые для привлечения потребителей к электронной коммерции. В Китае популярные сети электронной коммерции по продаже йогуртов включают Tmall Global, JD Worldwide и Pinduoduo.

| Ароматизированный йогурт |

| Неароматизированный йогурт |

| Вне торговли | По дополнительным каналам распространения | Магазины |

| Интернет-торговля | ||

| Специализированные розничные продавцы | ||

| Супермаркеты и гипермаркеты | ||

| Прочее (Складские клубы, АЗС и т.д.) | ||

| Он-Трейд |

| Австралия |

| Китай |

| Индия |

| Индонезия |

| Япония |

| Малайзия |

| Новая Зеландия |

| Пакистан |

| Южная Корея |

| Остальная часть Азиатско-Тихоокеанского региона |

| Тип продукта | Ароматизированный йогурт | ||

| Неароматизированный йогурт | |||

| Канал распределения | Вне торговли | По дополнительным каналам распространения | Магазины |

| Интернет-торговля | |||

| Специализированные розничные продавцы | |||

| Супермаркеты и гипермаркеты | |||

| Прочее (Складские клубы, АЗС и т.д.) | |||

| Он-Трейд | |||

| Страна | Австралия | ||

| Китай | |||

| Индия | |||

| Индонезия | |||

| Япония | |||

| Малайзия | |||

| Новая Зеландия | |||

| Пакистан | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

Определение рынка

- Масло - Сливочное масло представляет собой твердую эмульсию жировых шариков, воды и неорганических солей желтого или белого цвета, получаемую путем сбивания сливок из коровьего молока.

- Молочный - Молочные продукты включают молоко и любые продукты, изготовленные из молока, включая масло, сыр, мороженое, йогурт, а также сгущенное и сухое молоко.

- Замороженные Десерты - Замороженный молочный десерт означает и включает продукты, содержащие молоко или сливки и другие ингредиенты, которые замораживаются или полузамораживаются перед употреблением, такие как ледяное молоко или шербет, включая замороженные молочные десерты для специальных диетических целей и сорбет.

- Кисломолочные напитки - Простокваша — густое свернувшееся молоко с кислым вкусом, получаемое в результате брожения молока. В исследовании рассмотрены кисломолочные напитки, такие как кефир, лабан, пахта.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итеративного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки