Размер рынка малых спутников Азиатско-Тихоокеанского региона

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 17.8 Billion |

|

|

Размер Рынка (2029) | USD 34.11 Billion |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 15.70 % |

|

|

Наибольшая доля по странам | Южная Корея |

|

|

Концентрация Рынка | Середина |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка малых спутников в Азиатско-Тихоокеанском регионе

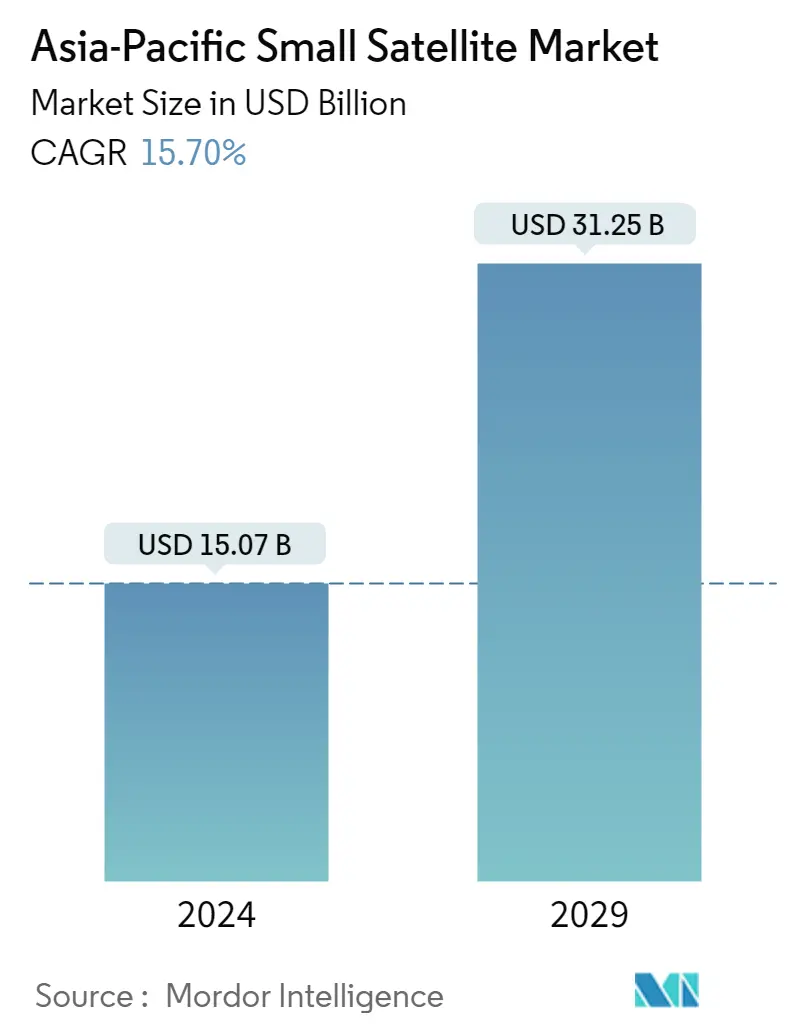

Размер рынка малых спутников в Азиатско-Тихоокеанском регионе оценивается в 15,07 млрд долларов США в 2024 году и, как ожидается, достигнет 31,25 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 15,70% в течение прогнозируемого периода (2024-2029 гг.).

Спутники, запускаемые на НОО, стимулируют рыночный спрос

- В последние годы спрос на малые спутники в регионе быстро растет, и все больше и больше предприятий и правительств стремятся воспользоваться преимуществами экономичных и универсальных космических аппаратов.

- Спутники LEO — один из самых популярных типов малых спутников, запускаемых в Азиатско-Тихоокеанском регионе. Они используются для различных приложений, включая дистанционное зондирование, наблюдение Земли и связь. В регионе в течение 2017-2022 годов на НОО было запущено около 240 спутников, из них 128 спутников было запущено для наблюдения Земли, затем 67 спутников для разработки технологий, 24 спутника для связи и 12 спутников для космической науки.

- Спутник MEO – еще один небольшой спутник, набирающий популярность в Азиатско-Тихоокеанском регионе. Эти спутники используются для глобальной навигации, связи и дистанционного зондирования. Спутники MEO имеют ряд преимуществ перед спутниками LEO, включая более широкое покрытие и способность предоставлять услуги связи с высокой пропускной способностью.

- Другим типом спутников, запускаемых в космос в Азиатско-Тихоокеанском регионе, являются спутники GEO. Эти спутники используются для связи и мониторинга погоды. Одним из основных преимуществ спутников GEO является их способность оставаться в фиксированном положении относительно Земли, что делает их идеальными для приложений, требующих постоянного покрытия, включая телевизионное вещание и подключение к Интернету. В 2017–2022 годах на ГСО был запущен один спутник для наблюдения. Прогнозируется, что эти достижения увеличат темпы роста этого сегмента на 182% в течение 2023-2029 годов.

This section covers the major market trends shaping the APAC Small Satellite Market according to our research experts:

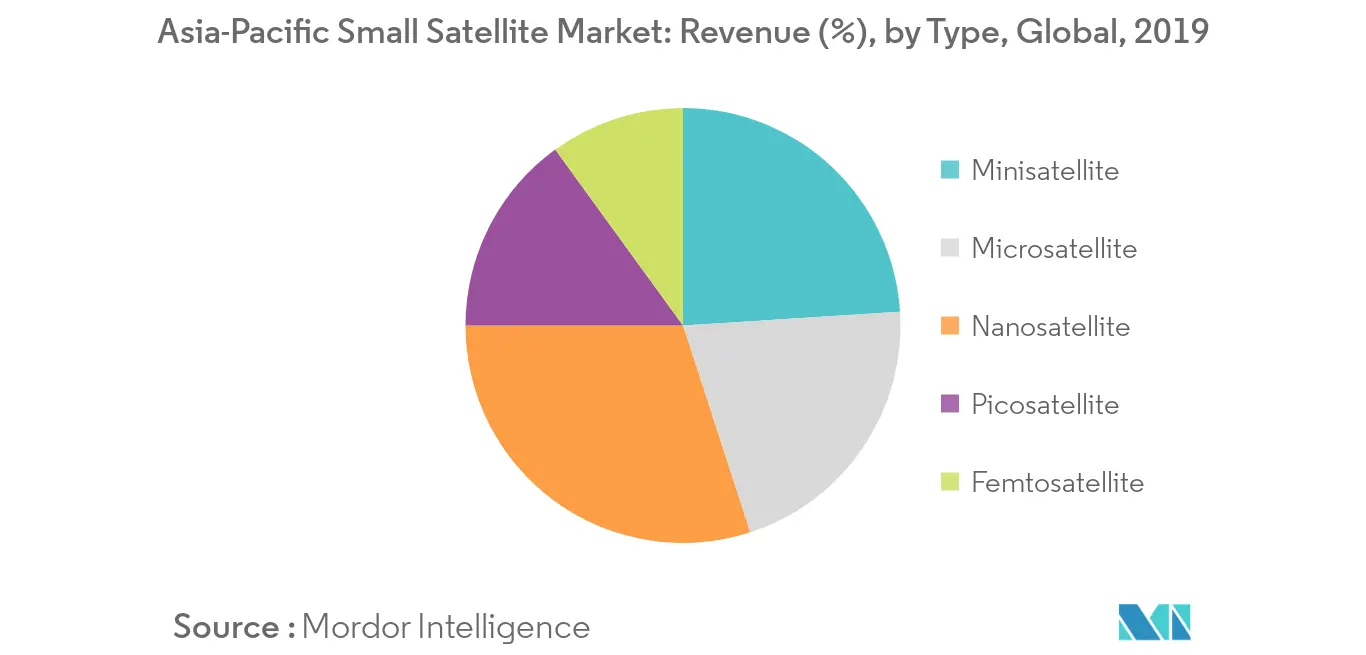

Сегмент наноспутников в 2019 году занимал основную долю рынка

В настоящее время сегмент рынка наноспутников занимает самую высокую долю на рынке, и ожидается, что он продолжит доминировать на рынке в течение прогнозируемого периода. Рост сегмента в основном обусловлен наращиванием программ наноспутников в регионе. Наноспутники широко используются для наблюдения Земли и спутниковой связи. Различные страны, такие как Китай, Япония и Индия, среди прочих, запускают новые наноспутники. Чтобы увеличить свою группировку наноспутников до 50 спутников, в феврале 2019 года Myriota в партнерстве с Tyvak Nano-Satellite Systems Inc. разработала и запустила несколько спутников в 2019 году. Эти спутники будут использоваться для обеспечения прямого подключения к спутниковому Интернету вещей (IoT) для своих клиентов. Аналогичным образом, NanoAvionics была выбрана для производства наноспутниковой шины высотой 12U для сингапурской исследовательской миссии Спутник микродвижения без катода (CaLeMPSat). Ожидается, что такие миссии ускорят спрос на наноспутники в ближайшем будущем.

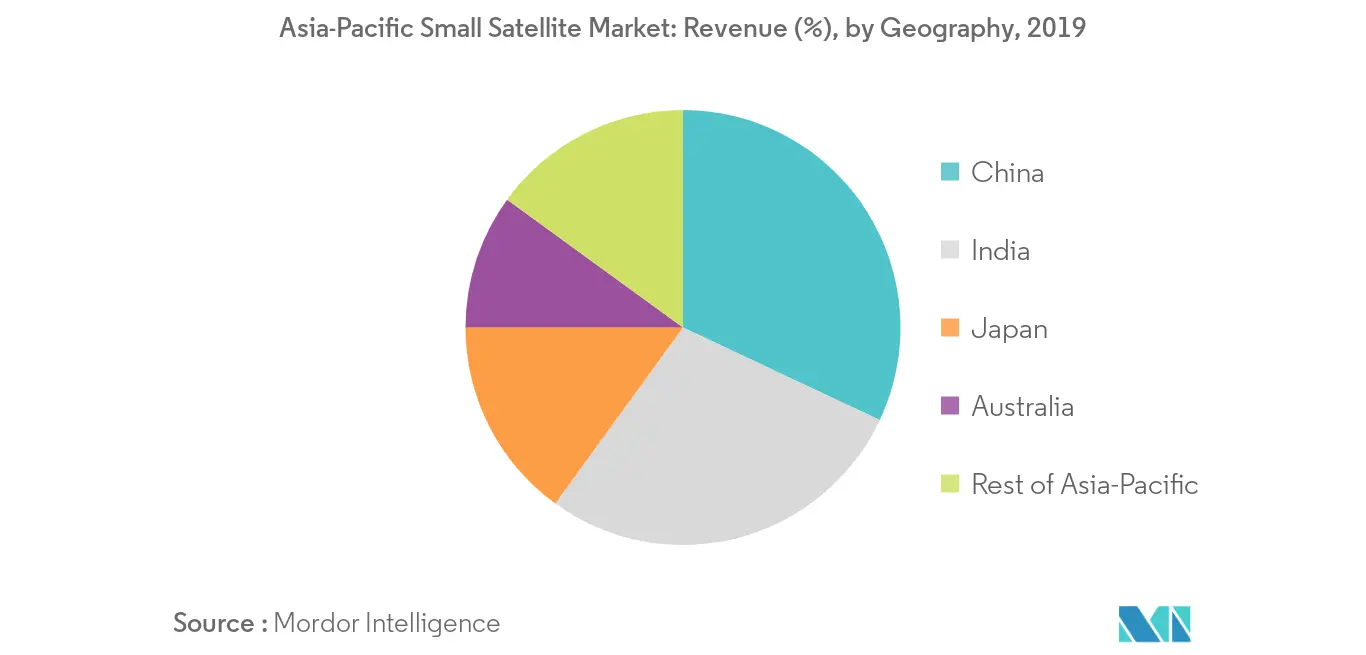

В 2019 году на долю Китая приходилась самая высокая доля рынка малых спутников в Азиатско-Тихоокеанском регионе

Китай вкладывает значительные средства в космические возможности, и, по данным Китайского национального космического управления, страна намерена запустить около 100 спутников к 2025 году и превратиться в ведущую космическую державу мира к 2045 году. В период с 2018 по 2019 год страна запустила около 40 наноспутников. Различные компании инвестируют в разработку малых спутников для расширения своих спутниковых услуг. GalaxySpace, производитель спутников связи, объявил об инвестировании около 700 миллионов долларов США в запуск группировки малых спутников, в основном для обеспечения глобальной связи 5G, для авиационной и морской промышленности, аварийно-спасательных служб, аварийно-спасательных служб и т. д. В ноябре 2019 года Китай запустил новый спутник дистанционного зондирования в составе спутниковой группировки Цзилинь-1 для коммерческих применений, таких как предотвращение геологических катастроф, оценка урожая и исследования ресурсов. Правительство планирует запустить 60 спутников к 2020 году и 137 к 2030 году. Ожидается, что такие долгосрочные планы будут стимулировать спрос на малые спутники в стране.

Обзор индустрии малых спутников Азиатско-Тихоокеанского региона

Азиатско-Тихоокеанский рынок малых спутников умеренно консолидирован пять крупнейших компаний занимают 61,64%. Основными игроками на этом рынке являются корпорация Axelspace, Chang Guang Satellite Technology Co. Ltd, Китайская корпорация аэрокосмической науки и технологий (CASC), Guodian Gaoke и Spacety Aerospace Co. (отсортировано в алфавитном порядке).

Лидеры рынка малых спутников Азиатско-Тихоокеанского региона

Axelspace Corporation

Chang Guang Satellite Technology Co. Ltd

China Aerospace Science and Technology Corporation (CASC)

Guodian Gaoke

Spacety Aerospace Co.

Other important companies include MinoSpace Technology, Zhuhai Orbita Control Engineering.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка малых спутников Азиатско-Тихоокеанского региона

- Март 2022 г . Китайская корпорация аэрокосмической науки и технологий успешно вывела спутники Тянькунь-2 на низкую околоземную полярную орбиту во время дебютного запуска корабля Великий поход 6А.

- Март 2022 г . коммерческий спутник ретрансляции данных Tianqi 19 компании Guodian Gaoke был запущен с помощью ракеты Long March 8.

- Февраль 2022 г . Всего на орбиту было запущено 89 спутников оптической съемки Цзилинь-1 производства CASC весом 30–45 кг каждый.

Отчет о рынке малых спутников Азиатско-Тихоокеанского региона – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Спутниковая масса

- 4.2 Расходы на космические программы

-

4.3 Нормативно-правовая база

- 4.3.1 Австралия

- 4.3.2 Япония

- 4.3.3 Сингапур

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

-

5.3 Конечный пользователь

- 5.3.1 Коммерческий

- 5.3.2 Военные и правительственные

- 5.3.3 Другой

-

5.4 Технология движения

- 5.4.1 Электрический

- 5.4.2 Газовый

- 5.4.3 Жидкое топливо

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Axelspace Corporation

- 6.4.2 Chang Guang Satellite Technology Co. Ltd

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Guodian Gaoke

- 6.4.5 MinoSpace Technology

- 6.4.6 Spacety Aerospace Co.

- 6.4.7 Zhuhai Orbita Control Engineering

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МАССА СПУТНИКОВ (СВЫШЕ 10 КГ) ПО РЕГИОНАМ, КОЛИЧЕСТВО ЗАПУСКОВАННЫХ СПУТНИКОВ, Азиатско-Тихоокеанский регион, 2017–2022 гг.

- Рисунок 2:

- РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ ПО РЕГИОНАМ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2022 гг.

- Рисунок 3:

- РЫНОК МАЛЫХ СПУТНИКОВ В Азиатско-Тихоокеанском регионе, ОБЪЕМ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ РЫНКА МАЛЫХ СПУТНИКОВ ПО ПРИМЕНЕНИЯМ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 5:

- ДОЛЯ СТОИМОСТИ РЫНКА МАЛЫХ СПУТНИКОВ ПО ПРИМЕНЕНИЯМ, %, Азиатско-Тихоокеанский регион, 2017 г. по сравнению с 2023 г. по сравнению с 2029 г.

- Рисунок 6:

- ОБЪЕМ РЫНКА СВЯЗИ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 7:

- СТОИМОСТЬ РЫНКА НАБЛЮДЕНИЙ ЗЕМЛИ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ НАВИГАЦИОННОГО РЫНКА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА КОСМИЧЕСКИХ НАБЛЮДЕНИЙ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА МАЛЫХ СПУТНИКОВ ПО КЛАССАМ ОРБИТ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 12:

- ДОЛЯ СТОИМОСТИ РЫНКА МАЛЫХ СПУТНИКОВ ПО КЛАССАМ ОРБИТ, %, Азиатско-Тихоокеанский регион, 2017 г. по сравнению с 2023 г. по сравнению с 2029 г.

- Рисунок 13:

- СТОИМОСТЬ РЫНКА ГЕО, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА LEO, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ РЫНКА MEO, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 16:

- СТОИМОСТЬ РЫНКА МАЛЫХ СПУТНИКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, В ДОЛЛАРАХ США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ СТОИМОСТИ РЫНКА МАЛЫХ СПУТНИКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, Азиатско-Тихоокеанский регион, 2017 г. по сравнению с 2023 г. по сравнению с 2029 г.

- Рисунок 18:

- ОБЪЕМ КОММЕРЧЕСКОГО РЫНКА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ ВОЕННОГО И ГОСУДАРСТВЕННОГО РЫНКОВ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ РЫНКА МАЛЫХ СПУТНИКОВ ПО РАЗБИВКЕ ДВИЖИТЕЛЬНЫХ ТЕХНОЛОГИЙ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ НА РЫНКЕ МАЛЫХ СПУТНИКОВ ПО ТЕХНИКЕ Двигателя, %, Азиатско-Тихоокеанский регион, 2017 г. по сравнению с 2023 г. по сравнению с 2029 г.

- Рисунок 23:

- ОБЪЕМ РЫНКА ЭЛЕКТРОЭНЕРГИИ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА ГАЗА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 25:

- ОБЪЕМ РЫНКА ЖИДКОГО ТОПЛИВА, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 26:

- КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ДЕЙСТВИЙ САМЫХ АКТИВНЫХ КОМПАНИЙ, РЫНОК МАЛЫХ СПУТНИКОВ АЗИАТско-Тихоокеанского региона, 2017–2029 гг.

- Рисунок 27:

- ОБЩЕЕ КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ПЕРЕХОДОВ КОМПАНИЙ, РЫНОК МАЛЫХ СПУТНИКОВ АЗИАТско-Тихоокеанского региона, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ НА РЫНКЕ МАЛЫХ СПУТНИКОВ В Азиатско-Тихоокеанском регионе, %, Азиатско-Тихоокеанский регион, 2022 г.

Сегментация индустрии малых спутников Азиатско-Тихоокеанского региона

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. GEO, LEO, MEO охватываются сегментами класса орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Электрические, газовые и жидкотопливные двигатели рассматриваются как сегменты Propulsion Tech.

- В последние годы спрос на малые спутники в регионе быстро растет, и все больше и больше предприятий и правительств стремятся воспользоваться преимуществами экономичных и универсальных космических аппаратов.

- Спутники LEO — один из самых популярных типов малых спутников, запускаемых в Азиатско-Тихоокеанском регионе. Они используются для различных приложений, включая дистанционное зондирование, наблюдение Земли и связь. В регионе в течение 2017-2022 годов на НОО было запущено около 240 спутников, из них 128 спутников было запущено для наблюдения Земли, затем 67 спутников для разработки технологий, 24 спутника для связи и 12 спутников для космической науки.

- Спутник MEO – еще один небольшой спутник, набирающий популярность в Азиатско-Тихоокеанском регионе. Эти спутники используются для глобальной навигации, связи и дистанционного зондирования. Спутники MEO имеют ряд преимуществ перед спутниками LEO, включая более широкое покрытие и способность предоставлять услуги связи с высокой пропускной способностью.

- Другим типом спутников, запускаемых в космос в Азиатско-Тихоокеанском регионе, являются спутники GEO. Эти спутники используются для связи и мониторинга погоды. Одним из основных преимуществ спутников GEO является их способность оставаться в фиксированном положении относительно Земли, что делает их идеальными для приложений, требующих постоянного покрытия, включая телевизионное вещание и подключение к Интернету. В 2017–2022 годах на ГСО был запущен один спутник для наблюдения. Прогнозируется, что эти достижения увеличат темпы роста этого сегмента на 182% в течение 2023-2029 годов.

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение за Землей, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок классифицируются как электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.