Объем рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 5.07 Миллиардов долларов США | |

| Размер Рынка (2029) | 6.94 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 5.97 % | |

| Наибольшая доля по странам | Китай | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

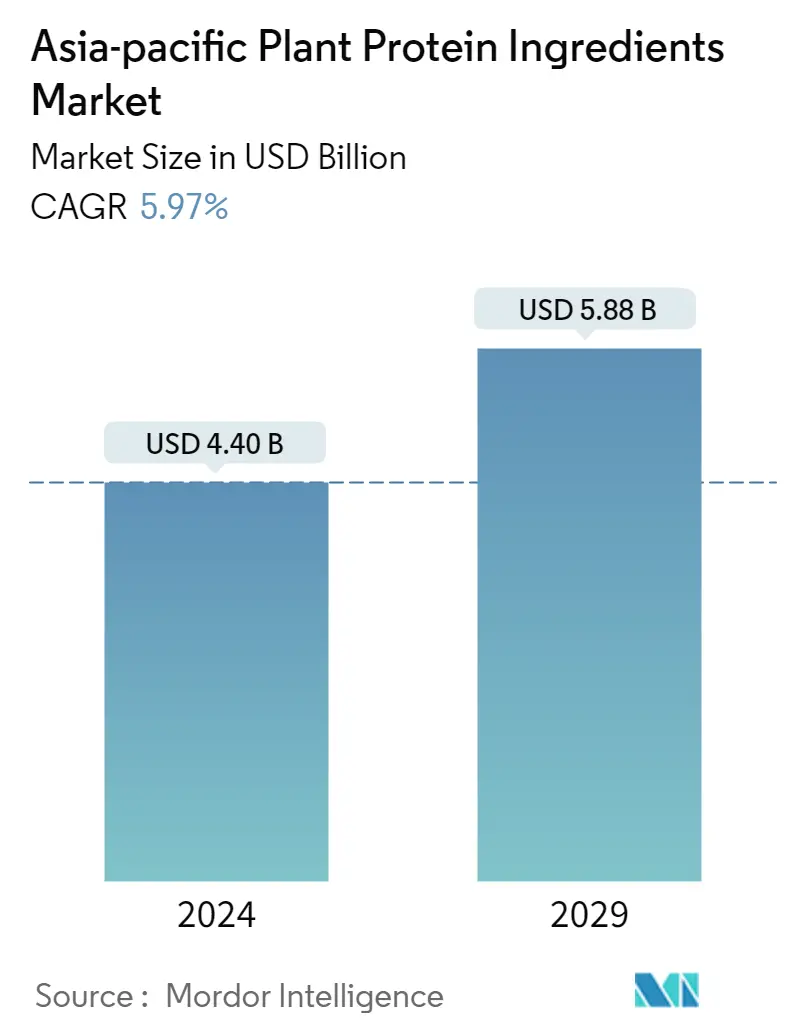

Объем рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе оценивается в 4,40 миллиарда долларов США в 2024 году и, как ожидается, достигнет 5,88 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 5,97% в течение прогнозируемого периода (2024-2029 годы).

Продукты питания и напитки, а также корма для животных вместе занимают основную долю в использовании растительного белка среди растущего населения вегетарианцев в сочетании с многочисленными функциями, связанными с ним.

- По области применения пищевая промышленность и производство напитков являются ведущим сектором применения растительных белков в регионе. Растущий спрос на функциональные возможности белка и осведомленность о диетах, богатых белком, в первую очередь стимулируют спрос на белки в индустрии общественного питания. В сегменте FB на подсегмент мяса/птицы/морепродуктов и продуктов, альтернативных мясу, в 2022 году пришлась основная объемная доля – 44,2%. Растительные белки могут заменить мясо, что сделает мясные продукты доступными для веганских потребителей в регионе. В регионе преобладает потребительская база Китая, за которым следует Индия, регион с самым высоким населением вегетарианцев в мире. Белки, такие как соевые, пшеничные и рисовые белки, занимают максимальную долю рынка в этом сегменте.

- Тем не менее, подсегмент снеков является самым быстрорастущим подсегментом, среднегодовой темп роста которого, по прогнозам, составит 6,81% в стоимостном выражении в течение прогнозируемого периода. Что касается белка, соевый белок пользуется значительным спросом в этой категории. Исследования показали, что перекусы соевым белком улучшают контроль аппетита и качество диеты среди подростков, тем самым повышая спрос на них. Он также предлагает огромную универсальность в составе закусок до 25 г белка на порцию.

- Сегмент кормов для животных является вторым по значимости сегментом, и, по прогнозам, среднегодовой темп его роста составит 6,11% в стоимостном выражении в течение прогнозируемого периода. Растительные белки имеют множество преимуществ, например, гороховый белок можно скармливать различным видам домашнего скота, например, жвачным животным, птице, свиньям, а также кормам для аквакормов и кормам для домашних животных. Спрос на растительные белки в кормах увеличивается из-за их функциональных возможностей, таких как обеспечение связывания, необходимого для кормов в виде гранул или гранул (их нерастворимость в воде снижает распад гранул).

Китай доминирует на рынке благодаря склонности потребителей к продуктам питания и напиткам, основанным на планах, в сочетании с сильными производственными мощностями по производству соевого белка, что привело к его применению во всем регионе.

- В 2022 году спрос на растительный белок возглавил Китай. Поскольку растительные белки становятся устойчивым вариантом белка, не требующим жестокого обращения с животными, они набирают популярность среди защитников окружающей среды и веганского населения. Растущая обеспокоенность по поводу выбросов углекислого газа и продовольственного кризиса еще больше стимулировали рост рынка. По объему применения сектор продуктов питания и напитков является ведущим сектором применения белка в регионе, на его долю приходится основная объемная доля в 53,4%, за ней следует промышленность кормов для животных с объемной долей 53,4% в 2022 году. Корма для животных также по прогнозам, это будет самый быстрорастущий сегмент на общем рынке растительных белков со среднегодовым темпом роста 9,10% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.).

- На спрос также повлияли значительные инвестиции, сделанные в сфере производства. В 2018 году компании рискнули инвестировать в Haocan Food Service Management Co. Ltd для разработки закусочного продукта на основе нута. Позже в том же году InnovoPro собрала фонд в размере 4 миллионов долларов США для производства белковых ингредиентов растительного происхождения.

- Учитывая высококонкурентную среду в растительном бизнесе, в Азиатско-Тихоокеанском регионе наблюдался самый высокий темп роста в годовом исчислении - 12,43% в стоимостном выражении в 2020 году. Однако, согласно прогнозам, Малайзия станет самой быстрорастущей страной с точки зрения стоимости. среднегодовой темп роста составит 6,38% в течение прогнозируемого периода (2023-2029 гг.). С точки зрения потребления за рынком следует Индия, в основном за счет сектора общественного питания. В 2022 году доля этого сектора в стране составила 52% по объему. Растущее население веганов требует больше продуктов растительного происхождения. Например, после серии веганских туров в середине 2018 года мировой туроператор, базирующийся в Австралии, заметил рост интереса к таким турам, проводимым в Индии, Таиланде и Италии.

Тенденции рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

- Изменение образа жизни с увеличением числа работающих женщин стимулирует рынок

- Рост потребления хлебобулочных изделий в качестве еды стимулирует развитие отрасли

- Конкурентоспособность рынка стимулирует рост

- Повышенное предпочтение потребителей к удобным продуктам из сухих завтраков

- Сегмент соусов сохранит львиную долю на рынке Азиатско-Тихоокеанского региона

- Кондитерские изделия премиум-класса – актуальный тренд рынка

- Растущий спрос на молочные продукты растительного происхождения в странах Азиатско-Тихоокеанского региона

- Рост пожилого населения стимулирует спрос

- Растущий аппетит Азиатско-Тихоокеанского региона к мясу растительного происхождения стимулирует спрос

- Постоянное развитие событий приводит к резкому росту сегментных продаж

- Здоровый перекус, вероятно, подтолкнет рынок

- Увеличение количества оздоровительных и фитнес-центров стимулирует рынок.

- Увеличение спроса на корма для жвачных животных

- Растущий спрос на натуральную/органическую косметику и средства личной гигиены

Обзор отрасли растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

Рынок растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе фрагментирован пять крупнейших компаний занимают 18,51%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances, Inc., Kerry Group PLC и Südzucker AG (отсортировано в алфавитном порядке).

Лидеры рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Südzucker AG

Other important companies include Bunge Limited, CHS Inc., Nagata Group, Nippn Corporation, Shandong Jianyuan Bioengineering Co. Ltd, Tereos SCA, Wilmar International Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

- Май 2022 г . BENEO, дочерняя компания Südzucker, заключила договор купли-продажи о приобретении Meatless BV, производителя функциональных ингредиентов. Благодаря этому приобретению компания BENEO расширяет существующую линейку продуктов, чтобы предложить еще более широкий спектр решений для текстурирования заменителей мяса и рыбы.

- Май 2021 г . Керри объявил о создании нового специализированного центра передового опыта в области пищевых технологий и инноваций в Квинсленде, Австралия. Этот объект стал новой штаб-квартирой Керри в Австралии и Новой Зеландии, а существующий объект в Сиднее сохранит специализированный центр исследований и разработок. Благодаря комплексным возможностям, включая пилотные установки, лаборатории и дегустационные центры, новый Центр разработки и применения Kerry в Австралии и Новой Зеландии в Брисбене увеличил возможности Kerry в области исследований и разработок в регионе.

- Апрель 2021 г . ADM открыла новую передовую лабораторию инноваций на основе растений, расположенную в исследовательском центре ADM Biopolis в Сингапуре. Лаборатория разрабатывает передовые продукты и индивидуальные решения для удовлетворения растущего спроса на продукты питания и напитки в Азиатско-Тихоокеанском регионе. Исследовательский центр ADM Biopolis в Сингапуре располагает широким спектром возможностей, включая лабораторию анализа продуктов питания и вкусов, лабораторию и пилотный завод по производству напитков и молочных продуктов, лабораторию хлебопекарной и кондитерской промышленности, лабораторию по производству мяса и соленых блюд, лабораторию по созданию сладких и соленых блюд, средства сенсорной оценки. , центр инноваций для клиентов и новую лабораторию инноваций на базе завода.

Отчет о рынке растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Растение

- 3.3 Тенденции производства

- 3.3.1 Растение

- 3.4 Нормативно-правовая база

- 3.4.1 Австралия

- 3.4.2 Китай

- 3.4.3 Индия

- 3.4.4 Япония

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Конопляный протеин

- 4.1.2 Гороховый протеин

- 4.1.3 Картофельный белок

- 4.1.4 Рисовый протеин

- 4.1.5 Я протеин

- 4.1.6 Пшеничный протеин

- 4.1.7 Другой растительный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Австралия

- 4.3.2 Китай

- 4.3.3 Индия

- 4.3.4 Индонезия

- 4.3.5 Япония

- 4.3.6 Малайзия

- 4.3.7 Новая Зеландия

- 4.3.8 Южная Корея

- 4.3.9 Таиланд

- 4.3.10 Вьетнам

- 4.3.11 Остальная часть Азиатско-Тихоокеанского региона

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 CHS Inc.

- 5.4.4 Fuji Oil Group

- 5.4.5 Международные ароматы и ароматы, Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Nagata Group

- 5.4.8 Nippn Corporation

- 5.4.9 Шаньдунская биоинжиниринговая компания Цзяньюань, ООО

- 5.4.10 Südzucker AG

- 5.4.11 Tereos SCA

- 5.4.12 Wilmar International Ltd

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация отрасли растительных белковых ингредиентов в Азиатско-Тихоокеанском регионе

Протеин конопли, гороховый белок, картофельный белок, рисовый белок, соевый белок, пшеничный белок рассматриваются как сегменты по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, добавки рассматриваются как сегменты конечным пользователем. Австралия, Китай , Индия, Индонезия, Япония, Малайзия, Новая Зеландия, Южная Корея, Таиланд, Вьетнам охватываются как сегменты по странам.

- По области применения пищевая промышленность и производство напитков являются ведущим сектором применения растительных белков в регионе. Растущий спрос на функциональные возможности белка и осведомленность о диетах, богатых белком, в первую очередь стимулируют спрос на белки в индустрии общественного питания. В сегменте FB на подсегмент мяса/птицы/морепродуктов и продуктов, альтернативных мясу, в 2022 году пришлась основная объемная доля – 44,2%. Растительные белки могут заменить мясо, что сделает мясные продукты доступными для веганских потребителей в регионе. В регионе преобладает потребительская база Китая, за которым следует Индия, регион с самым высоким населением вегетарианцев в мире. Белки, такие как соевые, пшеничные и рисовые белки, занимают максимальную долю рынка в этом сегменте.

- Тем не менее, подсегмент снеков является самым быстрорастущим подсегментом, среднегодовой темп роста которого, по прогнозам, составит 6,81% в стоимостном выражении в течение прогнозируемого периода. Что касается белка, соевый белок пользуется значительным спросом в этой категории. Исследования показали, что перекусы соевым белком улучшают контроль аппетита и качество диеты среди подростков, тем самым повышая спрос на них. Он также предлагает огромную универсальность в составе закусок до 25 г белка на порцию.

- Сегмент кормов для животных является вторым по значимости сегментом, и, по прогнозам, среднегодовой темп его роста составит 6,11% в стоимостном выражении в течение прогнозируемого периода. Растительные белки имеют множество преимуществ, например, гороховый белок можно скармливать различным видам домашнего скота, например, жвачным животным, птице, свиньям, а также кормам для аквакормов и кормам для домашних животных. Спрос на растительные белки в кормах увеличивается из-за их функциональных возможностей, таких как обеспечение связывания, необходимого для кормов в виде гранул или гранул (их нерастворимость в воде снижает распад гранул).

| Конопляный протеин |

| Гороховый протеин |

| Картофельный белок |

| Рисовый протеин |

| Я протеин |

| Пшеничный протеин |

| Другой растительный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Австралия |

| Китай |

| Индия |

| Индонезия |

| Япония |

| Малайзия |

| Новая Зеландия |

| Южная Корея |

| Таиланд |

| Вьетнам |

| Остальная часть Азиатско-Тихоокеанского региона |

| Тип белка | Конопляный протеин | ||

| Гороховый протеин | |||

| Картофельный белок | |||

| Рисовый протеин | |||

| Я протеин | |||

| Пшеничный протеин | |||

| Другой растительный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Австралия | ||

| Китай | |||

| Индия | |||

| Индонезия | |||

| Япония | |||

| Малайзия | |||

| Новая Зеландия | |||

| Южная Корея | |||

| Таиланд | |||

| Вьетнам | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, производимого всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.