Анализ рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе

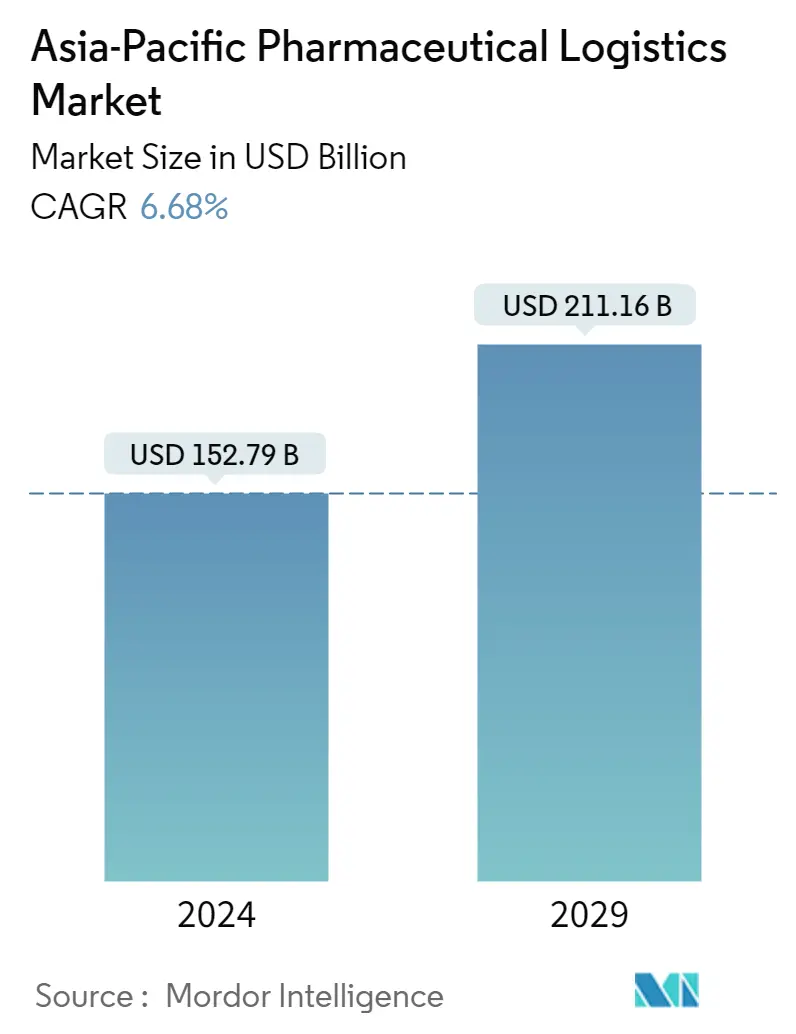

Объем рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе оценивается в 152,79 млрд долларов США в 2024 году и, как ожидается, достигнет 211,16 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,68% в течение прогнозируемого периода (2024-2029 гг.).

- Азиатско-Тихоокеанский рынок фармацевтической логистики быстро растет из-за растущего спроса на лекарства со стороны развивающихся стран. Число пациентов в развитых и развивающихся регионах быстро увеличивается, что, в свою очередь, влияет на существующие каналы сбыта фармацевтической продукции. Это привело к увеличению спроса на логистические услуги, предоставляемые фармацевтическими компаниями для удовлетворения растущей потребности в решениях по управлению поставками.

- Азиатско-Тихоокеанский рынок фармацевтической логистики является самым быстрорастущим рынком фармацевтической промышленности. Спрос на услуги фармацевтической логистики в последнее время растет, превращаясь в стратегический бизнес для производителей лекарств, дистрибьюторов, розничных продавцов и других игроков, участвующих в управлении цепочкой поставок лекарств.

- Рост спроса обусловлен увеличением расходов на здравоохранение во всем регионе в сочетании с растущим использованием генерических заменителей и увеличением распространенности хронических заболеваний, таких как диабет, рак и сердечно-сосудистые заболевания, такие как гипертония, которые связаны с высокими затратами на лечение.

- Азиатско-Тихоокеанский рынок фармацевтической логистики обусловлен ростом спроса на лекарства растительного происхождения на развивающихся рынках, таких как Китай, Индия и Япония, а также увеличением количества рецептов в развитых странах, таких как Австралия, Гонконг, Южная Корея и Сингапур.

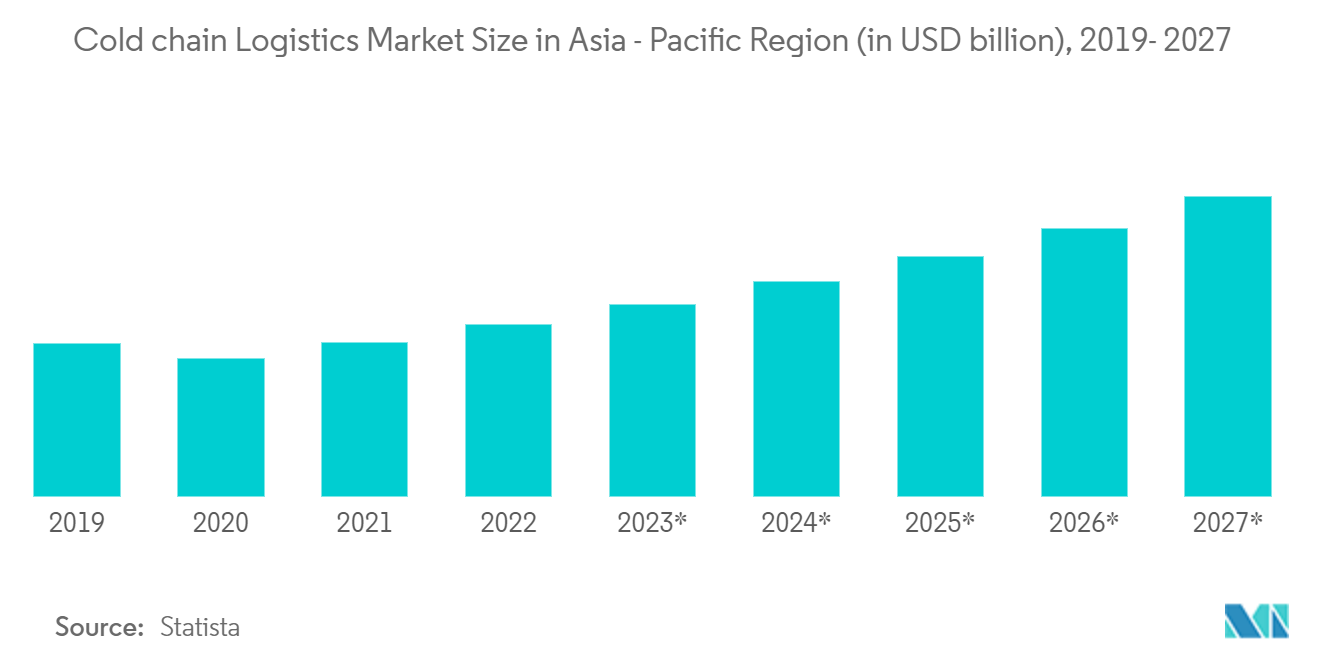

- Из-за воздействия пандемии COVID-19 на цепочку поставок в отрасли холодовой цепи здравоохранения и ограничений на торговлю, вызванных пандемией, производители холодовой цепи сосредоточили больше внимания на хранении, чтобы продлить срок годности своей продукции, что, как ожидалось, подстегнет рынок для расширения холодовой цепи.

Тенденции рынка фармацевтической логистики Азиатско-Тихоокеанского региона

Логистика холодовой цепи движет рынком

Из-за воздействия пандемии COVID-19 на цепочку поставок в отрасли холодовой цепи здравоохранения и ограничений на торговлю, вызванных пандемией, производители холодовой цепи сосредоточили больше внимания на хранении, чтобы продлить срок годности своей продукции, что, как ожидалось, подстегнет рынок для расширения холодовой цепи.

Расходы на здравоохранение в регионе быстро растут из-за старения населения и роста располагаемых доходов. Это по-прежнему будет иметь решающее значение для перспектив глобальных фармацевтических и биотехнологических компаний. Индия, Китай, Сингапур, Южная Корея и другие страны Азиатско-Тихоокеанского региона быстро становятся важными центрами аутсорсинга патологоанатомических исследований, производства лекарств и клинических испытаний.

Это увеличило спрос на термочувствительные продукты здравоохранения, такие как вакцины, биофармацевтические препараты и материалы для клинических испытаний. Эти изменения усилили спрос на холодильные склады в Азиатско-Тихоокеанском регионе и способствовали увеличению инвестиций в текущую модернизацию инфраструктуры. Логистические услуги холодовой цепи здравоохранения совершенствуются правительствами различных азиатских стран.

Спрос на биофармацевтические препараты и вакцины, для которых необходимы холодовые цепи, растет. Более строгие правительственные ограничения также являются причиной эффективного обращения с фармацевтическими товарами, чувствительными к температуре.

Спрос на логистику холодовой цепи в здравоохранении также подпитывается бурно развивающейся фармацевтической промышленностью, которая развивается для удовлетворения медицинских потребностей растущего населения. Факторы, ограничивающие расширение рынка, включают отсутствие согласованности в рабочих процессах, безопасности, температуре, борьбе с вредителями и высокие эксплуатационные расходы.

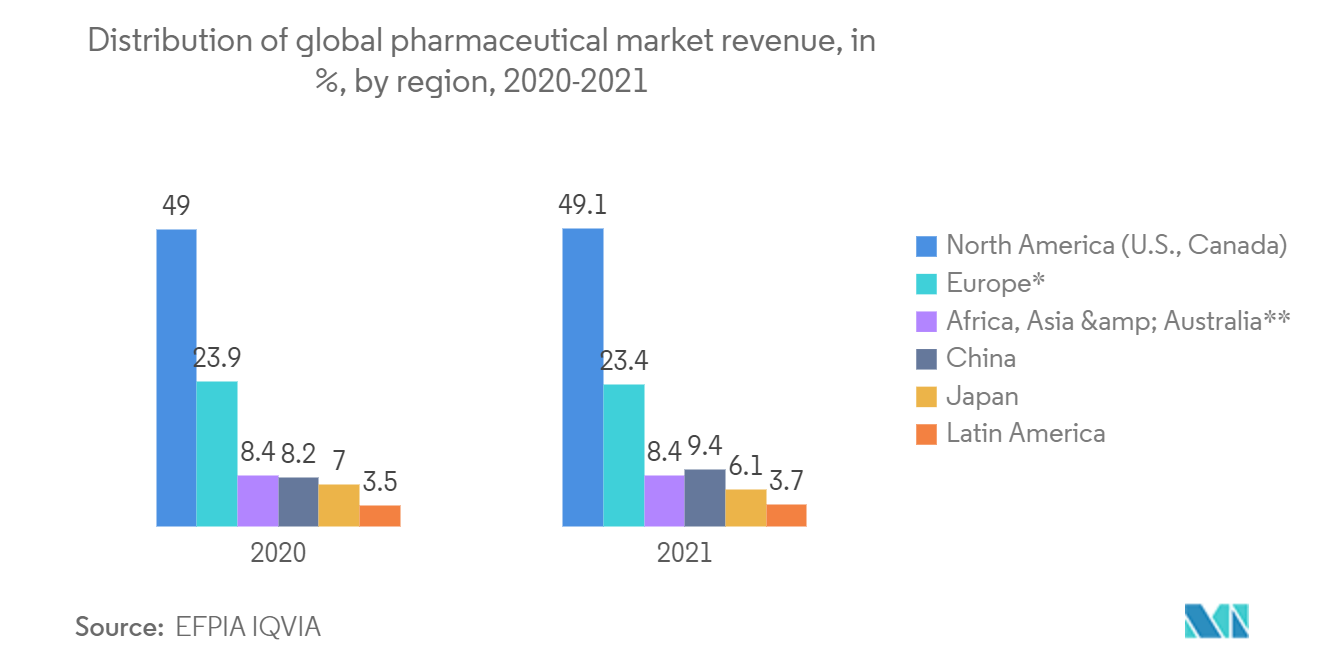

Китай лидирует в Азиатско-Тихоокеанском регионе с самой высокой рыночной капитализацией

По рыночной стоимости Китай входил в число 50 крупнейших фармацевтических компаний Азиатско-Тихоокеанского региона (APAC) в первом квартале 2021 года. По сравнению с четвертым кварталом 2020 года совокупная рыночная капитализация 50 компаний из Азиатско-Тихоокеанского региона увеличилась на 3,8% в конце первого квартала 2021 года. , при этом 28 китайских компаний составляют 60% от общего числа. Фармацевтическая промышленность Японии растет и становится второй по величине в мире. С годами прямые иностранные инвестиции (ПИИ) постепенно расширялись в японской фармацевтической промышленности, помогая стране создать глобальное присутствие. Четыре из 25 крупнейших фармацевтических компаний мира имеют штаб-квартиры в Японии.

Рынок расширяется за счет увеличения спроса на эффективные логистические услуги холодовой цепи для поддержания качества товаров. Кроме того, логистика и холодовая цепь фармацевтического бизнеса становятся более стратегическими и надежными. Большинство дорогостоящих фармацевтических товаров распространяется по всей дистрибьюторской сети с использованием решений холодовой цепи, что способствует расширению рынка в Азиатско-Тихоокеанском регионе.

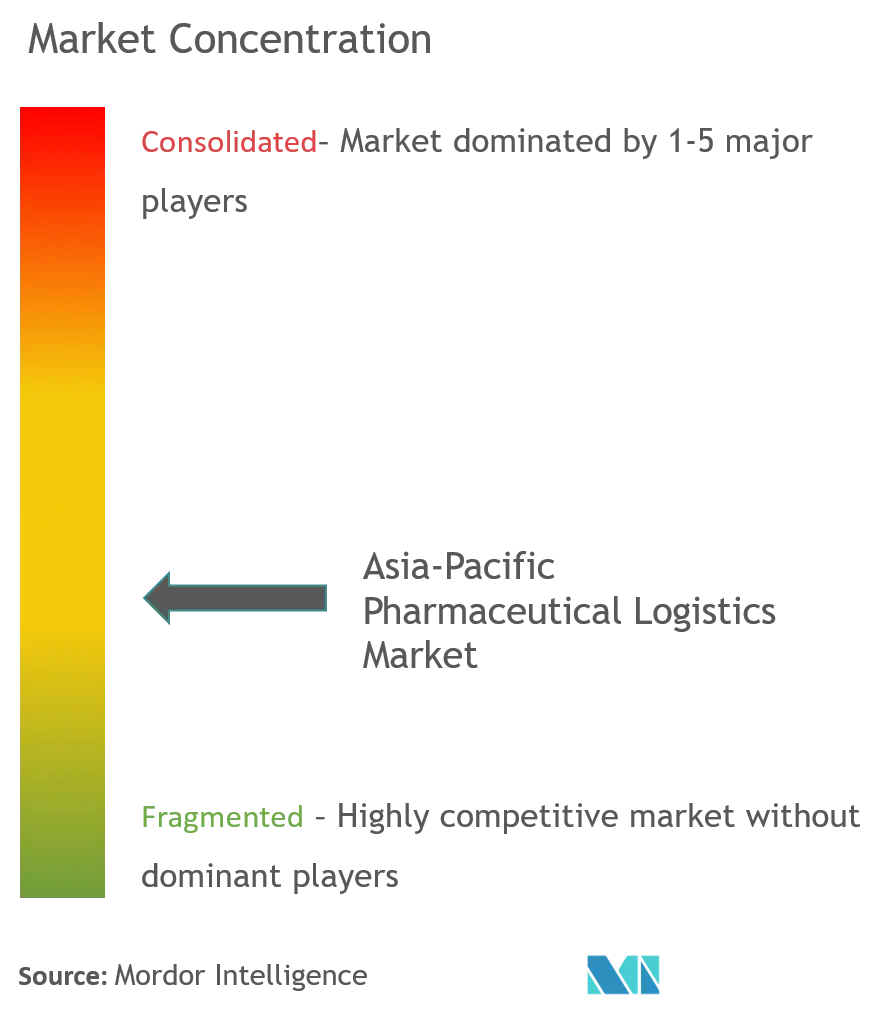

Обзор фармацевтической логистической отрасли Азиатско-Тихоокеанского региона

Рынок фармацевтической логистики в Азиатско-Тихоокеанском регионе является высококонкурентным и фрагментированным, со множеством участников. Безопасная функция цепочки поставок и облачные решения для цепочки поставок являются приоритетами для многих предприятий. Эти технические достижения помогают производителям определять легитимность лекарств, предотвращая разработку поддельных фармацевтических препаратов и медицинского оборудования. Чтобы расширить свой географический охват и доступ к собственным знаниям, многие компании занимаются слияниями и поглощениями.

Кроме того, они хотят снизить общую стоимость упаковки своих товаров. Kuehne + Nagel, DB Schenker, DHL, DSV Panalpina, FedEx, Bio Pharma Logistics, Kerry Logistics, Genco, Arich Enterprise Co., Ltd, Mainfreight Ltd, Thermotraffic, Bestchain Healthtaiwan, Movianto и Zuellig Pharma Asia Pacific Ltd. — вот лишь некоторые из них. ведущих компаний, работающих в настоящее время на рынке.

Лидеры рынка фармацевтической логистики Азиатско-Тихоокеанского региона

-

Kuehne + Nagel

-

DSV Panalpina

-

Bio Pharma Logistics

-

DB Schenker

-

DHL

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтической логистики Азиатско-Тихоокеанского региона

- Декабрь 2022 г.: DHL Supply Chain обнародовала свои планы по развитию заводов в Северном Тайване на пять лет. Инвестиции в размере 10 миллионов евро (10515247,1083 долларов США) позволят расширить охват рынка DHL Supply Chain и удовлетворить логистические потребности предприятий LSHC и полупроводниковой промышленности. Недавно открытый распределительный центр Цзянь Го в Таоюане, второй филиал цепочки поставок DHL в Таоюане, является частью проекта.

- Август 2022 г.: Чтобы поддержать свои усилия в фармацевтической промышленности Китая, компания Nippon Express (China) Co., Ltd., дочерняя компания группы NIPPON EXPRESS HOLDINGS, INC., открыла филиал здравоохранения в Шанхае. Новый филиал начал свою работу 1 июля.

Сегментация фармацевтической логистической отрасли Азиатско-Тихоокеанского региона

Фармацевтическая логистика — это метод, который использует система здравоохранения для обеспечения постоянной поддержки, поставки медицинских инструментов и помощи, удаления отходов, очистки, стерилизации и других соответствующих вспомогательных мероприятий для процесса контроля.

Отчет о рынке фармацевтической логистики в Азиатско-Тихоокеанском регионе дает представление об обзоре рынка, динамике рынка, анализе фармацевтической цепочки создания стоимости / цепочки поставок, технологических тенденциях, инвестиционных сценариях, правительственных постановлениях и инициативах, информации о рынке 3PL в Азиатско-Тихоокеанском регионе (размер рынка и Прогноз), Влияние Covid-19 на рынок фармацевтической логистики и привлекательность отрасли - анализ пяти сил Портера.

Рынок фармацевтической логистики в Азиатско-Тихоокеанском регионе сегментирован по продуктам (генерические лекарства, фирменные лекарства), по способам работы (транспортировка с холодовой цепью, транспортировка без холодовой цепи), по применению (биофармацевтика, химическая фармацевтика, специализированная фармацевтика), по видам деятельности. транспорта (воздушный, железнодорожный, автомобильный и морской) и по географическому положению (Китай, Индия, Япония, Южная Корея, Сингапур, Австралия и остальные страны Азиатско-Тихоокеанского региона). В отчете представлен размер рынка и прогноз Азиатско-Тихоокеанского рынка фармацевтической логистики в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| По продукту | Общие лекарства |

| Фирменные препараты | |

| По режиму работы | Транспортировка холодовой цепи |

| Транспорт без холодовой цепи | |

| По применению | Био Фарма |

| Химическая Фармацевтика | |

| Специализированная Фармацевтика | |

| По виду транспорта | Воздух |

| Железнодорожный | |

| Дорога | |

| Море | |

| По географии | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Сингапур | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона |

| Общие лекарства |

| Фирменные препараты |

| Транспортировка холодовой цепи |

| Транспорт без холодовой цепи |

| Био Фарма |

| Химическая Фармацевтика |

| Специализированная Фармацевтика |

| Воздух |

| Железнодорожный |

| Дорога |

| Море |

| Китай |

| Индия |

| Япония |

| Южная Корея |

| Сингапур |

| Австралия |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе

Насколько велик рынок фармацевтической логистики в Азиатско-Тихоокеанском регионе?

Ожидается, что объем рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе достигнет 152,79 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,68% и достигнет 211,16 млрд долларов США к 2029 году.

Каков текущий размер рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе?

Ожидается, что в 2024 году объем рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе достигнет 152,79 млрд долларов США.

Кто являются ключевыми игроками на рынке фармацевтической логистики в Азиатско-Тихоокеанском регионе?

Kuehne + Nagel, DSV Panalpina, Bio Pharma Logistics, DB Schenker, DHL — крупнейшие компании, работающие на Азиатско-Тихоокеанском рынке фармацевтической логистики.

Какие годы охватывает этот Азиатско-Тихоокеанский рынок фармацевтической логистики и каков был размер рынка в 2023 году?

В 2023 году объем рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе оценивался в 143,22 миллиарда долларов США. В отчете отражен исторический размер рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется Объем рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Отчет об отрасли фармацевтической логистики Азиатско-Тихоокеанского региона

Статистические данные о доле рынка фармацевтической логистики в Азиатско-Тихоокеанском регионе в 2024 году, размере и темпах роста доходов, составленные Mordor Intelligence™ Industry Reports. Анализ фармацевтической логистики Азиатско-Тихоокеанского региона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_-_Copy.webp)