Объем рынка красок и покрытий в Азиатско-Тихоокеанском регионе

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

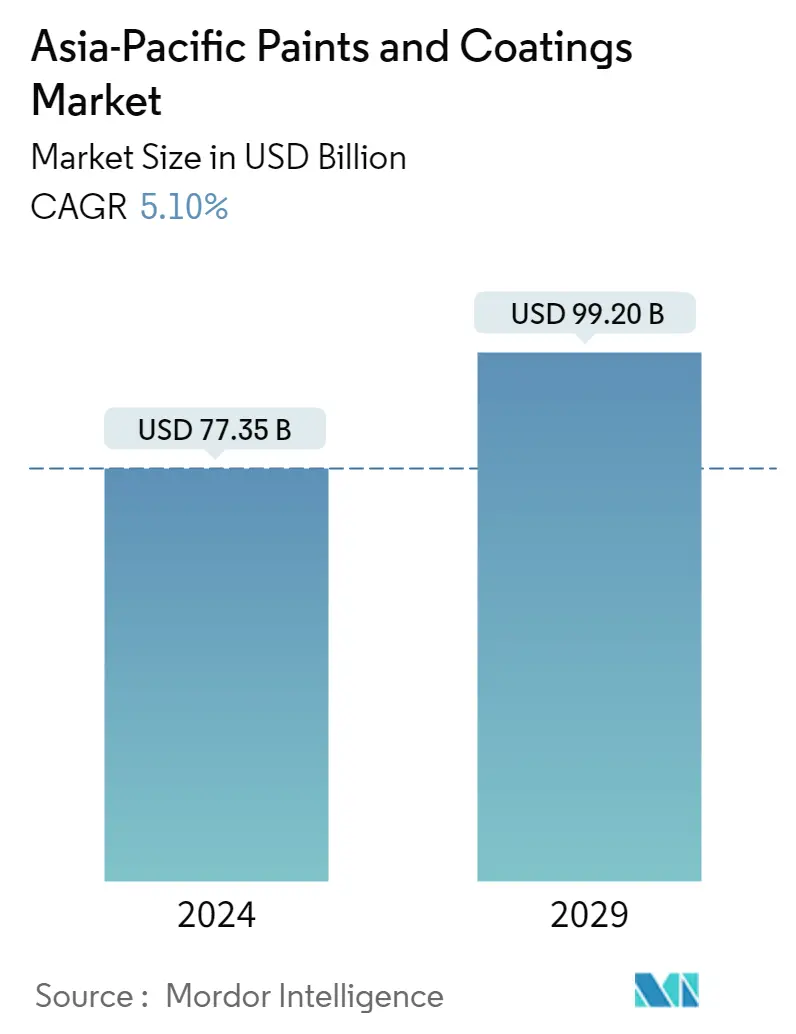

| Размер рынка (2024) | USD 77.35 млрд долларов США |

| Размер рынка (2029) | USD 99.20 млрд долларов США |

| CAGR(2024 - 2029) | 5.10 % |

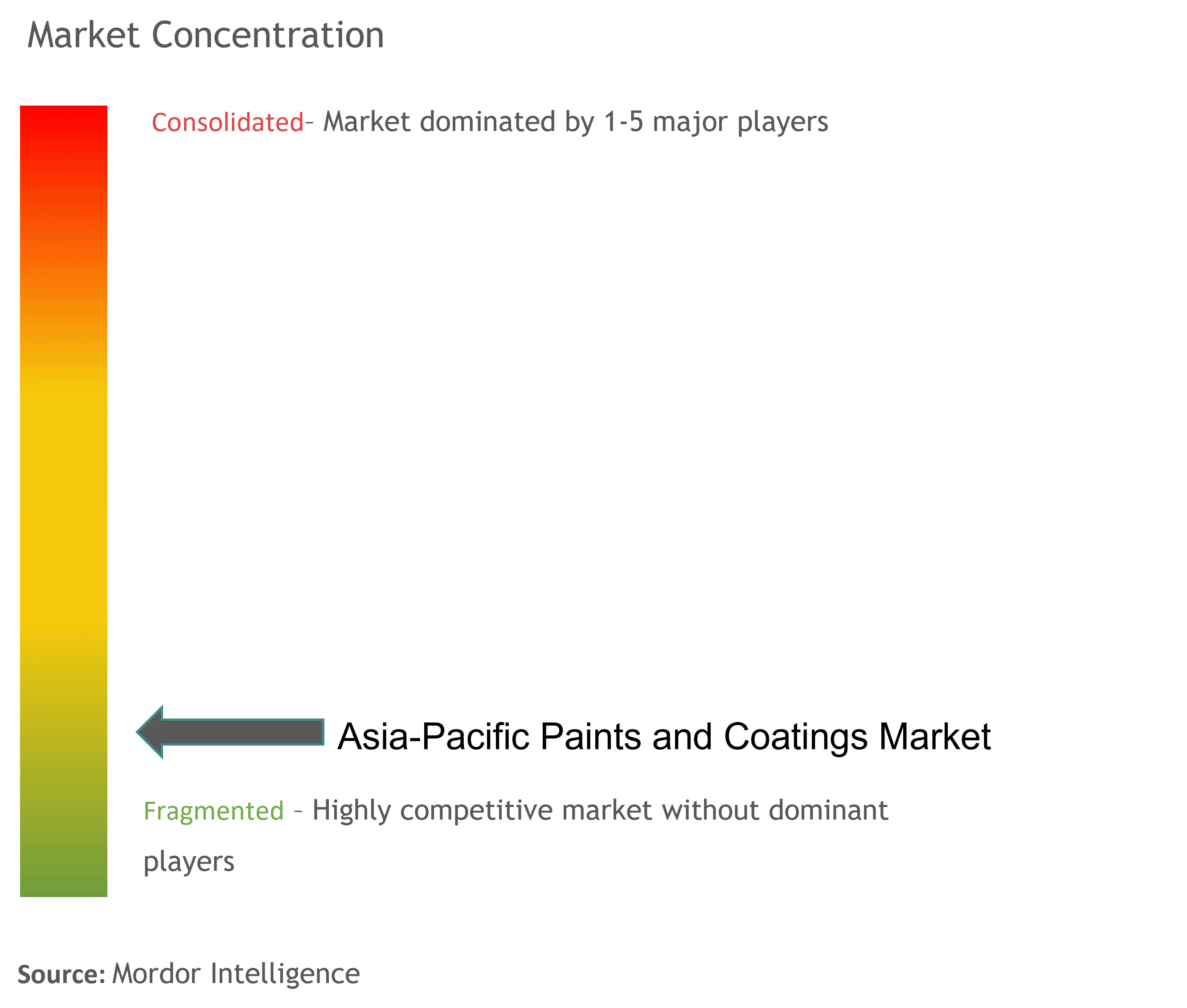

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка красок и покрытий Азиатско-Тихоокеанского региона

Объем рынка красок и покрытий в Азиатско-Тихоокеанском регионе оценивается в 77,35 млрд долларов США в 2024 году и, как ожидается, достигнет 99,20 млрд долларов США к 2029 году, среднегодовой рост составит 5,10% в течение прогнозируемого периода (2024-2029 гг.).

Из-за вспышки COVID-19 общенациональные карантинные меры по всему миру привели к сбоям в производственной деятельности и цепочках поставок. Однако в 2021 году условия начали меняться, восстановив рост рынка в течение прогнозируемого периода.

- В краткосрочной перспективе ускоряющийся рост строительной отрасли и растущий спрос на защитные покрытия в Малайзии являются одними из факторов, способствующих росту рынка.

- Однако ужесточение правил в отношении выбросов ЛОС является ключевым фактором, который, как ожидается, будет сдерживать рост рынка в течение прогнозируемого периода.

- Тем не менее, появление экологически чистых красок и смол для покрытий, вероятно, создаст выгодные возможности для роста мирового рынка.

- По оценкам, в течение рассматриваемого периода в Китае будет наблюдаться здоровый рост на рынке красок и покрытий в Азиатско-Тихоокеанском регионе благодаря широкому использованию красок и покрытий в сегменте промышленности конечных потребителей.

Тенденции рынка красок и покрытий Азиатско-Тихоокеанского региона

Увеличение использования в архитектурной индустрии

- Архитектурные покрытия используются в коммерческих целях, таких как офисные здания, склады, магазины розничной торговли, торговые центры и жилые дома. Такие покрытия можно наносить на внешние и внутренние поверхности, в их состав входят герметики или специальные продукты. Архитектурные покрытия можно в основном разделить на внутренние и наружные покрытия.

- Долговечность, укрывистость, стойкость к пятнам и низкий уровень летучих органических соединений являются неотъемлемыми компонентами каждой краски для внутренних работ. Они используются не только в декоративных целях, но и для выполнения широкого спектра функций в зависимости от среды, в которой они используются. Например, из-за влаги стены ванной комнаты необходимо протирать, чтобы поддерживать их в чистоте. Краски с более глянцевым блеском имеют более плотную молекулярную структуру, чем плоские краски, что затрудняет проникновение влаги. Итак, данные виды красок используются в ванных комнатах.

- Китай является одним из крупнейших в Азии рынков архитектурных красок и покрытий, за ним следуют другие страны, такие как Индия и Япония.

- Отрасли жилищного и коммерческого строительства в Китае поддерживаются растущей экономикой. Китай продвигает и проходит процесс непрерывной урбанизации с целевым показателем в 70% к 2030 году. Увеличение жилых площадей, необходимых в городских районах в результате урбанизации, и желание городских жителей со средним уровнем дохода улучшить свои условия жизни могут положительно влияют на рынок жилья, тем самым повышая спрос на архитектурные покрытия в стране.

- Индийское правительство активно стимулировало жилищное строительство, стремясь обеспечить жильем около 1,3 миллиарда человек к 2022 году. В стране, вероятно, будет инвестировано около 1,3 триллиона долларов США в жилищное строительство за семь лет, начиная с 2021 года, и будет построено 60 миллионов новых домов. Ожидается, что растущая строительная деятельность в стране приведет к увеличению спроса на архитектурные покрытия в течение прогнозируемого периода.

- Япония является лидером в строительстве небоскребов и высотных зданий, что делает ее важным рынком потребления архитектурных красок и покрытий. В стране много высотных зданий (около 290), а Токио является центральным центром строительства таких зданий. Планирование и строительство таких зданий демонстрирует приличный рост в Японии в краткосрочной перспективе. Некоторые строительные проекты включают две высотные башни для станций Токио, 37-этажную офисную башню высотой 230 м и 61-этажную офисную башню высотой 390 м, которые должны быть завершены к 2027 году.

- Ожидается, что все упомянутые выше факторы будут способствовать росту рынка архитектурных/декоративных покрытий в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

Китай будет доминировать на рынке

- В Азиатско-Тихоокеанском регионе Китай доминировал на рынке с растущим потреблением со стороны автомобильной промышленности, строительной деятельности и промышленных товаров, обеспечивая спрос на краски и покрытия в регионе.

- Китай переживает огромный рост строительного сектора. По данным Национального бюро статистики Китая, в 2021 году объем строительного производства в Китае оценивался примерно в 29,31 трлн юаней (4,54 трлн долларов США).

- Китай в основном был обусловлен обширными разработками в секторах жилищного и коммерческого строительства, поддерживаемыми растущей экономикой. В Китае жилищные власти Гонконга предприняли ряд мер, чтобы ускорить начало строительства недорогого жилья. Чиновники намерены предоставить 301 000 единиц государственного жилья за 10 лет до 2030 года.

- Кроме того, ожидается значительный рост нежилой инфраструктуры. Старение населения страны создает спрос на строительство медицинских учреждений и новых больниц. Структурные изменения в китайской экономике за последние несколько лет, когда на сектор услуг приходится большая доля общего ВВП, привели к строительству огромных коммерческих и офисных площадей.

- По данным Национальной комиссии развития и реформ Китая, правительство Китая одобрило 26 инфраструктурных проектов с предполагаемым объемом инвестиций около 142 миллиардов долларов США в 2019 году, которые, как ожидается, будут завершены к 2023 году.

- Китай является крупнейшей базой по производству электроники в мире. Китай активно занимается производством электронной продукции, такой как смартфоны, телевизоры, провода, кабели, портативные вычислительные устройства, игровые системы и другие персональные электронные устройства. В 2021 году стоимость экспорта китайской электронной продукции увеличилась почти на 11,4% по сравнению с предыдущим годом. Выручка крупнейших производителей выросла на 16,2% в годовом исчислении благодаря стабильному спросу на международном рынке. Последовательный рост спроса на электронную продукцию привел к заметному росту потребления общепромышленных покрытий в Китае в 2021 году.

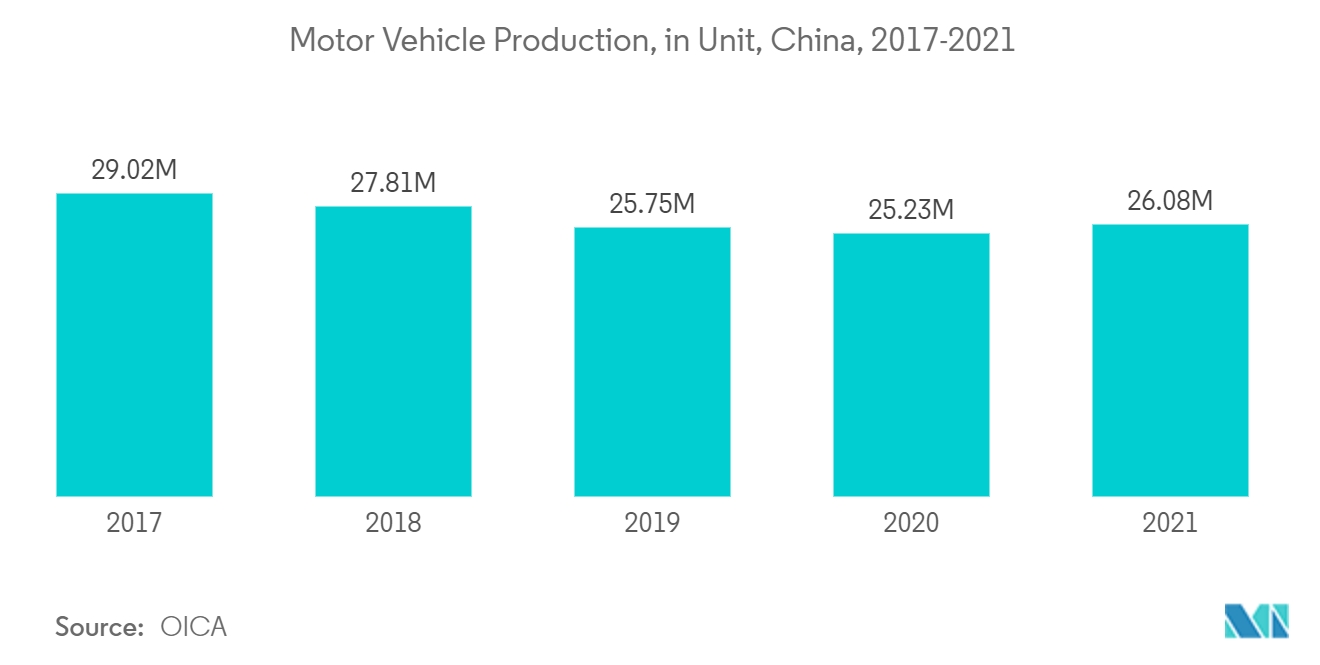

- Китай по-прежнему остается крупнейшим в мире автомобильным рынком как по годовому объему продаж, так и по объему производства, причем к 2025 году внутреннее производство, вероятно, достигнет 35 миллионов автомобилей. Согласно статистическим данным, опубликованным МОПАП, в 2021 году Китай произвел 26 082 220 автомобилей, что свидетельствует о приросте 3% от количества автомобилей, выпущенных в 2021 году.

- Кроме того, Китай опубликовал свой план Сделано в Китае 2025, первый 10-летний ориентир действий для стратегии, основанной на производстве. Обрабатывающая промышленность является основным органом национальной экономики, основой страны, инструментом процветания и движущей силой сильной нации.

- Ожидается, что все вышеупомянутые факторы послужат движущей силой роста рынка красок и покрытий в течение прогнозируемого периода.

Обзор отрасли красок и покрытий в Азиатско-Тихоокеанском регионе

Рынок красок и покрытий Азиатско-Тихоокеанского региона сильно фрагментирован. В число основных игроков входят Nippon Paint Holdings Co. Ltd, Asian Paints, Kansai Paint Co., Ltd, Akzo Nobel NV и PPG Industries Inc. (не в каком-либо определенном порядке).

Лидеры рынка красок и покрытий Азиатско-Тихоокеанского региона

-

Asian Paints

-

Kansai Paint Co., Ltd.

-

Nippon Paint Holdings Co., Ltd

-

PPG Industries, Inc.

-

Akzo Nobel N.V.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка красок и покрытий Азиатско-Тихоокеанского региона

- Октябрь 2022 г. компания Asian Paints планирует построить в Индии производственную площадку VAE (винилацетат-этиленовая эмульсия) и VAM (мономер винилацетата), используемых при производстве красок и покрытий. Мощность этого объекта составит 100 000 тонн в год по ВАМ и 150 000 тонн в год по ВАЭ.

- Июнь 2022 г. Чтобы расширить свои возможности по поставкам текстурных красок на водной основе для продукции Dulux, используемой в внутренней отделке, архитектуре и сфере отдыха, компания Akzo Nobel NV расширила свои производственные мощности в Шанхае, Китай. Площадь нового объекта составляет 2500 квадратных метров.

- Февраль 2022 г. Akzo Nobel NV инвестировала в собственное производство смол. Эти смолы являются ключевым ингредиентом для изготовления покрытий. Это поможет компании обеспечить устойчивый рост бизнеса и поддержать ее инновационный портфель и цели устойчивого развития.

Отчет о рынке красок и покрытий Азиатско-Тихоокеанского региона – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Ускорение роста строительной отрасли

4.1.2 Растущий спрос на защитные покрытия в Малайзии

4.2 Ограничения

4.2.1 Ужесточение правил в отношении выбросов ЛОС

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по выручке)

5.1 По технологии

5.1.1 Водный

5.1.2 на основе растворителя

5.1.3 Пудра

5.1.4 Другие технологии (УФ/ЭБ, с высоким содержанием твердых частиц и т. д.)

5.2 По типу смолы

5.2.1 Акрил

5.2.2 Алкид

5.2.3 Полиуретан

5.2.4 Эпоксидная смола

5.2.5 Полиэстер

5.2.6 Другие типы смол

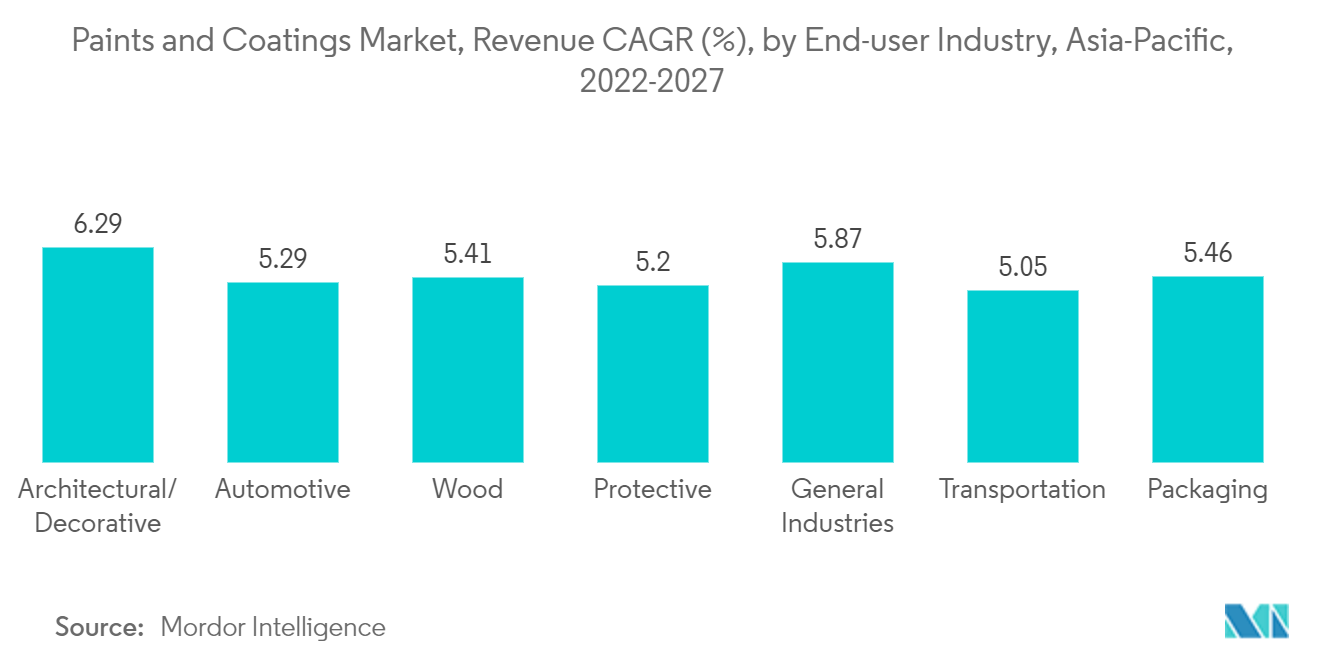

5.3 По отраслям конечных пользователей

5.3.1 Архитектурный/Декоративный

5.3.2 Автомобильная промышленность

5.3.3 Древесина

5.3.4 Защитный

5.3.5 Общая промышленность

5.3.6 Транспорт

5.3.7 Упаковка

5.4 По географии

5.4.1 Китай

5.4.2 Индия

5.4.3 Япония

5.4.4 Южная Корея

5.4.5 Австралия и Новая Зеландия

5.4.6 Индонезия

5.4.7 Таиланд

5.4.8 Малайзия

5.4.9 Вьетнам

5.4.10 Филиппины

5.4.11 Сингапур

5.4.12 Остальная часть Азиатско-Тихоокеанского региона

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ доли рынка (%)

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Akzo Nobel NV

6.4.2 Asian Paints

6.4.3 Avian Brands

6.4.4 Axalta Coating Systems

6.4.5 BASF SE

6.4.6 Berger Paints India Limited

6.4.7 Boysen Paints

6.4.8 Davies Paints Philippines Inc.

6.4.9 Hempel A/S

6.4.10 Jotun

6.4.11 Kansai Paint Co. Ltd

6.4.12 Nippon Paint Holdings Co. Ltd

6.4.13 PPG Industries Inc.

6.4.14 PT. Propan Raya

6.4.15 The Sherwin-Williams Company

6.4.16 TOA Paint Public Company Limited

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Появление экологически чистых смол для красок и покрытий

Сегментация индустрии красок и покрытий в Азиатско-Тихоокеанском регионе

Краски или покрытия представляют собой многофазные коллоидные системы, наносимые на желаемую поверхность, прежде всего для эстетики и защиты. Они представляют собой смесь пигментов, связующих веществ, жидкостей и добавок, которую легко наносить на поверхность с помощью распылителя или кисти. Каждый ингредиент играет решающую роль в определении свойств и характеристик красок во время или после нанесения. Краски и покрытия находят широкое применение в архитектурной отрасли в качестве декоративных и защитных покрытий.

Рынок красок и покрытий в Азиатско-Тихоокеанском регионе сегментирован по технологиям, типам смол, отраслям конечного пользователя и географическому положению. По технологиям рынок разделен на водные, растворяющие, порошковые и другие технологии. По типу смолы рынок разделен на акриловые, алкидные, полиуретановые, эпоксидные, полиэфирные и другие типы смол. По отраслям конечных пользователей рынок сегментирован на архитектурную/декоративную, автомобильную, деревообрабатывающую, защитную, общую промышленность, транспортную и упаковочную. В отчете также рассматриваются размер рынка и прогнозы рынка красок и покрытий в 11 странах Азиатско-Тихоокеанского региона. Для каждого сегмента размер рынка и прогнозы основаны на выручке в миллионах долларов США.

| По технологии | ||

| ||

| ||

| ||

|

| По типу смолы | ||

| ||

| ||

| ||

| ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| По географии | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованиям рынка красок и покрытий в Азиатско-Тихоокеанском регионе

Насколько велик рынок красок и покрытий в Азиатско-Тихоокеанском регионе?

Ожидается, что объем рынка красок и покрытий в Азиатско-Тихоокеанском регионе достигнет 77,35 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,10% и достигнет 99,20 млрд долларов США к 2029 году.

Каков текущий размер рынка красок и покрытий в Азиатско-Тихоокеанском регионе?

Ожидается, что в 2024 году объем рынка красок и покрытий в Азиатско-Тихоокеанском регионе достигнет 77,35 миллиардов долларов США.

Кто являются ключевыми игроками на рынке красок и покрытий в Азиатско-Тихоокеанском регионе?

Asian Paints, Kansai Paint Co., Ltd., Nippon Paint Holdings Co., Ltd, PPG Industries, Inc., Akzo Nobel N.V. — крупнейшие компании, работающие на Азиатско-Тихоокеанском рынке красок и покрытий.

Какие годы охватывает этот рынок красок и покрытий в Азиатско-Тихоокеанском регионе и каков был размер рынка в 2023 году?

В 2023 году объем рынка красок и покрытий в Азиатско-Тихоокеанском регионе оценивался в 73,60 миллиарда долларов США. В отчете отражен исторический размер рынка красок и покрытий в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозирует размер рынка красок и покрытий в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии красок и покрытий Азиатско-Тихоокеанского региона

Статистические данные о доле, размере и темпах роста доходов на рынке красок и покрытий в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ рынка красок и покрытий Азиатско-Тихоокеанского региона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.