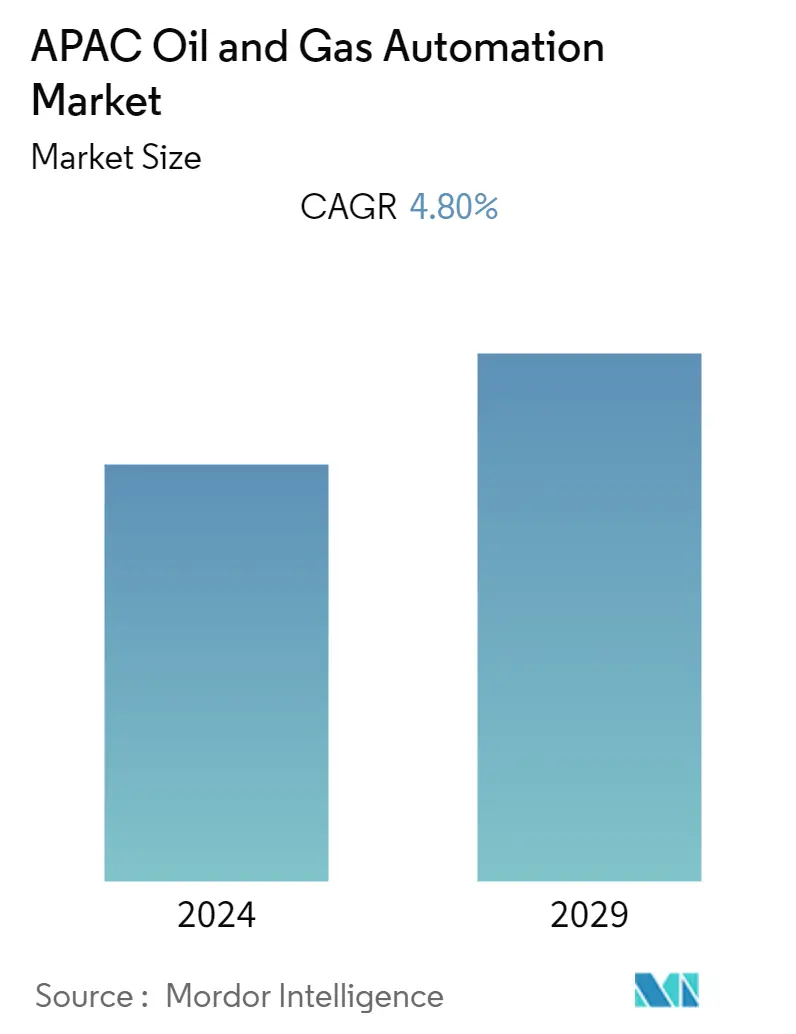

Размер рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 4.80 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

Рынок автоматизации нефтегазовой отрасли Азиатско-Тихоокеанского региона оценивался в 14,9 миллиардов долларов США в 2020 году, и ожидается, что к 2026 году он достигнет 19 миллиардов долларов США при среднегодовом темпе роста 4,8% в 2021–2026 годах. В процессах нефтегазовой отрасли всегда существует высокие требования к безопасности и надежности. Цепочка поставок в этой отрасли создает острую потребность в автоматизации, отраслевом опыте и обширной партнерской сети. Автоматизация процессов помогает производителям нефти и газа интегрировать информацию, контроль, электроэнергию и предоставлять решения по безопасности, чтобы реагировать на динамичный глобальный спрос.

- Автоматизация внедряется в нескольких отраслях, чтобы добиться немедленных и долгосрочных изменений, особенно в такой крупной отрасли, как нефтегазовый сектор. Нефтегазовая отрасль начала движение к цифровизации, увеличив количество датчиков, собирающих данные с буровых установок по всему миру. Тем не менее, на все более разнообразном рынке все еще остаются некоторые неиспользованные области, в которых компании могут совершенствоваться. Использование цифровых технологий может помочь инженерным командам более эффективно работать с нефтегазовыми компаниями, чтобы лучше управлять данными и требованиями проекта, улучшая внутренние коммуникации и упрощая планирование.

- Кроме того, в таких странах, как Индия, существует острая необходимость удвоить нефтеперерабатывающий потенциал страны к 2040 году, чтобы удовлетворить растущий спрос на топливо по мере увеличения количества легковых автомобилей. Однако перерабатывающие компании, такие как BP (Индия), не планируют строить новые нефтеперерабатывающие заводы, несмотря на рост добычи нефти. Ожидается, что они сосредоточатся на модернизации существующих заводов и одновременном расширении сети заправочных станций, чтобы получить дополнительно 3 миллиарда долларов США.

- Снижение затрат на датчики также может предложить несколько мер по сокращению затрат на внедрение технологий автоматизации в нефтегазовой отрасли для повышения производительности и устранения любых возможных препятствий в бизнес-модели.

- Однако, согласно отчету Digital-Re-Definery, опубликованному в прошлом году, количество нефтеперерабатывающих предприятий, сообщивших, что цифровые технологии обеспечивают повышение рентабельности более чем на 10% в нефтеперерабатывающих операциях, сократилось с 11% до 3%. Показатели также снизились для всех последующих диапазонов улучшения маржи. Это подчеркивает тот факт, что существует значительный потенциал для улучшения, поскольку нефтегазоперерабатывающие предприятия еще не извлекли выгоду из цифровых инвестиций.

- Кроме того, нефтегазовая отрасль страдает от нехватки квалифицированной рабочей силы. Недостаточный кадровый резерв усложнил нефтегазовым компаниям процесс найма новых сотрудников с техническими навыками, необходимыми для работы над новыми источниками энергии. Более того, ожидается, что стресс, связанный со снижением цен на нефть в 2020 году из-за COVID-19 и ценовой войны между Саудовской Аравией и Россией, заставит нефтедобывающие компании повысить эффективность производства и снизить спрос в этом секторе.

Тенденции рынка автоматизации нефтегазовой отрасли Азиатско-Тихоокеанского региона

Цифровые технологии для повышения эффективности производства

- По мере появления технологии Индустрия 4.0 в нефтегазовом секторе поставщики решений внедряют дополнительные датчики или контроллеры, которым необходимо заменить существующие контроллеры, прежде чем они смогут осознать преимущества будущих цифровых технологий.

- Например, компании разрабатывают и внедряют дополнительные датчики для измерения давления, температуры, вибрации и расхода в подземной зоне, на устье скважины или вблизи нее. Это решение предполагает отправку больших наборов данных в облако через шлюзы и концентраторы Интернета вещей. В облаке специалисты по данным создают модели машинного обучения на основе искусственного интеллекта. Это требует значительных капиталовложений, но, как уже говорилось выше, в настоящее время они сильно ограничены.

- Значительная часть искусственно поднятых скважин уже имеет датчики и средства автоматизации, установленные в последние несколько десятилетий или ранее. Однако проблема в том, что контроллер выполняет только основные функции управления. Это обеспечивает достаточную вычислительную мощность для выполнения простых функций эксплуатации устройства механизированной добычи с заранее заданными рабочими настройками, заданными оператором или инженером-технологом с использованием программного обеспечения SCADA.

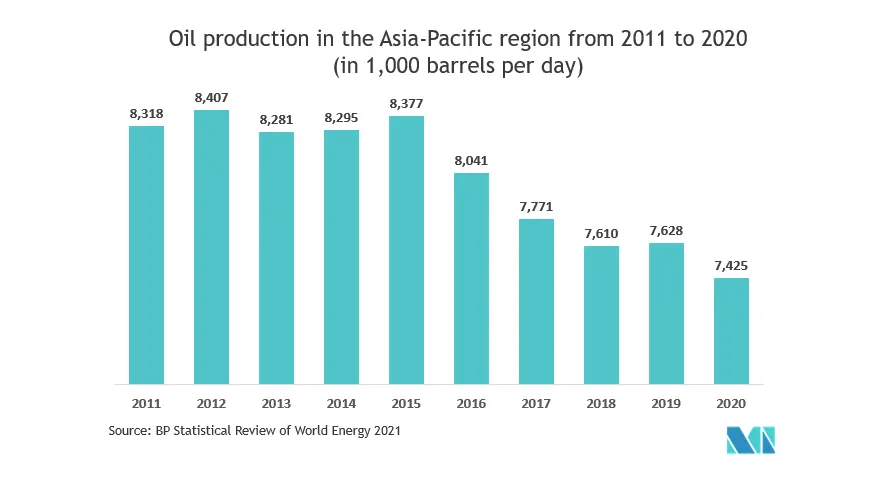

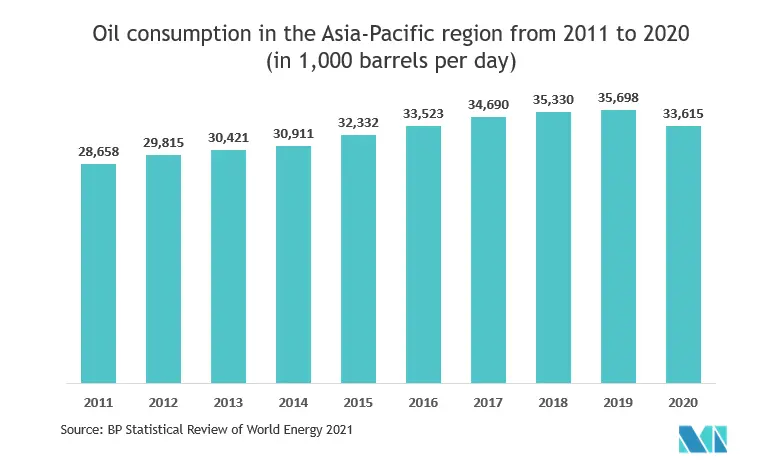

Увеличение потребления нефти подталкивает к автоматизации

- Чтобы удовлетворить такой растущий спрос, компании часто обращаются к стратегиям автоматизации для поддержания высокой эффективности своей производственной среды. Следовательно, по сравнению со всеми тремя направлениями добычи нефти и газа, проникновение автоматизации в секторе переработки и переработки сравнительно велико.

- По оценкам, в 2020 году спрос на газ снизился на 2,3%, что очень похоже на то, что рынок увидел в 2009 году после финансового кризиса. Потребление снизилось в большинстве регионов, кроме Китая, где спрос на газ увеличился почти на 7%.

- В секторе переработки и переработки эффективность активов определяет факторы рентабельности инвестиций (ROI). Графики капитального ремонта нефтеперерабатывающих заводов, длящиеся в некоторых случаях не менее трех-пяти недель, демонстрируют важность сохранения этих активов.

- Ожидается, что в течение прогнозируемого периода в отрасли произойдет значительный рост количества IoT-решений и систем прогнозного обслуживания в сочетании с системами SCADA, ПЛК и HMI.

- Технологии автоматизации могут значительно повысить производительность и эффективность, а также помочь отрасли поддерживать высокий объем производства. Например, рассмотрим такие страны, как Великобритания, где проникновение технологий в нефтегазовый сектор значительно велико.

Обзор отрасли автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

Рынок автоматизации нефтегазовой отрасли высококонкурентен и состоит из нескольких крупных игроков. Что касается доли рынка, в настоящее время на рынке доминируют лишь немногие крупные игроки. Эти крупные игроки, занимающие значительную долю на рынке, сосредоточены на расширении своей клиентской базы за рубежом. Эти компании используют стратегические совместные инициативы для увеличения своей доли на рынке и повышения прибыльности. Компании, работающие на рынке, также приобретают стартапы, работающие в области автоматизации нефтегазовой отрасли, чтобы усилить возможности своих продуктов.

- Март 2020 г. — Emerson и Quantum Reservoir Impact объявили о партнерстве в целях разработки и продвижения приложений нового поколения для инструментов анализа и принятия решений на основе искусственного интеллекта, предназначенных для разведки и добычи нефти и газа.

- Сентябрь 2021 г. — Automation Anywhere объявила о сотрудничестве с Indian Oil Corporation Limited (IOCL) в целях ускорения и масштабирования автоматизации для стимулирования инноваций в организации, насчитывающей 30 000 сотрудников. На первом этапе пятилетнего плана IOCL будет использовать Automation 360, платформу роботизированной автоматизации процессов (RPA) на базе искусственного интеллекта, чтобы автоматизировать выбор важных процессов в таких отделах, как финансы, кадры и инвентарь.

Лидеры рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

-

ABB Ltd

-

Honeywell International Inc.

-

General Electric Company

-

Rockwell Automation

-

Schneider Electric SE

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автоматизации нефти и газа в Азиатско-Тихоокеанском регионе

- Ноябрь 2021 г. — Компания АББ представила решения по распределительным устройствам NeoGear и PrimeGear для нефтегазового сектора на выставке ADIPEC 2021. Они предназначены для повышения эффективности производства при одновременном снижении риска и уменьшении воздействия на окружающую среду. Распределительное устройство NeoGear компании АББ сокращает занимаемую площадь до 25% по сравнению с аналогичной технологией распределительных устройств. Благодаря такой компактности рассеивание тепла снижается, что приводит к повышению энергоэффективности до 20%. Кроме того, новые цифровые функции позволяют снизить общие эксплуатационные расходы до 30 % благодаря более эффективному мониторингу состояния.

Отчет о рынке автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе — Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ДИНАМИКА И ТЕНДЕНЦИИ

4.1 Обзор рынка

4.2 Факторы, движущие рынок

4.2.1 Оптимизация производства

4.2.2 Повышение безопасности и защищенности

4.2.3 Эффективное и простое обслуживание

4.2.4 Разведка стареющих резервуаров

4.3 Факторы, сдерживающие рынок

4.3.1 Первоначальные инвестиции высоки

4.3.2 Политическая нестабильность

4.4 Текущие возможности на рынке

4.5 Снимок технологии

4.6 Анализ пяти сил Портера

4.6.1 Рыночная власть поставщиков

4.6.2 Переговорная сила потребителей

4.6.3 Угроза новых участников

4.6.4 Угроза продуктов-заменителей и услуг

4.6.5 Конкурентное соперничество внутри отрасли

4.7 Анализ отраслевой цепочки создания стоимости

4.8 Отраслевая политика

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Технологии автоматизации

5.1.1 Распределенные системы управления (РСУ)

5.1.2 Программируемый логический контроллер (ПЛК)

5.1.3 Человеко-машинный интерфейс (HMI)

5.1.4 Диспетчерское управление и сбор данных (SCADA)

5.1.5 Оптимизация и моделирование в реальном времени (RTOS)

5.1.6 Другие

5.2 По секторам

5.2.1 вверх по течению

5.2.2 Мидстрим

5.2.3 Ниже по течению

5.3 По нефтепродуктам

5.3.1 Сжиженный газ

5.3.2 Бензин

5.3.3 Дизель

5.3.4 Другие

5.4 По географии

5.4.1 Азиатско-Тихоокеанский регион

5.4.1.1 Китай

5.4.1.2 Индия

5.4.1.3 Япония

5.4.1.4 Другие

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании*

6.1.1 ABB

6.1.2 Honeywell

6.1.3 General Electric

6.1.4 Rockwell Automation

6.1.5 Schneider Electric

6.1.6 Siemens

6.1.7 Yokogawa Electric Corporation

6.1.8 Metso Corporation

6.1.9 Mitsubishi Electric Corporation

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

7.1 Недавние слияния и поглощения

7.2 Перспективы инвесторов

8. БУДУЩЕЕ РЫНКА АВТОМАТИЗАЦИИ НЕФТИ И ГАЗА Азиатско-Тихоокеанского региона

Сегментация отрасли автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

Нефтегазовая отрасль, динамичная глобальная отрасль, часто сталкивается с проблемами управления затратами, извлечения высокой стоимости из оборотных активов и максимизации времени безотказной работы. Развитие технологий привело к созданию взаимосвязанного предприятия, которое помогает нефтегазовой отрасли приблизиться к операционному совершенству. Облако, мобильность и аналитика предлагают действенное представление производственных данных в режиме реального времени.

| Технологии автоматизации | ||

| ||

| ||

| ||

| ||

| ||

|

| По секторам | ||

| ||

| ||

|

| По нефтепродуктам | ||

| ||

| ||

| ||

|

| По географии | ||||||||||

|

Часто задаваемые вопросы по исследованию рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе?

По прогнозам, среднегодовой темп роста рынка автоматизации нефтегазовой промышленности в Азиатско-Тихоокеанском регионе составит 4,80% в течение прогнозируемого периода (2024–2029 гг.)

Кто являются ключевыми игроками на рынке автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе?

ABB Ltd, Honeywell International Inc., General Electric Company, Rockwell Automation, Schneider Electric SE — основные компании, работающие на рынке автоматизации нефтегазовой отрасли Азиатско-Тихоокеанского региона.

В какие годы охватывает рынок автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе?

В отчете рассматривается исторический размер рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об отрасли автоматизации нефтегазовой отрасли Азиатско-Тихоокеанского региона

Статистические данные о доле, размере и темпах роста доходов на рынке автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автоматизации нефтегазовой отрасли в Азиатско-Тихоокеанском регионе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.