| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 5.00 % |

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Ожидается, что в течение прогнозируемого периода 2022-2027 годов среднегодовой темп роста Азиатско-Тихоокеанского рынка атомных электростанций и оборудования составит более 5%. Вспышка COVID-19 в первом квартале 2020 года привела к беспрецедентному и устойчивому снижению спроса на электроэнергию во многих странах на 10% и более по сравнению с уровнями 2019 года. Это создало проблемы как для производителей электроэнергии, так и для операторов систем. Ожидается, что такие факторы, как увеличение энергопотребления, цели правительства по расширению доли атомной энергии и, следовательно, предстоящие проекты атомных электростанций, будут стимулировать рынок в течение прогнозируемого периода. Однако ожидается, что высокие первоначальные инвестиционные затраты, растущий акцент на возобновляемые источники энергии и трудности, связанные с получением финансирования для проектов атомных электростанций, будут сдерживать рост рынка в течение прогнозируемого периода.

\п- \п

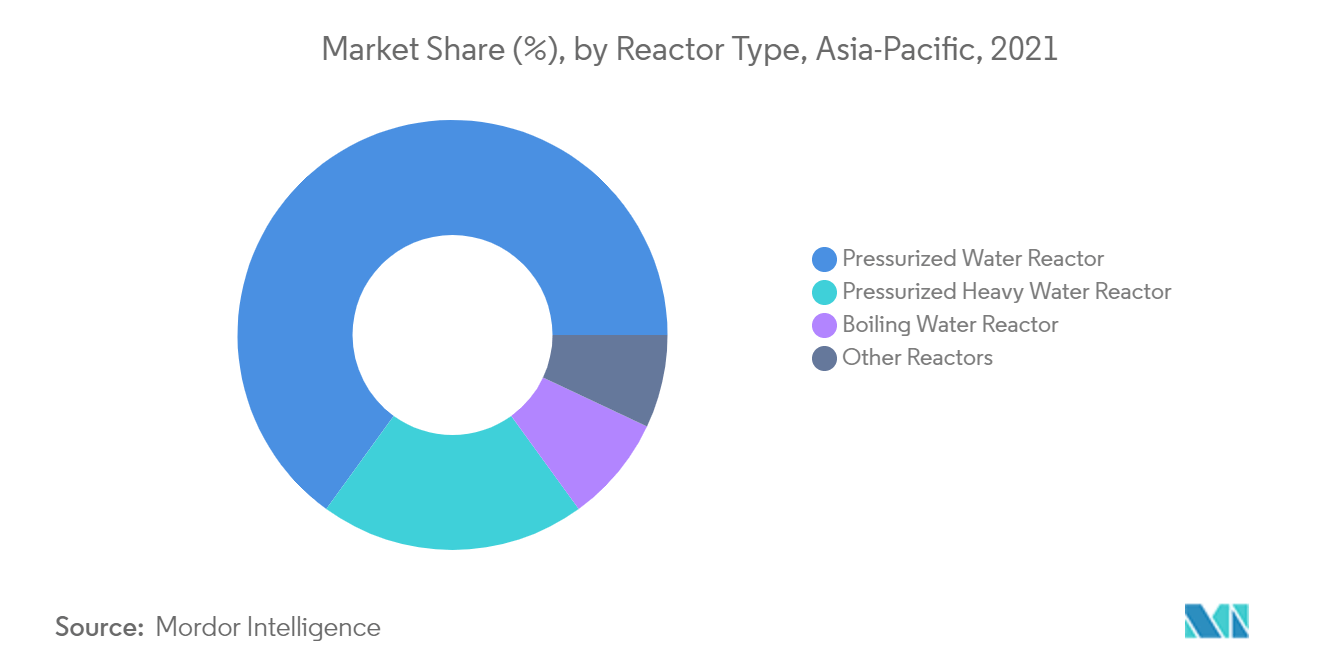

- Ожидается, что реакторы с водой под давлением (PWR) будут доминировать на рынке и демонстрировать самые высокие темпы роста в течение прогнозируемого периода. \п

- Используя передовые ядерные технологии, Китай изобретательно разработал отечественные реакторы CAP1400 и CAP1000, которые, как ожидается, создадут широкие возможности для Азиатско-Тихоокеанского рынка атомных электростанций и оборудования в ближайшие годы. \п

- Ожидается, что в течение прогнозируемого периода Китай станет крупнейшим и наиболее быстрорастущим рынком на рынке атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе. \п

Тенденции рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Реактор с водой под давлением (PWR) будет доминировать на рынке

- Из-за растущей обеспокоенности по поводу безопасности атомных электростанций операторы отдают предпочтение водо-водяным реакторам, которые являются наиболее безопасными среди всех доступных типов ядерных реакторов. Кроме того, реактор PWR предотвращает загрязнение воды радиоактивными материалами, что позволяет избежать ущерба окружающей среде.

- По состоянию на 2021 год в мире действовало 442 реактора, из них 302 PWR мощностью 287 гигаватт электрической мощности (ГВт). В Китае имеется 47 реакторов PWR мощностью 45,54 ГВт.

- Поскольку PWR требует прочных трубопроводов и тяжелого сосуда под давлением, чтобы гарантировать, что вода под высоким давлением остается в жидком состоянии при выдерживании высоких температур, строительство PWR обходится дорого. Таким образом, ожидается, что растущий спрос на PWR окажет существенное влияние на рынок оборудования для атомных электростанций в течение прогнозируемого периода.

- Более того, ожидается, что в Китае будут доминировать реакторы PWR, поскольку более 90% атомных электростанций будут иметь реакторы типа PWR.

- PWR является наиболее коммерциализированным типом конструкции ядерных реакторов, и благодаря этому реакторы типа PWR доминируют на рынке атомных электростанций и оборудования. Несмотря на более низкую эффективность и высокие первоначальные инвестиции, PWR является зрелой технологией и имеет относительно низкие эксплуатационные расходы. В связи с этим большинство стран как со зрелыми, так и с молодыми секторами атомной энергетики инвестируют в технологию PWR, и ожидается, что этот тип реактора будет доминировать на рынке в течение прогнозируемого периода.

Китай будет доминировать на рынке

- \п

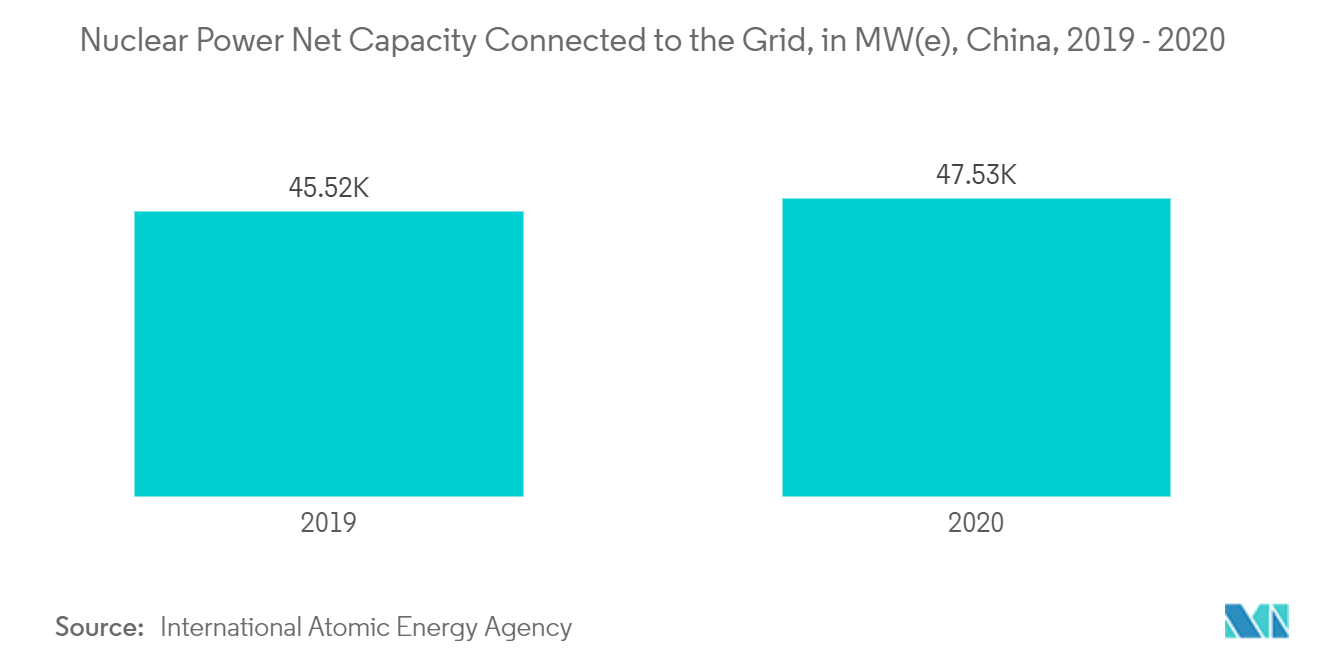

- Китай является одним из крупнейших производителей ядерной энергии в мире, на его долю приходится почти 13% мировой выработки атомной энергии, а в 2020 году на долю ядерной энергии приходилось 4,9% электроэнергии страны. чистая мощность 50,8 ГВт. \п

- Китайское правительство планирует достичь 150 ГВт к 2030 году и запланировало программу развития атомной энергетики, а мощный портфель проектов укрепляет перспективы рынка оборудования для атомных электростанций. \п

- Согласно статистике Международного агентства по атомной энергии за 2021 год, в 2020 году чистая мощность атомной энергетики Китая была подключена к сети около 47 528 МВт (эл.). Чистая мощность увеличилась на 4,4% по сравнению с 2019 годом. \п

- По данным Национальной комиссии по развитию и реформам, Китай стремится к 2035 году иметь ядерные генерирующие мощности мощностью 200 ГВт. Ожидается, что в течение прогнозируемого периода это будет стимулировать рынок оборудования для атомных электростанций. \п

- В июле 2021 года Китайская национальная ядерная корпорация (CNNC) начала строительство демонстрационного проекта малого модульного реактора ACP100 на атомной электростанции Чанцзян в китайской островной провинции Хайнань. Проект станет первым в мире коммерческим малым модульным реактором (ММР) наземного базирования. Многоцелевой реактор с водой под давлением (PWR) мощностью 125 МВт предназначен для выработки электроэнергии, отопления, пара и опреснения морской воды. Ожидается, что проект выйдет в коммерческую эксплуатацию к концу 2026 года. \п

- Кроме того, в мае 2021 года Китай и Россия объявили о церемонии закладки фундамента своего крупнейшего проекта в области атомной энергетики в двух китайских городах. Две страны совместно построят энергоблоки 7 и 8 Тяньваньской АЭС, а также энергоблоки 3 и 4 АЭС Сюдапу. Тяньваньская атомная электростанция расположена в городе Ляньюньган в провинции Цзянсу. Атомная электростанция Сюдапу расположена в городе Синчэн провинции Ляонин. \п

- Таким образом, по мере строительства новых электростанций в стране в прогнозируемый период прогнозируется увеличение спроса на атомные электростанции и оборудование. \п

Обзор отрасли атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Рынок АЭС и оборудования в Азиатско-Тихоокеанском регионе умеренно консолидирован. Ключевые игроки на рынке включают Larsen Toubro Limited, Shanghai Electric Group Company Limited, China General Nuclear Power Corporation, Korea Hydro Nuclear Power Co. Ltd и Doosan Heavy Industries Construction Co. Ltd.

Лидеры рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

-

Larsen & Toubro Limited

-

Shanghai Electric Group Company Limited

-

China General Nuclear Power Corporation

-

Korea Hydro & Nuclear Power Co., Ltd.

-

Doosan Heavy Industries & Construction Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

- В июле 2021 года Китайская национальная ядерная корпорация (CNNC) начала строительство демонстрационного проекта малого модульного реактора ACP100 на атомной электростанции Чанцзян в китайской островной провинции Хайнань. Проект станет первым в мире коммерческим малым модульным реактором (ММР) наземного базирования. Многоцелевой реактор с водой под давлением (PWR) мощностью 125 МВт предназначен для выработки электроэнергии, отопления, пара и опреснения морской воды. Ожидается, что проект выйдет в коммерческую эксплуатацию к концу 2026 года.

- В мае 2021 года ведомство по атомной энергии (DAE) объявило, что планирует построить первый в стране исследовательский реактор по модели государственно-частного партнерства (ГЧП).

- В августе 2021 года China General Nuclear Power Group (CGN) объявила, что пятый энергоблок АЭС Хунъяньхэ в провинции Ляонин начал коммерческую эксплуатацию, в результате чего Китаю будет доступен 51 энергетический реактор коммерческого масштаба.

Сегментация отрасли атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Отчет о рынке атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе включает:.

| Тип реактора | Реактор с водой под давлением |

| Реактор с тяжелой водой под давлением | |

| Реактор с кипящей водой | |

| Другие реакторы | |

| Тип оператора связи | Островное оборудование |

| Вспомогательное оборудование | |

| География | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста Азиатско-Тихоокеанского рынка атомных электростанций и оборудования составит более 5%.

Кто являются ключевыми игроками на рынке атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе?

Larsen & Toubro Limited, Shanghai Electric Group Company Limited, China General Nuclear Power Corporation, Korea Hydro & Nuclear Power Co., Ltd., Doosan Heavy Industries & Construction Co., Ltd. — крупнейшие компании, работающие на Азиатско-Тихоокеанском рынке атомных электростанций и оборудования.

Какие годы охватывает Азиатско-Тихоокеанский рынок атомных электростанций и оборудования?

В отчете рассматривается исторический размер рынка Атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026 годы. , 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Power Equipment Reports

Popular Energy & Power Reports

Отчет об отрасли атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе

Статистические данные о доле рынка Атомных электростанций и оборудования в Азиатско-Тихоокеанском регионе в 2024 году, размере и темпах роста доходов, созданные Mordor Intelligence™ Industry Reports. Анализ Азиатско-Тихоокеанских атомных электростанций и оборудования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.