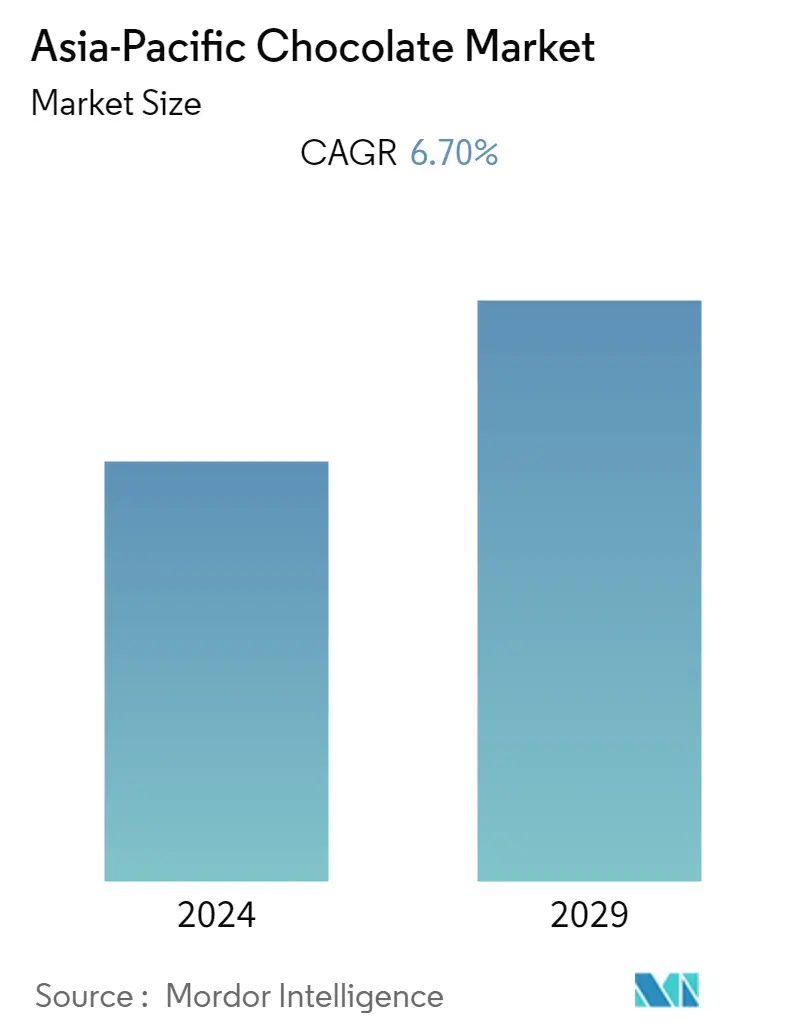

Размер рынка шоколада в Азиатско-Тихоокеанском регионе

|

|

Период исследования | 2019 - 2029 |

|

|

CAGR | 6.70 % |

|

|

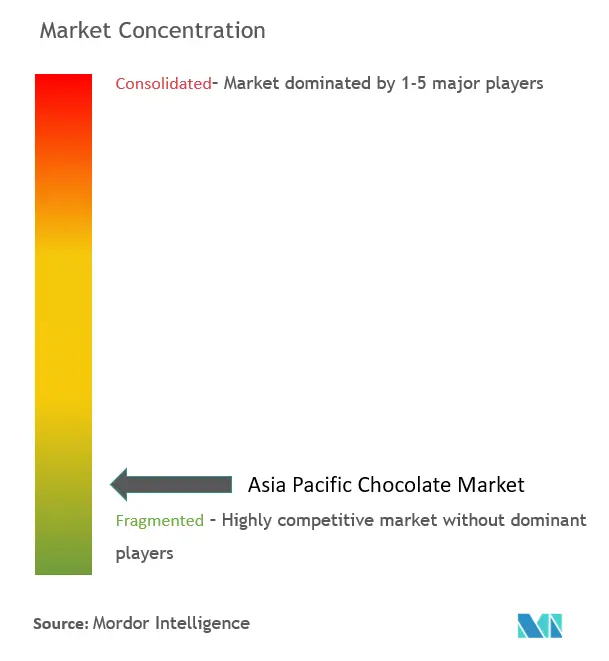

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка шоколада в Азиатско-Тихоокеанском регионе

- Прогнозируется, что в течение следующих пяти лет среднегодовой темп роста Азиатско-Тихоокеанского рынка шоколада составит 6,7%.

- Рынок в первую очередь движим новыми тенденциями, такими как здоровое употребление шоколада с низким содержанием жира и сахара, что связано с растущей заботой потребителей о своем здоровье.

- По данным Управления по лекарственным средствам США, плитка темного шоколада массой 101 грамм (г) с содержанием твердых веществ какао 70-85% содержит 12,02 миллиграмма (мг) железа, 230,00 мг магния, 3,34 мг цинка, что действительно защищает от Дефицит железа, анемия и магний в шоколаде помогают предотвратить диабет второго типа и высокое кровяное давление. Из-за этих преимуществ потребители тяготеют к продуктам, которые, как утверждается, сделаны из темного шоколада. Это повышает спрос на шоколад и расширяет региональный рынок.

- Кроме того, из-за растущей покупательной способности потребителей и активизации маркетинговых и рекламных усилий увеличился спрос на шоколад премиум-класса. Кроме того, из-за растущей тенденции иногда дарить подарки, продажи коробочного ассортимента растут быстрее. Более того, продукты премиум-класса сочетаются с другими ингредиентами, такими как миндаль, кусочки малины или алкоголь, и их упаковка создает более изысканный вид.

- Например, в июне 2021 года Mondelez International выпустила две подарочные карты Cadbury Chocolate. Доступный в двух вариантах и четырех дизайнах, каждая упаковка содержит подарочную карту с 20 шоколадными пралине Cadbury, включая сердечки с ореховым кремом и цветы трюфеля из белого шоколада.

- Кроме того, среди движущих сил рынка является растущий спрос на шоколад без сахара, без глютена, органический и веганский шоколад. Большинство заботящихся о своем здоровье и знающих потребителей начали покупать органические продукты из-за растущего осознания вредного воздействия синтетических продуктов на здоровье человека и окружающую среду.

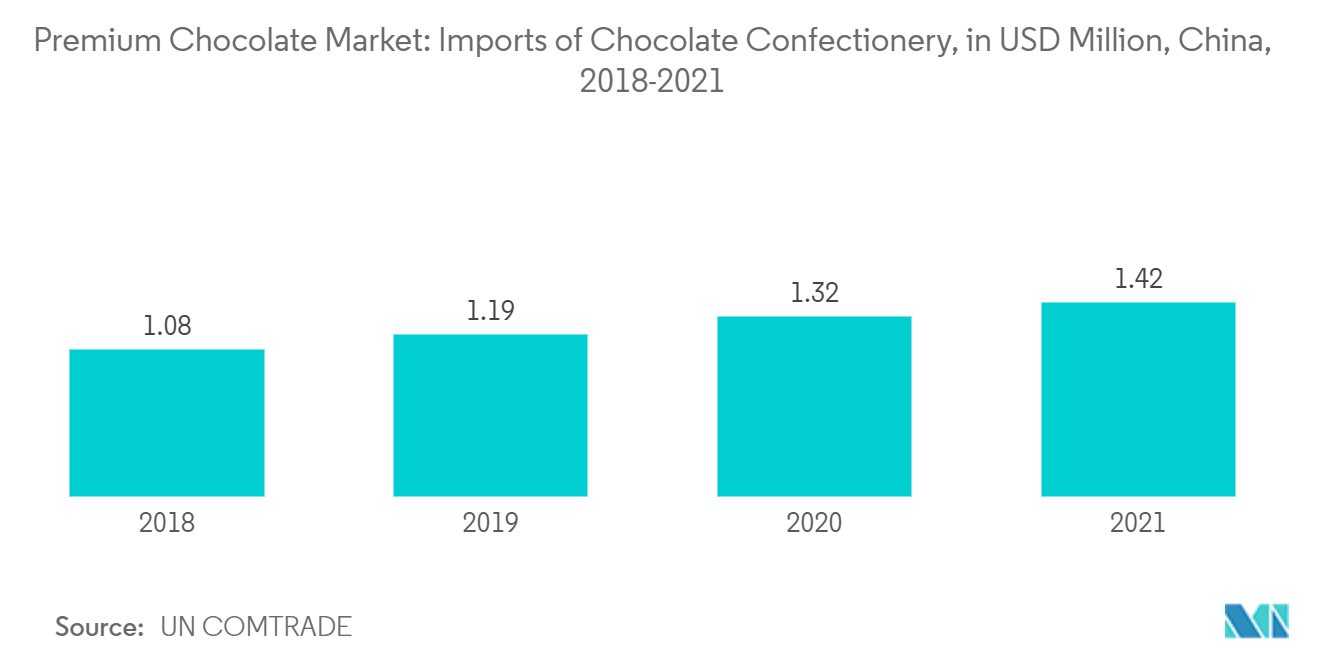

Увеличение спроса на шоколад премиум-класса

- Потребители в азиатских странах, таких как Китай, Индия, Япония и других, считают шоколад экзотическим лакомством, которое также преподносят как роскошный подарок или экстравагантное лакомство. Премиальный шоколад теперь является областью инноваций. Некоторые заслуживающие внимания тенденции, такие как прозрачное использование редких ингредиентов для шоколада, отвечающего потребностям образа жизни, дают шоколаду премиум-класса конкурентное преимущество.

- Развитию категории шоколада премиум-класса способствует увеличение числа производителей, производящих уникальные шоколадные изделия премиум-класса, а также возросшее желание потребителей пробовать новые продукты. В розничных магазинах растет спрос на шоколад супер-премиум-класса, который все чаще продается и покупается по всему миру.

- В рамках этого запуска компании используют подход стратегического партнерства с избранными розничными торговцами в аэропортах, где путешественники рассчитывают найти и открыть для себя суперлюксовые бренды.

- Развивающийся регион увеличил спрос на шоколадные изделия супер-премиум-класса, такие как рубиновый шоколад, которые постепенно появляются в таких странах, как Китай и Индия. Кроме того, существует острая конкуренция в сегменте шоколада премиум-класса, выпускаемого ограниченным тиражом, что приводит к появлению более инновационных форматов упаковки и разнообразию шоколада премиум-класса и полезного для здоровья шоколада, популярность которого растет благодаря сезонному спросу.

- Кроме того, производители кустарного шоколада уделяют особое внимание категориям премиум-класса, чтобы занять свою нишу на развивающемся рынке. Например, в июле 2021 года компания Harbinger Foods запустила в Индии бренд домашнего шоколада Kokoma. Ожидается, что увеличение продаж обычного шоколада будет способствовать развитию рынка шоколада премиум-класса.

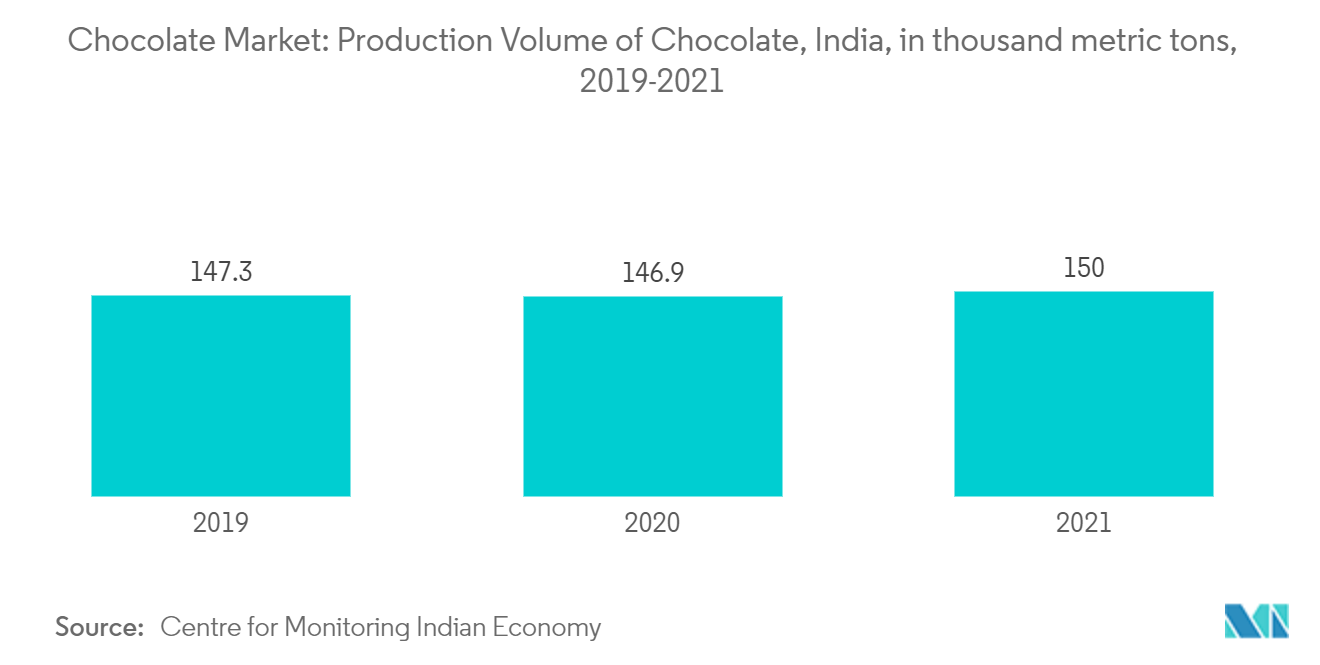

Индия — самый быстрорастущий рынок шоколада в регионе

Шоколадные кондитерские изделия в Индии занимают одну из основных долей на общем рынке кондитерских изделий. В Индии растет спрос на темный шоколад и шоколад без сахара. Индийские потребители знают о пользе темного шоколада и поэтому у них появился к нему вкус. Производители шоколада теперь добавляют в свою продукцию органические ингредиенты. Молочный и белый шоколад с включением натуральных и органических ингредиентов пользуются растущим спросом на рынке среди растущего населения, заботящегося о своем здоровье. Это привело к выпуску новых продуктов, которые часто называют веганскими, органическими и низкокалорийными. Ведущие компании на индийском рынке шоколада, такие как Mars, Nestlé, Ferrero и Amul, сосредоточивают внимание на новых и привлекательных инновационных упаковочных решениях и ингредиентах, чтобы привлечь больше потребителей к покупке шоколада. Конкуренция в шоколадной промышленности, вероятно, приведет к усилению структуры холодовой цепи страны, поскольку ожидается, что будет привлечено больше инвестиций в перестройку и внедрение каналов охлаждения и распределения. Например, в апреле 2022 года CARRA, индийский производитель шоколада на растительной основе, выпустила свою первую плитку безмолочного белого шоколада со вкусом лимона и клюквы. Точно так же компания Amul возрождает свой шоколадный бизнес, предлагая новую продукцию и обновленную упаковку. Компания предлагает шоколадные конфеты Chocozoo, целевой группой потребителей которых являются дети.

Обзор шоколадной отрасли Азиатско-Тихоокеанского региона

Рынок шоколада в Азиатско-Тихоокеанском регионе является высококонкурентным, при этом основные игроки на рынке шоколада в Азиатско-Тихоокеанском регионе принимают ключевые стратегии, такие как инновации продуктов, слияния и поглощения, расширения, маркетинг электронной коммерции и партнерские отношения. Nestle SA, Mondelez International, Ferrero International SA и Hershey Company являются наиболее активными компаниями, работающими в этой сфере. Знания и опыт компаний в области шоколада заставили компании сосредоточиться на постоянных инновациях и выпуске новых продуктов. Следовательно, компании сосредоточены на инновациях продуктов, чтобы получить преимущество над конкурентами на рынке. Расширение портфеля продукции по различным категориям продукции, предлагаемой этими компаниями, может увеличить рыночную долю компаний на рынке шоколада Азиатско-Тихоокеанского региона.

Лидеры азиатско-тихоокеанского рынка шоколада

Ferrero Group

Mars Incorporated

Mondelez International

The Hershey Company

Nestlé S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости шоколадного рынка Азиатско-Тихоокеанского региона

- В январе 2023 года Nestlé впервые представила свою глобальную модель KitKat, которая проходит испытания в Австралии. Популярные батончики весом 45 г с четырьмя пальцами упакованы в новую инновационную бумажную упаковку и продаются исключительно в супермаркетах Coles в Западной Австралии, Южной Австралии и Северной территории.

- В ноябре 2022 года Fazer, одна из старейших кондитерских компаний Финляндии, заключила партнерское соглашение с Aberdeen Group и запустила на индийском рынке широкий ассортимент шоколадных брендов. Популярный молочный шоколад Fazer Fazer Blue компании Fazer Blue доступен любителям индийского шоколада через сеть дистрибьюторов Aberdeen Group, включая крупные магазины розничной торговли, магазины в аэропортах и платформы электронной коммерции.

- В сентябре 2021 года Sweegen расширила свое присутствие в Китае, разработав низкокалорийный шоколад премиум-класса для бренда TeChoco. Бренд предлагает шоколад низкокалорийный и без сахара.

Отчет о рынке шоколада в Азиатско-Тихоокеанском регионе – Содержание

1. ВВЕДЕНИЕ

- 1.1 Допущения исследования и определение рынка

- 1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

- 4.1 Драйверы рынка

- 4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

- 4.3.1 Угроза новых участников

- 4.3.2 Переговорная сила покупателей/потребителей

- 4.3.3 Рыночная власть поставщиков

- 4.3.4 Угроза продуктов-заменителей

- 4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип

- 5.1.1 Темный шоколад

- 5.1.2 Молочный и белый шоколад

-

5.2 Продукт

- 5.2.1 Софтлайнс/Селфлайнс

- 5.2.2 Счетные линии

- 5.2.3 Формованный шоколад

- 5.2.4 Другие типы продуктов

-

5.3 Категория

- 5.3.1 Масса

- 5.3.2 Премиум

-

5.4 Канал распределения

- 5.4.1 Супермаркеты/гипермаркеты

- 5.4.2 Специализированные розничные продавцы

- 5.4.3 Магазины

- 5.4.4 Интернет-канал

- 5.4.5 Другие каналы сбыта

-

5.5 География

- 5.5.1 Китай

- 5.5.2 Япония

- 5.5.3 Индия

- 5.5.4 Австралия

- 5.5.5 Остальная часть Азиатско-Тихоокеанского региона

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Наиболее распространенные стратегии

- 6.2 Анализ доли рынка

-

6.3 Профили компании

- 6.3.1 Ferrero Group

- 6.3.2 Nestle SA

- 6.3.3 The Hershey Company

- 6.3.4 Mars Incorporated

- 6.3.5 Lotte Confectionery Co. Ltd

- 6.3.6 Yildiz Holding Inc.

- 6.3.7 Meiji Holdings Co. Ltd

- 6.3.8 Barry Callebaut

- 6.3.9 GCMMF

- 6.3.10 Mondelez International

- 6.3.11 Chocoladefabriken Lindt & Sprüngli AG

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация шоколадной промышленности Азиатско-Тихоокеанского региона

Шоколад — это пищевой продукт в форме пасты или твердого блока, изготовленный из жареных и молотых семян какао, который обычно подслащивается и употребляется в виде кондитерских изделий во всем рассматриваемом регионе.

Рынок шоколада в Азиатско-Тихоокеанском регионе сегментирован по типу, продукту, категории, каналу сбыта и географическому положению. По типу рынок разделен на темный шоколад, молочный и белый шоколад. По продуктам рынок сегментирован на мягкие линии/самолинии, линии по производству конфет, формованные шоколадные конфеты и другие продукты. По категориям рынок разделен на шоколад массового и премиального качества. По каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины розничной торговли, магазины повседневного спроса, каналы онлайн-торговли и другие каналы сбыта. По географическому признаку рынок сегментирован на Китай, Японию, Индию, Австралию и остальную часть Азиатско-Тихоокеанского региона.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип | Темный шоколад |

| Молочный и белый шоколад | |

| Продукт | Софтлайнс/Селфлайнс |

| Счетные линии | |

| Формованный шоколад | |

| Другие типы продуктов | |

| Категория | Масса |

| Премиум | |

| Канал распределения | Супермаркеты/гипермаркеты |

| Специализированные розничные продавцы | |

| Магазины | |

| Интернет-канал | |

| Другие каналы сбыта | |

| География | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона |

Определение рынка

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.