Размер рынка бизнес-джетов в Азиатско-Тихоокеанском регионе

|

|

Период исследования | 2016 - 2029 |

|

|

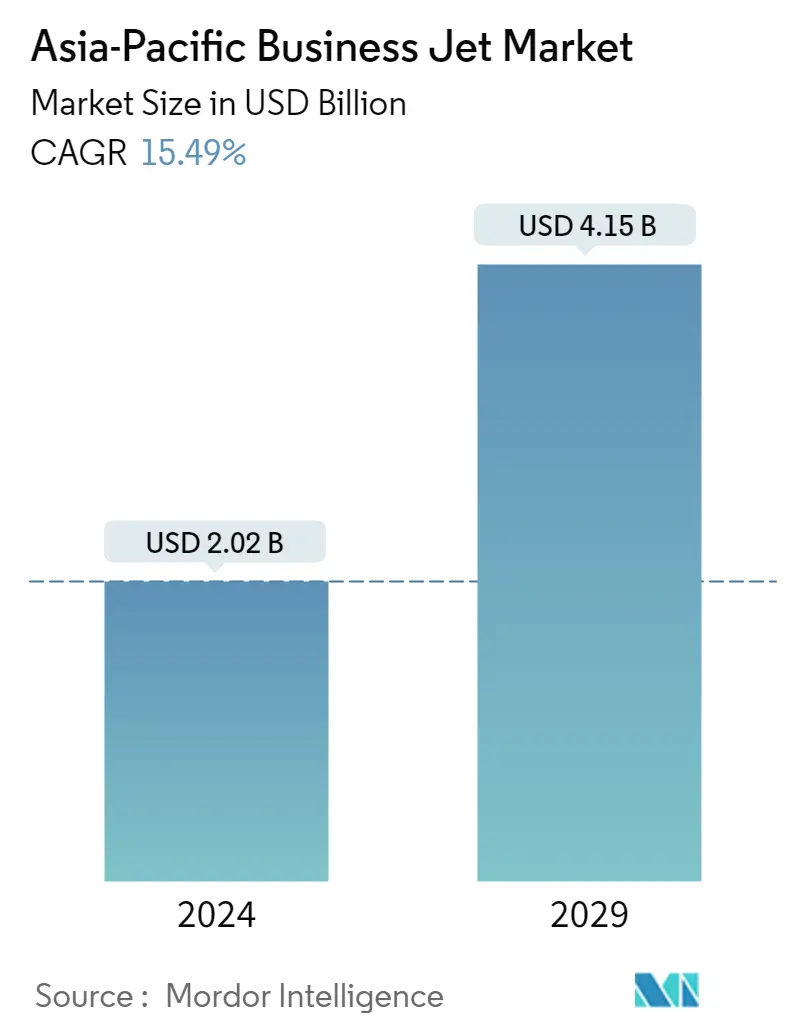

Размер Рынка (2024) | USD 1.71 Billion |

|

|

Размер Рынка (2029) | USD 2.37 Billion |

|

|

Наибольшая доля по типу кузова | Большой реактивный самолет |

|

|

CAGR (2024 - 2029) | 15.49 % |

|

|

Наибольшая доля по странам | Китай |

|

|

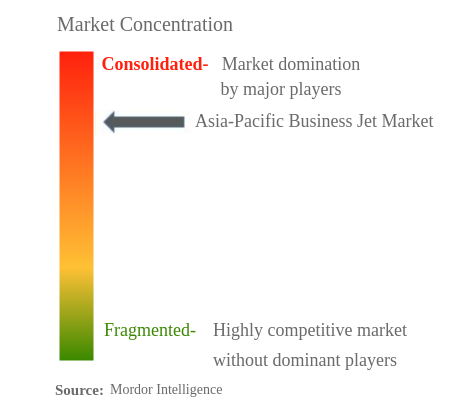

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка бизнес-джетов в Азиатско-Тихоокеанском регионе

Объем рынка бизнес-джетов в Азиатско-Тихоокеанском регионе оценивается в 2,02 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,15 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 15,49% в течение прогнозируемого периода (2024-2029 годы).

- Крупнейший рынок по типу кузова – большие реактивные самолеты прогнозируется, что растущая популярность больших самолетов из-за их комфорта, удобства и способности путешествовать на большие расстояния будет стимулировать спрос на большие самолеты в регионе.

- Крупнейший рынок по стране – Китай по мере восстановления экономики страны компании и богатые люди в Китае резко увеличили использование частных самолетов, что привело к увеличению количества деловых поездок.

Большая струя — самый крупный тип телосложения.

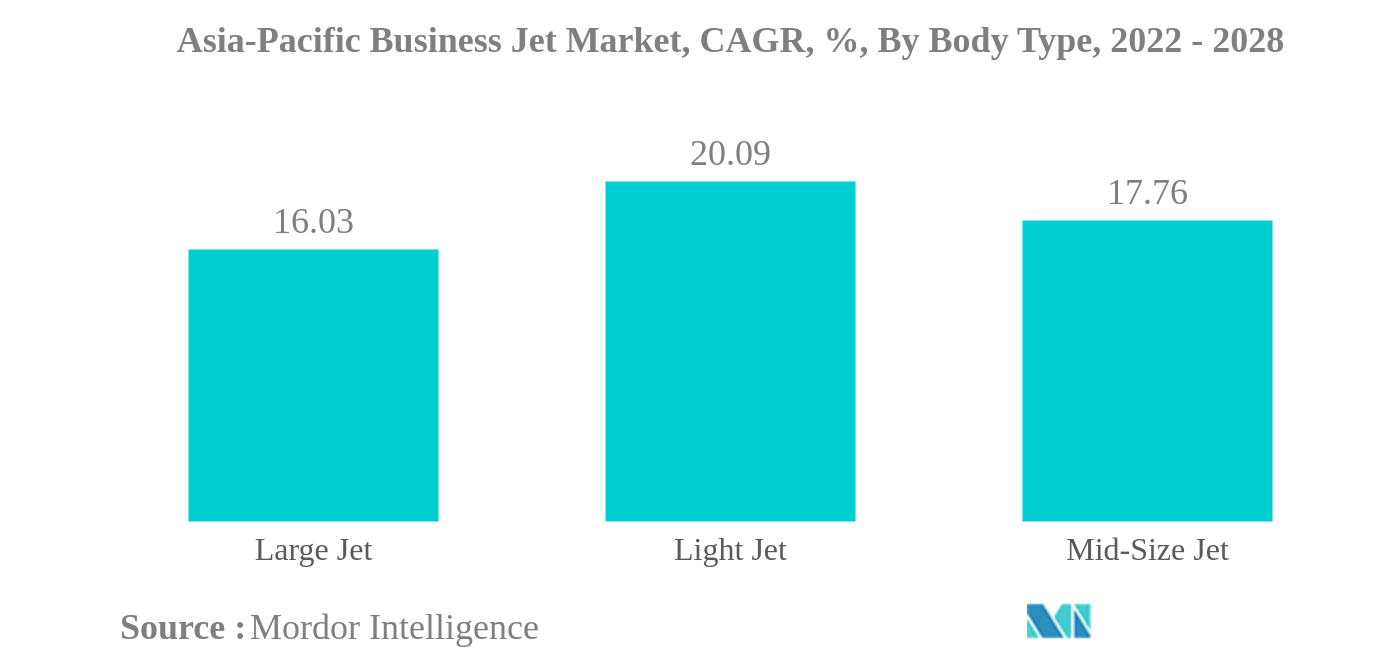

- Бизнес-джеты — это частные самолеты, предназначенные для перевозки небольших групп людей. Их можно использовать и для других ролей. По состоянию на июль 2022 года бизнес-джеты в Азиатско-Тихоокеанском регионе составляли 6% активного мирового парка. Из них на сегмент больших реактивных самолетов приходится основная доля рынка (52%), за ней следуют 22% легких самолетов и 17% самолетов среднего размера.

- Сегмент больших реактивных самолетов доминирует, поскольку значительная часть бизнес-джетов попадает в категорию чартерного, частного или корпоративного использования. Сверхсостоятельные граждане являются основными пользователями, которые ценят эти самолеты в первую очередь из-за их дальности полета, технологий, размера салона и эффективности. В число наиболее поставляемых самолетов входят Gulfstream G500/550/650/650ER, Global 6000/7500 Express, Challenger 604/605/650 и серия Falcon компании Dassault Aviation SA.

- В течение исследуемого периода Cessna (дочерняя компания Textron Inc.) была основным OEM-производителем с точки зрения поставок в сегменте легких самолетов с 21 самолетом. Bombardier была основным OEM-производителем в сегменте среднего размера с шестью самолетами, за ней следовала компания Gulfstream Aerospace Corporation, дочерняя компания General Dynamics, с шестью самолетами. Gulfstream Aerospace Corporation является крупным OEM-производителем в сегменте больших реактивных самолетов с 97 самолетами, за ней следует Bombardier с 45 самолетами.

- Gulfstream Aerospace Corporation, Bombardier и Cessna доминируют на рынке бизнес-джетов, на их долю приходится 64% от общего объема поставок новых бизнес-джетов в период с 2016 по 2021 год. Из общего числа действующих бизнес-джетов в Азиатско-Тихоокеанском регионе 98% находятся в полной собственности, а остальные находятся в долевой и долевой собственности.

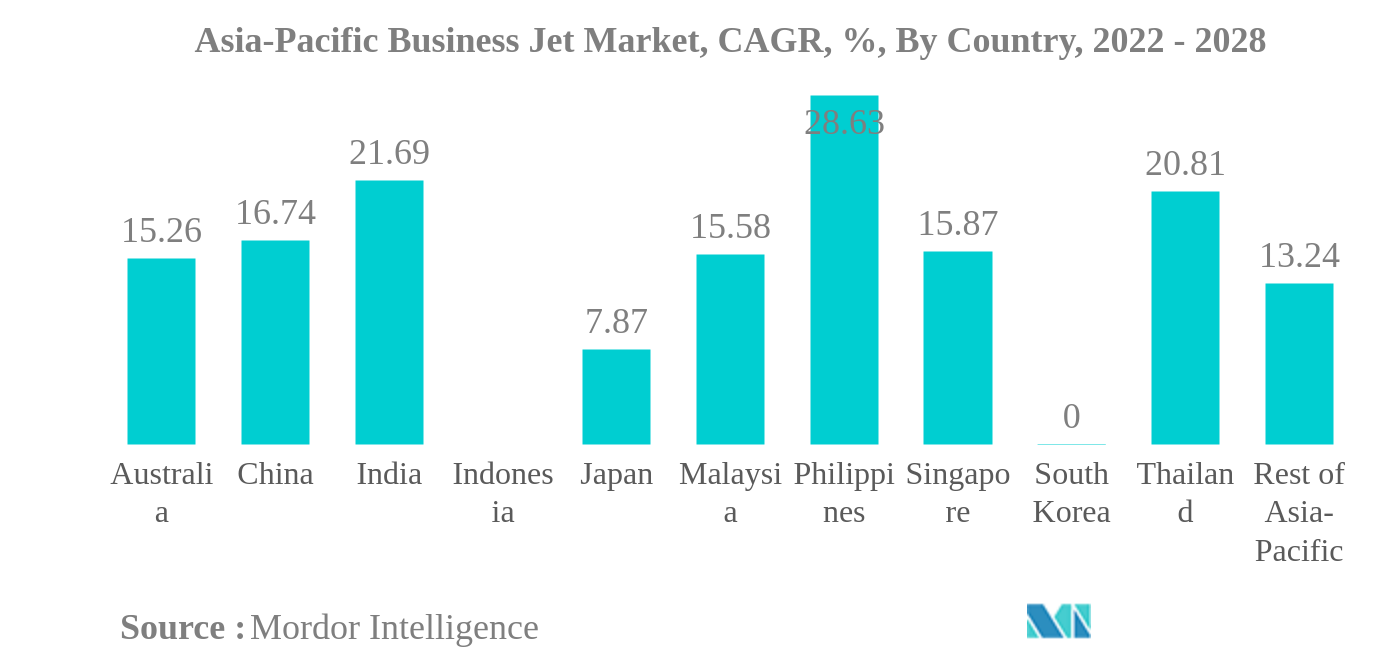

Китай – самая большая страна

- Общий объем поставок новых бизнес-джетов в Азиатско-Тихоокеанском регионе снизился в 2016–2019 годах. В 2020 году они еще больше снизились из-за пандемии COVID-19. Во время пандемии сокращение экономической активности в регионе, а также ограничения на поездки повлияли на спрос и использование бизнес-джетов. Однако постпандемическое восстановление экономики и снятие ограничений на поездки усилили спрос на частные самолеты, особенно в Юго-Восточной Азии. Наблюдается всплеск иностранных инвестиций, особенно в Сингапуре, Таиланде, Камбодже и Малайзии, что приводит к увеличению спроса на частные чартеры. Из-за большой клиентской базы производители бизнес-джетов в основном ориентируются на этот регион и ожидают высокого спроса на новые бизнес-джеты в течение следующего десятилетия.

- Богатые и сверхсостоятельные люди предпочитают частные самолеты для личных или деловых поездок, а рост числа богатых людей в Азиатско-Тихоокеанском регионе способствовал приобретению новых бизнес-джетов. С 2016 по 2021 год численность состоятельного населения в регионе увеличилась на 117%.

- Что касается текущего эксплуатационного парка из 1240 самолетов в Азиатско-Тихоокеанском регионе, на долю Китая приходится 21%, за ним следуют Австралия, Индия и Япония с около 18%, 13% и 9% соответственно. На Bombardier, Textron и Gulfstream вместе приходится 66% текущего парка бизнес-джетов в регионе. В 2021 году крупнейшими странами по поставкам новых бизнес-джетов стали Китай, Австралия и Япония.

- Ожидается, что в течение 2022-2028 годов в регион будет поставлено более 460 новых бизнес-джетов. Ожидается, что восстановление экономики в развивающихся странах региона, таких как Китай и Юго-Восточная Азия, будет способствовать росту рынка бизнес-джетов в регионе в течение прогнозируемого периода.

Обзор отрасли бизнес-джетов в Азиатско-Тихоокеанском регионе

Рынок бизнес-джетов в Азиатско-Тихоокеанском регионе достаточно консолидирован пять крупнейших компаний занимают 98,87%. Основными игроками на этом рынке являются Bombardier Inc., Cirrus Design Corporation, Dassault Aviation, General Dynamics Corporation и Textron Inc. (отсортировано в алфавитном порядке).

Лидеры рынка бизнес-джетов Азиатско-Тихоокеанского региона

Bombardier Inc.

Cirrus Design Corporation

Dassault Aviation

General Dynamics Corporation

Textron Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бизнес-джетов в Азиатско-Тихоокеанском регионе

- Май 2022 г . Bombardier представила самолет Global 8000.

- Октябрь 2021 г . компания Gulfstream Aerospace объявила о расширении существующего портфеля бизнес-джетов за счет запуска самолетов Gulfstream G800 и Gulfstream G400.

- Сентябрь 2021 г . Bombardier официально разместила заказ на 20 бизнес-джетов Challenger 3500.

Отчет о рынке бизнес-джетов в Азиатско-Тихоокеанском регионе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Состоятельный человек (HNWI)

- 4.2 Нормативно-правовая база

- 4.3 Анализ цепочки создания стоимости

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Телосложение

- 5.1.1 Большой реактивный самолет

- 5.1.2 Легкий реактивный самолет

- 5.1.3 Среднеразмерный реактивный самолет

-

5.2 Страна

- 5.2.1 Австралия

- 5.2.2 Китай

- 5.2.3 Индия

- 5.2.4 Индонезия

- 5.2.5 Япония

- 5.2.6 Малайзия

- 5.2.7 Филиппины

- 5.2.8 Сингапур

- 5.2.9 Южная Корея

- 5.2.10 Таиланд

- 5.2.11 Остальная часть Азиатско-Тихоокеанского региона

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компании

- 6.4.1 Airbus SE

- 6.4.2 Bombardier Inc.

- 6.4.3 Cirrus Design Corporation

- 6.4.4 Dassault Aviation

- 6.4.5 General Dynamics Corporation

- 6.4.6 Honda Motor Co., Ltd.

- 6.4.7 Textron Inc.

- 6.4.8 The Boeing Company

- 6.4.9 United Aircraft Corporation

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ АВИАЦИОННЫХ РУКОВОДИТЕЛЕЙ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- РЫНОК БИЗНЕС-СЕТЕВЫХ СРЕДСТВ В Азиатско-Тихоокеанском регионе, СОСТОЯТЕЛЬНЫЕ ЛИЦА (HNWI), НАСЕЛЕНИЕ, 2016–2028 гг.

- Рисунок 2:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 3:

- РЫНОК БИЗНЕС-ДЖЕТОВ В АЗИАТСКО-ТИХООКЕАНСКОМ СТОИМОСТИ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 4:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТИПАМ КУЗОВА, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 5:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТИПАМ КУЗОВА, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 6:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТИПАМ КУЗОВА, ОБЪЕМ, %, 2016 Г. ПРОТИВ 2022 Г. ПРОТИВ 2028 Г.

- Рисунок 7:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТИПАМ КУЗОВА, СТОИМОСТЬ, %, 2016 Г. ПО СРАВНЕНИЮ С 2022 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 8:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО КРУПНЫМ СУДАМ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 9:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО БОЛЬШИМ САЛЕТАМ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 10:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО КРУПНЫМ САЛЕТАМ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 11:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ОБЪЕМ ЛЕГКИХ ДЖЕТОВ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 12:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САЛЕТОВ В Азиатско-Тихоокеанском регионе, ЛЕГКИЕ ДЖЕТЫ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 13:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, СТОИМОСТЬ ЛЕГКИХ ДЖЕТОВ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 14:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СРЕДНЕГО РАЗМЕРА, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 15:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СРЕДНЕРАЗМЕРНЫМ ДЖЕТАМ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 16:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СРЕДНЕРАЗМЕРНЫМ ДЖЕТАМ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 17:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, ОБЪЕМУ, ЕДИНИЦАМ, 2016–2028 гг.

- Рисунок 18:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 19:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, ОБЪЕМ, %, 2016 Г. ПРОТИВ 2022 Г. ПРОТИВ 2028 Г.

- Рисунок 20:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, СТОИМОСТЬ, %, 2016 Г. ПО СРАВНЕНИЮ С 2022 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 21:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО АВСТРАЛИИ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 22:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, АВСТРАЛИЯ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 23:

- РЫНОК БИЗНЕС-СЕТЕВЫХ ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО АВСТРАЛИИ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 24:

- РЫНОК БИЗНЕС-СЕТЕВЫХ СРЕДСТВ В АЗИАТСКО-ТИХООКЕАНСКОМ ФОРУМЕ ПО КИТАЮ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 25:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО КИТАЮ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 26:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО КИТАЮ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 27:

- РЫНОК БИЗНЕС-ДЖЕТОВ В АЗИАТСКО-ТИХООКЕАНСКОМ ФОРУМЕ, ПО ИНДИИ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 28:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ИНДИИ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 29:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ИНДИИ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 30:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ИНДОНЕЗИИ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 31:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ИНДОНЕЗИЯ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 32:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ИНДОНЕЗИИ, СТОИМОСТЬ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 33:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ЯПОНИИ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 34:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ЯПОНИИ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 35:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ЯПОНИИ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 36:

- РЫНОК БИЗНЕС-СЕТЕВЫХ ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО МАЛАЙЗИИ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 37:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО МАЛАЙЗИИ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 38:

- РЫНОК БИЗНЕС-СЕТЕВЫХ ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО МАЛАЙЗИИ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 39:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ФИЛИППИНАМ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 40:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ФИЛИППИНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 41:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО ФИЛИППИНАМ, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 42:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СИНГАПУРУ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 43:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, СИНГАПУР, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 44:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО СИНГАПУРУ, ЗНАЧЕНИЕ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 45:

- РЫНОК БИЗНЕС-ДЖЕТОВ В АЗИАТСКО-Тихоокеанском регионе, ПО ЮЖНОЙ КОРЕЕ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 46:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ЮЖНОЙ КОРЕЕ, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 47:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ЮЖНОЙ КОРЕЕ, ЗНАЧЕНИЕ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 48:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТАИЛАНДУ, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 49:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ТАИЛАНД, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 50:

- РЫНОК БИЗНЕС-СЕТЕВЫХ САМОЛЕТОВ В Азиатско-Тихоокеанском регионе, ПО ТАИЛАНДУ, ЗНАЧЕНИЕ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 51:

- РЫНОК БИЗНЕС-СЕТЕВЫХ ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО ОСТАЛЬНЫМ СТРАНАМ Азиатско-Тихоокеанского региона, ОБЪЕМ, ЕДИНИЦЫ, 2016–2028 гг.

- Рисунок 52:

- РЫНОК БИЗНЕС-СЕТЕВЫХ ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО ОСТАЛЬНЫМ СТРАНАМ Азиатско-Тихоокеанского региона, СТОИМОСТЬ, ДОЛЛ. США, 2016–2028 гг.

- Рисунок 53:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, ПО ОСТАЛЬНЫМ СТРАНАМ Азиатско-Тихоокеанского региона, ОБЪЕМ, %, 2021 Г. ПО СРАВНЕНИЮ С 2028 Г.

- Рисунок 54:

- РЫНОК БИЗНЕС-ДЖЕТОВ В АЗИАТско-Тихоокеанском регионе, САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, 2018–2021 гг.

- Рисунок 55:

- РЫНОК БИЗНЕС-ДЖЕТОВ В Азиатско-Тихоокеанском регионе, НАИБОЛЕЕ ПРИНЯТЫЕ СТРАТЕГИИ, 2018–2021 гг.

- Рисунок 56:

- ДОЛЯ РЫНКА БИЗНЕС-САЛЕТОВ В Азиатско-Тихоокеанском регионе (%), ПО ОСНОВНЫМ ИГРОКАМ, 2021 Г.

Сегментация отрасли бизнес-джетов в Азиатско-Тихоокеанском регионе

Большой реактивный самолет, легкий реактивный самолет и средний реактивный самолет разделены на сегменты по типу кузова. Австралия, Китай, Индия, Индонезия, Япония, Малайзия, Филиппины, Сингапур, Южная Корея, Таиланд охвачены сегментами по странам.| Телосложение | Большой реактивный самолет |

| Легкий реактивный самолет | |

| Среднеразмерный реактивный самолет | |

| Страна | Австралия |

| Китай | |

| Индия | |

| Индонезия | |

| Япония | |

| Малайзия | |

| Филиппины | |

| Сингапур | |

| Южная Корея | |

| Таиланд | |

| Остальная часть Азиатско-Тихоокеанского региона |

Определение рынка

- Тип самолета - Авиация общего назначения включает самолеты, используемые для корпоративной авиации, деловой авиации и других авиационных работ.

- Телосложение - В это исследование были включены легкие, средние и большие самолеты в зависимости от их способности перевозить пассажиров и дальности полета.

- Тип субсамолета - В данное исследование включены бизнес-джеты, которые являются частными самолетами и предназначены для перевозки небольших групп людей и используются для различных целей.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка за исторические и прогнозные годы были предоставлены в терминах выручки и объема. Для преобразования продаж в объем средняя цена продажи (ASP) поддерживается постоянной в течение прогнозируемого периода для каждой страны, и инфляция не является частью о ценах.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки