Размер рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

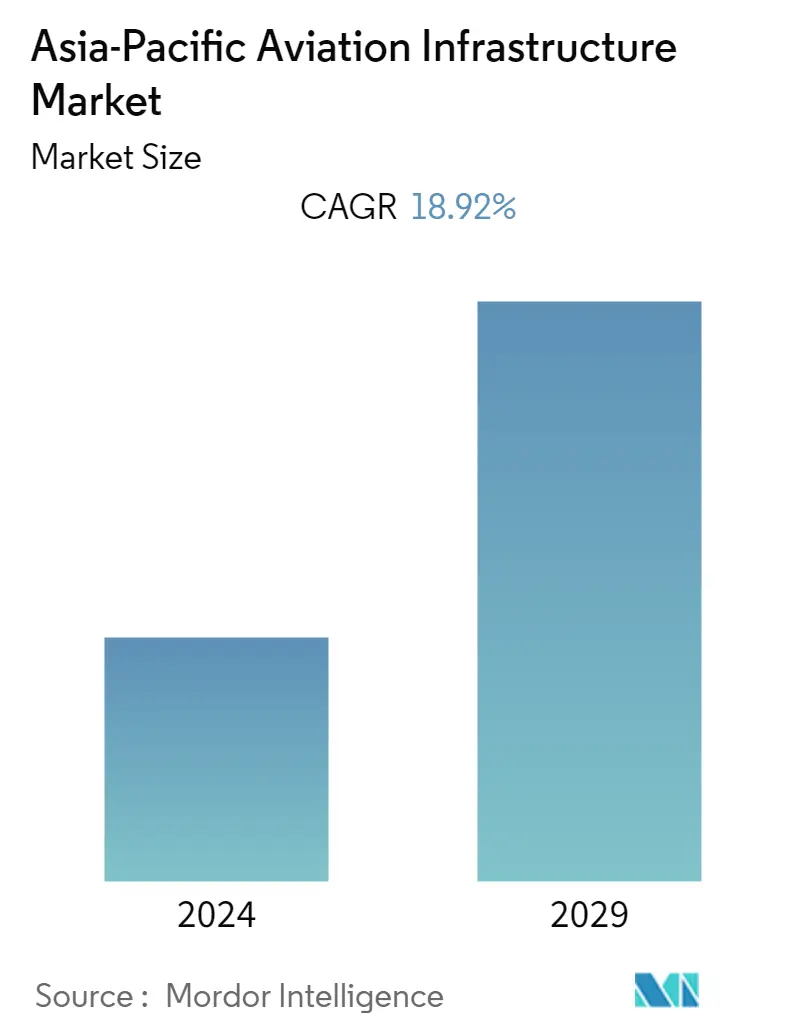

| CAGR | 18.92 % |

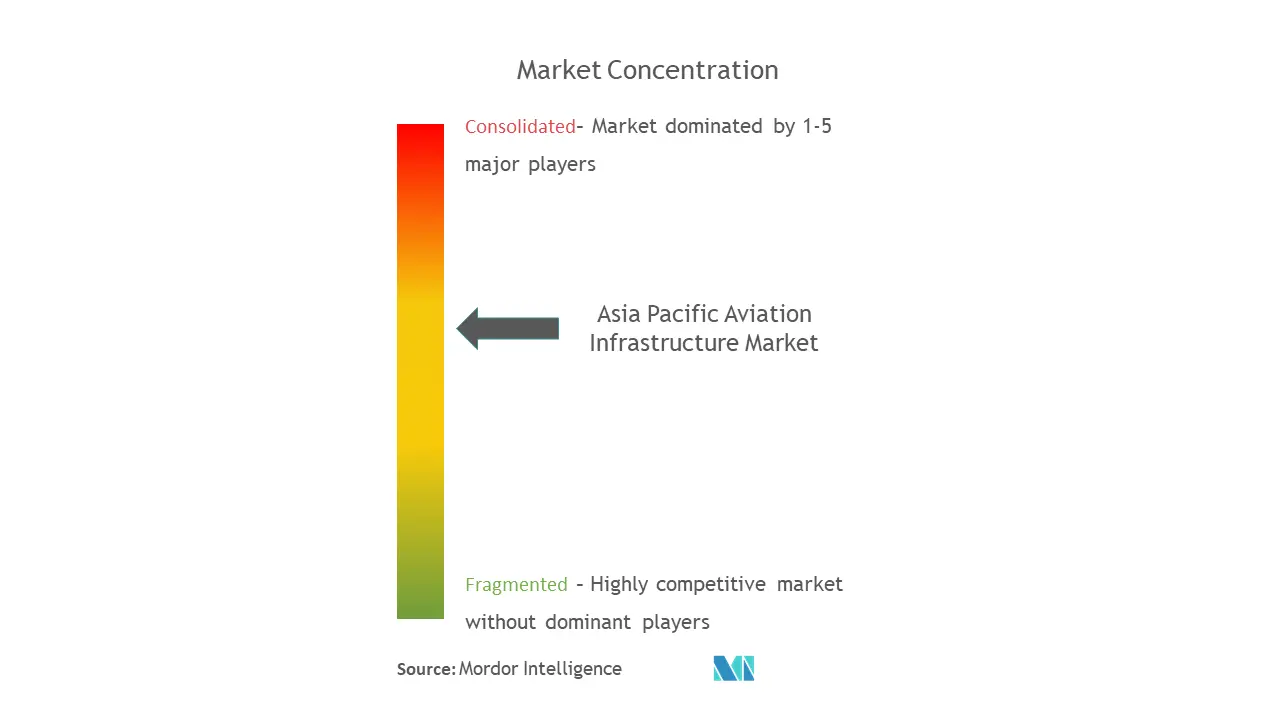

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе

Ожидается, что рынок авиационной инфраструктуры Азиатско-Тихоокеанского региона вырастет с 35,01 млрд долларов США в 2023 году до 83,28 млрд долларов США в 2028 году, при этом среднегодовой темп роста составит 18,92% в течение прогнозируемого периода.

Пандемия COVID-19 оказала существенное влияние на все отрасли, включая авиационную отрасль. Из-за ограничений на авиаперевозки общий пассажиропоток сократился на 60-65%. Однако по мере нормализации ситуации в 2021-2022 финансовом году количество авиапассажиров увеличилось, что привело к разморозке резервных заказов коммерческих самолетов и увеличению заказов от авиакомпаний. По состоянию на декабрь 2022 года общий объем перевозок, измеряемый в коммерческих пассажиро-километрах (КПК), вырос на 39,9% по сравнению с декабрем 2021 года. Глобальный трафик тогда составлял 76,9% от уровня декабря 2021 года.

В Азиатско-Тихоокеанском регионе пандемия COVID-19 привела к снижению продаж самолетов в сегментах коммерческой авиации и авиации общего назначения в 2020 году. В коммерческом секторе международные пассажироперевозки в 2021 году продолжали оставаться низкими. Тем не менее, внутренний пассажиропоток с конца 2020 года активно растет в различных странах. Аналогичная тенденция наблюдалась в секторе авиации общего назначения в 2021 году, поскольку движение воздушных судов значительно увеличилось по сравнению с 2020 годом. самолетов, обслуживаемых аэропортами. Это стимулирует спрос на эффективные и более совершенные системы наземного обслуживания и инфраструктуру на терминалах. В связи с растущим числом авиапассажиров нескольким аэропортам региона требуется помощь в управлении пропускной способностью и других вопросах.

Ожидается, что рынок инфраструктуры аэропортов в небольших городах таких стран, как Индия и Китай, будет расти благодаря усилиям, предпринимаемым правительствами по развитию авиаперевозок. Поскольку строятся современные аэропорты с большим количеством выходов на терминалы, более длинными взлетно-посадочными полосами и современными системами управления воздушным движением, ожидается, что рост спроса на эти компоненты инфраструктуры будет стимулировать рынок авиационной инфраструктуры в Азиатско-Тихоокеанском регионе.

Тенденции рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе

Ожидается, что сегмент коммерческих аэропортов будет доминировать на рынке в течение прогнозируемого периода.

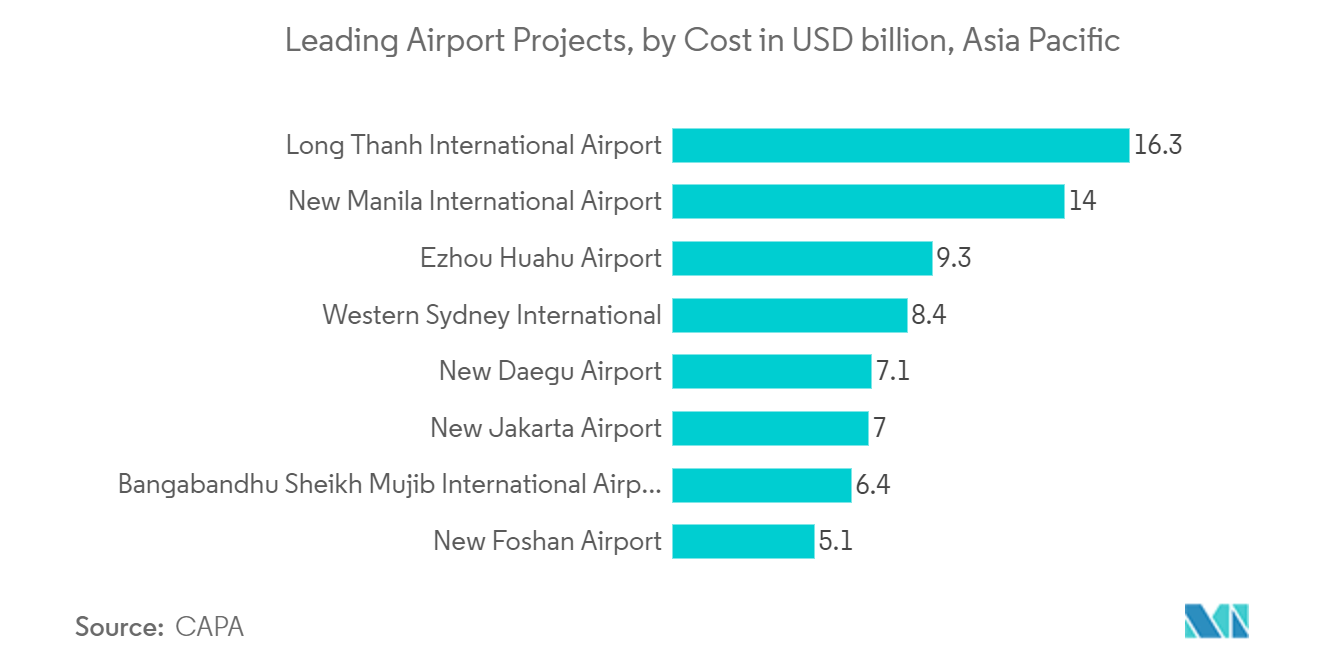

Ожидается, что по типу аэропорта сегмент коммерческих аэропортов будет доминировать на рынке в течение прогнозируемого периода. В настоящее время коммерческие авиапассажирские перевозки демонстрируют высокие темпы роста в Азиатско-Тихоокеанском регионе, и ожидается, что они будут продолжать значительно расти в течение прогнозируемого периода. Кроме того, ожидается, что в течение прогнозируемого периода значительно вырастут объемы грузовых авиаперевозок. В связи с этим власти аэропортов инвестируют в развитие существующей инфраструктуры путем строительства новых терминалов или реструктуризации существующих. Например, в июне 2021 года Varaha Infra Limited получила контракт от Управления аэропортов Индии на строительство нового аэропорта в Гуджарате, Индия. Согласно оценке Международного совета аэропортов в 2022 году, Азиатско-Тихоокеанский регион по-прежнему останется географическим регионом со значительным потенциалом для авиации, поскольку 57% из 300 запланированных аэропортов во всем мире будут построены в этой части мира. Ожидается, что такие события улучшат перспективы рынка в течение прогнозируемого периода.

Ожидается, что Китай будет лидировать на рынке в течение прогнозируемого периода.

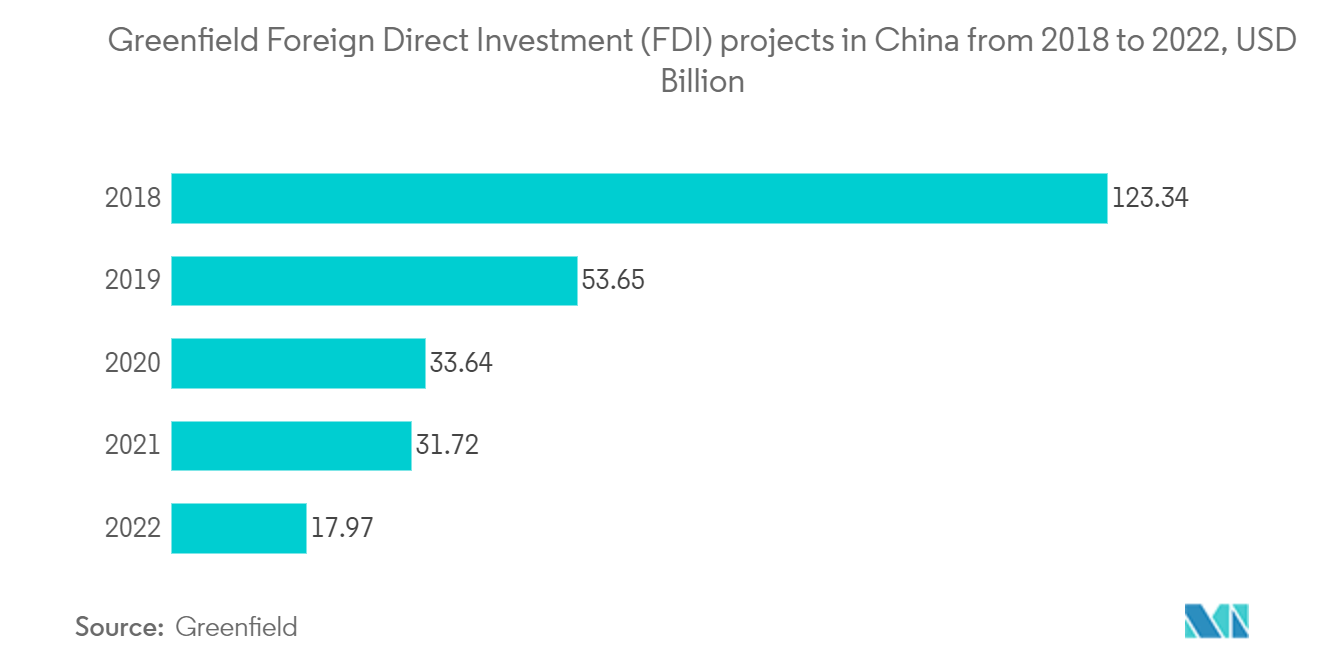

Китай занимал наибольшую долю на рынке и продолжал доминировать в течение прогнозируемого периода. Рост объясняется ростом расходов на авиационный сектор, увеличением спроса на новые самолеты и ростом проектов строительства аэропортов по всей стране. Увеличение воздушного движения и рост располагаемого дохода требуют новых самолетов, что способствует росту рынка. Крупнейший китайский производитель самолетов, Commercial Aircraft Corporation of China (COMAC), прогнозирует, что к 2040 году размер парка самолетов Китая, вероятно, достигнет 9957 единиц, что составит около 22 процентов мирового парка пассажирских самолетов, что сделает Китай крупнейшим в мире единым авиационным рынком. В отчете говорится, что в течение следующих двух десятилетий страна получит 9084 пассажирских самолета 50-местного класса или выше на сумму примерно 1,4 триллиона долларов США.

Кроме того, Управление гражданской авиации Китая (CAAC) намерено добавить еще 215 аэропортов, чтобы достичь целевого показателя в 450 к 2035 году. Китай планирует строить в среднем 14 аэропортов ежегодно до 2035 года, чтобы помочь превратить авиационную отрасль страны в стратегический актив своей страны. экономика. Строительство новых аэропортов будет способствовать созданию новых маршрутов и созданию нового парка самолетов для решения дополнительных пассажиропотоков. Такие разработки будут способствовать внедрению сложной инфраструктуры для обеспечения операционной эффективности в стране.

Обзор отрасли авиационной инфраструктуры Азиатско-Тихоокеанского региона

Одними из видных игроков на рынке авиационной инфраструктуры Азиатско-Тихоокеанского региона являются GMR Group, GVK Industries Limited, JLL Inc., AECOM Limited и Turner Construction Company. Основные игроки сосредоточены на постоянном развитии рабочей силы для своевременного завершения проектов развития инфраструктуры. Компании, занимающиеся разработкой авиационной инфраструктуры, должны работать в тесном сотрудничестве с властями аэропортов, чтобы улучшить работу аэропортов путем понимания препятствий и требований, которые могут помочь им добиться роста в течение прогнозируемого периода. Например, в мае 2022 года министерство авиации продлило срок концессионного соглашения с GMR Infrastructure Limited (GIL) на эксплуатацию международного аэропорта имени Раджива Ганди в Хайдарабаде до 2068 года. Ожидается, что такие события повысят конкурентный характер рынка в будущее.

Лидеры рынка авиационной инфраструктуры Азиатско-Тихоокеанского региона

-

GMR Group

-

GVK Industries Limited

-

JLL Inc.

-

AECOM Limited

-

Turner Construction Company

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационной инфраструктуры Азиатско-Тихоокеанского региона

Февраль 2022 г. при стоимости проекта 15,6 млрд долларов США начались строительные работы в рамках IV фазы расширения международного аэропорта Пудун SAA проект Терминал 3 — Шанхай стал крупнейшим терминалом аэропорта. Проект расширения SAA – международного аэропорта Пудун, этап IV Терминал 3 – Шанхай расположен в Китае, о его первоначальном запуске было объявлено в 2020 году, а его предполагаемое завершение запланировано на 2030 год.

Февраль 2022 г. Adani Airport Holdings, дочерняя компания Adani Group и Управления аэропортов Индии, приступила к строительству аэропорта в Нави-Мумбаи, Махараштра, Индия, за 2,3 миллиарда долларов США. Планировалось, что новый аэропорт станет одним из немногих в мире современных международных аэропортов с нуля, предлагающих услуги мирового класса. Ожидалось, что к 2030 году, когда он выйдет на полную мощность, он сможет обслуживать 60 миллионов пассажиров в год.

Отчет о рынке авиационной инфраструктуры в Азиатско-Тихоокеанском регионе – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Переговорная сила покупателей/потребителей

4.4.2 Рыночная власть поставщиков

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип аэропорта

5.1.1 Коммерческий аэропорт

5.1.2 Военный аэропорт

5.1.3 Аэропорт гражданской авиации

5.2 Тип инфраструктуры

5.2.1 Терминал

5.2.2 Диспетчерская вышка

5.2.3 Рулежная дорожка и взлетно-посадочная полоса

5.2.4 Фартук

5.2.5 Ангары

5.2.6 Другие типы инфраструктуры

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Австралия

5.3.1.6 Остальная часть Азиатско-Тихоокеанского региона

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Анализ поставщиков

6.2 Профили компании*

6.2.1 GMR Group

6.2.2 JLL Inc.

6.2.3 GVK Industries Limited

6.2.4 Turner Construction Company

6.2.5 AECOM Limited

6.2.6 Beijing Jinghang Airport Engineering Co. Ltd.

6.2.7 JALUX Inc.

6.2.8 DLF Limited

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли авиационной инфраструктуры в Азиатско-Тихоокеанском регионе

Рынок авиационной инфраструктуры Азиатско-Тихоокеанского региона охватывает последние тенденции и технологические разработки в регионе, а также спрос по типу аэропорта, типу инфраструктуры и стране. По типу аэропорта рынок сегментирован на коммерческие аэропорты, военные аэропорты и аэропорты авиации общего назначения. В зависимости от типа инфраструктуры рынок сегментирован на терминалы, диспетчерские вышки, рулежные дорожки и взлетно-посадочные полосы, перроны, ангары и другие типы инфраструктуры. В отчете также представлены размер рынка и прогнозы рынка авиационной инфраструктуры в основных странах региона. В исследовании рассматриваются планируемые инвестиции в строительство новых аэропортов, а также планы модернизации существующих аэропортов региона. Для каждого сегмента размер рынка и прогнозы представлены в стоимости (доллары США).

| Тип аэропорта | ||

| ||

| ||

|

| Тип инфраструктуры | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста Азиатско-Тихоокеанского рынка авиационной инфраструктуры составит 18,92%.

Кто являются ключевыми игроками на рынке авиационной инфраструктуры в Азиатско-Тихоокеанском регионе?

GMR Group, GVK Industries Limited, JLL Inc., AECOM Limited, Turner Construction Company — крупнейшие компании, работающие на рынке авиационной инфраструктуры Азиатско-Тихоокеанского региона.

Какие годы охватывает этот Азиатско-Тихоокеанский рынок авиационной инфраструктуры?

В отчете рассматривается исторический размер рынка авиационной инфраструктуры Азиатско-Тихоокеанского региона за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационной инфраструктуры Азиатско-Тихоокеанского региона на годы 2024, 2025, 2026, 2027 годы. 2028 и 2029 годы.

Отчет об отрасли авиационной инфраструктуры Азиатско-Тихоокеанского региона

Статистические данные о доле рынка авиационной инфраструктуры в Азиатско-Тихоокеанском регионе в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиационной инфраструктуры Азиатско-Тихоокеанского региона включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.