Размер рынка пищевых банок в Азии и Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

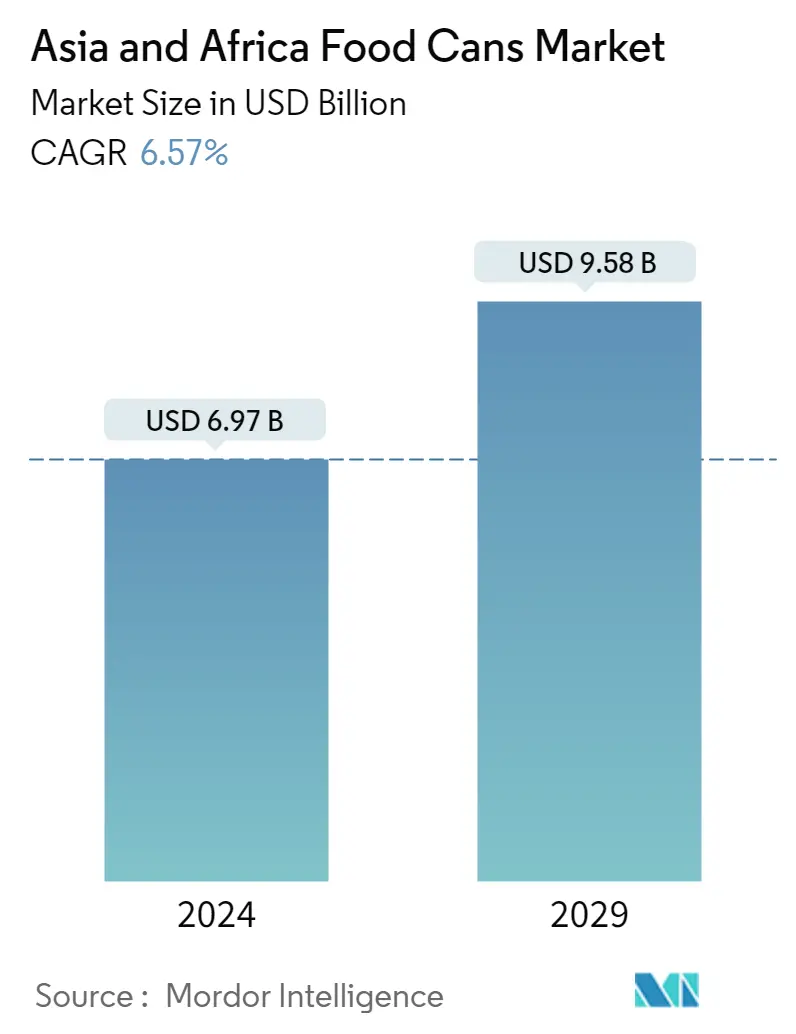

| Размер рынка (2024) | USD 6.97 миллиарда долларов США |

| Размер рынка (2029) | USD 9.58 миллиарда долларов США |

| CAGR(2024 - 2029) | 6.57 % |

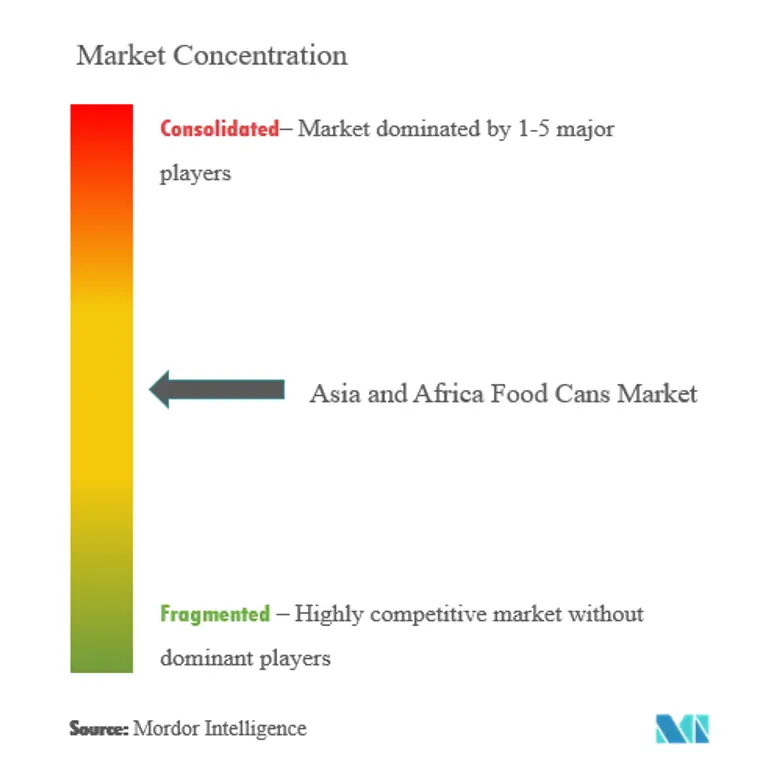

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пищевых банок в Азии и Африке

Объем рынка пищевых банок в Азии и Африке оценивается в 6,97 млрд долларов США в 2024 году и, как ожидается, достигнет 9,58 млрд долларов США к 2029 году, среднегодовой темп роста составит 6,57% в течение прогнозируемого периода (2024-2029 гг.).

COVID-19 внес множество изменений в потребление продуктов питания. Модели покупок продуктов питания и продуктов подчеркивают меняющиеся потребительские предпочтения; продукты длительного хранения и консервы заняли первое место в списке покупок. Более того, новые продукты были адаптированы к ингредиентам, повышающим иммунную систему, и питательным аспектам. Замороженные продукты среди азиатских потребителей в условиях пандемии COVID-19 продемонстрировали рост во время карантина и ужесточения экономики.

- Отличные консервирующие свойства и структурная целостность металлических банок, обеспечивающие более длительный срок хранения, привели к широкому использованию металлических банок в индустрии упаковки пищевых продуктов в Азии и Африке. Фасованные продукты и полуфабрикаты стали основным продуктом питания для многих потребителей из-за их беспокойного образа жизни и графика работы. Например, по данным Справочного бюро народонаселения, в 2019 году степень урбанизации (доля городского населения в общей численности населения) во всем мире составила около 54%.

- По данным IIED, среди азиатских стран доля мирового городского населения, проживающего в регионе, оценивалась в 53,9% в 2020 году. Кроме того, по прогнозам, Африка будет иметь самые быстрые темпы роста городов в мире, т.е. города могут стать домом для еще 950 миллионов человек.

- Металлургическая промышленность в соответствующих регионах демонстрирует чистую тенденцию к процветанию. Ожидается, что в Африке от 100 до 200 миллионов южноафриканских рандов в год будет поступать в индустрию переработки металлолома и переработки отходов в результате перехода от луженых стальных банок к алюминиевым банкам. Кроме того, по данным известного производителя банок для напитков Nampak Bevcan, отрасль может обеспечить дополнительно 2000-3000 человек источником дохода от сбора и продажи использованных банок.

- Азиатские тенденции смешиваются с ростом Юго-Восточной Азии. Многие производители из Китая и Японии расширили свое присутствие в регионе. Например, в рамках своего проекта 2020+ компания Showa Aluminium Can Corporation сосредоточилась на ускорении роста своего бизнеса в среднесрочной перспективе, ориентируясь на Юго-Восточную Азию.

- Затем, по состоянию на октябрь 2020 года, несколько крупных сталелитейных проектов, расположенных в Юго-Восточной Азии, поддерживались китайскими инвестициями. В то же время, как сообщается, Юго-Восточная Азия привлекла внимание, поскольку все больше пищевых компаний переходят от пластиковых контейнеров к большему количеству перерабатываемых банок. Ожидается, что UACJ Corporation, базирующаяся в Токио компания, к 2021 году увеличит мощности по производству алюминиевых листов на своих заводах в Юго-Восточной Азии.

Тенденции рынка пищевых банок в Азии и Африке

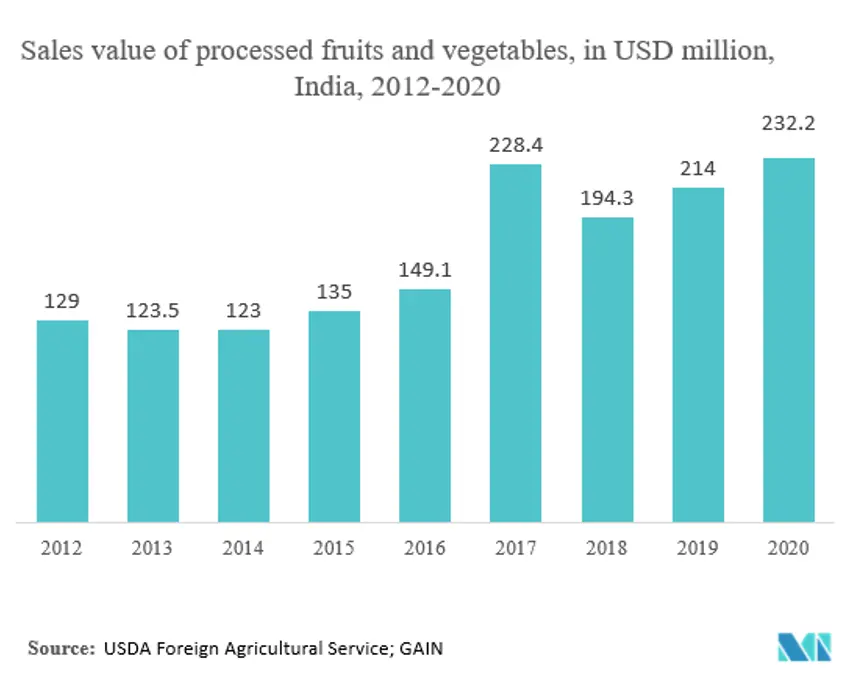

Фрукты и овощи стимулируют рост рынка

- Консервированные фрукты и овощи стоят дешевле по сравнению с замороженными или свежими альтернативами без ущерба для питательной ценности. Единственным недостатком консервированных овощей является содержание натрия, но потребители могут выбрать варианты с более низким содержанием натрия или промыть овощи.

- Согласно отчету агентства ООН, опубликованному в январе 2021 года, 1,3 миллиарда жителей Южной Азии не могут позволить себе здоровое питание. Кроме того, пандемия привела к росту цен на фрукты, овощи и молочные продукты, в результате чего консервированные фрукты и овощи стали более выгодным вариантом.

- С точки зрения производства Индия и Китай являются основными производителями овощей и фруктов. По данным Продовольственной и сельскохозяйственной организации, в 2019 году Китай произвел 588,26 миллиона тонн свежих овощей, за ним следует Индия — 132,03 миллиона тонн. Массовое производство овощей создает возможности для консервирования для увеличения сроков хранения.

- Экспорт также способствует улучшению качества экспортируемых консервированных овощей и фруктов. Например, согласно меморандуму, подписанному Китаем и Канадой, к китайским овощным консервам предъявляются особые экспортные требования.

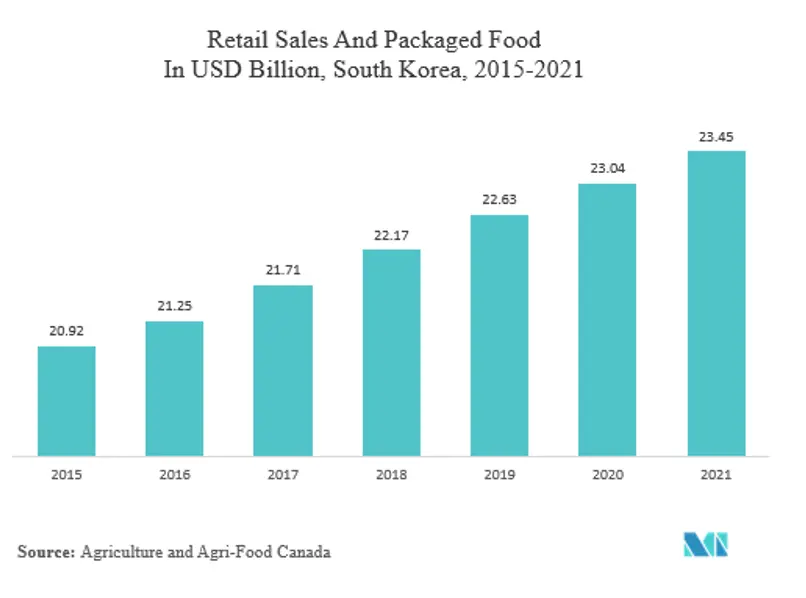

Южная Корея станет свидетелем значительных темпов роста

- \п

- В Южной Корее наблюдается рост таких товаров, как переработанное мясо, овощи и переработанные овощи. Согласно базе данных Национальной статистики Кореи (KOSIS), среднемесячные расходы на переработанное мясо на одно домохозяйство увеличились с 12 190 вон до 14 470 вон в 2020 году. \п

- Аналогичным образом, расходы на овощи и переработанные овощи увеличились с 33 580 вон в 2019 году до 41 370 вон в 2020 году. Таким образом, рост переработанного мяса и овощей в стране создает потребность в соответствующей упаковке, например, в консервных банках. \п

- Правительство прилагает усилия по сокращению производства пластиковых отходов вдвое и более чем вдвое, а уровень переработки — с 34% до 70% к 2030 году. \п

- Кроме того, в мае 2020 года правительство пересмотрело стандарты и спецификации на материалы, контактирующие с пищевыми продуктами. Пересмотр касается общих производственных стандартов и спецификаций, включая улучшенные методы и компоновку пищевой посуды, контейнеров и упаковки. \п

- Стандарты также включают разъяснения по использованию переработанных пластиковых смол. Таким образом, правительственные инициативы способствуют отказу от пластика и других материалов, таких как сталь и алюминий, что приводит к увеличению количества консервных банок в стране. \п

- Пандемия COVID-19 сыграла значительную роль в переходе на консервы, тем самым стимулируя рост рынка консервных банок. Например, согласно опросу Shinsegae, по состоянию на февраль 2020 года онлайн-продажи консервов выросли на значительные 268%, за ними следуют рис (187%), лапша быстрого приготовления (175%) и готовые блюда (168%).. \п

Обзор отрасли пищевых банок в Азии и Африке

Рынок консервных банок в Азии и Африке характеризуется умеренной конкуренцией среди ключевых игроков рынка и увеличением количества новых участников. Участники рынка продолжают уделять особое внимание исследованиям и разработкам для интеграции расширенных функций и возможностей в медиаплееры. Компании продолжают внедрять инновации и вступать в стратегические партнерства, чтобы сохранить свою долю рынка.

- Февраль 2021 г. - Ardagh Group заключила соглашение об объединении своего бизнес-сегмента металлической упаковки с Gores Holdings V, создав тем самым публичную компанию. По соглашению Gores Holdings V, компания по приобретению специального назначения, объединится с подразделением Ardagh Metal Packaging (AMP) и образует недавно созданную компанию Ardagh Metal.

Лидеры рынка пищевых банок в Азии и Африке

-

Asia Can Co. Ltd

-

kaira Can LTD

-

Toyo Seikan Group Holdings Ltd

-

ARDAGH GROUP SA

-

CPMC Holdings Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пищевых банок в Азии и Африке

- Февраль 2021 г. — Tyson Foods и Malayan Flour Mills Berhad (MFM) объявили о партнерстве, в рамках которого Tyson Foods, как ожидается, инвестирует в вертикально интегрированный птицеводческий бизнес MFM, что повысит гибкость поставок для обеих компаний.

- Ноябрь 2020 г. - Nestle объявила о расширении своего бизнеса по производству зерновых в Зимбабве. Целью компании является увеличение производства более чем на 30%.

Отчет о рынке пищевых банок в Азии и Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Высокий показатель пригодности металлических банок к вторичной переработке по сравнению с альтернативами

4.2.2 Спрос на консервы обусловлен преимуществами, связанными с ценой и удобством

4.2.3 Инновации в продуктах, ведущие к увеличению срока годности

4.3 Проблемы рынка

4.3.1 Пластик остается весьма надежной альтернативой в регионах

4.4 Возможности рынка

4.5 Привлекательность отрасли: анализ пяти сил Портера

4.5.1 Рыночная власть поставщиков

4.5.2 Переговорная сила потребителей

4.5.3 Угроза новых участников

4.5.4 Интенсивность конкурентного соперничества

4.5.5 Угроза заменителей

4.6 Анализ отраслевой цепочки поставок

4.7 Влияние COVID-19 на рынок

5. Сегментация рынка

5.1 Материал

5.1.1 Алюминиевые банки

5.1.2 Сталь/жестяные банки

5.2 Может печатать

5.2.1 2 шт.

5.2.2 3 шт.

5.3 Приложение

5.3.1 Рыба и морепродукты

5.3.2 Фрукты и овощи

5.3.3 Обработанная пища

5.3.4 Корм для домашних животных

5.3.5 Другие приложения

5.4 География

5.4.1 Азия

5.4.1.1 Китай

5.4.1.2 Индия

5.4.1.3 Южная Корея

5.4.1.4 Юго-Восточная Азия

5.4.2 Африка

5.4.2.1 Южная Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании*

6.1.1 Crown Holdings Inc.

6.1.2 ORG Packaging Co. Limited

6.1.3 Kian Joo Can Factory (Can One)

6.1.4 Silgan Holdings Inc.

6.1.5 CPMC Holdings Limited

6.1.6 Kaira Can Private Limited

6.1.7 Toyo Seikan Group Holdings Ltd

6.1.8 Ardagh Group

6.1.9 Asia Can Co. Ltd

6.1.10 Royal Cans Industries Company

6.1.11 CanSmart Group

6.1.12 MC Packaging (Pte) Ltd

6.1.13 Dongwon Systems

6.1.14 Can It

6.1.15 ООО "Взгляды"

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

8. БУДУЩЕЕ РЫНКА

Сегментация индустрии пищевых банок в Азии и Африке

Пищевая банка представляет собой контейнер для раздачи или хранения обработанных пищевых продуктов, морепродуктов, рыбы и т. д. Она состоит из тонкого металла, который становится все более популярным в связи с его растущим использованием в упаковке пищевых продуктов. Изменение образа жизни, растущие потребности в консервированных продуктах и растущая потребность в обработанных пищевых продуктах отмечают рост этого рынка. Рынок сегментирован по материалам, типам банок и применению.

| Материал | ||

| ||

|

| Может печатать | ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||

| ||||||||||

|

Часто задаваемые вопросы по исследованию рынка пищевых банок в Азии и Африке

Насколько велик рынок пищевых банок в Азии и Африке?

Ожидается, что объем рынка пищевых банок в Азии и Африке достигнет 6,97 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,57% и достигнет 9,58 млрд долларов США к 2029 году.

Каков текущий размер рынка пищевых банок в Азии и Африке?

Ожидается, что в 2024 году объем рынка пищевых банок в Азии и Африке достигнет 6,97 млрд долларов США.

Кто являются ключевыми игроками на рынке пищевых банок в Азии и Африке?

Asia Can Co. Ltd, kaira Can LTD, Toyo Seikan Group Holdings Ltd, ARDAGH GROUP SA, CPMC Holdings Limited — крупнейшие компании, работающие на рынке пищевых банок в Азии и Африке.

В какие годы охватывает рынок пищевых банок в Азии и Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка пищевых банок в Азии и Африке оценивался в 6,54 миллиарда долларов США. В отчете отражен исторический размер рынка пищевых банок в Азии и Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется Объем рынка пищевых банок в Азии и Африке на 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности пищевых банок в Азии и Африке

Статистические данные о доле, размере и темпах роста доходов на рынке пищевых банок в Азии и Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пищевых банок в Азии и Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.