| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

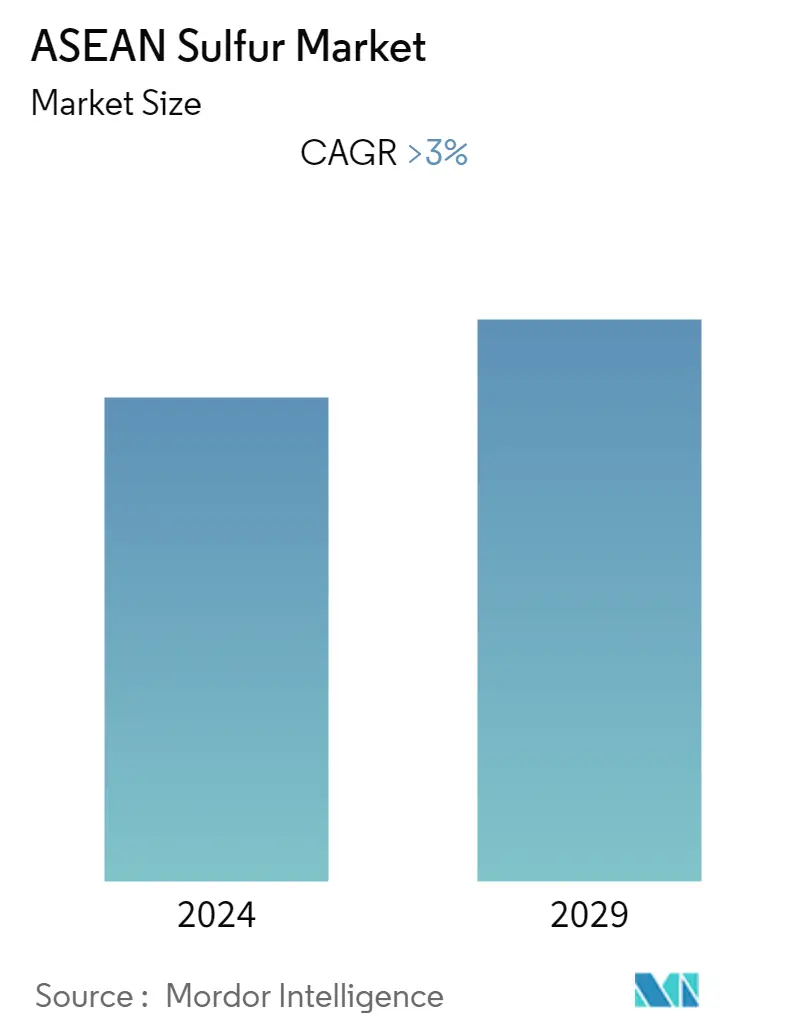

| CAGR | 3.00 % |

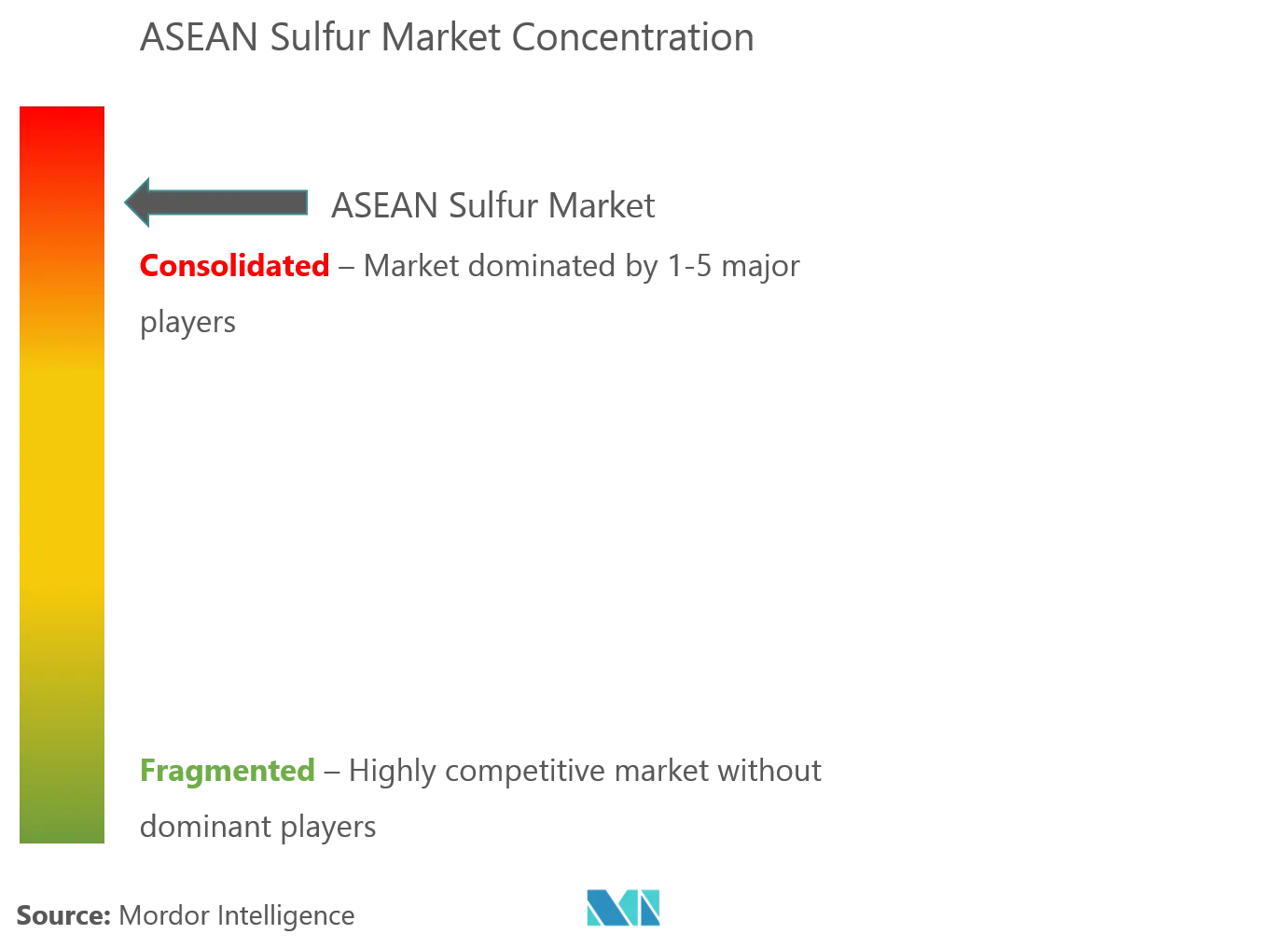

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка серы АСЕАН

Ожидается, что рынок серы в регионе АСЕАН будет расти в среднем на 3% в течение прогнозируемого периода. Основными факторами, стимулирующими изучаемый рынок, являются растущий спрос со стороны сектора производства удобрений и увеличение использования серы для вулканизации каучука. С другой стороны, строгие экологические нормы в отношении выбросов и неблагоприятные условия, возникающие из-за вспышки COVID-19, являются основными ограничениями, которые, как ожидается, будут препятствовать росту рынка.

- Ожидается, что использование серы в цементно-полимерном бетоне откроет выгодные возможности для роста рынка в будущем.

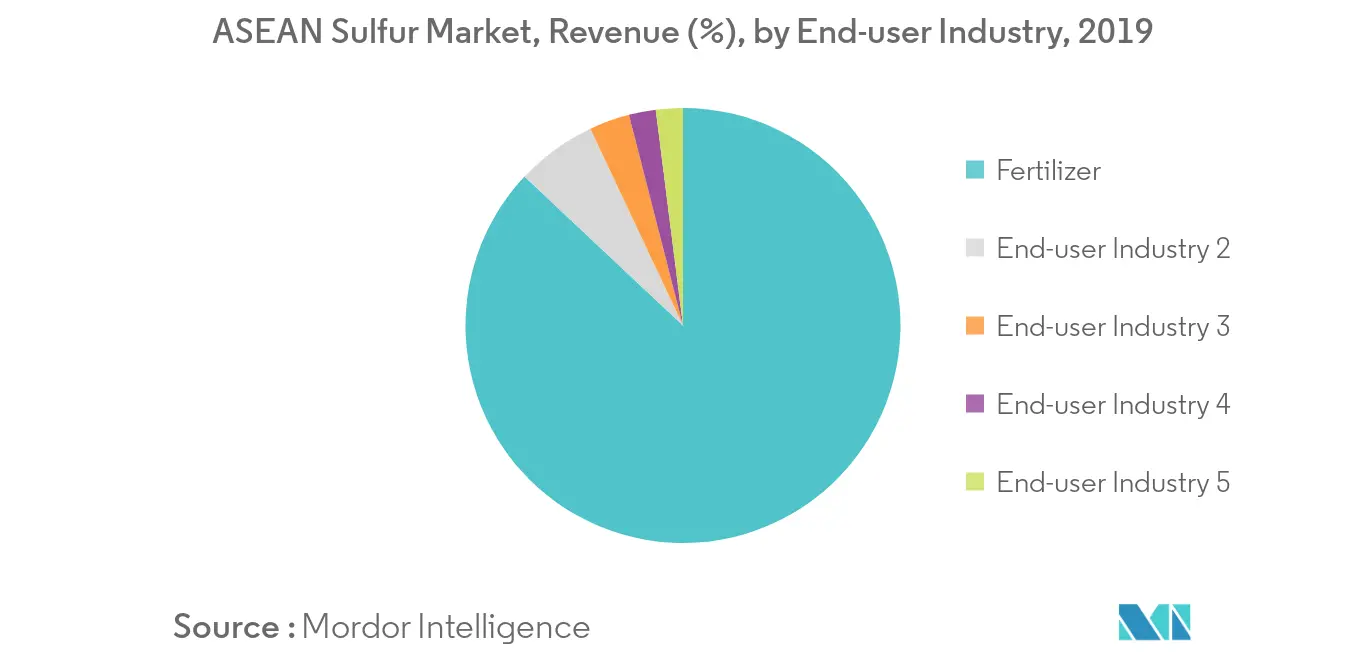

- Среди конечных потребителей наибольшую долю занимал сегмент удобрений.

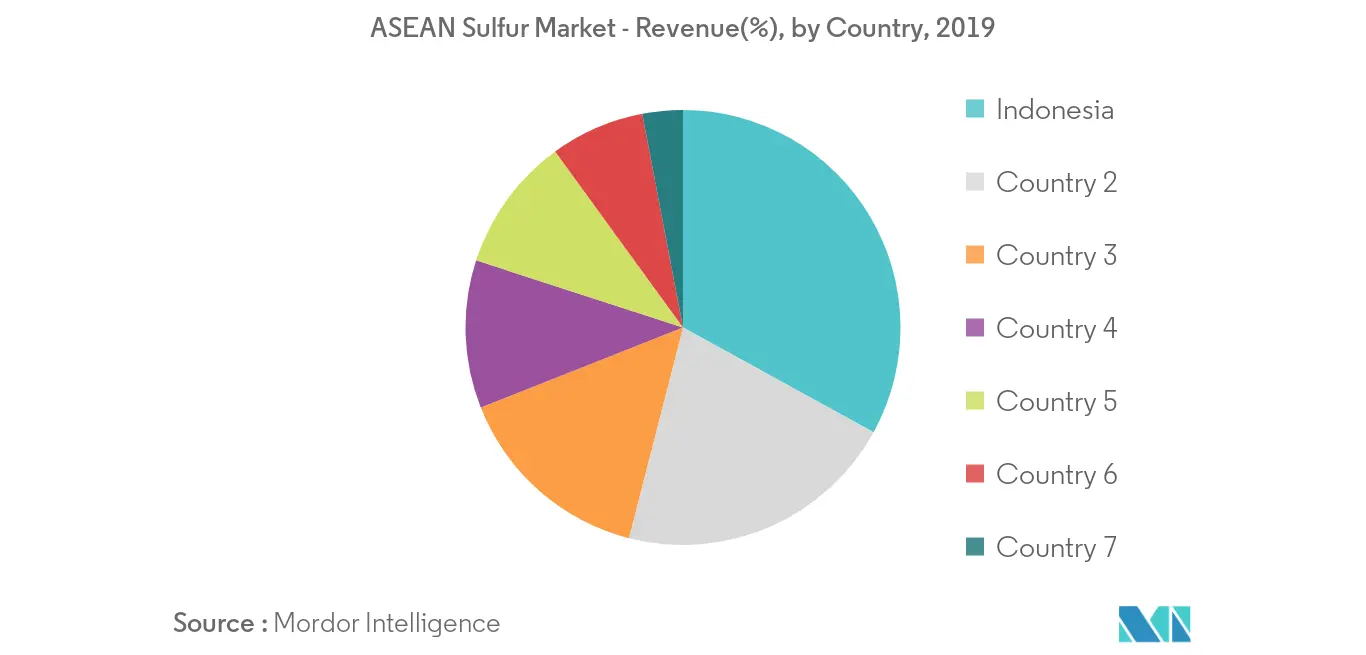

- Ожидается, что по странам Индонезия будет доминировать на рынке в течение прогнозируемого периода.

Тенденции рынка серы АСЕАН

Растущий спрос со стороны промышленности удобрений

- \п

- Сера считается четвертым макроэлементом наряду с азотом, фосфором и калием в сельском хозяйстве. \п

- Сера выполняет различные функции в растениях. Некоторые из этих основных ролей — синтез белков и образование хлорофилла. Он также необходим для синтеза масел, особенно масличных культур, и является активным компонентом метаболизма азота. \п

- Масличная пальма, каучук и сахарный тростник обеспечивают почти 95% спроса на удобрения в странах АСЕАН. Плантации, как ожидается, станут основным фактором роста спроса на удобрения в ближайшие несколько лет, а это, в свою очередь, может стимулировать мировой рынок серы для использования удобрений. \п

- Кроме того, из-за контроля выбросов за последние десять лет осаждение серы упало ниже потребности для многих сельскохозяйственных культур, широко распространенный дефицит серы привел к разработке широкого спектра серосодержащих удобрений для сельскохозяйственных культур и пастбищ. \п

- Увеличение производства рапса, используемого для производства биотоплива, привело к увеличению спроса на серные удобрения, которые используются для противодействия риску дефицита серы. \п

- Сильный рынок сои, кукурузы и сахарного тростника, которые используются для производства биотоплива, привел к увеличению спроса на сульфатные удобрения, такие как тиосульфаты аммония. \п

- ВВП Индонезии от сельского хозяйства увеличился с 3,21 млрд долларов США в четвертом квартале 2019 года до 5,05 млрд долларов США в первом квартале 2020 года. Кроме того, ожидается, что индонезийский рынок удобрений будет расти в среднем на 4% в течение прогнозируемого периода. Ожидается, что эти факторы окажут положительное влияние на рынок серы в стране. \п

- Следовательно, вышеупомянутые факторы, вероятно, повлияют на спрос на серу в регионе АСЕАН в течение прогнозируемого периода. \п

Индонезия будет доминировать на рынке

- Индонезия является крупнейшей экономикой Юго-Восточной Азии. В 2019 году в стране темпы роста ВВП составили 5%, а в 2020 году ожидается рост ВВП на уровне 5,1%.

- Индонезия является одним из крупнейших импортеров серы среди стран АСЕАН, а также на мировом уровне. Ожидается, что к 2025 году спрос на серу в Индонезии достигнет примерно 834 тысяч метрических тонн.

- Химическая промышленность, продукты питания и напитки, а также текстильная, автомобильная и электронная промышленность были объявлены правительством приоритетными отраслями промышленности. Это прежде всего увеличение их вклада в ВВП страны, до 21-26% к 2030 году.

- Индонезия является основным производителем множества сельскохозяйственных продуктов. ВВП сельского хозяйства в период с 2010 по 2018 год в среднем составил 4,92 миллиарда долларов США. Инвестиции используются для увеличения использования механизированных и автоматических сельскохозяйственных технологий, использования удобрений и агрохимикатов для расширения общих сельскохозяйственных площадей и улучшения инфраструктуры. Таким образом, продукция, имеющая отношение к сельскому хозяйству, открывает большие возможности для бизнеса в Индонезии.

- Прогнозируется, что пищевая промышленность и промышленность напитков останутся основой поддержки промышленного производства и экономического роста Индонезии. Важную роль пищевой промышленности и промышленности напитков можно увидеть по ее большому вкладу в ненефтегазовый ВВП страны.

- Индонезия – один из наиболее быстрорастущих фармацевтических рынков Азии. Фармацевтический рынок Индонезии считается крупнейшим рынком в регионах АСЕАН, его рыночная стоимость, как ожидается, к 2021 году достигнет 10,11 млрд долларов США.

- Индонезия является вторым по величине производителем натурального каучука в мире. Внутри страны это важный товар после сырого пальмового масла, кофе и какао, и он играет очень важную роль в обеспечении государственного дохода, валютных поступлений и поставщиков критически важного промышленного сырья. Следовательно, эта отрасль является еще одним крупным потребителем серы, которая используется при вулканизации каучука.

- Следовательно, вышеупомянутые факторы, вероятно, окажут положительное влияние на спрос на серу в течение прогнозируемого периода.

Обзор серной отрасли АСЕАН

Рынок серы АСЕАН консолидирован, и на долю пяти крупнейших игроков приходится основная доля рынка. Ключевыми игроками на рынке являются Royal Dutch Shell, Национальная нефтяная компания Абу-Даби, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum Chemical Corporation (SINOPEC) и PETROVIETNAM CHEMICAL AND SERVICES CORPORATION.

Лидеры рынка серы АСЕАН

-

Royal Dutch Shell

-

Abu Dhabi National Oil Company

-

Qatar Petroleum for the Sale of Petroleum Products Company Limited

-

China Petroleum & Chemical Corporation (SINOPEC)

-

PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация серной промышленности АСЕАН

Отчет о рынке серы АСЕАН включает в себя:.

| Отрасль конечных пользователей | Удобрения |

| Химическая обработка | |

| Производство металла | |

| Переработка резины | |

| Другие отрасли конечных пользователей | |

| География | Малайзия |

| Индонезия | |

| Таиланд | |

| Сингапур | |

| Филиппины | |

| Вьетнам | |

| Остальные страны АСЕАН |

Часто задаваемые вопросы по исследованию рынка серы в АСЕАН

Каков текущий размер рынка серы в АСЕАН?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке серы АСЕАН среднегодовой темп роста составит более 3%.

Кто являются ключевыми игроками на рынке серы в АСЕАН?

Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum & Chemical Corporation (SINOPEC), PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC) — основные компании, работающие на рынке серы АСЕАН.

В какие годы охватывает рынок серы АСЕАН?

В отчете рассматривается исторический размер рынка серы АСЕАН за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка серы АСЕАН на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Отчет о серной промышленности АСЕАН

Статистические данные о доле, размере и темпах роста доходов на рынке серы АСЕАН в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ серы АСЕАН включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.