Размер рынка логистики электронной коммерции АСЕАН

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

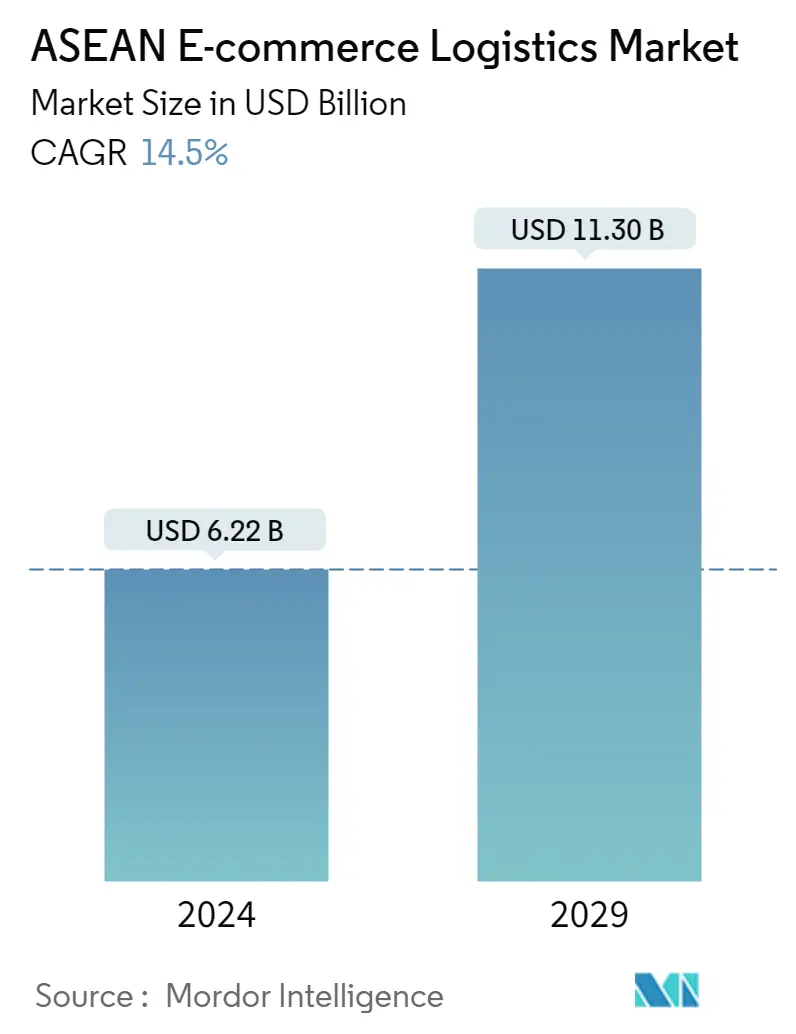

| Размер рынка (2024) | USD 6.22 миллиарда долларов США |

| Размер рынка (2029) | USD 11.30 млрд долларов США |

| CAGR(2024 - 2029) | 14.50 % |

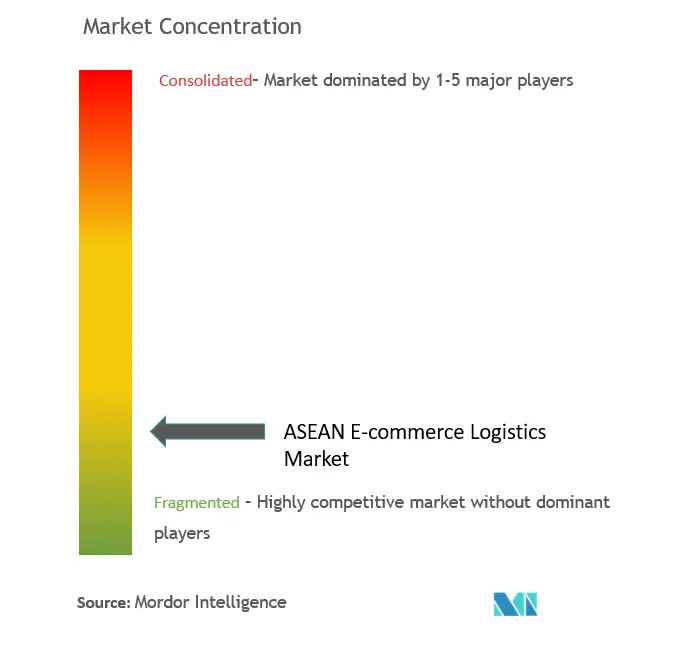

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка логистики электронной коммерции АСЕАН

Объем рынка логистики электронной коммерции АСЕАН оценивается в 6,22 млрд долларов США в 2024 году и, как ожидается, достигнет 11,30 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 14,5% в течение прогнозируемого периода (2024-2029 гг.).

Когда COVID-19 вызвал всплеск электронной коммерции по всей Юго-Восточной Азии, компании по доставке изо всех сил пытались сохранить и расширить свой успех. Стоимость интернет-торговли в Юго-Восточной Азии увеличилась с 495 миллиардов долларов США до примерно 581 миллиона долларов США. Склады обычно имели площадь 1000 кв.м. по размеру, но спрос был на многоуровневые склады площадью 10 000 или 15 000 кв.

Юго-Восточная Азия готова к быстрому росту электронной коммерции. Пять стран Юго-Восточной Азии входят в число самых быстрорастущих рынков электронной коммерции в мире, на их долю приходится половина первой десятки. Юго-Восточная Азия ранее была отстающей страной в сфере электронной коммерции, уступая в цифровом отношении Китаю и Японии. Однако почти у всех из них теперь есть мобильные устройства и, как следствие, доступ в Интернет. Уровень проникновения мобильной связи в пяти странах близок к 100%.

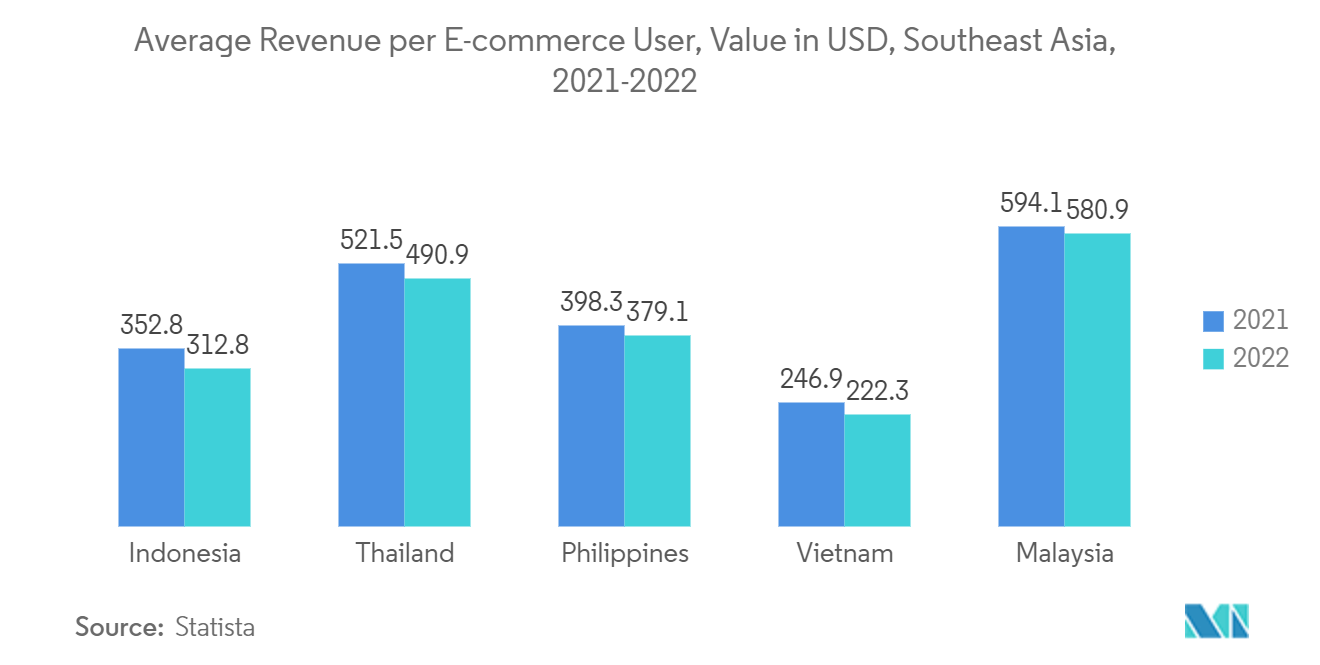

По данным отраслевых источников, население Малайзии составляет 32,8 миллиона человек. Объем продаж электронной коммерции в базовом году составил 6,3 млрд долларов США, что на 15% больше, чем в предыдущем году. Shopee — самая популярная торговая площадка, за ней следует PGMall, местная платформа, сотрудничающая с JD. Наиболее популярные торговые площадки — JD, Shopee и Lazada. Основными категориями товаров являются электроника и средства личной гигиены.

Несмотря на то, что быстрый рост электронной коммерции стимулирует развитие логистики на этом рынке, это остается проблемой для некоторых стран Юго-Восточной Азии со сложной топографией. Управление логистическими операциями является непростой задачей для предприятий электронной коммерции. По мере восстановления экономики после глобальной пандемии и повышения уровня доходов внутриазиатский рынок, как ожидается, будет расширяться, что приведет к соответствующему увеличению спроса на услуги экспресс-логистики, чему будет способствовать процветающий сектор электронной коммерции.

Тенденции рынка логистики электронной коммерции АСЕАН

Рост электронной коммерции движет рынком

Юго-Восточная Азия переживает всплеск электронной коммерции. Потребительские тенденции в регионе создают захватывающие возможности для интернет-торговцев, стремящихся к расширению благодаря массовому росту сектора цифровых платежей. Среди товарных категорий наибольшей популярностью в регионе пользуется электроника. Телевизоры, смартфоны, ноутбуки, USB-накопители, аккумуляторы и другие товары входят в число бестселлеров в этой категории.

С другой стороны, одежда, модные аксессуары, детские товары и мебель не сильно отстают на рынках Юго-Восточной Азии продажи в этих сегментах выше, чем когда-либо. Прямая трансляция для платформ электронной коммерции быстро распространяется на рынке Юго-Восточной Азии. Статистика показывает, что в Малайзии и Сингапуре количество часов прямых трансляций на платформах электронной коммерции увеличилось на 200%. Тенденция распространилась на Филиппины, где 60% брендов используют живые продажи, чтобы привлечь больше клиентов в свои магазины.

Поддержка социальной коммерции, проникновение Интернета и спрос на некоторые категории товаров способствуют росту электронной коммерции в странах АСЕАН. Онлайн-канал создал огромные возможности для отечественных ритейлеров в различных странах. Несмотря на то, что эти страны отстают в инфраструктуре и логистических услугах, спрос на продукцию через этот канал побуждает инвесторов глубже погрузиться в рынок.

Развитие инфраструктуры в Юго-Восточной Азии поддерживает рынок

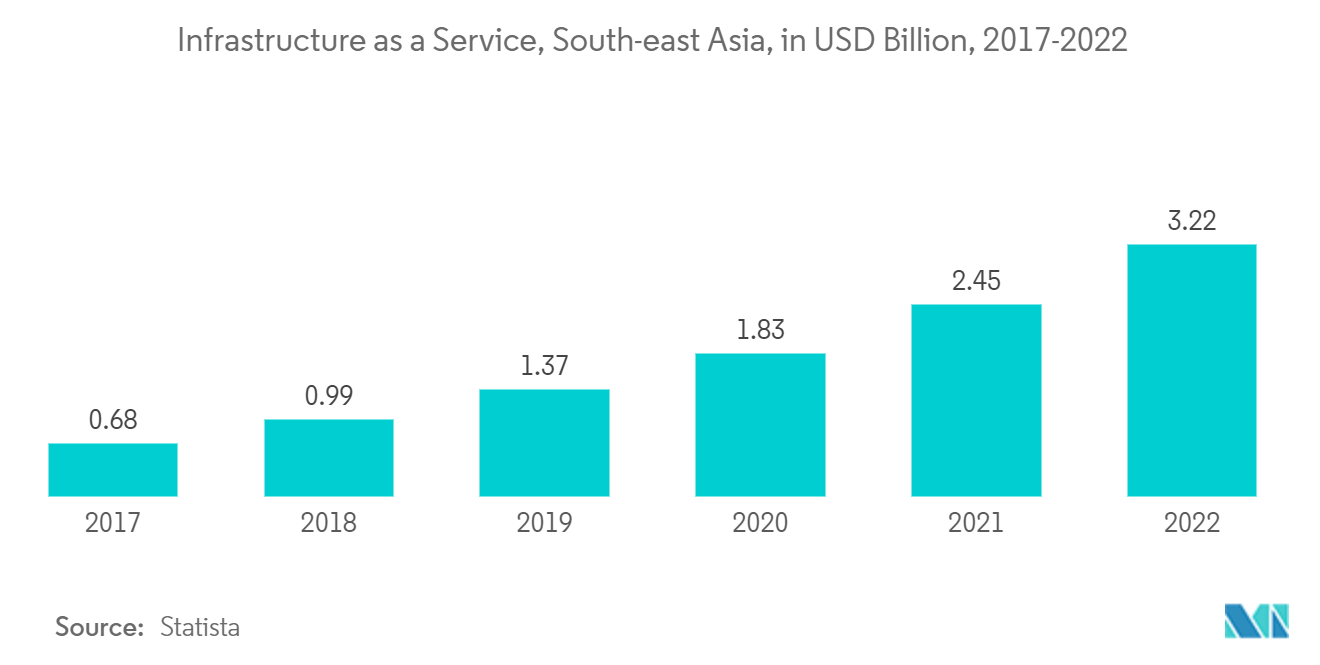

Растущий глобальный интерес к инфраструктурным потребностям Юго-Восточной Азии был волнующим и тревожным для развивающихся стран. В 2021 году Большая семерка объявила о поддержке возглавляемой США инициативы Восстановить лучший мир (B3W), а Европейский Союз представил свою инфраструктурную стратегию, получившую название Глобально соединенная Европа.

Эти инициативы направлены на устранение инфраструктурного дефицита развивающихся стран в размере 40 триллионов долларов США, но они также вызывают геополитические проблемы, поскольку представляют собой конкуренцию китайской инициативе Пояс и путь. Правительства Юго-Восточной Азии не хотят оказаться в геополитическом перекрестном огне по поводу инвестиционных решений. Помимо огромных объемов необходимого капитала, инфраструктура в развивающихся странах Юго-Восточной Азии больше страдает из-за бедности и постоянной угрозы изменения климата. Хотя инфраструктура улучшилась, требуется больше. Большинство населения не имеет доступа к электричеству, безопасной питьевой воде и безопасным дорогам.

Города с плохой планировкой и пробками на дорогах обходятся им ежедневными потерями производительности, растратой топлива и повышенным стрессом. Кроме того, Международный валютный фонд (МВФ) обнаружил, что страны тратят примерно одну треть своих расходов на инфраструктуру из-за неэффективности.

Между тем, в 2023 году в Юго-Восточной Азии наблюдался рост количества инвестиций в инфраструктурный сектор. Например, в марте 2023 года Азиатский банк инфраструктурных инвестиций (АБИИ) выделил более 120 миллионов долларов США Фонду энергетического перехода и цифровой инфраструктуры Юго-Восточной Азии (Фонд) Seraya. Эти инвестиции направлены на ускорение перехода региона к зеленой энергетике и развитию технологической инфраструктуры, что, как ожидается, также улучшит трансграничную цифровую связь в Азии. Более того, в феврале 2023 года AP Moller Group планировала инвестировать более 750 млн долларов США в различные инфраструктурные платформы в Южной и Юго-Восточной Азии. Таким образом, ожидается, что растущий инфраструктурный сектор в регионе создаст огромные возможности для поставщиков логистических услуг электронной коммерции.

Обзор логистической отрасли электронной коммерции АСЕАН

Рынок логистики электронной коммерции АСЕАН фрагментирован, поскольку спрос на логистические услуги быстро растет во всем регионе, и компании становятся все более конкурентоспособными, чтобы воспользоваться этой возможностью. В результате международные игроки делают стратегические инвестиции в создание региональной логистической сети, например, в открытие новых распределительных центров и умных складов. В число ведущих игроков входят JNE Express, LBC Express, GD Express, Kerry Express, Ninja Van и Best Express. Чтобы поддерживать конкурентоспособность затрат, компании, работающие в Интернете, предпочитают работать со сторонними курьерскими службами вместо того, чтобы нанимать собственный персонал по доставке. В результате глобальные компании активно инвестируют в возможности роста в регионе.

Лидеры рынка электронной коммерции и логистики АСЕАН

-

JNE Express

-

GD Express

-

LBC Express

-

Ninja Van

-

Kerry Express

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики электронной коммерции АСЕАН

Март 2023 г. Ninja Van Singapore (логистическая компания) представила PR-услугу для предприятий, осуществляющих перевозки с помощью Ninja Van в Сингапуре. Компания будет предоставлять некоторые услуги, включая разработку медиа-релизов, поддержку управления влиятельными лицами и т. д. Новая услуга подпадает под подразделение дополнительных услуг компании. Кроме того, инструмент PR помогает грузоотправителям повысить узнаваемость бренда, завоевать доверие и управлять репутацией бренда, тем самым достигая бизнес-целей грузоотправителей.

Октябрь 2022 г. FedEx Express расширила свое прямое коммерческое присутствие в Камбодже по мере ускорения экономического восстановления страны Юго-Восточной Азии экспорт увеличивался на 20% в год до 27 миллиардов долларов США в первой половине базового года. FedEx продолжает расширять свое присутствие и услуги на развивающихся рынках Юго-Восточной Азии, таких как Камбоджа, чтобы помочь малому и среднему бизнесу расти.

Отчет о рынке логистики электронной коммерции АСЕАН – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Метод анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ДИНАМИКА

4.1 Текущий рыночный сценарий

4.2 Динамика рынка

4.2.1 Драйверы

4.2.1.1 Растущий сектор электронной коммерции

4.2.2 Ограничения

4.2.2.1 Сложный возврат продуктов

4.2.3 Возможности

4.2.3.1 Увеличение инвестиций в цифровую инфраструктуру

4.3 Анализ цепочки создания стоимости / цепочки поставок

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

4.5 Взгляд на технологические тенденции и автоматизацию

4.6 Правительственные постановления и инициативы

4.7 Анализ цепочки поставок/цепочки создания стоимости

4.8 Взгляд на рынок электронной коммерции

4.9 В центре внимания — ключевые центры логистики электронной коммерции

4.10 Взгляд на реверсивную/возвратную логистику

4.11 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услуге

5.1.1 Транспорт

5.1.2 Складирование и управление запасами

5.1.3 Дополнительные услуги (маркировка, упаковка и т. д.)

5.2 По бизнесу

5.2.1 B2B (бизнес для бизнеса)

5.2.2 B2C (бизнес для потребителя)

5.3 По месту назначения

5.3.1 Одомашненный

5.3.2 Международный/трансграничный

5.4 По продукту

5.4.1 Мода и одежда

5.4.2 Бытовая электроника

5.4.3 Бытовая техника

5.4.4 Мебель

5.4.5 Товары для красоты и личной гигиены

5.4.6 Другие товары (игрушки, продукты питания и т. д.)

5.5 По стране

5.5.1 Сингапур

5.5.2 Таиланд

5.5.3 Вьетнам

5.5.4 Индонезия

5.5.5 Малайзия

5.5.6 Филиппины

5.5.7 Остальные страны АСЕАН

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Deutsche Post DHL Group

6.2.2 United Parcel Service

6.2.3 FedEx Corporation

6.2.4 Pos Indonesia

6.2.5 PT Jalur Nugraha Ekakurir (JNE Express)

6.2.6 PT Global Jet Express (J&T Express)

6.2.7 J&T Express

6.2.8 Flash Express

6.2.9 Best Express

6.2.10 Kerry Express

6.2.11 PT Citra Ван Титипан Килат (ТИКИ)

6.2.12 Giao Hang Nhanh

6.2.13 Ninja Van

6.2.14 LBC Express

6.2.15 GD Express Sdn Bhd*

6.3 Другие компании

7. БУДУЩЕЕ РЫНКА

8. ПРИЛОЖЕНИЕ

8.1 Макроэкономические показатели (Распределение ВВП по видам деятельности, вклад транспортной/курьерской отрасли в экономику)

8.2 Торговая статистика – статистика экспорта и импорта по продуктам и по странам происхождения/назначения

Сегментация логистической отрасли электронной коммерции АСЕАН

Логистика электронной коммерции относится к транспортным услугам, предоставляемым рынку онлайн-торговли. Полный фоновый анализ рынка логистики электронной коммерции АСЕАН, включая оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, а также возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции и влияние COVID-19 включены в отчет.

Рынок логистики электронной коммерции АСЕАН сегментирован по услугам (транспортировка). Отчет охватывает размер и статистику рынка логистики электронной коммерции АСЕАН. Рынок сегментирован по услугам (транспортировка, складирование и управление запасами, а также услугам с добавленной стоимостью (маркировка, Упаковка и т. д.)), Бизнес (B2B и B2C), Направление (внутреннее и международное/международное), Продукт (Мода и одежда, Бытовая электроника, Бытовая техника, Мебель, Товары для красоты и личной гигиены и Другие товары (Игрушки) , продукты питания и т. д.)), а также страна (Сингапур, Таиланд, Вьетнам, Индонезия, Малайзия, Филиппины и остальные страны АСЕАН). В отчете представлен размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| По услуге | ||

| ||

| ||

|

| По бизнесу | ||

| ||

|

| По месту назначения | ||

| ||

|

| По продукту | ||

| ||

| ||

| ||

| ||

| ||

|

| По стране | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка логистики электронной коммерции АСЕАН

Насколько велик рынок логистики электронной коммерции АСЕАН?

Ожидается, что объем рынка логистики электронной коммерции АСЕАН достигнет 6,22 млрд долларов США в 2024 году, а среднегодовой темп роста составит 14,5% и достигнет 11,30 млрд долларов США к 2029 году.

Каков текущий размер рынка логистики электронной коммерции АСЕАН?

Ожидается, что в 2024 году объем рынка логистики электронной коммерции АСЕАН достигнет 6,22 миллиарда долларов США.

Кто являются ключевыми игроками на рынке логистики электронной коммерции АСЕАН?

JNE Express, GD Express, LBC Express, Ninja Van, Kerry Express — основные компании, работающие на логистическом рынке электронной коммерции АСЕАН.

В какие годы охватывает рынок логистики электронной коммерции АСЕАН и каков был размер рынка в 2023 году?

В 2023 году объем рынка логистики электронной коммерции АСЕАН оценивался в 5,43 миллиарда долларов США. В отчете рассматривается исторический размер рынка логистики электронной коммерции АСЕАН за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики электронной коммерции АСЕАН на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об электронной коммерции и логистической отрасли АСЕАН

Статистические данные о доле, размере и темпах роста доходов на рынке логистики электронной коммерции АСЕАН в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики электронной коммерции АСЕАН включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.