Размер рынка логистики холодовой цепи АСЕАН

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

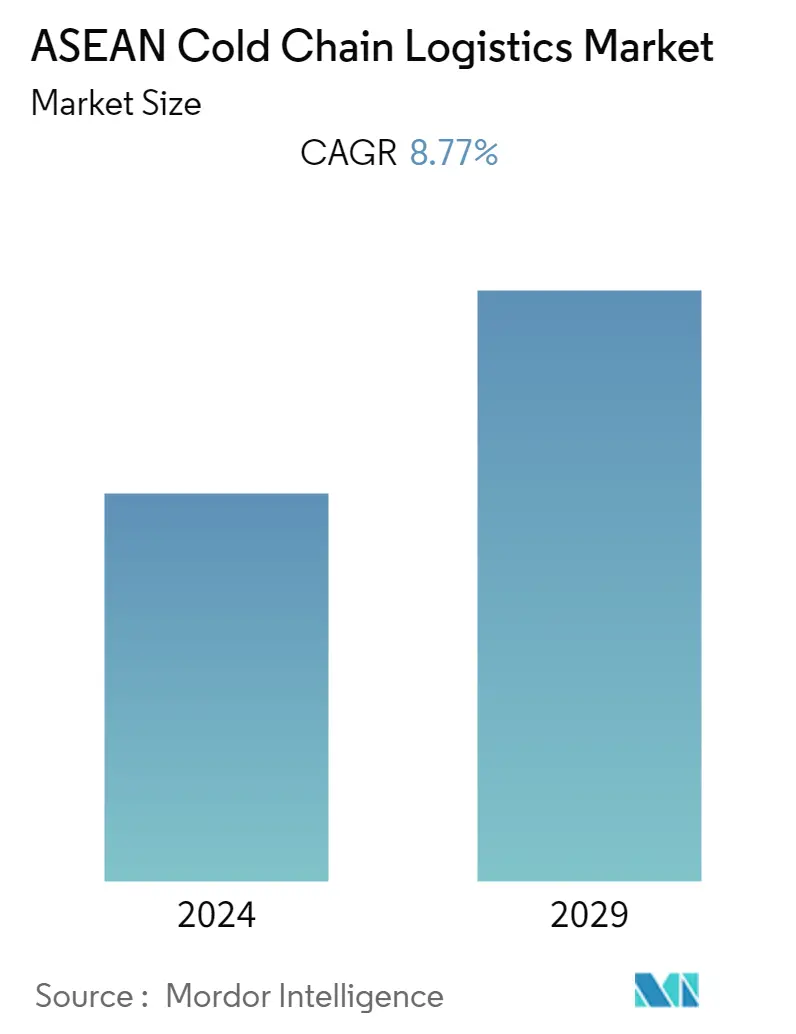

| CAGR | 8.77 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка логистики холодовой цепи АСЕАН

Объем рынка логистики холодовой цепи АСЕАН оценивается в 8,34 миллиарда долларов США в 2023 году и, как ожидается, достигнет 12,70 миллиарда долларов США к 2028 году, при этом среднегодовой темп роста составит 8,77% в течение прогнозируемого периода (2023-2028 годы).

Пандемия COVID-19, бросившая вызов экономике, перевернула сектор логистики холодовой цепи, вызвав масштабные изменения в операциях, цепочках поставок, правилах и требованиях к рабочей силе. Модернизация в секторе логистики способствовала росту рынка холодильной логистики.

- Растущее городское население и меняющееся восприятие потребителей привели к увеличению спроса на холодильное хранение и транспортировку. Рынок охлажденных/замороженных продуктов в Юго-Восточной Азии быстро растет. Распределение продуктов питания быстро смещается от традиционных рынков к супермаркетам и магазинам повседневного спроса. Охлажденную и замороженную продукцию легче приобрести, поскольку крупные дистрибьюторы предлагают доставку изотермическими грузовиками. Качество местных услуг холодовой цепи сильно различается. Пищевые продукты были повреждены из-за отсутствия охлаждения. Подсчитано, что 90% пищевых отходов в Юго-Восточной Азии образуется во время транспортировки.

- Индийский бизнес холодовой цепи все еще находится на ранней стадии развития и является одной из наиболее перспективных отраслей в сфере складирования и логистики холодовой цепи. К 2027 году Индия станет пятой по величине экономикой в мире. Инвестиции в инфраструктуру цепочки поставок Индии, вероятно, будут увеличиваться из года в год, поскольку она является давно зарекомендовавшим себя важным игроком на мировом рынке. К счастью, индийское правительство является движущим фактором в развитии индустрии холодовой цепи, поощряя участие частного сектора посредством различных программ субсидирования и стимулов. Министерство пищевой промышленности (MoFPI) инициировало программу создания инфраструктуры холодовой цепи, создания добавленной стоимости и консервации.

- Рост уровня доходов в странах АСЕАН и изменение образа жизни являются ключевыми факторами роста потребления и производства мяса в этих регионах. Индонезия и Вьетнам в основном являются движущей силой роста. Рыночная капитализация фармацевтической промышленности АСЕАН в прогнозируемые годы составит 148,3 миллиарда долларов США. Большинство лекарств чувствительны к температуре, и их необходимо транспортировать до последней мили, особенно при транспортировке вакцины против COVID.

Тенденции рынка логистики холодовой цепи АСЕАН

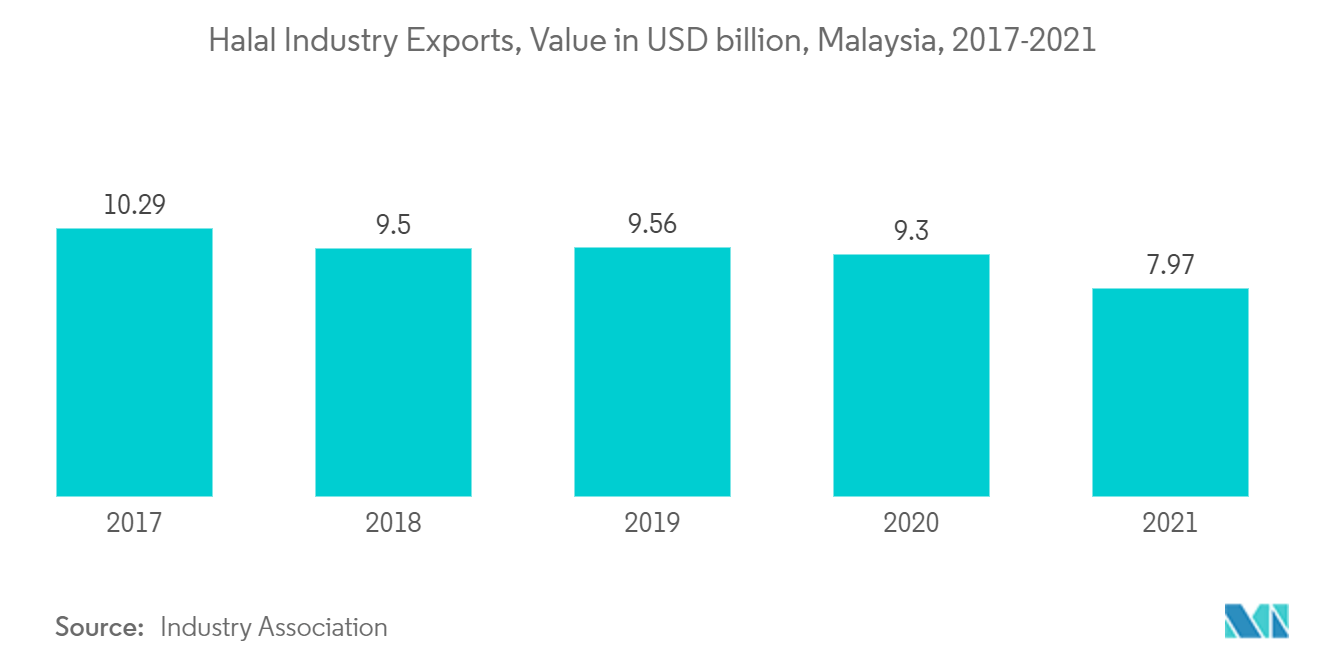

Халяльная пищевая промышленность обеспечивает успех на рынке

В последние годы мировые бренды начали фокусироваться на мусульманской экономике, чтобы извлечь выгоду из роста покупательной способности и изменения приоритетов потребительских расходов. В регионе АСЕАН проживают около 260 миллионов мусульман, большинство из которых живут в Индонезии, Малайзии, Таиланде, Филиппинах, Сингапуре, Мьянме и Брунее. Количество мероприятий и кампаний, посвященных халяльному образу жизни, проведенных по всему региону за последнее десятилетие, стимулирует интерес к исламским путешествиям, еде, моде и косметике.

SPC Group, крупная южнокорейская пищевая компания, намерена выйти в Малайзию, чтобы захватить часть мировой индустрии халяльных продуктов стоимостью 2 триллиона долларов США. В Джохоре, малазийском штате, граничащем с Сингапуром, SPC Group объявила о планах инвестировать 40 миллиардов вон (около 30 миллионов долларов США) в строительство завода, сертифицированного по принципу халяль. По данным южнокорейских СМИ, благодаря расположенным портам у предприятия будет маршрут для отправки товаров по всей Юго-Восточной Азии и на Ближний Восток.

Поскольку большая часть халяльной пищи представляет собой мясные продукты, их необходимо хранить на складах холодовой цепи, сертифицированных соответствующими правительствами по стандарту Халяль. В последнее время правительство продемонстрировало ряд мер, направленных на развитие халяльной индустрии, включая создание Специальной экономической зоны (КЭК) для этой отрасли.

Кроме того, ожидается, что сотрудничество между Национальным комитетом шариатской экономики и финансов (KNEKS) и такими компаниями, как Unilever Indonesia, будет способствовать развитию халяльной индустрии в стране. Правительство Малайзии также добивается многих успехов, чтобы стать мировым лидером на рынке халяль. Генеральный план халяльной индустрии и халяльный парк — это недавние достижения правительства. Все эти халяльные инициативы стимулируют логистику холодовой цепи в странах АСЕАН.

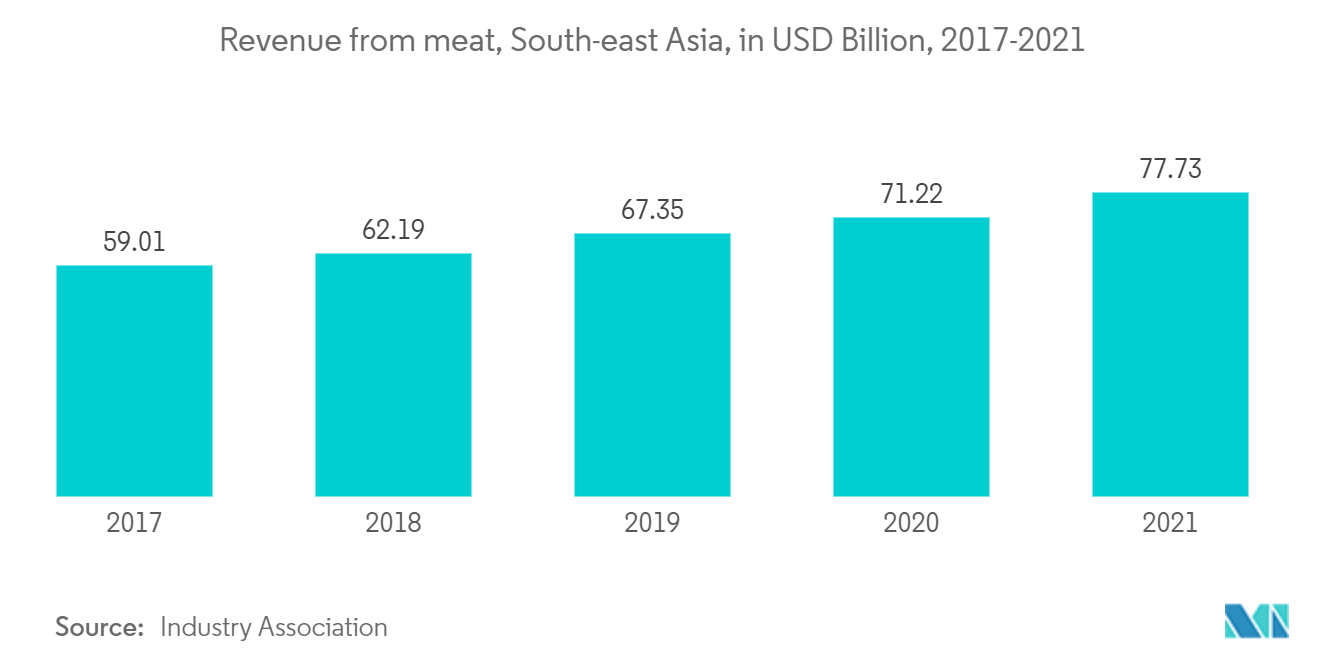

Увеличение потребления мяса стимулирует логистику холодовой цепи в странах АСЕАН

Растущее население Юго-Восточной Азии и растущие доходы, урбанизация и сектор розничной торговли способствуют росту потребления мяса и увеличению импорта кормов. Пятью ключевыми развивающимися рынками региона являются Индонезия, Малайзия, Филиппины, Таиланд и Вьетнам. В последние годы потребление мяса также увеличилось, хотя рыба и морепродукты являются крупнейшими потребляемыми и производимыми источниками мяса и частично отвечают за спрос на корма. В каждой стране Юго-Восточной Азии есть разные предпочтения в мясе, что отражается в уровне потребления и производства.

\пМалайзия имеет значительный производственный аппарат в секторе птицеводства, который имеет лучшие производственные показатели среди этих стран Юго-Восточной Азии. При ежегодном потреблении мяса птицы 50 кг на душу населения эта страна обеспечивает себя как по предложению, так и по спросу. В отчетах международных агентств прогнозируется, что к концу 2021 года производство говядины увеличится. Производство говядины в этом году вырастет до 58 миллионов тонн, что на 1% больше, чем в 2021 году. Однако потребление мяса вырастет.

\пВьетнам и Филиппины являются следующими двумя крупнейшими потребителями свинины в регионе годовое потребление свинины на душу населения составляет 25 кг и 14,9 кг соответственно. Поскольку все эти мясные продукты являются скоропортящимися и должны доставляться в магазины розничной торговли, а некоторые — в виде замороженных упакованных продуктов, в регионе АСЕАН наблюдается огромный всплеск логистики холодовой цепи. По данным Института экономических исследований АСЕАН и Восточной Азии (ERIA), Таиланд имеет общую мощность 940 000 метрических тонн как государственных, так и частных холодильных хранилищ. Во Вьетнаме частный сектор имеет мощность более 500 000 поддонов. Показатели мощностей Индонезии и Мьянмы составляют 370 200 метрических тонн и 88 148 метрических тонн соответственно, но они отражают мощности только крупных компаний.

Обзор отрасли логистики холодовой цепи АСЕАН

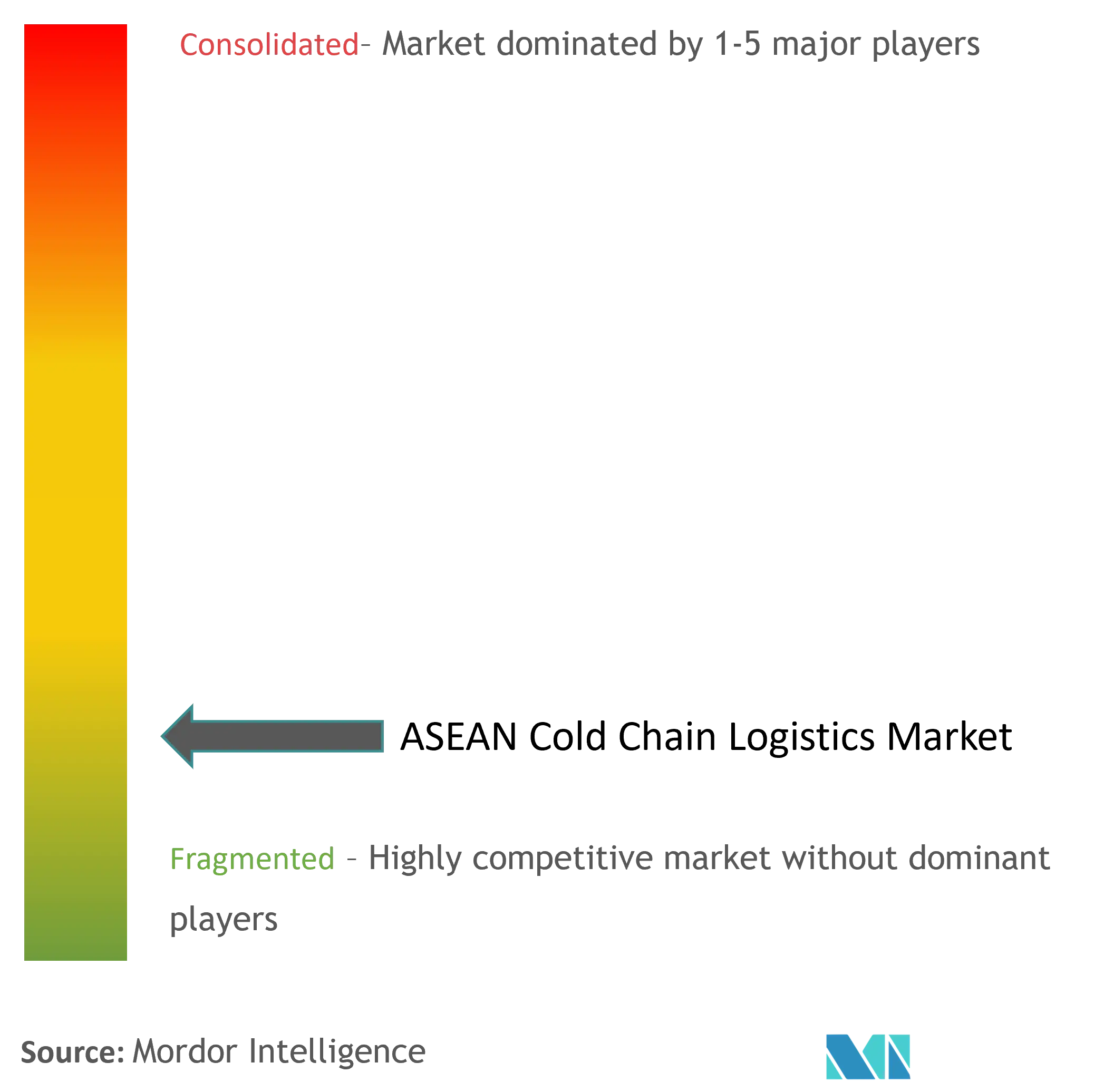

Рынок логистики холодовой цепи АСЕАН по своей природе фрагментирован и включает в себя как глобальных, так и местных игроков. Местные мелкие и средние игроки по-прежнему обслуживают рынок небольшими автопарками и складскими помещениями. В некоторых странах, например в Сингапуре, активно присутствуют глобальные игроки, такие как DHL и Nippon Express. Кроме того, глобальные игроки инвестируют в рынок и приобретают местные компании, чтобы расширить свое присутствие в регионе.

Кроме того, японские логистические компании усиливают свою деятельность в регионе АСЕАН, создавая базы наземных перевозок в странах АСЕАН для каждой страны в рамках производственной и распределительной отраслей, тем самым стимулируя построение цепочки поставок. Компании также занимаются развитием холодовой цепи и активно инвестируют в логистику, связанную с фруктами и овощами, цветами, косметикой и товарами народного потребления.

Лидеры рынка логистики холодовой цепи АСЕАН

-

Nippon Express

-

United Parcel Service of America

-

Deutsche Post DHL

-

Yamato Transport Co. Ltd

-

DSV Agility Logistics

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи АСЕАН

- Сентябрь 2022 г.: Toyota Tsusho (Таиланд), торговая фирма, связанная с Toyota Group, и DENSO Sales (Таиланд) объединили усилия для улучшения качества экосистемы холодовой цепи в Таиланде. DENSO Sales — мировой производитель и дистрибьютор автомобильных запчастей. Чтобы создать устойчивое и пригодное для жизни общество, три партнера в этом сотрудничестве работают над разработкой и продвижением тайских технологий экосистемы холодовой цепи.

- Апрель 2022 г.: В районе Большого залива Гуандун-Гонконг-Макао в Китае открыт первый международный поезд холодовой цепи между Китаем, Лаосом и Таиландом с целью создания нового глобального логистического маршрута.

Отчет о рынке логистики холодовой цепи АСЕАН – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем рынка

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Текущий рыночный сценарий

4.2 Динамика рынка

4.2.1 Драйверы

4.2.2 Ограничения

4.2.3 Возможности

4.3 Технологические тенденции и автоматизация холодильных складов

4.4 Правительственные постановления и инициативы

4.5 Обзор и комментарии к роли Японии в индустрии холодовой цепи АСЕАН

4.6 Взгляд на отраслевую цепочку создания стоимости

4.7 Привлекательность отрасли: анализ пяти сил Портера

4.7.1 Угроза новых участников

4.7.2 Переговорная сила покупателей/потребителей

4.7.3 Рыночная власть поставщиков

4.7.4 Угроза продуктов-заменителей

4.7.5 Интенсивность конкурентного соперничества

4.8 Влияние стандартов и норм выбросов на отрасль холодовой цепи

4.9 Анализ хладагентов и упаковочных материалов, используемых на холодильных складах

4.10 Взгляд на стандарты и сертификаты Халяль в Индонезии и Малайзии

4.11 Понимание условий хранения с контролируемой температурой и окружающей средой

4.12 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услуге

5.1.1 Хранилище

5.1.2 Транспорт

5.1.3 Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.)

5.2 По температуре

5.2.1 Окружающий

5.2.2 Охлажденный

5.2.3 Замороженный

5.3 По применению

5.3.1 Садоводство (свежие фрукты и овощи)

5.3.2 Молочные продукты (молоко, мороженое, сливочное масло и т. д.)

5.3.3 Мясо и рыба

5.3.4 Обработанные пищевые продукты

5.3.5 Фармацевтика, науки о жизни и химия

5.3.6 Другие приложения

5.4 По географии

5.4.1 Сингапур

5.4.2 Таиланд

5.4.3 Вьетнам

5.4.4 Индонезия

5.4.5 Малайзия

5.4.6 Филиппины

5.4.7 Остальные страны АСЕАН

6. КОНКУРЕНТНЫЙ ПЕЙЗАЖ

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Ниппон Экспресс

6.2.2 Объединенная служба посылок Америки

6.2.3 Немецкая почта DHL

6.2.4 Ямато Транспортная Компания, ООО

6.2.5 DSV Agility Logistics

6.2.6 NYK (Yusen Logitics и TASCO)

6.2.7 Тионг Нам Логистика

6.2.8 Холодильный склад Синчай

6.2.9 Джентек Склад Инк.

6.2.10 ДЖВД Логистикс

6.2.11 КОСПА

6.2.12 ПТ. Холодильное хранилище Плуит

6.2.13 ПТ. Автомобиль-холодильник

6.2.14 Хави Логистика

6.2.15 Королевский груз

6.2.16 Тай Макс Ко. Лтд.

6.2.17 МГМ Боско*

7. БУДУЩЕЕ РЫНКА

8. КЛЮЧЕВЫЕ ПОСТАВЩИКИ И ПОСТАВЩИКИ

8.1 ПРОИЗВОДИТЕЛИ СКЛАДСКОГО ОБОРУДОВАНИЯ

8.2 ПРОИЗВОДИТЕЛИ-НОСИТЕЛИ

8.3 ПОСТАВЩИКИ ТЕХНОЛОГИЙ

9. ПРИЛОЖЕНИЕ

9.1 Ежегодная статистика по холодильным складам

9.2 Данные об импорте и экспорте замороженных пищевых продуктов

9.3 Анализ нормативно-правовой базы по транспортировке и хранению пищевых продуктов в ключевых странах

9.4 Взгляд на сектор продуктов питания и напитков в Юго-Восточной Азии

Сегментация отрасли логистики холодовой цепи АСЕАН

Холодовая цепь относится к логистическим процедурам с контролируемой температурой. Полный фоновый анализ рынка логистики холодовой цепи АСЕАН, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, а также возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции. , а влияние COVID-19 включено в отчет.

Рынок логистики холодовой цепи АСЕАН сегментирован по услугам (хранение, транспортировка и услуги с добавленной стоимостью), по температуре (окружающая, охлажденная и замороженная), по применению (садоводство, молочные продукты, мясо и рыба, переработанные пищевые продукты, фармацевтика). , науки о жизни, химикаты и другие приложения) и по географии (Сингапур, Таиланд, Вьетнам, Индонезия, Малайзия, Филиппины и остальные страны АСЕАН). В отчете представлен размер рынка и прогнозы рынка логистики холодовой цепи АСЕАН в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| По услуге | ||

| ||

| ||

|

| По температуре | ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

| ||

|

| По географии | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи АСЕАН

Каков текущий размер рынка логистики холодовой цепи АСЕАН?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка логистики холодовой цепи АСЕАН составит 8,77%.

Кто являются ключевыми игроками на рынке логистики холодовой цепи АСЕАН?

Nippon Express, United Parcel Service of America, Deutsche Post DHL, Yamato Transport Co. Ltd, DSV Agility Logistics — основные компании, работающие на рынке логистики холодовой цепи АСЕАН.

Какие годы охватывает рынок логистики холодовой цепи АСЕАН?

В отчете рассматривается исторический размер рынка логистики холодовой цепи АСЕАН за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики холодовой цепи АСЕАН на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли логистики холодовой цепи АСЕАН

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи АСЕАН в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи АСЕАН включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.