Размер и доля рынка товаров красоты и личной гигиены Аргентины

Анализ рынка товаров красоты и личной гигиены Аргентины от Mordor Intelligence

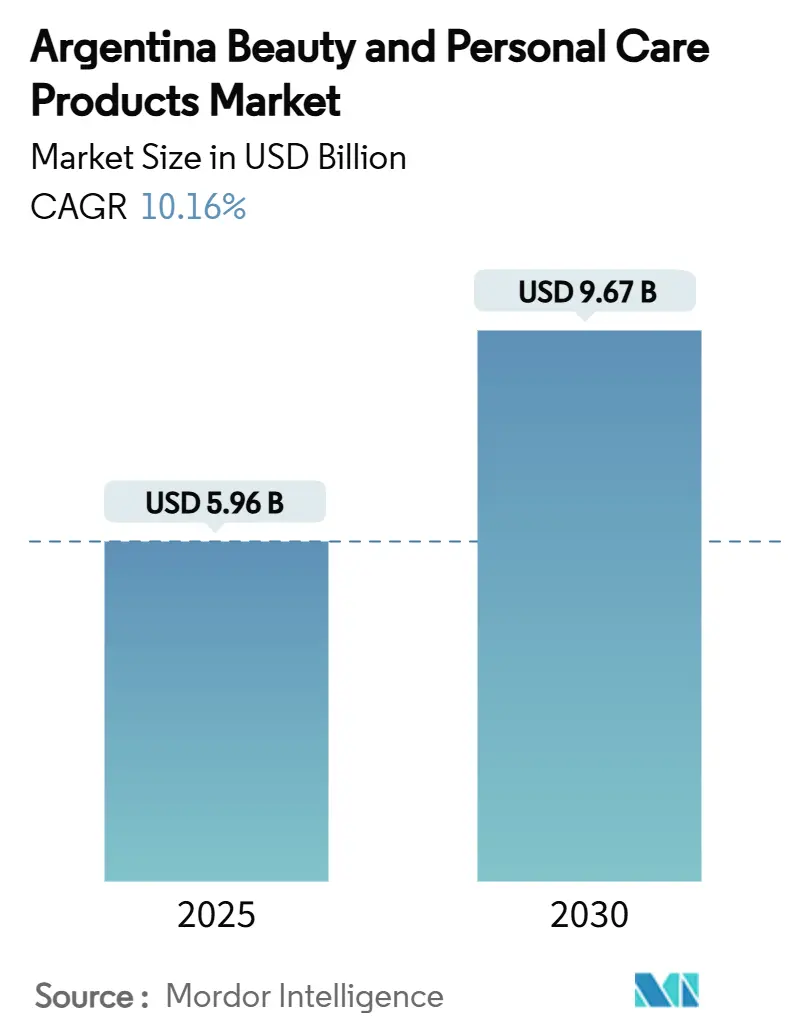

По оценкам, размер рынка товаров красоты и личной гигиены Аргентины достигнет 5,96 млрд долларов США в 2025 году и готов вырасти до 9,67 млрд долларов США к 2030 году, демонстрируя устойчивый среднегодовой темп роста 10,16%. Рост рынка обусловлен повышением осведомленности потребителей о личном уходе и гигиене, а также ростом располагаемых доходов. Растущее население среднего класса в Аргентине дополнительно стимулирует спрос на широкий спектр товаров красоты и личной гигиены, включая средства по уходу за кожей, средства по уходу за волосами, косметику и ароматы. Кроме того, спрос на премиальные и органические товары красоты набирает обороты, отражая изменение потребительских предпочтений в сторону экологически устойчивых и высококачественных предложений. Рынок также выигрывает от растущего влияния социальных сетей и платформ электронной коммерции, которые повысили доступность продукции и осведомленность о ней. Влиятельные лица в социальных сетях и кампании цифрового маркетинга играют ключевую роль в формировании решений потребителей о покупках, особенно среди молодой демографической группы. Кроме того, внедрение инновационных продуктов, таких как продукты с натуральными ингредиентами и многофункциональными преимуществами, привлекает более широкую потребительскую базу.

Ключевые выводы отчета

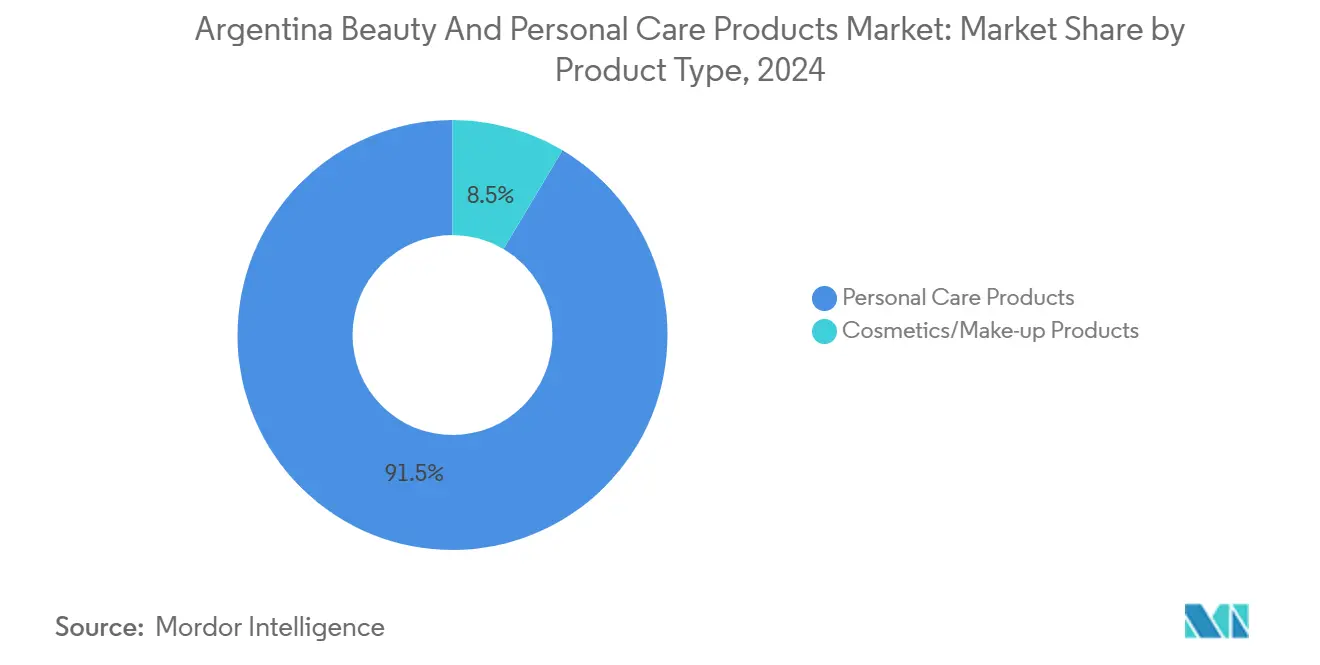

- По типу продукции товары личной гигиены лидировали с долей доходов 91,46% в 2024 году и, по прогнозам, будут расти со среднегодовым темпом роста 11,42% до 2030 года.

- По категориям массовые продукты занимали 84,23% доли рынка товаров красоты и личной гигиены Аргентины в 2024 году, в то время как премиальные продукты демонстрируют самый быстрый рост со среднегодовым темпом роста 11,88% до 2030 года.

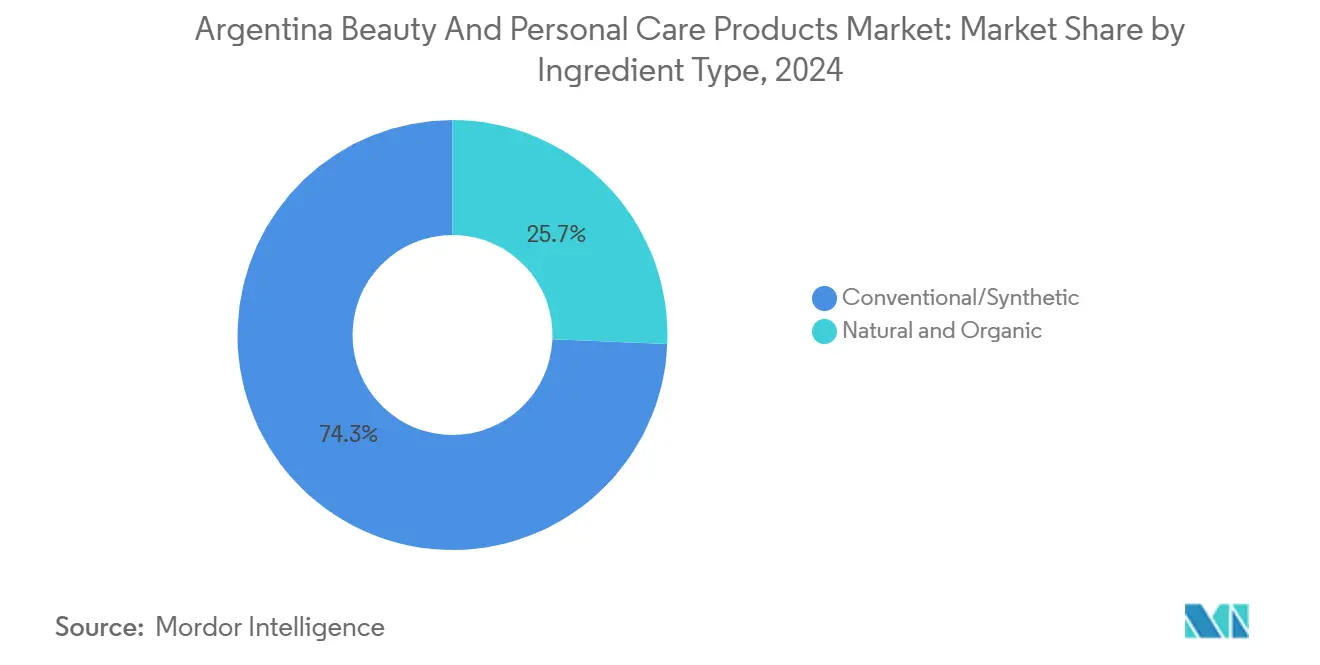

- По типу ингредиентов традиционные составы захватили 74,34% продаж 2024 года; натуральные и органические линии развиваются со среднегодовым темпом роста 12,42%.

- По каналам распределения специализированные магазины сохранили долю 32,42% в 2024 году, в то время как онлайн-торговля является самым быстрорастущим каналом со среднегодовым темпом роста 13,44%.

Тенденции и аналитика рынка товаров красоты и личной гигиены Аргентины

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Натуральные и органические средства по уходу за кожей на розничном рынке | +1.8% | Национальный, с концентрацией в Буэнос-Айресе и городских центрах | Среднесрочный период (2-4 года) |

| Рост потребительского спроса на товары личной гигиены в процедурах ухода | +2.1% | Национальный, особенно среди демографической группы среднего класса | Краткосрочный период (≤ 2 лет) |

| Растущий спрос на мужские средства по уходу | +1.4% | Национальный, с ранним внедрением в мегаполисах | Среднесрочный период (2-4 года) |

| Влияние мероприятий красоты и моды | +0.9% | Буэнос-Айрес и крупные города, распространение на региональные рынки | Краткосрочный период (≤ 2 лет) |

| Увеличение проникновения электронной коммерции | +2.3% | Национальный, с наивысшим влиянием в городских районах | Краткосрочный период (≤ 2 лет) |

| Спрос на продукты без парабенов и веганские продукты | +1.2% | Национальный, сконцентрированный среди образованных потребителей | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост потребительского спроса на товары личной гигиены в процедурах ухода

В Аргентине личный уход и эстетика глубоко укоренены в культуре. В настоящее время наблюдается заметный рост спроса на натуральные и органические продукты. Аргентинские потребители избегают агрессивных химических веществ и добавок, подталкивая рынок к экологически чистым и устойчивым решениям. По мере того как городская жизнь становится более доминирующей, усиливается аппетит к продуктам личного ухода. С ростом осведомленности об уязвимости кожи к факторам окружающей среды, таким как загрязнение и ультрафиолетовые лучи, аргентинцы склоняются к продуктам, которые предлагают защиту и восстановление. Этот растущий спрос отражается в стоимости импорта средств по уходу за кожей и декоративной косметики, которая выросла с 113,01 млн долларов США в 2021 году до 147,77 млн долларов США в 2023 году, согласно данным ITC Trade Map [1]Источник: ITC Trade Map, "Стоимость импорта косметических средств (код ТН ВЭД: 3304)", trademap.org. Бренды, резонирующие с этикой устойчивости, переживают всплеск популярности. Эта тенденция также подчеркивает более сильный фокус на экологически чистой упаковке, при этом бренды все чаще выбирают перерабатываемые, биоразлагаемые или многоразовые материалы для уменьшения своего экологического следа.

Растущий спрос на мужские средства по уходу

Растущий спрос на мужские средства по уходу является значительным драйвером роста рынка товаров красоты и личной гигиены Аргентины. Повышение осведомленности мужчин о личной гигиене и уходе, в сочетании с влиянием социальных сетей и изменяющимися социальными нормами, привело к всплеску принятия продуктов по уходу, специально разработанных для мужчин. Продукты, такие как масла для бороды, кремы для бритья, увлажняющие средства и средства для укладки волос, испытывают повышенный спрос. Кроме того, рост располагаемого дохода и расширение платформ электронной коммерции в Аргентине сделали эти продукты более доступными для более широкой аудитории. Эта тенденция дополнительно поддерживается внедрением инновационных и премиальных продуктов по уходу ключевыми игроками рынка, отвечающих эволюционирующим предпочтениям мужчин-потребителей. В результате ожидается, что сегмент мужского ухода внесет значительный вклад в рост рынка товаров красоты и личной гигиены в Аргентине в течение прогнозного периода.

Увеличение проникновения электронной коммерции

Увеличение проникновения электронной коммерции является значительным драйвером роста рынка товаров красоты и личной гигиены Аргентины. Согласно данным Международной торговой ассоциации, в начале 2024 года в Аргентине было 40,58 миллиона пользователей интернета, при этом проникновение интернета достигло 88,4%. Кроме того, в Аргентине в январе 2024 года было 31,30 миллиона пользователей социальных сетей, что составляет 68,2% от общей численности населения [2]Источник: Международная торговая ассоциация, "Состояние цифровых технологий в Аргентине в 2024 году", trade.gov. Растущая доступность интернета и широкое распространение смартфонов побудили потребителей больше полагаться на онлайн-платформы для удовлетворения своих потребностей в товарах красоты и личной гигиены. Платформы электронной коммерции предоставляют разнообразный ассортимент продуктов, конкурентные цены и удобство доставки на дом, что становится все более привлекательным для потребителей. Кроме того, такие функции, как подробные описания продуктов, отзывы клиентов и персонализированные рекомендации, улучшают опыт онлайн-покупок, способствуя росту продаж. Эта тенденция заставила компании активно инвестировать в цифровой маркетинг и стратегии электронной коммерции, дополнительно стимулируя рост рынка. Следовательно, ожидается, что канал электронной коммерции будет играть ключевую роль в формировании будущего рынка товаров красоты и личной гигиены в Аргентине.

Натуральные и органические средства по уходу за кожей на розничном рынке

Растущее предпочтение натуральных и органических средств по уходу за кожей является значительным драйвером роста рынка товаров красоты и личной гигиены Аргентины. Потребители все больше ищут продукты, изготовленные из натуральных ингредиентов, не содержащие вредных химических веществ и экологически устойчивые. Этот сдвиг обусловлен растущей осведомленностью о потенциальных побочных эффектах синтетических ингредиентов и растущей склонностью к более здоровому образу жизни. Кроме того, спрос поддерживается растущей доступностью этих продуктов через различные каналы розничной торговли, включая супермаркеты, специализированные магазины и онлайн-платформы. Тенденция дополнительно усиливается маркетинговыми кампаниями, подчеркивающими преимущества натуральных и органических составов, которые сильно резонируют с заботящимися о здоровье потребителями в Аргентине. Кроме того, рост располагаемого дохода среди населения среднего класса в Аргентине позволил потребителям больше тратить на премиальные и органические товары красоты. Влияние социальных сетей и инфлюенсеров красоты также сыграло ключевую роль в продвижении натуральных и органических средств по уходу за кожей.

Анализ влияния ограничивающих факторов

| Ограничивающий фактор | (~) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Экологические проблемы по поводу небиоразлагаемой упаковки продукции | -1.3% | Национальный, с большим влиянием в экологически сознательных городских районах | Долгосрочный период (≥ 4 лет) |

| Проникновение контрафактной продукции на рынок | -1.7% | Национальный, с концентрацией в приграничных регионах и неформальных рынках | Среднесрочный период (2-4 года) |

| Высокая зависимость от импорта | -2.1% | Национальный, затрагивающий все зависящие от импорта категории | Краткосрочный период (≤ 2 лет) |

| Высокие производственные затраты на натуральные ингредиенты | -0.8% | Национальный, особенно затрагивающий сегменты премиальных и натуральных продуктов | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Экологические проблемы по поводу небиоразлагаемой упаковки продукции

Растущие экологические проблемы, связанные с небиоразлагаемыми упаковочными материалами, действуют как ограничивающий фактор рынка. Потребители и регулирующие органы становятся все более осведомленными об экологическом воздействии, вызванном широким использованием небиоразлагаемой упаковки. Это привело к усилению контроля и давления на производителей с целью принятия устойчивых и экологически чистых альтернатив. Неправильная утилизация и накопление такой упаковки способствуют загрязнению и деградации окружающей среды, дополнительно усиливая спрос на биоразлагаемые и перерабатываемые решения. В результате компании, работающие на этом рынке, сталкиваются с проблемами в балансировании экономической эффективности с принятием устойчивых упаковочных практик, что потенциально может повлиять на их прибыльность и операционные стратегии. Растущий акцент на экологическую устойчивость заставляет производителей вводить инновации и инвестировать в исследования и разработки для создания упаковочных решений, соответствующих глобальным целям устойчивости.

Высокая зависимость от импорта

Рынок товаров красоты и личной гигиены Аргентины сталкивается с значительным вызовом из-за своей сильной зависимости от импорта. Значительная часть сырья, упаковочных компонентов и готовой продукции на этом рынке поставляется международными поставщиками. Эта зависимость подвергает рынок различным рискам, включая колебания обменных курсов, международную торговую политику и сбои в цепочках поставок. Кроме того, зависимость от импорта может привести к увеличению расходов для производителей и дистрибьюторов, которые в конечном итоге могут быть переложены на потребителей в виде более высоких цен. В 2023 году средства по уходу за волосами, духи и туалетная вода, а также средства гигиены полости рта имели импорт стоимостью 89,22 млн, 74,74 млн и 40,15 млн долларов США [3]Источник: UN Comtrade, Стоимость импорта товаров красоты и личной гигиены", comtradeplus.un.org соответственно, согласно отчету UN Comtrade. Такие факторы могут препятствовать потенциалу роста рынка, особенно в периоды экономической нестабильности или когда глобальные цепочки поставок сталкиваются с проблемами. Решение этой проблемы требует стратегических усилий по укреплению местных производственных возможностей и снижению зависимости от импортных товаров.

Сегментный анализ

По типу продукции: Товары личной гигиены доминируют, косметика инновирует

В 2024 году товары личной гигиены занимают доминирующую долю 91,46% на рынке красоты и личной гигиены Аргентины. Эти продукты настроены на рост с устойчивым среднегодовым темпом роста 11,42% до 2030 года, опережая более широкий рынок. В рамках этого ведущего сегмента средства по уходу за волосами и кожей набирают популярность, в значительной степени обусловленную специфическими для климата Аргентины потребностями. Примечательно, что сегмент ухода за лицом переживает быстрый рост в рамках ухода за кожей, поскольку потребители принимают многоэтапные процедуры, вдохновленные глобальными трендами красоты. Этот сдвиг подчеркивает повышенную осведомленность о продвинутых практиках ухода за кожей и предпочтение премиальных, индивидуально подобранных продуктов.

В Аргентине косметика переживает заметный рост, поскольку потребители все больше ищут продукты, которые улучшают их внешний вид, предлагая дополнительные преимущества, такие как увлажнение и защита от солнца. Спрос на многофункциональную косметику, включая основы с SPF и продукты для губ с увлажняющими свойствами, растет. Эта тенденция согласуется с более широким рыночным движением, где потребители отдают приоритет удобству и добавленной стоимости в своих процедурах красоты. Кроме того, средства для ванны и душа выходят за рамки своих традиционных очищающих ролей. Теперь они включают функции ароматерапии и wellness, отвечая на растущий потребительский фокус на самоуходе и целостном благополучии. Такие интеграции сигнализируют о сдвиге в потребительских предпочтениях, отдавая предпочтение продуктам, которые обеспечивают как функциональные, так и экспериментальные преимущества.

По категориям: Рост премиального сегмента опережает массовый рынок

Массовые продукты занимали значительную долю рынка 84,23%, подчеркивая социально-экономическую динамику страны и способность сектора предоставлять решения красоты, которые резонируют с разнообразной потребительской базой. Несмотря на рост покупательной способности, многие в демографии страны остаются бюджетно-сознательными, подпитывая это рыночное доминирование. Массовый рынок укрепляет свои позиции быстрой адаптацией; бренды теперь вплетают передовые ингредиенты и технологии, когда-то отличительную черту премиальных предложений, в свои собственные. Эта эволюция породила сегмент "массового престижа", обеспечивающий повышенную ценность без премиальной метки. Между тем, сектор красоты непрерывно совершенствует свои каналы продаж.

Прогнозы предсказывают, что премиальная категория в рамках рынка будет расширяться со среднегодовым темпом роста 11,88% до 2030 года. Этот всплеск обусловлен растущим потребительским аппетитом к высококачественным, инновационным и роскошным предложениям. Способствующие факторы включают увеличение располагаемых доходов, урбанизацию и выраженный наклон к премиальным брендам среди аргентинских потребителей. Кроме того, сегмент получает выгоду от инноваций в составах продуктов, упаковке и маркетинговых тактиках, которые резонируют с меняющимися вкусами аудитории. Рост премиальной категории сигнализирует о заметном сдвиге в потребительском менталитете, отдавая приоритет качеству и престижу бренда над простой стоимостью.

По типу ингредиентов: Натуральные продукты набирают популярность

В 2024 году традиционные/синтетические ингредиенты доминируют на рынке, занимая командную долю 74,34%. Их доминирование подкрепляется устоявшимися производственными инфраструктурами, ценовыми преимуществами и проверенным послужным списком эффективности в разнообразных применениях продуктов. Это господство особенно выражено в массовых продуктах, где чувствительность к цене требует экономически эффективных и масштабируемых стратегий составления. Более того, продолжающиеся инновации в технологии синтетических ингредиентов укрепляют позицию этого сектора. Достижения, такие как производные силикона, синтетические полимеры и созданные в лаборатории активные вещества, не только улучшают характеристики производительности, но и тесно соответствуют специфическим потребительским требованиям. Хотя синтетические ингредиенты обеспечивают производительность, ботанические экстракты придают отличительную маркетинговую привлекательность.

Сегмент натуральных/органических продуктов настроен на устойчивый рост, демонстрируя прогнозируемый среднегодовой темп роста 12,42% до 2030 года. Этот всплеск обусловлен повышенной потребительской осведомленностью о преимуществах натуральных и органических ингредиентов и растущим предпочтением экологически устойчивых, экологически чистых продуктов. Рост сегмента дополнительно поддерживается растущей доступностью этих продуктов через разнообразные каналы распределения, от платформ электронной коммерции до специализированных магазинов. Более того, растущий спрос на продукты с чистой маркировкой, лишенные вредных химических веществ, ускоряет сдвиг рынка в сторону натуральных и органических предложений.

По каналам распределения: Цифровая революция изменяет розничный ландшафт

В 2024 году специализированные магазины заняли заметную долю рынка 32,42%, подчеркивая их значительную роль в розничном секторе. Обслуживая разнообразные потребительские вкусы, эти магазины предлагают тщательно отобранный ассортимент, персонализированные услуги и эксклюзивные бренды. Их способность предоставлять индивидуальное покупательское путешествие закрепила их статус как предпочтительный выбор для товаров красоты и личной гигиены по всей стране. Более того, специализированные магазины используют программы лояльности клиентов и внутримагазинные акции, усиливая свою привлекательность. Физическое присутствие этих торговых точек позволяет потребителям тестировать продукты из первых рук, особенность, которая укрепляет их популярность даже на фоне растущей онлайн-конкуренции.

С другой стороны, онлайн-магазины розничной торговли быстро поднимаются как самый быстрорастущий канал распределения Аргентины, нацеливаясь на устойчивый среднегодовой темп роста 13,44% с 2025 по 2030 год. Этот всплеск электронной коммерции подпитывается более глубоким проникновением интернета, привлекательностью удобства покупок и обширным ассортиментом продуктов. Покупатели все больше тяготеют к онлайн-платформам из-за их возможностей сравнения цен, доступа к отзывам клиентов и более широкого выбора брендов. Кроме того, принятие цифровых платежных решений, регулярные рекламные предложения и бум мобильной коммерции продвигают рост онлайн-торговли в сфере красоты и личной гигиены.

Географический анализ

Региональное потребление сильно смещено в сторону Буэнос-Айреса, где проникновение премиальных продуктов опережает национальные средние показатели из-за более высокого дискреционного дохода и космополитичного воздействия. Флагманские концептуальные магазины в Палермо Сохо курируют независимые международные бренды, способствуя культуре открытий, которую провинциальные потребители отслеживают через социальные сети, тем самым расширяя разрыв в стремлениях. Вывод заключается в том, что тренды, инкубированные в столице, служат ранними индикаторами для общенациональных развертываний. Города второго уровня, такие как Кордоба и Росарио, демонстрируют повышенную чувствительность к ценам, но демонстрируют сильное принятие заявлений о чистой маркировке, предполагая, что сознание здоровья превосходит доходные скобки.

Розничная экспансия сетей супермаркетов во внутренние провинции расширяет физический охват, хотя логистические расходы сдерживают ассортимент. Следовательно, онлайн-платформы действуют как уравнители, предлагая сельским покупателям доступ к премиальным SKU, иначе недоступным локально. Вывод заключается в том, что рост электронной коммерции цементирует национальную рыночную психологию, а не фрагментированные региональные предпочтения. Патагонские и северные регионы показывают больший спрос на средства защиты от солнца с высоким SPF и увлажняющие составы, адаптированные к специфическим климатическим вызовам - интенсивности УФ на юге и влажности в субтропиках.

Бренды, интегрирующие метеорологические данные в образование о продуктах, сильно резонируют, иллюстрируя сегментацию, управляемую окружающей средой. Ограничения инфраструктуры продлевают сроки доставки, поэтому партнерства click-and-collect с местными аптеками обеспечивают гибридное решение для препятствий последней мили. Вывод: микроклиматическое таргетирование представляет нереализованный потенциал разработки продуктов, позволяя брендам командовать премиями за экологическую экспертизу.

Конкурентная среда

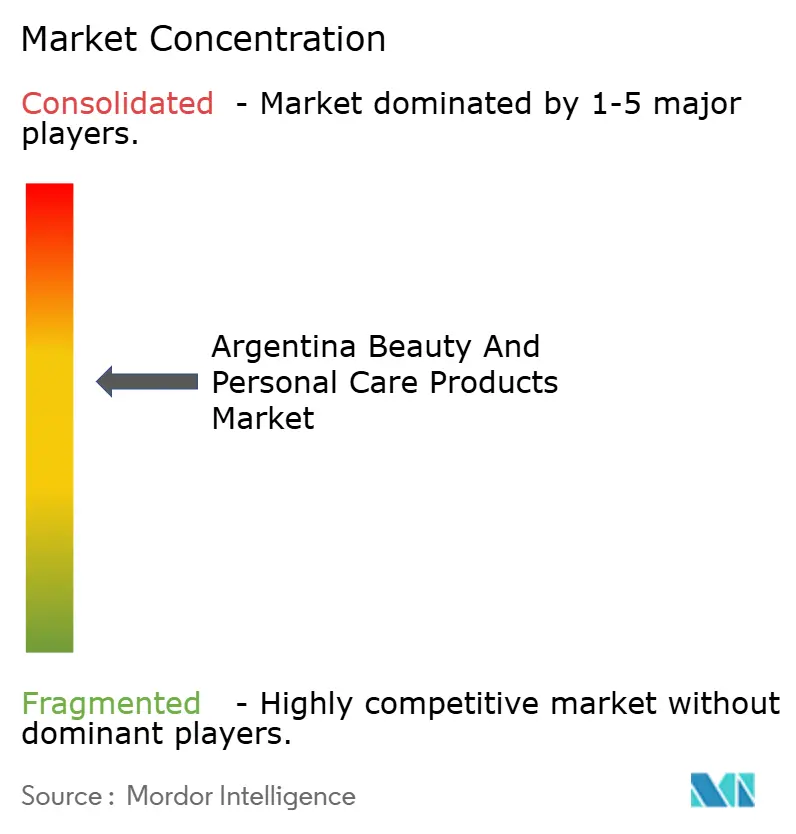

Рынок красоты и личной гигиены Аргентины демонстрирует умеренный уровень концентрации. Основные игроки, лидирующие на рынке, включают международных гигантов, таких как Unilever PLC, L'Oréal SA, The Procter & Gamble Company, Natura & Co Holding SA и Beiersdorf AG среди прочих. Эта конкурентная среда создает сбалансированную обстановку, где могут процветать как устоявшиеся многонациональные бренды, так и развивающиеся местные игроки. Структура рынка позволяет компаниям использовать свои сильные стороны, будь то через узнаваемость бренда, инновационные продуктовые предложения или локализованные стратегии, адаптированные к потребительским предпочтениям. Многонациональные корпорации часто доминируют через свои обширные сети распределения и сильный капитал бренда, в то время как местные игроки капитализируют на своем понимании региональных трендов и потребительского поведения.

Рыночная динамика поощряет конкуренцию, подталкивая компании к принятию дифференцированных стратегий позиционирования, чтобы выделиться. Устоявшиеся бренды фокусируются на сохранении своей рыночной доли путем внедрения премиальных продуктов, инвестирования в маркетинговые кампании и расширения своего присутствия через различные розничные каналы. С другой стороны, местные игроки часто подчеркивают доступность, натуральные ингредиенты и культурную релевантность для привлечения более широкой аудитории. Этот двойной подход способствует инновациям и обеспечивает потребителям доступ к разнообразному спектру продуктов, отвечающих различным потребностям и предпочтениям.

Стратегическое управление каналами играет ключевую роль в успехе компаний, работающих на этом рынке. Как многонациональные, так и местные бренды все больше используют платформы электронной коммерции, социальные сети и модели прямых продаж потребителям для эффективного охвата своих целевых аудиторий. Кроме того, партнерства с розничными торговцами и дистрибьюторами помогают улучшить доступность и видимость продуктов. По мере продолжения эволюции рынка ожидается, что взаимодействие между глобальными и местными игроками будет стимулировать рост и инновации, делая рынок красоты и личной гигиены Аргентины динамичным и конкурентным пространством.

Лидеры индустрии товаров красоты и личной гигиены Аргентины

-

Unilever PLC

-

L'Oréal SA

-

The Procter & Gamble Company

-

Natura & Co Holding SA

-

Beiersdorf AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Август 2024: Dove запустил новую линию масок для ухода за волосами, используя мощность своей инновационной технологии Bio-Protein Care. Эта передовая технология предназначена для восстановления волос как изнутри, так и снаружи волокна волос. Новый продукт дебютировал в нескольких странах, включая Аргентину.

- Июль 2024: TRESemme представил Lamellar Shine, комплексную коллекцию, предназначенную для мытья, ухода и укладки волос любой текстуры. Эта новая линия средств по уходу за волосами доступна в Великобритании, Аргентине, Мексике и Бразилии.

- Июнь 2024: Loreal представил передовые технологии, включая сложное тестирование кожи и генеративный ИИ, предназначенные для воспроизведения врожденных механизмов загара и заживления кожи. Эти инновации направлены на повышение точности и персонализации решений по уходу за кожей.

Область охвата отчета о рынке товаров красоты и личной гигиены Аргентины

Товары красоты и личной гигиены включают предметы, применяемые к внешним областям тела, включая кожу, ногти, волосы, губы и внешние половые органы, для защиты от микробов и поддержания их здоровья. Товары красоты и личной гигиены - это потребительские товары для косметических целей и личного ухода.

Рынок товаров красоты и личной гигиены Аргентины сегментирован по типу продукции, категории, типу ингредиентов и каналу распределения. На основе типа продукции рынок сегментирован на товары личной гигиены и косметику/декоративную косметику. Сегмент товаров личной гигиены далее разделен на средства по уходу за волосами, средства по уходу за кожей, средства для ванны и душа, средства по уходу за полостью рта, мужские средства по уходу, духи и ароматы, и дезодоранты и антиперспиранты. Аналогично, косметика/декоративная косметика далее разделена на косметику для лица, косметику для глаз и декоративную косметику для губ и ногтей. На основе категории рынок сегментирован на массовые и премиальные. На основе ингредиентов рынок сегментирован на натуральные и органические и традиционные/синтетические. На основе каналов распределения рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины, онлайн-каналы розничной торговли и прочие каналы распределения. Определение размера рынка было выполнено в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Товары личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | ||

| Краска для волос | ||

| Средства для укладки волос | ||

| Другие | ||

| Уход за кожей | Средства по уходу за лицом | |

| Средства по уходу за телом | ||

| Средства по уходу за губами и ногтями | ||

| Средства для ванны и душа | Гели для душа | |

| Мыло | ||

| Другие | ||

| Уход за полостью рта | Зубная щетка | |

| Зубная паста | ||

| Ополаскиватели и растворы для полоскания | ||

| Другие | ||

| Мужские средства по уходу | ||

| Дезодоранты и антиперспиранты | ||

| Духи и ароматы | ||

| Косметика/Декоративная косметика | Косметика для лица | |

| Косметика для глаз | ||

| Декоративная косметика для губ и ногтей | ||

| Премиальные продукты |

| Массовые продукты |

| Натуральные и органические |

| Традиционные/Синтетические |

| Специализированные магазины |

| Супермаркеты/Гипермаркеты |

| Онлайн-магазины розничной торговли |

| Прочие каналы |

| По типу продукции | Товары личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | |||

| Краска для волос | |||

| Средства для укладки волос | |||

| Другие | |||

| Уход за кожей | Средства по уходу за лицом | ||

| Средства по уходу за телом | |||

| Средства по уходу за губами и ногтями | |||

| Средства для ванны и душа | Гели для душа | ||

| Мыло | |||

| Другие | |||

| Уход за полостью рта | Зубная щетка | ||

| Зубная паста | |||

| Ополаскиватели и растворы для полоскания | |||

| Другие | |||

| Мужские средства по уходу | |||

| Дезодоранты и антиперспиранты | |||

| Духи и ароматы | |||

| Косметика/Декоративная косметика | Косметика для лица | ||

| Косметика для глаз | |||

| Декоративная косметика для губ и ногтей | |||

| По категориям | Премиальные продукты | ||

| Массовые продукты | |||

| По типу ингредиентов | Натуральные и органические | ||

| Традиционные/Синтетические | |||

| По каналам распределения | Специализированные магазины | ||

| Супермаркеты/Гипермаркеты | |||

| Онлайн-магазины розничной торговли | |||

| Прочие каналы | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка товаров красоты и личной гигиены Аргентины?

Рынок оценивается в 5,96 млрд долларов США в 2025 году и, по прогнозам, вырастет до 9,67 млрд долларов США к 2030 году.

Какая категория продукции лидирует в национальных продажах?

Товары личной гигиены являются самой крупной категорией, составляя 91,46% доходов 2024 года и продолжая демонстрировать среднегодовой темп роста 11,42%.

Как быстро расширяется онлайн-торговля товарами красоты в Аргентине?

Онлайн-торговля является самым быстрорастущим каналом, демонстрируя среднегодовой темп роста 13,44% по мере улучшения логистики, проникновения мобильных устройств и принятия финтеха.

Почему натуральные и органические продукты завоевывают долю?

Потребительский интерес к устойчивости, регулятивные запреты на микропластик и биоразнообразие Аргентины продвигают натуральные и органические линии со среднегодовым темпом роста 12,42%.

Последнее обновление страницы: