| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

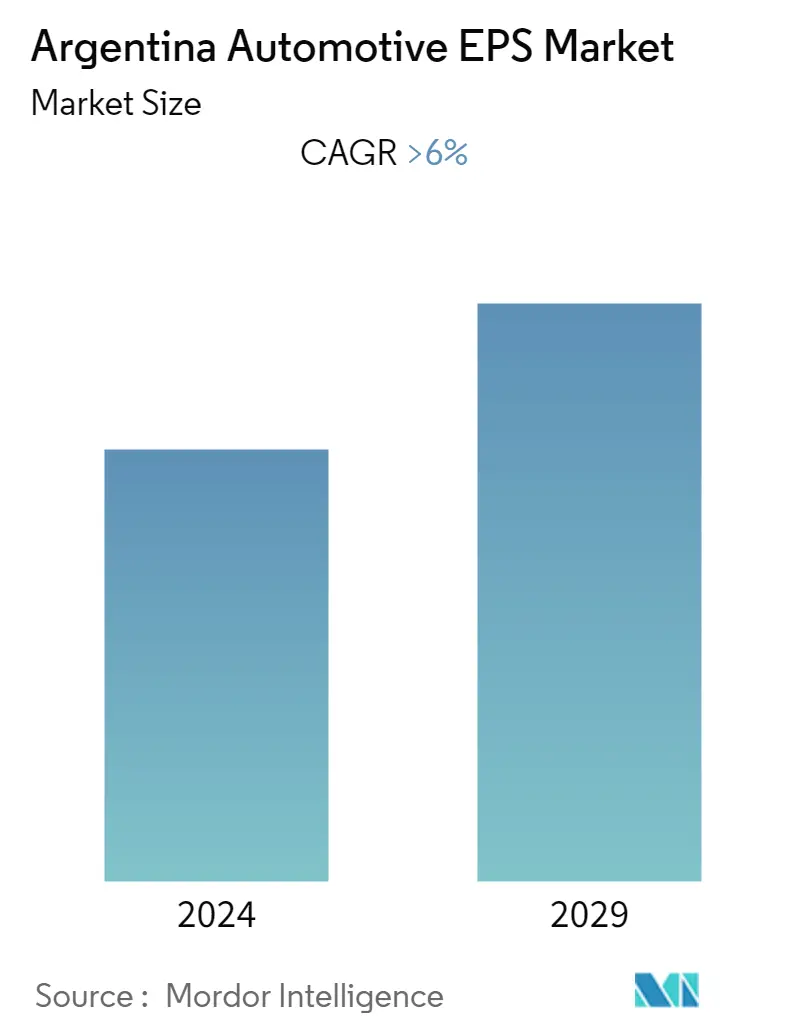

| CAGR | 6.00 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильного EPS в Аргентине

Прогнозируется, что европейский рынок автомобильного электроусилителя рулевого управления (EPS) будет расти в среднем на 6% в течение прогнозируемого периода.

- Интеграция многочисленных датчиков рулевого управления в электроусилитель руля (EPS) помогает обеспечить водителю дополнительные преимущества в области безопасности. Более того, принятие строгих норм экономии топлива, а также инициативы по безопасности со стороны правительств и международных ассоциаций считаются важными факторами роста и развития передовых систем рулевого управления.

- Системы рулевого управления с электроусилителем более экономичны по сравнению с другими альтернативами, что связано с отсутствием гидравлических или ручных насосов с ременным приводом, которые работают постоянно, независимо от того, требуется помощь или нет. EPS обеспечивает экономию топлива до 0,4 л на каждые 100 км, а также сокращение выбросов CO2 до 7 г/км.

- Крупные автопроизводители имеют свои собственные системы рулевого управления с электроусилителем, такие как адаптивный усилитель рулевого управления Ford. Адаптивные системы рулевого управления Ford используют привод с точным управлением прямо внутри рулевого колеса, не внося никаких изменений в традиционную систему рулевого управления. Адаптивное рулевое управление делает автомобиль более маневренным и легким в поворотах.

- Большие коммерческие транспортные средства, такие как автобусы и грузовые автомобили, отличаются от легковых автомобилей, поскольку для обеспечения помощи в рулевом управлении большие транспортные средства требуют более высокого крутящего момента, кроме того, из-за всего вышеперечисленного они имеют гораздо больший пробег, более тяжелые нагрузки и более постоянное использование, чем легковые автомобили. Причины, по которым EPS является столь необходимым решением для коммерческого транспорта.

Тенденции рынка автомобильного EPS в Аргентине

Ожидается, что рынок датчиков будет расти быстрыми темпами

Основное отличие традиционного гидроусилителя рулевого управления от электроусилителя рулевого управления заключается в гидравлических частях системы, таких как шланги, ремни и насосы, которые в системах EPS заменены цифровыми датчиками и двигателями. Датчики являются одними из наиболее важных частей системы EPS, в основном это датчик крутящего момента, который собирает данные о прямом рулевом управлении и сопротивлении дороги и передает крутящий момент в модуль EPS. Датчики выдают цифровой сигнал прямоугольной формы, частота которого зависит от скорости вращения колеса. Сигнал низкий, когда колесо удерживается прямо, и усиливается при повороте колеса от центра. Некоторые из последних достижений датчиков EPS:.

В 2018 году Hella продемонстрировала свои решения в области рулевого управления и торможения, продемонстрировав датчик угла поворота рулевого колеса Torque and Angle Sensor (TAS). Эти датчики основаны на технологии бесконтактного индуктивного датчика положения (CIPOSA), которая точно измеряет крутящий момент и угол поворота рулевого колеса.

А в 2019 году Infineon Technologies AG выпустила линейный датчик Холла. XENSIV TLE4999I3 обеспечивает высочайший уровень функциональной безопасности (ASIL D). К ним относятся различные функции, такие как электрические системы рулевого управления, электрические системы управления дроссельной заслонкой и педали.

Более того, строгость правительственных постановлений в отношении инициатив по топливной эффективности и безопасности является важным фактором роста и развития передовых систем рулевого управления, в которых комплексно используются датчики рулевого управления.

Правительственные инициативы и растущее внимание к более безопасным автомобильным системам стимулируют рынок

В среднем по всему миру ежегодно в дорожно-транспортных происшествиях погибает около 1,24 миллиона человек, половина из которых являются уязвимыми участниками дорожного движения, такими как пешеходы и мотоциклисты, а другая половина погибает в результате боковых столкновений. По данным Всемирной организации здравоохранения (ВОЗ), 80% продаваемых в мире автомобилей не соответствуют основным стандартам безопасности. Только 40 стран приняли полный набор из семи важнейших правил безопасности автомобилей.

\пЗначительный рост числа несчастных случаев также побудил конечных пользователей принять более совершенные системы безопасности. Совершенствование конструкции дорог и автомобилей привело к постепенному снижению уровня травматизма и смертности во всех странах первого мира. Однако в некоторых развивающихся странах уровень аварийности по-прежнему выше, и правительства сосредотачивают внимание на внедрении строгих норм безопасности и поддержке внедрения различных подсистем в транспортных средствах.

\пРуководствуясь этими факторами, производители автомобилей внедряют в транспортные средства несколько систем, повышающих безопасность. Расширенные функции безопасности и защиты больше не ограничиваются автомобилями премиум-класса. Потребителей теперь больше беспокоят системы и технологии безопасности, и поэтому они больше заинтересованы в выборе транспортных средств, оснащенных более совершенными системами безопасности.

\п

- \п

- Например, Infiniti Q50 оснащен системой прямого адаптивного рулевого управления, в которой задействованы датчики в автомобиле, которые постоянно контролируют положение рулевого колеса. Кроме того, в систему EPS интегрированы датчики крутящего момента. Датчики крутящего момента измеряют усилие, прилагаемое водителем для управления автомобилем. \п

Обзор автомобильной отрасли EPS в Аргентине

Рынок автомобильных датчиков рулевого управления в Аргентине умеренно консолидирован. В число известных компаний на рынке автомобильных датчиков рулевого управления входят Robert Bosch GmbH, Continental AG и TE Connectivity. Компании, вступающие в партнерство и сотрудничество, занимают основную долю рынка и имеют преимущество перед конкурентами.

- В 2019 году компания NSK Ltd., которая была лидером в области электроусилителя рулевого управления, и Volkswagen AG заключили официальное соглашение о сотрудничестве, руководящие подразделения обеих компаний договорились о сотрудничестве в целях развития.

Лидеры рынка автомобильного EPS в Аргентине

-

Robert Bosch GmbH

-

NSK Ltd.

-

ZF Friedrichshafen AG

-

JTEKT Corporation

-

Nexteer Automotive Group Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация автомобильной промышленности EPS в Аргентине

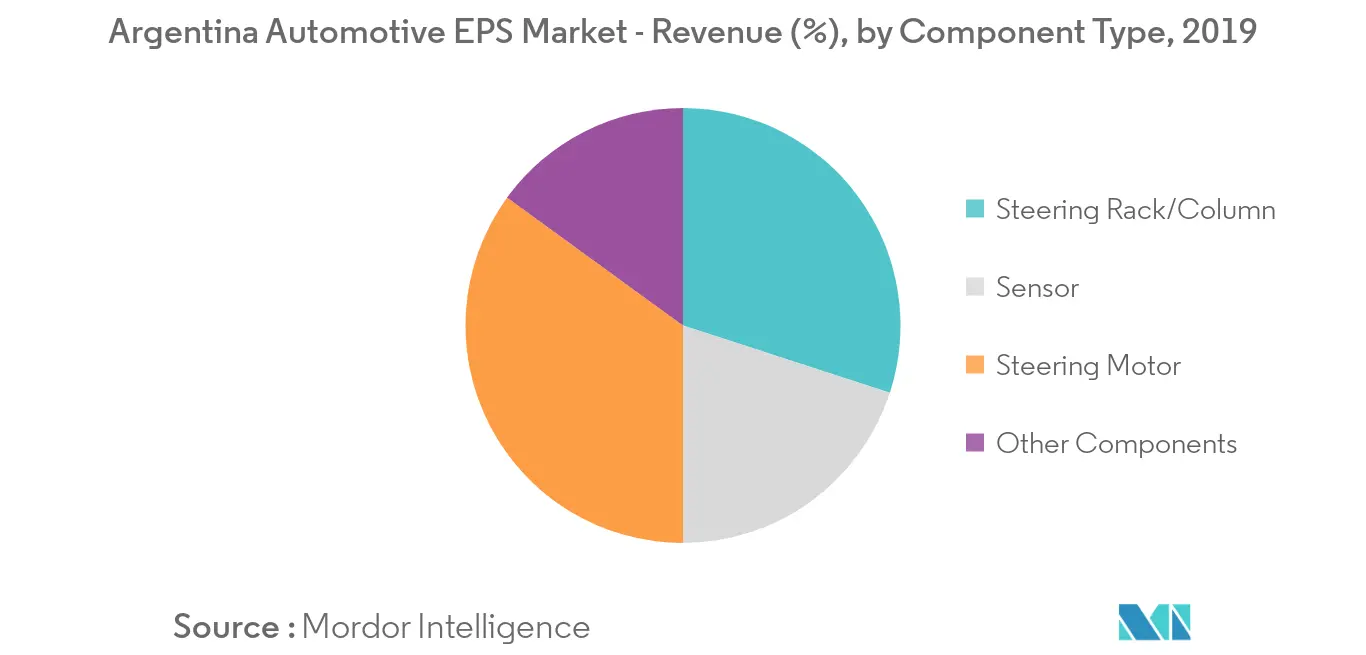

Рынок автомобильного EPS в Аргентине охватывает последние тенденции, технологические разработки и рыночный спрос по типу, типу компонента, типу транспортного средства, стране и доле рынка основных компаний-производителей автомобильного EPS по всей Аргентине.

| По типу | Тип столбца, |

| Тип шестерни | |

| Тип двойной шестерни | |

| По типу компонента | Рулевая рейка/колонка |

| Датчик | |

| Рулевой двигатель | |

| Другие компоненты | |

| По типу автомобиля | Легковые автомобили |

| Коммерческий транспорт |

Часто задаваемые вопросы по исследованию рынка автомобильного EPS в Аргентине

Каков текущий размер рынка автомобильного EPS в Аргентине?

По прогнозам, среднегодовой темп роста рынка автомобильного EPS в Аргентине составит более 6% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке автомобильного EPS в Аргентине?

Robert Bosch GmbH, NSK Ltd., ZF Friedrichshafen AG, JTEKT Corporation, Nexteer Automotive Group Ltd — основные компании, работающие на рынке автомобильного EPS в Аргентине.

Какие годы охватывает рынок Автомобильный EPS в Аргентине?

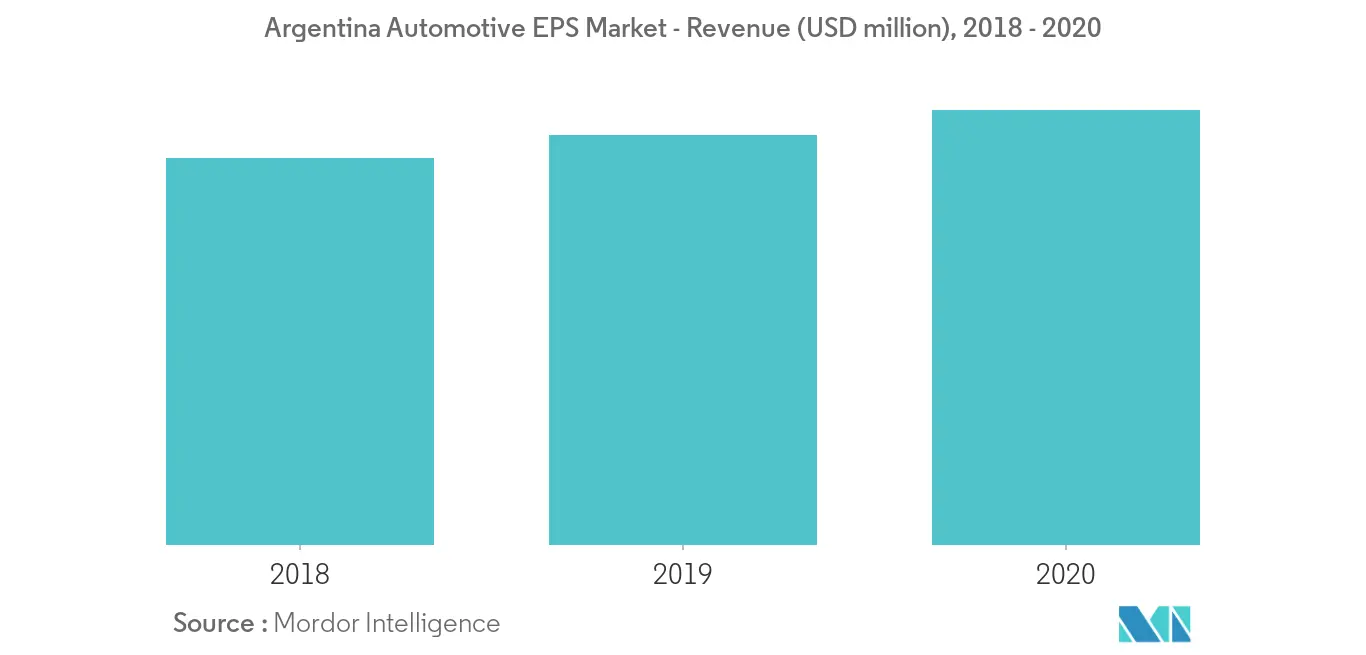

В отчете рассматривается исторический размер рынка автомобильного EPS в Аргентине за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автомобильного EPS в Аргентине на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Отчет об отрасли автомобильного EPS в Аргентине

Статистические данные о доле рынка автомобильного EPS в Аргентине в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ EPS в автомобильной промышленности Аргентины включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_MAjor_player.webp)

_CL.webp)