Анализ рынка одежды

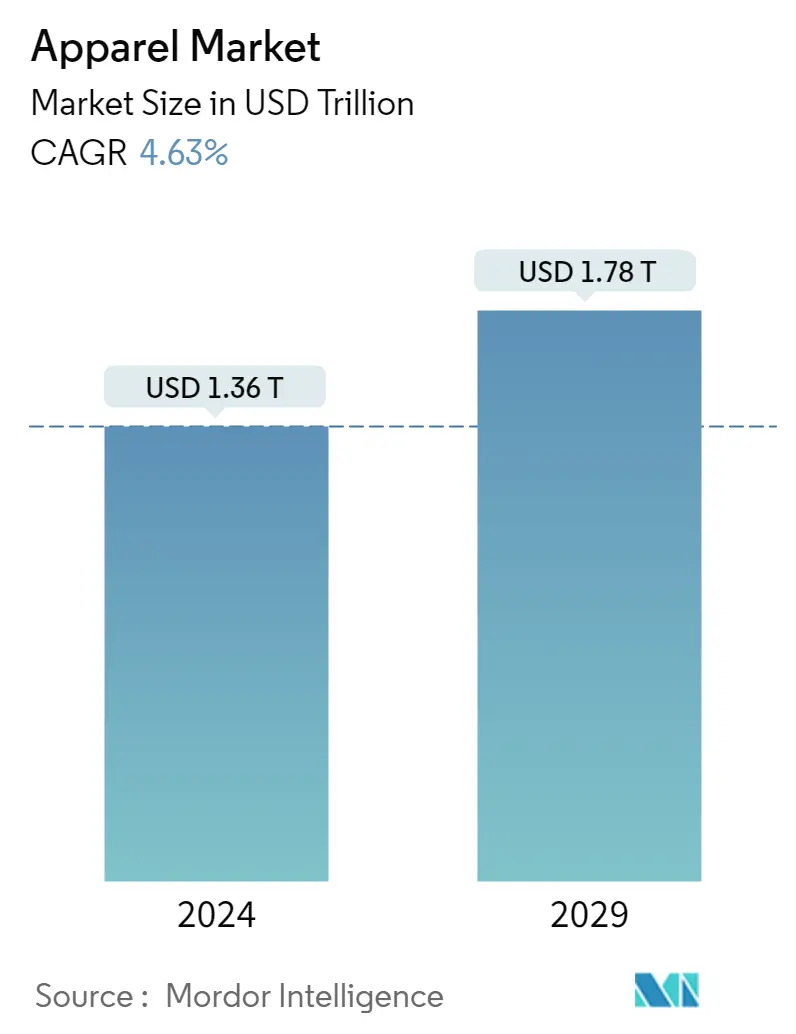

Объем рынка одежды оценивается в 1,36 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,78 триллиона долларов США к 2029 году, среднегодовой темп роста составит 4,63% в течение прогнозируемого периода (2024-2029 годы).

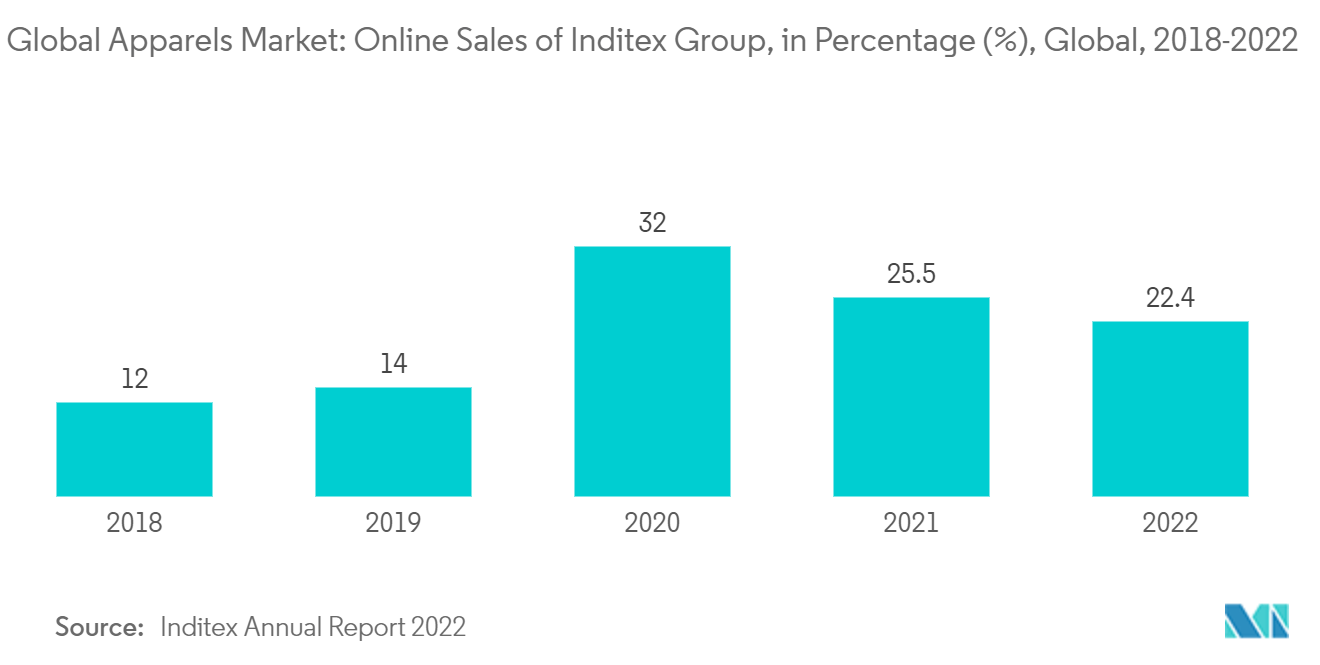

- Ожидается, что на рынке одежды росту будет способствовать увеличение количества покупок в Интернете. Производители теперь могут продавать свою продукцию на гораздо более широкой платформе, чем раньше, а это означает, что они могут географически расширить свою клиентскую базу. Это будет способствовать развитию швейной промышленности.

- Порталы электронной коммерции увеличили продажи традиционной одежды в нескольких странах, обеспечив больший доступ к производителям, которые ранее были ограничены одной географической областью. Например, в 2022 году Amazon запустила свое предложение предметов роскоши в Европе, которое ранее было ограничено границами Северной Америки. Расширение ассортимента элитной модной одежды в Европе включает коллекции роскошных брендов, которые можно приобрести через Amazon в Великобритании, Франции, Италии, Испании и Германии.

- Прогнозируется, что рост доходов на душу населения и изменение предпочтений в отношении брендовых товаров будут стимулировать спрос на роскошную одежду. Кроме того, сегмент женской одежды демонстрирует тенденцию быстрого роста, во многом обусловленную увеличением числа женщин из рабочего класса. Несмотря на то, что рынок является зрелым, меняющиеся тенденции моды и развивающаяся среда розничной торговли между брендами стали решающими факторами для быстро развивающегося рынка одежды. Таким образом, конкуренция высока, поэтому компании по производству одежды часто создают альянсы, чтобы представить более сильный фронт. Успешные рекламные стратегии и концентрация на специализированных потребностях помогают компаниям по производству одежды увеличивать доходы.

Тенденции рынка одежды

Электронная коммерция как движущая сила швейного бизнеса

- Инновационный дизайн, тенденции быстрой моды и креативные маркетинговые стратегии являются ключевыми факторами роста швейной промышленности. Возросшее воздействие Интернета и электронной коммерции среди потребителей улучшило осведомленность о моде и доступность высококачественных брендов и продуктов ограниченного выпуска. Использование влиятельных лиц повлияло на то, как модные компании продают свою продукцию и стремятся увеличить продажи. Например, в ноябре 2022 года Стив Мэдден объявил о своем первом в истории африканском сотрудничестве с южноафриканским медийным лицом Бонангом Матебой. Бренд одежды, обуви и аксессуаров заявил, что это сотрудничество является частью празднования их 10-летия в Африке.

- Кроме того, местные стартапы с устойчивыми подходами привлекают интерес клиентов по всему миру. Эти стартапы предлагают различные стили, такие как формальная, повседневная и традиционная одежда, с уникальным дизайном и концепциями, которые привлекают клиентов. Кроме того, в последние годы наблюдается бум онлайн-продаж одежды, поскольку потребителям постепенно становится удобнее совершать покупки гардероба со своих компьютеров и портативных устройств. Например, по данным Управления международной торговли Министерства торговли США, по состоянию на январь 2022 года 55% канадцев совершали розничные онлайн-покупки через свои мобильные устройства, и эта тенденция усиливается. Покупатели поколения миллениалов (в возрасте от 18 до 34 лет) лидируют в этой тенденции 47% из них совершают хотя бы одну покупку в Интернете в неделю. Эти факторы помогают увеличить продажи электронной коммерции на рынке одежды. Рост онлайн-продаж одежды в основном связан с онлайн-стартапами.

Азиатско-Тихоокеанский регион — самый быстрорастущий рынок

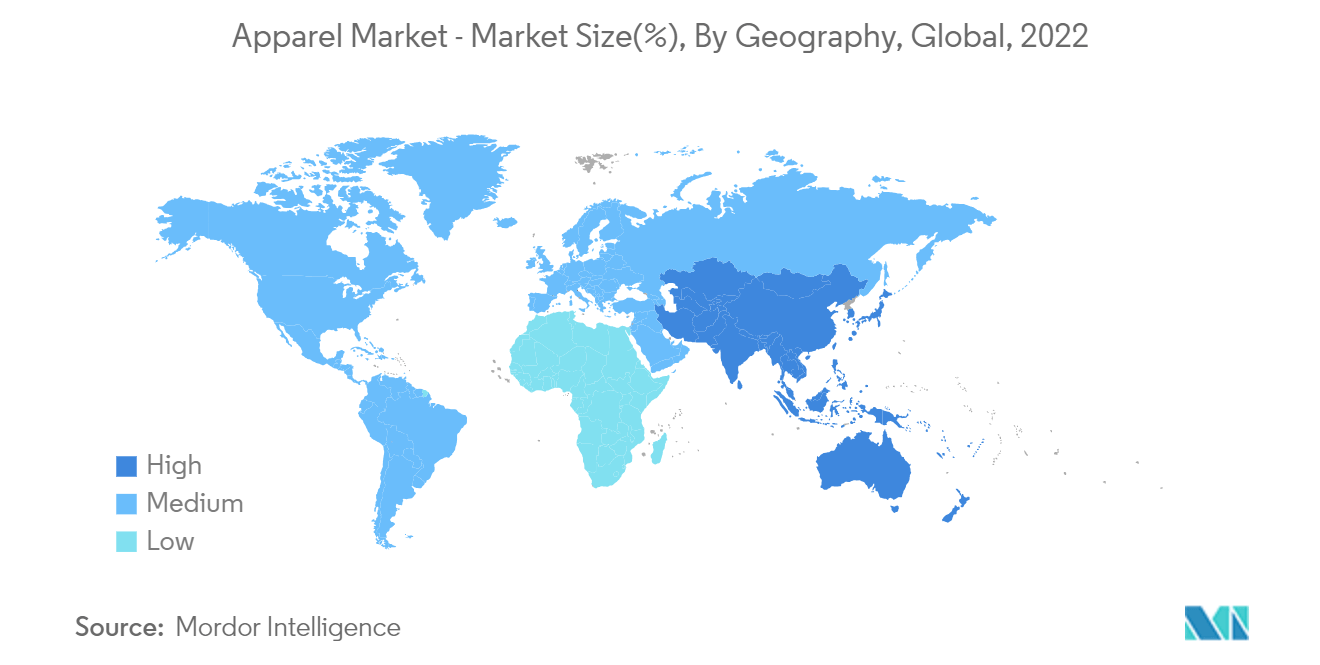

- Ожидается, что Азиатско-Тихоокеанский регион будет занимать значительную долю мирового рынка одежды благодаря различным правительственным инициативам в текстильной промышленности. Например, CNTAC, руководящий орган текстильной и швейной промышленности Китая, опубликовал свой 14-й пятилетний план, в котором подробно описаны цели развития, стратегии роста и приоритетные задачи текстильного и швейного сектора Китая на 2021-2025 годы. Китай также является одним из крупнейших экспортеров одежды во всем мире.

- Например, согласно данным Главного таможенного управления Китая (GACC), в 2021 году Китай экспортировал одежды и аксессуаров на сумму 170,26 млрд долларов США. Более того, крупные компании планируют свою экспансию в азиатские страны, чтобы получить более широкую потребительскую базу. Например, в ноябре 2022 года американский бренд мужской одежды Joseph Abboud объявил о своих планах расширения в Китае за счет партнерства с Shanghai Youxiang, ведущей китайской группой розничной торговли модной одеждой класса люкс.

- Кроме того, ожидается, что рост населения Индии, рост располагаемого дохода и развивающиеся модные тенденции будут способствовать развитию рынка одежды в стране. Индия также является крупным экспортером текстиля, что способствует росту рынка одежды. Различные правительственные инициативы способствуют дальнейшему развитию текстильной и швейной промышленности. Например, правительственные инициативы, такие как измененная схема фонда модернизации технологий и схема предварительного разрешения, направлены на укрепление и увеличение производства текстильной и швейной продукции в стране. Правительство Индии также одобрило продолжение проекта по льготам государственных и центральных налогов и сборов на экспорт одежды и косметики (RoSCTLscheme) до марта 2024 года, чтобы повысить экспортную конкурентоспособность индийского рынка одежды.

Обзор швейной промышленности

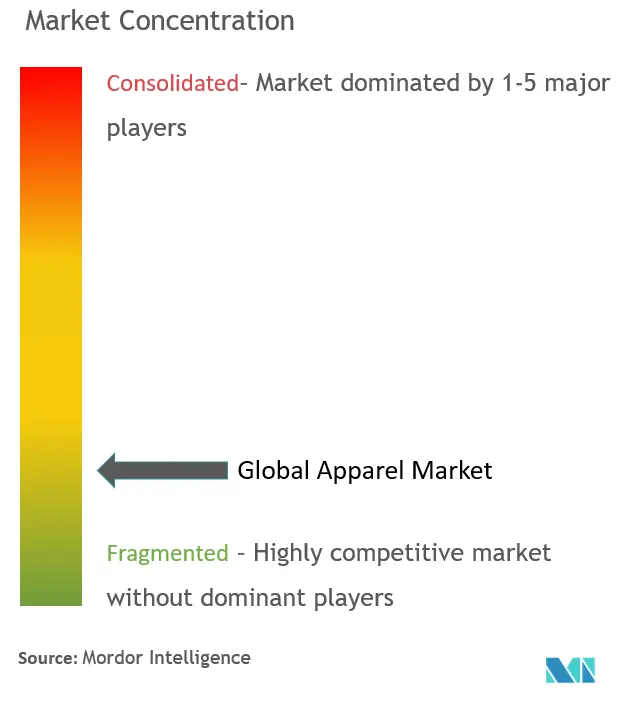

Мировой рынок одежды фрагментирован по своей природе, на нем присутствуют различные основные и более мелкие игроки. Рынок в развивающихся регионах неорганизован и предлагает множество продуктов. Обширная дистрибьюторская сеть мировых брендов влияет на международные рынки, но сталкивается с жесткой конкуренцией со стороны местных производителей в отношении региональных модных предпочтений и цен. Некоторые из основных игроков на рынке — PVH Corp., Kering SA, LVMH и Inditex. Эти игроки реализуют бизнес-стратегии, включая инновации продуктов, партнерские отношения, усиление онлайн- и офлайн-маркетинга, а также слияния и поглощения, чтобы расширить свою видимость и портфель предложений. Из-за быстро развивающегося рынка инновации в продуктах стали наиболее предпочтительной стратегией среди всех. Поэтому компании представляют новые и инновационные продукты из экологически чистых тканей, чтобы сделать свою продукцию уникальной среди существующих.

Лидеры рынка одежды

-

PVH Corp.

-

Inditex

-

Kering S.A.

-

LVMH

-

Aditya Birla Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка одежды

- Сентябрь 2023 г. HM India объявила о своих планах расширения в Хайдарабаде, открыв третий магазин в городе. В настоящее время компания имеет 55 магазинов в 28 городах страны.

- Август 2023 г. Reliance Retail представила свой молодежный модный бренд Yousta, открыв первый магазин в торговом центре Sarath City Mall в Хайдарабаде. Ассортимент Yousta также доступен на платформах электронной коммерции, таких как Ajio и JioMart.

- Май 2023 г. немецкий гигант спортивной одежды Adidas в партнерстве с дизайнером Ричем Мниси представил специальную коллекцию одежды для Pride 2023. Ассортимент Adidas x Rich Mnisi включает фирменные силуэты Adidas Originals, футбольной, велосипедной, спортивной одежды и купальников. Кроме того, в коллекции представлена одежда, изготовленная частично из переработанных материалов в сотрудничестве с Better Cotton.

Сегментация швейной промышленности

Одежда включает в себя все виды одежды разных стилей и тканей.

Мировой рынок одежды сегментирован по конечным потребителям на мужчин, женщин и детей. По типу рынок разделен на официальную одежду, повседневную одежду, спортивную одежду, ночную одежду и другие типы. Рынок также сегментирован по географическому признаку на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку.

В отчете представлены размеры рынка и прогнозы в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Люди |

| Женщины |

| Дети |

| Формальная одежда |

| Повседневная одежда |

| Спортивная одежда |

| Ночное белье |

| Другие типы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Испания |

| Великобритания | |

| Германия | |

| Франция | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Конечный пользователь | Люди | |

| Женщины | ||

| Дети | ||

| Тип | Формальная одежда | |

| Повседневная одежда | ||

| Спортивная одежда | ||

| Ночное белье | ||

| Другие типы | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Испания | |

| Великобритания | ||

| Германия | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованиям рынка одежды

Насколько велик рынок одежды?

Ожидается, что объем рынка одежды достигнет 1,36 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 4,63% и достигнет 1,78 триллиона долларов США к 2029 году.

Каков текущий размер рынка одежды?

Ожидается, что в 2024 году объем рынка одежды достигнет 1,36 триллиона долларов США.

Кто являются ключевыми игроками на рынке одежды?

PVH Corp., Inditex, Kering S.A., LVMH, Aditya Birla Group — основные компании, работающие на рынке одежды.

Какой регион на рынке одежды является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке одежды?

В 2024 году на Европу будет приходиться самая большая доля рынка одежды.

Какие годы охватывает этот рынок одежды и каков был размер рынка в 2023 году?

В 2023 году объем рынка одежды оценивался в 1,30 триллиона долларов США. В отчете рассматривается исторический размер рынка одежды за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка одежды на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о швейной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке одежды в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ одежды включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.