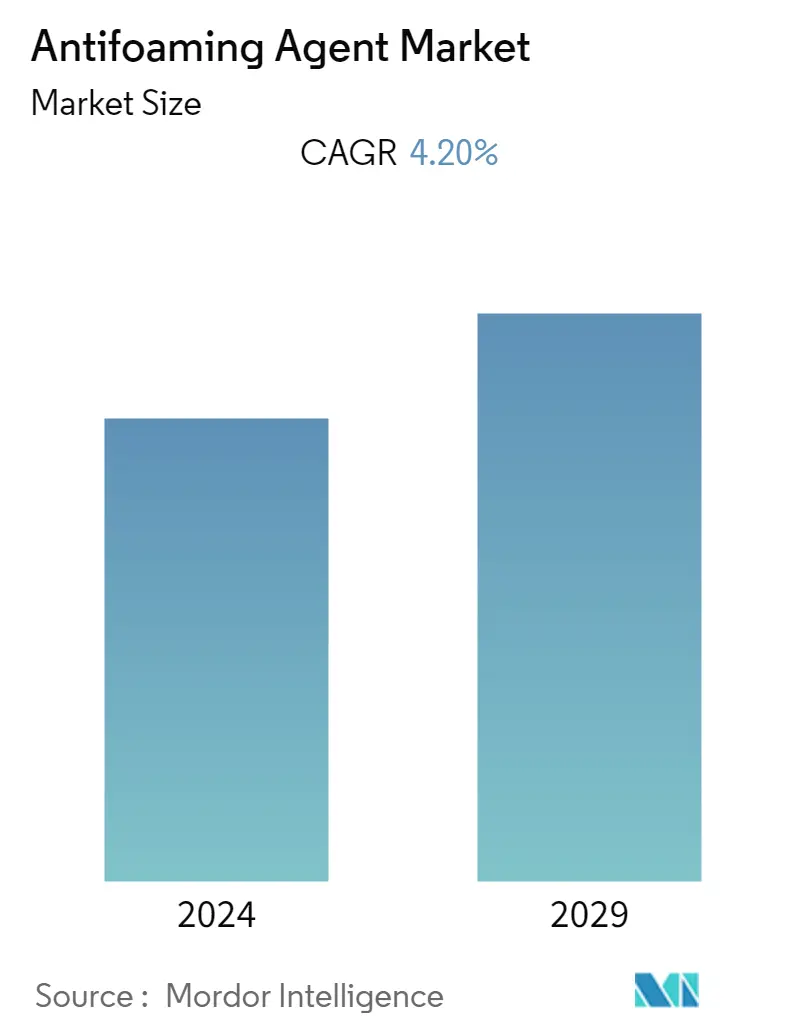

Объем рынка пеногасителей

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 4.20 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пеногасителей

Ожидается, что в течение прогнозируемого периода (2022-2027 гг.) на мировом рынке пеногасителей среднегодовой темп роста составит 4,2%.

Поскольку его конечными потребителями являются промышленные предприятия, Covid мало повлиял на пеногасители. Пищевые предприятия и многие другие не были закрыты из-за фундаментальных потребностей, вызванных пандемией. Однако начало вспышки коронавируса подорвало надежды на продажи.

Пеногасители широко используются при производстве бумаги и целлюлозы. Эти продукты помогают снизить образование пены при производстве бумаги и целлюлозы. Растущий спрос на бумагу и целлюлозу, в первую очередь в упаковочном секторе, будет способствовать росту рынка пеногасителей в ближайшие несколько лет. Увеличение использования бумажной продукции в индустрии гибкой упаковки стимулирует рост рынка.

Факторы, способствующие развитию мирового рынка, включают широкое расширение отраслей применения, таких как фармацевтическая и упакованная пищевая промышленность, а также быстро развивающийся потенциал сельскохозяйственного сектора, особенно в развивающихся странах. Ожидается, что растущая осведомленность, нормативные требования и экологические проблемы будут стимулировать рынок пеногасителей в течение прогнозируемого периода.

Тенденции рынка пеногасителей

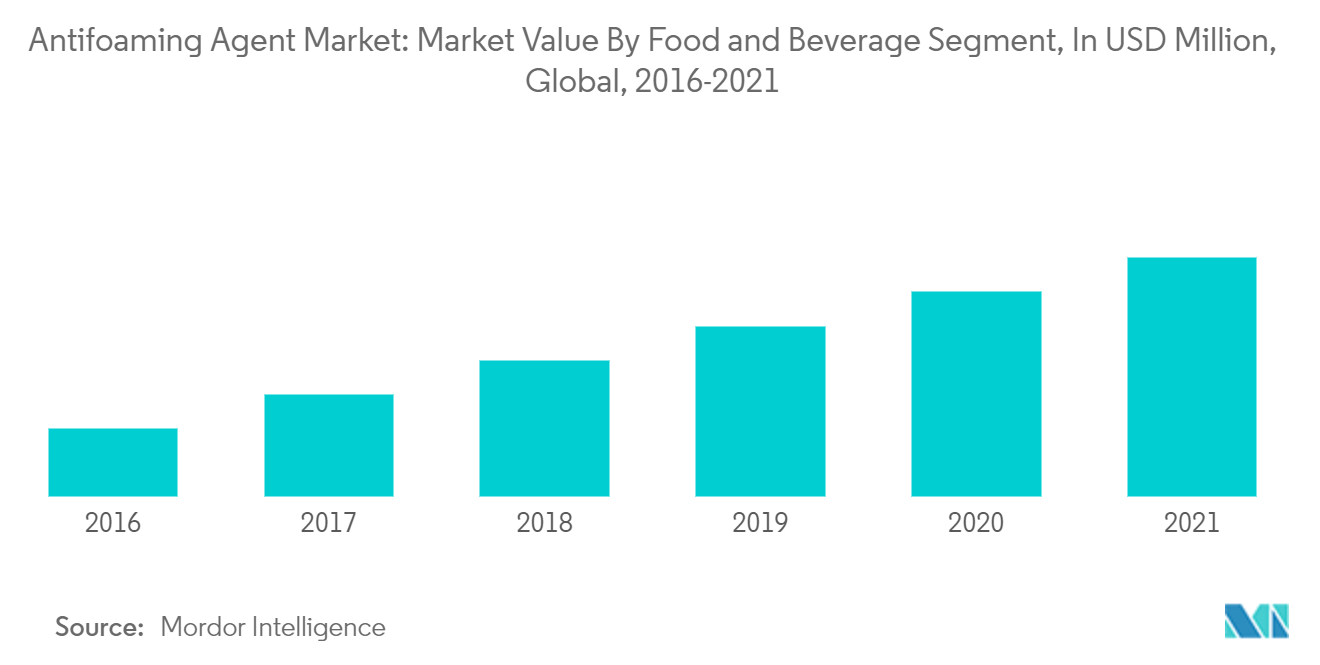

Растущий спрос на пеногасители в индустрии напитков

Спрос на пеногасители имеет тенденцию к росту благодаря их свойствам, которые уменьшают и препятствуют образованию пены в промышленных технологических жидкостях, поскольку они имеют сродство к поверхности воздух-жидкость и дестабилизируют ламели пены, что приводит к разрыву пузырьки воздуха и разрушение поверхностной пены. Антивспениватель – это химическая добавка, уменьшающая и препятствующая образованию пены при промышленной обработке различных жидкостей и напитков. Пивоварни в основном используют его в процессе ферментации для оптимизации эффективности. Кроме того, его используют другие компании по переработке соков. Таким образом, быстрое развитие пивоваренной промышленности и производства напитков существенно повлияет на стоимость и объем рынка пеногасителей в прогнозируемый период. Поэтому в 2021 году компания Cambridge Commodities объявила о выпуске своего силиконового пеногасителя Librifoam, предназначенного для использования в отраслях спортивного питания, здравоохранения и благополучия, а также в пищевой промышленности и производстве напитков.

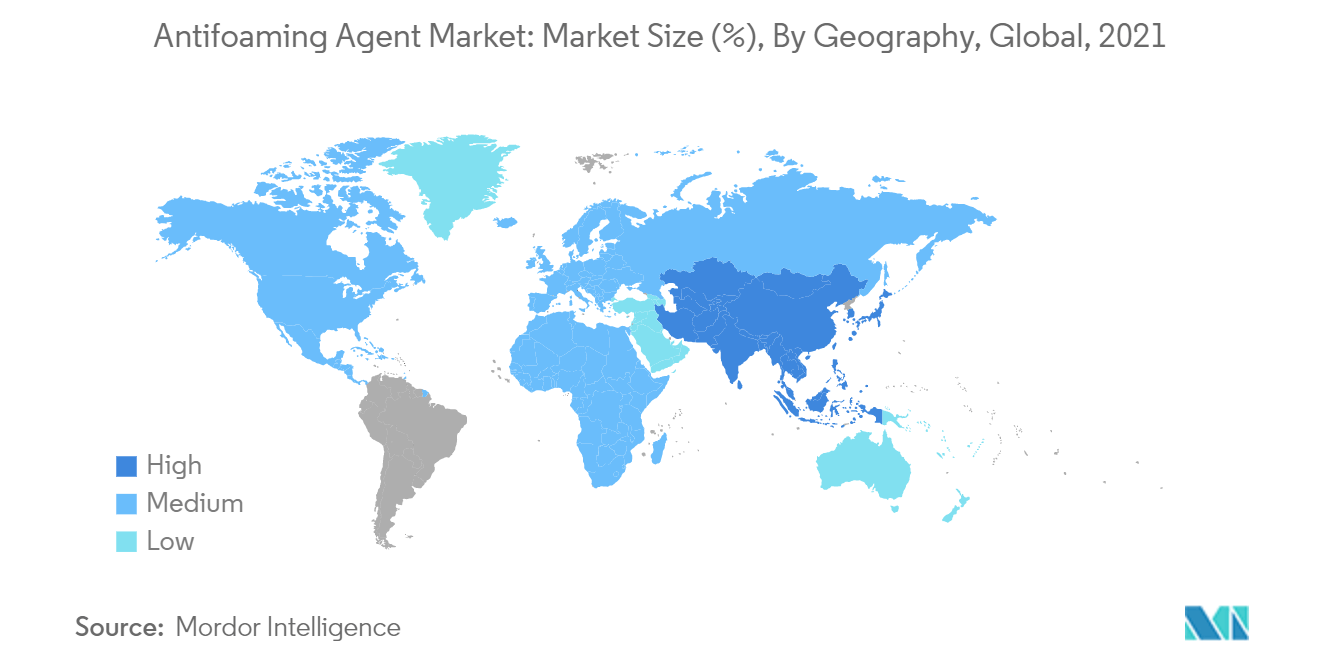

В Азиатско-Тихоокеанском регионе ожидается самый быстрый рост на мировом рынке

В Азиатско-Тихоокеанском регионе наблюдается самый быстрый рост мирового рынка благодаря увеличению потребления продуктов питания и напитков в этом регионе. Китай и Индия будут в первую очередь стимулировать растущий спрос на пеногасители, поскольку такие отрасли, как производство напитков, фармацевтика и другие, готовы подвергнуться беспрецедентному темпу роста. Кроме того, расширение региональных игроков и частый выпуск новых продуктов еще больше подпитывают региональный рынок пеногасителей. Например, в 2021 году BRB International (BRB), дочерняя компания Petronas Chemicals Group Berhad (PCG), официально открыла новый завод по смешиванию в Гебенге, Куантан. Предприятие будет обслуживать три линейки продуктов смесь силиконовых резинок, силиконовый пеногаситель и силиконовую эмульсию для регионов Азиатско-Тихоокеанского региона и Ближнего Востока Африки.

Обзор отрасли пеногасителей

Мировой рынок пеногасителей сильно фрагментирован из-за присутствия крупных региональных и отечественных игроков в разных странах, таких как Levaco Chemicals, Jiangsu Jiahua Advanced Materials Technology Co. Ltd., Evonik Industries, BASF, ZILIBON CHEMICAL, PennWhite, Air Products. , Sanco Industries Inc., Kemira Oyj, Shin-Etsu Chemical Company, Elementis Plc, Ashland Inc. Особое внимание уделяется слиянию, расширению, поглощению и партнерству компаний, а также разработке новых продуктов в качестве стратегических подходов, принятых ведущими компаниями. повысить присутствие своего бренда среди потребителей.

Лидеры рынка пеногасителей

-

Evonik Industries AG

-

BASF SE

-

Ashland Global Holdings Inc.

-

Clariant AG

-

The Dow Chemical Company

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пеногасителей

- В январе 2021 года Evonik выпустила TEGO Foamex 812, новый пеногаситель, разработанный в основном для составов покрытий для древесины, пополнив свой обширный ассортимент продукции.

- В феврале 2021 года BYK выпустила две добавки-пеногасители под названием BYK-329 и BYK-092 для продвижения систем, содержащих растворители и не содержащих растворителей.

- В ноябре 2019 года компания Ashland выпустила два пеногасителя для промышленных покрытий на водной основе. К ним относятся пеногасители Drewplus L-3500 и L-3510.

Отчет о рынке пеногасителей – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Пеногаситель на основе силикона

5.1.2 Противопенный агент на масляной основе

5.1.3 Пеногаситель на водной основе

5.2 По применению

5.2.1 Еда и напитки

5.2.2 Фармацевтика

5.2.3 Краски и покрытия

5.2.4 Нефтяной газ

5.2.5 Другие

5.3 География

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.1.3 Мексика

5.3.1.4 Остальная часть Северной Америки

5.3.2 Европа

5.3.2.1 Испания

5.3.2.2 Великобритания

5.3.2.3 Германия

5.3.2.4 Франция

5.3.2.5 Италия

5.3.2.6 Россия

5.3.2.7 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Япония

5.3.3.3 Индия

5.3.3.4 Австралия

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Южная Африка

5.3.5.2 Саудовская Аравия

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Самые активные компании

6.2 Наиболее распространенные стратегии

6.3 Анализ доли рынка

6.4 Профили компании

6.4.1 Evonik Industries AG

6.4.2 BASF SE

6.4.3 Ashland Global Holdings Inc.

6.4.4 Clariant AG

6.4.5 The Dow Chemical Company

6.4.6 Wacker Chemie AG

6.4.7 Shin-Etsu Chemical Co., Ltd.

6.4.8 Ecolab Inc.

6.4.9 Accepta

6.4.10 Synalloy chemicals

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ВЛИЯНИЕ COVID 19 НА РЫНОК

Сегментация отрасли пеногасителей

Антивспениватель представляет собой химическую добавку, которая уменьшает и препятствует образованию пены в промышленных процессах. Мировой рынок пеногасителей сегментирован на пеногасители на силиконовой, масляной и водной основе. В зависимости от применения рынок сегментирован на продукты питания и напитки, фармацевтические препараты, краски и покрытия, нефть и газ и другие. В исследовании анализируется рынок пеногасителей на развивающихся и развитых рынках по всему миру, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. В отчете представлен размер рынка и прогнозы рынка пеногасителей в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу | ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка пеногасителей

Каков текущий размер рынка пеногасителей?

Прогнозируется, что на рынке пеногасителей среднегодовой темп роста составит 4,20% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Пеногасители?

Evonik Industries AG, BASF SE, Ashland Global Holdings Inc., Clariant AG, The Dow Chemical Company – основные компании, работающие на рынке пеногасителей.

Какой регион на рынке пеногасителей является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Пеногаситель?

В 2024 году Северная Америка будет занимать наибольшую долю рынка пеногасителей.

Какие годы охватывает рынок пеногасителей?

В отчете рассматривается исторический размер рынка пеногасителей за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пеногасителей на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли пеногасителей

Статистические данные о доле, размере и темпах роста доходов на рынке пеногасителей в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пеногасителей включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.