| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

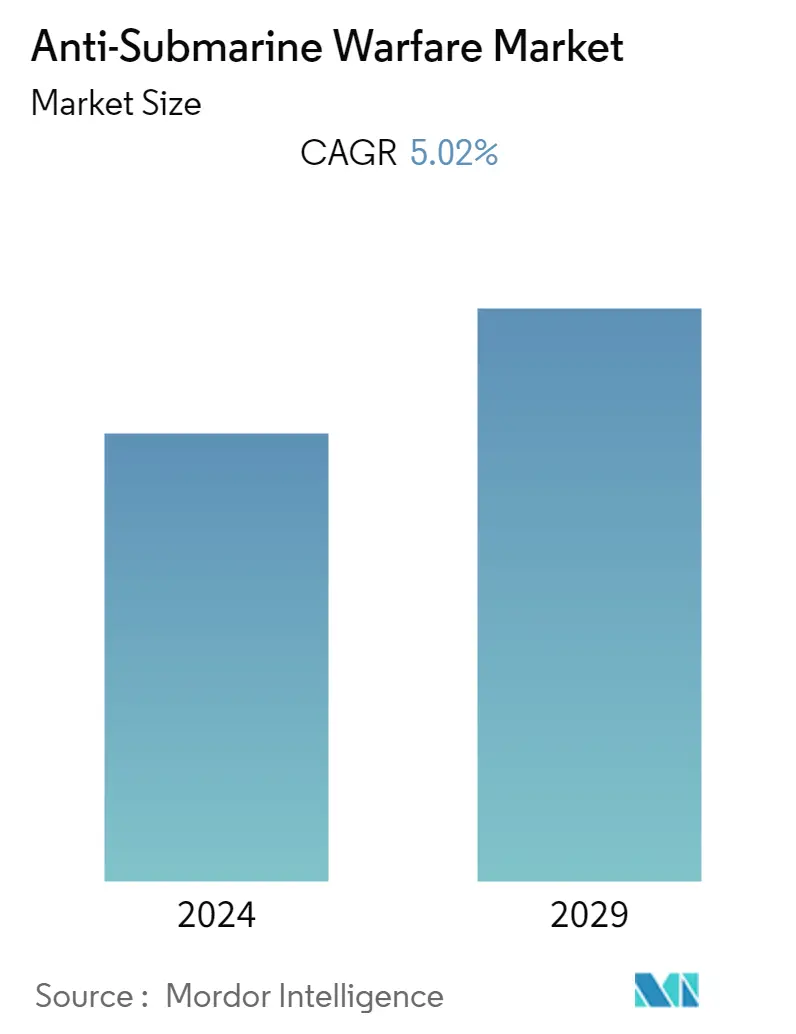

| CAGR | 5.02 % |

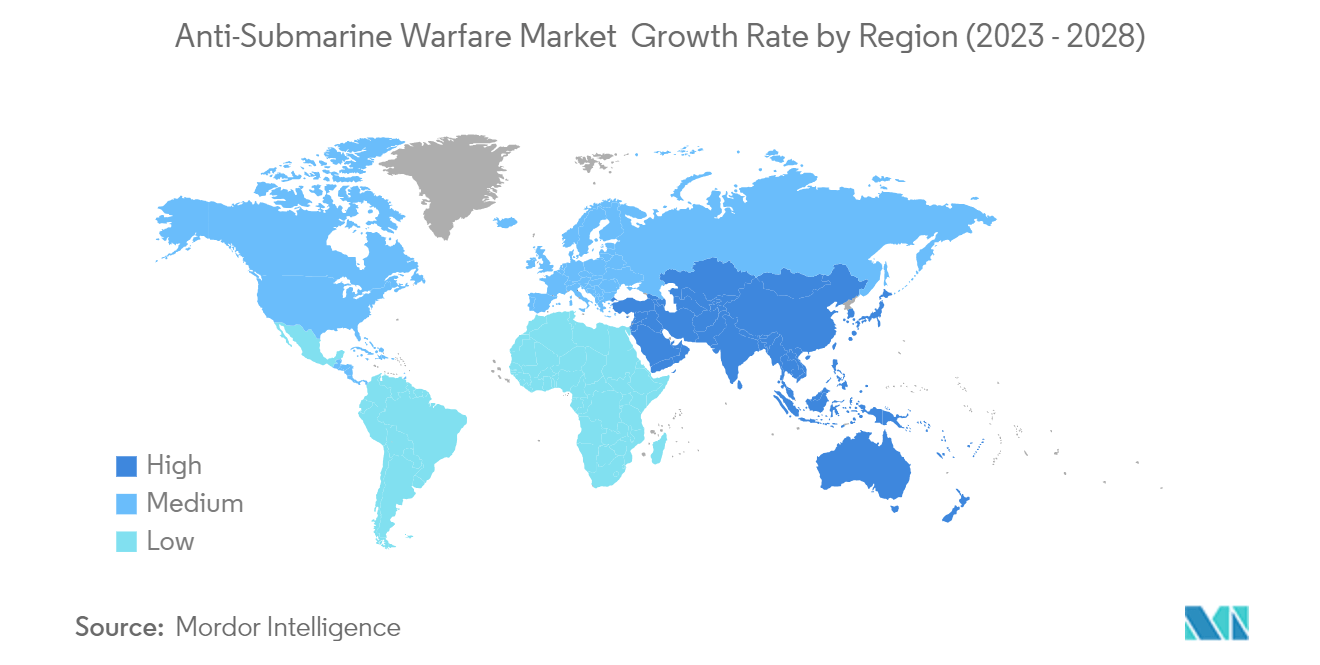

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка средств противолодочной борьбы

Рынок противолодочной обороны оценивался в 17,12 млрд долларов США в 2023 году и, по прогнозам, вырастет до 21,88 млрд долларов США к 2028 году, при этом среднегодовой темп роста составит 5,02% в течение прогнозируемого периода.

Противолодочная война имеет решающее значение для защиты стратегической скорости и оперативной гибкости военно-морских сил по всему миру, поскольку распространение новых технологий резко влияет на оперативное планирование и выполнение задач как дружественных, так и враждебных сил. Поскольку стратегии противодействия и противодействия становятся важнейшей частью реализуемых морских стратегий ключевых военно-морских сил, противолодочная война стала жизненно важной для защиты морских активов от быстрого и скрытного нападения со стороны враждебных сил, действующих под поверхностью воды. Предполагается, что продолжающиеся исследования и разработки в области разработки передовых морских технологий, таких как подводные лодки-невидимки и беспилотные морские системы, призваны стимулировать потенциальные инвестиции в разработку средств противодействия, таких как гидролокационные системы увеличенной дальности, которые могут обнаруживать малозаметные подводные лодки и другие погруженные вражеские корабли. Однако оперативные сложности и высокие затраты, связанные с разработкой противолодочных систем, могут стать проблемой для роста рынка.

Тенденции рынка средств противолодочной борьбы

В секторе подводных лодок ожидается самый высокий рост за прогнозируемый период

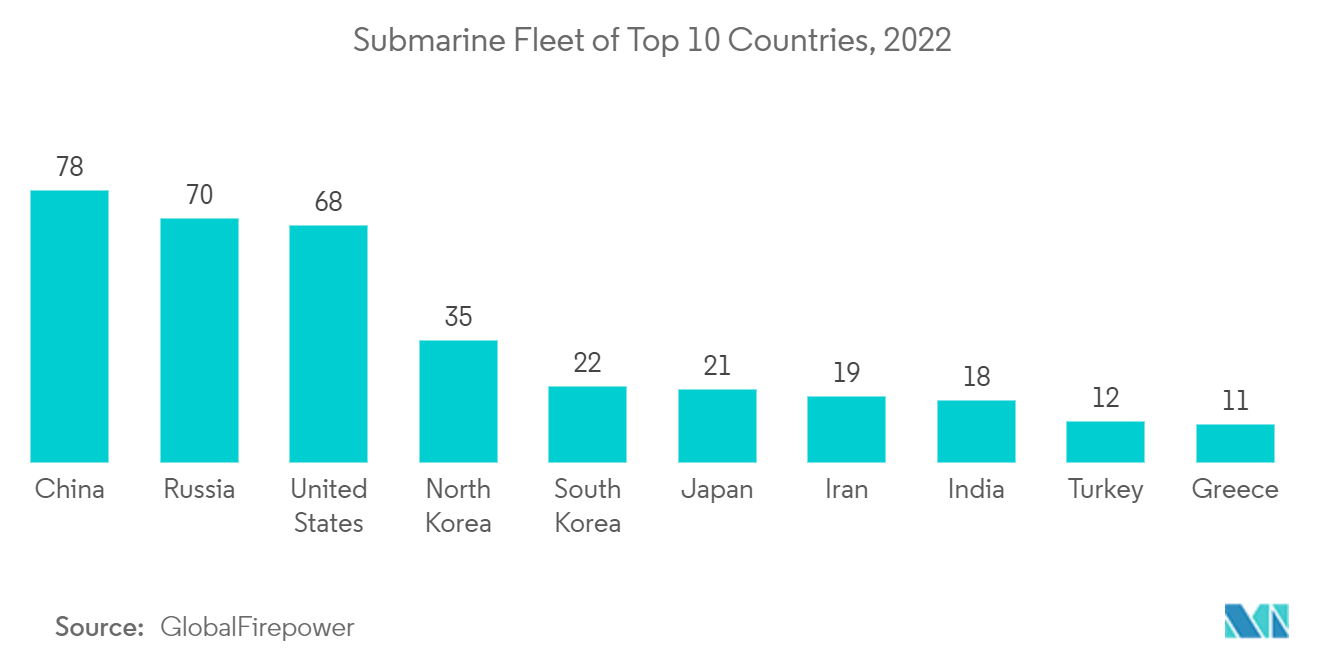

Ожидается, что сегмент подводных лодок будет расти высокими среднегодовыми темпами благодаря их способности изменять глубину и бесшумности, что способствует обнаружению. Военные державы, такие как США, Великобритания, Китай и Индия, сосредоточены на увеличении своей военно-морской огневой мощи, и в настоящее время реализуется несколько контрактов на модернизацию флота и закупки для устранения растущих угроз их национальной безопасности. Например, в декабре 2022 года ВМС США заключили с General Dynamics контракт на сумму 5,1 млрд долларов США на ведение передового строительства критически важных компонентов для будущих подводных лодок класса Колумбия ВМС США. ВМС США активно реализуют планы расширения структуры сил, стремясь достичь своей цели в 355 кораблей к 2034 финансовому году за счет сочетания продления срока службы и нового строительства. В связи с этим в 2021 году ВМС США получили ударную подводную лодку класса Лос-Анджелес. Недавно, в марте 2023 года, Австралия объявила о своем плане построить атомную подводную лодку с помощью США и Великобритании и подписала соглашение под названием Аукус. По прогнозам, вся программа будет стоить 268-368 миллиардов долларов США. Предполагается, что аналогичные вводные программы будут способствовать развитию сегмента подводных лодок в течение прогнозируемого периода.

В Азиатско-Тихоокеанском регионе ожидается самый высокий рост за прогнозируемый период

Укрепление стратегических военных союзов между Соединенными Штатами и несколькими суверенными странами Азиатско-Тихоокеанского региона и последующее усиление военного развертывания и вмешательства привели к сложному сценарию, требующему быстрой модернизации оборонного потенциала стран региона, таких как Китай, для защиты своих стран. корыстные интересы. Китай вложил свои огромные технологические возможности в собственную разработку нескольких систем вооружения, чтобы повысить свою военную мощь на всех трех платформах — наземной, воздушной и водной. Китай также разрабатывает большие, умные и относительно недорогие безэкипажные подводные лодки с большим запасом автономности для выполнения широкого спектра задач от разведки до установки мин и даже атак террористов-смертников на вражеские суда. В августе 2023 года Китай провел противолодочные учения в Южно-Китайском море в рамках усилий по оттачиванию своих возможностей на фоне растущей напряженности на море со своими соседями и их союзниками.

Напротив, растущий интерес ВМС Народно-освободительной армии Китая к региону Индийского океана побудил ВМС Индии быстро инвестировать в противолодочные корабли, такие как корвет класса Каморта, самолеты дальней морской разведки, такие как Боинг. P-8 Poseidon и такие корабли, как патрульный корабль класса Сарью и другие. Австралия также планирует увеличить свой подводный флот за счет шести подводных лодок класса Barracuda на базе класса Scorpene. В регионе реализуются еще несколько программ, которые укрепляют перспективы роста рынка, находящегося в центре внимания в течение прогнозируемого периода.

Обзор отрасли противолодочной борьбы

Рынок противолодочной обороны фрагментирован, на нем присутствует множество глобальных игроков. Некоторые из видных игроков на рынке — Lockheed Martin Corporation, RTX Corporation, Northrop Grumman Corporation, Saab AB и THALES. Чтобы получить долгосрочные контракты и расширить свое глобальное присутствие, игроки вкладывают значительные средства в приобретение новых военно-морских активов. Кроме того, постоянные исследования и разработки, партнерские отношения и расширение способствуют повышению точности и эффективности интегрированных технологий вооружения и сопутствующих продуктов и решений военно-морских боевых систем с возможностями противолодочной борьбы. Например, в апреле 2021 года THALES подписала контракт с Lockheed Martin в качестве поставщика первого уровня на поставку до 55 бортовых гидролокаторов противолодочной обороны. Аналогичным образом, в апреле 2022 года Saab объявила о строительстве нового завода по производству средств противолодочной обороны (ASW) площадью 10 000 кв. футов в Род-Айленде, США. На объекте также разместится подразделение автономных и подводных систем Saab AB.

Лидеры рынка средств противолодочной борьбы

-

Lockheed Martin Corporation

-

Saab AB

-

THALES

-

RTX Corporation

-

Northrop Grumman Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка противолодочной борьбы

- Сентябрь 2023 г. BAE Systems plc заключила контракты с AP, а Cammell Laird заключила контракты на строительство агрегатов для фрегатов Тип 26 Королевского флота. Передовые противолодочные корабли строятся на площадке BAE Systems в Шотландии.

- Июль 2023 г. Damen Naval подписала контракт с RH Marine на поставку новых фрегатов противолодочной обороны (ПЛО). RH Marine поставит интегрированную систему управления миссией (IMMS), интегрированную систему навигационного мостика (INBS) и интегрированную систему управления платформой (IPMS) для каждого из четырех фрегатов ВМС Нидерландов и Бельгии.

Сегментация отрасли противолодочной борьбы

Рынок противолодочной борьбы включает в себя все обычные части разделительных сил обороны. Он включает в себя планы по покупке, обновлению и модернизации военно-морских средств, способных бороться с подводными лодками, чтобы сделать сильнее как глобальные морские силы, так и их противников. Противолодочная война относится к подводной войне, в которой используются надводные военные корабли, самолеты, подводные лодки или другие платформы для поиска, отслеживания или уничтожения подводных лодок противника.

Рынок противолодочной обороны сегментирован по системам и платформам. По системам рынок сегментирован на датчики, средства электронной поддержки и вооружения. По платформам рынок сегментирован на подводные лодки, надводные корабли, вертолеты, морские патрульные самолеты и беспилотные системы. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента размер рынка и прогнозы представлены в долларах США.

| Система | Датчики | ||

| Меры электронной поддержки | |||

| Вооружение | |||

| Платформа | Подводные лодки | ||

| Надводные корабли | |||

| Вертолеты | |||

| Морской патрульный самолет | |||

| Беспилотные системы | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Австралия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Остальной мир | |||

Часто задаваемые вопросы по исследованию рынка средств противолодочной обороны

Каков текущий размер рынка противолодочной обороны?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка противолодочной обороны составит 5,02%.

Кто являются ключевыми игроками на рынке Противолодочная борьба?

Lockheed Martin Corporation, Saab AB, THALES, RTX Corporation, Northrop Grumman Corporation – основные компании, работающие на рынке Противолодочная борьба.

Какой регион на рынке противолодочной обороны является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Противолодочная борьба?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка средств противолодочной борьбы.

Какие годы охватывает рынок противолодочной борьбы?

В отчете рассматривается исторический размер рынка противолодочной обороны за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка противолодочной обороны на следующие годы 2024, 2025, 2026, 2027, 2028 и 2028 годы. 2029 год.

Наши самые продаваемые отчеты

Popular Defense Reports

Popular Aerospace & Defense Reports

Отчет отрасли противолодочной борьбы

Статистические данные о доле, размере и темпах роста доходов на рынке противолодочной войны в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ противолодочной войны включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.