Объем рынка антикоррозионных покрытий

| Период исследования | 2019 - 2029 |

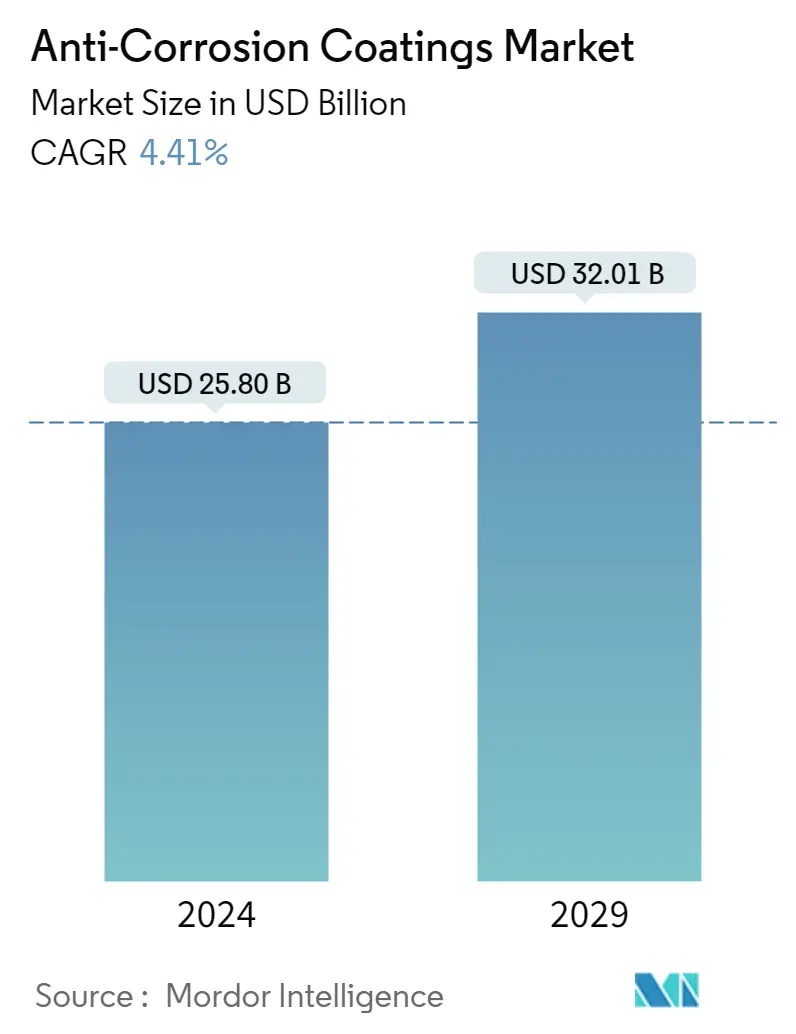

| Размер Рынка (2024) | USD 25.80 Billion |

| Размер Рынка (2029) | USD 32.01 Billion |

| CAGR (2024 - 2029) | 4.41 % |

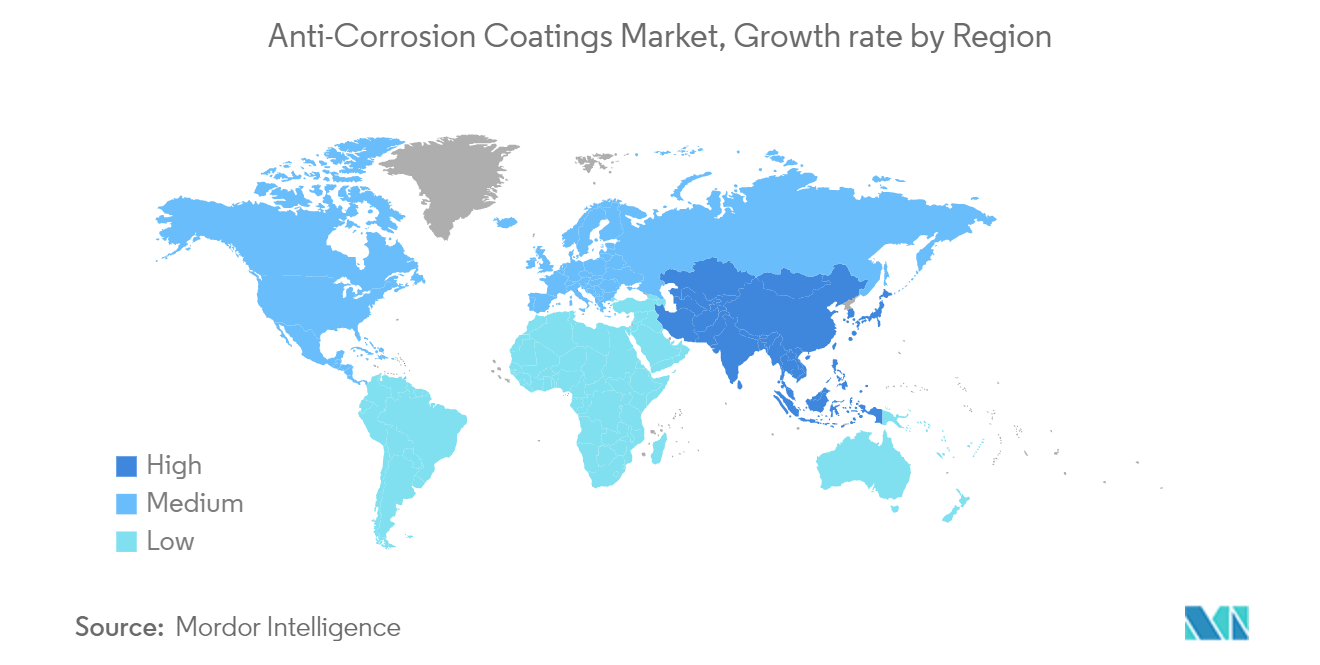

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

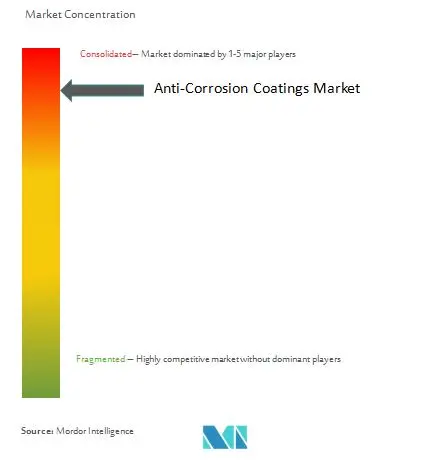

| Концентрация Рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка антикоррозионных покрытий

Объем рынка антикоррозионных покрытий оценивается в 25,80 млрд долларов США в 2024 году и, как ожидается, достигнет 32,01 млрд долларов США к 2029 году, а среднегодовой темп роста составит 4,41% в течение прогнозируемого периода (2024-2029 гг.).

- Пандемия COVID-19 оказала негативное влияние на сектор антикоррозионных покрытий. Глобальные блокировки и строгие правила, введенные правительствами, привели к катастрофической неудаче, поскольку большинство производственных центров были закрыты. Тем не менее, с 2021 года бизнес восстанавливается, и ожидается, что в ближайшие годы он значительно вырастет.

- Основными факторами, движущими рынок, являются значительный рост инфраструктурной отрасли, увеличение спроса со стороны морской отрасли и расширение нефтегазовой деятельности в Азиатско-Тихоокеанском регионе и Северной Америке.

- Ожидается, что правила, касающиеся летучих органических соединений (ЛОС), будут препятствовать росту изучаемого рынка.

- Ожидается, что значительные инвестиции в инфраструктурную отрасль в странах с развивающейся экономикой и более широкое внедрение водоразбавляемых покрытий обеспечат замечательные возможности роста рынка антикоррозионных покрытий в будущем.

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынках антикоррозионных покрытий из-за увеличения инвестиций в различные отрасли конечных пользователей в регионе в течение прогнозируемого периода.

Тенденции рынка антикоррозионных покрытий

Растущий спрос со стороны инфраструктурной отрасли

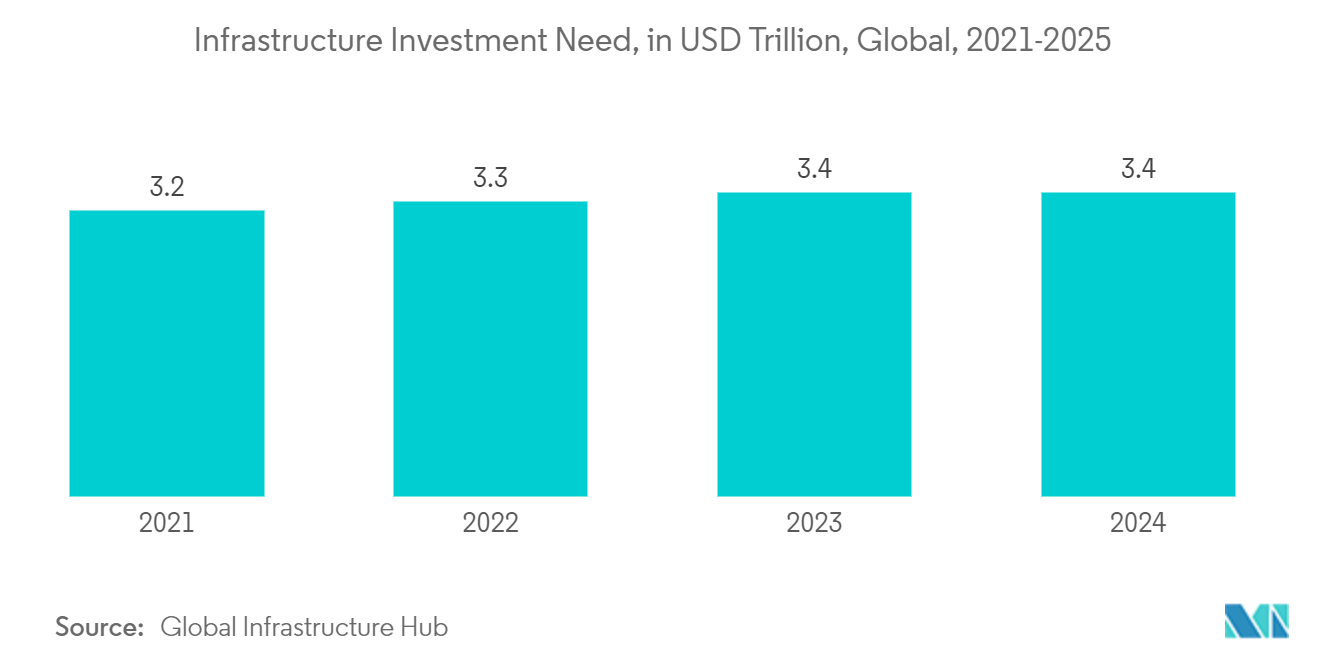

- Сегмент инфраструктуры занимает наибольшую долю рынка и, по оценкам, является самым быстрорастущим сегментом. Железные дороги, мосты и дороги стали основными сегментами инфраструктуры. Ожидается, что быстрый рост населения и рост инфраструктурных проектов повысят спрос на антикоррозионные покрытия.

- В Азиатско-Тихоокеанском регионе и Северной Америке реализуются различные мелкомасштабные проекты. Помимо того, что Китай является самой густонаселенной страной в мире, он также имеет наибольшее количество железнодорожных пассажиров.

- Кроме того, ожидается, что дорожные проекты в Азиатско-Тихоокеанском регионе приведут к увеличению потребления антикоррозионных покрытий. Например, по данным Министерства автомобильного транспорта и автомобильных дорог, в настоящее время в рамках Бхаратмала Парийоджны разрабатываются экономические коридоры длиной около 26 000 км, чтобы осуществлять большую часть грузовых перевозок по дорогам. Улучшение экономических коридоров, коридоров GQ и NS-EW было осуществлено путем строительства 8000 км межкоридоров и 7500 км подающих маршрутов.

- По данным China Briefings, на развитие инфраструктуры в конце 2021 года Министерство финансов Китая (МФ) заранее выделило 229,6 млрд долларов США из квоты на 2022 год, которые будут использованы в первом квартале в надежде, что дополнительная ликвидность будет стимулировать инвестиции на уровне 2022 года. в начале года, когда более высокие квоты выделяются провинциям и регионам с более высокими потребностями в капитале.

- По данным Всемирного банка, в апреле 2023 года объем частного участия в инфраструктуре (PPI) достиг около 91,7 млрд долларов США при примерно 263 проектах, что составляет 23% роста по сравнению с 2021 годом. Это наблюдается в странах с низким и средним уровнем дохода, инвестиции в инфраструктуру восстановился в 2022 году.

- По данным Министерства транспорта США (USDoT) и Федерального управления шоссейных дорог (FHWA), в 2022 и 2030 годах на автомагистрали и мосты будет выделено около 120 миллиардов долларов США, из которых уже введено в эксплуатацию около 2800 мостов. Министерство транспорта США инвестировало 2,2 миллиарда долларов США в 166 проектов в рамках грантов Восстановление американской инфраструктуры с учетом устойчивости и справедливости (RAISE). Это будет способствовать модернизации железных дорог, портов, дорог, мостов и интермодальных перевозок, чтобы сделать их более доступными, безопасными и устойчивыми.

- Ожидается, что вышеупомянутые факторы повысят спрос на антикоррозионные покрытия в прогнозируемом периоде.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- В Азиатско-Тихоокеанском регионе, хотя Китай, Япония и Южная Корея лидируют в судостроительной отрасли, новые судоходные центры появляются во Вьетнаме, Индии и на Филиппинах.

- Австралия и Новая Зеландия являются островными государствами, а географический масштаб береговой линии и водных путей Австралии привел к появлению большого количества прогулочных, коммерческих и оборонных судов.

- Китай является ведущим импортером и экспортером сырой нефти в мире. Таким образом, любые изменения, влияющие на расширение деятельности, связанной с нефтегазовым сектором, вероятно, окажут существенное влияние на рынок антикоррозионных покрытий в Китае.

- По данным Управления энергетической информации США, в 2022 году Китай отдал приоритет низкоуглеродным и углеродно-нейтральным инициативам, чтобы достичь климатических целей страны на 2030 и 2060 годы по пиковым выбросам углерода и углеродной нейтральности соответственно. В плане поставлена цель увеличить годовую добычу природного газа до 8,1 триллиона кубических футов (Ткф), а установленную генерирующую мощность — до 3,0 тераватт (ТВт).

- Антикоррозионные покрытия также играют важную роль в инфраструктуре и глобальном развитии, а увеличение инвестиций в инфраструктуру повышает спрос на антикоррозионные покрытия. По данным Азиатского банка развития (АБР), если Азиатско-Тихоокеанский регион хочет сохранить темпы роста, отреагировать на изменение климата и искоренить бедность, то к 2030 году регион должен инвестировать 1,7 триллиона долларов США в год в развитие инфраструктуры.

- Таким образом, ожидается, что вышеупомянутые факторы будут стимулировать рынок антикоррозионных покрытий в прогнозируемый период.

Обзор отрасли антикоррозионных покрытий

Рынок антикоррозионных покрытий консолидирован, и основные компании включают PPG Industries, Inc., Akzo Nobel NV, Nippon Paint Holdings Co., Ltd., RPM International Inc. и Sherwin-Williams Company.

Лидеры рынка антикоррозионных покрытий

-

RPM International Inc.

-

The Sherwin-Williams Company

-

PPG Industries, Inc.

-

Akzo Nobel N.V.

-

Nippon Paint Holdings Co., Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка антикоррозионных покрытий

- Март 2023 г. PPG Industries выпустила грунтовочный порошок PPG ENVIROCRON Primeron, целью которого является защита и обеспечение превосходной коррозионной стойкости металлических поверхностей, таких как алюминий, металлизированная сталь и горячеоцинкованная сталь.

- Июнь 2022 г. Hempel выпустила новое покрытие CUI, известное своими быстросохнущими свойствами и эффективностью в борьбе с коррозией под изоляцией. Это покрытие обеспечивает защиту от коррозии и повышает производительность на объектах нефтегазовой и энергетической промышленности.

Отчет о рынке антикоррозионных покрытий – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Предположения исследования

1.3 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Значительный рост в инфраструктурной отрасли

4.1.2 Увеличение спроса со стороны морской индустрии

4.1.3 Расширение нефтегазовой деятельности в Азиатско-Тихоокеанском регионе и Северной Америке

4.2 Ограничения

4.2.1 Правительственные постановления, касающиеся летучих органических соединений (ЛОС)

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в стоимостном выражении)

5.1 По типу смолы

5.1.1 Эпоксидная смола

5.1.2 Алкиды

5.1.3 Полиэстер

5.1.4 Полиуретан

5.1.5 Виниловый Эстер

5.1.6 Другие типы смол

5.2 По технологии

5.2.1 Водный

5.2.2 на основе растворителя

5.2.3 Пудра

5.2.4 УФ-отверждаемый

5.3 По отраслям конечных пользователей

5.3.1 Нефти и газа

5.3.2 морской

5.3.3 Власть

5.3.4 Инфраструктура

5.3.5 Промышленный

5.3.6 Аэрокосмическая и оборонная промышленность

5.3.7 Транспорт

5.3.8 Другие отрасли конечных пользователей

5.4 География

5.4.1 Азиатско-Тихоокеанский регион

5.4.1.1 Китай

5.4.1.2 Индия

5.4.1.3 Япония

5.4.1.4 Южная Корея

5.4.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.4.2 Северная Америка

5.4.2.1 Соединенные Штаты

5.4.2.2 Канада

5.4.2.3 Мексика

5.4.3 Европа

5.4.3.1 Германия

5.4.3.2 Великобритания

5.4.3.3 Италия

5.4.3.4 Франция

5.4.3.5 Остальная Европа

5.4.4 Южная Америка

5.4.4.1 Бразилия

5.4.4.2 Аргентина

5.4.4.3 Остальная часть Южной Америки

5.4.5 Ближний Восток и Африка

5.4.5.1 Саудовская Аравия

5.4.5.2 Южная Африка

5.4.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ доли рынка**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Akzo Nobel N.V.

6.4.2 Axalta Coating Systems, LLC

6.4.3 BASF SE

6.4.4 H.B. Fuller Company

6.4.5 Hempel A/S

6.4.6 Jotun

6.4.7 Kansai Paint Co.,Ltd

6.4.8 Nippon Paint Holdings Co., Ltd.

6.4.9 PPG Industries, Inc.

6.4.10 RPM International Inc.

6.4.11 Sika AG

6.4.12 The Sherwin-Williams Company

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Значительные инвестиции в инфраструктурную отрасль в странах с развивающейся экономикой

7.2 Расширение применения водоразбавляемых покрытий

Сегментация отрасли антикоррозионных покрытий

Антикоррозионные покрытия обеспечивают защиту металлических компонентов от ржавчины, солевых брызг, влаги, окисления и других промышленных химикатов и агрессивных сред. Антикоррозийные свойства этих покрытий обеспечивают более длительный срок службы металлических деталей.

Рынок антикоррозионных покрытий сегментирован по типу смолы, технологии, отрасли конечного пользователя и по географическому положению. По типу смолы рынок сегментирован на эпоксидные, полиэфирные, полиуретановые, винилэфирные и другие типы смол. По технологиям рынок разделен на водные, растворяющие, порошковые и УФ-отверждаемые. По отраслям конечных пользователей рынок сегментирован на нефтегазовую, морскую, энергетическую, инфраструктурную, промышленную, аэрокосмическую и оборонную, транспортную и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка антикоррозионных покрытий в 15 странах основных регионов.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| По типу смолы | ||

| ||

| ||

| ||

| ||

| ||

|

| По технологии | ||

| ||

| ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка антикоррозионных покрытий

Насколько велик рынок антикоррозионных покрытий?

Ожидается, что объем рынка антикоррозионных покрытий достигнет 25,80 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,41% и достигнет 32,01 млрд долларов США к 2029 году.

Каков текущий размер рынка антикоррозионных покрытий?

Ожидается, что в 2024 году объем рынка антикоррозионных покрытий достигнет 25,80 миллиардов долларов США.

Кто являются ключевыми игроками на рынке Антикоррозийные покрытия?

RPM International Inc., The Sherwin-Williams Company, PPG Industries, Inc., Akzo Nobel N.V., Nippon Paint Holdings Co., Ltd. — основные компании, работающие на рынке антикоррозионных покрытий.

Какой регион на рынке Антикоррозийные покрытия является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке антикоррозионных покрытий?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка антикоррозионных покрытий.

Какие годы охватывает рынок антикоррозионных покрытий и каков был размер рынка в 2023 году?

В 2023 году объем рынка антикоррозионных покрытий оценивается в 24,71 миллиарда долларов США. В отчете рассматривается исторический размер рынка антикоррозионных покрытий за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка антикоррозионных покрытий на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет отрасли антикоррозионных покрытий

Статистика доли, размера и темпов роста доходов на рынке антикоррозионных покрытий в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ антикоррозионных покрытий включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа как бесплатную загрузку отчета в формате PDF.