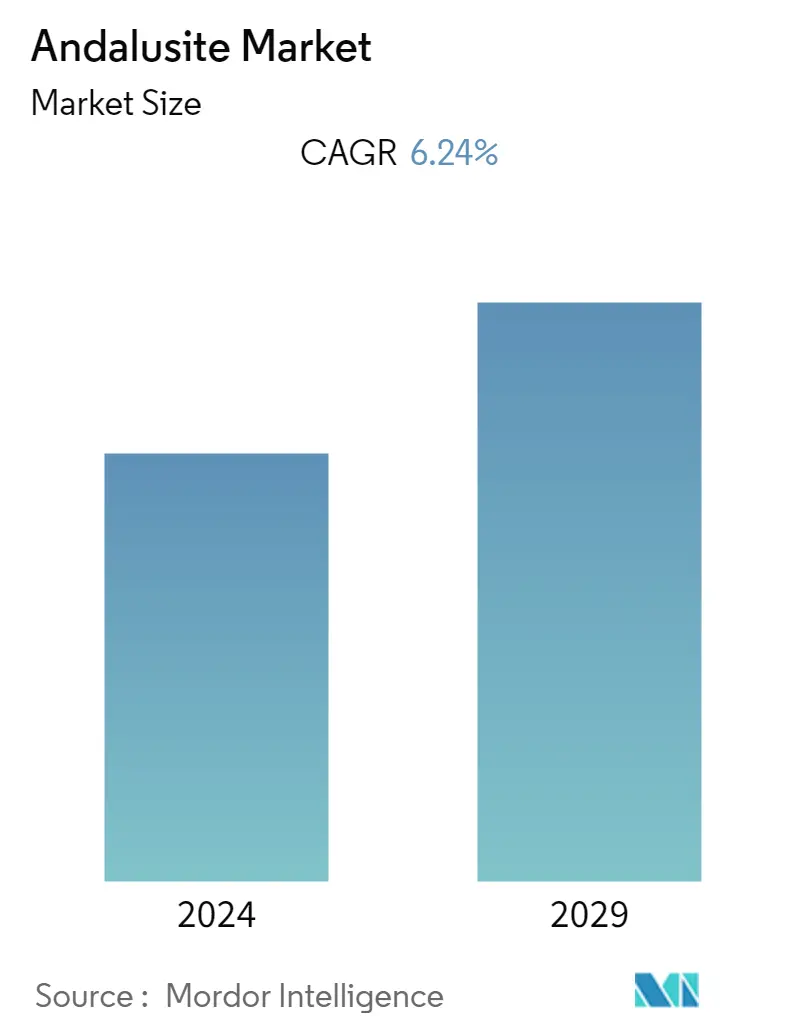

Размер рынка Андалузита

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 6.24 % |

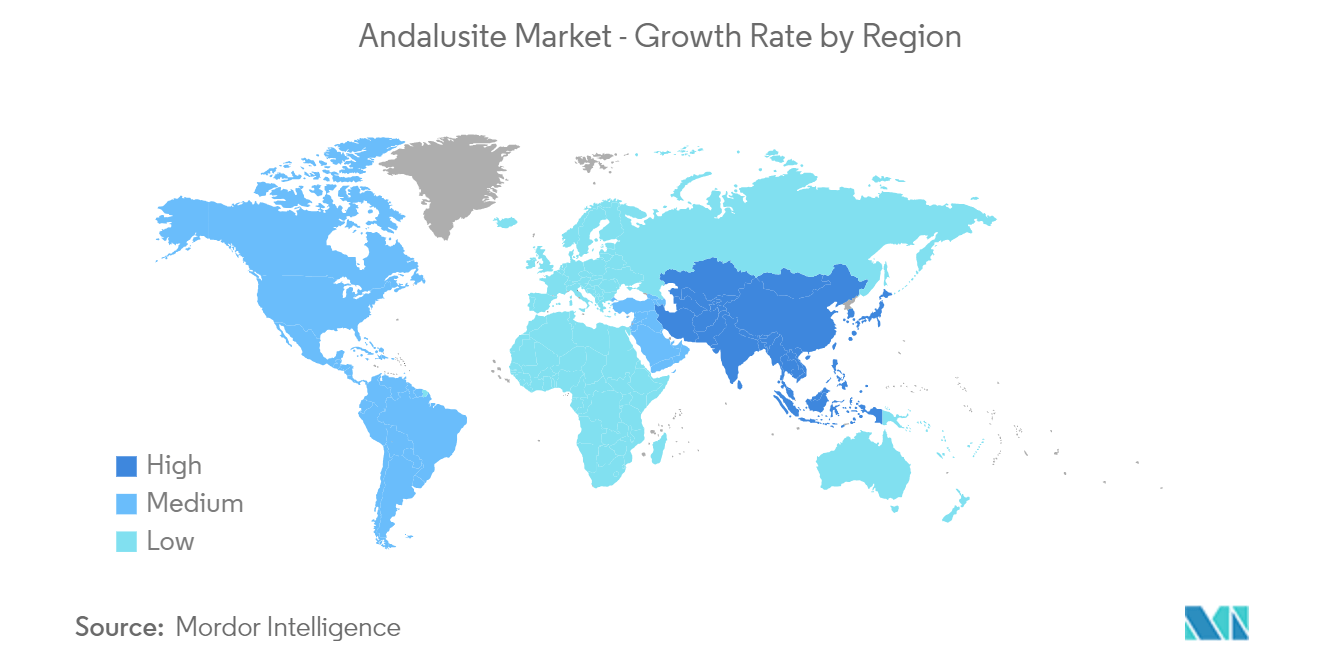

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Европа |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка Андалузита

Ожидается, что объем рынка андалузита вырастет с 372,28 тыс. тонн в 2023 году до 503,86 тыс. тонн к 2028 году, при среднегодовом темпе роста 6,24% в течение прогнозируемого периода (2023-2028 гг.).

Из-за пандемии COVID-19 общенациональные карантины по всему миру, сбои в производственной деятельности и цепочках поставок, а также остановки производства негативно повлияли на рынок. Однако ситуация начала восстанавливаться в 2021 году, что, как ожидается, восстановит траекторию роста рынка в течение прогнозируемого периода.

- Основными факторами, способствующими росту рынка, является высокое потребление андалузита при производстве огнеупорных изделий.

- С другой стороны, непостоянство поставок и цен на андалузит, вероятно, будет мешать развитию рынка.

- Ожидается, что в течение прогнозируемого периода на рынке андалузита будет доминировать огнеупорное применение.

Тенденции рынка Андалузита

Спрос со стороны сегмента огнеупоров будет стимулировать рынок Андалузита

- Андалузит – алюмосиликатное сырье, широко используемое в производстве огнеупорных футеровок. Огнеупорные материалы должны быть действительно синтетически стабильными при высоких температурах и невосприимчивыми к термическим ударам. Андалузит имеет низкую пористость, стабильный объем, высокую добротность и высокую термостойкость, что делает его пригодным для огнеупорных применений.

- Таким образом, огнеупоры, изготовленные из андалузита, можно эффективно использовать в суровых условиях. По большей части андалузит формируется в условиях низких напряжений и высоких температур и переходит в силлиманит или кианит в разнообразной системе температура-давление.

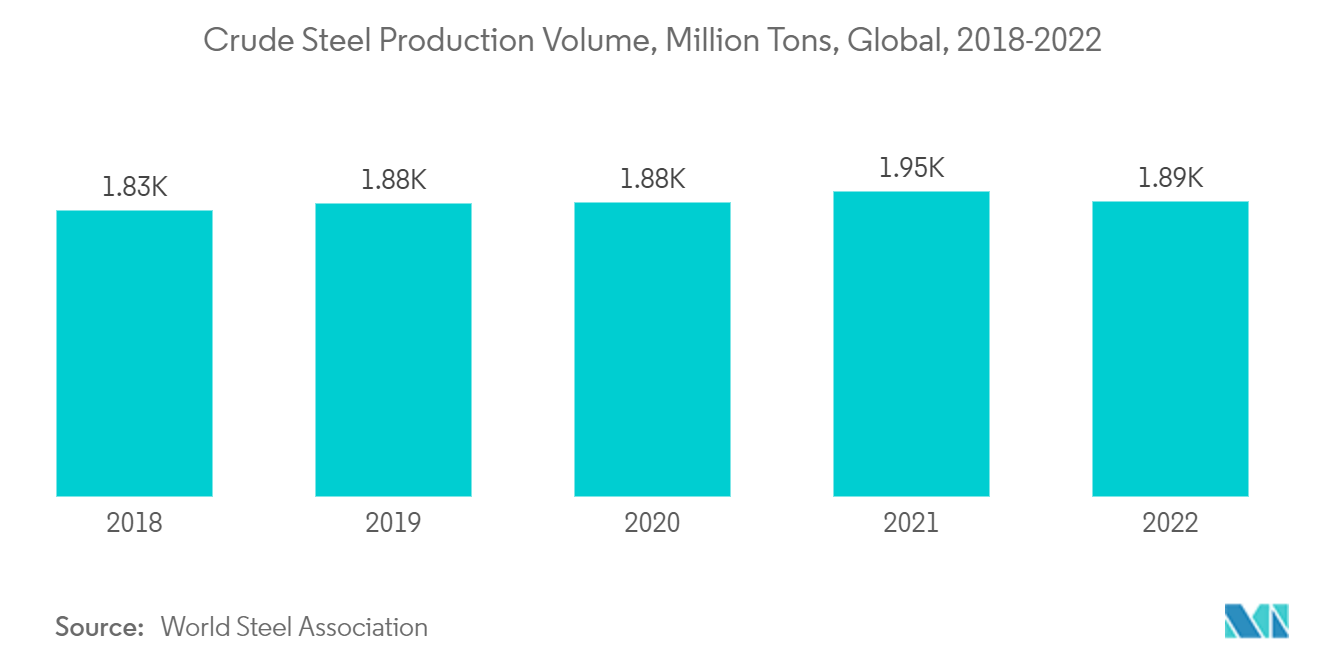

- Растущее использование андалузита в огнеупорах для конечных отраслей промышленности, таких как металлургия, стимулирует рост рынка. Развитие применения стали в автомобильной промышленности также зависит от огнеупоров.

- В сталелитейной промышленности внутренняя футеровка необходима в печах, используемых при выплавке чугуна и стали, в емкостях, используемых для хранения и транспортировки металла и шлака; печи, используемые для нагрева стали перед дальнейшей обработкой, а также дымовые трубы или дымоходы, через которые проходят горячие газы.

- В апреле 2023 года Всемирная ассоциация производителей стали (WSA) опубликовала свой краткосрочный прогноз спроса на сталь (SRO) на 2023 и 2024 годы, в котором говорилось, что спрос на сталь вырастет на 2,3% и достигнет 1822,3 млн тонн в 2023 году. вырастет на 1,7% в 2024 году и достигнет 1854,0 млн тонн. Кроме того, общий мировой объем производства стали в 2022 году составил 1878,5 млн тонн, что на 4,2% меньше по сравнению с 2021 годом.

- Китай является крупнейшим производителем сырой стали в мире. По данным Национального бюро статистики (НБС), производство сырой стали в Китае в 2022 году достигло 1,013 млн тонн, что свидетельствует о втором ежегодном снижении подряд на 2,1% меньше, чем в 2021 году. Тем не менее, первоначальная статистика за 2023 год указывает на положительные фундаментальные показатели роста в секторе сталелитейной промышленности. По данным WSA, в феврале 2023 года Китай произвел около 80,1 млн тонн, что на 5,6% больше, чем в феврале 2022 года.

- Индия является вторым по величине производителем стали в мире. Совместное предприятие ArcelorMittal и Nippon Steel Corp. в Индии объявило о расширении своей деятельности в стране, инвестировав 1 триллион индийских рупий (13,34 миллиарда долларов США) в течение 10 лет, начиная с 2022 года. Ожидается, что эти события повысят спрос. на андалузит в течение прогнозируемого периода.

- Кроме того, продукция на основе андалузита очень популярна в Европе и Азиатско-Тихоокеанском регионе для производства обожженных и необожженных огнеупоров.

- Ожидается, что все вышеупомянутые факторы будут стимулировать рынок андалузита в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион станет самым быстрорастущим рынком андалузита

- Ожидается, что Азиатско-Тихоокеанский регион станет самым быстрорастущим рынком из-за значительного экономического роста в таких странах, как Китай, Индия и страны АСЕАН.

- Сталь является важным материалом, используемым в судостроении и производстве транспортных средств, а также в строительстве. Таким образом, ожидается, что растущий спрос на андалузит со стороны сталелитейной промышленности будет результатом развития и усовершенствования структуры в этих отраслях конечных потребителей.

- Китай является крупнейшим производителем стали в мире, и его производственные мощности постоянно наращиваются. Кроме того, сталелитейный сектор, вероятно, будет иметь тенденцию к росту в 2023 году, чему будут способствовать стабильный рынок недвижимости и восстановление в других отраслях, потребляющих сталь, таких как автомобилестроение, судоходство и бытовая электроника. Ожидается, что это, в свою очередь, окажет положительное влияние на рынок.

- Индия является вторым по величине производителем стали в мире. Производство стали в Индии достигло исторического уровня около 120 миллионов тонн в год, что сделало ее вторым по величине производителем стали в мире, согласно отчету правительства Индии в декабре 2022 года. На долю страны приходится около 4,8% мирового производства стали каждый год. год.

- По данным Всемирной ассоциации производителей стали (WSA), производство нерафинированной стали в Индии выросло примерно на 5,80% до 124,4 млн тонн (т) в 2022 году по сравнению со 118,2 млн тонн в 2021 году. Кроме того, согласно данным Всемирной ассоциации производителей стали, в период с января по февраль 2023 года Индия произвела около 10,9 тонн стали, что примерно на 0,2% меньше, чем за тот же период 2022 года. Однако, по данным Indian Brand Equity Foundation (IBEF), потребление готовой стали в стране, как ожидается, увеличится до 230 тонн к 2030-31 годам со 133,596 тонн в 2022 финансовом году, что, как ожидается, ускорит динамику производства в стране.

- Более того, Индия, вероятно, станет свидетелем инвестиций в жилищное строительство на сумму около 1,3 триллиона долларов США в течение следующих семи лет, в течение которых, вероятно, будет построено 60 миллионов новых домов. Ожидается, что в 2024 году уровень доступности доступного жилья вырастет примерно на 70%.

- Таким образом, вышеупомянутые отрасли являются основными отраслями конечного потребителя продукта. Ожидается, что растущий спрос со стороны различных отраслей будет стимулировать изучаемый рынок в регионе в течение прогнозируемого периода.

Обзор андалузитовой отрасли

Рынок андалузита консолидирован. Некоторые из ключевых игроков на рынке (не в каком-то определенном порядке) включают Imerys Refractory Minerals, Andalucita SA, Andalusite Resources, LKAB Minerals, Andalusite Resources и Xinrong Yilong Andalusite Co. Ltd.

Лидеры рынка Андалузита

-

Andalucita S.A.

-

LKAB Minerals

-

Andalusite Resources

-

Imerys Refractory Minerals

-

Xinrong Yilong Andalusite Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка Андалузита

Последние события, касающиеся основных игроков рынка, будут освещены в полном отчете..

Отчет о рынке Андалузита – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Рост сталелитейной промышленности

4.1.2 Технологические преимущества андалузита перед другими заменителями

4.2 Ограничения

4.2.1 Непостоянное предложение и цена андалузита

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Приложение

5.1.1 Огнеупоры

5.1.2 Литейный завод

5.1.3 Мебель для печи

5.1.4 Другие области применения (керамика и ювелирные изделия)

5.2 География

5.2.1 Азиатско-Тихоокеанский регион

5.2.1.1 Китай

5.2.1.2 Индия

5.2.1.3 Япония

5.2.1.4 Южная Корея

5.2.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.2.2 Северная Америка

5.2.2.1 Соединенные Штаты

5.2.2.2 Канада

5.2.2.3 Мексика

5.2.3 Европа

5.2.3.1 Германия

5.2.3.2 Великобритания

5.2.3.3 Франция

5.2.3.4 Италия

5.2.3.5 Остальная Европа

5.2.4 Остальной мир

5.2.4.1 Южная Америка

5.2.4.2 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Andalucita SA

6.4.2 Andalusite Resources

6.4.3 Imerys Refractory Minerals

6.4.4 Keyhan Payesh Alvand

6.4.5 LKAB Minerals

6.4.6 Recursos Latinos SA

6.4.7 Resco Products

6.4.8 Xinjiang Xinrong Yilong Andalusite Co. Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Применение реактивного андалузита в огнеупорных отливках

Сегментация андалузитовой промышленности

Андалузит – это сырье на основе алюмосиликата, которое в основном используется в производстве жаростойких огнеупорных изделий.

Рынок андалузита сегментирован по применению и географии. По приложениям рынок сегментирован на огнеупоры, литейное производство, мебель для печей и другие области применения. В отчете также рассматриваются размер и прогнозы рынка андалузита в 11 странах основных регионов.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонны).

| Приложение | ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка андалузита

Каков текущий размер рынка Андалузита?

Прогнозируется, что среднегодовой темп роста рынка Андалузита составит 6,24% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Андалузит?

Andalucita S.A., LKAB Minerals, Andalusite Resources, Imerys Refractory Minerals, Xinrong Yilong Andalusite Co. Ltd — основные компании, работающие на рынке Андалузита.

Какой регион на рынке Андалузит является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке Андалузита?

В 2024 году на Европу будет приходиться самая большая доля рынка Андалузита.

В какие годы работает этот андалузский рынок?

В отчете рассматривается исторический размер рынка Андалузита за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Андалузита на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет андалузитовой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке Андалузии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Андалузитовый анализ включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.