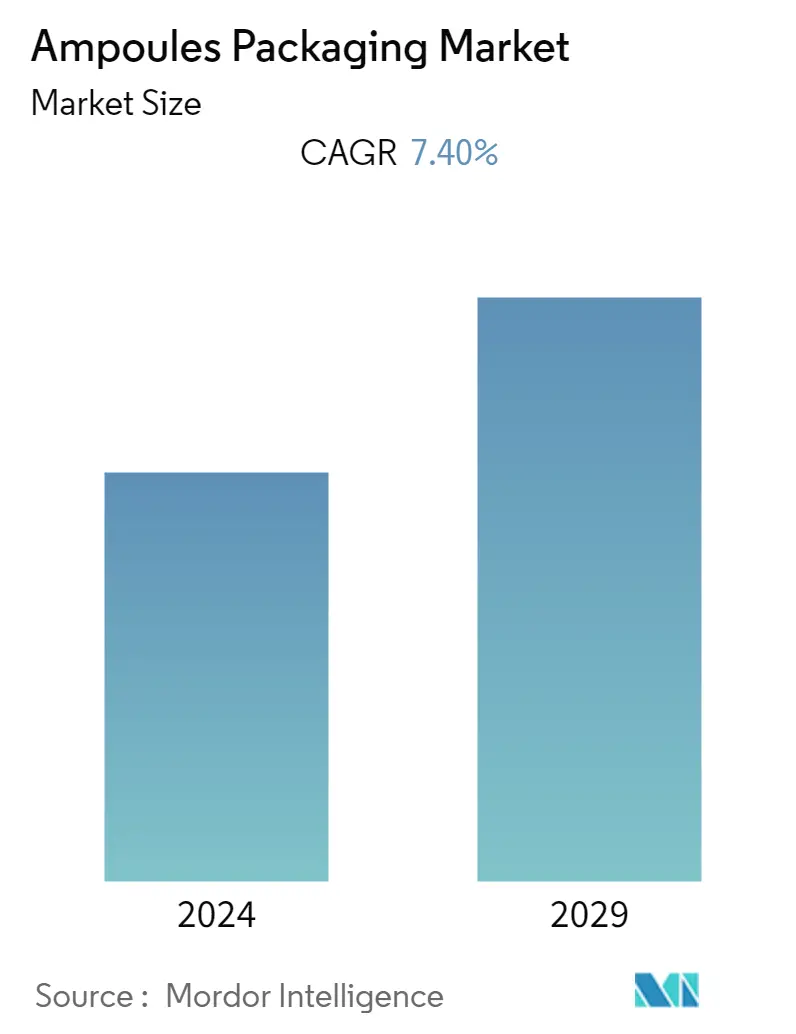

Размер рынка упаковки ампул

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 7.40 % |

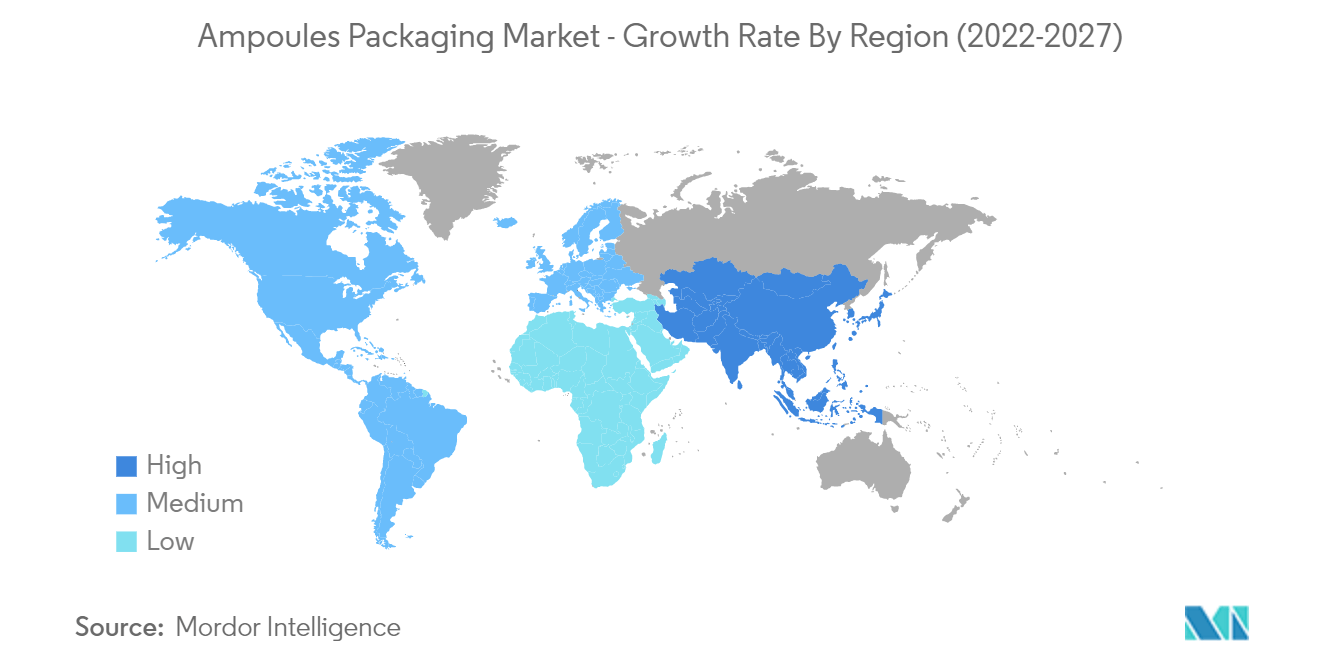

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

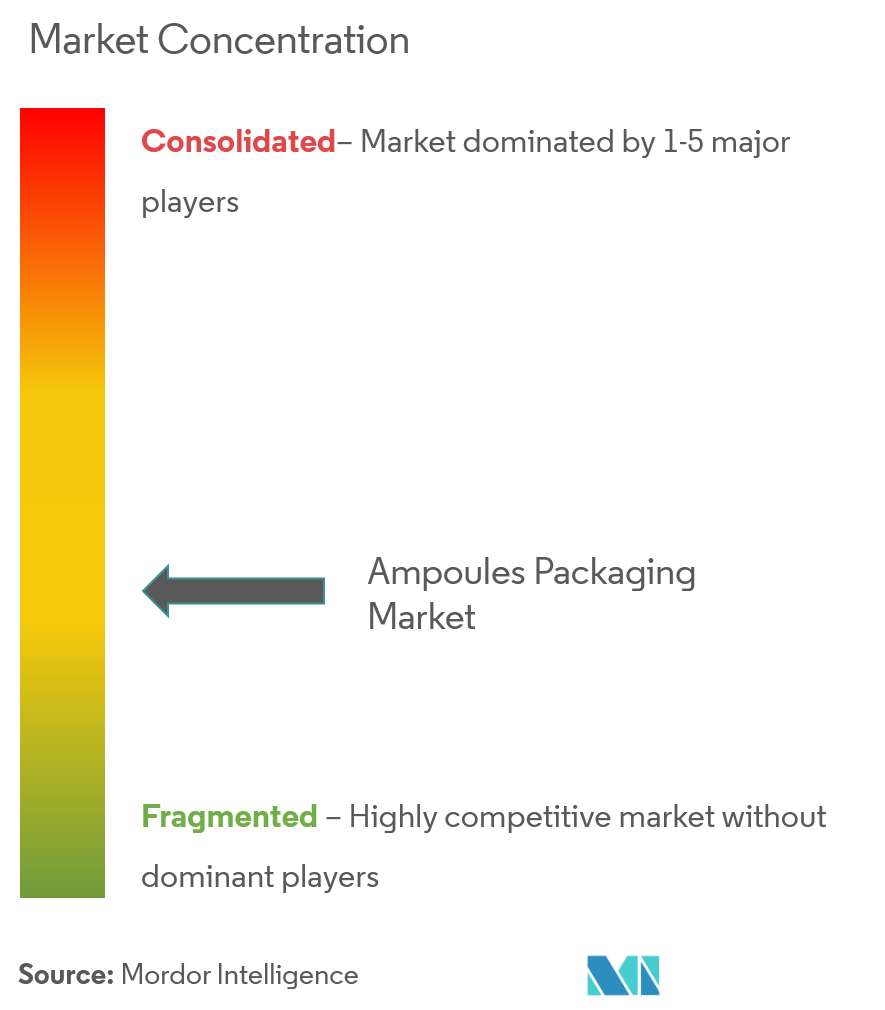

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки ампул

В 2021 году рынок упаковки ампул оценивался в 4,1 миллиарда долларов США, и ожидается, что к 2027 году он достигнет 6,27 миллиарда долларов США при среднегодовом темпе роста 7,4% в течение прогнозируемого периода (2022-2027 годы). Упаковка считается важнейшим этапом производственного процесса, где процесс создания добавленной стоимости является одной из важных тенденций. Фармацевтическая промышленность уже очень давно использует ампулы, особенно стеклянные, в качестве первичной упаковки.

- Всплеск правительственных инициатив по увеличению использования непатентованных препаратов, государственная поддержка открытия магазина непатентованных медицинских препаратов и высокая распространенность инфекционных заболеваний в регионе – вот некоторые факторы, которые, как ожидается, будут стимулировать рынок непатентованных инъекционных препаратов в регионе в период прогнозный период.

- Появление на рынке пластиковых ампул было призвано решить некоторые проблемы, связанные с попаданием стеклянных частиц в содержимое во время разрушения ампул. Ожидается, что это создаст возможности для производителей пластиковых ампул, и на него могут повлиять обновления нормативных актов и стандарты, существующие в соответствующей стране.

- Поскольку на использование ампул сильно влияет спрос на них со стороны конечных потребителей в области фармацевтики и медико-биологических наук, рынок по-прежнему сильно склонен к этим конечным потребителям из-за изменений спроса.

- Регулирующие и консультативные органы, контролирующие качество и безопасность вакцин, правительства промышленно развитых и развивающихся стран, а также объединенные закупочные агентства являются одними из ведущих организаций, стимулирующих спрос на рынке вакцин во всем мире. Ожидается, что в ближайшем будущем это приведет к увеличению мощностей по производству ампул.

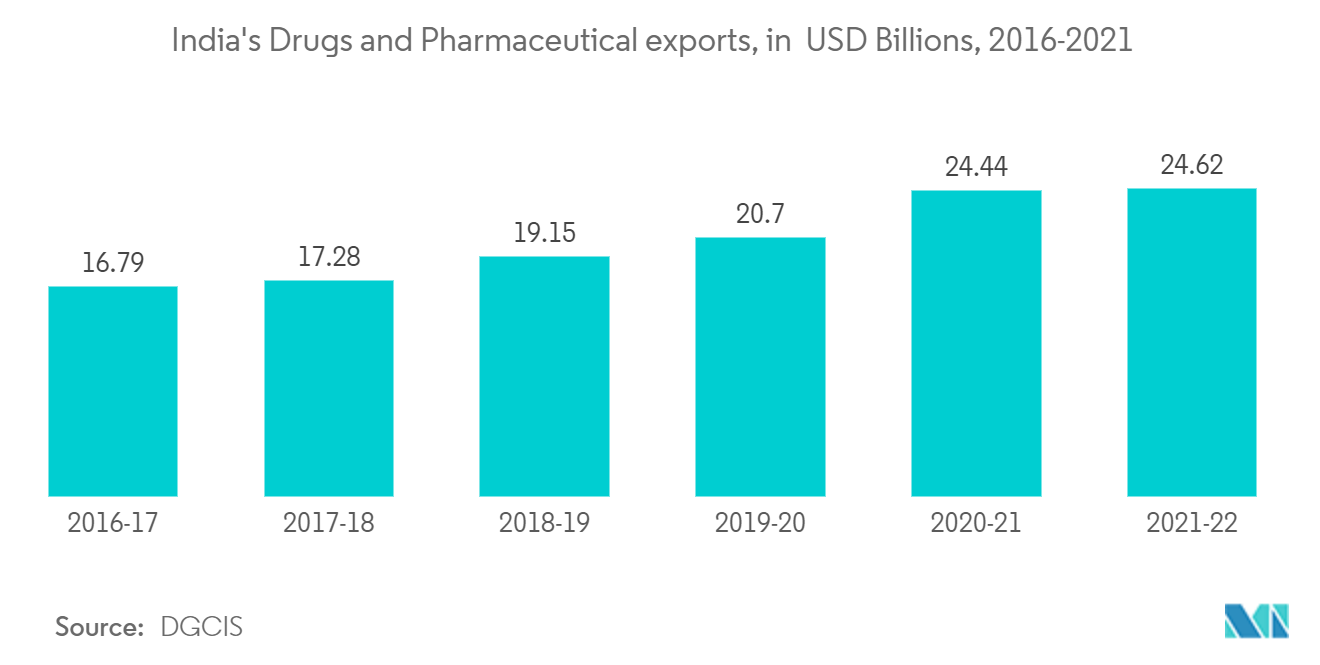

- В Азиатско-Тихоокеанском регионе может наблюдаться значительный рост рынка, поскольку в развивающихся странах, таких как Индия, наблюдается исключительный рост фармацевтического рынка, где такие игроки, как SGD Pharma India Ltd., производят 4000 метрических тонн трубчатых флаконов и ампул в год (что соответствует более более 700 млн штук на стекольном заводе Vemula компании SGD Pharma (Индия) для удовлетворения спроса на ампулы на рынке.

- Аналогичным образом, производители ампул вкладывают значительные средства в расширение своего присутствия на рынке. Например, Schott AG Kaisha планировала инвестировать в завод 50 крор индийских рупий, чтобы создать производственную мощность в 360 миллионов ампул.

- Распространение COVID-19 негативно повлияло на рынок из-за сбоев в цепочке поставок, первоначально вызванных задержкой производства во всем мире. Однако сценарий существенно изменился. Например, FEVE (Федерация европейских производителей стеклянной тары и машинного стекла) призвала власти признать решающую роль производства тарного стекла и впоследствии возглавила непрерывность производства на всех заводах, чтобы снабжать людей продуктами питания, напитками и фармацевтическими препаратами. товары.

Тенденции рынка упаковки ампул

Упаковка пластиковых ампул займет значительную долю

- Спрос на пластиковые ампулы со стороны фармацевтической промышленности значительно растет. К особенностям, которые привели к более широкому распространению фармацевтической продукции, относятся барьерность от влаги, высокая стабильность размеров, высокая ударная вязкость, устойчивость к деформации, низкое водопоглощение, прозрачность, устойчивость к теплу и огню, а также продление сроков годности. Более того, высокий спрос на недорогую упаковку является еще одним важным фактором этого процесса.

- Стеклянные контейнеры характерно хрупкие, и было обнаружено, что они вызывают опасения, связанные с взаимодействием лекарственного средства и контейнера. Эти ограничения по хранению привели к растущему интересу к пластиковым ампулам, которые можно эффективно наполнять, транспортировать, хранить и безопасно вводить, соблюдая при этом строгие нормативные стандарты.

- С увеличением количества жидких лекарственных форм растет потребность в пластиковой упаковке. Они часто являются предпочтительным выбором для продуктов премиум-класса, требующих максимальной защиты от воздействия посторонних частиц.

- Жидкие/полутвердые лекарственные препараты широко используются для детей при различных медикаментозных потребностях. Детям необходимы меньшие дозы из-за трудностей с глотанием таблеток или капсул. За последние несколько лет усилилось давление на обеспечение доступности лекарств в форме, подходящей для приема детьми.

- С другой стороны, растет число потребителей, предпочитающих парентеральную упаковку разовой дозы по сравнению с многодозовой упаковкой. Пластиковые ампулы предлагают фиксированные дозировки, которые помогают фармацевтическим компаниям контролировать затраты за счет снижения перерасхода лекарств и снижения неэффективности производственного процесса. Поэтому использование пластиковых ампул особенно выгодно компаниям, занимающимся дорогостоящими лекарствами.

- Например, в Соединенных Штатах, согласно правилам Управления по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA), пластиковые ампулы с разовой дозой составляют почти 24% фармацевтической упаковки. Ожидается, что этот сегмент создаст возможности роста выше среднего для упаковки ампул.

Латинская Америка продемонстрирует значительный рост в долгосрочной перспективе

- В Латинской Америке это влияет на рост рынка, поскольку страны активно работают над сокращением доступа к потребителям поддельных лекарств, вакцин и лекарств.

- Бразилия, например, является одним из наиболее известных фармацевтических рынков в регионе, и, по прогнозам, она может стать важным игроком на мировом уровне. Фармацевтический бизнес Бразилии в настоящее время позиционируется как шестой в мире и, по прогнозам, к концу 2022 года войдет в пятерку крупнейших.

- Аналогичным образом, Мексика занимает 11-е место в мире в списке стран фармацевтического рынка. С другой стороны, Аргентина считается третьим по величине рынком в регионе. Эти страны с многообещающим будущим фармацевтической промышленности представляют большие возможности для ампул.

- Более того, гериатрическая база в Латинской Америке быстро растет. По данным Pharmaphorum, в 2010 году 10% населения региона было старше 60 лет, а к концу 2040 года это число, по оценкам, увеличится более чем вдвое, достигнув 21%. В условиях растущего старения населения основной причиной являются хронические заболевания, поскольку более 80% взрослых в возрасте старше 60 лет имеют по крайней мере одно хроническое заболевание.

Обзор отрасли упаковки ампул

Рынок упаковки ампул фрагментирован. Всплеск правительственных инициатив и растущий спрос на инъекционные препараты и другие лекарства открывают прибыльные возможности на рынке упаковки ампул. В целом конкуренция между существующими конкурентами высока. Ожидается, что в дальнейшем расширение и слияния крупных компаний в различных фармацевтических отраслях повысят спрос на упаковку в ампулах. Ключевыми игроками являются Schott AG, Amposan SA, Gerresheimer AG и др.

- Август 2021 г. — Индийский институт сыворотки, крупнейший производитель вакцин и биопрепаратов, купил 50% акций индийского совместного предприятия по упаковке SCHOTT Kaisha. Совместное предприятие немецкой компании по производству специального стекла SCHOTT AG и индийской группы Kaisha производит фармацевтическую упаковочную продукцию, такую как флаконы, шприцы, ампулы и картриджи, используемые для упаковки жизненно важных лекарств.

- Май 2021 г. — японская упаковочная компания Nipro PharmaPackaging приобрела хорватского производителя стеклянной фармацевтической упаковки Piramida. Под управлением фонда прямых инвестиций Blue Sea Capital компания Пирамида провела модернизацию своих мощностей, открыла восемь новых производственных линий и стала свидетелем сильного развития бизнеса по производству ампул и флаконов. Благодаря этому компания вошла в пятерку крупнейших производителей ампул для фармацевтической промышленности на европейском рынке.

Лидеры рынка упаковки ампул

-

Schott AG

-

Gerresheimer AG

-

James Alexander Corporation

-

ESSCO Glass

-

Stevanato Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки ампул

Январь 2022 г. - В связи с растущим во всем мире спросом на высококачественные фармацевтические решения компания Schott объявила о крупных инвестициях в Китае компания планирует утроить производственные мощности по производству флаконов и ампул.

Март 2021 г. — Aenova, один из ведущих поставщиков услуг по разработке и контрактным производителям для фармацевтической и медицинской промышленности, значительно увеличила свои мощности по производству ампул на своем предприятии в Гронау. Благодаря новой линии наполнения и укупорки ампул, шестой линии стерильности на заводе в Гронау, новой полностью автоматической линии оптического контроля и новой упаковочной линии теперь можно производить в общей сложности более 100 миллионов ампул и флаконов в год.

Отчет о рынке упаковки ампул – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Угроза новых участников

4.2.2 Переговорная сила покупателей/потребителей

4.2.3 Рыночная власть поставщиков

4.2.4 Угроза продуктов-заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Драйверы рынка

4.3.1 Спрос на защищенную от несанкционированного доступа упаковку фармацевтической продукции

4.3.2 Товарная стоимость стекла увеличилась за счет возможности вторичной переработки

4.3.3 Государственные постановления и стандарты

4.4 Рыночные ограничения

4.4.1 Опасения по поводу сброса использованных ампул

4.5 Влияние COVID-19 на рынок упаковки ампул

5. ДИНАМИКА РЫНКА

5.1 Введение в рыночные драйверы и ограничения

5.2 Драйверы рынка

5.2.1 Спрос на защищенную от несанкционированного доступа упаковку фармацевтической продукции

5.2.2 Государственные постановления и стандарты

5.3 Рыночные ограничения

5.3.1 Опасения по поводу сброса использованных ампул

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По материалу

6.1.1 Стекло

6.1.2 Пластик

6.2 По отраслям конечных пользователей

6.2.1 Фармацевтический

6.2.2 Личная гигиена и косметика

6.2.3 Другие отрасли конечных пользователей

6.3 География

6.4 Северная Америка

6.4.1 Конечный пользователь

6.4.1.1 Фармацевтический

6.4.1.2 Личная гигиена и косметика

6.4.1.3 Другие отрасли конечных пользователей

6.4.2 Страна

6.4.2.1 Соединенные Штаты

6.4.2.2 Канада

6.5 Европа

6.5.1 Конечный пользователь

6.5.1.1 Фармацевтический

6.5.1.2 Личная гигиена и косметика

6.5.1.3 Другие отрасли конечных пользователей

6.5.2 Страна

6.5.2.1 Великобритания

6.5.2.2 Франция

6.5.2.3 Германия

6.5.2.4 Остальная Европа

6.6 Азиатско-Тихоокеанский регион

6.6.1 Конечный пользователь

6.6.1.1 Фармацевтический

6.6.1.2 Личная гигиена и косметика

6.6.1.3 Другие отрасли конечных пользователей

6.6.2 Страна

6.6.2.1 Китай

6.6.2.2 Индия

6.6.2.3 Япония

6.6.2.4 Остальная часть Азиатско-Тихоокеанского региона

6.7 Латинская Америка

6.7.1 Конечный пользователь

6.7.1.1 Фармацевтический

6.7.1.2 Личная гигиена и косметика

6.7.1.3 Другие отрасли конечных пользователей

6.7.2 Страна

6.7.2.1 Бразилия

6.7.2.2 Мексика

6.7.2.3 Остальная часть Латинской Америки

6.8 Ближний Восток и Африка

6.8.1 Конечный пользователь

6.8.1.1 Фармацевтический

6.8.1.2 Личная гигиена и косметика

6.8.1.3 Другие отрасли конечных пользователей

6.8.2 Страна

6.8.2.1 Саудовская Аравия

6.8.2.2 Египет

6.8.2.3 Остальная часть Ближнего Востока и Африки

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании*

7.1.1 Schott AG

7.1.2 Gerresheimer AG

7.1.3 Stevanato Group

7.1.4 ESSCO Glass

7.1.5 AAPL Solutions

7.1.6 Global Pharmatech Pvt Ltd

7.1.7 James Alexander Corporation

7.1.8 Nipro Pharma Packaging International NV

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. БУДУЩЕЕ РЫНКА

Сегментация отрасли упаковки ампул

Ампула — это небольшая запечатанная стеклянная или пластиковая бутыль, которая используется для хранения и сохранения образца, обычно твердого или жидкого. Упаковка в ампулах используется в фармацевтической, косметической и косметической промышленности. Упаковка в ампулах чаще всего используется для защиты жидкости или раствора от воздуха и загрязнений.

| По материалу | ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

|

| География |

| Северная Америка | ||||||||

| ||||||||

|

| Европа | ||||||||||

| ||||||||||

|

| Азиатско-Тихоокеанский регион | ||||||||||

| ||||||||||

|

| Латинская Америка | ||||||||

| ||||||||

|

| Ближний Восток и Африка | ||||||||

| ||||||||

|

Часто задаваемые вопросы по исследованию рынка упаковки ампул

Каков текущий размер рынка упаковки ампул?

По прогнозам, среднегодовой темп роста рынка упаковки ампул составит 7,40% в течение прогнозируемого периода (2024–2029 гг.)

Кто являются ключевыми игроками на рынке Упаковка ампул?

Schott AG, Gerresheimer AG, James Alexander Corporation, ESSCO Glass, Stevanato Group – основные компании, работающие на рынке упаковки ампул.

Какой регион на рынке упаковки ампул является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Упаковка ампул?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка упаковки ампул.

Какие годы охватывает рынок упаковки ампул?

В отчете рассматривается исторический размер рынка упаковки ампул за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки ампул на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии упаковки ампул

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки ампул в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки ампул включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.