| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 49.77 Million tons |

| Объем Рынка (2029) | 53.12 Million tons |

| CAGR | 1.31 % |

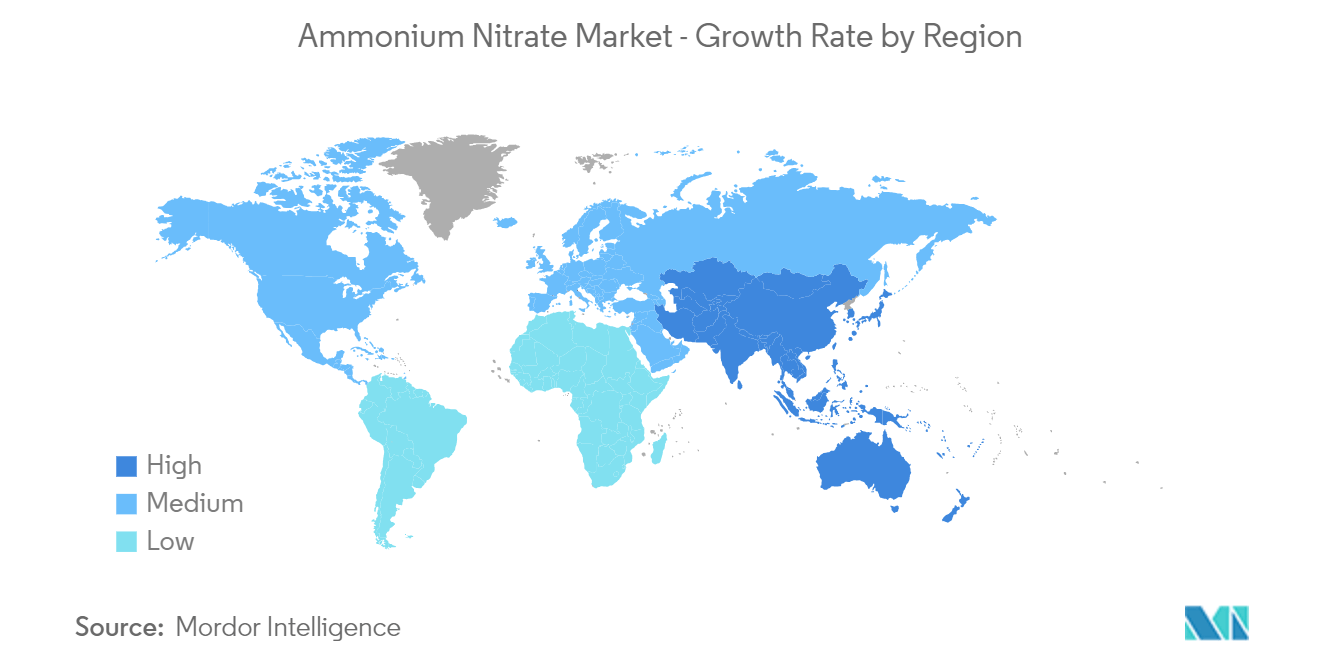

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка аммиачной селитры

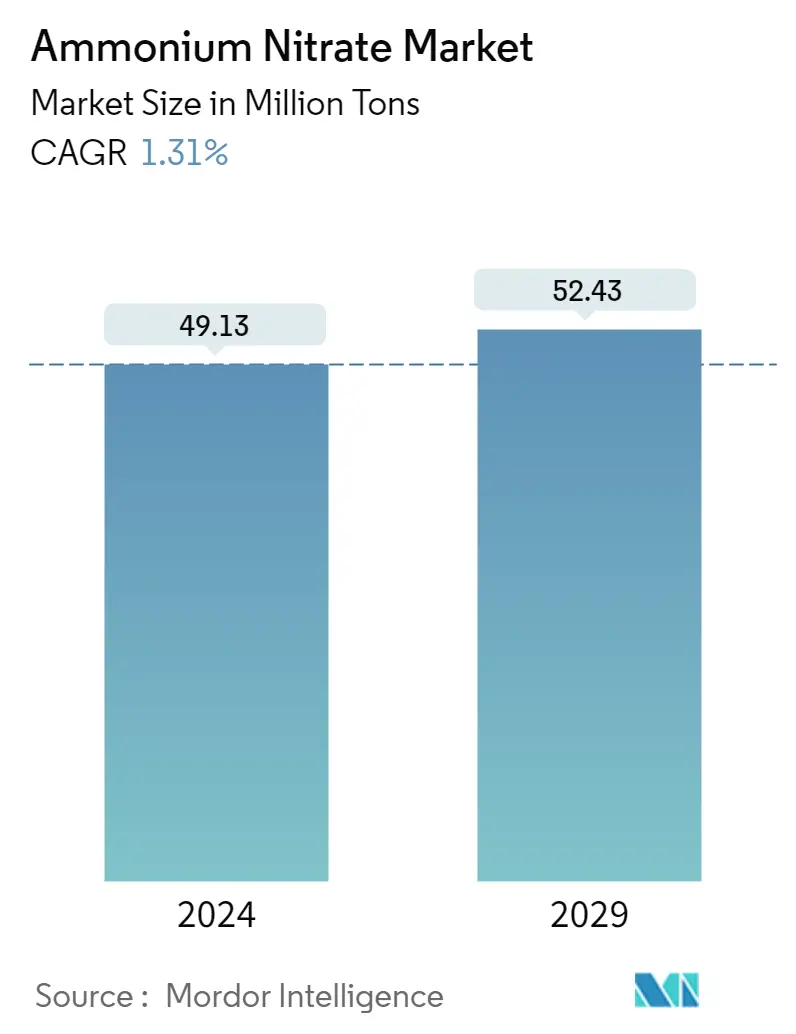

Объем рынка аммиачной селитры оценивается в 49,13 миллиона тонн в 2024 году и, как ожидается, достигнет 52,43 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 1,31% в течение прогнозируемого периода (2024-2029).

В 2020 году рост рынка аммиачной селитры был затруднен из-за транспортных ограничений и нехватки сырья, вызванной вспышкой COVID-19. Однако после этого рынок неуклонно восстанавливался и растет умеренными темпами благодаря увеличению потребления аммиачной селитры в различных отраслях после пандемии.

- Увеличение потребления аммиачной селитры при производстве сельскохозяйственной продукции или удобрений является основным фактором, способствующим росту рынка.

- С другой стороны, присутствие на рынке альтернатив аммиачной селитре, таких как карбамид и азотные удобрения, увеличивается и, как ожидается, будет препятствовать росту рынка в течение прогнозируемого периода.

- Кроме того, растущее использование нитрата аммония в качестве жизненно важного компонента во многих взрывчатых веществах, используемых в горнодобывающей промышленности для сейсморазведки, вероятно, создаст возможности прибыльного роста для мирового рынка в будущем.

- На мировом рынке доминировала Северная Америка, при этом значительная доля потребления аммиачной селитры приходилась на такие страны, как США и Канада.

Тенденции рынка аммиачной селитры

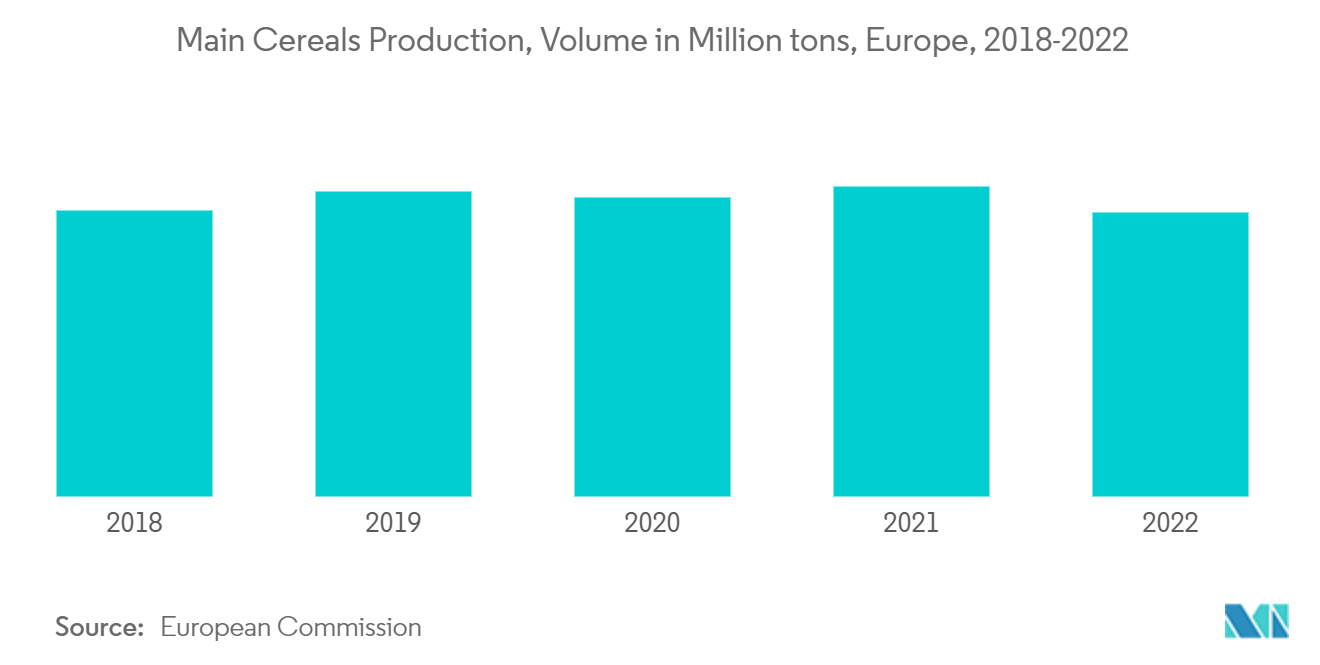

Сельскохозяйственный сегмент доминирует в спросе на аммиачную селитру

- В сельском хозяйстве удобрения обогащают рост растений необходимыми питательными веществами, которые обеспечивают здоровый рост и защищают их от болезней. Различные удобрения доступны в растворимой, сухой кристаллической форме и формах замедленного действия. Нитрат аммония является одним из таких удобрений, используемых для обеспечения растений достаточным уровнем азота.

- Аммиачная селитра обеспечивает как немедленное, так и длительное азотное питание растений. Корни легко поглощают аммонийную фракцию, а нитратная фракция медленно преобразуется из аммония почвенными микроорганизмами. Овощеводы часто предпочитают аммиачную селитру из-за ее непосредственной доступности нитратов.

- Rashtriya Chemicals and Fertilizers Limited (RCF), центральный государственный сектор Индии при Министерстве химии и удобрений, заплатила в общей сложности 212,40 кроров индийских рупий (25,5 миллионов долларов США) за 2021-2022 финансовый год, которые используются для увеличения производства аммиачной селитры. (AN) плавит на своем существующем заводе производительность со 150 тысяч метрических тонн до 19 тысяч метрических тонн в год за счет оптимального использования существующей инфраструктуры.

- По данным IBEF, экспорт сельскохозяйственной продукции Индии в 22 финансовом году составил 43,37 млрд долларов США, что свидетельствует о росте потребления аммиачно-нитратных удобрений. Чем больше будет высеяно сельскохозяйственных культур, тем больше будет использование аммиачно-нитратных удобрений.

- По данным Thyssenkrupp AG, около 80% ежегодно производимого аммиака используется в основном при производстве удобрений. Удобрения улучшают питание растений, стимулируют их развитие, повышают качество урожая и, в конечном итоге, поддерживают и потенциально повышают плодородие почвы.

- Следовательно, в связи с быстро растущей сельскохозяйственной деятельностью во всем мире ожидается, что спрос на твердую аммиачную селитру будет быстро увеличиваться в течение прогнозируемого периода.

Североамериканский регион будет доминировать на рынке

- \п

- На Северную Америку приходится наибольшая доля спроса на аммиачную селитру на мировом рынке. \п

- В Северной Америке Соединенные Штаты являются основным рынком для сельскохозяйственной отрасли, хотя в отрасли производства удобрений в Канаде в ближайшем прошлом наблюдался рост. \п

- По данным Министерства сельского хозяйства США (USDA), администрация Байдена-Харриса увеличивает производство удобрений американского производства, чтобы противодействовать росту цен для фермеров, вызванному войной на Украине. В сентябре 2022 года правительство объявило о выделении гранта в размере 500 миллионов долларов США на увеличение внутреннего производства удобрений. Программа администрации по расширению производства удобрений является частью общегосударственных усилий по усилению конкуренции на сельскохозяйственном рынке. \п

- Сельскохозяйственная промышленность вносит основной вклад в канадскую экономику. По данным агентства Agriculture and Agri-Food Canada (AAFC), Канада была пятым по величине экспортером сельскохозяйственной продукции в мире в 2022 году. В 2022 году сельское хозяйство и агропродовольственный сектор Канады произвели 143,8 миллиарда долларов США (около 7,0%) валового внутреннего продукта Канады ( ВВП), обеспечивая мир безопасной, питательной и устойчивой пищей. \п

- В промышленности удобрений Канады имеется множество производителей, а также оптовых и розничных дистрибьюторов азотных удобрений, включая аммиачную селитру. Страна также имеет обширный экспортный рынок. \п

- По данным FERTILIZER CANADA, канадская промышленность удобрений обеспечивает 76 000 рабочих мест в Канаде. Ежегодная экономическая деятельность Канады приносит 23 миллиарда долларов США промышленности удобрений. 12% мировых поставок удобрений поступает из Канады. \п

- Огромный спрос на аммиачную селитру обусловлен растущим спросом на мазут из нитрата аммония и увеличением спроса на взрывчатые вещества для оборонной промышленности. \п

- Горное бюро США осуществляет постоянную программу по изучению продуктов из взрывчатых веществ и выявлению взрывчатых веществ, которые можно безопасно использовать под землей. Это позволяет добиться большего прогресса в производстве взрывчатых веществ из нитрата аммония в Соединенных Штатах. \п

- По данным Бюджетного управления Конгресса США, CBO прогнозирует, что дискреционные расходы на оборону и вооруженные силы в 2023 финансовом году составят 828 миллиардов долларов США, что на 4% больше, чем в 2022 финансовом году. Это позволит увеличить производство взрывчатых веществ для военных целей в 2023 финансовом году. страна. \п

- Прогнозируется, что сегмент удобрений будет расти благодаря динамичному росту сельскохозяйственной деятельности в регионе в течение прогнозируемого периода. \п

Обзор отрасли аммиачной селитры

Рынок аммиачной селитры сильно фрагментирован. Основными игроками на исследуемом рынке (не в каком-то определенном порядке) являются EuroChem Group, Orica Limited, CF Industries Holdings, Inc., АО УРАЛХИМ, Yara International ASA и другие.

Лидеры рынка аммиачной селитры

-

URALCHEM JSC

-

Yara International ASA

-

CF Industries Holdings, Inc.

-

EuroChem Group

-

Orica Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка аммиачной селитры

Июль 2023 г. Yara Clean Ammonia и Bunker Holding подписали Меморандум о взаимопонимании (МОВ) по развитию рынка аммиака в качестве судового топлива. Аммиак используется в качестве судового топлива для декарбонизированных морских перевозок.

Апрель 2023 г. Chambal Fertilizers объявила о строительстве с нуля завода по производству технической аммиачной селитры (TAN) мощностью 240 000 тонн в год на своем комплексе в Гадепане на северо-западе штата Раджастхан. Ожидается, что завод начнет работу к октябрю 2025 года.

Сегментация отрасли аммиачной селитры

Нитрат аммония (NH4NO3) представляет собой химическое соединение, состоящее из ионов аммония (NH4+) и ионов нитрата (NO3-). Это белое кристаллическое твердое вещество, хорошо растворимое в воде. Нитрат аммония хорошо известен своим использованием в различных отраслях промышленности, сельского хозяйства и коммерческого применения благодаря своим уникальным свойствам.

Рынок аммиачной селитры сегментирован по применению, отраслям конечных пользователей и географическому положению. По приложениям рынок сегментирован на удобрения, взрывчатые вещества и другие области применения (холодильные пакеты, газогенераторы, пиротехника, ракетные двигатели и промышленные процессы). По отраслям конечных пользователей рынок сегментирован на сельское хозяйство, горнодобывающую промышленность, оборону и другие отрасли конечных пользователей (автомобильную, пищевую, химическую, нефтегазовую, медицинскую и строительную). В отчете также рассматриваются размер рынка и прогнозы рынка аммиачной селитры в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Приложение | Удобрения | ||

| взрывчатые вещества | |||

| Другие области применения (газогенераторы, холодильные пакеты, пиротехника, ракетные двигатели и промышленные процессы) | |||

| Отрасль конечных пользователей | сельское хозяйство | ||

| Добыча | |||

| Защита | |||

| Другие отрасли конечных пользователей (автомобилестроение, пищевая промышленность, нефть и газ, медицина и строительство) | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованиям рынка аммиачной селитры

Насколько велик рынок аммиачной селитры?

Ожидается, что объем рынка аммиачной селитры достигнет 49,13 миллиона тонн в 2024 году, а среднегодовой темп роста составит 1,31% и достигнет 52,43 миллиона тонн к 2029 году.

Каков текущий размер рынка аммиачной селитры?

Ожидается, что в 2024 году объем рынка аммиачной селитры достигнет 49,13 миллиона тонн.

Кто являются ключевыми игроками на рынке Нитрат аммония?

URALCHEM JSC, Yara International ASA, CF Industries Holdings, Inc., EuroChem Group, Orica Limited – основные компании, работающие на рынке аммиачной селитры.

Какой регион на рынке аммиачной селитры является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке аммиачной селитры?

В 2024 году наибольшую долю рынка аммиачной селитры будет занимать Северная Америка.

Какие годы охватывает рынок аммиачной селитры, и каков был размер рынка в 2023 году?

В 2023 году объем рынка аммиачной селитры оценивается в 48,49 миллиона тонн. В отчете рассматривается исторический размер рынка аммиачной селитры за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка аммиачной селитры на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Specialty Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли аммиачной селитры

Статистические данные о доле рынка аммиачной селитры, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нитрата аммония включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.