Размер и доля рынка аммиака

Анализ рынка аммиака от Mordor Intelligence

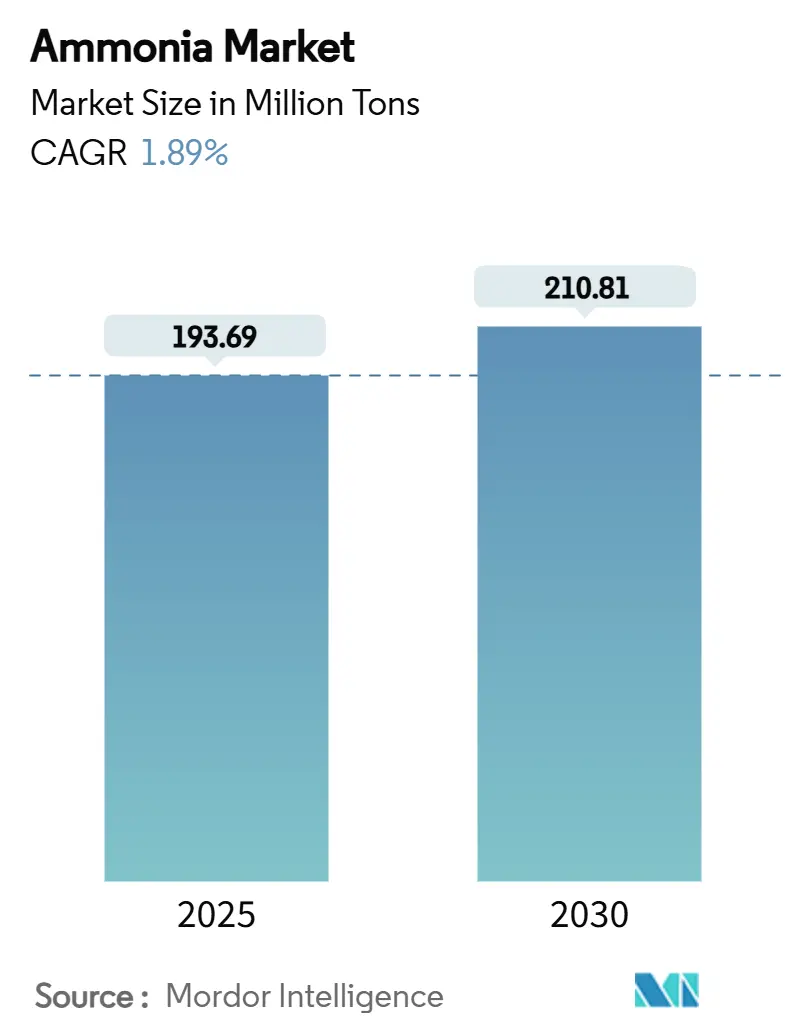

Размер рынка аммиака оценивается в 193,69 млн тонн в 2025 году и, как ожидается, достигнет 210,81 млн тонн к 2030 году при CAGR 1,89% в течение прогнозируемого периода (2025-2030). Эта стабильная динамика скрывает фундаментальный переход в производственных технологиях, стратегиях сырья и направлениях использования по мере ужесточения целей декарбонизации, сохранения волатильности цен на природный газ и набора оборотов низкоуглеродных морских топлив. Стратегические инвестиции в зеленые и голубые мощности, модернизация угольных установок на газовые в Китае и появление аммиака в качестве носителя водорода перестраивают цепочки поставок, в то время как растущие требования безопасности и избыток предложения мочевины поддерживают краткосрочную волатильность цен. Производители, способные закрепить низкоуглеродное сырье, обеспечить возобновляемую энергию и сформировать технологические альянсы, улучшают стоимостную конкурентоспособность, тогда как европейские активы, подверженные воздействию газовых цен, остаются под давлением маржи. По мере того как эти структурные силы изменяют рынок аммиака, региональные темпы роста, товарные линейки и торговые потоки расходятся более резко, чем предполагают общие показатели тоннажа.

Ключевые выводы отчета

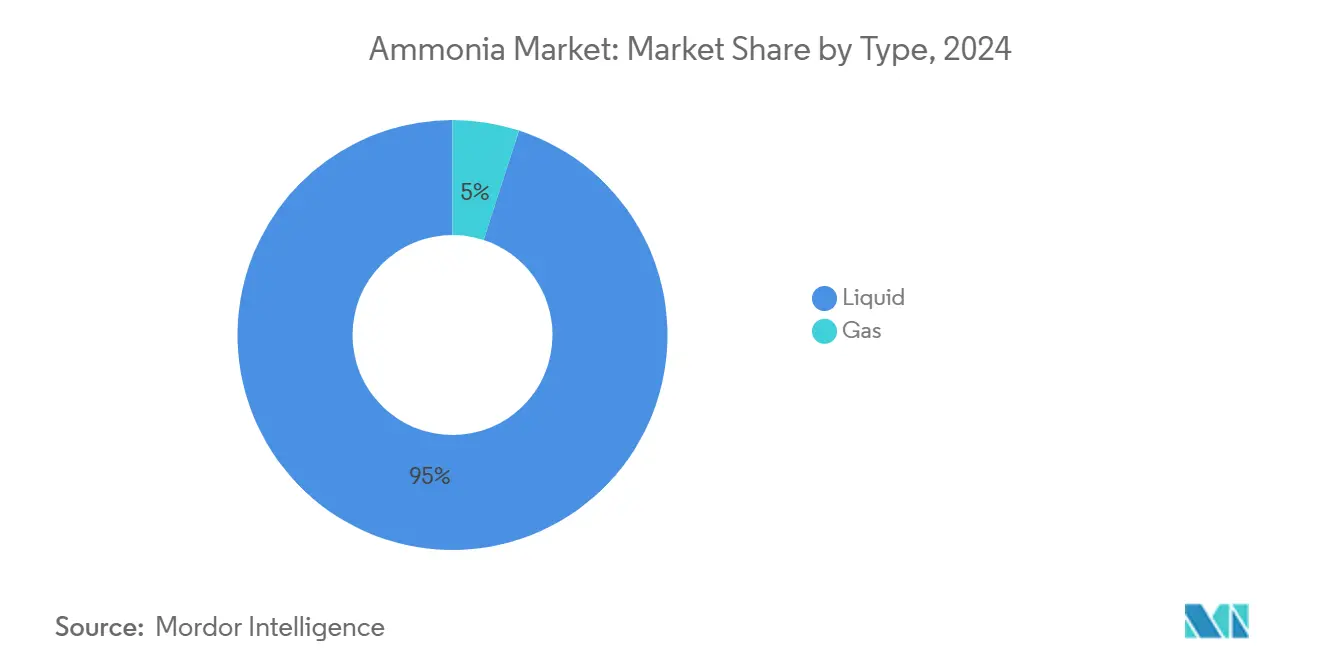

- По типу жидкая продукция доминировала с 95% долей выручки в 2024 году и готова расширяться с CAGR 1,94% до 2030 года.

- По применению азотные удобрения составили 78% доли в 2024 году, в то время как хладагенты показали наибольший рост - 3,10% ежегодно (2025-2030), опережая промежуточные продукты для удобрений.

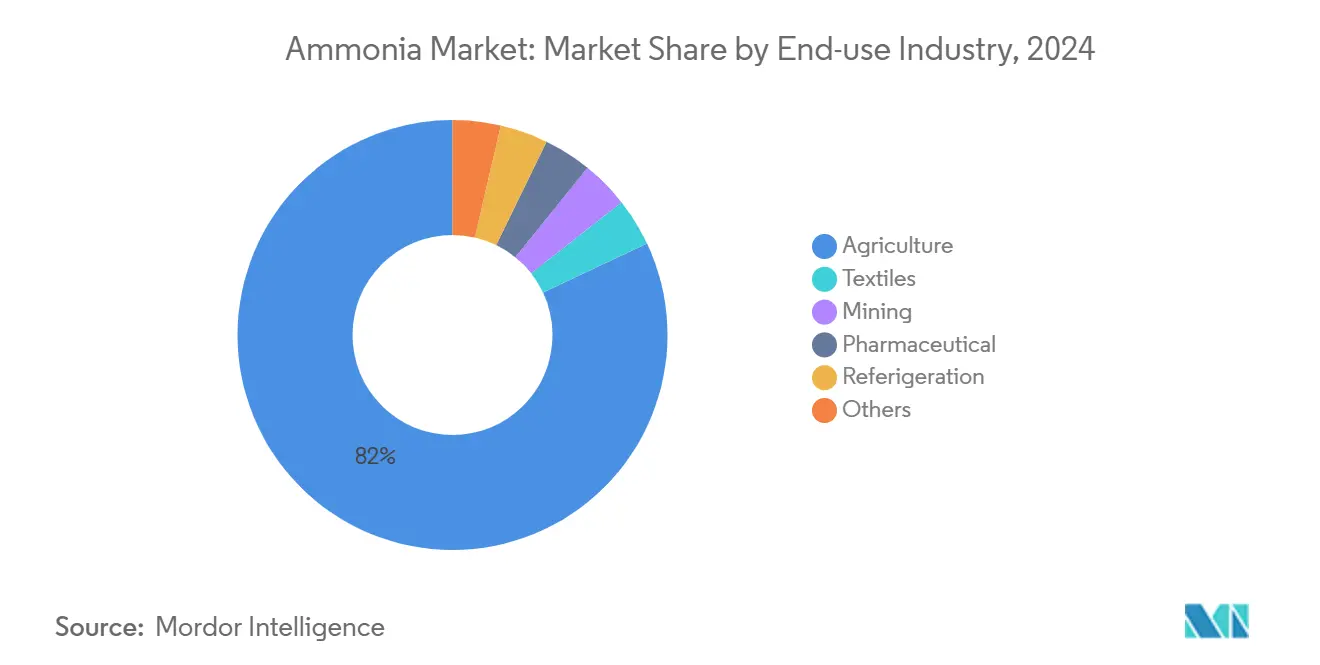

- По отрасли конечного использования сельское хозяйство составило 82% размера рынка аммиака в 2024 году и прогнозируется к росту с CAGR 1,99% до 2030 года.

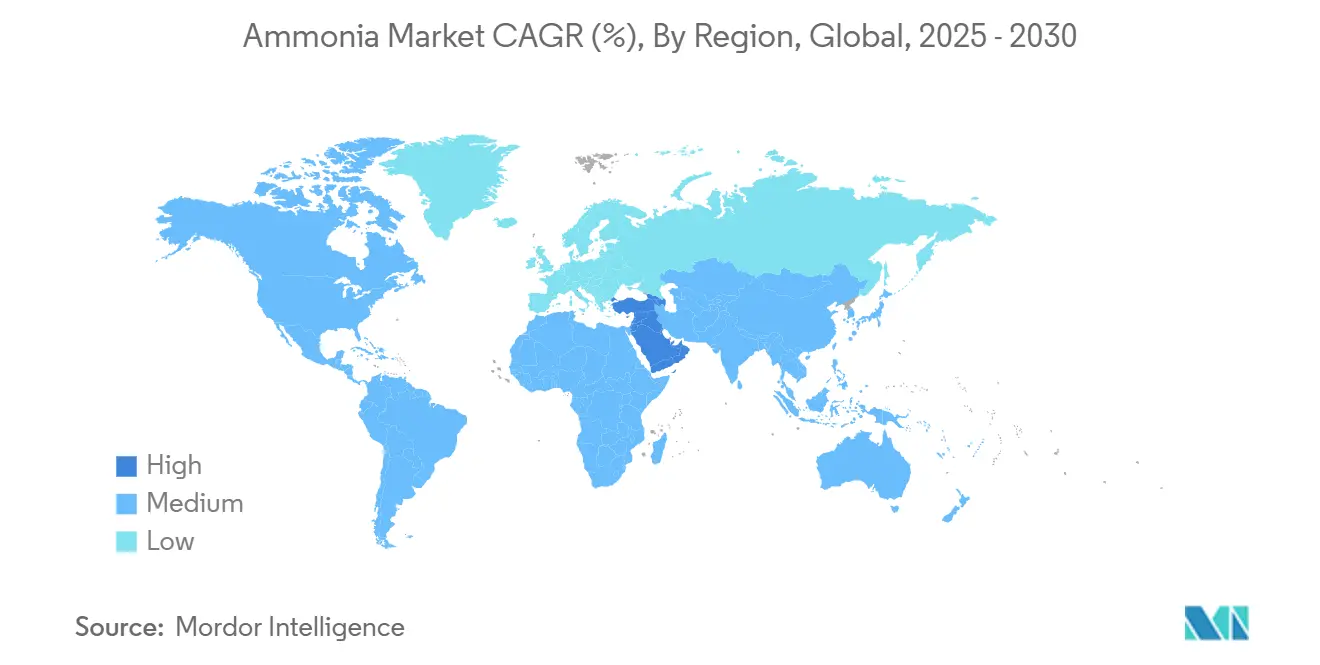

- По географии Азиатско-Тихоокеанский регион занял 51,40% доли рынка аммиака в 2024 году, в то время как регион Ближний Восток и Африка прогнозируется к показу самого быстрого CAGR 2,67% до 2030 года.

Глобальные тенденции и аналитические выводы рынка аммиака

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Всплеск спроса на низкоуглеродные удобрения в Азии | +0.60% | Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Принятие аммиака как носителя водорода для морского бункеровочного топлива в Японии и Южной Корее | +0.40% | Япония, Южная Корея, глобальные хабы | Долгосрочный период (≥ 4 лет) |

| Переход с угля на газ китайских заводов мочевины, повышающий потребление аммиака | +0.30% | Китай | Краткосрочный период (≤ 2 лет) |

| Увеличение использования для производства взрывчатых веществ | +0.20% | Австралия, Южная Америка, Африка | Среднесрочный период (2-4 года) |

| Растущий спрос на зеленый аммиак | +0.70% | Глобально, с концентрацией в Европе, на Ближнем Востоке и в Австралии | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на низкоуглеродные удобрения в Азии

Поворот азиатского сельского хозяйства к устойчивости ускоряет внедрение низкоуглеродных удобрений. Китай модернизирует угольные активы с помощью возобновляемой электроэнергии и систем улавливания углерода, повышая спрос на смеси возобновляемого аммиака. Проект GAIA в Индонезии представляет первый гибридный завод, который совместно использует природный газ и электролитический водород, предоставляя масштабируемый шаблон для переходных мощностей. Политические стимулы, такие как льготные кредитные программы для устойчивых ресурсов и более жесткие лимиты выбросов на традиционных заводах мочевины, подталкивают фермеров к премиальной продукции. Волновой эффект уже очевиден в заказах оборудования для модульных электролизеров и в долгосрочных договорах поставки между дистрибьюторами удобрений и разработчиками возобновляемой электроэнергии.

Принятие в качестве носителя водорода для морского бункеровочного топлива

Обязательство морского сектора по декарбонизации позиционирует аммиак как практичный вектор водорода. Япония и Южная Корея завершили первую в мире операцию бункеровки с грузовика на судно в 2024 году, продемонстрировав безопасность комплексного обращения и укрепив доверие среди портовых властей[1]Offshore Energy, "JERA and NYK Complete World's First Truck-to-Ship Ammonia Bunkering," offshore-energy.biz . Цель Международной морской организации сократить выбросы судоходства вдвое к 2050 году мотивировала перевозчиков заключать соглашения о поставках зеленого аммиака. Одобрения классификационных обществ для двигателей, готовых к аммиаку, и развертывание проектов прибрежных перевозчиков снижают технический риск, в то время как прогнозы цен на углерод улучшают экономику проектов.

Переход с угля на газ китайских заводов мочевины

Замена угля природным газом в китайских комплексах мочевины обеспечивает немедленное снижение углеродоемкости. Проекты, такие как реконструкция Ningxia Coal Industry стоимостью 1,8 млрд долларов США, сокращают выбросы CO₂ на 2,20 млн тонн ежегодно и высвобождают дополнительные объемы аммиака для коммерческих продаж[2]Ningxia Coal Industry Company, "MTP Revamp Project Enters Field Construction Stage," asiachem.org . Повышение эффективности, применяемое к активам, представляющим почти треть мировых мощностей, эквивалентно потенциальному увеличению предложения на 3-4 млн тонн. Переход финансово стимулируется региональными схемами торговли CO₂, которые монетизируют избегаемые выбросы.

Увеличение использования для производства взрывчатых веществ

Спрос на аммиачную селитру растет наряду с повышенной горнодобывающей активностью в Австралии, Южной Америке и Африке. Поскольку горняки расширяют проекты железной руды и металлов для батарей, потребление взрывчатых веществ на основе аммиачного сырья следует за этим. Поскольку спрос на взрывчатые вещества движется контрциклично к циклам удобрений, производители диверсифицируют доходы и сокращают сезонные колебания пропускной способности[3]CAS, "Ammonium Nitrate: Making It Safer Today," cas.org .

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Волатильные цены на природный газ, увеличивающие европейские производственные затраты | -0.50% | Европа | Краткосрочный период (≤ 2 лет) |

| Проблемы безопасности и токсичности, замедляющие его использование в различных отраслях | -0.30% | Глобально | Среднесрочный период (2-4 года) |

| Избыточное предложение мочевины, подавляющее спотовый спрос на аммиак | -0.30% | Глобально, с концентрацией на основных сельскохозяйственных рынках | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Волатильные цены на природный газ, увеличивающие европейские производственные затраты

Европейские производители сталкиваются с хронической инфляцией затрат, поскольку спотовые цены на природный газ остаются выше уровней до 2022 года. Несколько заводов, управляемых CF Industries и BASF, сократили производство, убрав до 7 млн тонн эффективных мощностей. Импорт российской мочевины заполняет пробел, усложняя региональные политические цели. Если контракты на поставку энергии не зафиксируют конкурентные цены или модернизация голубого аммиака не будет проведена быстро, ожидается, что европейское предложение будет отставать от глобального спроса.

Проблемы безопасности и токсичности

Токсичность аммиака требует строгого сдерживания. Исследования предупреждают, что крупномасштабное сжигание топлива может увеличить воздействие мелких частиц, потенциально причиняя существенный вред здоровью в густонаселенных портовых городах. Промышленные утечки, такие как 47 выбросов на американских предприятиях пищевой промышленности в 2012-2021 годах, держат регуляторов в напряжении. Дополнительные инвестиции в резервуары с двойными стенками, скрубберы и обучение персонала повышают капитальные затраты проекта и могут задержать ввод объектов в эксплуатацию.

Сегментный анализ

По типу: жидкий доминирует с преимуществом универсальности

Жидкая продукция составила 95% тоннажа рынка аммиака в 2024 году. Эта форма выигрывает от более высокой объемной энергетической плотности, чем сжатый водород, облегчая экономически эффективное хранение для поставщиков морского бункеровочного топлива и смесей дальних трубопроводов. Прогнозируется, что сегмент будет расти на 1,94% ежегодно, немного быстрее общего рынка аммиака, поскольку вводятся в эксплуатацию новые портовые бункеровочные хабы, системы охлаждения на месте и специализированные прибрежные перевозчики. Технологические достижения, включая прототипы крупных прибрежных перевозчиков Японии, поддерживают большие размеры партий, которые снижают стоимость доставки за тонну. Инвестиции в криогенную изоляцию и системы обнаружения смягчают потери от выкипания, дополнительно укрепляя преимущества ликвидности.

Газообразный сегмент остается важным для процессов, требующих немедленной газификации, таких как некоторые синтезы полимеров или капролактама, однако его доля ограничена более высокими затратами на обращение. Правила безопасности ограничивают транспортные давления и требуют цилиндров с более толстыми стенками, что увеличивает логистические расходы относительно охлаждаемой жидкой доставки. Хотя ожидается постепенный рост в нишевых нефтехимических процессах, жидкая продукция будет продолжать доминировать на рынке аммиака до 2030 года.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: хладагенты опережают традиционные применения

Аммиачное охлаждение захватило меньшую долю, чем промежуточные продукты удобрений в 2024 году, однако растет быстрее всего с CAGR 3,10%. Экологическая политика поэтапного отказа от гидрофторуглеродов стимулирует переход на природные хладагенты. Промышленные системы, использующие аммиак, обеспечивают до 20% более высокую эффективность при полной нагрузке и выигрывают от сырья, которое может стоить в десять раз меньше синтетических альтернатив. Операторы холодильной цепи, переработчики пищевых продуктов и терминалы хранения нефтехимических продуктов вводят в эксплуатацию большие аммиачные каскадные системы, стимулируя модернизацию компрессоров и теплообменников.

Промежуточные продукты азотных удобрений сохранили 78% размера рынка аммиака в 2024 году, поскольку сельское хозяйство остается важным столпом спроса. Фармацевтический синтез, взрывчатые вещества и новые смеси бункеровочного топлива диверсифицируют портфель применения, защищая производителей от колебаний цен в сельском хозяйстве. Разработка малых аммиачных турбин и модернизации двигателей внутреннего сгорания может расширить линейку продуктов после 2030 года, однако спрос на хладагенты останется наиболее динамичным подсегментом применения.

По отрасли конечного использования: сельское хозяйство сохраняет доминирование несмотря на диверсификацию

Сельское хозяйство удерживало 82% долю общего потребления в 2024 году и прогнозируется к расширению с CAGR 1,99% до 2030 года, поскольку рост населения и изменения в диете поддерживают использование удобрений. Инструменты точного внесения, улучшенные покрытия мочевины и практики восстановительного земледелия могут оптимизировать эффективность азота, но расширение посевных площадей в Африке и Юго-Восточной Азии поддерживает рост абсолютного тоннажа. Принятие возобновляемого аммиака позволяет производителям соответствовать обязательствам низкоуглеродных продовольственных цепочек, сохраняя структурную важность сектора.

Несельскохозяйственный спрос продолжает расширяться, при этом установки охлаждения показывают быстрейший рост единиц, а горнодобывающие взрывчатые вещества обеспечивают антикоррелированный поток доходов. Фармацевтические и текстильные применения поддерживают стабильные базовые уровни. Небольшие, но многообещающие карманы спроса формируются в добавках для очистки воды и распределенных системах хранения энергии, которые используют энергетическую плотность аммиака. Эти тенденции в совокупности поддерживают более сбалансированный портфель рынка аммиака со временем.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион доминировал на рынке аммиака с долей 51,40% в 2024 году. Китайские модернизации с угля на газ и индийский проект Hygenco мощностью 750 тонн в день расширяют низкоуглеродные мощности, в то время как японские и южнокорейские порты пионерствуют в бункеровочных пилотах. Региональные политические пакеты, предлагающие передачу возобновляемой энергии и налоговые льготы, дополнительно снижают стоимость доставки. Гибридный завод Индонезии в Ачехе демонстрирует переходные пути, подходящие для богатых ресурсами, но ограниченных энергией локаций.

Регион Ближний Восток и Африка является быстрорастущей географией с прогнозируемым CAGR 2,67% на 2025-2030 годы. Трубопровод сделок Египта на 33 млрд долларов США, марокканский проект Дахла на миллиард долларов и катарская экспансия на существующих мощностях на 1,2 млрд долларов США иллюстрируют суверенные амбиции монетизировать солнечные и ветровые ресурсы через экспорт зеленого или голубого аммиака. Инжиниринговые фирмы Персидского залива и альянсы судостроительных верфей предоставляют техническую экспертизу, ускоряя сроки строительства.

Северная Америка использует обильный сланцевый газ и хабы улавливания углерода для поддержания низких предельных производственных затрат. Мощность CF Industries 10,4 млн тонн и 37 американских проектных предложений могут поднять региональное производство с 21 млн до 79 млн тонн ежегодно при утверждении. Федеральные налоговые льготы на чистый водород улучшают экономику голубых мощностей, а порты Персидского залива предлагают глубоководный доступ к европейским и азиатским рынкам.

Европа борется с высокими ценами на газ и неопределенными углеродными пограничными тарифами. Сокращения производства продолжаются, поскольку спотовые цены остаются волатильными, хотя поставщики технологий ускоряют модернизации голубого аммиака с до 99% степенями улавливания CO₂. Зависимость от импорта растет, что подчеркивается увеличением притока российской мочевины. Хотя Европейский союз стремится продвигать отечественную энергетическую безопасность, распределение капитала благоприятствует соглашениям о поставке чистого топлива больше, чем новым местным мощностям.

Латинская Америка и Океания добавляют постепенный рост через горнодобывающий спрос и спрос на бункеровочное топливо. Порт Асу в Бразилии резервирует землю для мощности зеленого аммиака 1 млн тонн, в то время как расширение железной руды в Австралии стимулирует потребление взрывчатых веществ.

Конкурентная среда

Глобальный рынок аммиака умеренно фрагментирован, при этом топ-пять производителей контролируют менее 35% установленных мощностей в 2024 году, указывая на умеренную концентрацию. CF Industries лидирует по производству с 10,4 млн тонн и капитализирует низкие американские цены на газ. Yara International следует с 6,4 млн тонн и диверсифицированным портфолио, охватывающим Европу, Африку и Северную Америку, теперь дополненным планами гринфилд на побережье Мексиканского залива США, нацеленными на до 1,4 млн тонн на завод. Nutrien, OCI и SABIC завершают ведущую группу с регионально сбалансированными присутствиями.

Стратегические альянсы переопределяют конкурентные преимущества. Johnson Matthey и thyssenkrupp Uhde предлагают интегрированное решение голубого аммиака, улавливающее до 99% процессного CO₂, привлекающее владельцев активов в США и на Ближнем Востоке. CF Industries и JERA совместно оценивают гринфилд-площадку в Луизиане для обеспечения японского потребления. Технологические партнерства между производителями компрессоров, поставщиками электролизеров и логистическими фирмами ускоряют время выхода на рынок первопроходческих проектов и создают трансграничные синергии.

Энергетические мажоры входят на рынок аммиака для диверсификации доходов и хеджирования против циклов цен на нефть. Equinor, BP и TotalEnergies совместно финансируют крупные комплексы зеленого аммиака с разработчиками возобновляемых источников, используя торговые подразделения для управления риском потребления. Товарные трейдеры, такие как Trafigura и Mitsui, бронируют терминальные слоты в ожидании роста транспортировки жидкого аммиака. По мере набора оборотов схем сертификации низкоуглеродных продуктов, ценность мигрирует к фирмам, которые могут верифицировать интенсивность выбросов и интегрировать upstream-контрактование энергии с downstream-дистрибуцией.

Лидеры отрасли аммиака

-

CF Industries Holdings Inc.

-

Nutrien

-

OCI

-

SABIC

-

Yara

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Май 2024: CF Industries и Topsoe объявили о сотрудничестве по проекту низкоуглеродного аммиака в США, нацеленному на повышение отечественных производственных мощностей при снижении выбросов. Ожидается, что эта инициатива укрепит рынок аммиака путем продвижения устойчивых практик и удовлетворения растущего спроса на низкоуглеродные решения.

- Май 2024: Yara International усилила свое присутствие в Азии, заключив соглашение о поставке аммиака с индийской энергетической компанией. Ожидается, что это стратегическое партнерство укрепит региональный рынок аммиака путем обеспечения стабильной цепочки поставок и стимулирования увеличения сотрудничества в отрасли.

Глобальный охват отчета о рынке аммиака

Аммиак - это неорганическое соединение, состоящее из одного атома азота, ковалентно связанного с тремя атомами водорода, ингибитор амидазы и нейротоксин. Более того, более 80% аммиака, производимого промышленностью, используется в качестве удобрения в сельском хозяйстве. Он также используется как хладагент, для очистки воды и в производстве пластмасс, взрывчатых веществ, текстиля, пестицидов, красителей и других химических веществ.

Рынок аммиака сегментирован по типу, отрасли конечного потребителя и географии. По типу рынок сегментирован на жидкий и газообразный. По отрасли конечного потребителя рынок сегментирован на сельское хозяйство, текстильную промышленность, горнодобывающую промышленность, фармацевтическую промышленность, охлаждение и другие отрасли конечного потребления. Отчет также охватывает размер рынка и прогнозы для рынка аммиака в 15 странах в основных регионах. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе объема (тонны).

| Жидкий |

| Газообразный |

| Промежуточный продукт для азотных удобрений |

| Хладагенты (промышленные и для холодильной цепи) |

| Взрывчатые вещества и нитраты для горнодобывающей промышленности |

| Фармацевтические промежуточные продукты |

| Прочие (чистящие и бытовые продукты, морское бункеровочное топливо / носитель водорода) |

| Сельское хозяйство |

| Текстильная промышленность |

| Горнодобывающая промышленность |

| Фармацевтическая промышленность |

| Охлаждение |

| Прочие (пищевая и напитковая, резиновая, очистка воды, нефтяная и целлюлозно-бумажная промышленность) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| АСЕАН | |

| Австралия | |

| Новая Зеландия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Северные страны | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Катар | |

| Турция | |

| Южная Африка | |

| Египет | |

| Нигерия | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Жидкий | |

| Газообразный | ||

| По применению | Промежуточный продукт для азотных удобрений | |

| Хладагенты (промышленные и для холодильной цепи) | ||

| Взрывчатые вещества и нитраты для горнодобывающей промышленности | ||

| Фармацевтические промежуточные продукты | ||

| Прочие (чистящие и бытовые продукты, морское бункеровочное топливо / носитель водорода) | ||

| По отрасли конечного использования | Сельское хозяйство | |

| Текстильная промышленность | ||

| Горнодобывающая промышленность | ||

| Фармацевтическая промышленность | ||

| Охлаждение | ||

| Прочие (пищевая и напитковая, резиновая, очистка воды, нефтяная и целлюлозно-бумажная промышленность) | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| АСЕАН | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Северные страны | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Катар | ||

| Турция | ||

| Южная Африка | ||

| Египет | ||

| Нигерия | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Какой прогнозируемый размер рынка аммиака к 2030 году?

Прогнозируется, что рынок аммиака достигнет 210,81 млн тонн к 2030 году, растя с CAGR 1,89% в 2025-2030 годах.

Какой регион будет расти быстрее всего в следующие пять лет?

Ожидается, что регион Ближний Восток и Африка покажет наивысший региональный CAGR 2,67% между 2025 и 2030 годами, движимый крупномасштабными инвестициями в зеленый аммиак.

Почему аммиак привлекает интерес как морское топливо?

Успешные бункеровочные испытания JERA и NYK, в сочетании с целями по выбросам Международной морской организации, позиционируют аммиак как жизнеспособный носитель водорода для декарбонизации судоходства.

Как высокие европейские цены на газ влияют на производителей аммиака?

Повышенные затраты на газ заставили несколько европейских заводов сократить производство, изменив импортные модели и снизив региональную конкурентоспособность поставок.

Какой сегмент применения расширяется быстрее всего?

Применение для охлаждения растет на 3,10% ежегодно из-за регулятивных поэтапных отказов от гидрофторуглеродных хладагентов и превосходной термодинамической эффективности аммиака.

Какие меры безопасности критичны для новых проектов аммиака?

Двустенное хранение, непрерывное обнаружение утечек, обучение персонала и соблюдение новых стандартов выбросов важны для смягчения рисков токсичности в производстве, транспортировке и бункеровке.

Последнее обновление страницы: