Размер и доля рынка амбулаторных медицинских услуг

Анализ рынка амбулаторных медицинских услуг от Mordor Intelligence

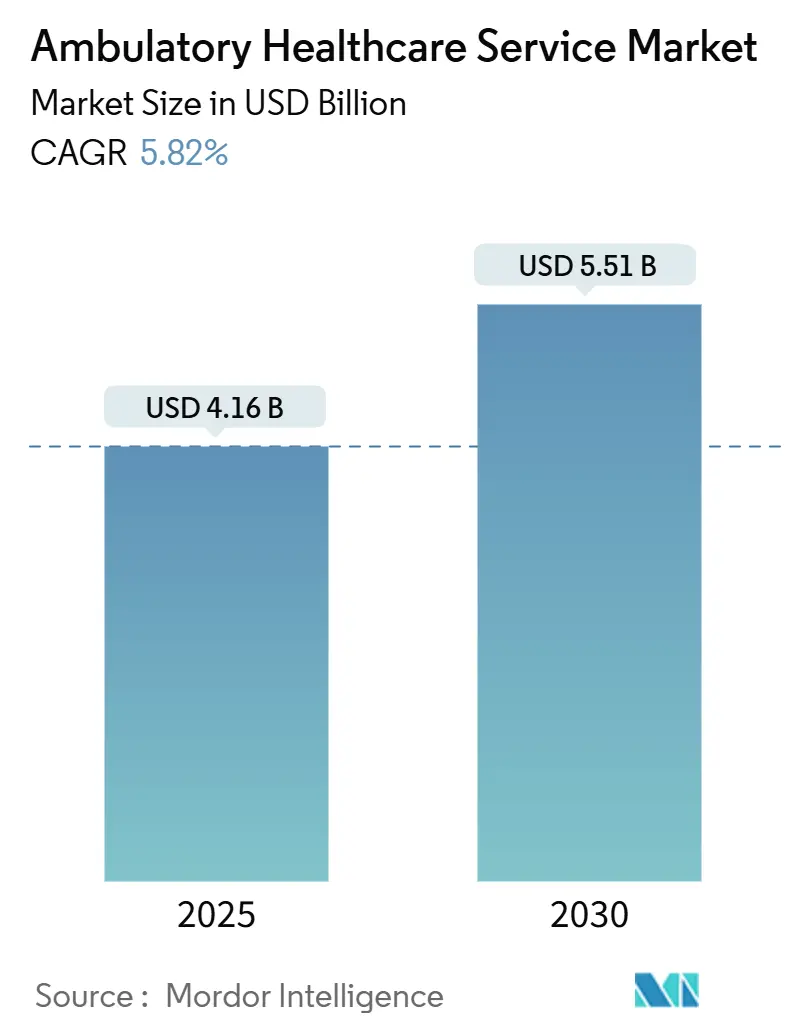

Размер рынка амбулаторных медицинских услуг оценивается в 4,16 млрд долларов США в 2025 году и ожидается, что достигнет 5,51 млрд долларов США к 2030 году при среднегодовом темпе роста 5,82% в течение прогнозного периода (2025-2030).

Расширение обусловлено постоянным переходом процедур из стационарных больниц в экономически эффективные амбулаторные учреждения, усилением стимулов плательщиков к оказанию медицинской помощи, основанной на ценности, и растущим спросом на лечение хронических заболеваний. Северная Америка продолжает удерживать глобальные доходы за счет зрелой политики возмещения расходов, в то время как Азиатско-Тихоокеанский регион демонстрирует наиболее быстрое развитие, поскольку правительства расширяют амбулаторную инфраструктуру. Технологии, поддерживающие минимально инвазивную хирургию, аналитику в режиме реального времени и дистанционный мониторинг, дополнительно расширяют клинические возможности амбулаторных центров. Одновременно нехватка трудовых ресурсов, киберугрозы и растущие расходы на городскую недвижимость сдерживают динамику роста, добавляя операционные риски и давление на капитал.

Ключевые выводы отчета

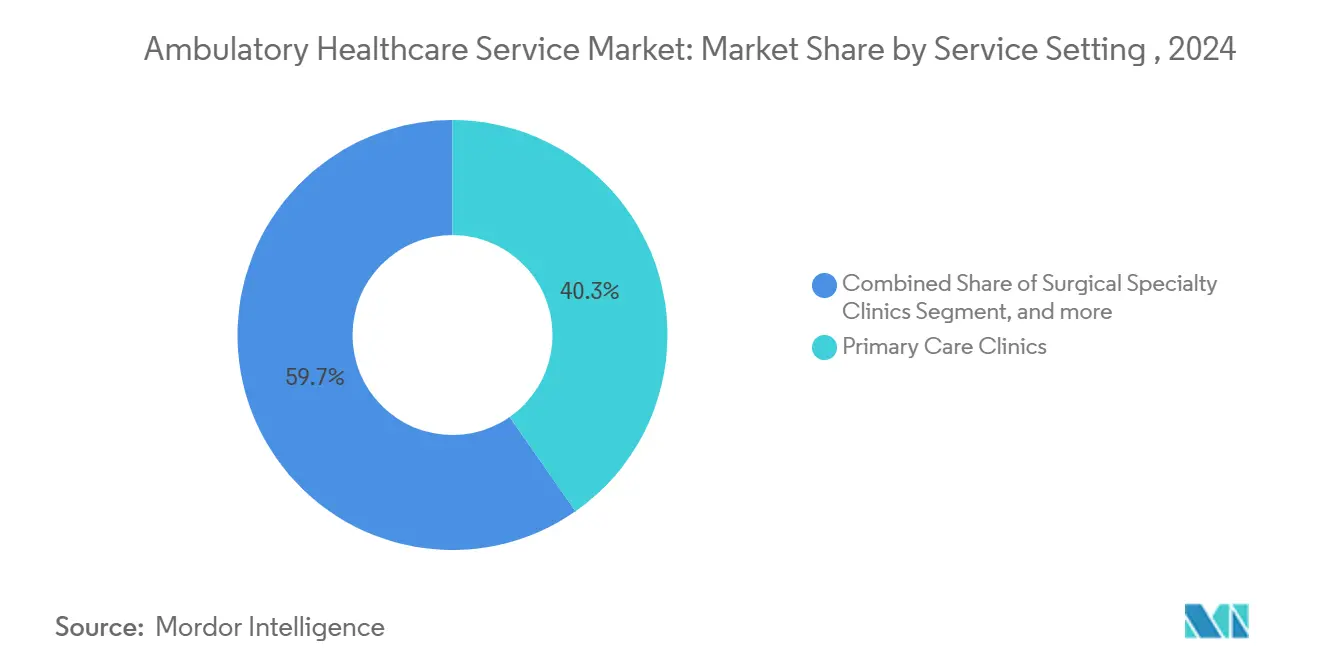

- По типу учреждений клиники первичной медико-санитарной помощи занимали 40,32% доли рынка амбулаторных медицинских услуг в 2024 году, в то время как телемедицина и виртуальные клиники прогнозируются к росту со среднегодовым темпом 7,74% до 2030 года.

- По специальности гастроэнтерология лидировала с долей выручки 25,29% в 2024 году; онкология прогнозируется к росту со среднегодовым темпом 8,52% до 2030 года.

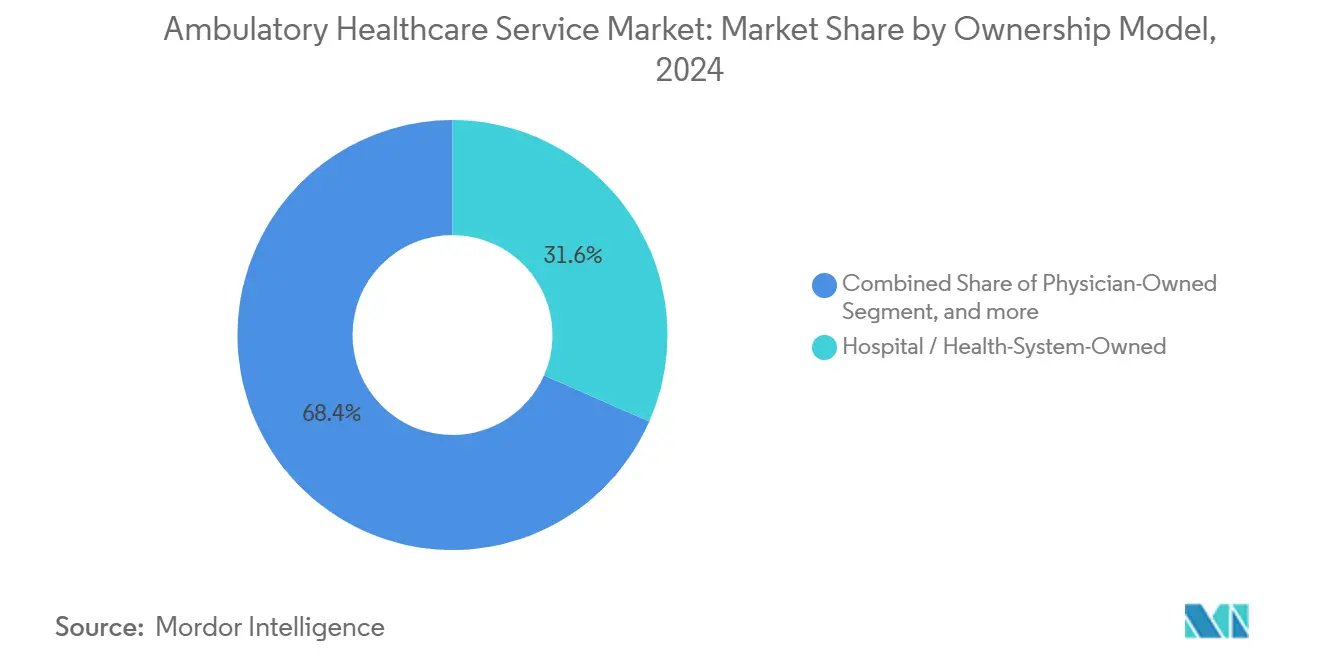

- По модели собственности учреждения, принадлежащие больницам и системам здравоохранения, составляли 31,63% доли размера рынка амбулаторных медицинских услуг в 2024 году; учреждения, принадлежащие врачам, готовы к среднегодовому темпу роста 9,42% в период с 2025 по 2030 год.

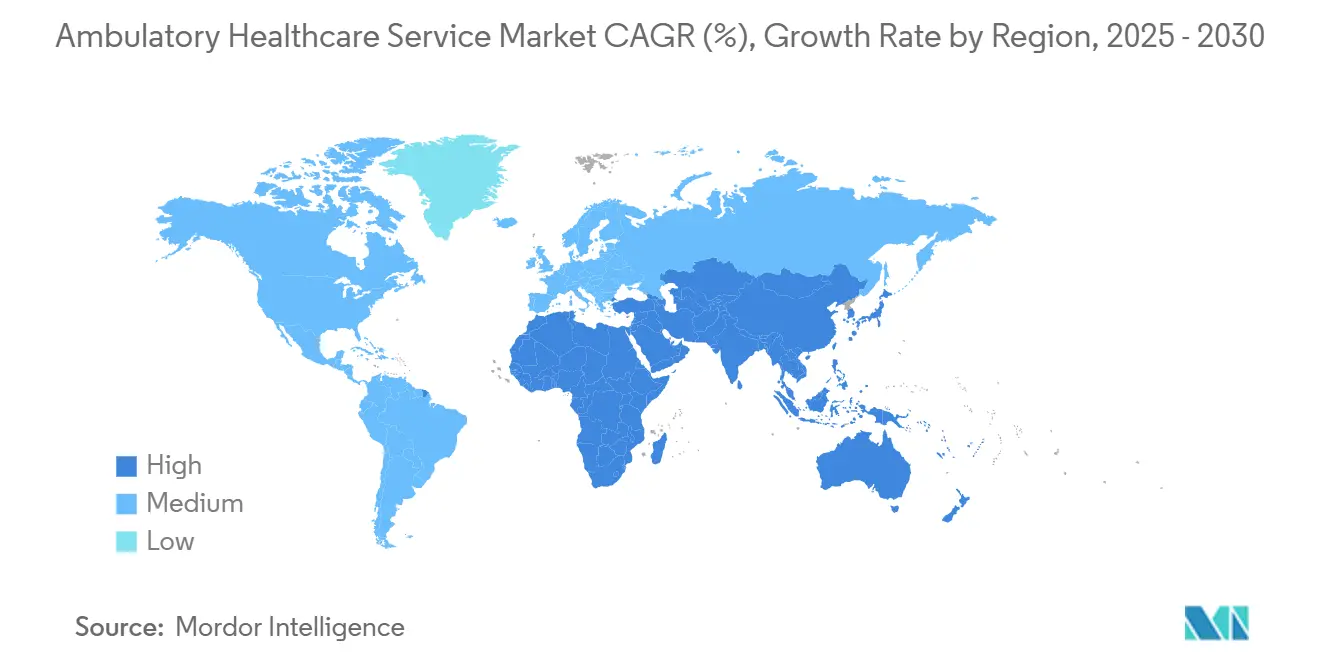

- По географии Северная Америка контролировала 43,67% мировых доходов в 2024 году, тогда как Азиатско-Тихоокеанский регион демонстрирует самый быстрый региональный среднегодовой темп роста 10,36% до 2030 года.

Тенденции и аналитика глобального рынка амбулаторных медицинских услуг

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущее бремя хронических заболеваний и стареющее население | +1.8% | Глобально, с наибольшим влиянием в Северной Америке и Европе | Долгосрочно (≥ 4 года) |

| Технологические инновации, способствующие переходу к минимально инвазивным операциям | +1.2% | Северная Америка и ЕС, расширение в АТЭС | Среднесрочно (2-4 года) |

| Политические инициативы, способствующие благоприятному возмещению расходов и мандатам по месту оказания медицинской помощи | +0.9% | Преимущественно Северная Америка, отдельные рынки ЕС | Краткосрочно (≤ 2 лет) |

| Вход розничных гигантов и игроков больших технологий, ускоряющих цифровые инновации | +0.7% | Северная Америка и основные страны АТЭС, распространение в ЕС | Среднесрочно (2-4 года) |

| Гибридные учреждения ASC-OBL, поддерживающие миграцию сердечно-сосудистых процедур | +0.5% | Северная Америка, раннее внедрение на отдельных рынках ЕС | Среднесрочно (2-4 года) |

| Принятие медицинской помощи, основанной на ценности, и моделей пакетных платежей | +0.6% | Северная Америка и ЕС, пилотные программы в АТЭС | Долгосрочно (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Растущее бремя хронических заболеваний и стареющее население

Спрос на рынок амбулаторных медицинских услуг усиливается по мере роста показателей множественной заболеваемости среди пожилых людей, которые предпочитают медицинскую помощь на уровне сообщества. Плательщики теперь привязывают 75% возмещений за домашнюю и общественную помощь к государственным программам, встраивая амбулаторное оказание услуг в национальные стратегии здравоохранения. Общинные клиники реагируют расширением панелей хронических заболеваний, интеграцией услуг по питанию и развертыванием диагностики в месте оказания помощи, что сокращает циклы направлений. Контракты по охране здоровья населения все чаще включают показатели эффективности для лечения гипертонии, диабета и ХОБЛ, проводимого в амбулаторных условиях. Эти тенденции подтверждают, что амбулаторная помощь становится структурным компонентом мощности системы здравоохранения, а не дискреционным дополнением.

Технологические инновации, способствующие переходу к минимально инвазивным операциям

Достижения в области робототехники, визуализации и ИИ уменьшают размер разреза, время операции и периоды восстановления, позволяя процедурам, ранее ограниченным больничными операционными, мигрировать в амбулаторные хирургические центры. КТ с подсчетом фотонов и цифровые ОФЭКТ-сканеры сокращают последовательности сканирования и облучение, соответствуя целям амбулаторной пропускной способности. Сердечно-сосудистые вмешательства, такие как атерэктомия и периферическое стентирование, все чаще возмещаются для амбулаторных учреждений, расширяя набор процедур. Автоматизированные инструменты анализа изображений компенсируют нехватку радиологов путем сортировки сканирований и выделения аномалий для быстрого рассмотрения. В совокупности эти технологии помогают учреждениям увеличивать объемы случаев без пропорционального увеличения клинических кадров.

Политические инициативы, способствующие благоприятному возмещению расходов и мандатам по месту оказания медицинской помощи

На 2025 календарный год Medicare увеличила тарифы оплаты ASC на 2,9%, в то время как обновления для амбулаторных отделений больниц остались скромными, заострив разницу в стоимости в пользу амбулаторных учреждений.[1]Centers for Medicare & Medicaid Services, "Advanced Primary Care Management Services Summary," cms.gov График вознаграждения врачей добавляет коды Advanced Primary Care Management, которые отделяют выставление счетов за лечение хронических заболеваний от документирования, основанного на времени, делая амбулаторные рабочие процессы более финансово жизнеспособными. Возмещение телемедицинских услуг остается продленным до сентября 2025 года, а двухпартийные предложения направлены на закрепление паритета дистанционной помощи, предоставляя виртуальным амбулаторным клиникам долгосрочные потоки доходов. Несколько штатов США смягчили законы о сертификате потребности, обеспечивая более быстрое строительство центров визуализации и процедурных кабинетов. Эти синхронизированные меры ускоряют миграцию процедур и стимулируют новых участников.

Вход розничных гигантов и игроков больших технологий, ускоряющих цифровые инновации

Потребительские конгломераты развертывают ИИ-писцов, которые сокращают время клинических заметок на 40%, позволяя врачам обрабатывать больший объем посещений. Облачные модули ЭМК интегрируют данные аптек, диагностики и дистанционного мониторинга, создавая беспрепятственные передачи между физическими площадками и виртуальными платформами. Отраслевые аналитики прогнозируют, что 25-30% амбулаторных посещений в США будут происходить через телемедицину к 2026 году, при этом поведенческое здоровье будет иметь наивысший процент. Цифровые розничные клиники размещают неотложную помощь, лаборатории и программы лечения хронических заболеваний в торговых площадях, бросая вызов традиционной экономике первичной медико-санитарной помощи. Ранние последователи обеспечивают преимущество бренда первопроходца и сети данных, которые создают высокие затраты на переключение для потребителей.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Постоянная нехватка кадров и растущее выгорание клиницистов | -1.4% | Глобально, наиболее остро в Северной Америке и ЕС | Краткосрочно (≤ 2 лет) |

| Растущие киберугрозы и фрагментированные системы данных | -0.8% | Глобально, наибольшее влияние на цифрово развитые рынки | Среднесрочно (2-4 года) |

| Высокие затраты на недвижимость в городских и быстрорастущих коридорах создают барьеры для расширения ASC | -0.6% | Городские центры Северной Америки и ЕС, отдельные мегаполисы АТЭС | Среднесрочно (2-4 года) |

| Операционная сложность управления мультиспециализированными практиками | -0.4% | Глобально, особенно в фрагментированных системах здравоохранения | Долгосрочно (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Постоянная нехватка кадров и растущее выгорание клиницистов

Прогнозируемый дефицит до 139 000 врачей к 2033 году сужает предложение труда, при этом только 42,2% врачей все еще находятся в частной практике, поскольку занятость смещается в сторону больничных систем.[2]American Hospital Association, "Health Care Cybersecurity Advisory," aha.org Показатели выгорания растут по мере того, как клиницисты совмещают высокое количество посещений и электронную документацию, что приводит к досрочному выходу на пенсию и сокращению рабочих часов. Амбулаторные центры испытывают трудности с укомплектованием персоналом вечерних и выходных клиник, ограничивая пропускную способность в пиковые периоды. Сельские районы сталкиваются с усугубленной нехваткой, поскольку требования к лицензированию телемедицины различаются по штатам, замедляя развертывание специалистов. Кадровые пробелы повышают расходы на заработную плату, оказывая давление на маржу, которая уже тоньше, чем у больничных аналогов.

Растущие киберугрозы и фрагментированные системы данных

Здравоохранение зафиксировало 386 значительных киберинцидентов в 2024 году со средними затратами на простои, превышающими 2 млн долларов США в день. Утечка Change Healthcare обнажила 190 миллионов записей пациентов, подчеркнув системные уязвимости. Меньшие амбулаторные провайдеры часто лишены зрелых центров операций безопасности, что делает их основными целями программ-вымогателей. Фрагментированные данные в системах управления практикой усложняют развертывание сквозного шифрования и единого обнаружения угроз. Высокие расходы на устранение утечек часто превышают годовые IT-бюджеты, заставляя учреждения перенаправлять средства с клинических обновлений на меры кибербезопасности.

Сегментный анализ

По типу учреждений: Первичная медико-санитарная помощь обеспечивает рост

Клиники первичной медико-санитарной помощи генерировали наибольший поток доходов, составляя 40,32% рынка амбулаторных медицинских услуг в 2024 году. Они служат привратниками для профилактики заболеваний, возобновления рецептов и направлений, позиционируя себя как незаменимые узлы в программах охраны здоровья населения. Непрерывность лечения способствует прочным отношениям с пациентами, приводя к более высокой приверженности и более низким последующим затратам. Инвестиции в передовые инструменты сортировки и панели управления хроническими заболеваниями позволяют клиникам управлять растущей множественной заболеваемостью без пропорционального количества врачей. Телемедицина и виртуальные клиники, хотя и меньшие в абсолютном выражении, находятся на пути к среднегодовому темпу роста 7,74% до 2030 года, отражая предпочтение потребителей удобному доступу по требованию.

Быстрое виртуальное внедрение приносит новую конкуренцию и повышает ожидания круглосуточной доступности, заставляя традиционные практики принимать гибридные модели. Центры неотложной помощи, насчитывающие более 14 000, продолжают облегчать загруженность отделений неотложной помощи, занимаясь не угрожающими жизни эпизодами. Хабы диагностической визуализации процветают, поскольку плательщики переносят дорогостоящие сканирования из больничных радиологических отделений. Параллельно агентства домашнего здравоохранения используют дистанционный мониторинг жизненных показателей для расширения охвата клиницистов, особенно для послеострой реабилитации и паллиативной поддержки. Сегментная мозаика подчеркивает, как диверсифицированные точки оказания помощи совместно укрепляют поток пациентов и доходов рынка амбулаторных медицинских услуг.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По специальности: Гастроэнтерология лидирует, Онкология ускоряется

Гастроэнтерология захватила 25,29% доходов по специальности в 2024 году, получив поддержку от процедурной эффективности, которая позволяет выписку в тот же день после колоноскопии или эндоскопической ретроградной холангиопанкреатографии. Программы пакетных платежей вознаграждают высокообъемные центры, которые поддерживают низкие показатели осложнений, поддерживая непрерывный рост масштаба. Устойчивый спрос также проистекает из обязательных рекомендаций по скринингу колоректального рака, начиная с возраста 45 лет, расширяя адресуемые объемы. Онкология, хотя и меньше, прогнозируется к регистрации самого быстрого среднегодового темпа роста 8,52% до 2030 года, поскольку инфузии иммунотерапии и пероральные онколитики мигрируют в амбулаторные инфузионные кабинеты. Благоприятные профили безопасности и сокращенное время в кресле делают амбулаторную онкологическую помощь клинически практичной и экономически привлекательной.

Офтальмология поддерживает динамику через процедуры катаракты и LASIK, которые высоко стандартизированы и выигрывают от быстрого оборота. Ортопедия расширяется через минимально инвазивный ремонт суставов с усиленными путями восстановления, которые минимизируют пребывание в стационаре. Сердечно-сосудистые специальности получают подъем от одобрения CMS дополнительных кардиальных вмешательств в амбулаторных хирургических центрах, иллюстрируя политическое влияние в формировании набора услуг. Управление болью, ЛОР, дерматология и урология продолжают наращивать объемы, интегрируя модальности под контролем изображения и регенеративные терапии, которые отвечают растущим потребительским ожиданиям быстрого восстановления. Диверсификация специальностей улучшает снижение рисков и стабилизирует общие доходы на рынке амбулаторных медицинских услуг.

По модели собственности: Возрождение врачебной независимости

Амбулаторные сети, принадлежащие больницам и системам здравоохранения, держали 31,63% доходов в 2024 году, выигрывая от интеграции направлений, признания бренда и централизованной покупательной способности. Эти организации капитализируют на масштабе при переговорах о контрактах на поставки и соглашениях с плательщиками, сохраняя маржу несмотря на встречные ветры возмещения. Тем не менее центры, принадлежащие врачам, прогнозируются к росту со среднегодовым темпом роста 9,42% до 2030 года, указывая на возобновленный аппетит к профессиональной автономии и потенциалу участия в прибыли. Клиницисты принимают собственность для инноваций в области планирования, укомплектования персоналом и дизайна пациентского опыта, которые более крупные системы иногда стандартизируют.[3]American Medical Association, "Changes in Physician Practice Ownership: 2012-2024," ama-assn.org

Платформы, поддерживаемые частным капиталом, ускоряют стратегии консолидации, вливая капитал и управленческую дисциплину, часто группируя учреждения в быстрорастущих городских коридорах. Модели совместных предприятий объединяют больничный капитал с врачебным управлением, разделяя риск при одновременном согласовании стимулов для эффективной пропускной способности. Регулятивные смягчения в нескольких штатах снижают барьеры для независимого строительства, поощряя новых участников. Конкурентное напряжение между масштабом и персонализацией продолжает формировать нарратив рынка амбулаторных медицинских услуг. В конечном счете, выживание зависит от способности владельца сбалансировать доступ к капиталу, вовлеченность клиницистов и принятие технологий.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

География Анализ

Северная Америка контролировала 43,67% мировых амбулаторных доходов в 2024 году, опираясь на обширное покрытие плательщиков, благоприятные дифференциалы места оказания услуг и зрелое предложение более 14 000 центров неотложной помощи. Соединенные Штаты выигрывают от 2,9% увеличения платежей Medicare для ASC, создавая немедленный подъем денежного потока, в то время как провинциальные реформы Канады вознаграждают клиники хронических заболеваний на уровне сообщества. Медицинские туристические кластеры Мексики генерируют дополнительный объем процедур, который укрепляет региональную долю. Принятие телемедицины теперь затрагивает 23% встреч, сигнал того, что цифровые пути прочно встроены в рынок амбулаторных медицинских услуг.

Азиатско-Тихоокеанский регион демонстрирует ведущий среднегодовой темп роста 10,36% к 2030 году, поскольку правительства ускоряют строительство амбулаторных учреждений для облегчения перегрузки государственных больниц. Интегрированные хирургические центры Сингапура демонстрируют лучшую в классе пропускную способность, Китай приоритизирует отечественное производство минимально инвазивных устройств, а Япония субсидирует теле-реабилитацию для пожилых людей. Политика расширения страхования Индии и притоки медицинского туризма также направляют капитал в мультиспециализированные амбулаторные хабы. Демографическое старение в регионе обеспечивает устойчивый спрос на сердечно-сосудистые, офтальмологические и ортопедические дневные операции.

Европа демонстрирует устойчивый рост, поскольку национальные системы здравоохранения ужесточают бюджеты и поощряют инициативы сдвига влево. Гинекологические процедуры Германии теперь происходят на 98% в частных отдельно стоящих единицах, а общеевропейские рамки, основанные на ценности, привязывают возмещение к метрикам качества лечения, которые амбулаторные учреждения могут эффективно выполнять. Принятие телерадиологии смягчает нехватку радиологов, в то время как ослабленные трансграничные директивы облегчают поток пациентов внутри блока. Развивающиеся рынки на Ближнем Востоке, в Африке и Южной Америке инвестируют в частные амбулаторные кластеры, которые дополняют часто перегруженные государственные больницы, расширяя глобальный след рынка амбулаторных медицинских услуг.

Конкурентная среда

Конкурентная интенсивность умеренная, с фрагментацией по линиям услуг, создающей как возможности консолидации, так и нишевые возможности. В неотложной помощи фирмы частного капитала уже держат более 30% доли в более чем 100 столичных районах США, иллюстрируя скорость, с которой институциональный капитал может агрегировать рассеянные активы. Крупные системы здравоохранения продолжают горизонтальную экспансию для удержания направлений и захвата преддостижного и послеострого дохода, часто присоединяя хирургические центры к существующим кампусным площадкам. Группы под руководством врачей дифференцируются через метрики пациентского опыта и глубину специальности, защищая свои позиции даже когда капиталоемкие игроки масштабируются.

Цифровые компетенции возникают как решающее преимущество. Учреждения, развертывающие платформы ИИ-документации, сообщают о 40% сокращении канцелярского времени, освобождая клиницистов для дополнительных посещений или сложных консультаций. Готовность к кибербезопасности также влияет на решения о партнерстве, поскольку плательщики и направляющие провайдеры теперь проверяют учреждения на предмет позиции безопасности перед включением в сеть. Площадки низкоострых посещений сталкиваются с вторжением розничных клиник, чьи расширенные часы и прозрачное ценообразование привлекают объем. Напротив, амбулаторные хирургические центры высокой остроты защищают территорию, предлагая процедурную широту и анестезиологические возможности за пределами розничных инкумбентов.

Регулятивные движения формируют соперничество. Расширение CMS покрытых ASC кардиальных и ортопедических кодов открывает прибыльные объемы, усиливая конкуренцию среди мультиспециализированных центров. Штаты, разбавляющие надзор за сертификатом потребности, ускоряют пролиферацию центров визуализации, сужая спред-маржу. Тем не менее неиспользованные сельские коридоры все еще лишены базовой амбулаторной инфраструктуры, предлагая белое пространство для теле-enabled моделей. В целом, рынок амбулаторных медицинских услуг вознаграждает игроков, которые синхронизируют клиническое совершенство, экономическую эффективность и цифровую ловкость.

Лидеры отрасли амбулаторных медицинских услуг

-

Medical Facilities Corporation

-

Surgery Partners

-

Aspen Healthcare

-

NueHealth

-

Sheridan Healthcare

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Ascension Health близится к завершению приобретения AmSurg за 3,9 млрд долларов США, значительно расширяя свою сеть амбулаторных хирургических центров и мощности амбулаторных услуг. Транзакция отражает стратегический фокус Ascension на амбулаторной помощи после роста хирургических посещений на 18,1% год к году.

- Январь 2025: NeueHealth становится частной после приобретения филиалом New Enterprise Associates за 1,3 млрд долларов США, при этом акционеры получают 7,33 доллара США за акцию, представляющую премию в 70%. Транзакция включает кредитную линию в 150 млн долларов США от Hercules Capital для поддержки продолжающегося роста в предоставлении медицинской помощи, основанной на ценности.

- Январь 2025: Concentra объявляет о приобретении Nova Medical Centers за 265 млн долларов США, расширяя свою сеть охраны труда до более чем 770 центров в 42 штатах. Сделка укрепляет позицию Concentra как крупнейшего поставщика услуг по охране труда в Соединенных Штатах.

- Январь 2024: Ardent Health приобретает 18 клиник неотложной помощи NextCare в Нью-Мексико и Оклахоме, укрепляя свои амбулаторные операции на этих ключевых рынках. Приобретение следует за предыдущими покупками центров неотложной помощи в Восточном Техасе и Канзасе в течение 2024 года

- Январь 2024: Индийская служба здравоохранения (IHS), под управлением Министерства здравоохранения и социальных служб США, выделила 55 млн долларов США в финансировании. Это финансирование было распределено среди 15 племен и племенных организаций. Это часть Программы малых амбулаторных учреждений, конкурентной инициативы, направленной на поддержку развития, расширения или модернизации малых амбулаторных медицинских учреждений.

Область отчета по глобальному рынку амбулаторных медицинских услуг

Согласно области этого отчета, амбулаторная помощь или амбулаторная помощь - это медицинская помощь, которая предоставляется в амбулаторном порядке, включающая диагностику и лечение заболеваний. Рынок сегментирован по типу, применению и географии.

| Клиники первичной медико-санитарной помощи |

| Специализированные хирургические клиники |

| Центры неотложной помощи |

| Отдельно стоящие отделения неотложной помощи |

| Центры диагностической визуализации |

| Специализированные клиники |

| Агентства домашнего здравоохранения |

| Телемедицина и виртуальные клиники |

| Офтальмология |

| Ортопедия |

| Гастроэнтерология |

| Сердечно-сосудистые заболевания |

| Управление болью |

| Дерматология |

| ЛОР |

| Онкология |

| Другие |

| Принадлежащие врачам |

| Принадлежащие больницам/системам здравоохранения |

| Принадлежащие корпорациям/частному капиталу |

| Совместные предприятия |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу учреждений | Клиники первичной медико-санитарной помощи | |

| Специализированные хирургические клиники | ||

| Центры неотложной помощи | ||

| Отдельно стоящие отделения неотложной помощи | ||

| Центры диагностической визуализации | ||

| Специализированные клиники | ||

| Агентства домашнего здравоохранения | ||

| Телемедицина и виртуальные клиники | ||

| По специальности | Офтальмология | |

| Ортопедия | ||

| Гастроэнтерология | ||

| Сердечно-сосудистые заболевания | ||

| Управление болью | ||

| Дерматология | ||

| ЛОР | ||

| Онкология | ||

| Другие | ||

| По модели собственности | Принадлежащие врачам | |

| Принадлежащие больницам/системам здравоохранения | ||

| Принадлежащие корпорациям/частному капиталу | ||

| Совместные предприятия | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка амбулаторных медицинских услуг?

Рынок составляет 4,16 млрд долларов США в 2025 году и прогнозируется достичь 5,51 млрд долларов США к 2030 году.

Какой тип учреждений занимает наибольшую долю?

Клиники первичной медико-санитарной помощи контролируют 40,32% доходов 2024 года, отражая их центральную роль в координации лечения.

Какая специальность расширяется быстрее всего?

Онкологические услуги показывают самый высокий прогнозный рост со среднегодовым темпом роста 8,52% до 2030 года, поскольку больше противораковых терапий переходят в амбулаторные условия.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Быстрое строительство инфраструктуры, поддерживающая правительственная политика и демографическое старение стимулируют среднегодовой темп роста региона 10,36%.

Как нехватка кадров влияет на рост?

Дефицит врачей и выгорание клиницистов снижают доступное укомплектование персоналом, вычитая приблизительно 1,4 процентных пункта из среднегодового темпа роста рынка.

Какие стратегии помогают поставщикам оставаться конкурентоспособными?

Успешные операторы объединяют дисциплинированное управление затратами, принятие технологий, таких как ИИ-документация, и целевую экспансию в недостаточно обслуживаемых географических районах.

Последнее обновление страницы: