| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 297.01 kilotons |

| Объем Рынка (2029) | 354.46 kilotons |

| CAGR | 3.60 % |

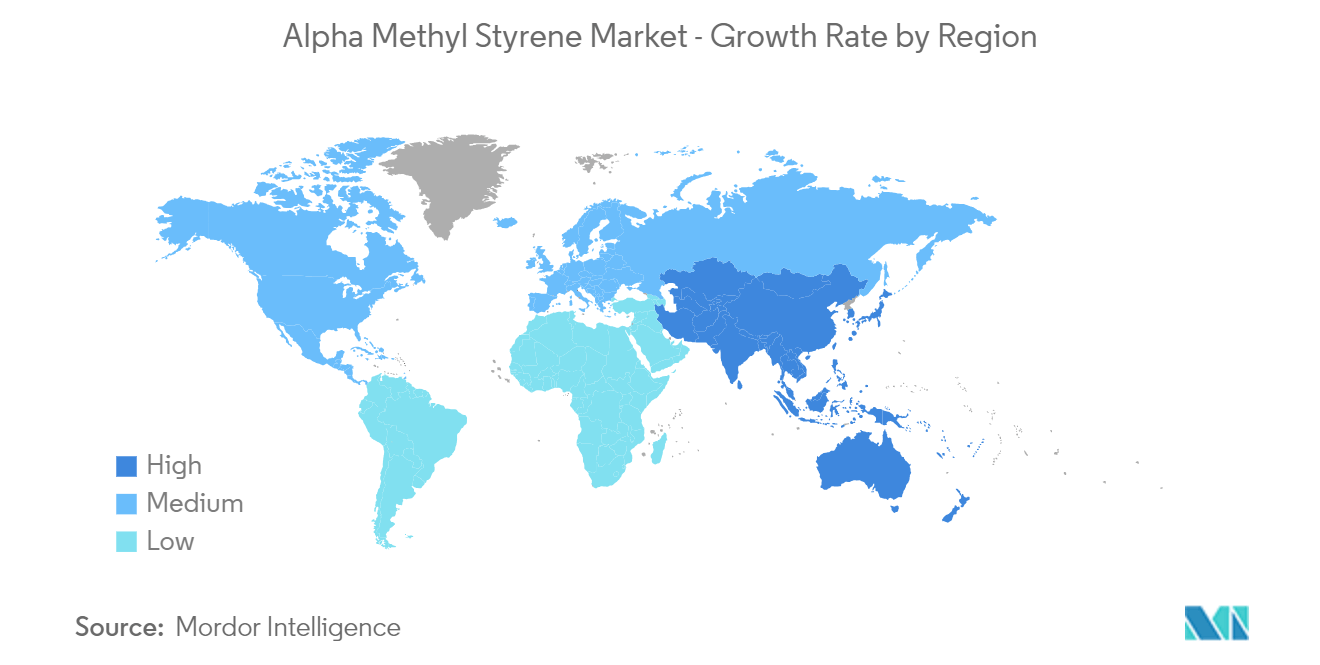

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

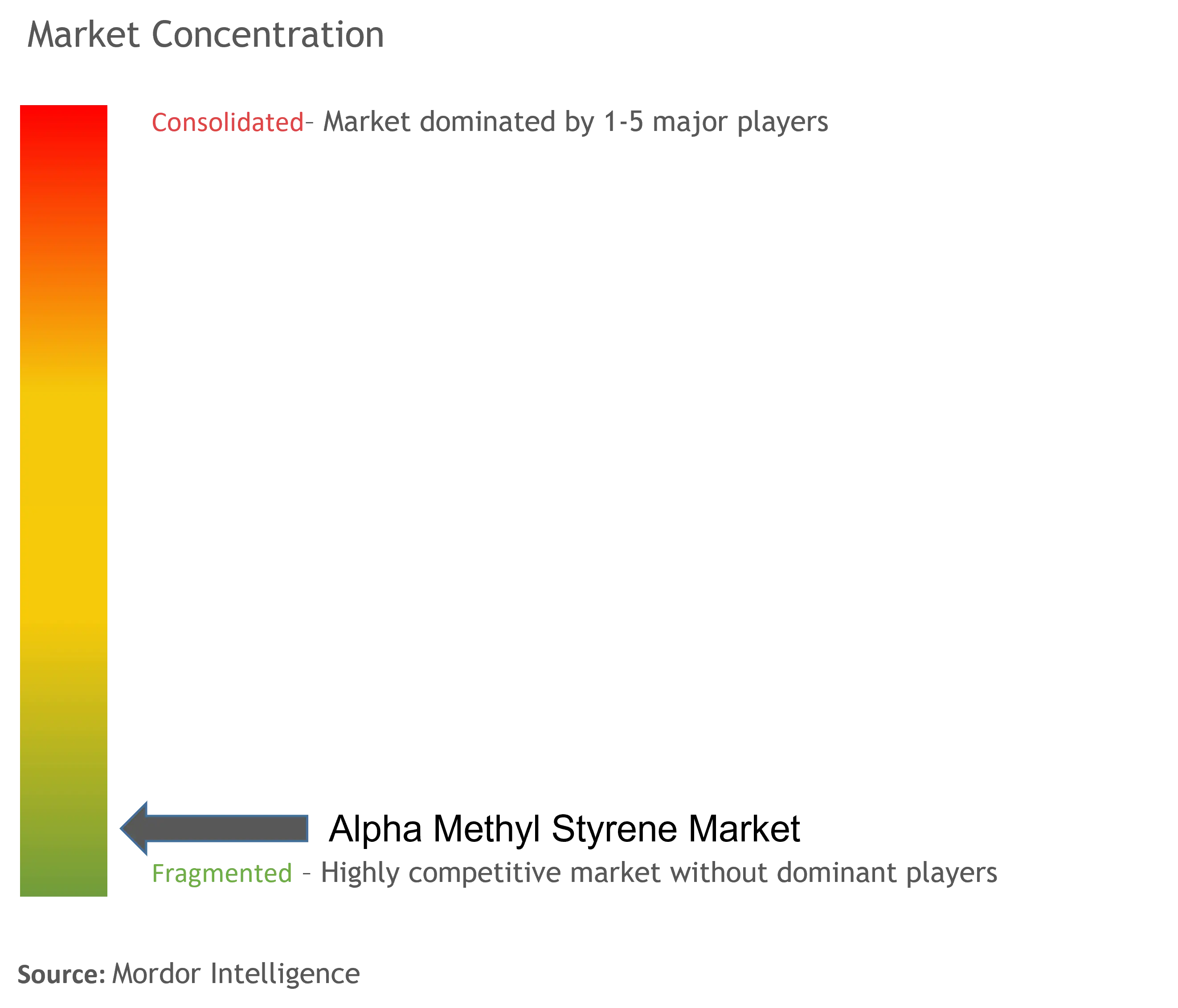

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка альфа-метилстирола

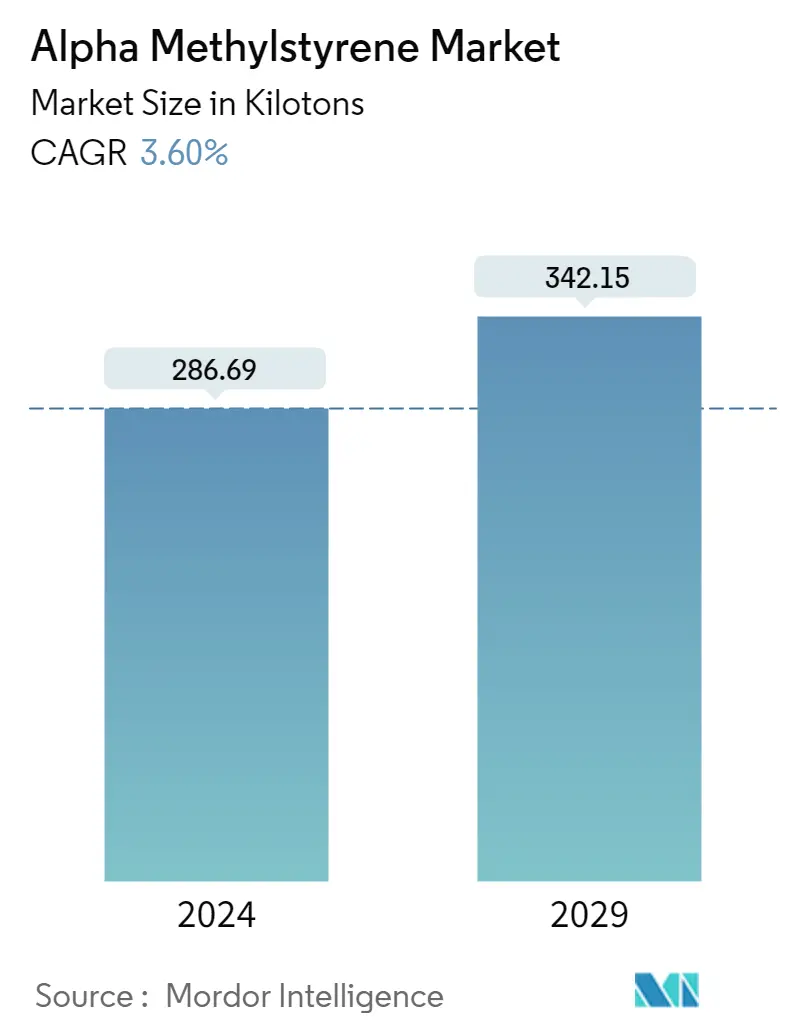

Объем рынка альфа-метилстирола оценивается в 286,69 килотонн в 2024 году и, как ожидается, достигнет 342,15 килотонн к 2029 году, среднегодовой темп роста составит 3,60% в течение прогнозируемого периода (2024-2029 годы).

COVID-19 негативно повлиял на рынок, поскольку все отрасли остановили производственные процессы. Карантинные меры, социальные дистанции и торговые санкции вызвали массовые сбои в работе глобальных сетей поставок. Однако состояние восстановится в 2021 году, что, как ожидается, принесет пользу рынку в течение прогнозируемого периода.

- В среднесрочной перспективе основными факторами, влияющими на изучаемый рынок, являются растущий спрос на производство АБС-смол и растущий спрос на альфа-метилстирол в сегменте электроники.

- С другой стороны, выбросы опасных отходов при производстве альфа-метилстирола, вероятно, будут сдерживать рост рынка.

- Увеличение спроса на прочные воски и термостойкие клеи, вероятно, откроет новые возможности для рынка в ближайшие годы.

- На Азиатско-Тихоокеанский регион приходится наибольшая доля рынка, и этот регион, вероятно, будет доминировать на рынке в течение прогнозируемого периода.

Тенденции рынка альфа-метилстирола

Автомобильная промышленность будет доминировать на рынке

- Альфа-метилстирол является промежуточным продуктом для производства смолы АБС. Кроме того, АБС-смола используется в качестве замены металла в автомобильной промышленности. В различных автомобильных деталях, требующих снижения веса, используется термопластик АБС. ABS обычно используется для деталей, которые включают компоненты приборной панели, спинки сидений, компоненты ремней безопасности, ручки, дверные одиночки, обшивку стоек и приборные панели.

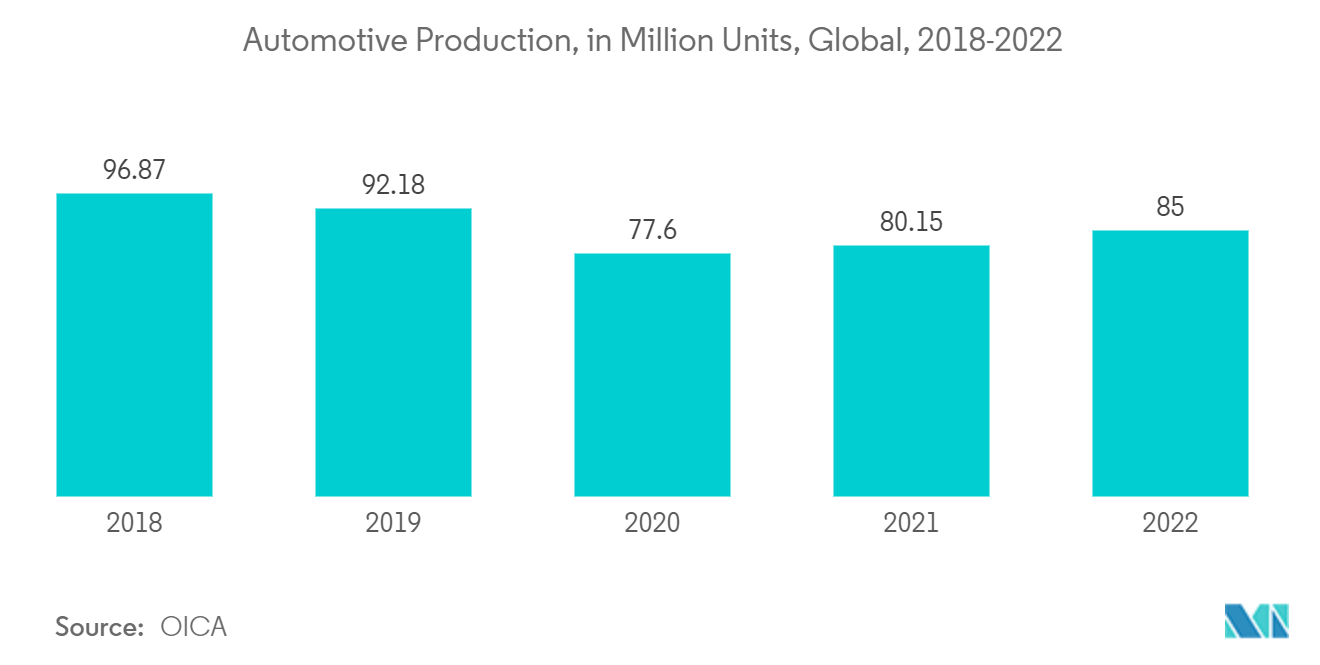

- По данным Международной организации автомобильных конструкторов (OICA), в 2022 году мировое производство автомобилей достигло 85,01 миллиона штук, с темпом роста 6% по сравнению с 80,20 миллионами автомобилей, выпущенных в 2021 году, что указывает на возросший спрос на альфа-метилстирол. из автомобильной промышленности.

- Кроме того, рост производства электромобилей, вероятно, увеличит рыночный спрос на изучаемые рынки. Например, согласно данным EV Volumes, в 2022 году было поставлено в общей сложности 10,5 миллионов новых BEV и PHEV, что на 55 % больше, чем в 2021 году.

- Азиатско-Тихоокеанский регион является домом для некоторых из самых ценных мировых производителей автомобилей. Развивающиеся страны, такие как Китай, Индия, Япония и Южная Корея, усердно работают над укреплением производственной базы и развитием эффективных цепочек поставок для повышения прибыльности.

- По данным Китайской ассоциации автопроизводителей (CAAM), Китай обладает крупнейшей автомобильной производственной базой в мире общий объем производства автомобилей в 2022 году составит 27,2 миллиона единиц, что на 3,4% больше по сравнению с 26,1 миллиона единиц, произведенных в прошлом году.

- В Европе Германия является одним из важнейших производителей транспортных средств. По данным Немецкой ассоциации автомобильной промышленности (VDA), в июле 2022 года в Германии было произведено 263 400 единиц автомобилей, что соответствует темпу роста на 7% по сравнению с аналогичным периодом 2021 года. Кроме того, в Германии растет спрос на электромобили. Таким образом, различные компании наращивают объемы производства электромобилей в стране. Например, в июне 2023 года Ford объявил об открытии Кёльнского центра электромобилей, высокотехнологичного производственного предприятия в Германии.

- В Северной Америке, по данным OICA, производство автомобилей в 2022 году составило 17,7 млн единиц, что на 10% больше, чем в 2021 году, который составил около 16,1 млн единиц.

- Таким образом, ожидается, что спрос на альфа-метилстирол будет расти по мере расширения автомобильного производства в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке альфа-метилстирола

- Азиатско-Тихоокеанский регион занимает заметную долю на мировом рынке альфа-метилстирола и, как ожидается, будет доминировать на рынке в течение прогнозируемого периода.

- Согласно данным Национального бюро статистики, шинная промышленность Китая переживает значительный рост, что отражает растущий спрос на шины как на внутреннем, так и на международном рынках.

- По данным Национального бюро статистики Китая, по состоянию на май 2023 года Китай ежемесячно производит около 6 миллионов тонн пластиковых изделий. С января 2020 года самый высокий ежемесячный выпуск пластиковых изделий был зафиксирован в декабре 2021 года — 7,95 млн тонн.

- Кроме того, Китай является центром химической переработки, на долю которого приходится большая часть мирового производства химикатов. В Китае, крупнейшем в мире химическом рынке, в 2023 году ожидается небольшое замедление роста химического производства. После войны между Россией и Украиной химическая промышленность пережила год, отмеченный новыми узкими местами в глобальных цепочках поставок, и без того напряженных из-за роста цен на энергию и сырье. , пандемия, экономическая неопределенность и политические потрясения в 2022 году. Ожидается, что в условиях продолжающейся нестабильной ситуации в Китае в 2023 году будет зарегистрирован несколько более слабый рост химического производства на 5,9%, согласно прогнозу BASF по химической промышленности. Однако растущие инвестиции в строительство новых химических заводов поддерживают спрос на АМС в среднесрочной перспективе.

- Индия является одним из крупнейших производителей и потребителей каучука после Китая в Азиатско-Тихоокеанском регионе. В Индии более 65% производимой резины используется для производства автомобильных (50%) и велосипедных шин и камер (15%). Кроме того, в стране действуют почти 66 шинных заводов и около 41 шинная компания.

- По данным IBEF, общий объем экспорта пластмасс в период с апреля по сентябрь 2022 года составил 6,38 млрд долларов США. За этот период экспорт пластикового сырья, изделий медицинского назначения, труб и фитингов увеличился на 32,3%, 24,8% и 17,9% по сравнению с аналогичным периодом прошлого года.

- Таким образом, ожидается, что растущий спрос со стороны различных отраслей будет стимулировать изучаемый рынок в регионе в течение прогнозируемого периода.

Обзор отрасли альфа-метилстирола

Рынок альфа-метилстирола по своей природе фрагментирован. В число крупнейших компаний на рынке входят ENI SpA, INEOS, Cepsa, Mitsubishi Chemical Corporation и Domo Chemicals и другие.

Лидеры рынка альфа-метилстирола

-

ENI S.p.A.

-

INEOS

-

Cepsa

-

Mitsubishi Chemical Corporation

-

Domo Chemicals

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка альфа-метилстирола

- Апрель 2023 г. INEOS Phenol объявила о завершении приобретения Mitsui Phenols Singapore Ltd за общую сумму 330 миллионов долларов США. Благодаря этому приобретению компания увеличила мощности ежегодно на более чем 1 миллион тонн, включая альфа-метилстирол (20 тыс. тонн в год), а также различные другие продукты, что в дальнейшем поможет компании более эффективно поддерживать своих клиентов в азиатском регионе.

- Апрель 2022 г. Kraton Corporation объявила о планах инвестирования в завод по производству альфа-метилстирола, расположенный в Ньоре, Франция. Ожидается, что инвестиции позволят увеличить производственные мощности на 15% к 2023 году.

Сегментация отрасли альфа-метилстирола

Альфа-метилстирол представляет собой бесцветную жидкость и тип органического химического вещества, которое в основном используется для повышения термостойкости при использовании в качестве сомономера в процессах полимеризации. Его можно использовать в нескольких областях, таких как производство химических смол, пластмасс, клеев и покрытий из АБС-пластика, включая многие другие.

Рынок альфа-метилстирола сегментирован по приложениям, отраслям конечных пользователей и географическому положению. По областям применения рынок сегментирован на производство АБС-пластиков, добавок и промежуточных продуктов для пластмасс, клеев, покрытий и других видов применения. По отраслям конечных пользователей рынок сегментирован на отрасли производства шин, автомобилестроения, электроники, пластмасс и других отраслей конечного пользователя. В отчете также рассматриваются размер рынка и прогнозы рынка альфа-метилстирола в 11 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы выполняются по объему (килотоны) и выручке (млн долларов США).

| Приложение | Производство АБС | ||

| Пластиковые добавки и полупродукты | |||

| Клеи | |||

| Покрытия | |||

| Другие приложения | |||

| Отрасль конечных пользователей | Шина | ||

| Автомобильная промышленность | |||

| Электроника | |||

| Пластмассы | |||

| Другие отрасли конечных пользователей | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Остальной мир | Южная Америка | ||

| Ближний Восток и Африка | |||

Часто задаваемые вопросы по исследованию рынка альфа-метилстирола

Насколько велик рынок альфа-метилстирола?

Ожидается, что объем рынка альфа-метилстирола достигнет 286,69 килотонн в 2024 году, а среднегодовой темп роста составит 3,60% и достигнет 342,15 килотонн к 2029 году.

Каков текущий размер рынка Альфа-метилстирола?

Ожидается, что в 2024 году объем рынка альфа-метилстирола достигнет 286,69 килотонн.

Кто являются ключевыми игроками на рынке Альфа-метилстирол?

ENI S.p.A., INEOS, Cepsa, Mitsubishi Chemical Corporation, Domo Chemicals – основные компании, работающие на рынке Альфа-метилстирола.

Какой регион на рынке Альфа-метилстирол является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Альфа-метилстирол?

В 2024 году наибольшая доля рынка альфа-метилстирола будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Альфа-метилстирола и каков был размер рынка в 2023 году?

В 2023 году объем рынка альфа-метилстирола оценивается в 276,73 килотонны. В отчете рассматривается исторический размер рынка Альфа-метилстирола за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Альфа-метилстирола на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Fine Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли альфа-метилстирола

Статистика доли, размера и темпов роста доходов на рынке альфа-метилстирола в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ альфа-метилстирола включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в бесплатном доступе. отчет о загрузке PDF.