Анализ рынка алкиламинов

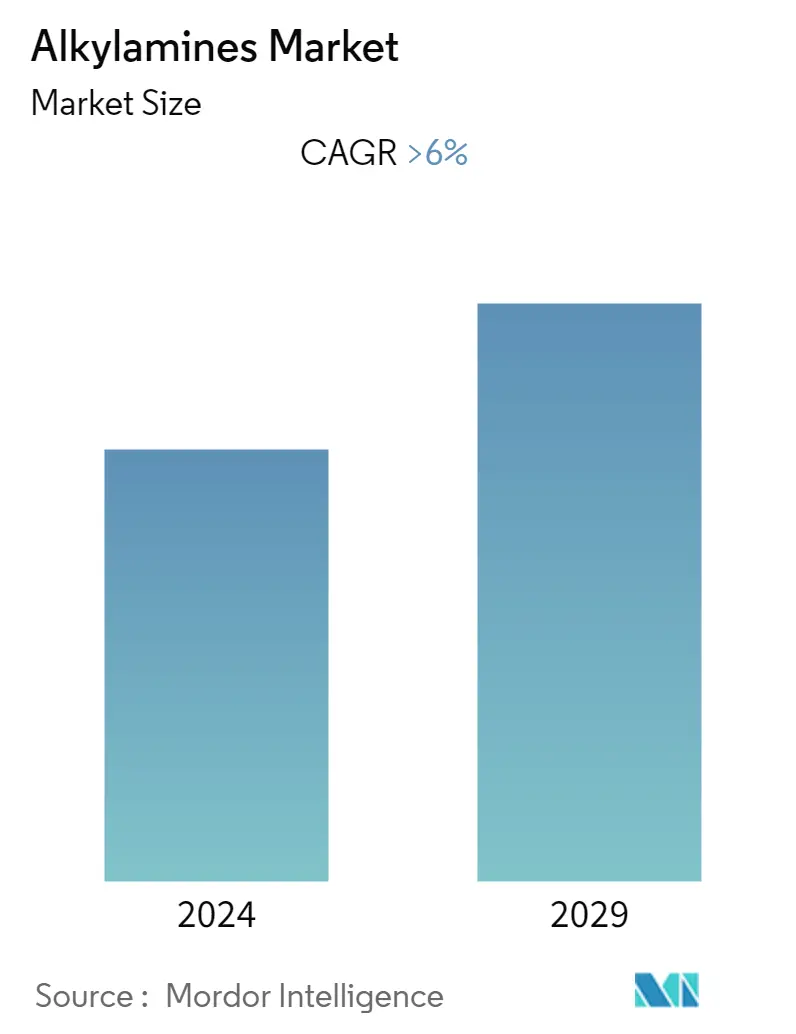

Ожидается, что в течение периода прогноза среднегодовой темп роста рынка алкиламинов составит более 6%.

COVID-19 сильно повлиял на рост промышленности из-за временной остановки производственных мощностей. Однако растущая целлюлозно-бумажная промышленность в развивающихся странах увеличила спрос на алкиламины после пандемии.

- Ожидается, что растущий спрос на алкиламины в качестве растворителей в лакокрасочной промышленности во всем мире будет стимулировать спрос на рынке в течение прогнозируемого периода.

- Региональные правительства и организации, которые устанавливают ограничения на выбросы в транспортном секторе, вероятно, замедлят рост рынка.

- В будущем рынок должен выиграть от того, что в фармацевтической отрасли появляется все больше и больше новых идей.

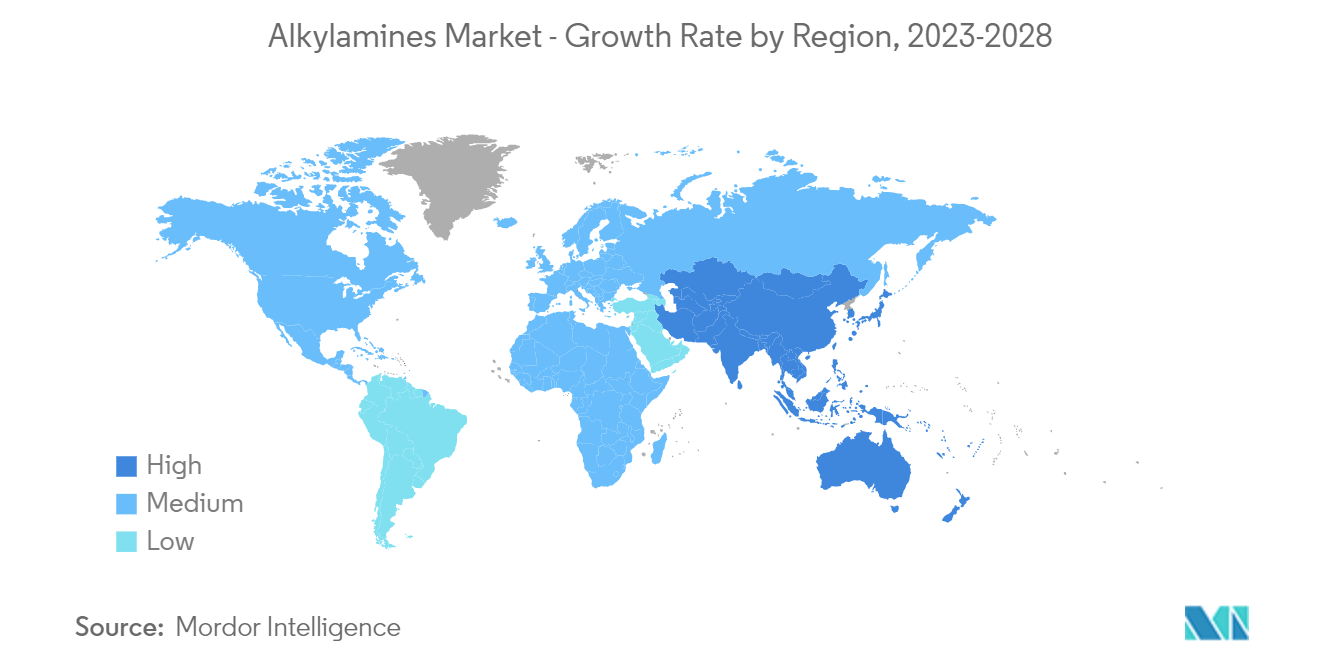

- Азиатско-Тихоокеанский регион доминировал на мировом рынке алкиламинов благодаря их растущему применению в лакокрасочной промышленности.

Тенденции рынка алкиламинов

Растущий спрос на растворители в лакокрасочной промышленности

- Алкиламины в основном используются в составе красок и покрытий в качестве растворителей.

- В связи с развитием таких отраслей, как автомобилестроение, машиностроение и строительство, сейчас растет потребность в красках и покрытиях.

- Крупные компании в сфере производства красок и покрытий растут и уделяют большую часть своего внимания развивающимся экономикам по всему миру. Это происходит главным образом потому, что в развивающихся странах растет спрос на новые здания и другие промышленные применения.

- Растворители используются во все большем количестве красок и покрытий, поскольку краски становятся лучше, рынок становится все более конкурентным, а вкусы клиентов меняются.

- В 2021 году мировая индустрия красок и покрытий будет стоить около 160 миллиардов долларов США. По прогнозам, к 2029 году она достигнет около 235 миллиардов долларов США. Рынок в основном стимулируется растущим спросом в строительной отрасли, а именно в деревообрабатывающей, общепромышленной, автомобильной, Рынки рулонных, аэрокосмических, рельсовых и упаковочных покрытий также стимулируют рост спроса.

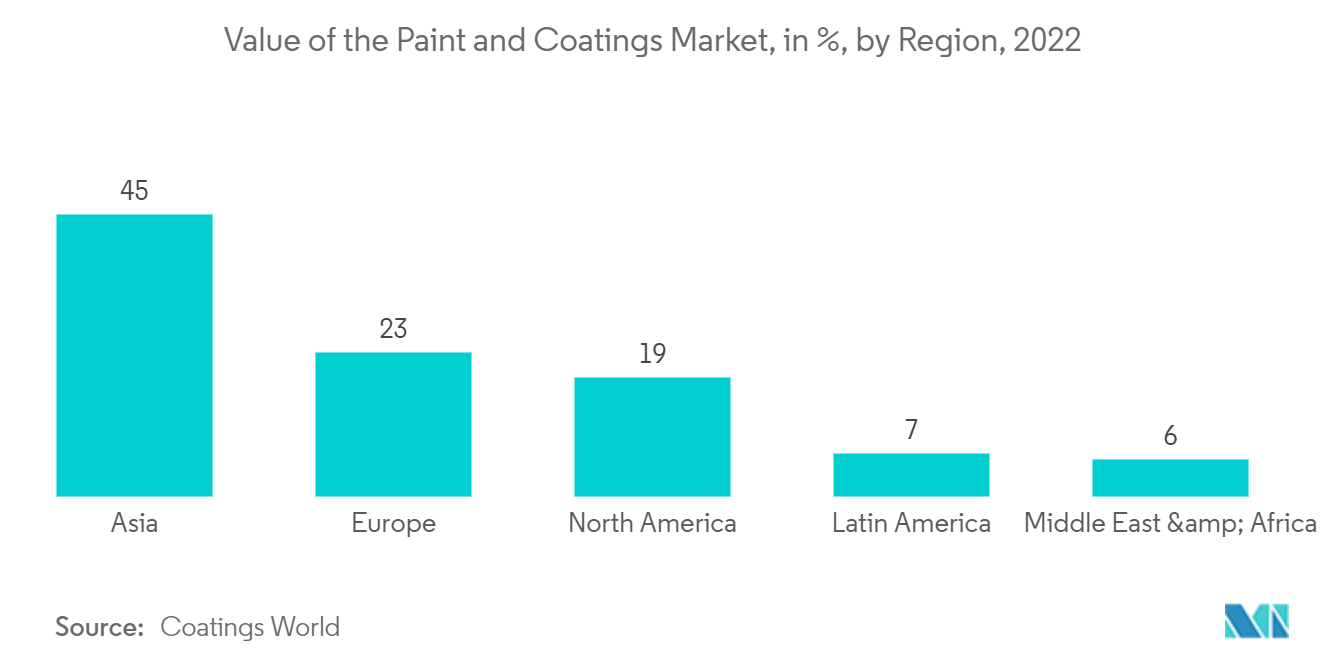

- В 2022 году Азия была крупнейшим в мире рынком красок и покрытий с долей рынка около 45 процентов. Следующими следовали Европа и Северная Америка, каждая из которых занимала 23 и 19 процентов рынка.

- Строительная отрасль является крупнейшим конечным потребителем красок и покрытий. Правительство Китая прогнозирует, что капитальные затраты на строительство превысят показатели предыдущих лет более чем на 7%.

- По данным Nippon Paint Group, общий объем рынка красок и покрытий в Китае в 2021 году оценивался в 46,7 млрд долларов США. В 2021 году китайские производители архитектурных покрытий произведут 7,14 млн тонн архитектурных покрытий, что более чем на 13% больше, чем во времена COVID. -19 ударов в 2020 году.

- Индийская лакокрасочная промышленность стоит более 62 000 крор индийских рупий (8 миллиардов долларов США) и является самой быстрорастущей крупной экономикой красок в мире, с постоянным двузначным ростом за последние два десятилетия.

- Все это должно побудить в ближайшие годы больше людей захотеть использовать краски и покрытия (растворители). Ожидается, что это, в свою очередь, будет стимулировать спрос на алкиламины в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион доминировал на мировом рынке. В связи с растущим спросом на краски и покрытия и развитием фармацевтической промышленности в таких странах, как Китай, Индия, Япония и Южная Корея, использование алкиламинов в регионе увеличивается.

- Китай является крупнейшим производителем и потребителем алкиламинов и на его долю приходится значительная часть мировых мощностей.

- Фармацевтический рынок Китая является вторым по величине в мире. Ожидается, что к 2024 году он достигнет 145 миллиардов долларов США, что составляет среднегодовой темп роста 3,4% за период прогноза.

- Ожидается, что в течение периода прогноза среднегодовой темп роста индийской резиновой промышленности составит 2,5%, с 1,11 миллиона метрических тонн каучука в настоящее время до 1,26 миллиона метрических тонн в 2023 году. Это увеличит спрос на алкиламины в Индии.

- Кроме того, растущая бумажная и целлюлозная промышленность в Китае и Индии является важным драйвером бизнеса по производству алкиламинов. Объем рынка китайской промышленности по производству бумаги и картона вырос на пять процентов в 2022 году до 217,5 миллиардов долларов США.

- Азиатско-Тихоокеанский регион потребляет более трех четвертей мирового потребления алкиламинов. Таким образом, ожидается, что развивающиеся страны Азиатско-Тихоокеанского региона будут основными драйверами роста рынка алкиламинов в течение прогнозируемого периода.

Обзор отрасли алкиламинов

Рынок алкиламинов частично фрагментирован. Ключевые игроки на рынке алкиламинов, среди прочих, включают BASF SE, Alkyl Amines Chemicals Ltd, Dow, Eastman Chemical Company и Hutsman Internetional LLC (не в каком-то определенном порядке).

Лидеры рынка алкиламинов

-

BASF SE

-

Alkyl Amines Chemicals Ltd

-

Dow

-

Eastman Chemical Company

-

Huntsman International LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка алкиламинов

- Март 2022 г. BASF строит новый завод мирового масштаба по производству алкилэтаноламинов на площадке Вербунд в Антверпене, Бельгия. После запланированного запуска в 2024 году компания увеличит глобальную годовую производственную мощность своего портфеля алкилэтаноламинов, который содержит, среди прочего, диметилэтаноламин (ДМЕОА) и метилдиэтаноламин (МДЭОА), почти на 30 процентов, до более чем 140 000 метрических единиц. тонн в год.

- Февраль 2022 г. Подразделение добавок по уходу Eastman объявило о завершении значительного расширения мощностей по производству третичных аминов, в первую очередь DIMLA 1214, на производственных площадках в Генте, Бельгия, и Пейсе, Флорида.

Сегментация отрасли алкиламинов

Алкиламины – это соединения, у которых алкильная группа присоединена к атому азота амина. Алкиламины широко используются в производстве пестицидов, химикатов для переработки резины, поверхностно-активных веществ и растворителей. Рынок сегментирован по типу продукта, применению и географии. По типу продукции рынок сегментирован на метиламины, этиламины, пропиламины, бутиламины и циклогексиламины. По приложениям рынок сегментирован на растворители, каучук, агрохимикаты, химикаты для бумаги, топливные добавки, фармацевтические препараты и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка алкиламинов в 15 странах основных регионов. Размер рынка и прогнозы для каждого сегмента были сделаны на основе стоимости (в миллионах долларов США).

| Метиламины |

| Этиламины |

| Пропиламины |

| Бутиламины |

| Циклогексиламины |

| Растворитель |

| Резина |

| Агрохимикаты |

| Бумажная химия |

| Топливные присадки |

| Фармацевтика |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Мексика | |

| Канада | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип продукта | Метиламины | |

| Этиламины | ||

| Пропиламины | ||

| Бутиламины | ||

| Циклогексиламины | ||

| Приложение | Растворитель | |

| Резина | ||

| Агрохимикаты | ||

| Бумажная химия | ||

| Топливные присадки | ||

| Фармацевтика | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Мексика | ||

| Канада | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка алкиламинов

Каков текущий размер рынка алкиламинов?

Прогнозируется, что среднегодовой темп роста рынка алкиламинов составит более 6% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Алкиламины?

BASF SE, Alkyl Amines Chemicals Ltd, Dow, Eastman Chemical Company, Huntsman International LLC – основные компании, работающие на рынке алкиламинов.

Какой регион на рынке Алкиламины является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Алкиламины?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка алкиламинов.

Какие годы охватывает рынок Алкиламины?

В отчете рассматривается исторический размер рынка алкиламинов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка алкиламинов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли алкиламинов

Статистические данные о доле, размере и темпах роста доходов на рынке алкиламинов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ алкиламинов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.