| Период исследования | 2024 - 2029 |

| Размер Рынка (2024) | USD 45.35 Billion |

| Размер Рынка (2029) | USD 65.74 Billion |

| CAGR (2024 - 2029) | 13.33 % |

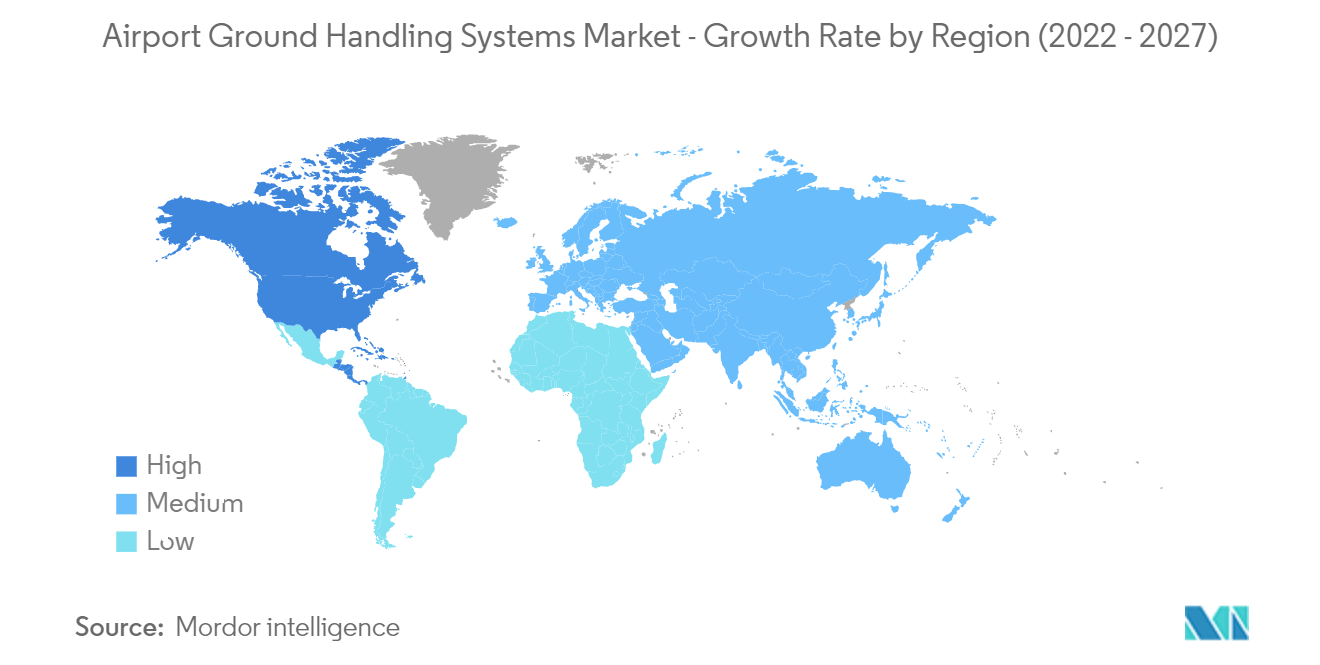

| Самый Быстрорастущий Рынок | Северная Америка |

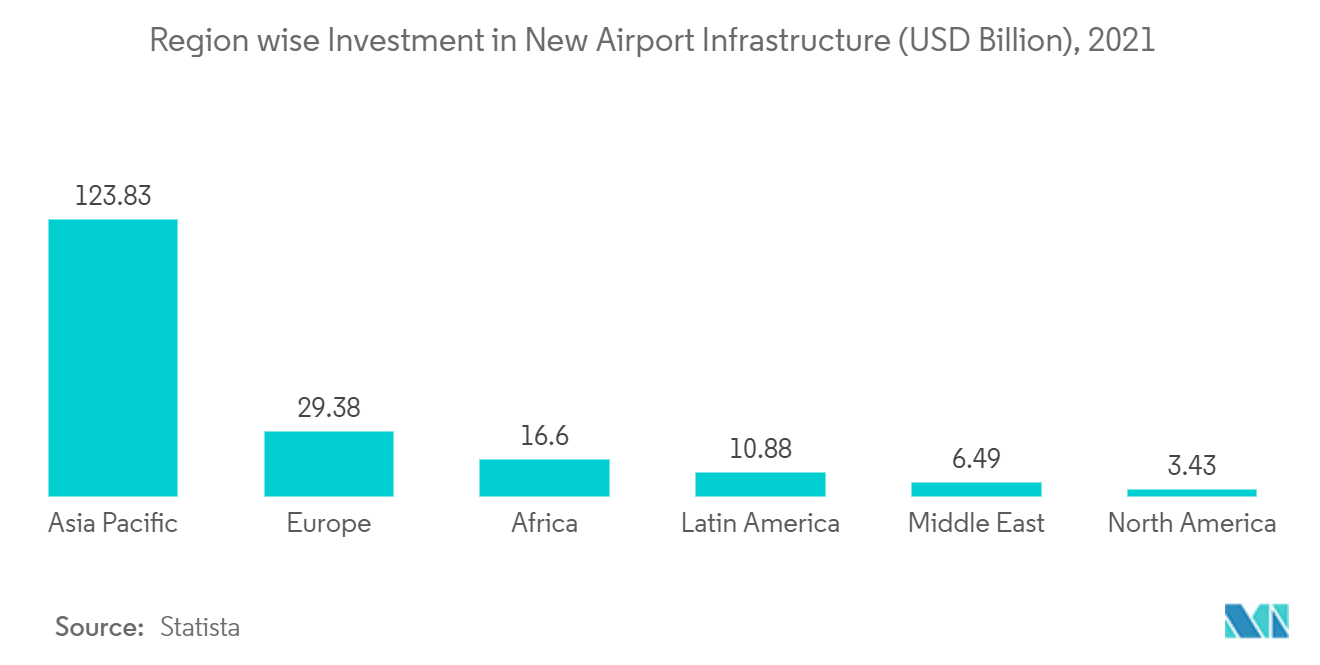

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

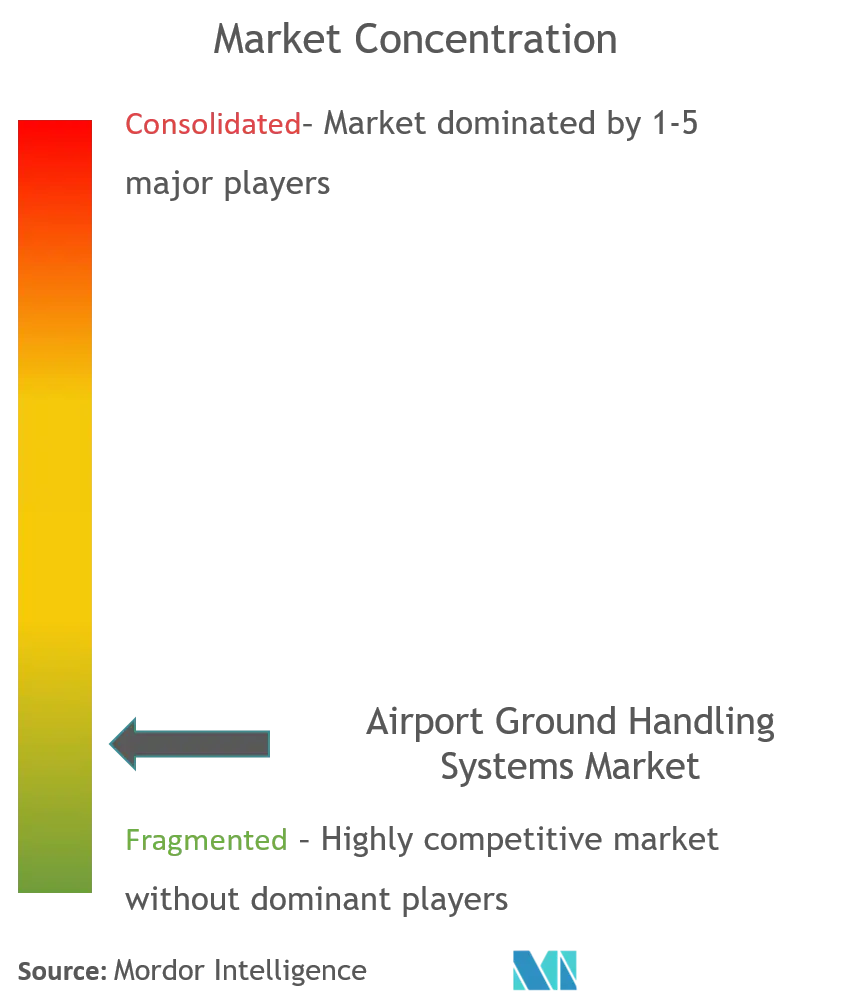

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка систем наземного обслуживания аэропортов

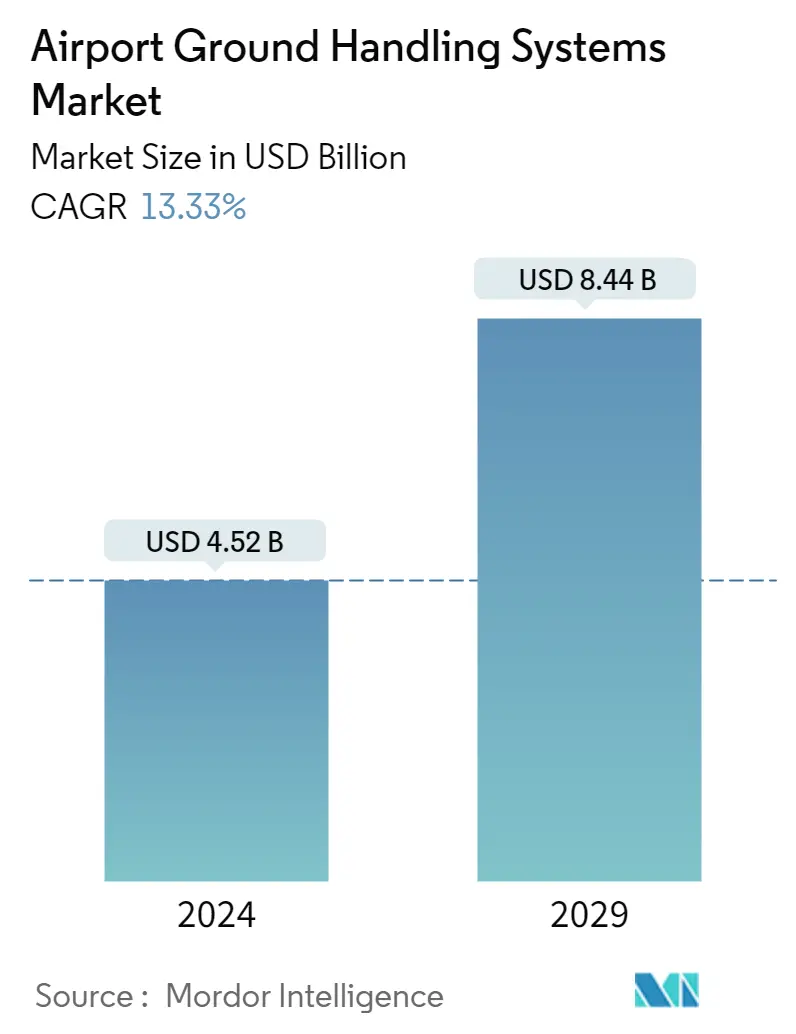

Объем рынка систем наземного обслуживания аэропортов оценивается в 4,52 миллиарда долларов США в 2024 году и, как ожидается, достигнет 8,44 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 13,33% в течение прогнозируемого периода (2024-2029 годы).

Авиационный сектор сильно пострадал из-за падения спроса среди путешественников и ограничений на поездки, введенных многими странами из-за пандемии COVID-19. Сокращение движения воздушных судов существенно повлияло на спрос на услуги наземного обслуживания в аэропортах, что отразилось на рынке систем наземного обслуживания в аэропортах в 2020 году. Однако заметный рост пассажиропотока и движения воздушных судов в 2021 году способствовал оживлению рынка систем наземного обслуживания.

Поскольку авиаперевозки постепенно возвращаются к уровню, существовавшему до COVID, возобновляются поставки новых самолетов, введение новых маршрутов и увеличение количества рейсов. Ожидается, что это приведет к инвестициям операторов наземного обслуживания аэропортов в системы наземного обслуживания нового поколения, которые сокращают время обслуживания самолетов.

Ожидается, что строительство новых аэропортов, расширение существующих аэропортов для увеличения пропускной способности пассажиров и грузов, а также приватизация аэропортов будут способствовать росту рынка систем наземного обслуживания аэропортов в течение прогнозируемого периода. Текущие планы аэропортов по снижению выбросов углекислого газа ускорили внедрение электрического оборудования для наземного обслуживания и интеграцию передовых технологий, таких как системы автоматизации пандусов и погрузочно-разгрузочных операций. Ожидается, что такие зеленые инициативы операторов аэропортов ускорят рост рынка в ближайшие годы.

Тенденции рынка систем наземного обслуживания аэропортов

Сегмент обслуживания воздушных судов занимает самую высокую долю на рынке

Сегмент обслуживания воздушных судов в настоящее время доминирует на рынке и, как ожидается, продолжит свое доминирование в течение прогнозируемого периода. В этот сегмент входят заправщики, буксиры и тягачи, транспортные средства для обслуживания туалетов, антиобледенители, наземные силовые установки, установки с предварительным кондиционированием воздуха, бензовозы и другие системы наземного обслуживания в аэропортах.

\пРосту рынка способствуют увеличение расходов в авиационном секторе, строительство новых аэропортов и рост расходов на улучшение работы аэропортов в различных странах. После пандемии различные аэропорты по всему миру активно инвестируют в совершенствование существующих систем наземного обслуживания за счет внедрения нового оборудования для их эффективной работы. Текущая тенденция использования GSE с низким уровнем выбросов и создания зеленых аэропортов с годами набирает популярность. Поэтому компании работают над разработкой новых решений по управлению электрическими самолетами, которые эффективно работают с низким уровнем выбросов.

\пВ октябре 2021 года компания Toyota Material Handling, дочерняя компания Toyota Motor Corp, представила новый полностью электрический тягач (3TE25) для работы в аэропортах, который заменит нынешнюю линейку тяжелых грузовых автомобилей. Новый буксирный электромобиль имеет те же возможности буксировки, что и тягачи с традиционным приводом, с грузоподъемностью около 27 000 кг. Ожидается, что такая разработка нового оборудования, а также инвестиции в закупку подъемно-транспортного оборудования будут способствовать росту сегмента в течение прогнозируемого периода.

Ожидается, что в регионе Северной Америки будет наблюдаться самый высокий рост в течение прогнозируемого периода.

Ожидается, что в течение прогнозируемого периода в регионе Северной Америки будет наблюдаться самый высокий рост. Это связано с быстрым восстановлением авиационной отрасли после воздействия пандемии COVID-19, а также инвестициями органов гражданской авиации и операторов аэропортов региона в расширение аэропортов, а также развитие модернизации оборудования наземного обслуживания.

Федеральное управление гражданской авиации (ФАУ) предоставило аэропортам США различные средства для внедрения в ближайшие годы электрических транспортных средств наземной поддержки. В октябре 2022 года ФАУ, крупнейшее транспортное агентство США, выделило более 27 миллионов долларов США на помощь десятку аэропортов в приобретении автобусов с нулевым уровнем выбросов, зарядных станций и другого оборудования, используемого для обслуживания самолетов у посадок.

Также, помимо систем наземного обслуживания, аэропорты инвестируют в развитие инфраструктуры, облегчающей внедрение наземных электромобилей. В рамках проекта строительства нового терминала в международном аэропорту Канзас-Сити Департамент авиации Канзас-Сити объявил о своем плане инвестировать в первую систему беспроводной зарядки транспортных средств, установленную в аэропорту США. Ожидается, что эта технология расширит запас хода электрических автобусов без установки зарядной станции или вывода автобусов из эксплуатации для зарядки. Компания Momentum Dynamics предоставит решение для зарядки, и ожидается, что оно будет установлено к 2023 году. Такие инициативы и растущий спрос на улучшение операций наземного обслуживания будут стимулировать рост рынка в регионе в течение прогнозируемого периода.

Обзор отрасли систем наземного обслуживания аэропортов

Рынок систем наземного обслуживания в аэропортах сильно фрагментирован из-за присутствия многочисленных местных игроков, предлагающих широкий спектр систем наземного обслуживания. Ключевые игроки на рынке включают Cavotec SA, John Bean Technologies Corp., Textron Inc., Air T Inc и ALVEST. Стратегические приобретения и партнерские отношения, а также создание местных производственных мощностей могут помочь игрокам закрепиться на местных и региональных рынках. Учитывая текущую тенденцию развертывания электрических систем наземного обслуживания в аэропортах, производители разрабатывают и тестируют новое экологически чистое (электрическое) оборудование, которое, как ожидается, поможет компаниям увеличить свою долю на рынке.

Например, в декабре 2021 года компания Mallaghan Engineering запустила электрический аэропортовый автобус Árbus после успешных испытаний совместно с ABM Aviation. Ожидается, что автобус будет доступен в трех моделях, при этом наибольшая вместимость составит 118 пассажиров. Кроме того, за последние несколько лет авиакомпании и поставщики услуг наземного обслуживания в аэропортах сотрудничали с производителями для внедрения электрических систем наземного обслуживания. Ожидается, что такое партнерство также будет способствовать росту компаний в ближайшие годы.

Лидеры рынка систем наземного обслуживания аэропортов

-

Cavotec SA

-

Textron Inc.

-

John Bean Technologies Corp.

-

Air T Inc

-

ALVEST

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка систем наземного обслуживания аэропортов

- В апреле 2022 года Airpro объявила об инвестициях в размере 4 миллионов евро в закупку четырех антиобледенителей Elephant e-BETA у компании Vestergaard. Ожидается, что оборудование будет доставлено к зиме 2022 года и будет эксплуатироваться в аэропорту Хельсинки. Ожидается, что компания станет первой компанией по наземному обслуживанию в Финляндии, которая предоставит услуги по электрическому противообледенению после поставки.

- В марте 2022 года Lufthansa LEOS, дочерняя компания Lufthansa Group, занимающаяся наземным обслуживанием, объявила, что компания стала стартовым заказчиком полностью электрического бесприцепного авиационного тягача Phoenix E производства Goldhofer. Новый автомобиль питается от аккумулятора и может перевозить вес до 352 метрических тонн.

Сегментация отрасли систем наземного обслуживания аэропортов

Системы наземного обслуживания самолетов включают в себя оборудование, используемое для обслуживания воздушного судна, пока оно находится на земле и припарковано у ворот терминала. Рынок сегментирован по типу и источнику питания. В зависимости от типа рынок сегментирован на обработку самолетов, обработку пассажиров и обработку грузов и багажа. По источникам питания рынок делится на неэлектрический и электрический. В отчете также рассматриваются размер рынка и прогнозы развития рынка в основных странах разных регионов. Объем рынка и прогнозы представлены в стоимостном выражении (млрд долларов США). На рынке нет военной техники для обработки грузов и багажа.

| Тип | Обслуживание самолетов | ||

| Обслуживание пассажиров | |||

| Обработка грузов и багажа | |||

| Источник питания | Неэлектрический | ||

| Электрический | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Бразилия | ||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Объединенные Арабские Эмираты | |||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка систем наземного обслуживания аэропортов

Насколько велик рынок систем наземного обслуживания аэропортов?

Ожидается, что объем рынка систем наземного обслуживания аэропортов достигнет 4,52 млрд долларов США в 2024 году, а среднегодовой темп роста составит 13,33% и достигнет 8,44 млрд долларов США к 2029 году.

Каков текущий размер рынка систем наземного обслуживания аэропортов?

Ожидается, что в 2024 году объем рынка систем наземного обслуживания аэропортов достигнет 4,52 миллиарда долларов США.

Кто являются ключевыми игроками на рынке систем наземного обслуживания аэропортов?

Cavotec SA, Textron Inc., John Bean Technologies Corp., Air T Inc, ALVEST — основные компании, работающие на рынке систем наземного обслуживания аэропортов.

Какой регион на рынке систем наземного обслуживания аэропортов является самым быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке систем наземного обслуживания аэропортов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка систем наземного обслуживания аэропортов.

В какие годы охватывает рынок систем наземного обслуживания аэропортов и каков был размер рынка в 2023 году?

В 2023 году объем рынка систем наземного обслуживания аэропортов оценивался в 3,99 миллиарда долларов США. В отчете рассматривается исторический размер рынка систем наземного обслуживания аэропортов за последние годы:. В отчете также прогнозируется размер рынка систем наземного обслуживания аэропортов на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Airport Operations Reports

Popular Aerospace & Defense Reports

Отчет об отрасли систем наземного обслуживания аэропортов

Статистика доли, размера и темпов роста доходов на рынке систем наземного обслуживания в аэропортах в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ систем наземного обслуживания в аэропортах включает в себя прогноз рынка на 2029 год и исторический обзор. Получите образец этого отраслевого анализа как бесплатную загрузку отчета в формате PDF.