| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 2.51 Billion |

| Размер Рынка (2029) | USD 4.47 Billion |

| CAGR (2024 - 2029) | 12.88 % |

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка систем обработки багажа в аэропортах

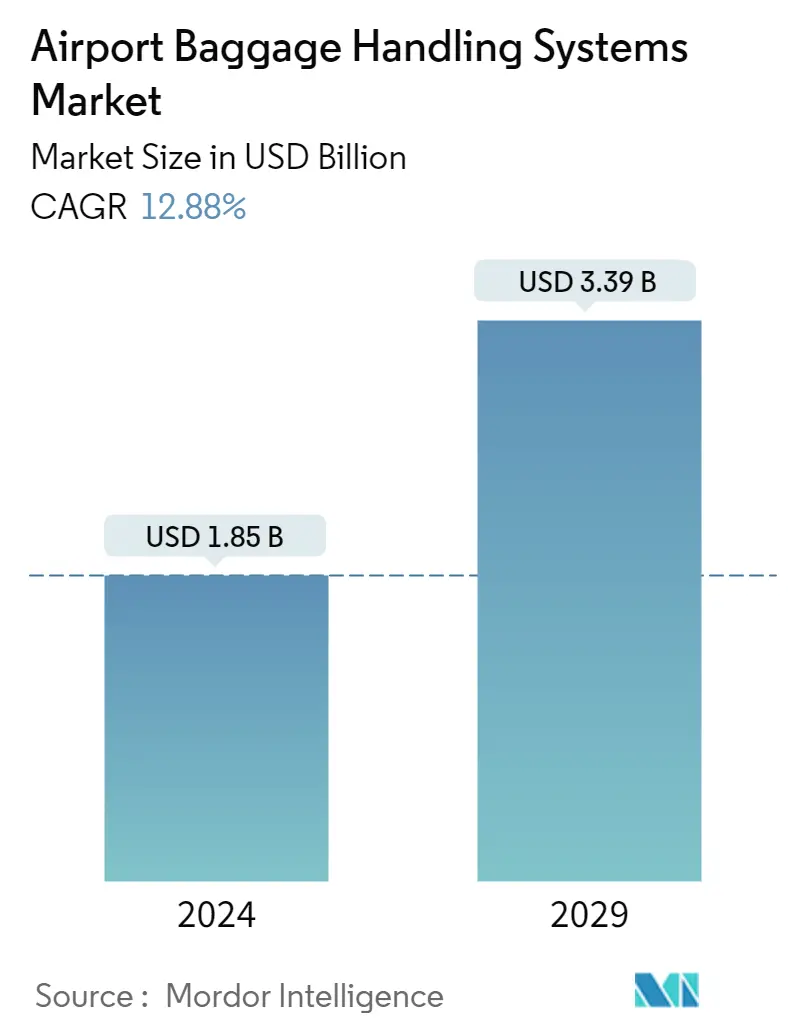

Объем рынка систем обработки багажа в аэропортах оценивается в 1,85 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,39 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 12,88% в течение прогнозируемого периода (2024-2029 годы).

- Рынок систем обработки багажа в аэропортах обусловлен ростом количества авиапассажирских перевозок в последние годы. Модернизация новых аэропортов и технологические достижения способствуют росту рынка. Ожидается, что растущее внимание к повышению операционной эффективности в аэропортах приведет к росту рынка в ближайшие годы.

- Ожидается, что технологические достижения, такие как использование роботов для процессов и мероприятий по обработке багажа, включая создание новых аэропортов и расширение существующих терминалов, покажут позитивные перспективы для рынка.

- Обновление систем обработки багажа в различных аэропортах также приведет к росту рынка. Кроме того, власти большинства аэропортов по всему миру в настоящее время инвестируют в обновление инфраструктуры аэропортов, чтобы обеспечить лучший комфорт и удобство обработки багажа. По данным Международной ассоциации воздушного транспорта IATA, глобальное внедрение RFID может помочь авиационной отрасли сэкономить миллиарды долларов в ближайшие годы.

- Авиационный сектор нуждается в технологическом обновлении, чтобы максимально использовать свой потенциал. Процесс регистрации в часы пик занимает большую часть времени и утомляет пассажиров. Этот процесс можно сделать удобным с помощью автоматизированных киосков, систем удаленного управления очередями и удаленной регистрации, что, как ожидается, будет способствовать росту рынка в ближайшие годы.

- Неправильное обращение с багажом на протяжении многих лет было серьезной проблемой для авиационных властей. Однако сосредоточение внимания на более совершенных процедурах отслеживания багажа и введение недавней Резолюции IATA 753, которая требует от авиакомпаний отслеживать багаж в четырех основных точках взаимодействия (сборка, погрузка, передача и прибытие) на протяжении всего путешествия, помогли сократить количество багажа. неправильно использованных сумок за последние несколько лет. Компании инвестируют в разработку более совершенных технологий отслеживания багажа, чтобы получить данные, соответствующие Резолюции 753. Ожидается, что такие инвестиции будут способствовать росту рынка в ближайшие годы.

Тенденции рынка систем обработки багажа в аэропортах

Ожидается, что в сегменте с численностью более 40 миллионов человек в течение прогнозируемого периода будет наблюдаться значительный рост.

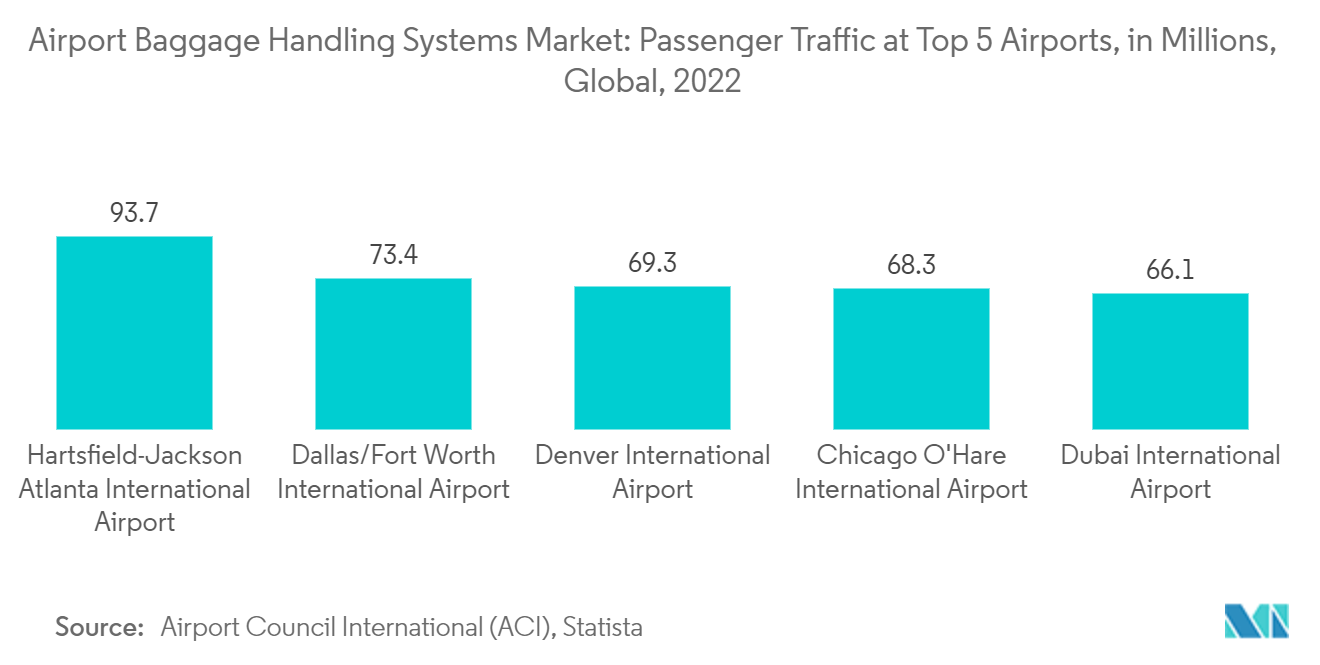

- Ожидается, что сегмент с населением более 40 миллионов человек значительно вырастет в течение прогнозируемого периода. Наблюдается значительный рост числа аэропортов, входящих в сегмент пропускной способности свыше 40 миллионов пассажиров. В первую очередь это связано с растущими инвестициями в расширение крупных аэропортов для удовлетворения будущих пассажиропотоков и уменьшения заторов.

- Например, корпорация международного аэропорта Нарита объявила, что расширение Терминала 3 международного аэропорта Нарита было завершено в апреле 2022 года. Расширение началось в 2018 году с инвестиций в размере 14 миллиардов иен (111,7 миллиона долларов США). Пассажировместимость терминала увеличилась с 7,5 млн пассажиров в год до 15 млн в год. Подобные проекты реализуются в ряде других стран различных регионов. Ожидается, что такие проекты расширения аэропорта создадут спрос на новые системы обработки багажа, которые будут эффективно обрабатывать пассажиров и багаж в аэропорту.

- Крупные аэропорты в этом сегменте также пытаются повысить эффективность, чтобы сократить задержки из-за работы аэропорта и заторов. В ноябре 2022 года международный аэропорт Хамад (HIA) представил миру свой впечатляющий проект расширения аэропорта. Благодаря расширению третьего этапа пассажиропоток аэропорта достиг 58 миллионов пассажиров в год. Последний этап расширения начался в январе 2023 года и, как ожидается, завершится к 2025 году, в результате чего годовая пропускная способность аэропорта увеличится примерно до 70 миллионов пассажиров.

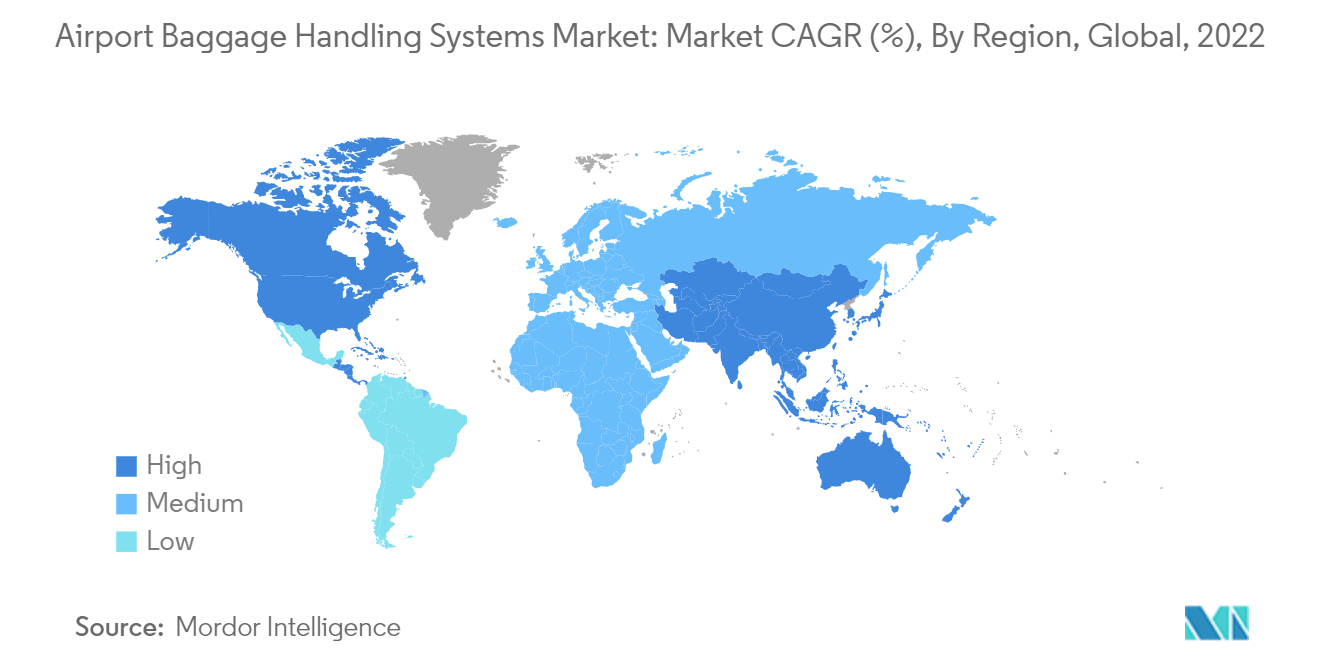

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке в течение прогнозируемого периода.

- За последние несколько лет наблюдается быстрый рост инвестиций в инфраструктуру аэропортов в Азиатско-Тихоокеанском регионе для удовлетворения растущего пассажиропотока в регионе. За последние несколько лет в аэропортах Китая, Индии, Японии и Южной Кореи наблюдался экспоненциальный рост пассажиропотока. В результате власти аэропортов увеличили свои инвестиции в расширение существующих и строительство новых аэропортов в регионе.

- Согласно данным, опубликованным Международным советом аэропортов, в Азиатско-Тихоокеанском регионе находится 57% от общего числа 300 новых аэропортов, которые планируется открыть по всему миру в ближайшие годы. Недавно запланированный новый аэропорт будет соответствовать концепции нулевых выбросов к 2050 году. По данным ACI (Международного совета аэропортов), ожидается, что на Азиатско-Тихоокеанский регион будет приходиться 58% мирового спроса на авиапассажиров, в результате чего регион модернизирует свой аэропорт. мощность инфраструктуры с инвестициями в размере 1,3 триллиона долларов США до 2040 года для обеспечения такого роста.

- Различные страны Азиатско-Тихоокеанского региона начали модернизировать мощности своих аэропортов, чтобы принять растущее количество авиапассажирских перевозок. Например, в рамках 14-го пятилетнего плана Китая (2021–2025 годы) страна планирует увеличить мощности гражданской авиации за счет ускорения инвестиций в строительство аэропортов. В соответствии с этим новым пятилетним планом Управление гражданской авиации Китая (CAAC) планирует открыть более 30 новых гражданских аэропортов и увеличить пропускную способность гражданской авиации на 43%. Аналогичным образом, в марте 2021 года австралийская компания Vanderlande Industries (VI) получила контракт на поставку новой системы обработки багажа (BHS) в международный аэропорт Западного Сиднея (WSIA). BHS будет использовать цифровые технологии для более эффективного отслеживания, загрузки и перемещения багажа. Ожидается, что новый аэропорт приступит к испытаниям эксплуатационной готовности и приемочным испытаниям (ORAT) в конце 2024 года и начнет выполнять международные и внутренние рейсы в конце 2026 года.

- Ожидается, что с учетом таких надежных планов расширения спрос на новые системы обработки багажа в аэропортах в этом регионе будет расти в течение прогнозируемого периода.

Обзор отрасли систем обработки багажа в аэропортах

Рынок систем обработки багажа в аэропортах полуконсолидирован, и лишь немногие игроки владеют значительной долей на рынке. Некоторые из видных игроков на рынке — Siemens AG, SITA, Beumer Group, Vanderlande Industries и Leonardo SpA.

Эти компании расширили свое присутствие в различных регионах за счет партнерства с властями аэропортов и авиакомпаниями. Например, в декабре 2022 года TSA запустила высокотехнологичную систему обработки багажа в международном аэропорту Денвера. Система досмотра зарегистрированного багажа (CBIS) представляет собой сложную сеть конвейерных лент, которые сортируют и отслеживают багаж в процессе досмотра. Стоимость системы составила почти 160 миллионов долларов США. Поскольку рыночный спрос улучшается с ростом пассажиропотока, ожидается, что более мелкие игроки получат конкурентное преимущество для удовлетворения потребностей клиентов.

Лидеры рынка систем обработки багажа в аэропортах

-

Siemens AG

-

SITA

-

BEUMER GROUP

-

Vanderlande Industries Holding B.V.

-

Leonardo S.p.A

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка системы обработки багажа в аэропортах

Март 2023 г. Alstef Group подписала контракт на сумму 11 миллионов долларов США с аэропортом Софии в Болгарии на поставку, установку и обслуживание новой системы обработки багажа (BHS). В 2022 году аэропорт обслужил почти 6 миллионов пассажиров.

Февраль 2023 г. Международный аэропорт Эдмонтона (YEG) в Канаде заключил партнерство с Alstef Group в рамках проекта модернизации багажной системы. Проект предполагает модернизацию системы обработки багажа аэропорта (BHS). На первом этапе будет заменено устаревшее контрольное оборудование, а также будут добавлены и модернизированы новые считыватели багажных бирок. Проект предполагает капитальный ремонт устаревшей инфраструктуры обработки багажа аэропорта и оперативную техническую поддержку.

Сегментация отрасли системы обработки багажа в аэропортах

Система обработки багажа или BHS — это тип конвейерной системы, установленной в аэропорту, которая позволяет транспортировать багаж пассажиров из зоны билетных касс в зону погрузки багажа в самолет. BHS помогает доставить зарегистрированный багаж, который выгружается из самолета в зону выдачи багажа.

Рынок систем обработки багажа в аэропортах сегментирован по пропускной способности и географическому положению. По пропускной способности аэропортов рынок разделен на 15 миллионов, 15-25 миллионов, 25-40 миллионов и более 40 миллионов. В отчете также рассматриваются размеры рынка и прогнозы рынка систем обработки багажа в аэропортах в основных странах разных регионов. Для каждого сегмента размер рынка указан в стоимостном выражении (доллары США).

| Пропускная способность аэропорта | До 15 миллионов | ||

| 15-25 миллионов | |||

| 25-40 миллионов | |||

| Более 40 миллионов | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Бразилия | ||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Объединенные Арабские Эмираты | |||

| Кувейт | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка систем обработки багажа в аэропортах

Насколько велик рынок систем обработки багажа в аэропортах?

Ожидается, что объем рынка систем обработки багажа в аэропортах достигнет 1,85 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 12,88% и достигнет 3,39 миллиарда долларов США к 2029 году.

Каков текущий размер рынка систем обработки багажа в аэропортах?

Ожидается, что в 2024 году объем рынка систем обработки багажа в аэропортах достигнет 1,85 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Системы обработки багажа в аэропортах?

Siemens AG, SITA, BEUMER GROUP, Vanderlande Industries Holding B.V., Leonardo S.p.A – основные компании, работающие на рынке систем обработки багажа в аэропортах.

Какой регион на рынке систем обработки багажа в аэропортах является самым быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Системы обработки багажа в аэропортах?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка систем обработки багажа в аэропортах.

Какие годы охватывает рынок систем обработки багажа в аэропортах и каков был размер рынка в 2023 году?

В 2023 году объем рынка систем обработки багажа в аэропортах оценивался в 1,64 миллиарда долларов США. В отчете рассматривается исторический размер рынка систем обработки багажа в аэропортах за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка систем обработки багажа в аэропортах на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Airport Operations Reports

Popular Aerospace & Defense Reports

Отраслевой отчет по системам обработки багажа в аэропортах

Статистические данные о доле рынка систем обработки багажа в аэропортах в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ систем обработки багажа в аэропортах включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.