Анализ рынка авиационных буксиров

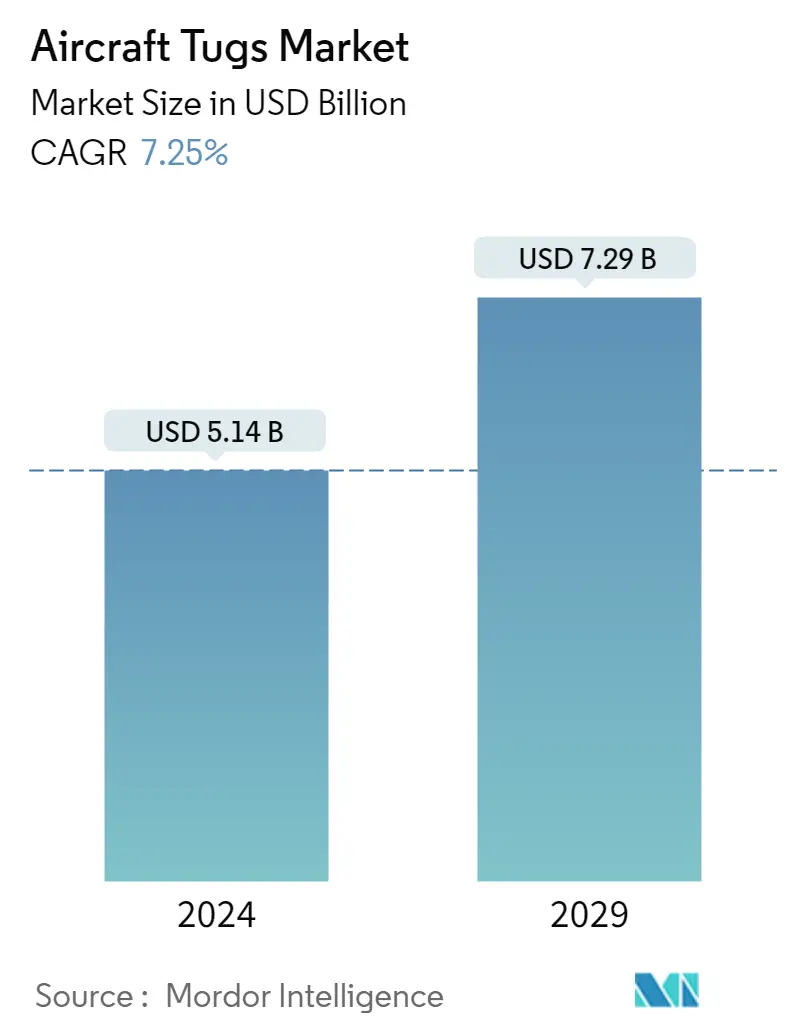

Объем рынка авиационных буксиров оценивается в 5,14 млрд долларов США в 2024 году и, как ожидается, достигнет 7,29 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 7,25% в течение прогнозируемого периода (2024-2029 гг.).

Снятие ограничений, введенных из-за COVID-19, положительно повлияло на поставку новых самолетов, открытие новых маршрутов и увеличение количества рейсов. Ожидается, что это приведет к инвестициям операторов наземного обслуживания аэропортов в системы наземного обслуживания нового поколения, которые сокращают время обслуживания самолетов.

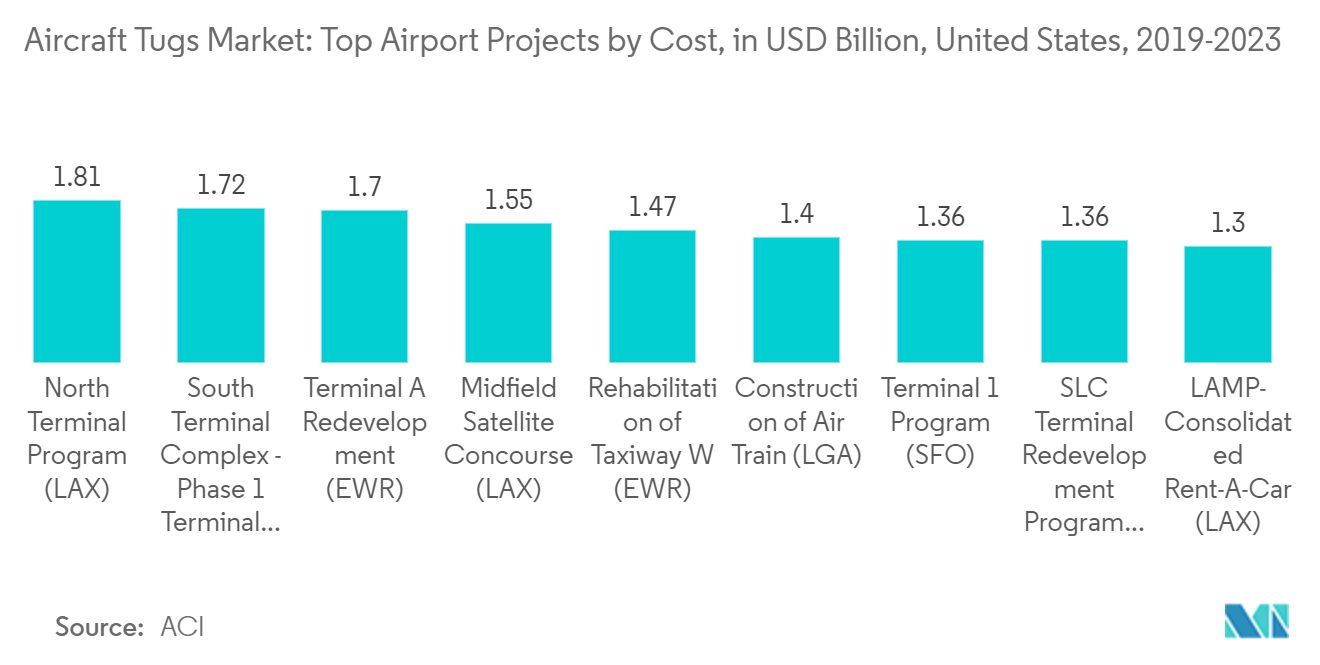

Ожидается, что строительство новых аэропортов, расширение существующих аэропортов для увеличения пропускной способности пассажиров и грузов, а также приватизация аэропортов будут способствовать росту рынка в течение прогнозируемого периода.

Текущие планы аэропортов по снижению выбросов углекислого газа ускорили внедрение электрических буксиров, а интеграция передовых технологий, таких как буксиры с дистанционным управлением, также обеспечивает безопасное и эффективное управление аэропортом. Ожидается, что такие зеленые инициативы операторов аэропортов ускорят рост рынка в ближайшие годы.

Тенденции рынка авиационных буксиров

Ожидается, что в электрическом сегменте будет зарегистрирован самый высокий среднегодовой темп роста в течение прогнозируемого периода.

Электрические буксиры обладают повышенной надежностью и простотой в управлении по сравнению с обычными дизельными или газовыми буксирами. Кроме того, растущая обеспокоенность по поводу уровня выбросов в аэропортах отвлекла внимание авиакомпаний в сторону использования наземных транспортных средств с электрическим приводом. В январе 2021 года аэропорт Мюнхена представил последнее пополнение своего парка наземного обслуживания — электрический буксир, способный буксировать широкофюзеляжные самолеты и развивать максимальную скорость 32 километра в час. Авиакомпания KLM провела испытания электрических буксиров в амстердамском аэропорту Шипол. в 2020 году. Аэропорт также инвестировал в гибридные буксиры для сокращения выбросов углекислого газа и экономии топлива в рамках программы зеленого аэропорта. Несколько аэропортов также применяют аналогичные подходы по всему миру для снижения выбросов от наземных транспортных средств. Такие проекты будут иметь решающее значение и откроют путь аэропортам и авиакомпаниям к улучшению услуг наземного обслуживания в будущем.

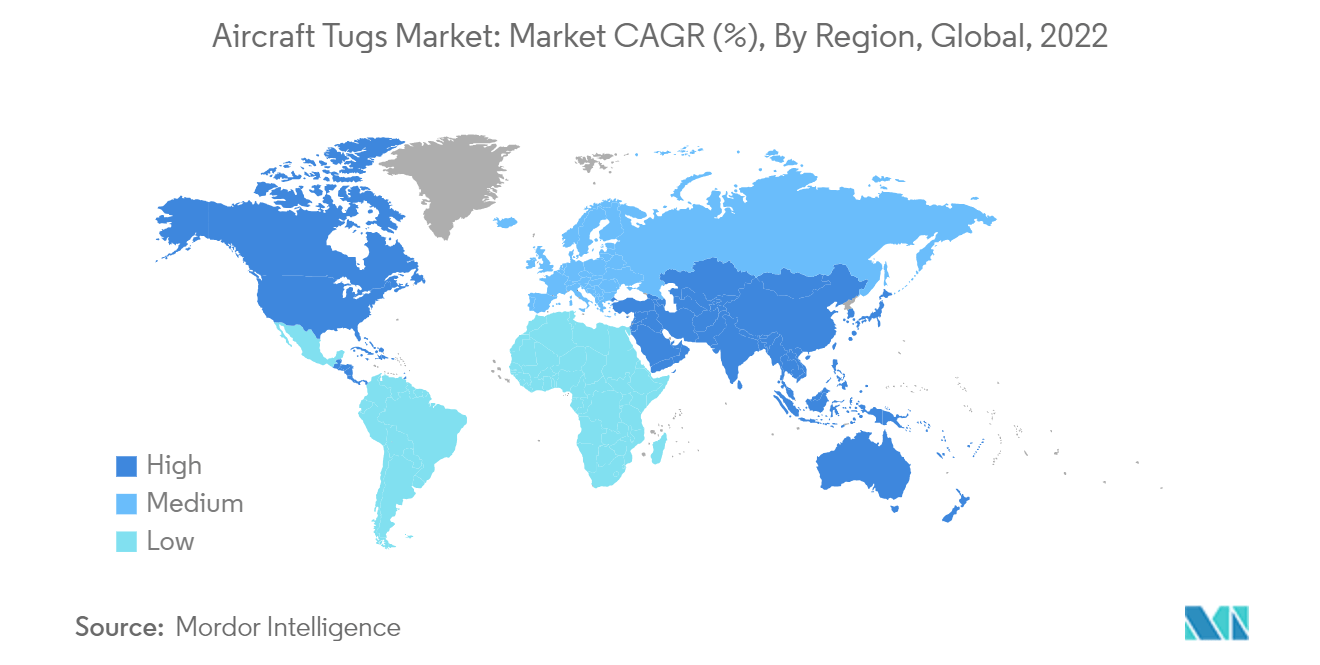

В Азиатско-Тихоокеанском регионе ожидается самый высокий рост за прогнозируемый период

Ожидается, что в Азиатско-Тихоокеанском регионе в ближайшие несколько лет будет зарегистрирован самый высокий рост, в первую очередь благодаря крупным инвестициям правительств Китая и Индии в увеличение количества аэропортов. За последние несколько лет наблюдается быстрый рост пассажиропотока, обслуживаемого аэропортами таких стран, как Китай, Индия, Япония и Южная Корея, среди других. В связи с этим правительство и руководство аэропортов региона объявили о значительных инвестициях в строительство и расширение аэропортов. Например, в апреле 2022 года Министерство земли, инфраструктуры и транспорта Южной Кореи объявило о своих планах инвестировать 13,7 триллиона вон (10,97 миллиарда долларов США) в строительство нового аэропорта на острове Гадеок. Ожидается, что аэропорт будет морским (построенным на плавучей конструкции в море) и будет удовлетворять растущий спрос на воздушные перевозки в юго-восточном регионе страны.

Аналогичным образом, в феврале 2022 года Adani Airport Holdings, дочерняя компания Adani Group и Управления аэропортов Индии, строила аэропорт в Нави-Мумбаи, Махараштра, Индия, за 2,3 миллиарда долларов США. Новый аэропорт станет одним из немногих в мире международных аэропортов, построенных по последнему слову техники и предлагающих услуги мирового класса. Вероятно, к 2030 году, когда он выйдет на полную мощность, он сможет обслуживать 60 миллионов пассажиров в год. Инвестиции и разработки как таковые будут способствовать росту авиационного рынка и перевернут рынок авиационных буксиров в этом регионе.

Обзор отрасли авиационных буксиров

Рынок авиационных буксиров фрагментирован несколько игроков работают для удовлетворения бизнес-требований конечных пользователей. Некоторые из известных игроков на рынке Textron Inc. (Ground Support Equipment Inc.), Tinka Resources Limited (TLD), TREPEL Airport Equipment GmbH, Tronair, Inc. и John Bean Technologies Corp. Авиакомпании и производители наземных транспортных средств тесно сотрудничают. в разработке новых современных транспортных средств, которые могут улучшить наземную работу, требовать меньшего обслуживания, повысить комфорт водителя и уменьшить выбросы загрязняющих веществ. Кроме того, производители пытаются расширить свой портфель продукции новыми автомобилями с различной мощностью трансмиссии, чтобы удовлетворить потребности различных авиакомпаний. Например, в октябре 2022 года Textron GSE представила свой новый багажный тягач TUG Endurance на мероприятии GSE Expo Europe, проходившем в Ле-Бурже в Париже. Предполагается, что подобные события повлияют на конкурентную среду рынка.

Лидеры рынка авиационных буксиров

-

Textron Inc. (Ground Support Equipment Inc.)

-

John Bean Technologies Corp

-

Tronair, Inc.

-

TREPEL Airport Equipment GmbH

-

Tinka Resources Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационных буксиров

- Июнь 2023 г. Международный аэропорт Локприйо Гопинатх Бордолой запустил свой первый буксир с электромобилем для выполнения наземных операций.

- Апрель 2023 г. Air India объявила, что будет использовать пилотируемые тягачи для маневрирования Airbus A320 в аэропортах Дели и Бангалора в рамках стратегии по сокращению выбросов.

Сегментация отрасли авиационных буксиров

Транспортное средство, которое использует внешнюю энергию, чтобы отодвинуть аэропорт от ворот аэропорта, известно как авиационный буксир. Конструкции этих транспортных средств предназначены для перемещения самолета вперед и назад, буксировки самолета между ангаром и воротами, буксировки самолета в ремонт. Тракторы, специально предназначенные для этой цели, могут буксировать самые разнообразные самолеты от небольших до огромных. Авиационные буксиры входят в состав средств наземного обеспечения самолетов и используются для перемещения самолетов по ангарам, перронам и терминалам коммерческих аэропортов.

Рынок сегментирован по типу и мощности. В зависимости от типа рынок подразделяется на обычные и без фаркопа. В зависимости от мощности рынок разделен на дизельные, электрические и газовые. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку, Ближний Восток и Африку. Размер рынка и прогнозы представлены в стоимостном выражении (доллары США).

| Общепринятый |

| Без фаркопа |

| Дизель |

| Газ |

| Электрический |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Мексика | |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Общепринятый | |

| Без фаркопа | ||

| Власть | Дизель | |

| Газ | ||

| Электрический | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | Бразилия | |

| Мексика | ||

| Остальная часть Латинской Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка авиационных буксиров

Насколько велик рынок авиационных буксиров?

Ожидается, что объем рынка авиационных буксиров достигнет 5,14 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,25% и достигнет 7,29 млрд долларов США к 2029 году.

Каков текущий размер рынка авиационных буксиров?

Ожидается, что в 2024 году объем рынка авиационных буксиров достигнет 5,14 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Авиационные буксиры?

Textron Inc. (Ground Support Equipment Inc.), John Bean Technologies Corp, Tronair, Inc., TREPEL Airport Equipment GmbH, Tinka Resources Limited — основные компании, работающие на рынке авиационных буксиров.

Какой регион на рынке Авиационные буксиры является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Авиационные буксиры?

В 2024 году наибольшая доля рынка авиационных буксиров будет приходиться на Северную Америку.

Какие годы охватывает рынок авиационных буксиров и каков был размер рынка в 2023 году?

В 2023 году объем рынка авиационных буксиров оценивался в 4,79 миллиарда долларов США. В отчете рассматривается исторический размер рынка авиационных буксиров за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационных буксиров на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли авиационных буксиров

Статистические данные о доле, размере и темпах роста доходов на рынке авиационных буксиров в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиационных буксиров включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.