Анализ рынка авиационных систем синтетического зрения

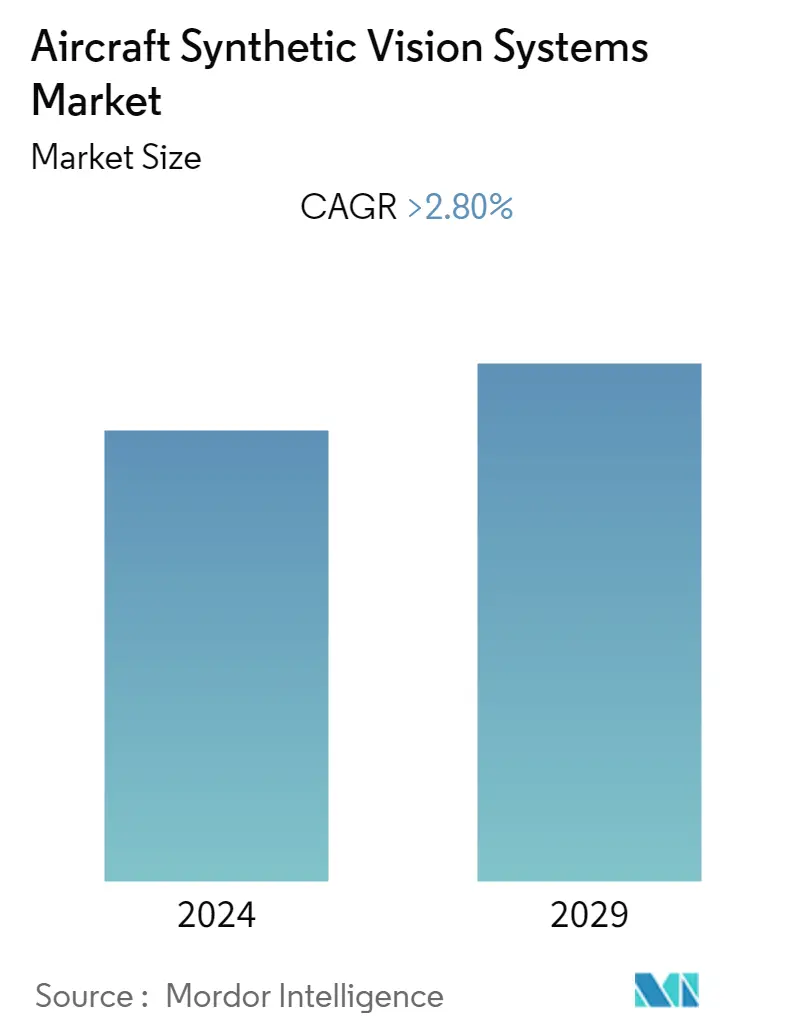

Ожидается, что среднегодовой темп роста рынка авиационных систем синтетического зрения составит 2,8%.

Глобальный авиационный сектор был нарушен из-за пандемии COVID-19. Однако в 2021 и 2022 годах сектор восстановился. Из-за пандемии Covid-19 сектор коммерческой авиации серьезно пострадал, что привело к резкому сокращению пассажиропотока, что негативно сказалось на спросе на самолеты. Сектор военной авиации оставался стабильным и даже рос, поскольку большинство стран не сократили свой оборонный бюджет и по-прежнему привержены поддержанию своего военного потенциала. Тем не менее, из-за повсеместного нарушения цепочки поставок некоторые программы военной авиации столкнулись с незначительным ростом затрат и задержками.

Растущий спрос на новые самолеты стимулирует рынок систем синтетического зрения в рамках программ расширения и модернизации парка, инициированных соответствующими конечными пользователями в военном, коммерческом секторах и авиации общего назначения. Такие факторы будут стимулировать рынок в ближайшие годы.

Тенденции рынка авиационных систем синтетического зрения

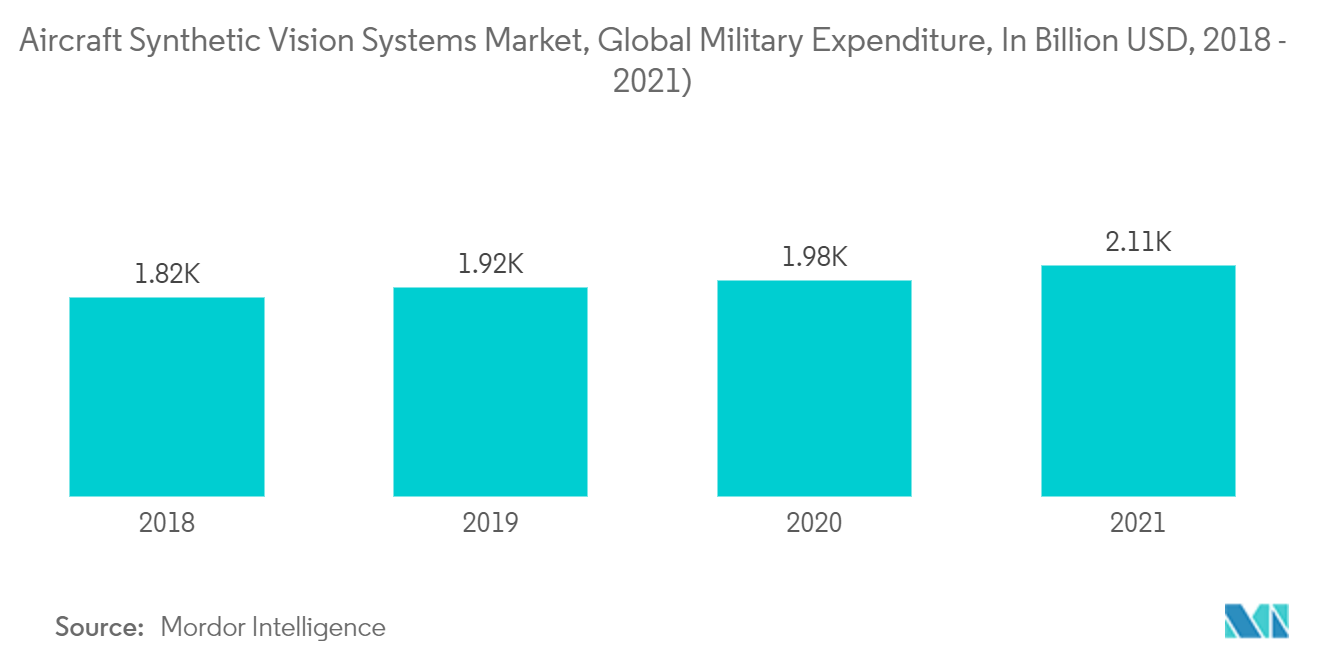

Конечный потребитель в военной сфере станет свидетелем более высокого роста в течение прогнозируемого периода

Возникающий геополитический раскол между странами усилил необходимость использования передовых военных средств, включая авиацию. Последующее увеличение расходов на оборону также направлено на ускорение текущих и новых программ закупок платформ нового поколения. В 2021 году мировые военные расходы впервые превысили отметку в два триллиона долларов США, достигнув 2,113 миллиардов долларов США. Глобальные расходы в 2021 году были на 0,7% выше, чем в 2020 году, и на 12% выше, чем в 2012 году.

Многие известные страны закупают боевые самолеты для усиления своих боевых возможностей. Например, в мае 2021 года ВВС США заключили с корпорацией Lockheed Martin контракт на сумму 14 миллиардов долларов США на производство 128 самолетов Block 70/72 для Бахрейна, Словакии, Болгарии, Тайваня и Марокко. Аналогичным образом, в январе 2021 года Министерство обороны Индии (МО) одобрило покупку 83 легких боевых самолетов LCA MK1A Tejas на сумму 6,5 миллиардов долларов США. Кроме того, в июле 2021 года министерство обороны Великобритании подписало соглашение на сумму 347 миллионов долларов США с Team Tempest о предоставлении цифровой и физической инфраструктуры для разработки самолета. Другие страны предпринимают аналогичные инициативы по закупкам по всему миру. Поскольку эти военные самолеты нового поколения оснащены современными системами синтетического видения, которые позволяют пилоту иметь круговую осведомленность о ситуации, ожидается, что спрос на военные самолеты нового поколения создаст параллельный спрос на системы синтетического видения.

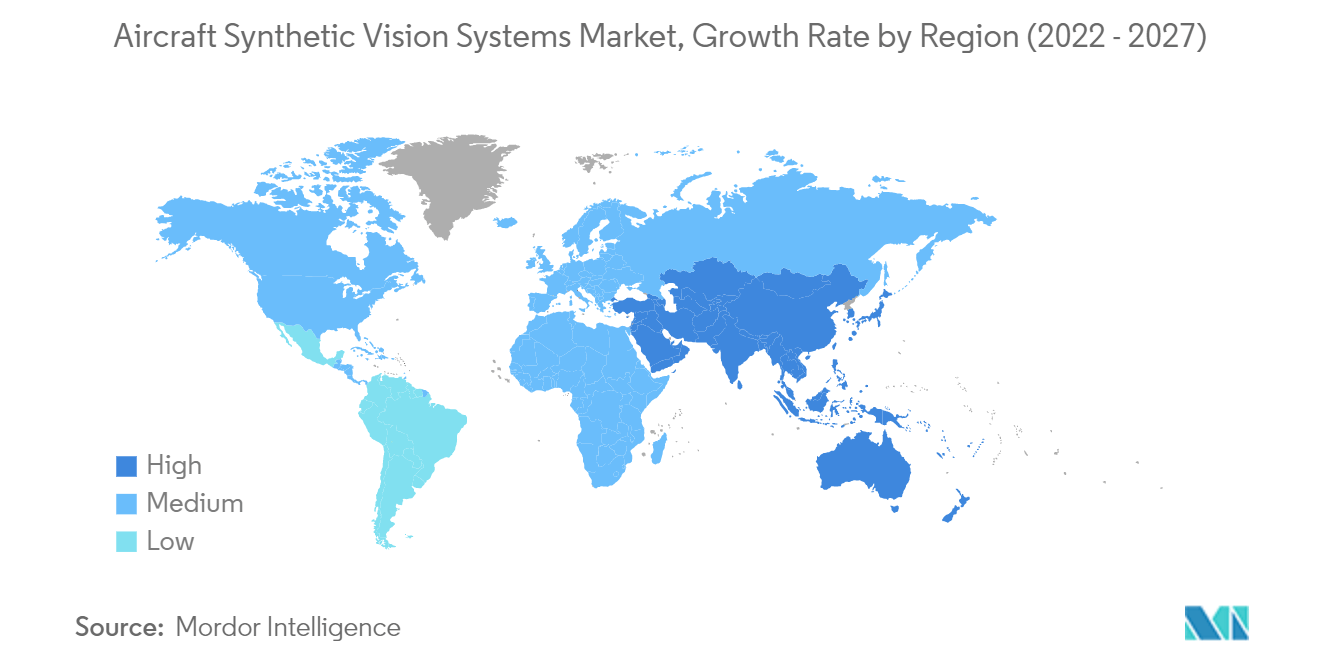

Северная Америка будет доминировать на рынке в течение прогнозируемого периода

Аэрокосмическая отрасль в регионе является зрелой и имеет прочную авиационную базу. Увеличение объема авиаперевозок привело к закупке нескольких самолетов региональными и международными авиакомпаниями региона. Boeing, один из крупнейших производителей самолетов, базирующийся в США, создает огромный спрос на системы противопожарной защиты самолетов. По мере того как OEM-производители получают новые заказы на самолеты, одновременно генерируется спрос на системы противопожарной защиты коммерческих самолетов, поскольку Федеральное управление гражданской авиации требует установки систем эвакуации на все действующие самолеты. Такие факторы, как доступность сырья, политическая стабильность и низкие производственные затраты, способствовали созданию новых предприятий аэрокосмической промышленности в регионе. Кроме того, колебания цен на авиационное топливо вызвали всплеск спроса на экономичные самолеты нового поколения во всем мире.

Следовательно, производители самолетов начали наращивать свои производственные возможности, чтобы удовлетворить постоянно растущий спрос. В сентябре 2021 года Airbus разрабатывал новую усовершенствованную систему обзора полета (EFVS) для своего семейства самолетов A320, которую, как ожидается, в конечном итоге будет адаптирована к другим моделям, а также выбор усовершенствованного датчика обзора следующего поколения, который будет поставлен Airbus компанией Airbus. Коллинз Аэроспейс. EFVS, находящаяся в настоящее время в разработке, состоит из датчика, многофункциональной системы камер, проекционного дисплея (HUD) и органов управления в кабине и в конечном итоге может быть адаптирована к другим моделям самолетов Airbus в дополнение к A320.

Ожидается, что местные программы разработки самолетов укрепят деловые перспективы региональных производителей и интеграторов систем противопожарной защиты. Например, в рамках программы Воздушное превосходство 2030 ВВС США (USAF) разрабатывают два новых высокотехнологичных истребителя, получивших название Penetrating Counter Air. ВВС США планируют увеличить финансирование до 1,4 млрд долларов США в 20 финансовом году и 3,1 млрд долларов США в 2022 году на разработку передовых систем воздушного боя. Ожидается, что такие инвестиции и технологическое развитие будут способствовать развитию рынка авиационных систем синтетического зрения в следующем году.

Обзор отрасли авиационных систем синтетического зрения

Основными игроками на рынке авиационных систем синтетического зрения являются Cobham Limited, Garmin Ltd, Honeywell International Inc., Thales Group и Collins Aerospace (Raytheon Technologies Corporation). По мере того как системы синтетического зрения (SVS) становятся все более распространенными, игроки совершенствуют свою продукцию, чтобы привлечь более широкий круг клиентов. Помимо операторов авиации общего назначения, ключевыми объектами игроков являются рынки винтокрылой техники и коммерческой авиации. Однако для пользователей коммерческой авиации и авиации общего назначения, помимо обеспечения ситуационной осведомленности, участники рынка также должны разрабатывать системы синтетического зрения с учетом потенциальной экономической отдачи. Системы должны быть менее подвержены сбоям или поломкам, устраняя или уменьшая необходимость в частых обновлениях и обслуживании, что может привлечь новых клиентов для игроков, помогая им завоевать более высокую долю рынка.

Лидеры рынка авиационных систем синтетического зрения

-

Garmin Ltd

-

Honeywell International Inc.

-

Thales Group

-

Cobham Limited

-

Collins Aerospace (Raytheon Technologies Corporation)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационных систем синтетического зрения

- В октябре 2022 года компания Collins Aerospace получила заказ на технический стандарт (TSO) на свою комбинированную систему технического зрения (CVS) для самолетов бизнес-авиации. CVS обеспечивает пилотам ясность в любых погодных условиях, позволяя уверенно и безопасно управлять самолетом в условиях плохой видимости.

- В октябре 2022 года компания Garmin International Inc., подразделение Garmin Ltd, объявила о дополнительной сертификации типа (STC) Федерального управления гражданской авиации (FAA) для электронного пилотажного прибора GI 275 бизнес-джета Dassault Falcon 7X.

- В октябре 2021 года компания Honeywell впервые в отрасли представила совершенно новую систему кабины самолета, созданную с учетом постоянного подключения к облаку и повышающую эффективность полета, эксплуатационные характеристики, безопасность и комфорт. Кабина экипажа Honeywell Anthem предлагает беспрецедентный уровень возможностей подключения, захватывающий и интуитивно понятный интерфейс, созданный по образцу повседневных интеллектуальных устройств, а также легко масштабируемый и настраиваемый дизайн.

Сегментация отрасли авиационных систем синтетического зрения

Авиационная система синтетического зрения представляет собой авиационную установку, предназначенную для улучшения ситуационной осведомленности летного экипажа путем объединения трехмерных данных в интуитивно понятные дисплеи даже в условиях плохой видимости с использованием движущихся карт, искусственного зрения, а также аппаратного и программного обеспечения для планирования маршрута. Система также представляет созданное компьютером представление внешней среды с базой данных соответствующей информации о местности, информации о плане полета и взлетно-посадочных полосах, чтобы снизить вероятность авиационного происшествия, вызванного потерей управления, несанкционированным выездом на ВПП и CFIT.

Рынок авиационных систем синтетического зрения сегментирован по типу, конечному пользователю и географическому положению. По типу рынок сегментирован на основные полетные дисплеи, навигационные дисплеи, проекционные дисплеи и дисплеи на шлеме, а также другие типы. По конечному пользователю рынок сегментирован на военную, коммерческую авиацию и авиацию общего назначения, а по географическому признаку — на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку, Ближний Восток и Африку.

В отчете также рассматриваются размеры рынка и прогнозы по авиационной системе синтетического зрения в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (млрд долларов США).

| По типу | Основной дисплей полета | ||

| Навигационный дисплей | |||

| Дисплей на лобовом стекле и на шлеме | |||

| Другие типы | |||

| Конечным пользователем | Военный | ||

| Коммерческий | |||

| Авиация общего назначения | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Бразилия | ||

| Мексика | |||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | ||

| Саудовская Аравия | |||

| Египет | |||

| Остальная часть Ближнего Востока и Африки | |||

| Основной дисплей полета |

| Навигационный дисплей |

| Дисплей на лобовом стекле и на шлеме |

| Другие типы |

| Военный |

| Коммерческий |

| Авиация общего назначения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Мексика | |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка авиационных систем синтетического зрения

Каков текущий размер рынка авиационных систем синтетического зрения?

По прогнозам, среднегодовой темп роста рынка авиационных систем синтетического зрения составит более 2,80% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Системы синтетического видения для самолетов?

Garmin Ltd, Honeywell International Inc., Thales Group, Cobham Limited, Collins Aerospace (Raytheon Technologies Corporation) – основные компании, работающие на рынке систем синтетического видения для самолетов.

Какой регион на рынке Системы синтетического зрения для самолетов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Системы синтетического видения для самолетов?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка авиационных систем синтетического зрения.

Какие годы охватывает рынок систем синтетического зрения для самолетов?

В отчете рассматривается исторический размер рынка авиационных систем синтетического зрения за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационных систем синтетического зрения на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Aircraft Parts Reports

Popular Aerospace & Defense Reports

Отчет об отрасли авиационных систем синтетического зрения

Статистика доли рынка авиационных систем синтетического зрения на 2024 год, размера и темпов роста доходов, составленная Mordor Intelligence™ Industry Reports. Анализ авиационных систем синтетического зрения включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа как бесплатную загрузку отчета в формате PDF.

.webp)