Размер рынка сидений для коммерческих самолетов

|

|

Период исследования | 2017 - 2030 |

|

|

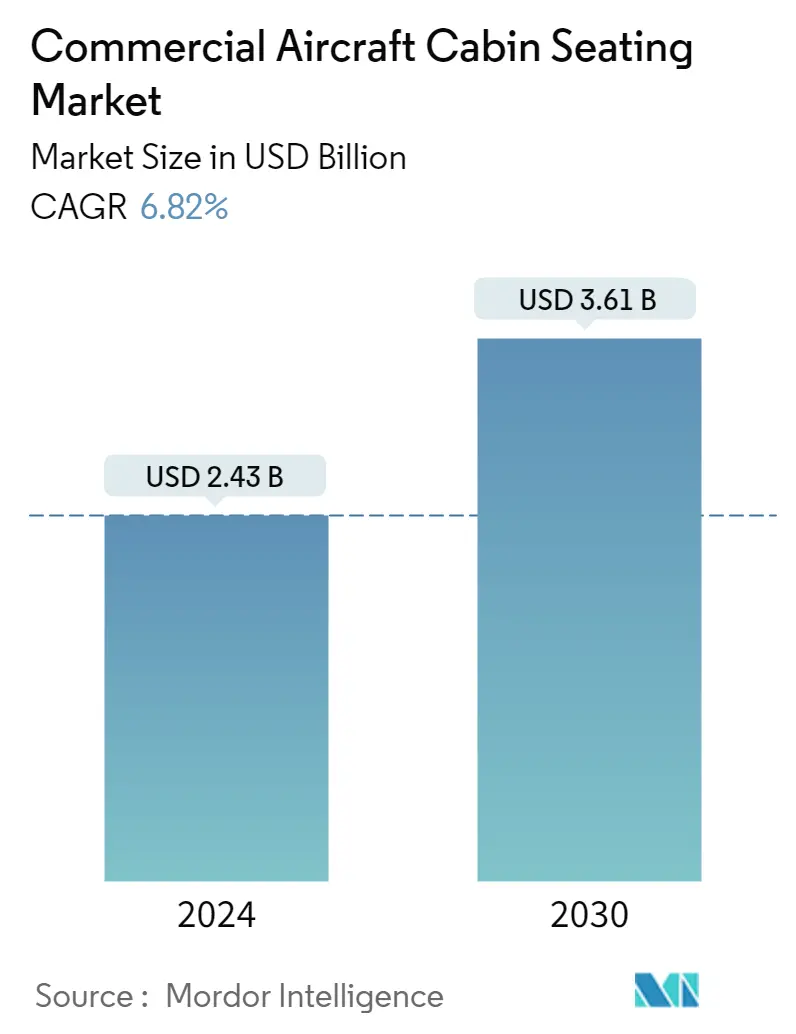

Размер Рынка (2024) | 3.65 Миллиардов долларов США |

|

|

Размер Рынка (2030) | 5.01 Миллиардов долларов США |

|

|

Наибольшая доля по типу самолета | Узкое тело |

|

|

CAGR (2024 - 2030) | 6.82 % |

|

|

Наибольшая доля по региону | Северная Америка |

|

|

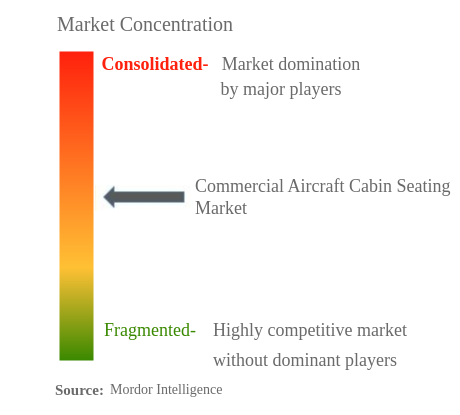

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка сидений для коммерческих самолетов

Объем рынка салонных сидений коммерческих самолетов оценивается в 2,43 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,61 миллиарда долларов США к 2030 году, среднегодовой темп роста составит 6,82% в течение прогнозируемого периода (2024-2030 годы).

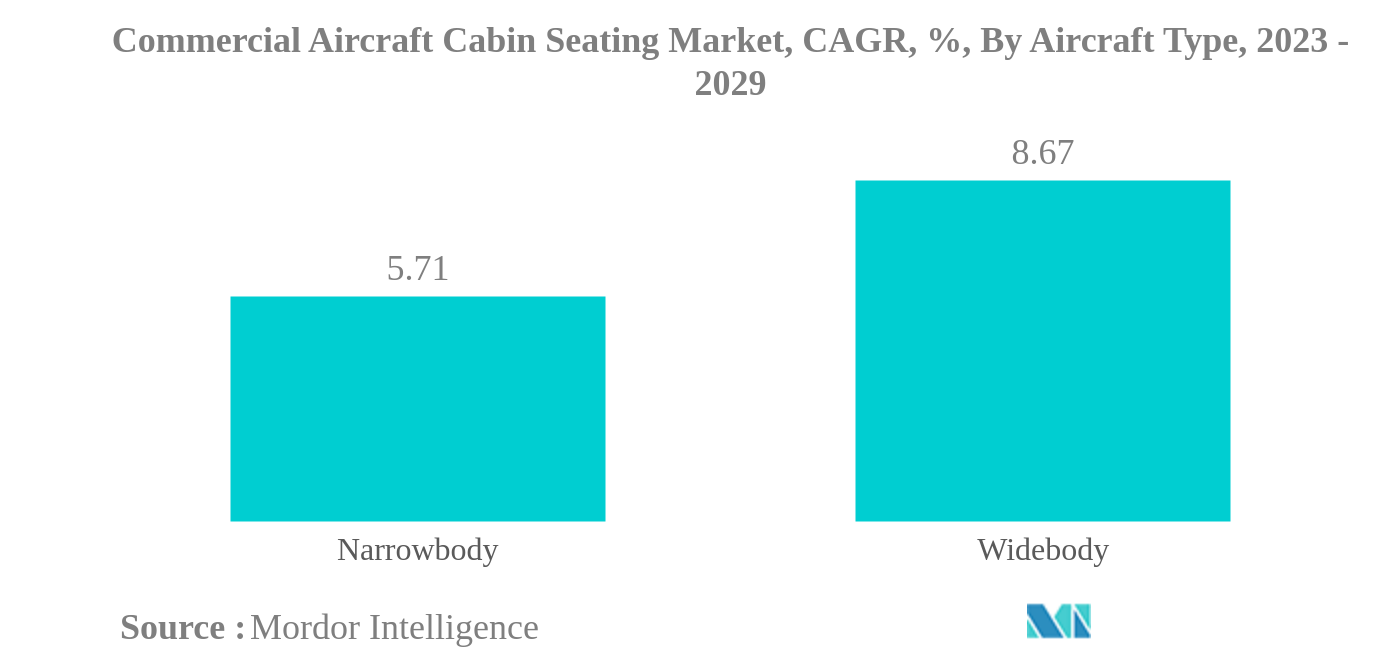

- Крупнейший рынок по типу воздушных судов – узкофюзеляжные самолеты парк узкофюзеляжных самолетов повышает гибкость с точки зрения управления парком самолетов и помогает снизить эксплуатационные расходы авиакомпаний, что приводит к его быстрому внедрению. Вырос спрос на места премиум-эконома у лоукостеров.

- Самый быстрорастущий рынок по типу воздушного судна – широкофюзеляжные появление новых маршрутов во всем мире стимулирует развитие широкофюзеляжного сегмента, при этом авиакомпании уделяют особое внимание повышению комфорта пассажиров и удобств на дальнемагистральных рейсах.

- Крупнейший рынок по классам салона — бизнес- и первый класс растущий доход на душу населения в развивающихся странах и увеличение количества мест бизнес-класса способствовали росту этой категории.

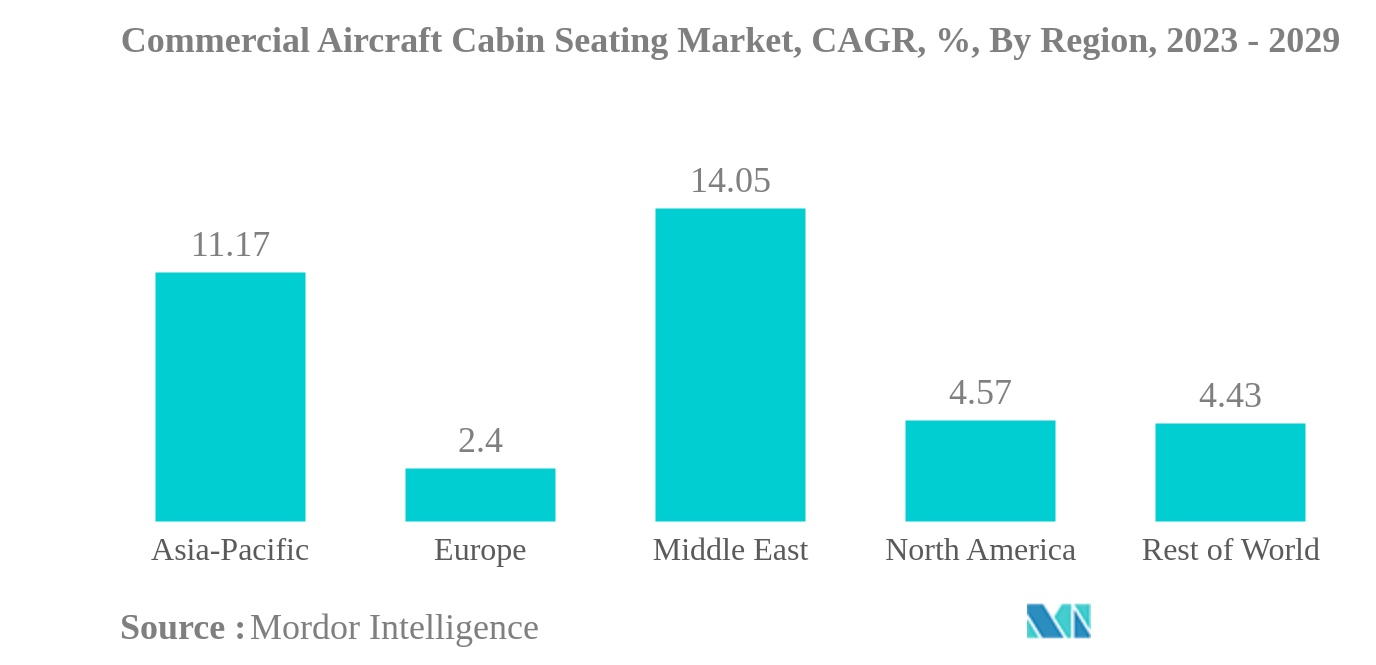

- Крупнейший рынок по региону – Северная Америка Растущий сектор пассажирской авиации и планы авиакомпаний по замене парка самолетов стимулируют рост рынка сидений в салонах самолетов в Северной Америке.

Узкофюзеляжный самолет — самый крупный тип самолета.

- Усовершенствованная структура сидений с более развитым пространством, чем у сидений эконом-класса, становится крайне необходимой в связи с ростом предпочтений путешественников. Узкофюзеляжные самолеты доминировали по количеству поставок, составив 83% от общего объема поставок в 2017-2022 годах. По классу салона места эконом и премиум-эконом составили 93% от общего количества мест поставленных в 2022 году самолетов для узкофюзеляжных самолетов и 86% для широкофюзеляжных самолетов.

- В общей категории пассажирских самолетов, включая узкофюзеляжные и широкофюзеляжные самолеты, в 2020 году наблюдалось снижение на 30%, что повлияло на спрос на места в самолетах во всем мире. В узкофюзеляжном сегменте доля мест эконом- и премиум-эконома в мире в 2022 году составила 94%, а в широкофюзеляжных самолетах их доля составила 86%. Рост региональной авиации способствовал развитию категории эконом-класса, где большинство мест принадлежит экономическому классу.

- Авиационные операторы и OEM-производители по всему миру активизируют свои усилия по снижению веса и улучшению комфорта сидений за счет внедрения эргономики. Во всем мире возросло использование узкофюзеляжных самолетов на дальнемагистральных маршрутах, что способствует использованию кресел в узкофюзеляжных самолетах. Ожидается, что в период с 2023 по 2029 год будет поставлено около 10 000 самолетов. Ожидается, что планы расширения парка самолетов в регионе помогут закупкам как узкофюзеляжных, так и широкофюзеляжных самолетов, а также будут способствовать росту количества мест в коммерческих самолетах в течение прогнозируемого периода.

Северная Америка – самый большой регион

- Качество обслуживания клиентов всегда является главным приоритетом для авиакомпаний. Крайне важно, чтобы у пассажиров остались положительные впечатления от путешествия. Таким образом, чтобы обеспечить наилучшие впечатления, авиакомпании по всему миру уделяют особое внимание модернизированным сиденьям в салоне, которые обеспечивают комфорт пассажиров во время путешествия.

- Увеличение пассажиропотока может в конечном итоге стимулировать закупки и заказы новых самолетов, что приведет к увеличению рынка кресел для самолетов. В 2021 году авиапассажиропоток в Северной Америке, Европе, Азиатско-Тихоокеанском регионе и на Ближнем Востоке зафиксировал 4,3 миллиарда, что является ростом на 167% по сравнению с 2020 годом. По состоянию на октябрь 2022 года всего заказано 534 самолета Boeing и Airbus. различными авиакомпаниями по всему миру, такими как Emirates, Qatar Airways, Etihad Airways, Delta Airlines, American Airlines, Lufthansa, Turkish Airlines, Air France, Singapore Airlines, Japan Airlines, ANA и Air China.

- Различные крупные авиакомпании по всему миру начали использовать более легкие сиденья, чтобы уменьшить общий вес самолета и повысить эффективность и использование пространства в салоне. Например, в Азиатско-Тихоокеанском регионе Korean Air и Asiana Airlines работают над улучшением качества обслуживания пассажиров, внедряя эргономичный дизайн сидений, индивидуально регулируемую подставку для ног и сиденья с функцией конфиденциальности. В Северной Америке канадская авиакомпания Porter Airlines установила облегченные сиденья в свои региональные самолеты. В Европе производители кресел для авиакомпаний начали внедрять сиденья из титана и углеродного волокна для высших классов. Ожидается, что такие инновации, направленные на повышение комфорта пассажиров и конфиденциальности, в будущем будут стимулировать мировой рынок сидений в салонах коммерческих самолетов.

Обзор отрасли сидений для коммерческих самолетов

Рынок салонных сидений коммерческих самолетов умеренно консолидирован пять крупнейших компаний занимают 64,42%. Основными игроками на этом рынке являются Collins Aerospace, Jamco Corporation, Recaro Group, Safran и Thompson Aero Seating (отсортировано в алфавитном порядке).

Лидеры рынка сидений для коммерческих самолетов

Collins Aerospace

Jamco Corporation

Recaro Group

Safran

Thompson Aero Seating

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сидений для коммерческих самолетов

- Июль 2022 г . ZIM Aircraft Seating согласилась поставить места премиум-эконом-класса для парка самолетов Boeing 787-9 Dreamliner авиакомпании Air New Zealand.

- Июнь 2022 г . компания Recaro Aircraft Seating была выбрана авиакомпаниями KLM Royal Dutch Airlines (KLM), Transavia France и базирующейся в Нидерландах авиакомпанией Transavia Airlines для оснащения новых самолетов Airbus сиденьями эконом-класса.

- Июнь 2022 г . STELIA Aerospace и AERQ будут сотрудничать в области интеграции Cabin Digital Signage с сиденьями OPERA для семейства A320neo.

Отчет о рынке сидений для коммерческих самолетов – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Воздушные пассажирские перевозки

- 4.2 Поставки новых самолетов

- 4.3 ВВП на душу населения (текущие цены)

- 4.4 Доходы производителей самолетов

- 4.5 Отставание по самолетам

- 4.6 Валовые заказы

- 4.7 Расходы на проекты строительства аэропортов (текущие)

- 4.8 Расходы авиакомпаний на топливо

- 4.9 Нормативно-правовая база

- 4.10 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип самолета

- 5.1.1 Узкое тело

- 5.1.2 Широкое тело

-

5.2 Область

- 5.2.1 Азиатско-Тихоокеанский регион

- 5.2.1.1 По стране

- 5.2.1.1.1 Китай

- 5.2.1.1.2 Индия

- 5.2.1.1.3 Индонезия

- 5.2.1.1.4 Япония

- 5.2.1.1.5 Сингапур

- 5.2.1.1.6 Южная Корея

- 5.2.1.1.7 Остальная часть Азиатско-Тихоокеанского региона

- 5.2.2 Европа

- 5.2.2.1 По стране

- 5.2.2.1.1 Франция

- 5.2.2.1.2 Германия

- 5.2.2.1.3 Испания

- 5.2.2.1.4 Турция

- 5.2.2.1.5 Великобритания

- 5.2.2.1.6 Остальная Европа

- 5.2.3 Средний Восток

- 5.2.3.1 По стране

- 5.2.3.1.1 Саудовская Аравия

- 5.2.3.1.2 Объединенные Арабские Эмираты

- 5.2.3.1.3 Остальной Ближний Восток

- 5.2.4 Северная Америка

- 5.2.4.1 По стране

- 5.2.4.1.1 Канада

- 5.2.4.1.2 Соединенные Штаты

- 5.2.4.1.3 Остальная часть Северной Америки

- 5.2.5 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компании

- 6.4.1 Adient Aerospace

- 6.4.2 Collins Aerospace

- 6.4.3 Expliseat

- 6.4.4 Jamco Corporation

- 6.4.5 Recaro Group

- 6.4.6 Safran

- 6.4.7 STELIA Aerospace (Airbus Atlantic Merginac)

- 6.4.8 Thompson Aero Seating

- 6.4.9 ZIM Aircraft Seating GmbH

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ПО ИНТЕРЬЕРУ САЛОНА КОММЕРЧЕСКИХ АВИАЦИЙ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии сидений для коммерческих самолетов

Узкофюзеляжные и широкофюзеляжные модели подразделяются на сегменты по типам самолетов. Азиатско-Тихоокеанский регион, Европа, Ближний Восток и Северная Америка представлены сегментами по регионам.| Узкое тело |

| Широкое тело |

| Азиатско-Тихоокеанский регион | По стране | Китай |

| Индия | ||

| Индонезия | ||

| Япония | ||

| Сингапур | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Европа | По стране | Франция |

| Германия | ||

| Испания | ||

| Турция | ||

| Великобритания | ||

| Остальная Европа | ||

| Средний Восток | По стране | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Северная Америка | По стране | Канада |

| Соединенные Штаты | ||

| Остальная часть Северной Америки | ||

| Остальной мир |

| Тип самолета | Узкое тело | ||

| Широкое тело | |||

| Область | Азиатско-Тихоокеанский регион | По стране | Китай |

| Индия | |||

| Индонезия | |||

| Япония | |||

| Сингапур | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Европа | По стране | Франция | |

| Германия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

| Средний Восток | По стране | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Северная Америка | По стране | Канада | |

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

| Остальной мир | |||

Определение рынка

- Тип самолета - В данное исследование включены все пассажирские самолеты, такие как узкофюзеляжные и широкофюзеляжные, узкофюзеляжные и двухфюзеляжные.

- Класс салона - Бизнес и первый класс, эконом и премиум-эконом — это классы авиаперевозок, предоставляемые авиакомпаниями, предлагающими пассажирам различные услуги.

- Тип продукта - В это исследование включены сиденья, которые интегрированы в пассажирский самолет и изготовлены из различных комбинаций материалов.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные показатели, переменные и запросы аналитиков проверяются через обширную сеть экспертов по первичным исследованиям изучаемого рынка. Респонденты отбираются по уровням и функциям, чтобы создать целостную картину изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки