| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

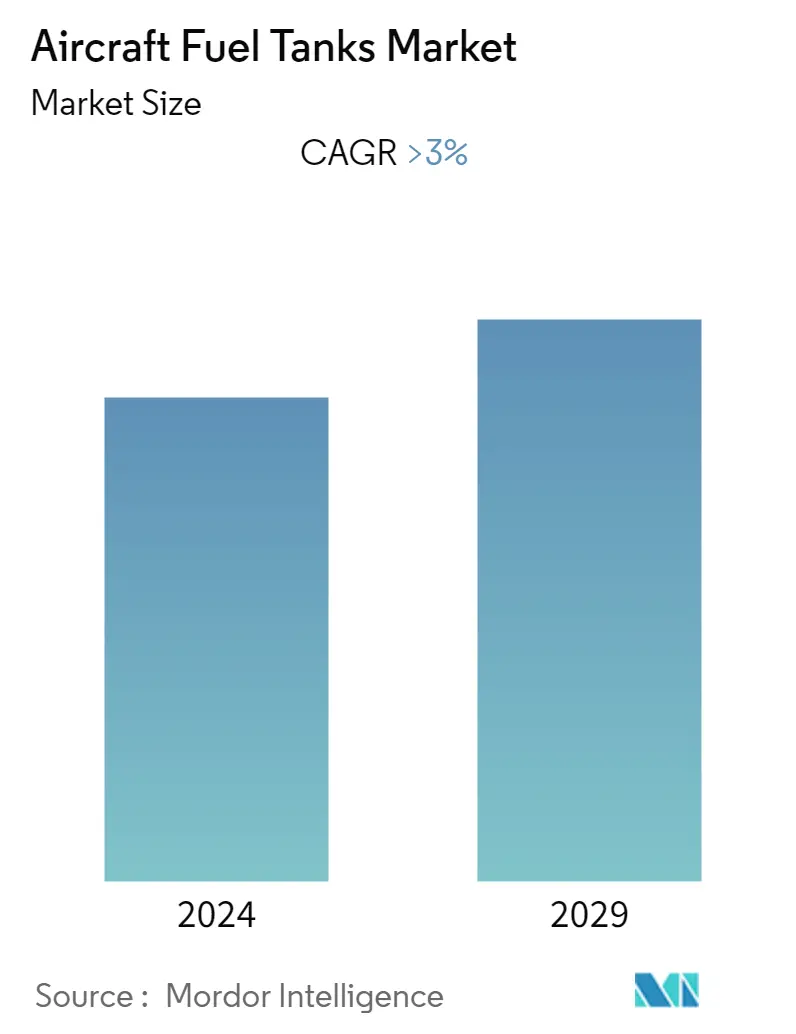

| CAGR | 3.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка авиационных топливных баков

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка авиационных топливных баков составит более 3%.

Меры по прекращению распространения COVID-19 серьезно повлияли на пассажиропоток, и несколько рейсов по всему миру были приостановлены в 2020 и 2021 годах. Остановка производства новых самолетов и модернизация существующих самолетов из-за нехватки денежных средств, с которой столкнулись авиакомпании. снизился спрос на рынке авиационных топливных баков в коммерческом секторе. Однако, хотя сектор военного авиастроения столкнулся с проблемами сокращения объемов производства из-за пандемии, спрос со стороны конечных пользователей в основном оставался стабильным.

Ожидается, что растущее внимание производителей самолетов к снижению веса самолетов без ущерба для их прочности и качества труда приведет к увеличению спроса на авиационные топливные баки из высокопрочных и легких материалов. Ожидается, что спрос на самоуплотняющиеся топливные баки будет расти из-за увеличения расходов ряда стран на закупку военных самолетов. Военные самолеты, особенно истребители, используют самоуплотняющиеся топливные баки, поскольку они герметичны и устойчивы к ударам. Ожидается, что текущие разработки в области резервуаров, наполненных инертной пеной, позволяющих избежать детонации, создадут новые рыночные возможности для игроков в течение прогнозируемого периода.

Тенденции рынка авиационных топливных баков

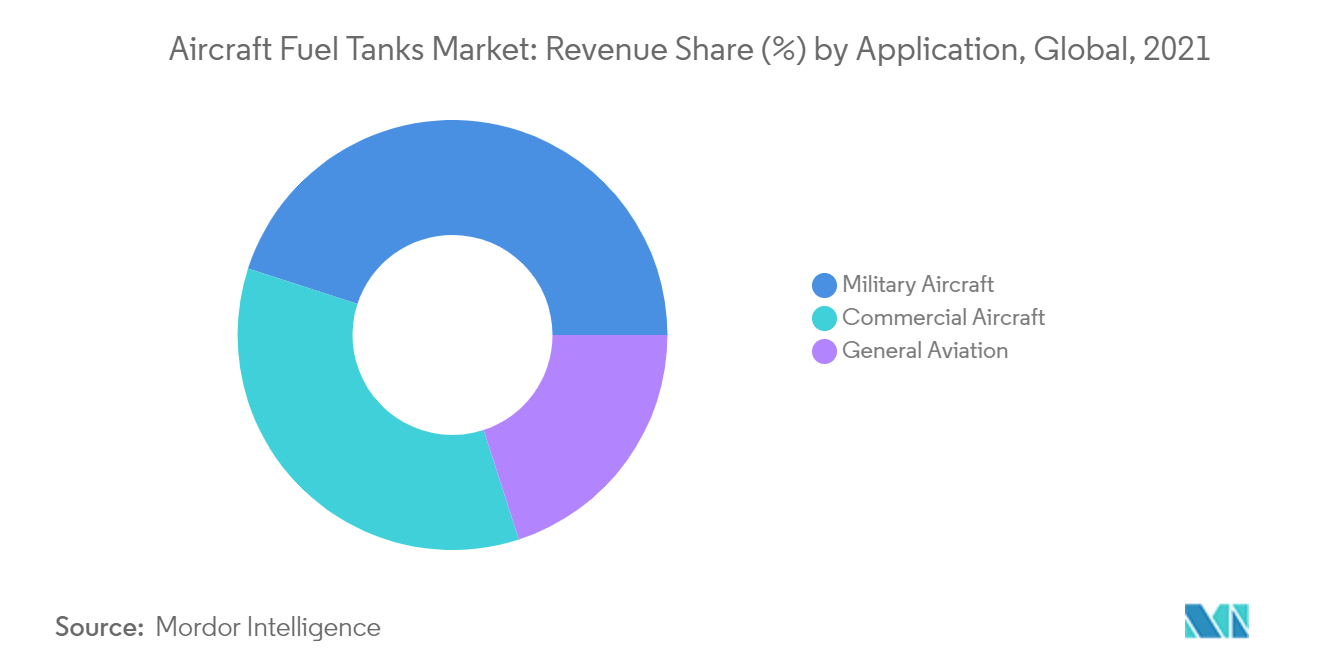

Сегмент коммерческих самолетов может зафиксировать самый высокий среднегодовой темп роста в течение прогнозируемого периода

Коммерческие самолеты оснащены большими внутренними топливными баками, которые значительно огромнее по сравнению с баками военных истребителей и топливными баками самолетов авиации общего назначения. Ожидается, что восстановление поставок коммерческих самолетов приведет к увеличению спроса на соответствующие топливные баки в ближайшие годы. В 2020 году наблюдался спад поставок коммерческих самолетов из-за пандемии COVID-19. Однако в 2021 году поставки самолетов улучшились, и основные производители коммерческих самолетов, такие как Airbus и Boeing, в настоящее время увеличивают объемы производства и поставок самолетов. В 2021 году компания Boeing поставила 340 самолетов, из них 245 поставок пришлось на модель 737MAX. В ноябре 2020 года самолет Boeing 737MAX вернулся в эксплуатацию после временного прекращения эксплуатации с марта 2019 года. Возвращение в эксплуатацию самолета 737MAX увеличило выручку Boeing в 2021 году. В 2021 году компания Boeing получила заказы на 909 самолетов, из которых 749 заказов пришлось на самолеты 737MAX. Однако в 2021 году Airbus SE поставил 611 самолетов, в том числе 533 узкофюзеляжных, 18 самолетов А330, 55 самолетов А350 и 5 самолетов А380. В том же году авиапроизводитель также получил 771 новый заказ. К 2021 году Airbus сообщила, что отставание составит 7082 самолета. С другой стороны, к 2021 году портфель Boeing составил 5136 самолетов. Эти цифры показывают, что поставки коммерческих самолетов могут продолжаться высокими темпами в течение прогнозируемого периода, что может стимулировать рынок топливных баков для коммерческих самолетов в ближайшие годы.

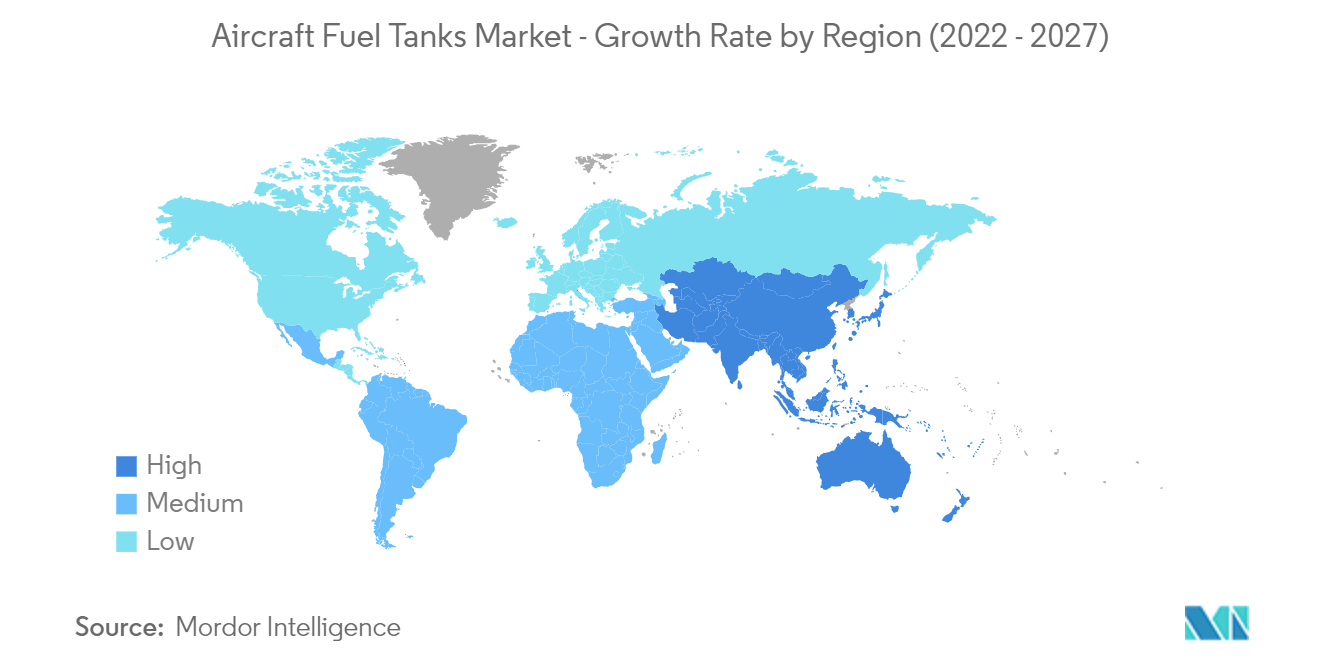

Ожидается, что рынок в Азиатско-Тихоокеанском регионе будет расти с самым высоким среднегодовым темпом роста в ближайшие годы

Многие страны Азиатско-Тихоокеанского региона имеют крупный и быстрорастущий авиационный сектор, что, как ожидается, сделает регион самым быстрорастущим рынком авиационных топливных баков в мире. В регион входят такие страны, как Китай и Индия, два крупнейших авиационных рынка в мире. d. В коммерческом секторе, где пассажиропоток растет быстрее, чем когда-либо, авиакомпании этих двух стран закупают коммерческие самолеты в больших масштабах, тем самым создавая спрос на детали и компоненты, такие как топливные баки. Большая часть спроса на новые самолеты, разработанные производителями, присутствующими в этом регионе, такими как C919, CR929 и Mitsubishi SpaceJet, также исходит из самого региона, что, как ожидается, будет стимулировать рынок топливных баков для самолетов. Ожидается, что даже в военном сегменте на вооружение в регионе поступит много новых самолетов, что обусловлено ростом военных расходов вследствие ряда геополитических проблем, окружающих страны региона. Китай, Индия, Япония и Южная Корея, среди других, в настоящее время сосредоточены на производстве своих военных самолетов и развитии своих местных цепочек поставок, что может помочь местным поставщикам топливных баков в регионе. Таким образом, ожидается, что вышеупомянутые факторы помогут росту рынка в регионе в течение прогнозируемого периода.

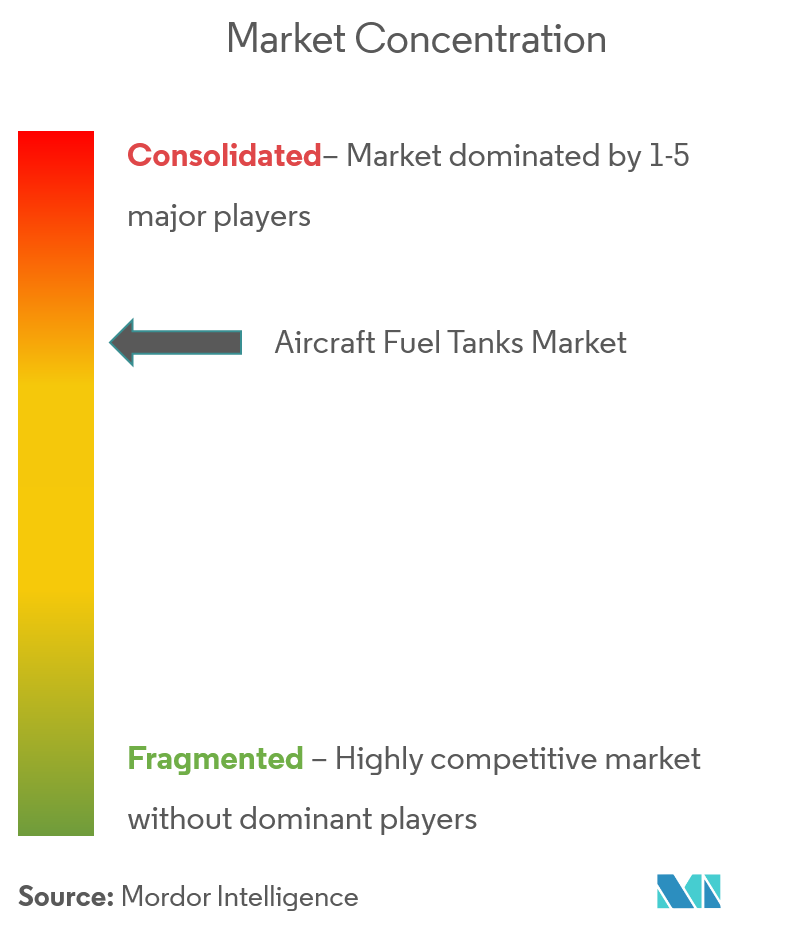

Обзор отрасли авиационных топливных баков

Meggitt PLC, Cobham PLC, Safran SA, GKN Aerospace и Robertson Fuel Systems LLC являются видными игроками на рынке. Поскольку конструкции самолетов меняются каждое десятилетие, особенно в военной сфере, производителям топливных баков также необходимо модернизировать свои предложения для производителей самолетов, чтобы оставаться в конкурентной борьбе. Растущий спрос на модели дальнемагистральных самолетов вызывает необходимость в топливных баках большей емкости. Однако для увеличения дальности полета существующих моделей самолетов производители разрабатывают инновационные конструкции существующих топливных баков для размещения дополнительных запасов топлива. Хотя на рынке меньше возможностей для инноваций, все большее внимание уделяется снижению веса самолетов, и игроки могут увидеть в этом возможность производить легкие топливные баки, тем самым получая новые контракты для расширения своего присутствия на рынке.

Лидеры рынка авиационных топливных баков

-

Meggitt PLC

-

Safran SA

-

GKN Aerospace (Melrose Industries)

-

Cobham PLC

-

Robertson Fuel Systems LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиатопливных баков

- В мае 2021 года Airbus объявил о начале строительства первого корпоративного самолета Airbus TwoTwenty в Канаде. Xtra Large Bizjet будет оснащен своим стартовым заказчиком, компанией Comlux, а первый самолет планируется ввести в эксплуатацию в 2023 году. ACJ TwoTwenty будет предлагаться с пятью дополнительными топливными баками, что обеспечит ему огромную дальность полета в качестве частного самолета..

- Сообщается, что в апреле 2021 года Израиль разрабатывал новые внешние топливные баки для своих самолетов F-35I Adir. Разработка новых топливных баков ведется в сотрудничестве с Министерством обороны Израиля, ВВС и оборонной промышленностью, целью которого является повышение стратегических возможностей Армии обороны Израиля (ЦАХАЛ) против стран третьего круга.

Сегментация отрасли авиационных топливных баков

Топливные баки самолета являются основным компонентом топливной системы самолета. Рынок сегментирован по типу, применению и региону.

В отчете также приводятся размер рынка и прогноз его стоимости (в миллионах долларов США) для основных стран во всех регионах.

| Тип | Внутренний | ||

| Внешний | |||

| Приложение | Коммерческий самолет | ||

| Военный самолет | |||

| Самолеты авиации общего назначения | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Мексика | ||

| Бразилия | |||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | ||

| Саудовская Аравия | |||

| Египет | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка авиационных топливных баков

Каков текущий размер рынка авиационных топливных баков?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке авиационных топливных баков среднегодовой темп роста составит более 3%.

Кто являются ключевыми игроками на рынке Топливные баки для самолетов?

Meggitt PLC, Safran SA, GKN Aerospace (Melrose Industries), Cobham PLC, Robertson Fuel Systems LLC – основные компании, работающие на рынке топливных баков для самолетов.

Какой регион на рынке Топливные баки для самолетов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Топливные баки для самолетов?

В 2024 году Северная Америка будет занимать наибольшую долю рынка авиационных топливных баков.

Какие годы охватывает рынок Топливные баки для самолетов?

В отчете рассматривается исторический размер рынка авиационных топливных баков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационных топливных баков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Aircraft Parts Reports

Popular Aerospace & Defense Reports

Отчет об отрасли авиационных топливных баков

Статистические данные о доле рынка авиационных топливных баков в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиационных топливных баков включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.