| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 42.71 Billion |

| Размер Рынка (2029) | USD 58.16 Billion |

| CAGR (2024 - 2029) | 6.37 % |

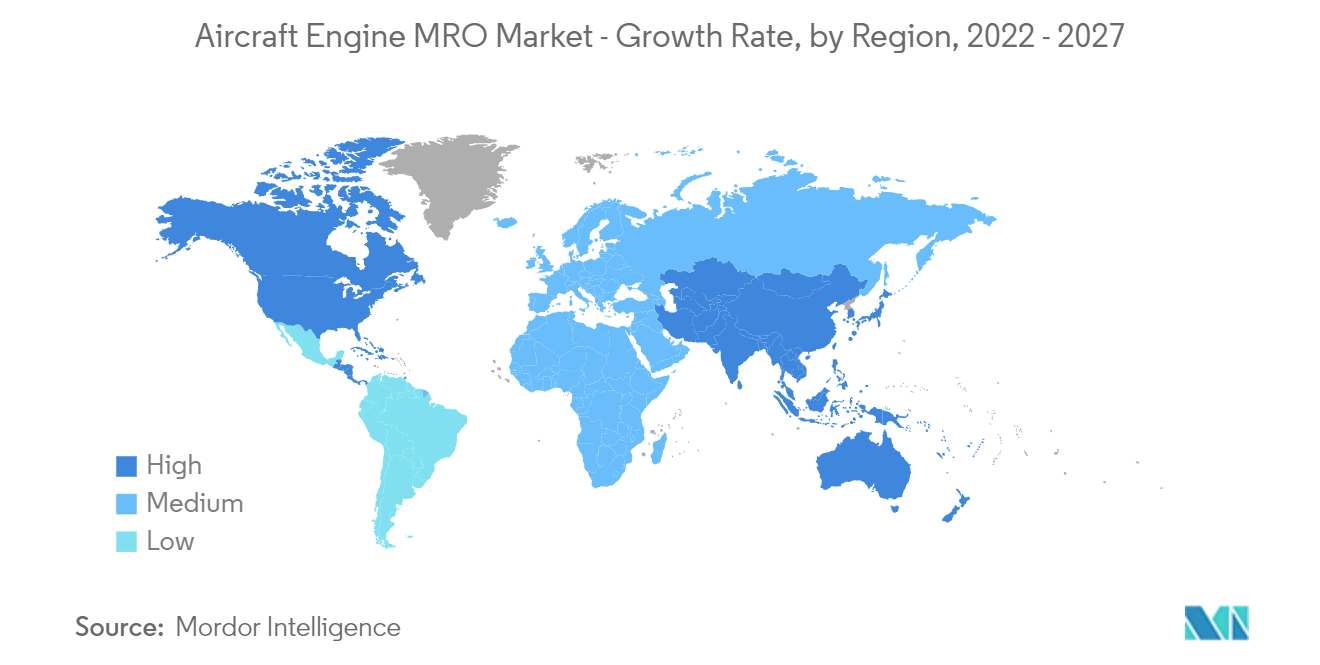

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

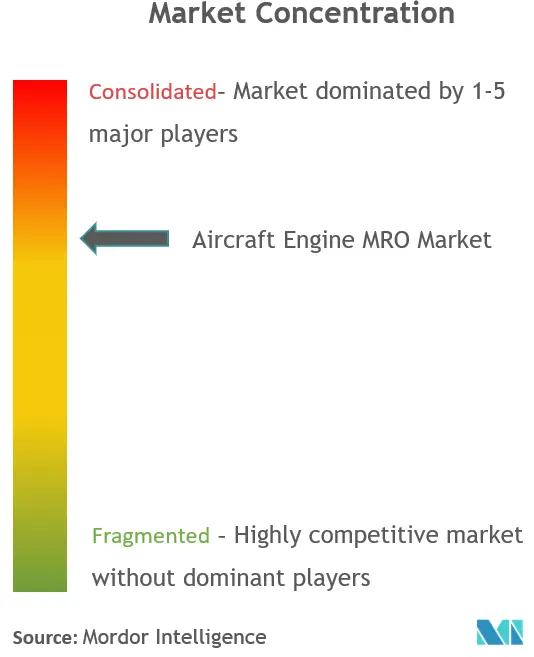

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка ТОиР авиационных двигателей

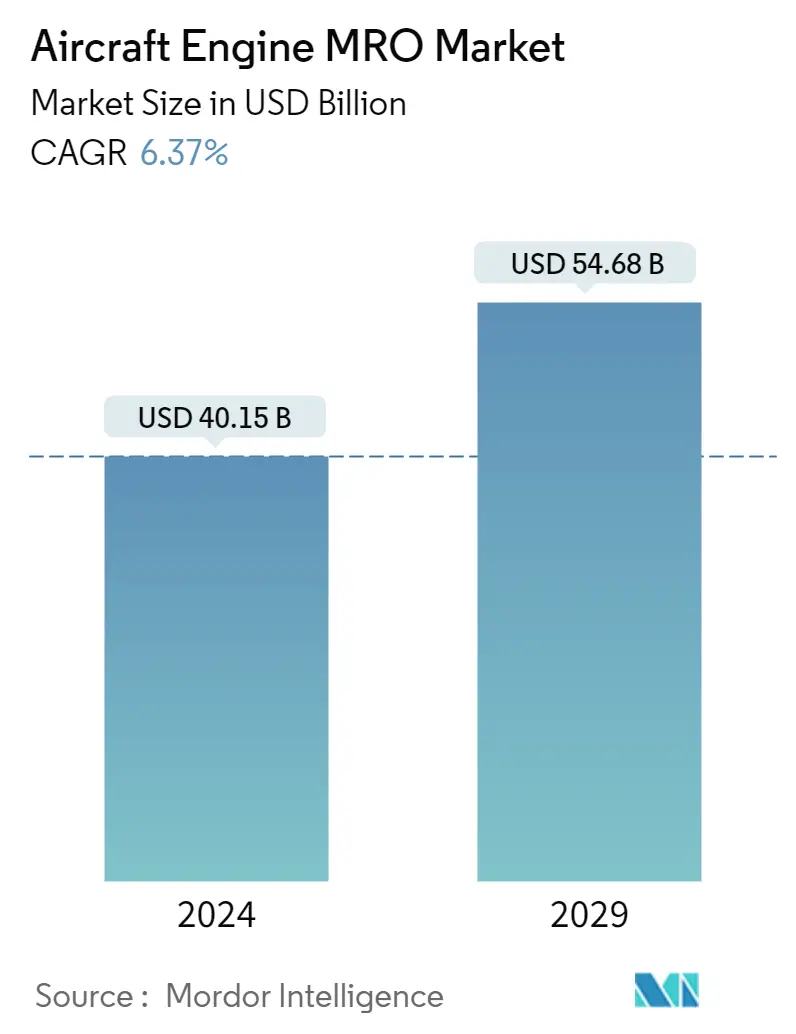

Объем рынка ТОиР авиационных двигателей оценивается в 40,15 млрд долларов США в 2024 году и, как ожидается, достигнет 54,68 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,37% в течение прогнозируемого периода (2024-2029 гг.).

Влияние пандемии COVID-19 на рынок ремонта авиационных двигателей было значительным. В результате большого количества находящихся на хранении самолетов и снижения их использования спрос на ТОиР авиационных двигателей в 2020 году существенно снизился. Однако в 2021 году в авиации началось постепенное восстановление, что привело к увеличению пассажиропотока и движения воздушных судов. Это привело к увеличению спроса на услуги по техническому обслуживанию, ремонту и капитальному ремонту самолетов.

Ожидается, что планы быстрого расширения парка авиакомпаний и вооруженных сил будут способствовать дальнейшему росту рынка ТОиР авиационных двигателей в течение прогнозируемого периода.

Стареющий парк военных самолетов в некоторых странах может вызвать значительный спрос, поскольку некоторые из них планируют продлить срок службы этих стареющих самолетов из-за отсутствия оборонного финансирования.

Ожидается, что внедрение двигателей нового поколения в новые самолеты приведет к дальнейшему увеличению спроса на авиационные двигатели при ТОиР. Для новых двигателей потребуются более дорогие материалы, чем для старых самолетов.

Ожидается, что внедрение передовых технологий, которые позволят оцифровать и автоматизировать деятельность по техническому обслуживанию для повышения общей эффективности процесса технического обслуживания, сокращения общего времени выполнения работ и повышения безопасности со стороны участников технического обслуживания и ремонта двигателей, будет способствовать росту рынка в ближайшие годы.

Тенденции рынка ТОиР авиационных двигателей

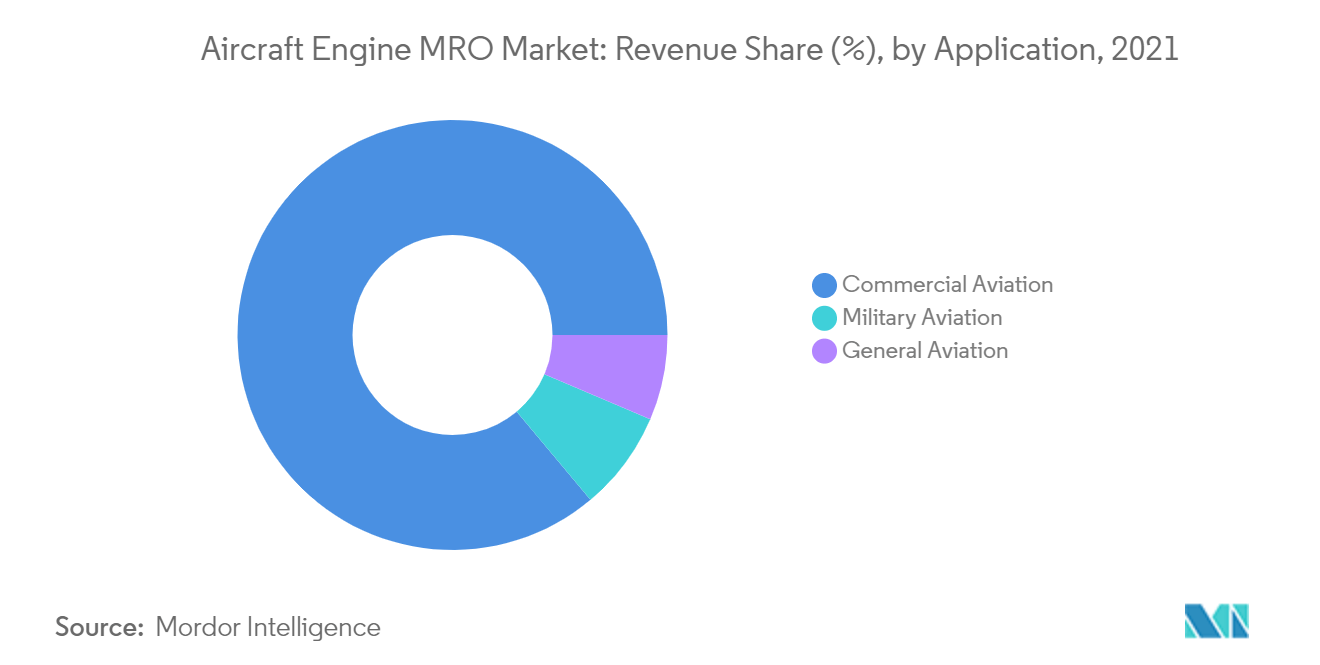

Сегмент коммерческой авиации доминирует на рынке по доле рынка

Сегмент коммерческой авиации в настоящее время имеет наибольшую долю рынка, и ожидается, что он продолжит доминировать в течение прогнозируемого периода. В основном это связано с большим парком коммерческой авиации по сравнению с военной авиацией и высокой стоимостью обслуживания двигателей по сравнению с авиацией общего назначения. За последние годы было подписано несколько новых контрактов на техническое обслуживание авиационных двигателей между авиакомпаниями и поставщиками услуг ТОиР. Например, в ноябре 2021 года SR Technics подписала Меморандум о взаимопонимании (МоВ) с Vietjet Air о предоставлении услуг по техническому обслуживанию двигателей CFM56-5B на борту самолетов Vietjet Airbus A320 и Airbus A321. Подписано соглашение на сумму 150 миллионов долларов США. В соответствии с контрактом компания, как ожидается, обеспечит техническое обслуживание двигателей, потребности в компонентах, ремонт, технические услуги и услуги по обучению. Он создаст новый авиационный учебный центр как совместное предприятие Vietjet и SR Technics.

Аналогичным образом поставщики услуг по ТОиР расширяют свое присутствие в различных странах, чтобы удовлетворить растущий спрос на услуги ТОиР коммерческих двигателей. В связи с этим в сентябре 2021 года компания S7 Technics объявила о планах открыть в аэропорту Шереметьево (Москва) новую базу по ремонту двигателей CFM56-5B и -7B, а также вспомогательных силовых установок (ВСУ) Honeywell 131-9A/9B. Ожидается, что ремонтная мощность нового цеха составит до 100 ВСУ и до 42 двигателей в год.

Многочисленные партнерские отношения таких поставщиков услуг с коммерческими перевозчиками продлеваются в течение прогнозируемого периода, чтобы обеспечить непрерывное обслуживание авиационных двигателей, чтобы они были годными к полетам и безопасными для полетов. Ожидается, что благодаря этим партнерским отношениям коммерческий сегмент рынка будет лидировать на рынке с самой высокой долей рынка в течение прогнозируемого периода.

Ожидается, что Азиатско-Тихоокеанский регион будет генерировать самый высокий спрос в течение прогнозируемого периода

За последнее десятилетие в Азиатско-Тихоокеанском регионе произошел значительный рост общего парка самолетов, что увеличило спрос на услуги по ТОиР двигателей и, как ожидается, будет лидировать на рынке в течение прогнозируемого периода. Это привело к тому, что несколько поставщиков услуг MRO из США и Европы открыли свои центры технического обслуживания в этом регионе. Кроме того, несколько авиакомпаний установили партнерские отношения с поставщиками услуг по ТОиР двигателей, чтобы снизить затраты на техническое обслуживание за рубежом и развивать собственные возможности. Например,.

В сентябре 2022 года Air China объявила о создании совместного предприятия (СП) по техническому обслуживанию, ремонту и капитальному ремонту (MRO) в Китае. Новое предприятие Beijing Aero Engine Services Company Limited будет обеспечивать поддержку по ТОиР авиационных двигателей Rolls-Royce Trent 700, Trent XWB-84 и Trent 1000. Air China и Rolls-Royce владеют по 50% акций совместного предприятия по контракту, что составляет около 2,61 млрд юаней (около 378,2 млн долларов США).

Инвестиции производителей в регионе также обеспечивают высокие доходы и, следовательно, рост рынка в регионе. Safran — крупный международный производитель авиационных двигателей — в феврале 2022 года объявила об открытии нового предприятия по ТОиР в Сучжоу, Китай. Предприятие находится в стадии создания и, как ожидается, будет введено в эксплуатацию к концу 2022 года. Принадлежащая компании ремонтная станция площадью 5200 кв. Компания является оптимальным выбором для услуг MRO для крупнейших авиакомпаний мира.

В июле 2022 года Safran также объявила, что инвестирует до 200 миллионов долларов США в создание своего крупнейшего предприятия по техническому обслуживанию и ремонту в Хайдарабаде, Индия. Предприятие будет способно обслуживать до 300 посещений моторного цеха в год, особенно для двигателей CFM56, Leap 1A и Leap 1B, которые доминируют на индийском рынке. Ожидается, что это крупное предприятие также будет использоваться в качестве центра технического обслуживания и ремонта для азиатских заказчиков двигателей Safran. Ожидается, что благодаря нескольким таким инвестициям, государственному стимулированию и потенциальному увеличению притока пассажиров рынок в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода продемонстрирует значительные темпы роста.

Обзор отрасли ремонта и ремонта авиационных двигателей

Видными игроками на рынке ремонта авиационных двигателей являются Lufthansa Technik, Rolls-Royce Holding PLC, Raytheon Technologies Corporation, General Electric Company и Safran SA. Крупнейшие поставщики услуг по ТОиР двигателей заключают долгосрочные партнерские отношения или создают совместные предприятия для увеличения числа клиентов по ТОиР двигателей. Например, в июне 2022 года компания ST Engineering объявила, что ее подразделение коммерческой аэрокосмической отрасли подписало пятилетнее соглашение с Safran Aircraft Engines, ведущим мировым производителем авиационно-космических двигателей, согласно которому ST Engineering обеспечит техническое обслуживание двигателей (посещение цехов) для разгрузки CFM56. Двигатели -5Б и -7Б. Это многолетнее соглашение может позволить компаниям ST Engineering и Safran Aircraft Engines удовлетворить прогнозируемый рост объемов работ по техническому обслуживанию и ремонту двигателей по мере постепенного восстановления авиаперевозок после пандемии. Несмотря на то, что долгосрочные контракты существующих игроков с вооруженными силами и коммерческими авиакомпаниями являются огромным преимуществом для игроков рынка с точки зрения экономической стабильности, они могут служить барьером для входа на рынок новых игроков.

Лидеры рынка ТОиР авиационных двигателей

-

Lufthansa Technik

-

Rolls-Royce Holding PLC

-

General Electric Company

-

Safran SA

-

Raytheon Technologies Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ТОиР авиационных двигателей

В сентябре 2022 года Rolls Royce Holding Plc объявила о создании совместного предприятия с Air China на равных условиях для обеспечения технического обслуживания, ремонта и капитального ремонта на новом предприятии в Пекине, Китай. Новое предприятие BAESL (Beijing Aero Engine Services Company Limited) будет оказывать поддержку по ТОиР авиационных двигателей Rolls-Royce Trent 700, Trent XWB-84 и Trent 1000.

В июле 2022 года Delta TechOps, подразделение авиакомпаний, предоставляющее услуги MRO, объявило о подписании соглашения о фирменном обслуживании CFM (CBSA) для поддержки двигателей LEAP-1B. По условиям CBSA, Delta может стать частью сети CFM по техническому обслуживанию, ремонту и капитальному ремонту (MRO) двигателей LEAP-1B.

Сегментация отрасли ремонта и ремонта авиационных двигателей

Техническое обслуживание, ремонт и капитальный ремонт двигателей (MRO) включают ремонт, обслуживание или проверку двигателей для обеспечения безопасности и летной годности самолета в соответствии с международными стандартами. Рынок сегментирован по типу двигателя на турбинные и поршневые двигатели. Турбинный двигатель подразделяется на турбовинтовые, турбовентиляторные и турбовальные двигатели. По приложениям рынок сегментирован на коммерческую авиацию, военную авиацию и авиацию общего назначения. В отчете также рассматриваются размеры рынка и прогнозы в основных странах разных регионов. Размер рынка и прогнозы представлены в стоимостном выражении (млрд долларов США).

| По типу двигателя | Турбинный двигатель | Турбовинтовой | |

| ТРДД | |||

| Турбовальный | |||

| Поршневой двигатель | |||

| По применению | Коммерческая авиация | ||

| Военная авиация | |||

| Авиация общего назначения | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | Бразилия | ||

| Остальная часть Латинской Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Объединенные Арабские Эмираты | |||

| Египет | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка ТОиР авиационных двигателей

Насколько велик рынок ТОиР авиационных двигателей?

Ожидается, что объем рынка ТОиР авиационных двигателей достигнет 40,15 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,37% и достигнет 54,68 млрд долларов США к 2029 году.

Каков текущий размер рынка MRO авиационных двигателей?

Ожидается, что в 2024 году объем рынка ТОиР авиационных двигателей достигнет 40,15 млрд долларов США.

Кто являются ключевыми игроками на рынке ТОиР авиационных двигателей?

Lufthansa Technik, Rolls-Royce Holding PLC, General Electric Company, Safran SA, Raytheon Technologies Corporation — основные компании, работающие на рынке ТОиР авиационных двигателей.

Какой регион на рынке MRO авиационных двигателей является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке ТОиР авиационных двигателей?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка ТОиР авиационных двигателей.

Какие годы охватывает рынок ТОиР авиационных двигателей и каков был размер рынка в 2023 году?

В 2023 году объем рынка ТОиР авиационных двигателей оценивается в 37,75 млрд долларов США. В отчете рассматривается исторический размер рынка ТОиР авиационных двигателей за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ТОиР авиационных двигателей на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Aviation MRO Reports

Popular Aerospace & Defense Reports

Отраслевой отчет по ремонту и ремонту авиационных двигателей

Статистические данные о доле, размере и темпах роста доходов на рынке ТОиР авиационных двигателей в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ТОиР авиационных двигателей включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.