Размер и доля рынка бортовых электрических систем воздушных судов

Анализ рынка бортовых электрических систем воздушных судов от Mordor Intelligence

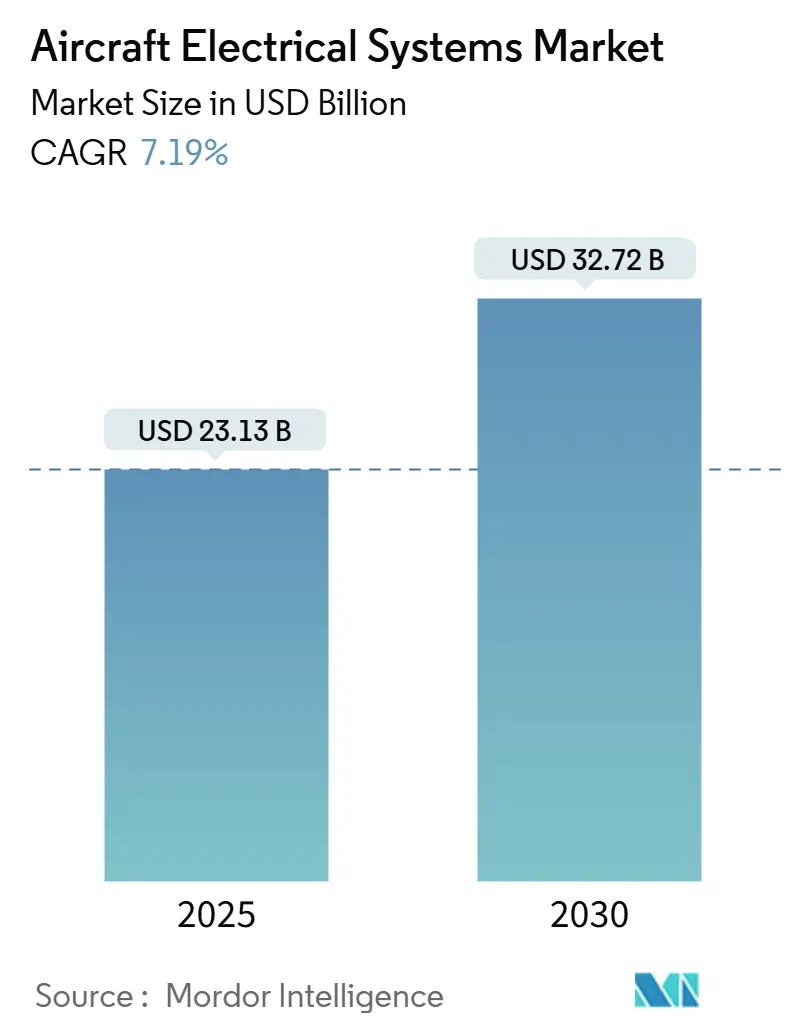

Размер рынка бортовых электрических систем воздушных судов оценивается в 23,13 млрд долл. США в 2025 году и, по прогнозам, увеличится до 32,72 млрд долл. США к 2030 году, что соответствует CAGR 7,19%. Внедрение архитектур более электрифицированных воздушных судов (MEA), рост производства узкофюзеляжных самолетов и ускорение спроса на модернизацию для электрификации салонов совместно расширяют адресуемый пул доходов. Высоковольтное распределение постоянного тока (HVDC), силовая электроника на карбиде кремния (SiC) и модульные аккумуляторные блоки смещают конкурентную повестку в сторону плотности энергии и тепловой эффективности. Устойчивые портфели заказов у Airbus, The Boeing Company и COMAC, а также ранние производственные серии нескольких платформ eVTOL закрепляют базовый спрос даже при том, что ограничения цепочки поставок изменяют профили поставок. Параллельные инвестиции в кибербезопасность и электромагнитную защиту усиливают потребность в интегрированных электрических архитектурах, способных масштабироваться в рамках гражданских и оборонных программ.

Ключевые выводы отчета

- По системам распределение энергии лидировало с долей дохода 36,78% в 2024 году, в то время как прогнозируется рост накопления энергии с CAGR 9,21% до 2030 года.

- По компонентам генераторы и стартер-генераторы занимали 21,19% доли рынка бортовых электрических систем воздушных судов в 2024 году; аккумуляторные блоки и BMS показали наивысший рост с CAGR 9,56% до 2030 года.

- По платформам коммерческая авиация занимала 62,32% размера рынка бортовых электрических систем воздушных судов в 2024 году; авиация общего назначения готова к самому быстрому росту с CAGR 9,20% до 2030 года.

- По применениям управление генерацией энергии составляло 27,55% доли рынка бортовых электрических систем воздушных судов в 2024 году, тогда как электрификация систем салона росла с CAGR 8,34% до 2030 года.

- По регионам Северная Америка сохранила 40,92% доли рынка в 2024 году; Азиатско-Тихоокеанский регион стал самым быстрорастущим регионом с CAGR 7,85% до 2030 года.

Глобальные тенденции и аналитика рынка бортовых электрических систем воздушных судов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущее внедрение архитектур более электрифицированных воздушных судов (MEA) для снижения механической сложности и повышения эффективности | +2.1% | Северная Америка и Европа, глобальное внедрение | Среднесрочная перспектива (2-4 года) |

| Рост объемов производства воздушных судов и устойчивые портфели заказов, стимулирующие спрос на передовые электрические системы | +1.8% | Глобально | Краткосрочная перспектива (≤ 2 лет) |

| Внедрение систем распределения высоковольтного постоянного тока (HVDC) для поддержки силовых архитектур следующего поколения | +1.4% | Северная Америка и Европа, внедрение в Азиатско-Тихоокеанском регионе | Долгосрочная перспектива (≥ 4 лет) |

| Растущая потребность в легких и компактных электрических системах, адаптированных для беспилотных авиационных платформ | +0.9% | Северная Америка и Азиатско-Тихоокеанский регион | Среднесрочная перспектива (2-4 года) |

| Силовая электроника на карбиде кремния обеспечивает более высокие температурные пределы | +0.7% | Глобально, во главе с Северной Америкой и Европой | Долгосрочная перспектива (≥ 4 лет) |

| Модернизация, обусловленная дооснащением, сосредоточенная на электрификации салона, включая питание в сиденьях и модернизацию камбуза | +0.6% | Глобально, сконцентрировано на зрелых авиационных рынках | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущее внедрение архитектур более электрифицированных воздушных судов (MEA) для снижения механической сложности и повышения эффективности

Развертывание MEA устраняет линии отбора воздуха и гидравлические насосы, заменяя их энергоплотными электрическими заменителями, которые снижают вес и упрощают обслуживание. Система ±270 В DC на B787 продемонстрировала улучшенную надежность и более низкую стоимость жизненного цикла по сравнению с гидравликой.[1]John Keller, "Boeing 787 DC Power System Lessons," ieee.org Авиакомпании оценивают экономию эксплуатационных расходов на 38% от интеграции MEA за счет снижения расхода топлива и меньшего количества отказов линейно-заменяемых блоков. Модули управления питанием F-35 повторяют гражданскую тенденцию, подтверждая применимость двойного использования. Поскольку системы сходятся, OEM встраивают многослойную кибер-защиту в распределительные блоки, обеспечивая изоляцию неисправностей без ручного вмешательства.

Рост объемов производства воздушных судов и устойчивые портфели заказов, стимулирующие спрос на передовые электрические системы

COMAC намерен увеличить выпуск C919 до 50 единиц в 2025 году, используя портфель из более чем 1000 твердых обязательств.[2]Michael Bruno, "COMAC Ramps C919 Output," assemblymag.com Несмотря на перенос наращивания производства A320neo на 2027 год, Airbus по-прежнему нацелен на 720+ поставок в 2025 году, обеспечивая многолетнюю видимость для электрических интеграторов. Поскольку узкофюзеляжные самолеты составляют основную часть добавлений, каждый фюзеляж добавляет дополнительный спрос на генерацию энергии, преобразование и системы салона. Поставщики используют двойные источники печатных плат и жгутов проводов в разных регионах для защиты от шоков сырьевых материалов.

Внедрение систем распределения высоковольтного постоянного тока (HVDC) для поддержки силовых архитектур следующего поколения

HVDC на ±270 В повышает эффективность передачи до 10% и может сократить вес кабеля на 15 кг на платформу узкофюзеляжного самолета. Collins Aerospace недавно завершила прототипы распределения мощности 1 МВт для программы EU SWITCH, подчеркивая готовность к гибридно-электрическому приводу. Сертификационные препятствия включают ограничения электромагнитных помех в рамках новых поправок EASA CS-25, которые ужесточают пороги высокоинтенсивных излучаемых полей. Несмотря на более высокие первоначальные затраты на дооснащение, авиакомпании рассматривают HVDC как основу для будущих стратегий электрификации флота.

Растущая потребность в легких и компактных электрических системах, адаптированных для беспилотных авиационных платформ

БПЛА военного класса требуют прочной силовой электроники, которая выдерживает колебания температуры от -40°C до +105°C, питая при этом высокопотребляющие сенсорные комплексы. Коммерческие прототипы eVTOL требуют импульсной мощности 30-45 с для вертикального подъема, заставляя BMS справляться со скоростями разрядки около 15C без теплового разгона. Миниатюризированные инверторы и распределенные контроллеры интегрируют приведение в движение и управление полетом на общую шину, обеспечивая экономию объема планера непосредственно в марже полезной нагрузки.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Проблемы в управлении теплом и сложностью проводки при увеличении уровней напряжения системы | -1.2% | Глобально, плотная компоновка воздушных судов | Среднесрочная перспектива (2-4 года) |

| Высокие затраты на сертификацию, связанные с передовыми аэрокосмическими аккумуляторными технологиями | -0.8% | Северная Америка и Европа | Долгосрочная перспектива (≥ 4 лет) |

| Ограниченная доступность квалифицированных полупроводников, соответствующих аэрокосмическим стандартам производительности и надежности | -0.7% | Глобально, с концентрацией цепочки поставок в Азиатско-Тихоокеанском регионе | Краткосрочная перспектива (≤ 2 лет) |

| Задержки в регулятивных одобрениях программно-управляемых блоков распределения питания из-за проблем кибербезопасности | -0.5% | Преимущественно Северная Америка и Европа, расширяясь глобально | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Проблемы в управлении теплом и сложностью проводки при увеличении уровней напряжения системы

Эскалация напряжения повышает температуру поверхности проводника до 180°C, стимулируя принятие отожженных пиролитических графитовых тепловых трубок в рамках инициативы EU ICOPE. Требования экранирования EMI увеличивают пучки жгутов, увеличивая трудозатраты на установку и добавляя паразитную массу, которая может вычесть 2% из полезной нагрузки. Шины с жидкостным охлаждением решают многие тепловые узкие места, но вводят дополнительные насосы, охлаждающую жидкость и логику обнаружения утечек. Ограниченные по пространству салоны eVTOL сталкиваются с острыми конфликтами компоновки, заставляя к многодисциплинарной оптимизации между структурными и электрическими командами.

Высокие затраты на сертификацию, связанные с передовыми аэрокосмическими аккумуляторными технологиями

Специальные условия FAA Part 25 требуют испытаний на предотвращение теплового разгона, испытаний на проникновение гвоздем и квантификации вентиляционных газов для каждой геометрии ячейки, доводя расходы на квалификацию до 10 млн долл. США за итерацию дизайна. Непредсказуемые временные рамки нормотворчества сдерживают малых инноваторов и продлевают горизонты окупаемости для новых химий, таких как литий-металл или твердотельные. Параллельное руководство EASA добавляет дополнительные уровни соответствия, обязывая двойное одобрение агентств для любого воздушного судна, обслуживающего трансатлантические маршруты.

Сегментный анализ

По системам: накопление энергии стимулирует переход к электрификации

Доходы от накопления энергии, по прогнозам, будут расти с CAGR 9,21% до 2030 года, поддерживаемые модульными литий-ионными блоками и появляющимися твердотельными опциями, которые поддерживают цели дальности eVTOL. Ожидается, что размер рынка бортовых электрических систем воздушных судов для накопления энергии превысит 6,4 млрд долл. США к концу прогнозного окна, отражая его центральную роль в гибридно-электрическом приводе. Распределение энергии остается основой, контролируя 36,78% дохода 2024 года, с массивами умных контакторов и программно-определяемыми коммутационными блоками, обеспечивающими приоритизацию нагрузки во время аварийных операций.

Внедрение HVDC изменяет дорожные карты компонентов, переводя дизайн преобразователей с 115 В AC на многоуровневые топологии DC-DC, которые используют переключатели карбида кремния, работающие на частотах переключения 200 кГц. Поставщики аккумуляторов, такие как Safran-Saft, представили блок 1200 В в 2025 году, который поддерживает импульсные разряды 60C, сигнализируя о созревании высоковольтных стандартов авионики. Платформы дальнего следования ищут архитектуры комбинированного цикла, сочетающие расширители диапазона топливных элементов с аккумуляторными буферами, расширяя доходы жизненного цикла для интегрированных комплектов управления питанием.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: системы управления батареями лидируют в инновациях

Аккумуляторные блоки и BMS растут с CAGR 9,56%, отражая их роль в балансировке плотности энергии, долговечности ячеек и безопасности. Алгоритмы умных BMS теперь взаимодействуют напрямую с авионикой кабины экипажа, передавая оставшийся срок службы и прогнозируя интервалы замены блоков, тем самым снижая незапланированное обслуживание. Генераторы и стартер-генераторы, занимающие 21,19% доли рынка бортовых электрических систем воздушных судов в 2024 году, продолжают мигрировать к более высоким номинальным мощностям в классе 600-800 кВт для поддержки электрификации камбуза в полете и нагрузок защиты огибающей.

Соединители, рассчитанные на 1000 В DC и 500 А, вступают в квалификацию, имея безопасные для касания геометрии и пружины подавления дуги. Поставщики жгутов проводов разрабатывают алюминиево-сердцевинные замены с наночастичными покрытиями для поддержания проводимости при сокращении массы на 30%. Встроенное программное обеспечение распределения питания использует процедуры машинного обучения, которые пересчитывают иерархии отключения нагрузки каждые 50 мс, улучшая устойчивость против дуговых неисправностей.

По платформам: авиация общего назначения принимает электрификацию

Коммерческая авиация генерировала 62,32% дохода 2024 года, поддерживаемая постоянным спросом на узкофюзеляжные самолеты и программы модернизации двухпроходных. Рынок бортовых электрических систем воздушных судов переживает переломный момент в авиации общего назначения, где прототипы eVTOL, дооснащение авионики бизнес-джетов и модернизация приведения в действие легких вертолетов объединяются, чтобы обеспечить CAGR 9,20%.

Бизнес-джеты включают интерцепторы fly-by-wire и электрические блоки контроля окружающей среды, повышая коэффициенты электрической нагрузки на 18% относительно базовых уровней 2022 года. Производители вертолетов интегрируют электрическое приведение в действие хвостового винта для снижения механической сложности и шумовых характеристик, способствуя принятию городского полета. Оборонные вертолеты, возглавляемые модернизированными флотами UH-60M, встраивают авионику модульной открытой системной архитектуры (MOSA), которая полагается на масштабируемые силовые интерфейсы.[3]US Army, "H-60M MOSA Avionics Architecture Solution," army.mil

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применениям: электрификация салона ускоряет рост

Управление генерацией энергии занимало 27,55% доли рынка бортовых электрических систем воздушных судов в 2024 году. Авиакомпании усиливают свое внимание к электрификации систем салона, которая, как ожидается, будет расти с CAGR 8,34%, поскольку пассажирская аналитика связывает доступность питания на сиденье с улучшениями индекса Net Promoter Score. Авиакомпании, выполняющие модернизацию светодиодного освещения, сообщают о 68% экономии энергии и 38% снижении расходов на обслуживание.

USB-C розетки на 100 Вт в сиденьях, качественная потоковая связь и камбузы, переходящие от паровых печей к полностью электрическим индукционным модулям, коллективно эскалируют кривые спроса в салоне. Цифровые двойники в управлении конфигурацией моделируют электрическую маршрутизацию внутри 3D Digital Mock-Up, предотвращая структурные столкновения и сокращая простои для кампаний модернизации.

Географический анализ

Северная Америка захватила 40,92% дохода 2024 года, движимая оборонным бюджетом Соединенных Штатов и глубокой базой поставщиков, охватывающей генераторы, приводы и аппаратное обеспечение термоуправления. Региональный прогноз усиливается директивами FAA по кибербезопасности, обязывающими аутентифицированные шины данных, которые стимулируют модернизацию авионики и преобразования питания в существующих флотах. Сделки консолидации, такие как покупка Honeywell CAES за 1,9 млрд долл. США, укрепляют портфели электромагнитной защиты, делая Северную Америку крупнейшим покупателем и технологическим инкубатором.

Азиатско-Тихоокеанский регион регистрирует самый быстрый рост с CAGR 7,85% до 2030 года. Рост производства C919 COMAC и прогнозируемая потребность Индии до 1000 самолетов за 20 лет закрепляют спрос на генераторы, преобразователи и жгуты. Местные поставщики первого уровня в Японии и Южной Корее расширяют пакеты работ по изготовлению по чертежам для Boeing и Airbus, встраивая региональный контент в глобальные программы. Поддерживаемые правительством коридоры MRO в Сингапуре и Малайзии привлекают программы модернизации, сосредоточенные на электрификации салона и улучшениях миссионных систем.

Европа остается ключевой из-за финансирования Clean Aviation, строгой политики выбросов и обширной исследовательской сети. Safran возглавляет европейские усилия в области высоковольтных батарей и электрических движителей, в то время как лаборатория Collins Aerospace в Тулузе возглавляет валидацию инверторов мегаваттного класса. Гармонизация молниезащиты EASA под CS-25/Amdt 26 обеспечивает широкополосное тестирование, заставляя OEM сертифицировать усиленные экранирующие решения. Континент также размещает множественные демонстраторы, решающие охлаждение тепловыми трубками, валидируя термоархитектуры следующего поколения для дальнемагистральных гибридов.

Конкурентная среда

Рынок бортовых электрических систем воздушных судов демонстрирует умеренную консолидацию, при этом пять ведущих поставщиков составляют более 50% глобального дохода. Honeywell International Inc., RTX Corporation, Safran SA, General Electric Company и Thales Group активно используют M&A для заполнения пробелов в возможностях. Поглощение Honeywell CAES расширяет его экспертизу в области RF-экранирования и электромагнитной совместимости, в то время как Thales поглощает Cobham Aerospace Communications для расширения своего стека связи кабины экипажа.[4]Thales Group, "Completion of Cobham Aerospace Communications Deal," thalesgroup.com

Технологическая дифференциация вращается вокруг плотности мощности, интеграции HVDC и киберустойчивости. Крупные игроки направляют доллары R&D в устройства карбида кремния, которые поддерживают переходы 200°C, тем самым снижая массу охлаждения. Более мелкие фирмы позиционируют себя в нишевых подсистемах eVTOL, часто союзничая с действующими игроками для навигации по сложности сертификации. Регулятивная среда усиливает инкумбентность, поскольку обширные записи о соответствии являются предпосылками для поправок к сертификатам типа.

Стратегические партнерства множатся. Regal Rexnord сотрудничает с Honeywell по пакетам приведения в действие для передовой воздушной мобильности, подчеркивая пути кросс-доменной со-разработки. Collins Aerospace RTX возобновила многодесятилетний альянс распределения с Satair для электрических частей салона, расширяя долю послепродажного рынка и блокируя доходы от запчастей. Стартапы, лишенные опор ремонтных станций, часто лицензируют технологию поставщикам первого уровня для ускорения входа.

Лидеры отрасли бортовых электрических систем воздушных судов

-

RTX Corporation

-

Honeywell International Inc.

-

General Electric Company

-

Thales Group

-

Safran SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Safran Electrical & Power (Safran SA) и Saft (TotalEnergies) представили модульную высоковольтную литий-ионную батарею для электрической авиации следующего поколения, поддерживающую гибкую установку и более длительную выносливость.

- Май 2025: Vertical Aerospace и Honeywell International Inc. углубили сотрудничество по eVTOL VX4, интегрировав Anthem Flight Deck и компактные элементы управления fly-by-wire для поставки не менее 150 воздушных судов к 2030 году.

- Апрель 2025: Collins Aerospace RTX подписала четырехлетнее продление своего соглашения о распределении деталей интерьера салона с Satair, которое охватывает глобальное распределение электрических деталей интерьера салона.

Область применения глобального отчета по рынку бортовых электрических систем воздушных судов

Бортовая электрическая система воздушного судна относится к сети электрических компонентов и схем, которые обеспечивают питание и управляют различными электрическими функциями внутри воздушного судна. Бортовая электрическая система воздушного судна состоит из четырех основных подсистем, а именно генерации энергии, распределения, преобразования и хранения. Появление концепции электрического воздушного судна революционизировало традиционную архитектуру электрического питания воздушного судна.

Рынок бортовых электрических систем воздушных судов сегментирован по системам, платформам и географии. По системам рынок сегментирован на генерацию энергии, распределение энергии, преобразование энергии и накопление энергии. По платформам рынок сегментирован на коммерческую авиацию, военную авиацию и авиацию общего назначения. Отчет также охватывает размеры рынка и прогнозы для рынка бортовых электрических систем воздушных судов в основных странах разных регионов. Для каждого сегмента размер рынка и прогноз представлены в стоимостном выражении (долл. США).

| Генерация энергии |

| Распределение энергии |

| Преобразование энергии |

| Накопление энергии |

| Генераторы и стартер-генераторы |

| Блоки распределения питания |

| Преобразователи |

| Аккумуляторные блоки и BMS |

| Проводка и кабели |

| Соединители и контакторы |

| Программное обеспечение распределения питания |

| Коммерческая авиация | Узкофюзеляжные |

| Широкофюзеляжные | |

| Региональные самолеты | |

| Грузовые самолеты | |

| Военная авиация | Истребители |

| Транспортные самолеты | |

| БПЛА | |

| Учебные самолеты | |

| Авиация общего назначения | Бизнес-джеты |

| Вертолеты | |

| eVTOL/AAM |

| Управление генерацией энергии |

| Управление полетом и эксплуатация |

| Системы салона |

| Управление конфигурацией |

| Воздушное давление и кондиционирование |

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Остальной Ближний Восток | ||

| Африка | ЮАР | |

| Остальная Африка | ||

| По системам | Генерация энергии | ||

| Распределение энергии | |||

| Преобразование энергии | |||

| Накопление энергии | |||

| По компонентам | Генераторы и стартер-генераторы | ||

| Блоки распределения питания | |||

| Преобразователи | |||

| Аккумуляторные блоки и BMS | |||

| Проводка и кабели | |||

| Соединители и контакторы | |||

| Программное обеспечение распределения питания | |||

| По платформам | Коммерческая авиация | Узкофюзеляжные | |

| Широкофюзеляжные | |||

| Региональные самолеты | |||

| Грузовые самолеты | |||

| Военная авиация | Истребители | ||

| Транспортные самолеты | |||

| БПЛА | |||

| Учебные самолеты | |||

| Авиация общего назначения | Бизнес-джеты | ||

| Вертолеты | |||

| eVTOL/AAM | |||

| По применениям | Управление генерацией энергии | ||

| Управление полетом и эксплуатация | |||

| Системы салона | |||

| Управление конфигурацией | |||

| Воздушное давление и кондиционирование | |||

| По географии | Северная Америка | США | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Остальной Ближний Восток | |||

| Африка | ЮАР | ||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка бортовых электрических систем воздушных судов?

Рынок бортовых электрических систем воздушных судов оценивается в 23,13 млрд долл. США в 2025 году и, по прогнозам, увеличится до 32,72 млрд долл. США к 2030 году, что соответствует CAGR 7,19%.

Какова текущая стоимость рынка бортовых электрических систем воздушных судов?

Рынок бортовых электрических систем воздушных судов оценивается в 23,13 млрд долл. США в 2025 году и, по прогнозам, вырастет до 32,72 млрд долл. США к 2030 году.

Какой системный сегмент растет быстрее всего?

Системы накопления энергии, включая высоковольтные аккумуляторные блоки, показывают CAGR 9,21% до 2030 года на фоне внедрения гибридно-электрических и eVTOL.

Почему HVDC важен для будущих воздушных судов?

Архитектуры HVDC повышают эффективность распределения до 10% и снижают вес кабеля, обеспечивая передачу мощности мегаваттного класса, необходимую для электрического приведения в движение.

Какой регион показывает самый высокий темп роста?

Азиатско-Тихоокеанский регион лидирует по росту с CAGR 7,85% из-за расширения флотов в Китае и Индии и растущих возможностей местного производства.

Как авиакомпании выигрывают от электрификации салона?

Светодиодное освещение и универсальное питание в сиденьях обеспечивают экономию энергии до 68% и снижают затраты на обслуживание, непосредственно улучшая показатели удовлетворенности пассажиров.

Какие проблемы ограничивают быстрое внедрение батарей в авиации?

Повышенные затраты на сертификацию и строгие требования к тестированию безопасности добавляют до 10 млн долл. США на новый дизайн батареи, продлевая временные рамки разработки для передовых химий.

Последнее обновление страницы: