Размер рынка агрохимикатов

| Период исследования | 2019 - 2029 |

| Размер рынка (2024) | USD 253.29 млрд долларов США |

| Размер рынка (2029) | USD 308.17 млрд долларов США |

| CAGR(2024 - 2029) | 4.00 % |

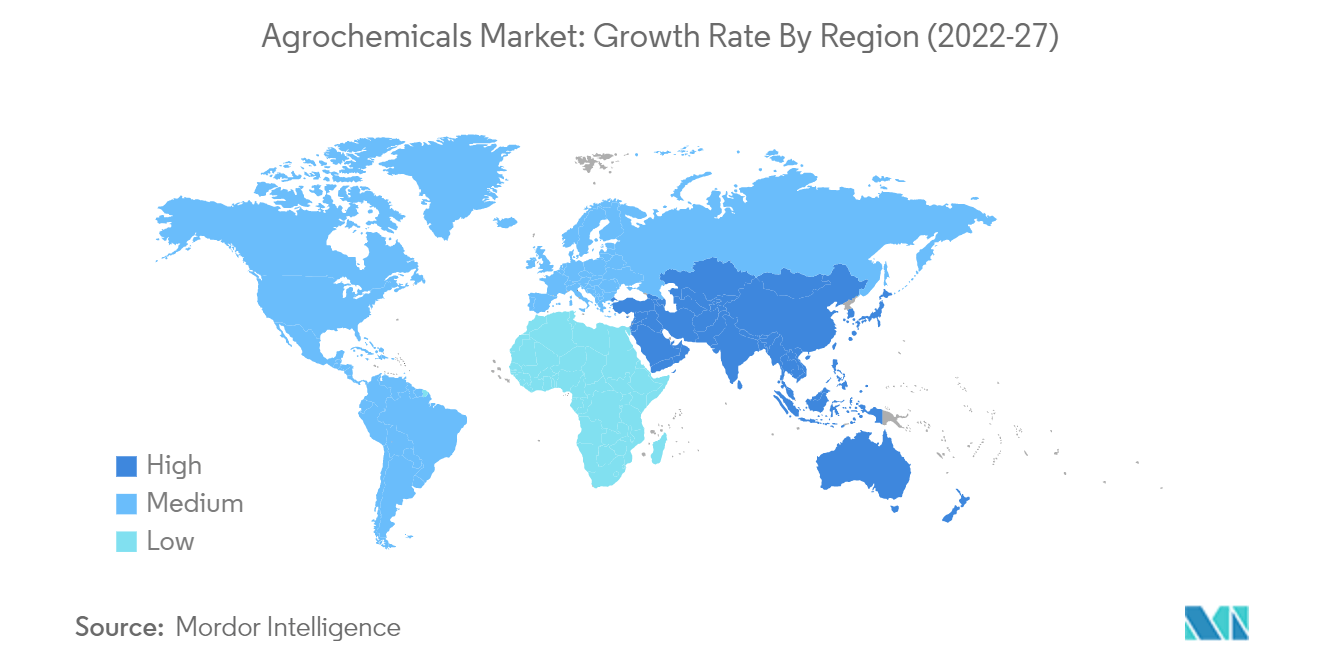

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

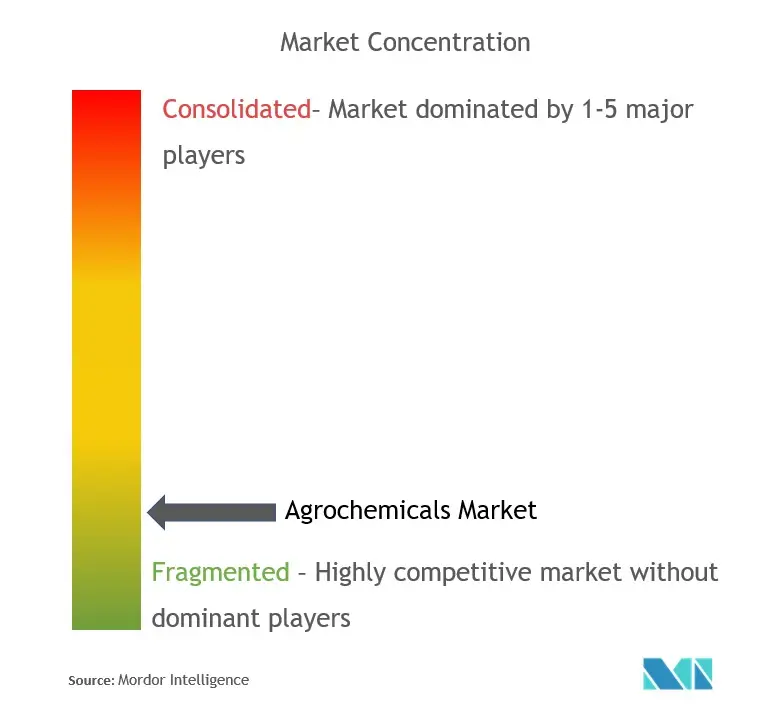

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка агрохимикатов

Размер рынка агрохимикатов оценивается в 253,29 миллиарда долларов США в 2024 году и, как ожидается, достигнет 308,17 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 4% в течение прогнозируемого периода (2024-2029 годы).

Рост населения во всем мире, сопровождаемый ростом благосостояния, приводит к изменению моделей потребления. Существует необходимость не только увеличить производство для удовлетворения спроса, но и обеспечить удовлетворение потребностей в питании все более богатого населения. Например, по данным МВФ, в 2021 году предполагаемая общая численность населения Индии составит примерно 1,39 миллиарда человек. По данным ФАО, в 2021 году 11,7% населения планеты испытывали острую нехватку продовольствия. Сокращение пахотных земель и потеря урожая из-за атак вредителей приводят к расточительству, что создает серьезную проблему для обеспечения продовольственной и пищевой безопасности. По данным Министерства сельского хозяйства США, начиная с 2000 года общая площадь земель в фермах США ежегодно уменьшалась. Общая площадь сельскохозяйственных угодий сократилась почти на 50 миллионов акров, достигнув к 2021 году 895,3 миллиона акров. Такие факторы повышают спрос на агрохимикаты, что увеличивает объем сельскохозяйственного производства.

- На агрохимическом рынке постоянно появляются ценовые надбавки и инновационные экологически чистые методы производства. Существует растущая необходимость сбалансировать разумное использование лучших химикатов и минимизировать воздействие такого использования. Однако ожидается, что вредное воздействие агрохимикатов на землю, окружающую среду и здоровье человека будет препятствовать росту рынка.

Тенденции рынка агрохимикатов

Рост населения и, как следствие, рост спроса на продовольствие

- По данным ФАО, к 2050 году население мира, как ожидается, достигнет 9 миллиардов человек. Рост населения создает огромный спрос на продукты питания, чтобы накормить население, что становится серьезной проблемой из-за сокращения сельскохозяйственных угодий. Например, в 2021 году примерно 17,23 миллиона гектаров земли в Соединенном Королевстве были классифицированы как используемые сельскохозяйственные площади, и эта цифра снизилась с 17,27 миллиона гектаров в 2020 году. Ожидается, что сокращение сельскохозяйственных площадей потребует увеличения производства продукции с имеющихся земель.

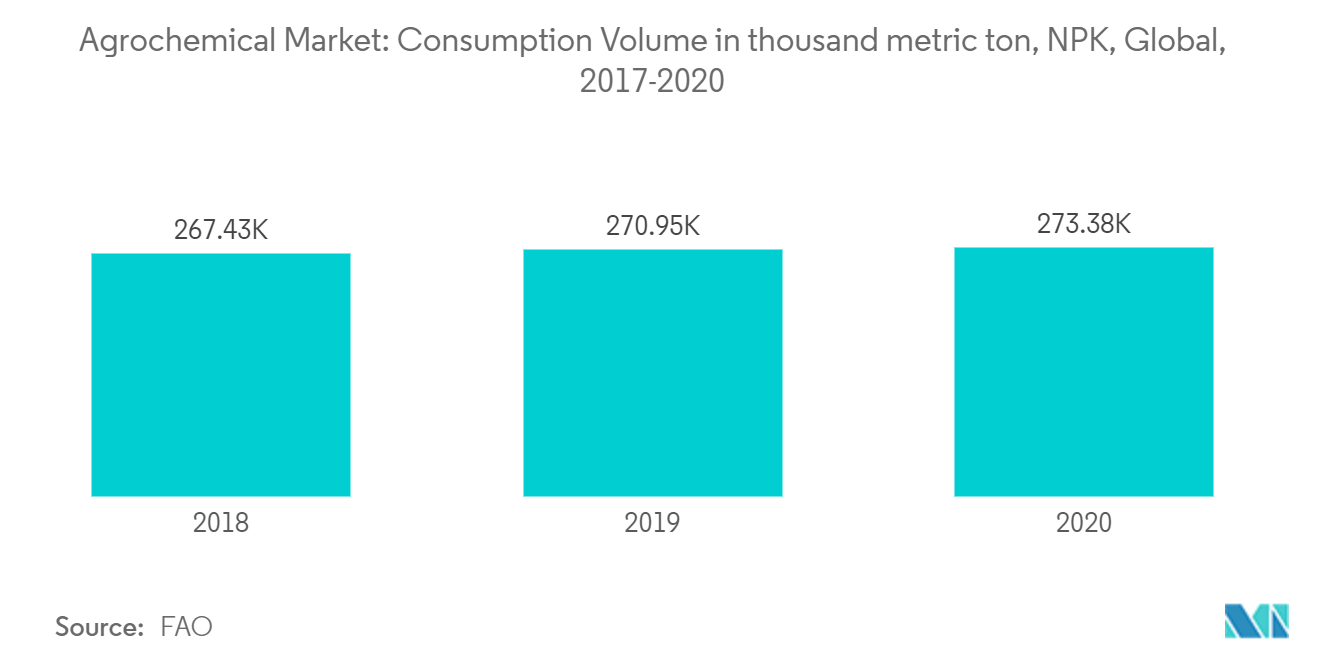

- Агрохимикаты очень важны для получения высоких урожаев, поскольку они необходимы для предотвращения появления вредителей и болезней в поле. Согласно отчету ФАО, почти 40% сельскохозяйственных культур в мире ежегодно погибает из-за вредителей и болезней. Ожидается, что для решения этих проблем и увеличения производства будет увеличиваться использование химикатов для защиты растений. По данным ФАО, в 2020 году потребление гербицидов в мире почти достигло 1,4 миллиона тонн, тогда как потребление фунгицидов и бактерицидов составило около 606 и 471 тысячи тонн соответственно.

- Агрохимикаты также играют жизненно важную роль в росте сельскохозяйственных культур, демонстрируя улучшенную производительность и заметные результаты. Обеспечение растений достаточным количеством питательных веществ имеет важное значение для здорового роста, а также продуктивности растений. Потребность в питательных веществах варьируется в зависимости от сельскохозяйственных культур и почвы. Эти потребности в питательных веществах могут быть эффективно удовлетворены за счет использования химических веществ. Например, мочевина обеспечивает почву 46% азота, тогда как органические удобрения, такие как жмых нима, могут обеспечить только 2-5% азота, который является важным элементом для роста и развития растений. Таким образом, растущее население является основным фактором необходимости увеличения использования агрохимикатов во всем мире.

Азиатско-Тихоокеанский регион доминирует на рынке

- На долю Китая приходится наибольшая доля среди других стран на мировом рынке агрохимикатов. Потребление в Китае органических удобрений N, P и K снижается из-за уменьшения площади пахотных земель. Например, по данным Китайского центра развития экологически чистых продуктов питания, в 2021 году около 9,84 млн га сельскохозяйственных угодий в Китае были сертифицированы как органические сельскохозяйственные угодья, что сократилось с 13,9 млн га в 2019 году. Площадь пахотных земель под фруктами и овощами увеличивается, при этом площади под зерновыми сокращаются.

- Аналогичным образом, большое производство зерновых культур, таких как рис и пшеница, в Индии является основным фактором, поддерживающим рост рынка. Использование пестицидов в Индии неуклонно растет. Выручка нескольких ведущих пестицидных и агрохимических компаний по состоянию на июнь 2022 года является четким показателем роста агрохимического рынка в стране и регионе.

- UPL была ведущей компанией по производству пестицидов и агрохимии в Индии с чистым объемом продаж более 164 миллиардов индийских рупий (1,98 миллиарда долларов США) по состоянию на июнь 2022 года. За компанией следовала BASF India, которая заняла второе место с чистым объемом продаж примерно 130 миллиардов индийских рупий. (1,57 млрд долларов США). Данные показывают, что только на восемь штатов приходится более 70,0% общего потребления пестицидов в Индии. Учитывая растущее внимание к окружающей среде и устойчивому развитию, различные правительства в регионе проводят политику чистого производства и экологически безопасного сельского хозяйства, что может привести к снижению использования синтетических пестицидов в стране. Однако правительство поощряет использование микробных пестицидов, которое, как ожидается, будет быстро расти в ближайшие годы.

Обзор агрохимической отрасли

Мировой рынок агрохимикатов фрагментирован, и на нем представлены основные игроки, включая Bayer CropScience, Adama Agricultural Solutions, Yara International ASA, BASF SE, Corteva Agriscience и Nufarm. Запуск новых продуктов, слияния и поглощения, а также партнерские отношения являются основными стратегиями, принятыми этими ведущими компаниями на рынке. Игроки рынка сосредотачивают усилия на инвестициях в инновации, сотрудничество и расширение для увеличения своей доли на рынке.

Лидеры рынка агрохимии

-

BASF SE

-

Corteva Agriscience

-

Yara International ASA

-

Bayer Crop Science

-

Adama Agricultural Solutions

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка агрохимикатов

- Ноябрь 2022 г. Corteva Agriscience выпустила новый послевсходовый гербицид для кукурузы. Гербицид Киро — первый продукт на рынке, в котором активные ингредиенты ацетохлор, топрамезон и клопиралид объединены в одну премикс. Агентство по охране окружающей среды США (EPA) одобрило регистрацию гербицида Киро, и новое решение будет доступно американским фермерам, выращивающим кукурузу, в вегетационный период 2023 года в ожидании индивидуальной государственной регистрации.

- Ноябрь 2022 г. ADAMA объявила о регистрации своего инновационного гербицида Араддо® (Клетодим + Флуроксипир-мептил) для продажи в Парагвае. Компания планирует выйти на дополнительные рынки Латинской Америки.

- Февраль 2022 г. Adama выпустила усовершенствованный яровой внекорневой гербицид перекрестного спектра действия для зерновых культур Timeline® FX. В состав продукта входят три активных ингредиента с взаимодополняющими механизмами действия, а также встроенный адъювант, обеспечивающий гибкость для производителей и предоставляющий самый широкий спектр применения среди всех гербицидов для борьбы с широколиственными и травяными сорняками на зерновых культурах.

- Январь 2022 г. Яра и Лантманнен подписали коммерческое соглашение о выводе на рынок удобрений, не содержащих ископаемого топлива. Результатом сотрудничества стал коммерческий контракт на поставку экологически чистых удобрений, которые начиная с 2023 года будут производиться Yara и продаваться Lantmännen в Швеции.

Отчет о рынке агрохимикатов – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Привлекательность отрасли: анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу продукта

5.1.1 Удобрения

5.1.2 Пестициды

5.1.3 Адъюванты

5.1.4 Регуляторы роста растений

5.2 По применению

5.2.1 На основе урожая

5.2.1.1 Зерно и крупы

5.2.1.2 Зернобобовые и масличные культуры

5.2.1.3 Фрукты и овощи

5.2.2 Несельскохозяйственные

5.2.2.1 Газон и декоративная трава

5.2.2.2 Другое, не связанное с сельскохозяйственными культурами

5.3 По географии

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.1.3 Мексика

5.3.1.4 Остальная часть Северной Америки

5.3.2 Европа

5.3.2.1 Испания

5.3.2.2 Великобритания

5.3.2.3 Франция

5.3.2.4 Германия

5.3.2.5 Россия

5.3.2.6 Италия

5.3.2.7 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Индия

5.3.3.3 Япония

5.3.3.4 Австралия

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Африка

5.3.5.1 Южная Африка

5.3.5.2 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Bayer CropScience AG

6.3.2 BASF SE

6.3.3 Corteva Agriscience AG

6.3.4 Archer-Daniels-Midland (ADM)

6.3.5 FMC Corporation

6.3.6 Adama Agricultural Solutions

6.3.7 Potash Corporation of Saskatchewan

6.3.8 Nufarm Ltd

6.3.9 Nutrien Ltd

6.3.10 Yara International ASA

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация агрохимической промышленности

Агрохимикаты используются для предотвращения порчи урожая от насекомых, вредителей и болезней. Отчет о рынке агрохимикатов предлагает последние тенденции, факторы роста, конкурентоспособность отрасли, инвестиционные возможности, а также подробный профиль ведущих игроков на рынке. Рынок агрохимикатов сегментирован по типу продукции (удобрения, пестициды, адъюванты и регуляторы роста растений), применению (культурные и некультурные) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). В отчете представлены размер рынка и прогнозы рынка в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу продукта | ||

| ||

| ||

| ||

|

| По применению | ||||||||

| ||||||||

|

| По географии | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка агрохимикатов

Насколько велик рынок агрохимикатов?

Ожидается, что объем рынка агрохимикатов достигнет 253,29 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4% и достигнет 308,17 млрд долларов США к 2029 году.

Каков текущий размер рынка агрохимикатов?

Ожидается, что в 2024 году объем рынка агрохимикатов достигнет 253,29 млрд долларов США.

Кто являются ключевыми игроками на рынке Агрохимия?

BASF SE, Corteva Agriscience, Yara International ASA, Bayer Crop Science, Adama Agricultural Solutions – основные компании, работающие на рынке агрохимикатов.

Какой регион на рынке Агрохимия является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Агрохимия?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка агрохимикатов.

Какие годы охватывает рынок агрохимикатов и каков был размер рынка в 2023 году?

В 2023 году объем рынка агрохимикатов оценивался в 243,55 миллиарда долларов США. В отчете рассматривается исторический размер рынка агрохимикатов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка агрохимикатов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет агрохимической промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке агрохимикатов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ агрохимикатов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.