Анализ рынка сельскохозяйственных роботов

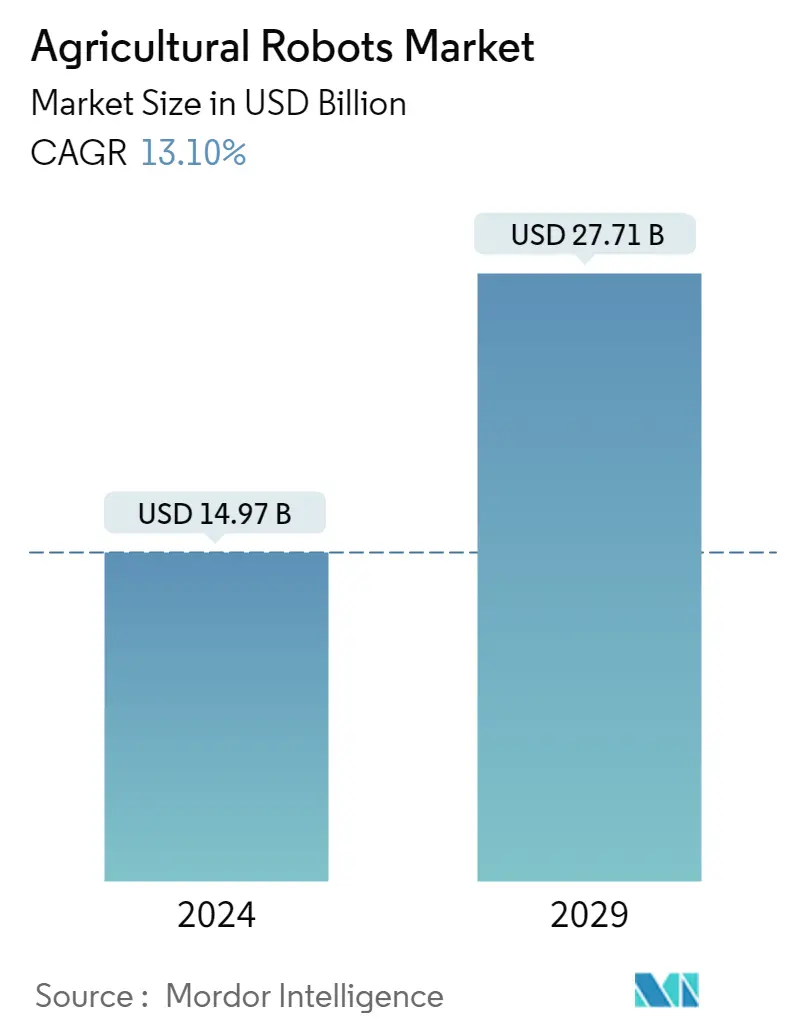

Объем рынка сельскохозяйственных роботов оценивается в 14,97 млрд долларов США в 2024 году и, как ожидается, достигнет 27,71 млрд долларов США к 2029 году, среднегодовой темп роста составит 13,10% в течение прогнозируемого периода (2024-2029 гг.).

\п- \п

- Сельскохозяйственные роботы, также известные как агроботы, являются одной из последних революций в сельскохозяйственной отрасли. Это автономные машины, используемые для улучшения качества и эффективности урожая, повышения общей производительности и минимизации использования ручного труда. С ростом населения спрос на продукты питания во всем мире растет быстрыми темпами. Таким образом, фермеры теперь переходят на современные инструменты и оборудование, такие как сельскохозяйственные роботы, чтобы повысить свою общую производительность и получить больше доходов. \п

- Кроме того, правительства по всему миру предлагают субсидии и предпринимают инициативы по повышению осведомленности фермеров об автоматизированных технологиях. Например, в 2021 году Европейский Союз запустил такие проекты, как Robs4Crops, от сельскохозяйственных контроллеров и интеллектуальных орудий до полностью автономных сельскохозяйственных систем. Robs4Crops (новый проект) помогает фермерам восполнить нехватку рабочей силы, которая потрясает сельскохозяйственный ландшафт. Это, вероятно, расширит масштабы рынка сельскохозяйственных роботов. \п

- Более того, несколько авторитетных и начинающих сельскохозяйственных компаний инвестируют в исследования и разработки, чтобы представить инновационную линейку сельскохозяйственных роботов. Например, в 2021 году корпорация AGCO запустила пилотную версию своей программы Precision Ag Line (PAL) — инструмента, предназначенного для оптимизации услуг поддержки для клиентов-сельхозпроизводителей, использующих решения AGCO для операций со смешанным парком машин. \п

Тенденции рынка сельскохозяйственных роботов

Нехватка рабочей силы и рост стоимости рабочей силы

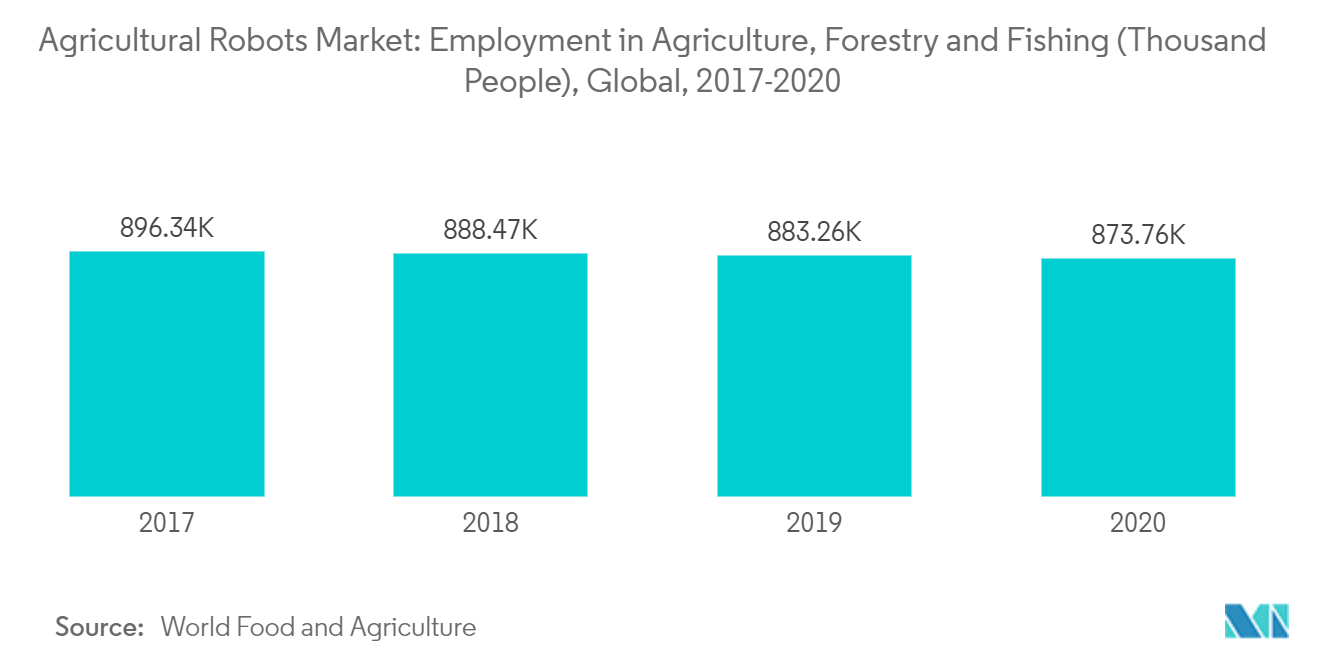

- В последние годы численность рабочей силы в сельском хозяйстве сократилась из-за снижения интереса к сельскому хозяйству в сочетании со старением фермерского населения. Поскольку численность сельскохозяйственных рабочих продолжает сокращаться, фермеры чувствуют необходимость не отставать от производства, учитывая растущий спрос на свежие продукты. Более того, тенденция к снижению рабочей силы приводит к повышению заработной платы.

- Более того, сельскохозяйственная промышленность в Соединенных Штатах и Великобритании, среди других стран, зависит от рабочих, и аналогичная тенденция наблюдается и в других развитых странах. По данным Всемирного банка, занятость в сельском хозяйстве за последнее десятилетие во всем мире снизилась на 15%. Нехватка рабочей силы стала глобальной проблемой, поскольку старение фермерского населения еще больше ограничивает предложение ручного труда. Таким образом, автоматизированные системы ведения сельского хозяйства могут помочь снизить проблему нехватки рабочей силы в сельском хозяйстве. Agtech может повысить эффективность сельскохозяйственных систем и повысить общую производительность.

- Следовательно, в условиях нехватки рабочей силы заинтересованные стороны ищут пути модернизации ферм. Например, Американская федерация фермерских бюро (AFBF) сообщила, что 56% ферм в США начали использовать агротехнологии, причем более половины указали в качестве причины нехватку рабочей силы. Использование инновационных агротехнологий включает в себя беспроводные датчики, робототехнику, модели прогнозного прогнозирования и анализ данных. Таким образом, растущий дефицит рабочей силы и заработной платы стимулирует рост рынка.

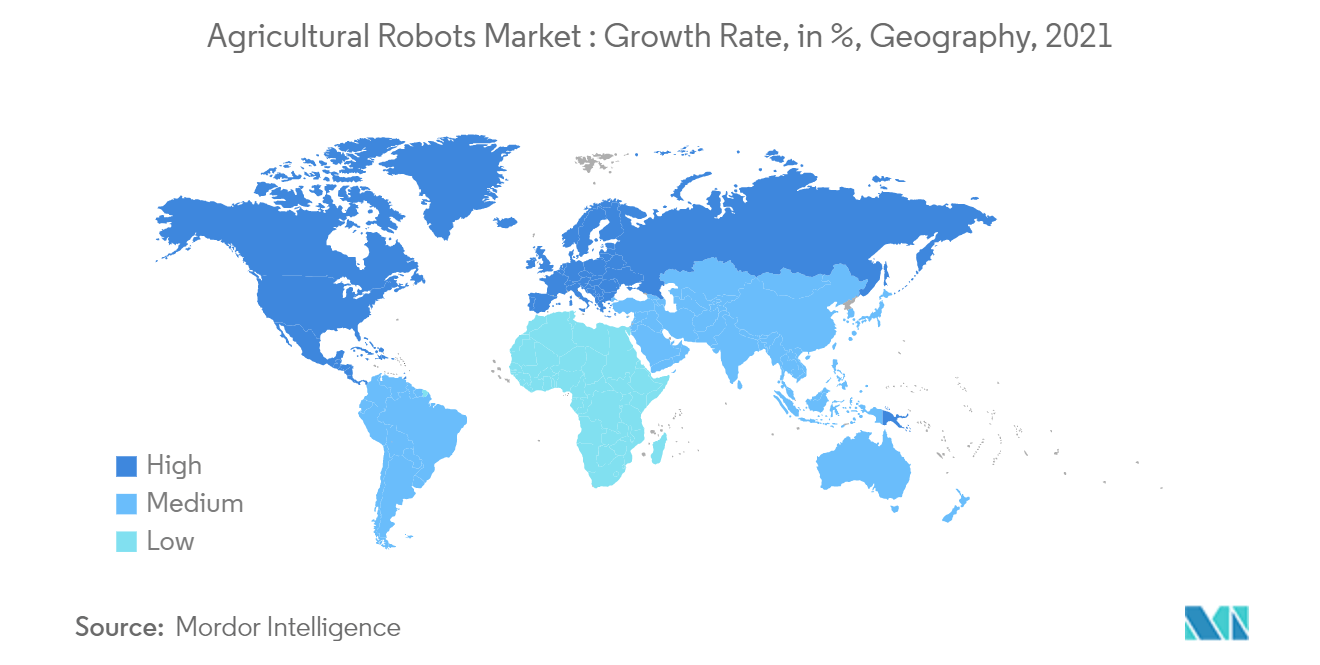

Северная Америка доминирует на рынке

- На Северную Америку приходится наибольшая доля рынка сельскохозяйственных роботов. Рынок в регионе стимулирует более широкое внедрение передовых технологий из-за растущей нехватки рабочей силы, высоких затрат на рабочую силу в регионе и высокого располагаемого дохода на душу населения. Растущая поддержка со стороны правительства внедрения роботов в сельском хозяйстве, таких как беспилотные летательные аппараты, беспилотные тракторы и другие сельскохозяйственные системы для обеспечения умного сельского хозяйства, является одним из факторов, способствующих росту региона. Чтобы повысить урожайность и снизить затраты фермеров, некоторые игроки этого рынка вкладывают значительные средства в разработку экономически эффективных и высокопроизводительных роботов.

- Например, в 2021 году компания Future Acres, базирующаяся в Санта-Монике, запустила своего первого робота Carry, планируя заняться сбором винограда. Carry полагается на искусственный интеллект для транспортировки собранного вручную урожая, работая вместе с людьми. Следовательно, сокращение проблем нехватки рабочей силы и вывод на рынок новых продуктов, отвечающих потребностям фермеров, способствуют росту рынка сельскохозяйственных роботов в североамериканском регионе.

Обзор отрасли сельскохозяйственных роботов

Рынок сельскохозяйственных роботов консолидирован активными игроками, конкурирующими на основе качества продукции и ее продвижения, а также сосредоточенными на своих стратегических шагах по удержанию большей доли рынка. Компании вкладывают значительные средства в разработку новых и экономически эффективных продуктов. Они также сотрудничают и приобретают другие компании, чтобы увеличить свою долю рынка и усилить деятельность в области исследований и разработок. Такие компании, как AGCO Corporation, Deere Company, Agrobot и Agribotix LLC, являются одними из основных игроков на рынке сельскохозяйственных роботов.

Лидеры рынка сельскохозяйственных роботов

-

Deere & Company

-

AGCO Corporation

-

Agribotix LLC

-

Agrobot

-

Blue River Technology

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственных роботов

- Июнь 2022 г. Small Robot Company (SRC), британский стартап в области сельскохозяйственной робототехники, объявила о планах запустить своих сельскохозяйственных роботов примерно на 50 фермах в течение вегетационного сезона 2022–2023 гг.

- Февраль 2022 г. Verdant Robotics запустила модель робот как услуга (RaaS), чтобы обеспечить доступ большему количеству фермеров, выращивающих специализированные культуры, для удовлетворения их потребностей в более устойчивых и прибыльных методах выращивания.

- Февраль 2022 г. Naio Technologies представила сельскохозяйственного робота Orio на выставке World Ag Expo 2022. Orio — это экологически чистая альтернатива использованию гербицидов, которая бережно относится к почве, улучшает условия труда и собирает данные для интеллектуального земледелия.

- Январь 2022 г. компания John Deere продемонстрировала полностью автономный трактор, готовый к серийному производству. Это оборудование включает в себя трактор Deere 8R, чизельный плуг с поддержкой TruSet, систему GPS-навигации и другие передовые технологии.

Сегментация отрасли сельскохозяйственных роботов

Сельскохозяйственные роботы — это специализированные технологические изделия, которые способны помочь фермерам выполнять широкий спектр операций для повышения качества и эффективности урожайности, минимизации зависимости от ручного труда и повышения общей производительности. Они обладают способностью анализировать, размышлять и выполнять множество функций.

Рынок сельскохозяйственных роботов сегментирован по типу (беспилотные летательные аппараты (дроны), доильные роботы, беспилотные тракторы и автоматизированные системы уборки урожая), применению (применение на больших площадях, управление молочной фермой, сбор аэрофотоснимков, отслеживание и прогнозирование погоды, а также управление запасами). ), предложение (оборудование, программное обеспечение и услуги) и географию (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). В отчете представлены размер рынка и прогнозы стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу | Беспилотные летательные аппараты (Дроны) | ||

| Доильные роботы | |||

| Беспилотные тракторы | |||

| Автоматизированные системы сбора урожая | |||

| По применению | Области применения | Сопоставление полей | |

| Посев и посадка | |||

| Удобрения и орошение | |||

| Межкультурные операции | |||

| Сбор и сбор урожая | |||

| Управление молочной фермой | Доение | ||

| Пастушество и скотоводство | |||

| Сбор аэрофотоснимков | |||

| Отслеживание и прогноз погоды | |||

| Управление запасами | |||

| Предлагая | Аппаратное обеспечение | ||

| Программное обеспечение | |||

| Услуги | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Испания | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственных роботов

Насколько велик рынок сельскохозяйственных роботов?

Ожидается, что объем рынка сельскохозяйственных роботов достигнет 14,97 млрд долларов США в 2024 году, а среднегодовой темп роста составит 13,10% и достигнет 27,71 млрд долларов США к 2029 году.

Каков текущий размер рынка сельскохозяйственных роботов?

Ожидается, что в 2024 году объем рынка сельскохозяйственных роботов достигнет 14,97 млрд долларов США.

Кто являются ключевыми игроками на рынке Сельскохозяйственные роботы?

Deere & Company, AGCO Corporation, Agribotix LLC, Agrobot, Blue River Technology – основные компании, работающие на рынке сельскохозяйственных роботов.

Какой регион на рынке Сельскохозяйственные роботы является наиболее быстрорастущим?

По оценкам, в течение прогнозируемого периода (2024–2029 гг.) Европа будет расти самыми высокими темпами среднегодового темпа роста.

Какой регион имеет самую большую долю на рынке Сельскохозяйственные роботы?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка сельскохозяйственных роботов.

Какие годы охватывает рынок сельскохозяйственных роботов и каков был размер рынка в 2023 году?

В 2023 году объем рынка сельскохозяйственных роботов оценивается в 13,24 миллиарда долларов США. В отчете рассматривается исторический размер рынка сельскохозяйственных роботов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственных роботов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Agricultural Machinery and Technology Reports

Popular Agriculture Reports

Отчет о роботах в сельском хозяйстве

Статистические данные о доле, размере и темпах роста доходов на рынке роботов в сельском хозяйстве в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Роботы в сельском хозяйстве включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.