Анализ рынка сельскохозяйственных смазочных материалов

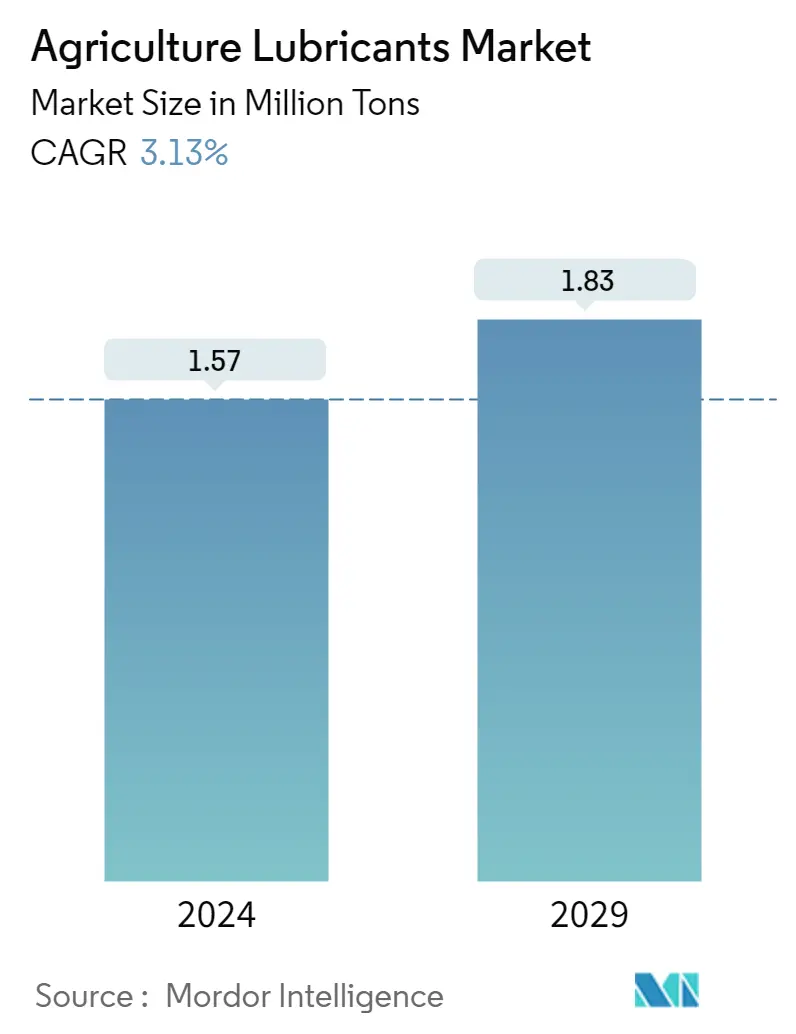

Объем рынка сельскохозяйственных смазочных материалов оценивается в 1,57 миллиона тонн в 2024 году и, как ожидается, достигнет 1,83 миллиона тонн к 2029 году, среднегодовой темп роста составит 3,13% в течение прогнозируемого периода (2024-2029 годы).

В 2020 году на рынок негативно повлиял кризис Covid-19. Однако в 2021 и 2022 годах открытие экономик помогло рынку набрать обороты и достичь допандемического уровня.

- Движущими силами рынка являются такие факторы, как предоставление субсидий на сельскохозяйственную технику правительствами Индии и Китая, повышение уровня механизации сельского хозяйства в развивающихся странах и увеличение стоимости сельскохозяйственной рабочей силы.

- Однако высокая стоимость смазочных материалов на синтетической и биологической основе, вероятно, будет препятствовать росту рынка в течение прогнозируемого периода.

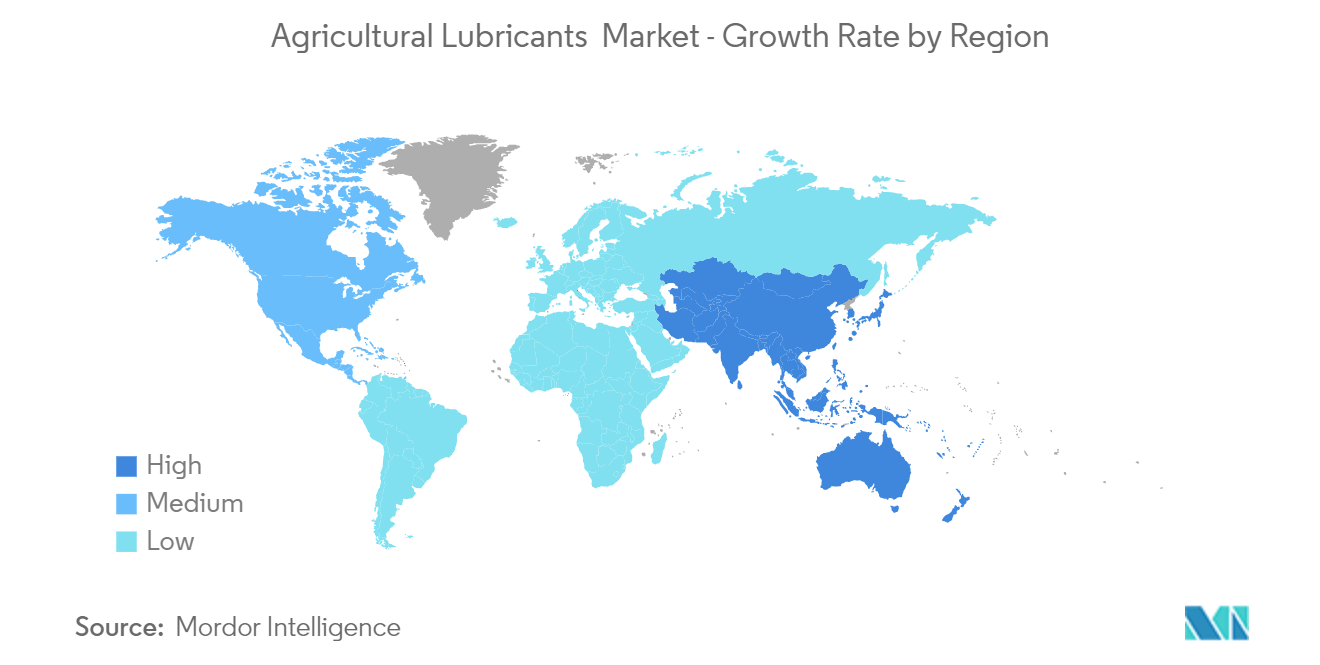

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на мировом рынке в течение прогнозируемого периода.

- Растущая популярность биоразлагаемых смазочных материалов станет возможностью для роста рынка в течение прогнозируемого периода.

Тенденции рынка сельскохозяйственных смазочных материалов

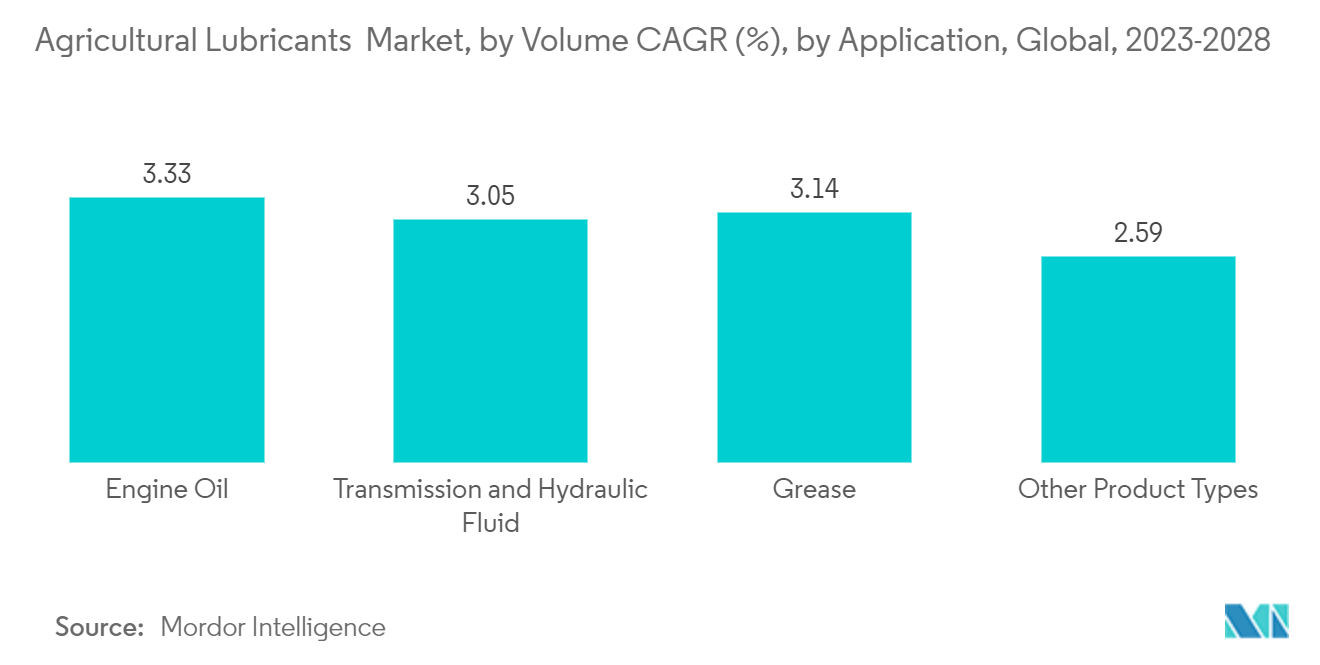

Моторное масло будет доминировать на рынке

- Моторные или моторные масла широко используются для смазки двигателей внутреннего сгорания и в основном состоят из 75–90% базовых масел и 10–25% присадок. Они защищают двигатели от коррозии и сохраняют их прохладными во время эксплуатации.

- Моторные масла в основном используются для защиты от коррозии, снижения износа и обеспечения бесперебойной работы внутренних компонентов двигателя. Они действуют путем создания тонкой пленки между движущимися частями для улучшения теплопередачи и уменьшения напряжения во время контакта деталей.

- В сельскохозяйственном секторе моторные масла используются в тракторах, комбайнах и кормоуборочном оборудовании для сокращения затрат на техническое обслуживание, повышения защиты от износа и коррозии, повышения надежности двигателей и повышения эффективности использования топлива.

- Total, Royal Dutch Shell Plc, Chevron Lubricants, CONDAT Group и Schaeffer Manufacturing Co. являются одними из крупнейших производителей смазочных материалов, предлагающих различные типы моторных масел для сельскохозяйственной техники.

- Несколько ведущих поставщиков инвестируют в исследования и разработки для разработки инновационного оборудования и сохранения прочных позиций на рынке тракторов. Такие компании, как Case IH и New Holland, выпустили новые автономные тракторы. Deere Company, AGCO и Versatile — некоторые производители в этом сегменте.

- Прогнозируется, что в ближайшие годы все упомянутые выше факторы окажут влияние на рынок моторных масел для сельскохозяйственной отрасли.

В Азиатско-Тихоокеанском регионе ожидается самый быстрый рост

- Китай является крупнейшим потребителем смазочных материалов в Азиатско-Тихоокеанском регионе и во всем мире. На долю Китая приходится около 7% общей сельскохозяйственной площади во всем мире, что обеспечивает питание 22% мирового населения.

- Страна является крупнейшим производителем различных сельскохозяйственных культур, в том числе риса, хлопка, картофеля и других. Таким образом, спрос на различные виды сельскохозяйственной техники быстро растет из-за масштабной сельскохозяйственной деятельности в стране.

- Увеличение посевных площадей увеличило спрос на сельскохозяйственную технику в Китае. Например, посевные площади под кукурузой в Китае выросли до 5% в 2022 году, а производство выросло до 4,6%.

- Индия является вторым по величине потребителем смазочных материалов в регионе и третьим в мире после США и Китая.

- Индия является одной из экономик, которые во многом зависят от сельского хозяйства. Сельское хозяйство по-прежнему является основным источником средств к существованию для более чем 55% населения.

- В 2022 году экспорт тракторов из Индии увеличился на 6%, достигнув 131 850 единиц. Это самый высокий годовой экспорт в истории Индии в 2021 году он составил 124 901 единиц. На долю Индии приходится почти 2,1% мировых продаж тракторов.

- Правительство Японии планирует увеличить сельскохозяйственное производство до 54 миллионов тонн к 2025 году с 50 миллионов тонн в 2013 году. Кроме того, правительство планирует увеличить доходы производителей с 29 миллиардов долларов США до 35 миллиардов долларов США, что примерно на 21% больше, чем за тот же период. период за счет увеличения объемов сельскохозяйственной продукции и доходов, а также сокращения затрат.

- Ожидается, что такие тенденции в сельскохозяйственной отрасли будут способствовать росту рынка сельскохозяйственных смазочных материалов в течение прогнозируемого периода.

Обзор отрасли сельскохозяйственных смазочных материалов

Рынок сельскохозяйственных смазочных материалов носит частично консолидированный характер. Некоторые из основных игроков (не в каком-то определенном порядке) на изучаемом рынке включают Shell plc, Fuchs, Exxon Mobil Corporation, TotalEnergies SE и BP plc и другие.

Лидеры рынка сельскохозяйственных смазочных материалов

Shell plc

Fuchs

Exxon Mobil Corporation

TotalEnergies SE

BP p.l.c.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственных смазочных материалов

- Август 2022 г.: Phillips 66 объявила, что представила совету директоров генерального партнера DCP Midstream необязывающее предложение, предлагая купить все обыкновенные акции DCP Midstream за наличные. Phillips 66 предлагает 34,75 доллара США в качестве компенсации за каждую находящуюся в обращении обыкновенную акцию DCP Midstream. Это часть сделки, структурированной как слияние DCP Midstream с косвенной дочерней компанией Phillips 66, при этом DCP Midstream сохранится.

- Март 2022 г.: HollyFrontier Corporation и Holly Energy создали HF Sinclair Corporation, после чего последовало приобретение Sinclair Oil Corporation и Sinclair Transportation Company. Это позволит расширить бизнес смазочных материалов компании и усилить ее присутствие на конкурентном рынке.

Сегментация отрасли сельскохозяйственных смазочных материалов

Смазочные материалы, предназначенные для сельского хозяйства, разработаны таким образом, чтобы избежать загрязнения, защитить оборудование от окисления, коррозии и ржавчины, а также обеспечить более длительные интервалы замены масла, что приводит к снижению расхода масла. Использование правильных смазочных материалов увеличивает время безотказной работы оборудования и обеспечивает его эксплуатационную надежность независимо от погоды и местности. Рынок сельскохозяйственных смазочных материалов сегментирован по типу продукции и географическому положению. Рынок сегментирован по моторным маслам, трансмиссионным и гидравлическим жидкостям, смазкам и другим видам продукции. В отчете также рассматриваются размер рынка и прогнозы рынка фторполимерных пленок в 11 странах основных регионов. Размер рынка и прогнозы для каждого сегмента основаны на объеме (килотоны).

| Машинное масло |

| Трансмиссионная и гидравлическая жидкость |

| Смазка |

| Другие типы продуктов |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Остальной мир |

| Тип продукта | Машинное масло | |

| Трансмиссионная и гидравлическая жидкость | ||

| Смазка | ||

| Другие типы продуктов | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Остальной мир | ||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственных смазочных материалов

Насколько велик рынок сельскохозяйственных смазочных материалов?

Ожидается, что объем рынка смазочных материалов для сельского хозяйства достигнет 1,57 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,13% и достигнет 1,83 миллиона тонн к 2029 году.

Каков текущий размер рынка сельскохозяйственных смазочных материалов?

Ожидается, что в 2024 году объем рынка сельскохозяйственных смазочных материалов достигнет 1,57 миллиона тонн.

Кто являются ключевыми игроками на рынке Сельскохозяйственные смазочные материалы?

Shell plc, Fuchs, Exxon Mobil Corporation, TotalEnergies SE, BP p.l.c. — основные компании, работающие на рынке сельскохозяйственных смазочных материалов.

Какой регион на рынке Сельскохозяйственные смазочные материалы является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Сельскохозяйственные смазочные материалы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка сельскохозяйственных смазочных материалов.

Какие годы охватывает рынок сельскохозяйственных смазочных материалов и каков был размер рынка в 2023 году?

В 2023 году объем рынка сельскохозяйственных смазочных материалов оценивался в 1,52 миллиона тонн. В отчете рассматривается исторический размер рынка сельскохозяйственных смазочных материалов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственных смазочных материалов на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности сельскохозяйственных смазочных материалов

Статистические данные о доле рынка сельскохозяйственных смазочных материалов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственных смазочных материалов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.