| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

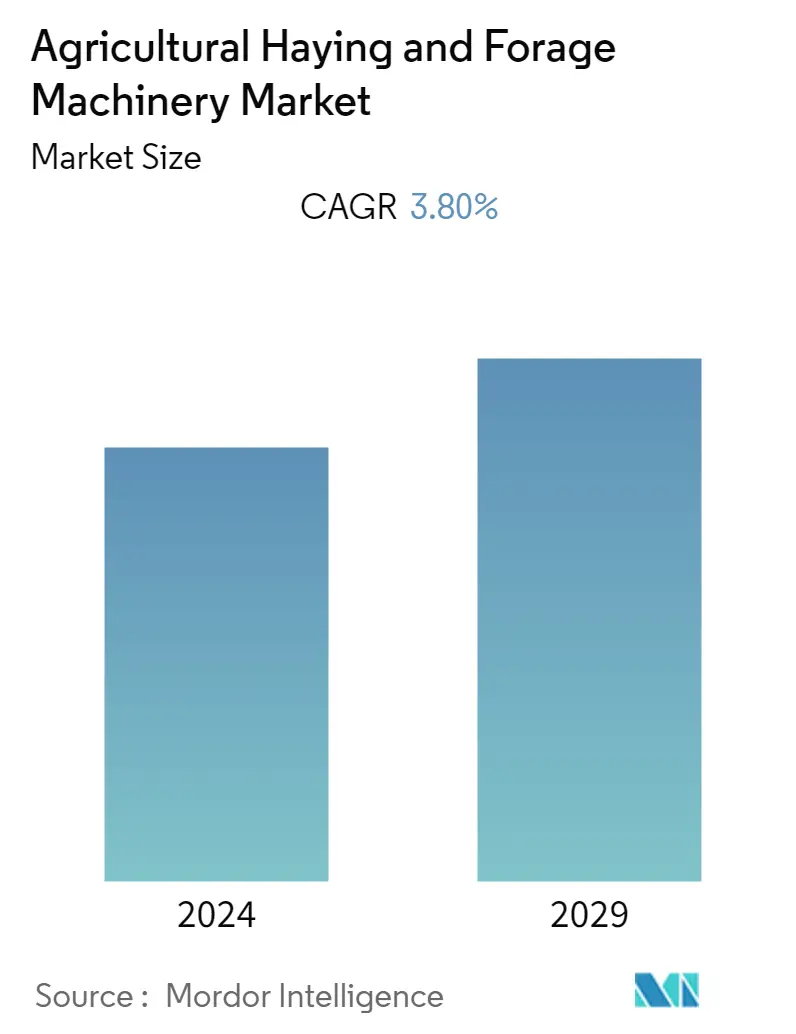

| CAGR | 3.80 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка сельскохозяйственной техники для сена и корма

Прогнозируется, что в течение прогнозируемого периода (2020-2025 гг.) среднегодовой темп роста рынка сельскохозяйственной техники для сенокошения и кормопроизводства составит 3,80%. Государственная поддержка фермеров является одним из основных факторов, движущих рынок сельскохозяйственной техники для сена и корма. Увеличение выращивания кормовых культур, особенно в Северной Америке, выступает одним из основных факторов роста изучаемого рынка.

Тенденции рынка сельскохозяйственной техники для сенокошения и кормопроизводства

Государственная поддержка фермеров стимулирует рынок

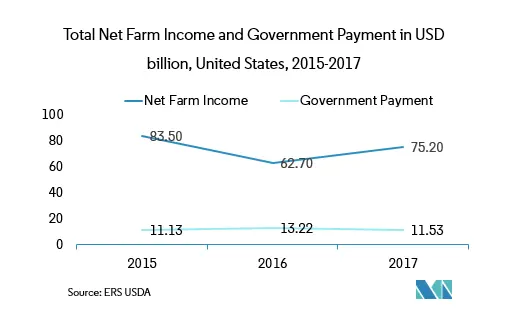

Правительство США предоставляет субсидии фермерам в виде прямых выплат, страхования урожая и кредита на сельскохозяйственную технику. График представляет собой отрицательную корреляцию между субсидиями фермерам и общим чистым доходом ферм в Соединенных Штатах. Эта корреляция также помогает фермерам стабилизировать инвестиции в сельскохозяйственное оборудование, включая комбайны, всякий раз, когда чистый доход фермы падает. Более того, более 95% сельскохозяйственной деятельности в Канаде механизировано. Эмпирические наблюдения показывают, что канадские фермеры ежегодно покупают машин и орудий на сумму более 2 миллиардов долларов США, включая в среднем 4000 единиц зерна, по низкой процентной ставке, а также комбайны и пресс-подборщики, благодаря кредитам и кредитным линиям, которые помогают в покупке. сельскохозяйственной техники в стране. Государственные субсидии на механизацию сельского хозяйства расширяют использование комбайнов, тем самым позволяя спросу на шины расти в последние годы.

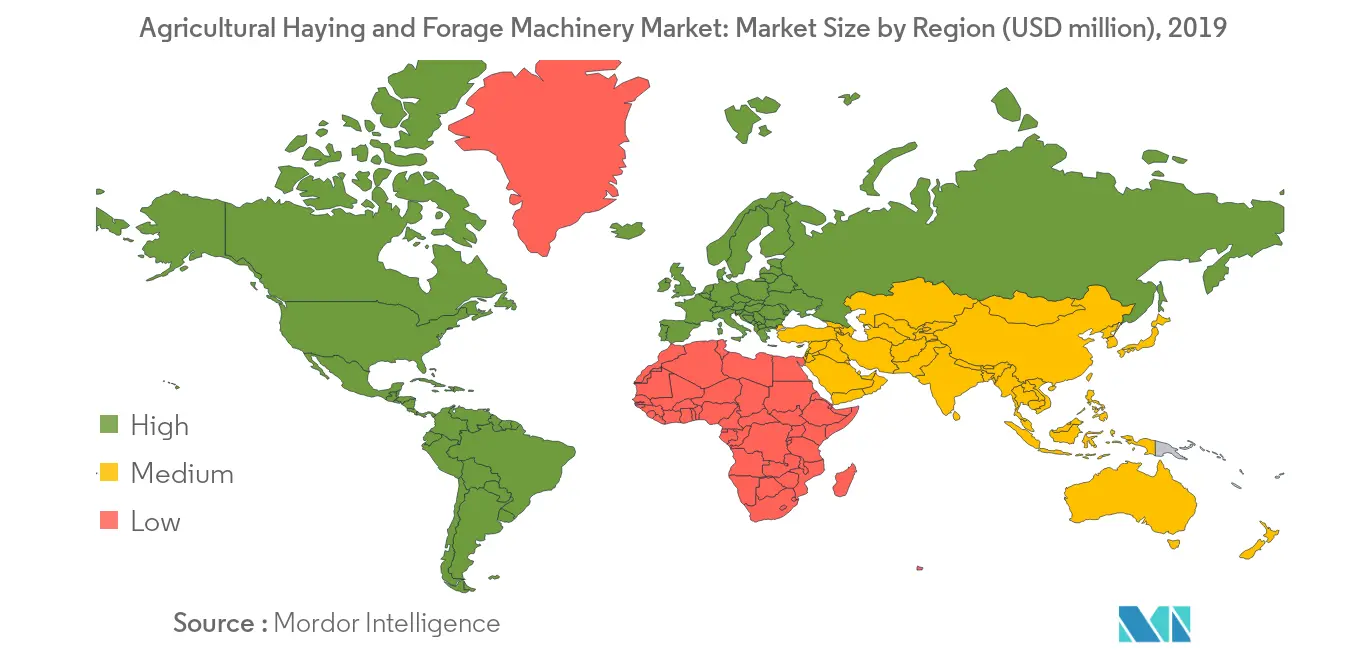

Северная Америка доминирует на рынке

Рыночный спрос в Северной Америке возглавляют Соединенные Штаты, крупнейшая сельскохозяйственная страна в регионе. Высокоразвитый коммерческий сельскохозяйственный сектор страны обеспечивает около половины спроса. Увеличение площадей под кормовыми культурами, такими как люцерна, является основным фактором, способствующим росту рынка в этом регионе. Развитие технологий привело к появлению самоходных пресс-подборщиков, оснащенных технологиями, обеспечивающими беспрецедентное качество езды и маневренность. Помимо пресс-подборщиков, на рынке доминируют самоходные кормоуборочные комбайны. Более того, такая же тенденция, по прогнозам, сохранится и в будущем.

Обзор отрасли сельскохозяйственной техники для сенокошения и кормопроизводства

Рынок сельскохозяйственной техники для сенокошения и кормопроизводства достаточно консолидирован, и несколько компаний владеют большей частью рынка. На быстрорастущем рынке сельскохозяйственной техники для сенокошения и кормопроизводства компании не только конкурируют на основе качества продукции или продвижения продукции, но также сосредоточены на других стратегических шагах, чтобы завоевать большую долю рынка и расширить приобретенный размер рынка. Компании вкладывают значительные средства в разработку новых серий, сотрудничая и приобретая другие компании, что, как ожидается, увеличит их долю рынка и усилит их научно-исследовательскую деятельность. В октябре 2017 года корпорация AGCO приобрела кормовое подразделение Lely Group, Новая Зеландия, ведущего производителя оборудования, такого как рулонные пресс-подборщики, грабли, прицепы-погрузчики, сеноворошилки, косилки и средства для обработки почвы.

Лидеры рынка сельскохозяйственной техники для сенокошения и кормопроизводства

-

AGCO Corporation

-

CLAAS

-

Deere & Company (John Deere)

-

Krone North America Inc.

-

Kubota Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли сельскохозяйственной и кормовой техники

По оценкам, мировой рынок техники для сенокошения и кормопроизводства в течение прогнозируемого периода значительно вырастет. В рамках исследования рассматриваются все виды техники, используемой на полях. Кроме того, исследуемый рынок включает в себя оборудование, сегментированное по географическим регионам по всему миру.

| Тип | Косилки | ||

| Пресс-подборщики | |||

| Кормоуборочные комбайны | |||

| Другие | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной и кормовой техники

Каков текущий размер рынка сельскохозяйственной техники для сена и корма?

Прогнозируется, что на рынке сельскохозяйственной техники для сенокошения и кормопроизводства среднегодовой темп роста составит 3,80% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Сельскохозяйственная техника и кормоуборочная техника?

AGCO Corporation, CLAAS, Deere & Company (John Deere), Krone North America Inc., Kubota Corporation — основные компании, работающие на рынке сельскохозяйственной техники для сена и корма.

Какой регион является самым быстрорастущим на рынке сельскохозяйственной техники?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке сельскохозяйственной техники?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка сельскохозяйственной техники для сена и корма.

Какие годы охватывает рынок сельскохозяйственной техники для сена и корма?

В отчете рассматривается исторический размер рынка сельскохозяйственной техники для сена и корма за годы 2019, 2020, 2021, 2022 и 2023 гг. В отчете также прогнозируется размер рынка сельскохозяйственной техники для сена и корма на годы 2024, 2025, 2026, 2027, 2028 гг. и 2029.

Наши самые продаваемые отчеты

Popular Agricultural Machinery and Technology Reports

Popular Agriculture Reports

Отчет о производстве сельскохозяйственной и кормовой техники

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственной и кормовой техники в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной техники для сена и корма включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.