Объем рынка комбикормов в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

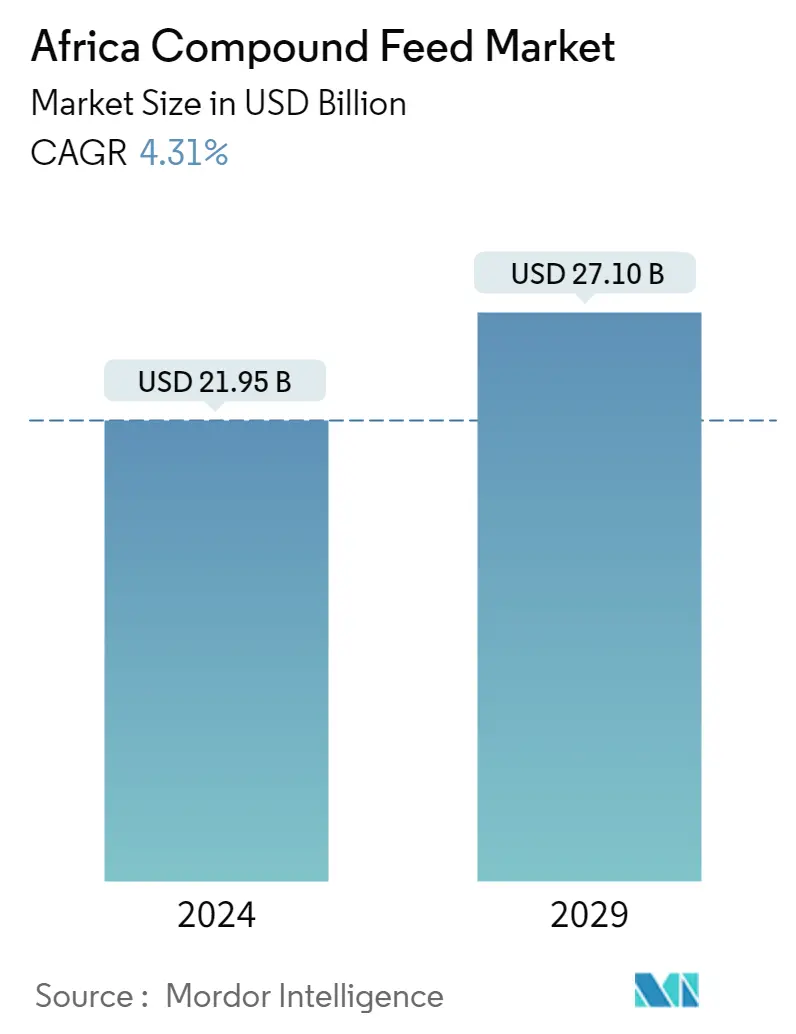

| Размер рынка (2024) | USD 21.95 миллиарда долларов США |

| Размер рынка (2029) | USD 27.10 млрд долларов США |

| CAGR(2024 - 2029) | 4.31 % |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка комбикормов в Африке

Объем рынка комбикормов в Африке оценивается в 21,95 миллиарда долларов США в 2024 году и, как ожидается, достигнет 27,10 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,31% в течение прогнозируемого периода (2024-2029 годы).

- \п

- В некоторой степени сырье для кормов для животных достаточно доступно на рынке кормов для животных в Африке, особенно кукуруза, основной ингредиент, необходимый многим производителям кормов для животных в стране. \п

- За последние несколько десятилетий в Африке произошел значительный рост дохода на душу населения, что привело к урбанизации и повышению уровня жизни. Быстрый рост располагаемого дохода в сочетании с глобализацией привел к увеличению потребления мяса, что, в свою очередь, стимулировало развитие кормовой промышленности в Южной Африке. \п

- Южная Африка доминирует на рынке благодаря растущему спросу на мясо и продукты животного происхождения, что является основным движущим фактором роста африканского рынка комбикормов. Использование комбикормов особенно важно в интенсивных системах животноводства. Это привело к быстрому росту этих систем в Африке, главным образом из-за нехватки земли и изобилия рабочей силы. Это позитивный сигнал для рынка кормов. \п

Тенденции рынка комбикормов в Африке

Необходимость повышения продуктивности животноводства

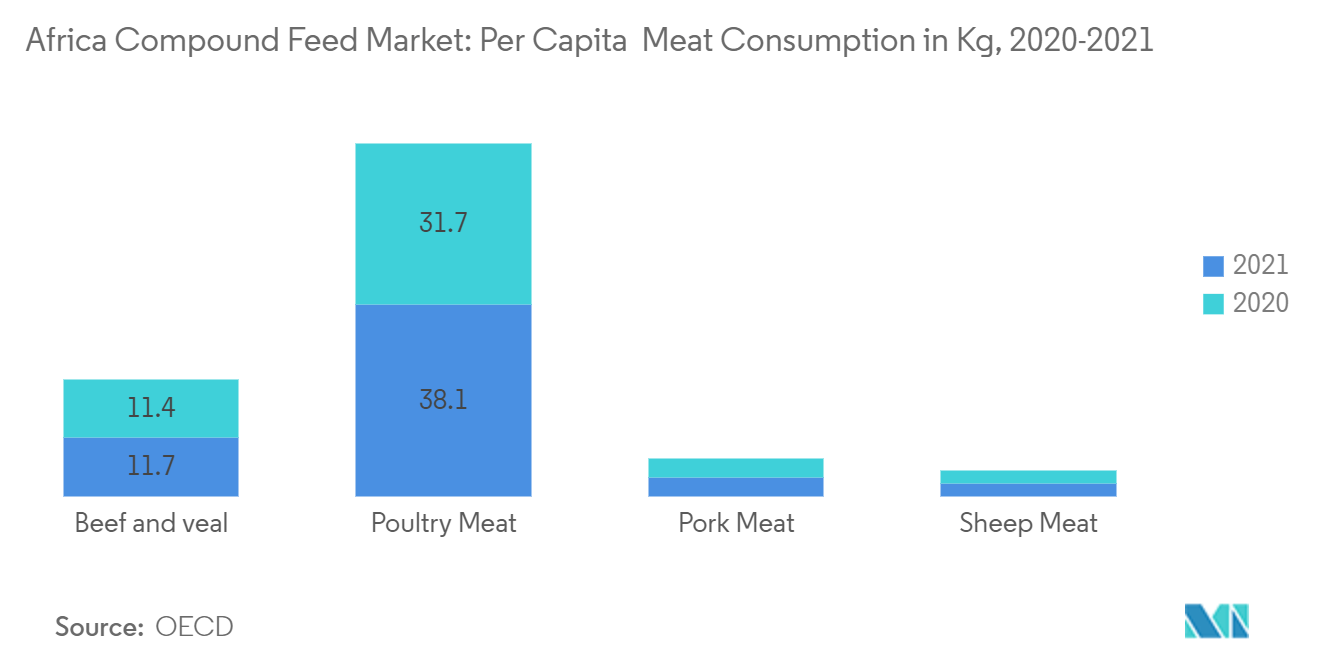

- Из-за быстрого роста урбанизации, глобализации, растущих проблем со здоровьем и располагаемых доходов потребление мяса в регионе увеличивается. Растущее предпочтение качественному и богатому белком рациону питания приводит к тому, что потребители склоняются к увеличению потребления мяса, особенно птицы. Таким образом, потребление мяса птицы с каждым годом растет. Например, по данным Организации экономического сотрудничества и развития (ОЭСР), потребление мяса птицы на душу населения в 2021 году составило 31,8 кг, что на 0,10 кг больше, чем в предыдущем году. Потребление также обусловлено более низкой ценой на птицу по сравнению с другими видами мяса.

- Кроме того, домашний скот является важным активом в Африке, помогая улучшить состояние питания его владельцев и способствуя экономическому росту. Наблюдалось увеличение продуктивности животноводства в стране для удовлетворения спроса на мясную и молочную продукцию. Следовательно, для удовлетворения внутреннего потребления и снижения зависимости от импорта животноводам необходимо кормить животных качественными кормами, что стимулирует рынок комбикормов.

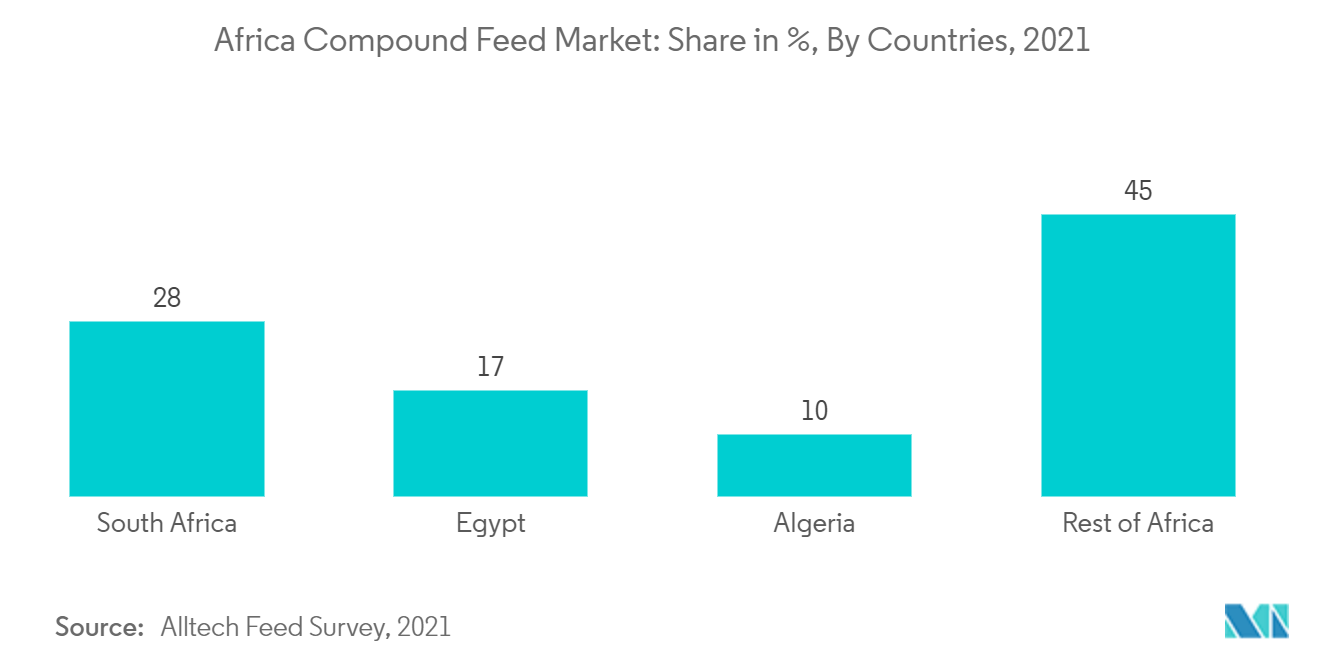

Южная Африка доминирует на рынке

- Рынок комбикормов в Южной Африке демонстрирует устойчивый рост благодаря увеличению производства и спроса на продукцию животноводства, росту населения, уровня потребления и урбанизации. По данным Ассоциации производителей кормов для животных (AFMA), южноафриканская промышленность комбикормов в основном подразделяется на пять основных категорий свиньи, бройлеры, говядина и овцы, молочные продукты и несушки. За последние несколько лет местное производство сои и масла возросло, в результате чего в промышленность по производству кормов для животных стали поставлять экономичное сырье, такое как жмых и шроты.

- По данным исследования Altech, в 2022 году тоннаж кормов в Африке снизился на 3,86%, главным образом из-за сокращений, зарегистрированных в Египте, Марокко, Кении и Нигерии. В Южной Африке, с другой стороны, наблюдался рост более чем на 2%. Производство кормов в Южной Африке производителями кормов для животных ежегодно росло благодаря увеличению расходов на продукты питания, особенно среди среднего класса, устойчивому спросу на качественное мясо и восстановлению туристического сектора. Кроме того, по данным исследования кормов Alltech, в стране имеется 74 комбикормовых завода с общим объемом производства комбикормов в 2021 году 12,05 млн тонн, из которых 3,5 млн тонн приходится на бройлеров, 2,3 млн тонн на молочных коров, 2,0 миллиона тонн говядины.

Обзор отрасли комбикормов в Африке

Африканский рынок комбикормов высококонцентрирован, на нем доминируют несколько крупных компаний, таких как Cargill Inc, Nutreco NV, Alltech Inc., New Hope Group SA и Novus International. Ведущие компании сосредоточены на приобретении комбикормовых заводов и мелких производителей для расширения своего бизнеса на местном и внешнем рынках. Некоторые игроки расширили географию своего присутствия за счет приобретения или слияния с производителями на зарубежных рынках. Расширение бизнеса в регионах и создание нового завода для увеличения производственных мощностей и линейки продуктов помогли компаниям удержать большую долю рынка. Компании также наращивают производственные мощности существующих заводов.

Лидеры рынка комбикормов в Африке

-

Cargill Inc.

-

New Hope Group SA

-

Nutreco NV

-

Alltech

-

Novus International

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка комбикормов в Африке

- Июнь 2022 г. Nutreco получила грант в размере 4,8 млн долларов США от Фонда Билла и Мелинды Гейтс. Грант направлен на ускорение внедрения локализованного, устойчивого производства полноценных кормов в странах Африки к югу от Сахары, способствуя достижению цели Nutreco Продовольствие будущего.

- Февраль 2022 г. Nutreco получила одобрение регулирующих органов на партнерство с Unga Group Plc для создания двух совместных предприятий. Это партнерство поможет удовлетворить растущий спрос на высококачественный белок в восточноафриканском регионе.

Отчет о рынке комбикормов в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип животного

5.1.1 Жвачные животные

5.1.2 Птица

5.1.3 Свинья

5.1.4 Аквакультура

5.1.5 Другие типы животных

5.2 Ингредиент

5.2.1 Хлопья

5.2.2 Торты и блюда

5.2.3 Побочные продукты

5.2.4 Добавки

5.2.4.1 Витамины

5.2.4.2 Аминокислота

5.2.4.3 Ферменты

5.2.4.4 Пребиотики и пробиотики

5.2.4.5 Подкислители

5.2.4.6 Другие добавки

5.3 География

5.3.1 Южная Африка

5.3.2 Египет

5.3.3 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии конкурентов

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Cargill Inc.

6.3.2 Alltech Inc.

6.3.3 Novus International

6.3.4 New Hope Group

6.3.5 Land O Lakes Purina

6.3.6 Archer Daniels Midland

6.3.7 Neovia Group

6.3.8 Charoen Pokphand Foods PCL

6.3.9 Nutreco NV

6.3.10 Meadow Feeds.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли комбикормов в Африке

Комбикорм представляет собой смесь сырья и добавок, скармливаемых животноводству, полученную из растительных, животных, органических или неорганических веществ или промышленной переработки, не содержащую добавок.

Комбикорм Африка представляет собой смесь сырья и добавок, скармливаемых животноводству, полученных из растительных, животных, органических или неорганических веществ или промышленной переработки, не содержащую добавок. Африканский рынок комбикормов сегментирован по типам животных (жвачные животные, птица, свиньи, аквакультура и другие), ингредиентам (зерновые, хлебобулочные изделия, побочные продукты и добавки) и географическому положению. Сегмент пищевых добавок подразделяется на витамины, аминокислоты, ферменты, подкислители, пробиотики, пребиотики и другие добавки. В отчете представлены оценка рынка и прогнозы в стоимости (тысяч долларов США) для вышеупомянутых сегментов.

В отчете представлены оценка рынка и прогнозы в стоимости (тысяч долларов США) для вышеупомянутых сегментов.

| Тип животного | ||

| ||

| ||

| ||

| ||

|

| Ингредиент | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| География | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка комбикормов в Африке

Насколько велик африканский рынок комбикормов?

Ожидается, что объем рынка комбикормов в Африке достигнет 21,95 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,31% и достигнет 27,10 млрд долларов США к 2029 году.

Каков текущий размер рынка комбикормов в Африке?

Ожидается, что в 2024 году объем рынка комбикормов в Африке достигнет 21,95 миллиарда долларов США.

Кто являются ключевыми игроками на рынке комбикормов в Африке?

Cargill Inc., New Hope Group SA, Nutreco NV, Alltech, Novus International — крупнейшие компании, работающие на африканском рынке комбикормов.

Какие годы охватывает этот рынок комбикормов в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка комбикормов в Африке оценивается в 21,04 миллиарда долларов США. В отчете рассматривается исторический размер рынка комбикормов в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбикормов в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности комбикормов в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке комбикормов в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ комбикормов в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.