| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Объем Рынка (2024) | 217.95 Thousand units |

| Объем Рынка (2029) | 273.30 Thousand units |

| CAGR | 4.63 % |

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка телекоммуникационных вышек в Африке

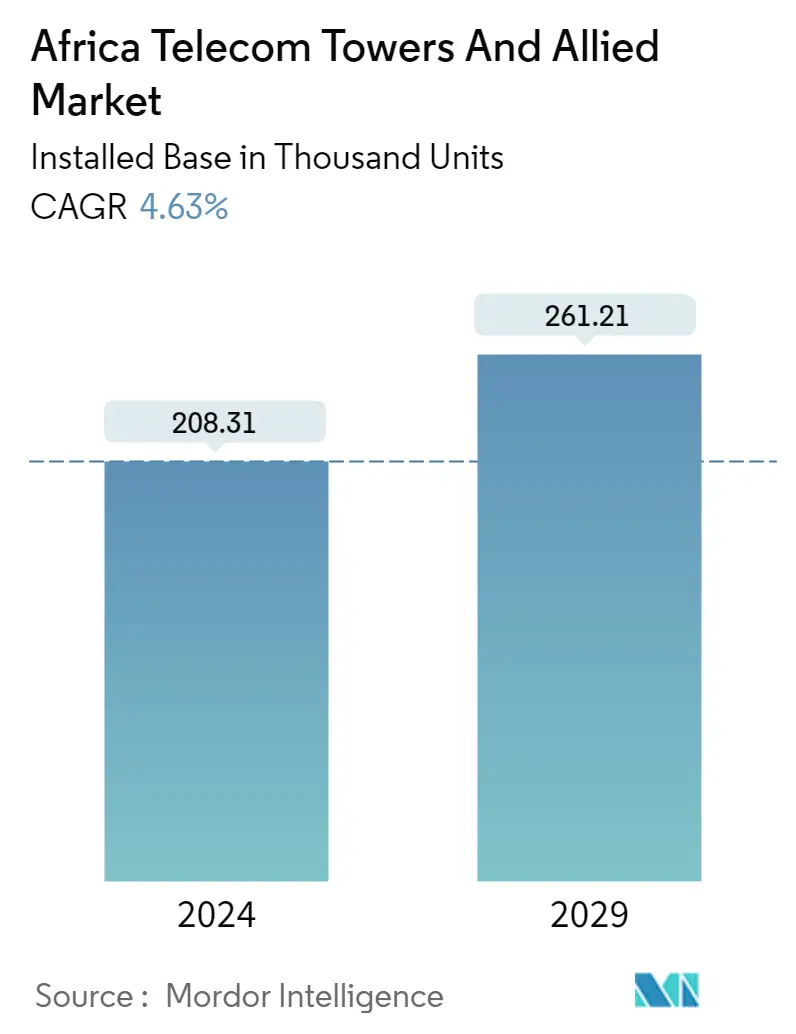

Ожидается, что размер рынка телекоммуникационных вышек и сопутствующего оборудования в Африке с точки зрения установленной базы вырастет с 208,31 тыс. единиц в 2024 году до 261,21 тыс. единиц к 2029 году, при среднегодовом темпе роста 4,63% в течение прогнозируемого периода (2024-2029 гг.).

С вспышкой COVID-19 в телекоммуникационной отрасли произошел значительный рост спроса на интернет-услуги из-за того, что большая часть населения остается дома и работает в удаленных условиях. Увеличение числа людей, работающих из дома, привело к увеличению спроса на загрузку, просмотр онлайн-видео и общение посредством видеоконференций, и все это приводит к увеличению сетевого трафика и использования данных.

- За последнее десятилетие индустрия телекоммуникационных вышек радикально изменилась. Основное предложение и бизнес-модели Towerco были успешно адаптированы к потребностям новых рынков Африки. Ожидается, что в течение прогнозируемого периода многие башенные компании будут заниматься своим основным строительным бизнесом, покупая и арендуя вертикальную недвижимость, и такие башенные компании все еще могут увидеть множество антенн 5G, наложенных на их башни.

- По данным Комиссии по связи Нигерии, по состоянию на январь 2021 года количество телекоммуникационных вышек третьего и четвертого поколения, развернутых в Нигерии, выросло на 73,2%. Кроме того, глобальные башенные компании расширяют свое присутствие в регионе посредством стратегического сотрудничества из-за растущего числа представленных возможностей.

- Появление KaiOS и ее партнерство с операторами по всей Африке помогает преодолеть ценовой барьер для пользователей с низкими доходами. Предлагаемые бесплатные ресурсы, такие как приложение Life, также помогают новым пользователям развивать цифровые навыки и понимать, насколько важен Интернет. Ожидается, что такие инициативы значительно повысят проникновение Интернета в этих странах.

- Ожидается, что несколько инициатив операторов связи и других организаций, особенно в странах с низким и средним уровнем дохода, будут стимулировать рост в сельских районах, поскольку жители этих районов получают расширенный доступ к Интернету.

- Кроме того, поскольку предприятия становятся мобильными и внедряют новые концепции, такие как BYOD, для повышения взаимодействия сотрудников и простоты использования, стало необходимо обеспечить высокоскоростную и качественную сеть. Организации с нетерпением ждут возможности активно внедрить BYOD в свою деятельность, что будет способствовать росту рынка в течение прогнозируемого периода. Кроме того, развитие облачных услуг для мобильных пользователей и внедрение услуг 4G LTE по всему миру увеличили инвестиции операторов связи в сети, что стимулирует спрос на телекоммуникационные башни.

- Растущее внимание к улучшению подключения к Интернету в сельских районах является одним из основных факторов, стимулирующих развертывание и модернизацию телекоммуникационной инфраструктуры в этих районах, тем самым способствуя росту рынка. Проникновение смартфонов, повышение осведомленности, растущее проникновение цифровых технологий, а также инвестиции со стороны нескольких организаций и правительств привели к увеличению внедрения интернет-соединений в регионе.

Тенденции рынка телекоммуникационных вышек Африки

Частные телекоммуникационные башни демонстрируют значительный рост

- Частная компания TowerCos владеет пассивной инфраструктурой на объекте и сдает в аренду места операторам связи для размещения своего активного оборудования. Они могут быть либо полностью независимыми TowerCos без остаточного капитала, остающегося у MNO, либо иметь миноритарную долю, принадлежащую MNO.

- На изучаемом рынке уже работают такие компании, как Blue-Sky Towers. Частная компания с портфелем из 100 объектов в Южной Африке и еще 200 объектов в среднесрочной перспективе. Кроме того, Eagle Towers — еще одна частная компания по производству телекоммуникационных вышек, имеющая в портфеле около 50 вышек в Южной Африке.

- В таких странах, как Нигерия, за последние несколько лет также наблюдался значительный рост инфраструктуры вышек. TowerCos приобрела значительную популярность благодаря своему обширному портфолио телекоммуникационных вышек, которые помогли операторам связи и операторам мобильной связи развернуть услуги в рекордно короткие сроки. Кроме того, операторы мобильной связи в стране начали передавать на аутсорсинг различные потребности в телекоммуникационной инфраструктуре независимым поставщикам телекоммуникационных вышек, что положительно повлияло на рост сегмента в регионе. Рыночные поставщики, такие как IHS, покупают вышки мобильной связи у телекоммуникационных компаний или операторов мобильной связи, строят их сами, а затем сдают в аренду обратно операторам. Сейчас компания работает в Камеруне, Кот-д'Ивуаре, Руанде и Замбии.

- Более того, поскольку операторы мобильной связи стремятся увеличить капитал и повысить операционную эффективность и продать свои портфели вышек, чтобы сосредоточиться на своем основном бизнесе, ожидается, что сегмент частных телекоммуникационных вышек в ближайшие годы получит значительный рост. Более широкий аутсорсинг независимым TowerCos может высвободить значительный объем капитала, который операторы мобильной связи смогут реинвестировать в свои сети для улучшения покрытия сети и ускорения развертывания 5G в Африке в ближайшие годы.

- Например, компания Helios Towers, занимающаяся инфраструктурой телекоммуникационных вышек, планирует построить 1000 телекоммуникационных вышек в Южной Африке, чтобы стимулировать рост 5G. Компания провела переговоры с местными игроками и хочет купить существующие вышки сотовой связи у таких операторов беспроводной связи, как Vodacom и MTN.

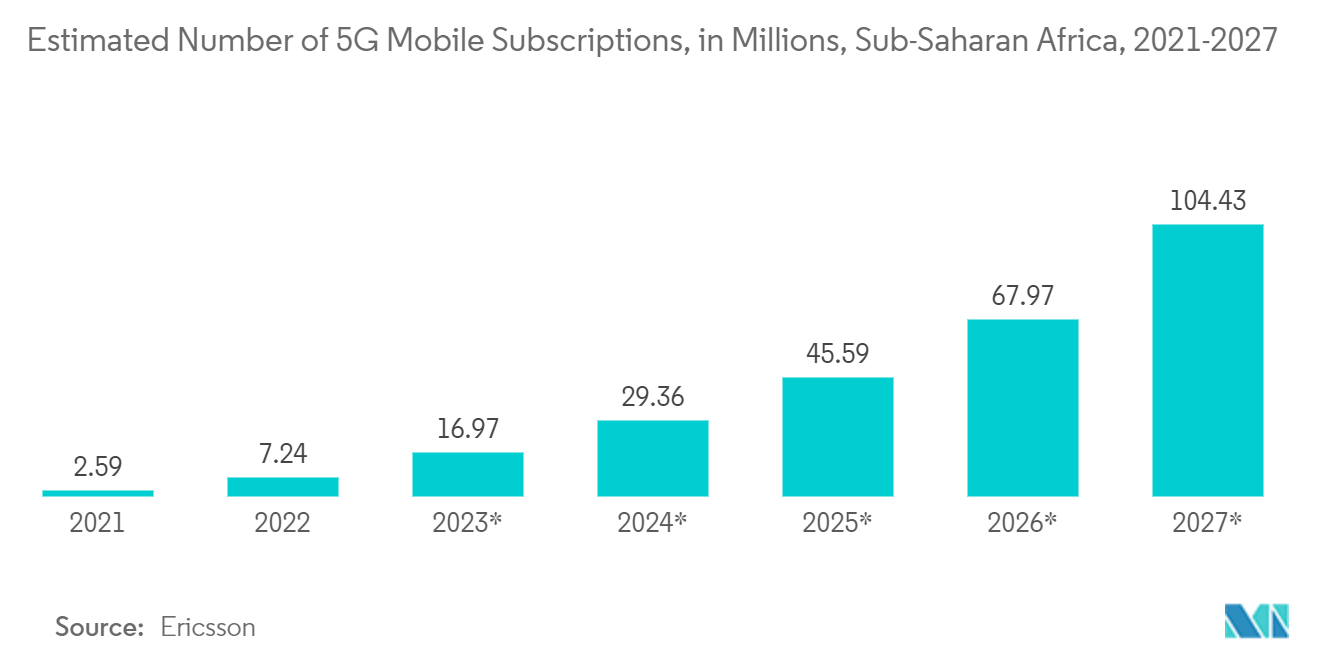

- Согласно опросу, проведенному Ericsson, ожидается, что к 2027 году в регионе Африки к югу от Сахары количество абонентов мобильной связи 5G превысит 104 миллиона. Такой прогнозируемый рост числа абонентов мобильной связи 5G означает значительный спрос на инфраструктуру 5G в регионе Африки к югу от Сахары.

- Таким образом, сегмент частных телекоммуникационных вышек в ближайшие годы будет занимать значительную долю на рынке телекоммуникационных вышек в Африке в связи с растущим спросом со стороны операторов мобильной связи на развертывание своей сети в африканских странах и растущим приобретением телекоммуникационных вышек частными телекоммуникационными компаниями. башенные компании в регионе.

Южная Африка будет доминировать на рынке телекоммуникационных вышек Африки

- Мобильная связь в сельской местности становится жизненно важной в Южной Африке, поскольку она помогает преодолеть цифровой разрыв и обеспечивает доступ к информации, связи и услугам людям, живущим в отдаленных районах. Все большее число компаний, занимающихся вышками телекоммуникаций, расширяют свою инфраструктуру в сельской местности и получают значительные инвестиции. Ожидается, что в течение прогнозируемого периода это будет стимулировать рынок телекоммуникационных вышек в стране.

- Например, в марте 2023 года компания Infra Impact Investment Managers объявила о том, что поможет своей портфельной компании Eagle Towers получить обеспеченный кредит на сумму 100 миллионов южноафриканских рандов для поддержки планов роста и расширения Eagle Towers. Кредитная линия поможет Eagle Towers расширить покрытие телекоммуникаций и снизить затраты на доступ в Южной Африке. Eagle Towers строит, эксплуатирует и обслуживает телекоммуникационные башни по всей Южной Африке, особенно в сельской местности.

- Более того, на рынок выходят новые поставщики и приобретают спектр 4G для расширения покрытия сети по всей Южной Африке. Анализируется, что такие события повлияют на рост рынка телекоммуникационных вышек в стране. Например, в мае 2023 года южноафриканский оператор Rain объявил о том, что впервые вышел на рынок мобильной связи. Телекоммуникационная компания обеспечивает голосовые вызовы высокой четкости, SMS, передачу данных и национальное покрытие мобильной связи 4G через свою инфраструктуру. По данным компании, после приобретения Spectrum на аукционе 2022 года оператор наложит на свою существующую сеть 4G новый уровень, обеспечивающий более широкий охват.

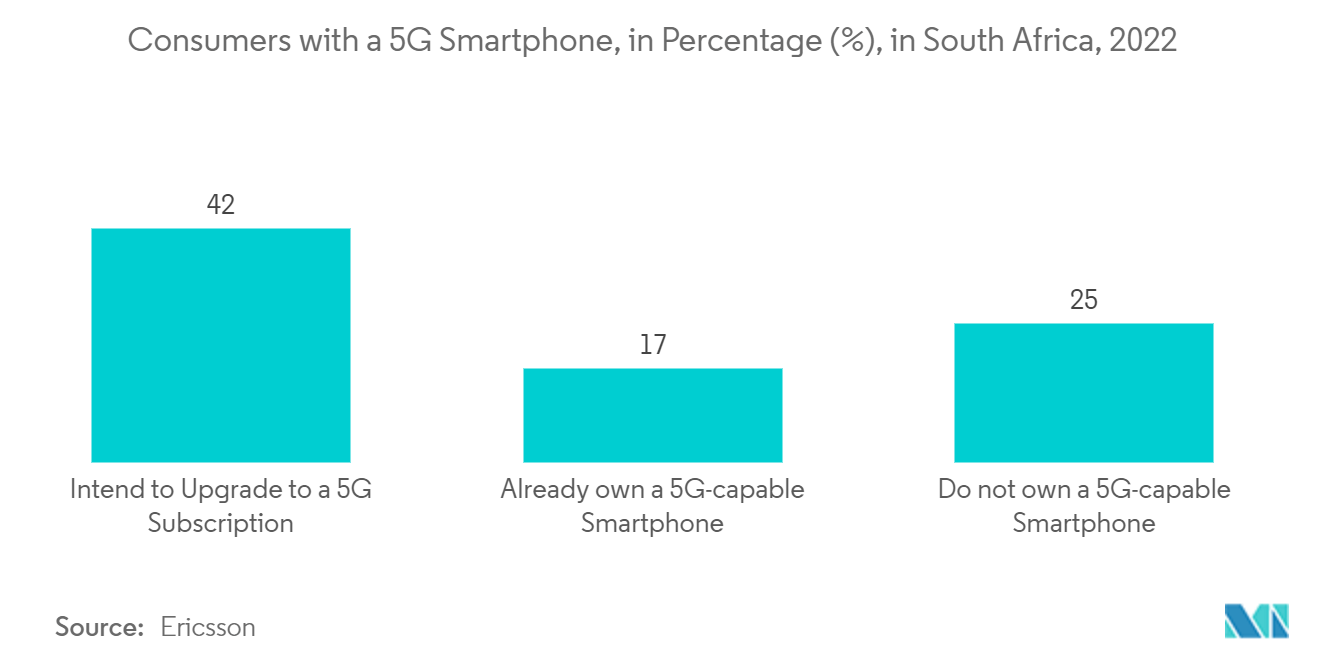

- Операторы мобильных сетей добились значительного прогресса в развертывании услуг 5G, что положительно влияет на рост рынка. Например, в октябре 2022 года южноафриканский оператор связи Telkom запустил свою высокоскоростную интернет-сеть 5G с использованием технологий Huawei. Telkom, частично принадлежащий государству, присоединяется к своим более крупным конкурентам Vodacom и MTN и участвует в гонке 5G. Телекоммуникационная компания хочет стимулировать свой быстрорастущий бизнес в сфере мобильной передачи данных и фиксированной широкополосной связи на фоне растущего спроса на широкополосную связь.

- Кроме того, анализируются усилия правительства страны по стимулированию внедрения широкополосной связи с целью стимулирования спроса на телекоммуникационные башни в течение прогнозируемого периода. Например, правительство Южной Африки планирует отключить сети 2G и 3G к марту 2025 года, чтобы освободить спектр для услуг 5G и 4G. Таким образом, ожидается, что Южная Африка станет привлекательным рынком для компаний, занимающихся вышками телекоммуникаций, в ближайшие годы благодаря росту покрытия сети 4G, увеличению спроса на телекоммуникационные башни в сельских районах и более быстрому развертыванию 5G поставщиками на рынке.

Обзор отрасли телекоммуникационных вышек Африки

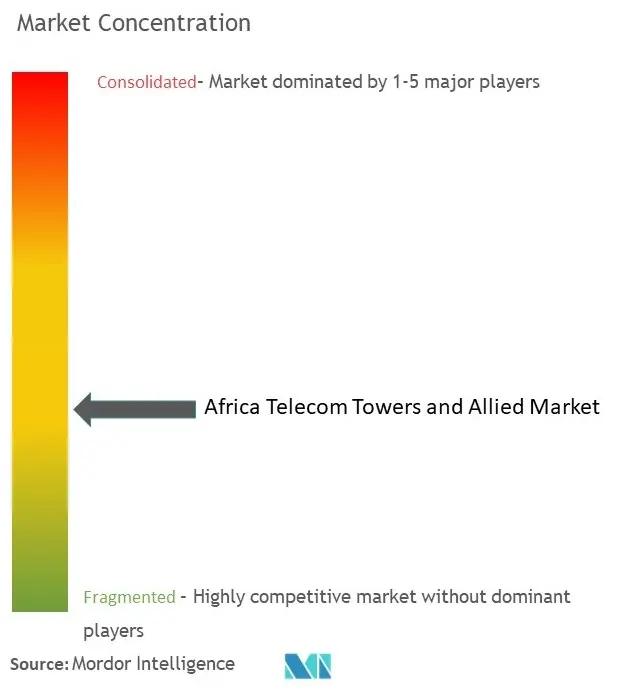

Африканский рынок телекоммуникаций и смежных отраслей является умеренно конкурентным и на нем присутствует множество глобальных и региональных игроков. Эти игроки занимают значительную долю рынка и сосредоточены на расширении своей клиентской базы по всему миру. Эти игроки сосредоточены на исследованиях и разработках, стратегических альянсах, соглашениях и других стратегиях органического и неорганического роста, чтобы оставаться на рынке в течение прогнозируемого периода. Одними из основных игроков на рынке являются IHS Towers (IHS Holdings Ltd), Helios Towers PLC, American Tower Corporation, Eskom Holdings Limited и др.

\п- \п

- В марте 2023 года Helios заключила партнерское соглашение с операторами мобильной связи (MNO) в Южной Африке, чтобы предоставить электроэнергию как услугу своим объектам из-за продолжающегося энергетического кризиса в стране, которая владеет и обслуживает более 13 500 объектов телекоммуникационных вышек в восьми африканских странах. \п

- В феврале 2023 года ZESCO Limited запустила обновленную основную идеологию и прогнозировала инвестиции в размере 6 миллиардов долларов США во всю цепочку создания стоимости генерации, передачи, распределения и снабжения. Компания всегда стремится увеличить свою клиентскую базу. Компания использует отражающую рыночную плату за все новые подключения к электросети, чтобы предоставить своим клиентам эффективные и действенные услуги. Плата за подключение не была увеличена или изменена, а определяется рынком. Компания реализует новые проекты по расширению своего регионального присутствия. \п

- В октябре 2022 года африканское подразделение American Tower ATC Africa подписало многолетнее соглашение о выпуске нескольких продуктов с Airtel Africa. В рамках соглашения Airtel Africa будет использовать коммуникационные сайты ATC в Кении, Нигере, Нигерии и Уганде для поддержки развертывания сети Airtel. \п

Лидеры рынка телекоммуникационных вышек Африки

-

IHS Towers (IHS Holdings Ltd)

-

American Tower Corporation

-

Helios Towers plc

-

Eskom Holdings Limited

-

ZESCO Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка телекоммуникационных башен Африки

- Апрель 2023 г. Egbin Power PLC объявила о строительстве своей электростанции в Лагосе, Нигерия, с газовой электростанцией мощностью 1900 МВт. Сейчас проект проходит разрешительную процедуру. Он будет построен в один этап. Ожидается, что разработка проекта начнется в 2024 году, а коммерческая эксплуатация начнется в 2025 году.

- Март 2023 г. AxianTelecom объявила о сделке по модернизации своей сети мадагаскарского подразделения Telma с Ericsson. Эрикссон объявил, что внедряемые решения обеспечат Мадагаскару более быстрые и надежные мобильные услуги по всей стране, снизят потребление энергии и улучшат экосистему 5G.

Сегментация отрасли телекоммуникационных вышек Африки

Исследование рынка телекоммуникационных вышек отслеживает установленную базу телекоммуникационных вышек по всей Африке. В исследовании представлена разбивка рынка по типам топлива, владельцам и регионам. Динамика рынка, его привлекательность и ключевые события рассматриваются в рамках исследования. Объем исследования был сегментирован в зависимости от формы собственности (владение оператором, совместное предприятие, частная собственность и участие MNO) и типа топлива (возобновляемые и невозобновляемые) в Африке.

Исследование рынка телекоммуникационной энергии отслеживает возможности получения дохода для поставщиков электроэнергии в Африке. Объем исследования был сегментирован на основе счетов за коммунальные услуги (генерация и распределение) и источников генерации (возобновляемые источники энергии, гидроэнергетика и другие источники генерации) по всей Африке.

Рынок телекоммуникационных вышек и сопутствующих товаров в Африке сегментирован по рынку телекоммуникационных вышек (владение (принадлежащее оператору, совместное предприятие, частное владение, компания MNO), по типу топлива (возобновляемые, невозобновляемые источники энергии), по странам (Алжир, Нигерия, Южная Африка, Танзания, Марокко, остальная часть Африки)), по рынку электроэнергии в Африке (тип (генерация, распределение), по источникам генерации (возобновляемые источники энергии, гидроэнергетика), по странам (установленная мощность в ГВт) (Алжир, Нигерия, Южная Африка, Танзания, Марокко) , Остальная Африка)). Размеры рынка и прогнозы представлены в единицах и установленной электрической мощности (МВт) для сегментов Telecom Tower и Power Segments соответственно.

| По собственности | Принадлежит оператору |

| Совместное предприятие | |

| Частная собственность | |

| Пленник MNO | |

| По типу топлива | Возобновляемый |

| Невозобновляемый | |

| По стране | Алжир |

| Нигерия | |

| Южная Африка | |

| Танзания | |

| Марокко | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка телекоммуникационных вышек в Африке

Насколько велик рынок телекоммуникационных башен и сопутствующих товаров в Африке?

Ожидается, что объем рынка телекоммуникационных вышек и сопутствующих товаров в Африке достигнет 208,31 тыс. единиц в 2024 году, а среднегодовой темп роста составит 4,63% и достигнет 261,21 тыс. единиц к 2029 году.

Каков текущий размер рынка африканских телекоммуникационных башен и сопутствующих товаров?

Ожидается, что в 2024 году объем рынка телекоммуникационных башен и сопутствующих товаров в Африке достигнет 208,31 тыс. единиц.

Кто являются ключевыми игроками на рынке африканских телекоммуникационных башен и сопутствующих товаров?

IHS Towers (IHS Holdings Ltd), American Tower Corporation, Helios Towers plc, Eskom Holdings Limited, ZESCO Limited — крупнейшие компании, работающие на африканском рынке телекоммуникационных башен и сопутствующих товаров.

Какие годы охватывает рынок африканских телекоммуникационных башен и сопутствующих товаров и каков был размер рынка в 2023 году?

В 2023 году объем рынка Africa Telecom Towers And Allied оценивается в 199,09 тыс. единиц. В отчете рассматривается исторический размер рынка африканских телекоммуникационных башен и сопутствующего оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер африканского рынка телекоммуникационных башен и сопутствующего оборудования на следующие годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Наши самые продаваемые отчеты

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли телекоммуникационных вышек Африки

Статистические данные о доле рынка, размере и темпах роста доходов Africa Telecom Towers в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Africa Telecom Towers включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.