Размер рынка спортивных напитков в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

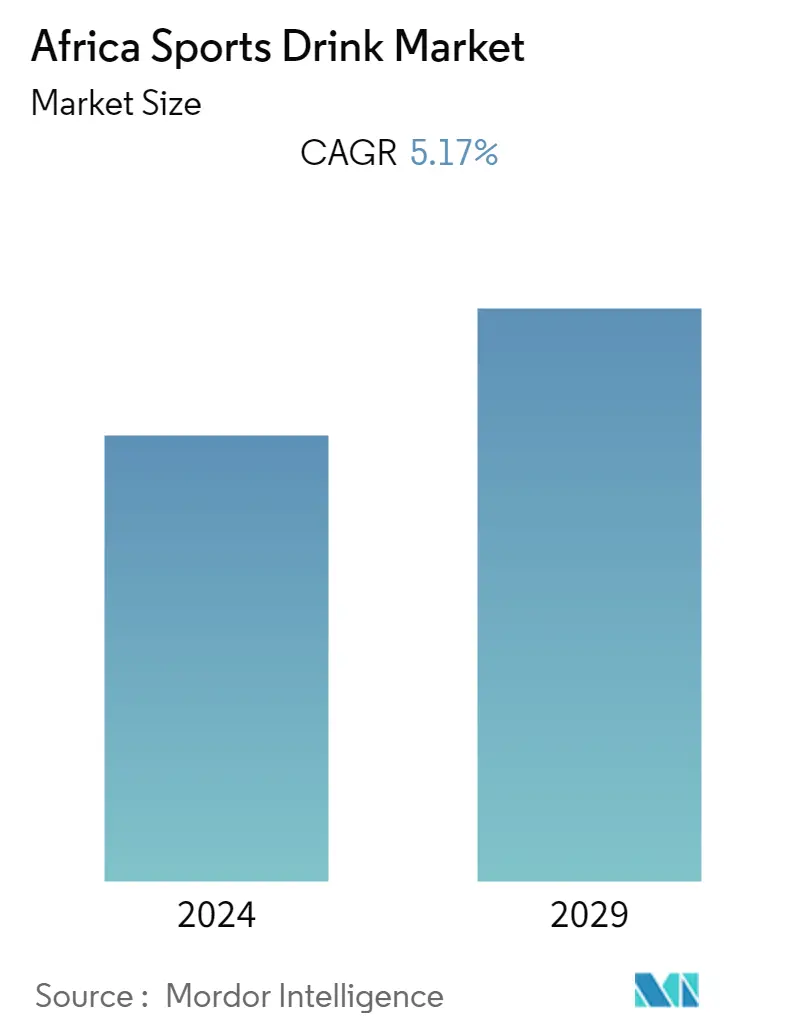

| CAGR | 5.17 % |

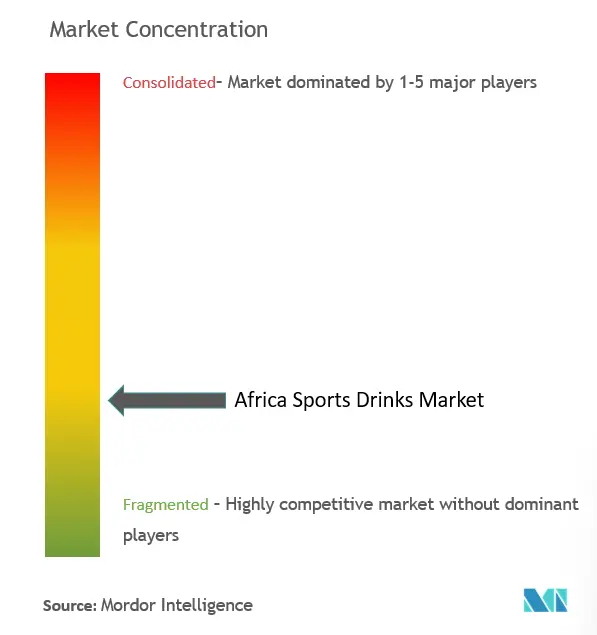

| Концентрация рынка | Низкий |

Основные игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка спортивных напитков в Африке

Ожидается, что объем рынка спортивных напитков в Африке вырастет с 196,17 млн долларов США в 2023 году до 252,40 млн долларов США к 2028 году, при среднегодовом темпе роста 5,17% в течение прогнозируемого периода (2023-2028 гг.).

\пЗа последние десять лет спортсмены и любители фитнеса стали чаще употреблять спортивные напитки с целью усилить регидратацию и ускорить восстановление. Кроме того, ожидается, что растущее число оздоровительных фитнес-центров по всему региону будет стимулировать продажи спортивных напитков в течение прогнозируемого периода. С ростом урбанизации и повышением осведомленности потребителей о важности здоровья рынок спортивных напитков в регионах с высоким потенциалом роста, таких как Африка, стремительно растет и, как ожидается, предложит огромные возможности для роста.

\пБолее того, растущий спрос на питательные напитки в сочетании с повышением осведомленности о здоровье среди миллениалов является одним из основных факторов, способствующих росту рынка спортивных напитков в стране. Таким образом, игроки предлагают питательные, низкокалорийные спортивные напитки, изготовленные из натуральных ингредиентов, таких как стевия и другие заменители сахара. В африканском регионе многие виды спорта привлекают интерес населения среднего и гериатрического возраста. Люди все больше участвуют в развлекательных мероприятиях, а также осознают важность питания, которое является основным фактором роста рынка спортивных напитков.

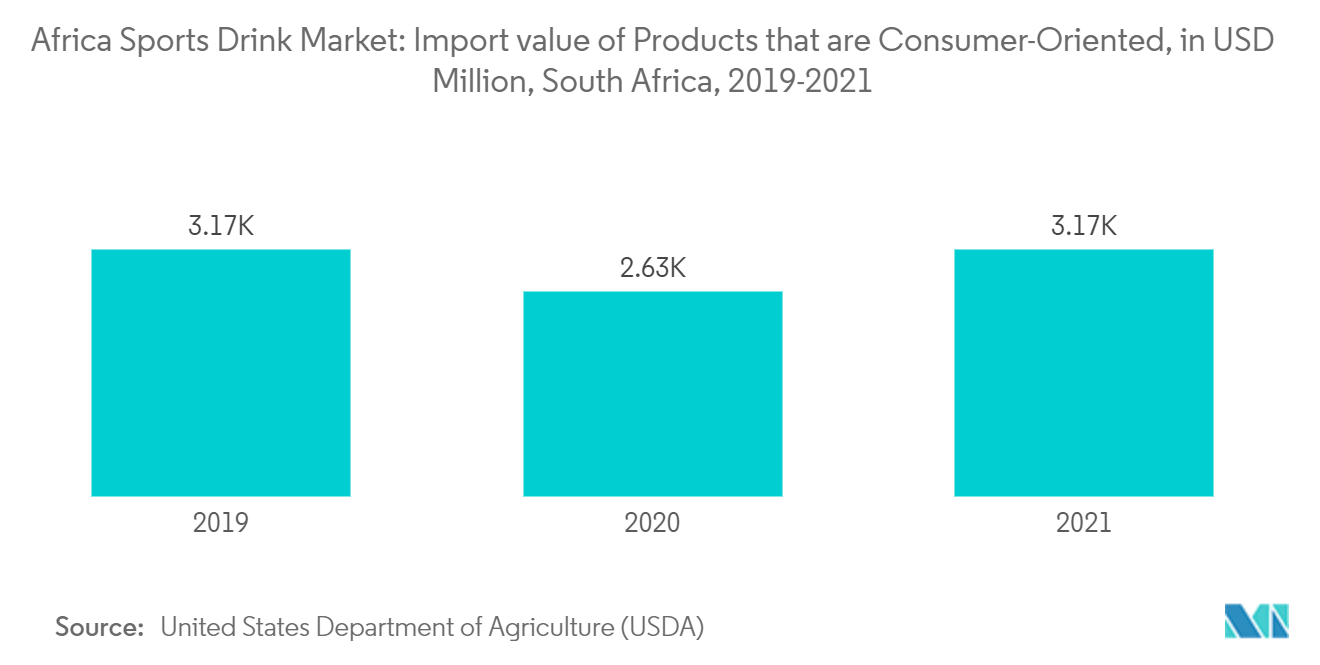

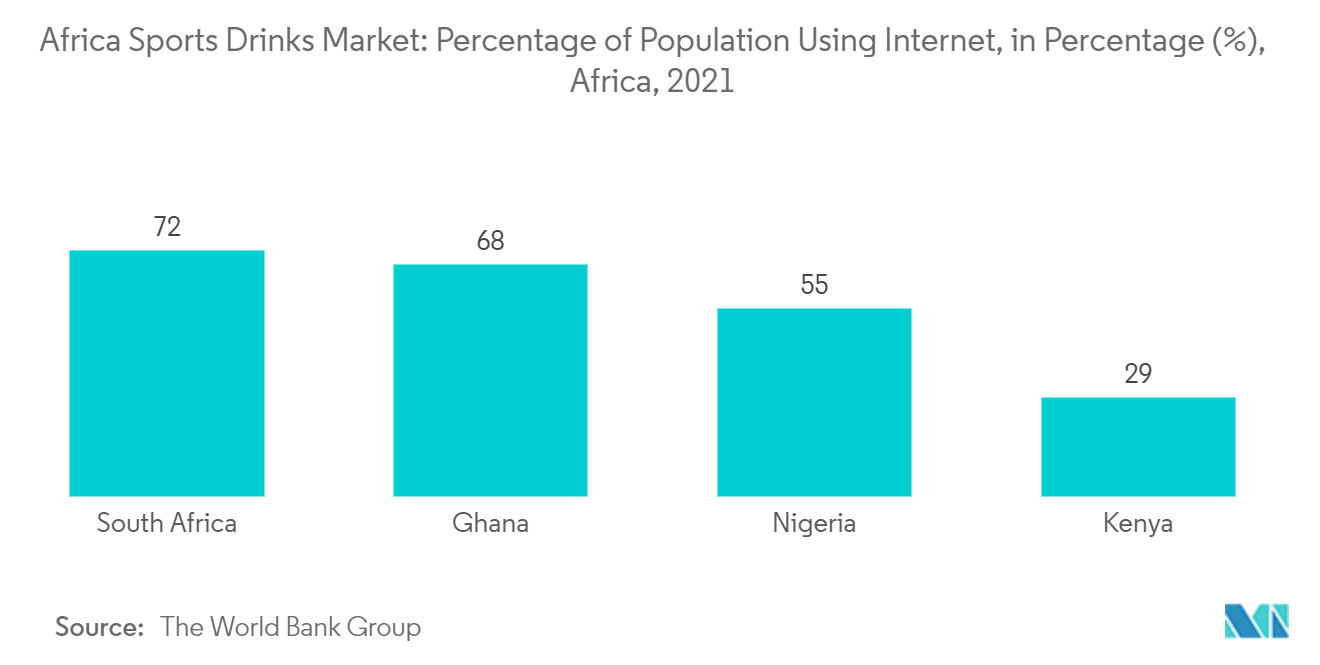

\пВпоследствии все более широкое распространение онлайн-покупок среди африканских потребителей побуждает производителей выбирать интернет-магазины для сбыта своей продукции. Таким образом, ожидается, что в ближайшие годы интернет-магазин ускорит продажи спортивных напитков. Однако повышение налога на сахаросодержащие напитки сдерживает рост рынка спортивных напитков в различных странах Африки, включая Южную Африку.

Тенденции рынка спортивных напитков в Африке

Новые тенденции в области здравоохранения и благополучия в регионе

- Спрос на спортивные напитки в Африке быстро растет, что объясняется множеством причин, например, растущим числом молодых людей, которые воспринимают такие напитки как часть ежедневного потребления. Число молодежи в Африке растет; например, согласно статистике Департамента ООН по экономическим и социальным вопросам (ДЭСВ ООН), в 2021 году 49,79% всего населения Африки было в возрасте от 18 до 64 лет. Такое большое количество молодых людей открывает возможности для роста рынка спортивных напитков.

- Кроме того, спортивные напитки набирают популярность среди людей и спортсменов, занимающихся физической культурой. Миллениалы движут рынком, поскольку они проявляют большой интерес к спорту, склонность к фитнесу, большую покупательную способность и готовность покупать здоровые продукты.

- Растущее появление и рост проникновения различных спортивных лиг, в том числе футбола и крикета, также стимулирует спрос на спортивные напитки в регионе. С растущей склонностью людей к занятиям физической культурой в недавнем прошлом увеличилось количество оздоровительных клубов и фитнес-центров.

- Рост этих заведений является одним из движущих сил рынка спортивных напитков в течение прогнозируемого периода. Таким образом, растущая тенденция в области здоровья и хорошего самочувствия в сочетании с растущим участием в занятиях спортом стимулирует рыночный спрос на спортивные напитки в африканском регионе.

Южная Африка лидирует по росту рынка благодаря агрессивным стратегиям продвижения и маркетинга.

- \п

- Основная группа потребителей в стране – это молодые люди, полные энтузиазма и желающие поддерживать хорошую форму тела в условиях динамичного образа жизни. В стране значительная часть людей имеет абонементы в тренажерные залы, и несколько других потребителей выбирают тренажерный зал. \п

- Справедливая экономика страны является сильной рукой для потребителей, поскольку они могут выбирать лучшие доступные на рынке пищевые продукты. Производители активно пропагандируют участие женщин в занятиях спортом, поскольку это потенциально увеличивает продажи продуктов спортивного питания. Кроме того, ведущие игроки региона находят уникальные решения для увеличения своих продаж в регионе. \п

- Производители также прилагают усилия для проведения и спонсирования фитнес-мероприятий в разных частях страны для продвижения своих брендов. Например, что касается брендов спортивных напитков, Energade также спонсировала несколько национальных спортивных команд, включая Springboks и Bafana Bafana. В ноябре 2021 года Energade и SA Rugby возобновили свое давнее партнерство в качестве официального поставщика спортивных напитков. \п

- Кроме того, в июле 2019 года Energade также запустила кампанию Fueling SA Heroics, подчеркнув свою связь с этими командами и их роль в спортивных успехах Южной Африки, таких как победа Спрингбока на чемпионате мира 2019 года. Более того, продукты с более натуральными ингредиентами пользуются наибольшим предпочтением среди потребителей. \п

- Кроме того, социальные сети играют все большую роль в стимулировании продаж спортивных напитков. Компании, производящие спортивные напитки, продвигают свою продукцию в социальных сетях, чтобы получить максимальную известность за счет массовой спонсорской поддержки и оставаться актуальными в сознании потребителей. Взаимодействие компаний со своими потребителями через социальные сети помогает уменьшить неопределенность сообщений, углубляет знания потребителей о брендах и, таким образом, влияет на предпочтения потребителей в отношении брендов. \п

- Бренды активно взаимодействуют со своими клиентами на таких платформах, как Twitter, Instagram и Facebook, и чем больше число подписчиков, тем больше доверия среди потребителей. Таким образом, все вышеперечисленные факторы положительно влияют на рынок спортивных напитков в этом регионе. \п

Обзор индустрии спортивных напитков в Африке

Африканский рынок спортивных напитков является высококонкурентным, и среди участников рынка ведется ожесточенная конкуренция за увеличение своей доли на изучаемом рынке. Что касается доли рынка, на рынке доминируют такие игроки, как PepsiCo, Inc., The Coca-Cola Company, Suntory Holdings Limited, Tiger Brands Ltd и Bos Brands Pyt Ltd и другие.

\пВидные игроки рынка применяют стратегические подходы, такие как запуск продуктов, партнерство и расширение, чтобы сохранить свои позиции на рынке. Компании представляют новые и инновационные продукты с включением натуральных ингредиентов и добавок, чтобы сделать их продукт уникальным среди существующих продуктов.

Лидеры рынка спортивных напитков Африки

-

The Coca-Cola Company

-

Tiger Brands Ltd

-

PepsiCo, Inc.

-

Bos Brands Pyt Ltd

-

Suntory Holdings Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спортивных напитков Африки

- Май 2023 г. Prime объявила, что ее продукция продается в партнерских магазинах, таких как отдельные магазины Checkers и Checkers Hyper, а также на Sixty60 в Западно-Капской провинции, Гаутенге и Квазулу-Натале. Компания также заявила, что в том же месяце продаст свою продукцию остальной части Южной Африки.

- Сентябрь 2022 г. компания PepsiCo Gatorade выпустила новый энергетический напиток с кофеином, разработанный специально для спортсменов. Утверждается, что продукт Fast Twitch представляет собой нечто среднее между энергетическим и спортивным напитком. Gatorade от PepsiCo доступен в Африке через различные каналы онлайн-дистрибьюции.

- Декабрь 2021 г. бренд aQuelle запустил спортивный напиток aQuelle ViV в Южной Африке. Продукт был доступен в четырех различных вариантах вкуса, включая Gardenfruit, Pineberry, Kalamansi и Power. Первые три варианта состоят из витамина B и электролитов, а последний вариант включает гуарану и натуральный кофеин.

- Ноябрь 2021 г. Coca-Cola приобрела BodyArmor, бренд спортивных напитков, предлагающий свою продукцию в африканском регионе. Бренд BodyArmor утверждает, что у него низкое содержание сахара и натуральный вкус.

Отчет о рынке спортивных напитков в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Новые тенденции в области здравоохранения и благополучия в регионе

4.1.2 Растущий спрос на питательные напитки

4.2 Рыночные ограничения

4.2.1 Повышение налога на сахаросодержащие напитки

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип упаковки

5.1.1 ПЭТ-бутылка

5.1.2 Может

5.2 Канал распределения

5.2.1 Супермаркеты/гипермаркеты

5.2.2 Круглосуточные/продуктовые магазины

5.2.3 Розничные интернет-магазины

5.2.4 Другие каналы сбыта

5.3 География

5.3.1 Южная Африка

5.3.2 Египет

5.3.3 Нигерия

5.3.4 Остальная часть Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Стратегии, принятые ведущими игроками

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Tiger Brands Ltd

6.3.2 The Coca-Cola Company

6.3.3 Bos Brands Pyt Ltd

6.3.4 PepsiCo, Inc.

6.3.5 Suntory Holdings Limited

6.3.6 THIRSTI

6.3.7 VITATECH Health

6.3.8 aQuell

6.3.9 Go & Fun South Africa

6.3.10 Congo Brands (PRIME)

6.3.11 PepsiCo, Inc.,

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

Сегментация индустрии спортивных напитков в Африке

Спортивные напитки — это функциональные напитки, которые помогают спортсменам восполнить воду, электролиты и энергию до, во время и особенно после тренировки или соревнований. Эти напитки содержат много сахара и углеводов.

\пРынок спортивных напитков сегментирован по типу упаковки, каналу сбыта и географии. В зависимости от типа упаковки рынок сегментирован на ПЭТ-бутылки и банки, а также на основе каналов сбыта супермаркеты/гипермаркеты, магазины повседневного спроса/продуктовые магазины, розничные интернет-магазины и другие каналы сбыта. По географическому признаку рынок сегментирован на Южную Африку, Египет, Нигерию и остальную часть Африки.

\пОценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип упаковки | ||

| ||

|

| Канал распределения | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка спортивных напитков в Африке

Каков текущий размер рынка спортивных напитков в Африке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка спортивных напитков в Африке составит 5,17%.

Кто являются ключевыми игроками на рынке спортивных напитков в Африке?

The Coca-Cola Company, Tiger Brands Ltd, PepsiCo, Inc., Bos Brands Pyt Ltd, Suntory Holdings Limited — крупнейшие компании, работающие на африканском рынке спортивных напитков.

В какие годы охватывает этот рынок спортивных напитков в Африке?

В отчете рассматривается исторический размер рынка спортивных напитков в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка спортивных напитков в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии спортивных напитков в Африке

Статистика доли рынка спортивных напитков в Африке на 2024 год, размера и темпов роста доходов, составленная Mordor Intelligence™ Industry Reports. Анализ спортивных напитков в Африке включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа как бесплатную загрузку отчета в формате PDF.