Объем рынка растительных белковых ингредиентов в Африке

|

|

Период исследования | 2017 - 2029 |

|

|

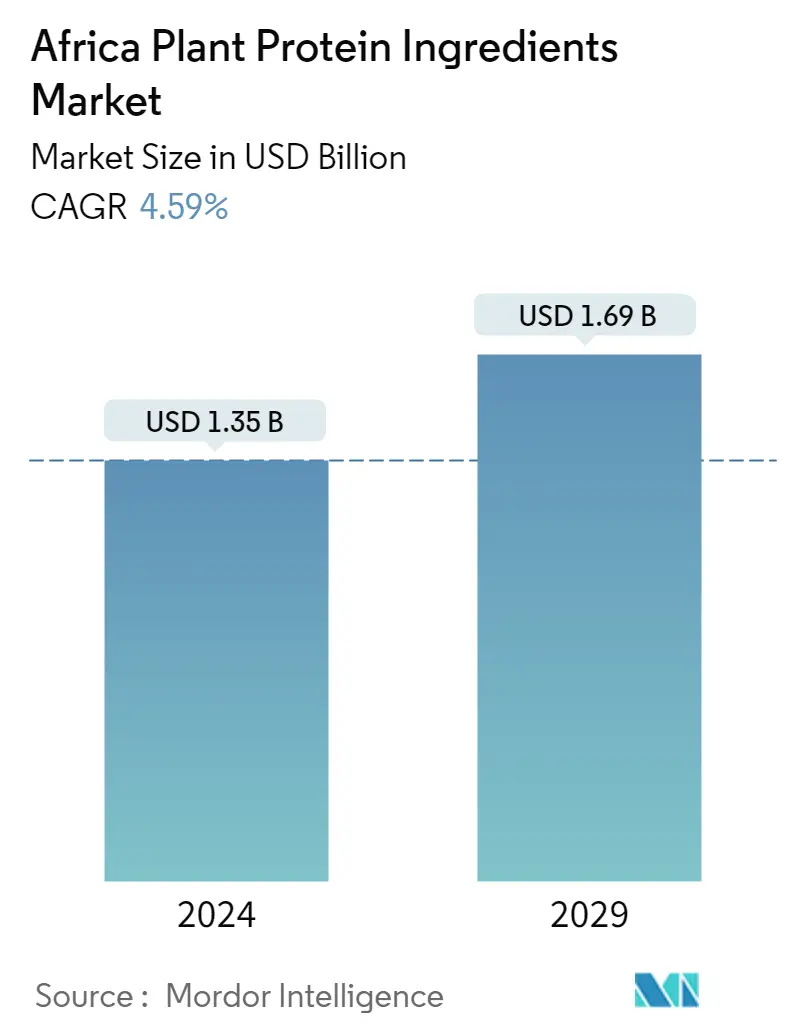

Размер рынка (2024) | USD 1.35 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 1.69 миллиарда долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля конечного пользователя | Еда и напитки |

|

|

CAGR(2024 - 2029) | 4.59 % |

|

|

Самая большая доля по странам | Нигерия |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка растительных белковых ингредиентов в Африке

Объем рынка растительных белковых ингредиентов в Африке оценивается в 1,35 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,69 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,59% в течение прогнозируемого периода (2024-2029 годы).

Сектор общественного питания доминирует из-за высокого спроса на растительные белки из хлебобулочных изделий по всему региону.

- Сегмент FB стал движущей силой африканского рынка растительных белковых ингредиентов. Прогнозируется, что в течение прогнозируемого периода будет зарегистрирован второй по величине среднегодовой темп роста в 6,05%. В 2020 году доля приложений в стоимостном выражении увеличилась до 62% с 60,7% в 2019 году. Этот рост был обусловлен главным образом увеличением запасов и паническими покупками среди потребителей во время пандемии COVID-19 и последующих блокировок. Применение растительных белков в хлебобулочных изделиях, одном из основных подсегментов общественного питания, в 2020 году продемонстрировало темпы роста на 16,72% в годовом исчислении.

- По прогнозам, в сегменте средств личной гигиены и косметики будет зарегистрирован самый быстрый среднегодовой темп роста в 7,12% в течение прогнозируемого периода благодаря обширным маркетинговым кампаниям и расширению каналов сбыта, особенно в электронной коммерции для продуктов личной гигиены. Рост рынка товаров для ухода за мужчинами является еще одним жизненно важным фактором, стимулирующим рынок. Крупнейшие международные игроки индустрии красоты и косметики максимизируют ожидаемый бум на рынке стран Африки к югу от Сахары, который рассматривается как следующий рубеж отрасли. Благодаря своей способности связывать воду в роговом слое кожи и его придатках растительные белки считаются полезными компонентами, способствующими созданию среды, благоприятной для здоровья кожи и волос.

- Сегмент кормов для животных будет занимать вторую по величине долю рынка с долей 40,39% по объему в 2022 году. Применение белка в сегменте кормов для животных обусловлено растительным белком, в основном соевыми и пшеничными белками, из-за их низкой стоимости. -в использовании, отличная усвояемость и нейтральный вкусовой профиль. Производственное животное может функционировать на самом высоком зоотехническом уровне благодаря использованию новых источников растительного белка, таких как гидролизованные растительные белки.

Растущий спрос на продукты растительного происхождения, в остальных странах Африки увеличилось применение ингредиентов растительного белка.

- Африканский рынок растительных белковых ингредиентов возглавляет Нигерия, где, по прогнозам, также будет зафиксирован самый быстрый среднегодовой темп роста в 5,97% в стоимостном выражении в течение прогнозируемого периода. Несмотря на небольшое количество вегетарианцев в стране, по прогнозам, эта отрасль будет расширяться за счет растущего признания веганства или вегетарианства. Четверо из пяти представителей поколения Z и миллениалов в Нигерии с высокой вероятностью попробуют растительные белки. Африка исторически была подвержена нарушениям продовольственной безопасности и недоеданию, а белковые растворы растительного происхождения являются потенциальным источником повышения продовольственной безопасности.

- Южная Африка является еще одним ведущим рынком, в основном за счет применения соевого белка в кормах для животных. Сравнительно более крупный сектор производства кормов для животных в стране, на долю которого приходится 33,04% всей африканской отрасли производства кормов для животных, еще больше способствует росту южноафриканского рынка. Соевый белок широко используется в секторе кормов для животных из-за его низкой стоимости и высокого содержания белка. В 2022 году изоляты соевого белка будут стоить на 36,74% дешевле, чем изоляты горохового белка в Южной Африке. Использование изолятов соевого белка в сочетании с высококачественными углеводными кормами, такими как сухая сыворотка, для кормления поросят разного возраста, находящихся на раннем отъеме, позволило достичь показателей роста, аналогичных показателям сухого обезжиренного молока.

- Растительное мясо широко распространено среди потребителей и имеет значительный спрос на мясо растительного происхождения по всей Африке, особенно в Кении, Нигерии и Южной Африке, поскольку 1,82 миллиона, 17 миллионов и 1,5 миллиона человек в Кении, Нигерии и Южной Африке страдают от серьезного недоедания. соответственно. Из-за значительной распространенности недоедания рынок растительных белков, вероятно, будет расти по всему региону в будущем.

Тенденции рынка растительных белковых ингредиентов в Африке

- Ключевые игроки будут уделять больше внимания рынку Африки

- Увеличение занятости женщин, ведущее к огромным возможностям роста, стимулировало развитие этого сегмента.

- Функциональные напитки для поддержки роста рынка

- Более высокое содержание сахара в сухих завтраках представляет собой серьезную угрозу для роста сегмента.

- Отсутствие популярного соуса может замедлить рост отрасли

- Рост потребления кондитерских изделий дома для стимулирования рынка

- Альтернативы молочным продуктам, влияющие на спрос

- Растущее число пожилого населения и повышенный риск хронических заболеваний и инвалидности стимулируют рынок.

- Технологическая адаптация движет отраслью

- Индустрия процветает благодаря увеличению рекламной деятельности.

- Растущая популярность здоровых перекусов стала толчком для сектора

- Расширяющаяся потребительская база может принести пользу рынку спортивных добавок.

- Корма для животных — это слаборазвитый бизнес с высоким потенциалом роста

- Спрос повышается за счет увеличения располагаемого дохода и урбанизации.

Обзор отрасли растительных белковых ингредиентов в Африке

Рынок растительных белковых ингредиентов Африки фрагментирован пять крупнейших компаний занимают 5,56%. Основными игроками на этом рынке являются Amesi Group, Cargill Incorporated, International Flavors Fragrances Inc., Kerry Group PLC и Wilmar International Ltd (отсортировано в алфавитном порядке).

Лидеры рынка растительных белковых ингредиентов в Африке

Amesi Group

Cargill Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include A. Costantino & C. SpA, Axiom Foods Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных белковых ингредиентов Африки

- Июнь 2021 г . Axiom Foods выпустила новый гороховый белок, изготовленный из желтого горошка Pisum sativum, который в основном используется в качестве заменителя мяса и наполнителя мяса. Это снижает стоимость наггетсов, котлет и фрикаделек, добавляя при этом питательную ценность, белок и сочность.

- Февраль 2021 г . подразделение DuPont Nutrition Biosciences и компания-производитель ингредиентов IFF объявили о своем слиянии в 2021 году. Объединенная компания продолжит работать под названием IFF. Дополнительные портфели обеспечивают компании лидирующие позиции в ряде ингредиентов, включая соевый белок.

- Январь 2021 г . Керри представила Radicle Solution Finder, веб-инструмент, который предоставляет клиентам информацию в режиме реального времени о рецептурах на растительной основе. Он доступен на любом устройстве с веб-браузером и может помочь в разработке новых товаров для быстрорастущего рынка растительной продукции.

Отчет о рынке растительных белковых ингредиентов в Африке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Объем рынка конечных пользователей

2.1.1. Детское питание и детские смеси

2.1.2. Пекарня

2.1.3. Напитки

2.1.4. Хлопья на завтрак

2.1.5. Приправы/Соусы

2.1.6. Кондитерские изделия

2.1.7. Молочные и молочные альтернативные продукты

2.1.8. Питание пожилых людей и медицинское питание

2.1.9. Мясо/птица/морепродукты и продукты, заменители мяса

2.1.10. Продукты питания RTE/RTC

2.1.11. Закуски

2.1.12. Спортивное/спортивное питание

2.1.13. Корма для животных

2.1.14. Личная гигиена и косметика

2.2. Тенденции потребления белка

2.2.1. Растение

2.3. Тенденции производства

2.3.1. Растение

2.4. Нормативно-правовая база

2.4.1. Южная Африка

2,5. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Тип белка

3.1.1. Конопляный протеин

3.1.2. Гороховый протеин

3.1.3. Картофельный белок

3.1.4. Рисовый протеин

3.1.5. Я протеин

3.1.6. Пшеничный протеин

3.1.7. Другой растительный белок

3.2. Конечный пользователь

3.2.1. Корма для животных

3.2.2. Еда и напитки

3.2.2.1. По дополнительному конечному пользователю

3.2.2.1.1. Пекарня

3.2.2.1.2. Напитки

3.2.2.1.3. Хлопья на завтрак

3.2.2.1.4. Приправы/Соусы

3.2.2.1.5. Кондитерские изделия

3.2.2.1.6. Молочные и молочные альтернативные продукты

3.2.2.1.7. Мясо/птица/морепродукты и продукты, заменители мяса

3.2.2.1.8. Продукты питания RTE/RTC

3.2.2.1.9. Закуски

3.2.3. Личная гигиена и косметика

3.2.4. Добавки

3.2.4.1. По дополнительному конечному пользователю

3.2.4.1.1. Детское питание и детские смеси

3.2.4.1.2. Питание пожилых людей и медицинское питание

3.2.4.1.3. Спортивное/спортивное питание

3.3. Страна

3.3.1. Нигерия

3.3.2. Южная Африка

3.3.3. Остальная часть Африки

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. A. Costantino & C. SpA

4.4.2. Amesi Group

4.4.3. Axiom Foods Inc.

4.4.4. Cargill Incorporated

4.4.5. International Flavors & Fragrances Inc.

4.4.6. Kerry Group PLC

4.4.7. Wilmar International Ltd

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ОБЪЕМ РЫНКА ДЕТСКОГО ПИТАНИЯ И детских смесей, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ХЛЕБОПЕКАРНОГО РЫНКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 3:

- ОБЪЕМ РЫНКА НАПИТКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА ЗЕРНОВ ДЛЯ ЗАВТРАКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА ПРИПРАВ/СОУСОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 6:

- ОБЪЕМ РЫНКА КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, АФРИКА, 2017 – 2029 гг.

- Рисунок 7:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ РЫНКА ПИТАНИЯ ДЛЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА ПРОДОВОЛЬСТВЕННЫХ ТОВАРОВ RTE/RTC, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА ЗАКУСОК, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМ РЫНКА СПОРТИВНОГО ПИТАНИЯ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА КОРМОВ ДЛЯ ЖИВОТНЫХ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМ РЫНКА СРЕДСТВ УХОДА ЗА ЛИЧНОСТЬЮ И КОСМЕТИКИ, ТОННЫ, АФРИКА, 2017 – 2029 гг.

- Рисунок 15:

- ПОТРЕБЛЕНИЕ РАСТИТЕЛЬНОГО БЕЛКА НА ДУШУ НАСЕЛЕНИЯ, ГРАММ, АФРИКА, 2017–2029 гг.

- Рисунок 16:

- ПРОИЗВОДСТВО РАСТИТЕЛЬНОГО БЕЛКОВОГО СЫРЬЯ, ТОННЫ, АФРИКА, 2017–2021 гг.

- Рисунок 17:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 18:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 22:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 23:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА КОНОПЛИВОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ РЫНКА КОНОПЛЯНОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % КОНОПЛЯНОГО БЕЛКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 26:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМ РЫНКА ГОРОХОВОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ РЫНКА ГОРОХОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ГОРОХОВОГО БЕЛКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 29:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 30:

- ОБЪЕМ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ В СТОИМОСТИ РЫНКА КАРТОФЕЛЬНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % КАРТОФЕЛЬНЫЙ БЕЛОК, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 32:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМ РЫНКА РИСОВОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 34:

- ДОЛЯ РЫНКА РИСОВОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % РИСОВОГО БЕЛКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 35:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 36:

- ОБЪЕМ РЫНКА СОЕВОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ РЫНКА СОЕВОГО БЕЛКА ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % СОЕВОГО БЕЛКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 38:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 39:

- ОБЪЕМ РЫНКА ПШЕНИЧНОГО БЕЛКА, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ В СТОИМОСТИ РЫНКА ПШЕНИЧНОГО БЕЛКА ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, % ПШЕНИЧНОГО БЕЛКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 41:

- ОБЪЕМ РЫНКА ПРОЧИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 42:

- СТОИМОСТЬ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ РЫНКА ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, % ДРУГИХ РАСТИТЕЛЬНЫХ БЕЛКОВ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 45:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ НА РЫНКЕ РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ 2023 Г. И 2029 Г.

- Рисунок 47:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 48:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ В АФРИКЕ, 2017–2029 гг.

- Рисунок 49:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ И КОРМОВ ДЛЯ ЖИВОТНЫХ В АФРИКЕ, 2017–2029 гг.

- Рисунок 50:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % КОРМОВ ДЛЯ ЖИВОТНЫХ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 51:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРОДУКТОВ ПРОДУКТОВ И НАПИТКОВ, КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 54:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ПРОДОВОЛЬСТВЕННЫХ ПРОДУКТОВ И НАПИТКОВ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 55:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛЕБОПЕЧЕНИЕ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 56:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛЕБОПЕЧЕНИЕ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 57:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ХЛЕБОПЕЧЕНИЕ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 58:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, НАПИТКОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 59:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, НАПИТКИ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 60:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % НАПИТКИ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 61:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛАВЫ ДЛЯ ЗАВТРАКА, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 62:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ХЛАВЫ ДЛЯ ЗАВТРАКА, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 63:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ХРУПЫ ДЛЯ ЗАВТРАКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 64:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРИПРАВЫ/СОУСЫ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 65:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРИПРАВЫ/СОУСЫ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 66:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ПРИПРАВЫ/СОУСЫ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 67:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНДИТЕРСКИХ ИЗДЕЛИЙ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 68:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ КОНДИТЕРСКИХ ИЗДЕЛИЙ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 69:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % КОНДИТЕРСКИЕ ИЗДЕЛИЯ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 70:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 71:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 72:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 73:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 74:

- ЗНАЧЕНИЕ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % МЯСА/ПТИЦЫ/МОРЕПРОДУКТОВ И МЯСНЫХ АЛЬТЕРНАТИВНЫХ ПРОДУКТОВ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 76:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРОДУКТЫ ПРОДОВОЛЬСТВИЯ RTE/RTC, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПРОДУКТЫ ПРОДОВОЛЬСТВИЯ RTE/RTC, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % RTE/RTC ПИЩЕВЫЕ ПРОДУКТЫ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 79:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СНЕКИ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ЗАКУСКИ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % СНЕКИ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 82:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СРЕДСТВ ЛИЧНОЙ УХОДА И КОСМЕТИКИ, АФРИКА, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СРЕДСТВ ЛИЧНОГО УХОДА И КОСМЕТИКИ, АФРИКА, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ЛИЧНАЯ УХОД И КОСМЕТИКА, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 85:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 86:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, КОНЕЧНЫЙ ПОТРЕБИТЕЛЬ ДОБАВОК, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 88:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО КОНЕЧНЫМ ПОТРЕБИТЕЛЯМ ДОБАВОК, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 89:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И ДЕТСКИХ СМЕСЕЙ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 90:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДЕТСКОГО ПИТАНИЯ И ДЕТСКИХ СОЧЕТАНИЙ, ДОЛЛАРОВ США, АФРИКА, 2017–2029 гг.

- Рисунок 91:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ДЕТСКОГО ПИТАНИЯ И СМЕСЕЙ ДЛЯ ДЕТСКИХ СМЕСЕЙ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 92:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПИТАНИЕ ПОЖИЛЫХ И МЕДИЦИНСКОЕ ПИТАНИЕ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 93:

- СТОИМОСТЬ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ПИТАНИЯ ПОЖИЛЫХ И МЕДИЦИНСКОГО ПИТАНИЯ, В ДОЛЛАРАХ США, АФРИКА, 2017–2029 гг.

- Рисунок 94:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % ПИТАНИЕ ПОЖИЛЫХ И МЕДИЦИНСКОЕ ПИТАНИЕ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 95:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СПОРТИВНОЕ/СПОРТИВНОЕ ПИТАНИЕ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 96:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, СПОРТИВНОЕ/ФУНКЦИОНАЛЬНОЕ ПИТАНИЕ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 97:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, % СПОРТИВНОЕ/ФУНКЦИОНАЛЬНОЕ ПИТАНИЕ, АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 98:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО СТРАНАМ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 99:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО СТРАНАМ, ДОЛЛАРЫ США, АФРИКА, 2017–2029 гг.

- Рисунок 100:

- ДОЛЯ СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО СТРАНАМ, %, АФРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 101:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО СТРАНАМ, %, АФРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 102:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, НИГЕРИЯ, 2017–2029 гг.

- Рисунок 103:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, НИГЕРИЯ, 2017–2029 гг.

- Рисунок 104:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, НИГЕРИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 105:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 106:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛАРЫ США, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 107:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ЮЖНАЯ АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 108:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ТОННЫ, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 109:

- ОБЪЕМ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ, ДОЛЛ. США, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 110:

- ДОЛЯ В СТОИМОСТИ РЫНКА РАСТИТЕЛЬНЫХ БЕЛКОВ ПО ТИПАМ БЕЛКА, %, ОСТАЛЬНАЯ АФРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 111:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, РЫНОК РАСТИТЕЛЬНЫХ БЕЛКОВЫХ ИНГРЕДИЕНТОВ В АФРИКЕ, 2017–2022 гг.

- Рисунок 112:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, АФРИКА, 2017–2022 гг.

- Рисунок 113:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, РЫНОК РАСТИТЕЛЬНЫХ БЕЛКОВЫХ ИНГРЕДИЕНТОВ В АФРИКЕ, 2021 г.

Сегментация отрасли растительных белковых ингредиентов в Африке

Белок конопли, белок гороха, картофельный белок, рисовый белок, соевый белок, пшеничный белок представлены сегментами по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты. Нигерия и Южная Африка представлены сегментами по странам.

- Сегмент FB стал движущей силой африканского рынка растительных белковых ингредиентов. Прогнозируется, что в течение прогнозируемого периода будет зарегистрирован второй по величине среднегодовой темп роста в 6,05%. В 2020 году доля приложений в стоимостном выражении увеличилась до 62% с 60,7% в 2019 году. Этот рост был обусловлен главным образом увеличением запасов и паническими покупками среди потребителей во время пандемии COVID-19 и последующих блокировок. Применение растительных белков в хлебобулочных изделиях, одном из основных подсегментов общественного питания, в 2020 году продемонстрировало темпы роста на 16,72% в годовом исчислении.

- По прогнозам, в сегменте средств личной гигиены и косметики будет зарегистрирован самый быстрый среднегодовой темп роста в 7,12% в течение прогнозируемого периода благодаря обширным маркетинговым кампаниям и расширению каналов сбыта, особенно в электронной коммерции для продуктов личной гигиены. Рост рынка товаров для ухода за мужчинами является еще одним жизненно важным фактором, стимулирующим рынок. Крупнейшие международные игроки индустрии красоты и косметики максимизируют ожидаемый бум на рынке стран Африки к югу от Сахары, который рассматривается как следующий рубеж отрасли. Благодаря своей способности связывать воду в роговом слое кожи и его придатках растительные белки считаются полезными компонентами, способствующими созданию среды, благоприятной для здоровья кожи и волос.

- Сегмент кормов для животных будет занимать вторую по величине долю рынка с долей 40,39% по объему в 2022 году. Применение белка в сегменте кормов для животных обусловлено растительным белком, в основном соевыми и пшеничными белками, из-за их низкой стоимости. -в использовании, отличная усвояемость и нейтральный вкусовой профиль. Производственное животное может функционировать на самом высоком зоотехническом уровне благодаря использованию новых источников растительного белка, таких как гидролизованные растительные белки.

| Тип белка | |

| Конопляный протеин | |

| Гороховый протеин | |

| Картофельный белок | |

| Рисовый протеин | |

| Я протеин | |

| Пшеничный протеин | |

| Другой растительный белок |

| Конечный пользователь | |||||||||||||

| Корма для животных | |||||||||||||

| |||||||||||||

| Личная гигиена и косметика | |||||||||||||

|

| Страна | |

| Нигерия | |

| Южная Африка | |

| Остальная часть Африки |

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, производимого всеми компаниями-конечными пользователями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.